被動“浪潮”與主動基金的“回本贖回”——2024Q3基金持倉深度分析

【報告導讀】2024Q3以來,伴隨主動偏股基金淨值反彈的是負債端的大範圍“回本贖回”,與之對應的是,被動基金體量在三季度首次超越主動。ETF崛起將是改變未來市場微觀定價機制的重要變量之一。

摘要

1 股票倉位回升,業績重新呈現“反轉”特徵;被動基金體量首次超越主動,不同業績的主動偏股基金再度被無差別贖回。

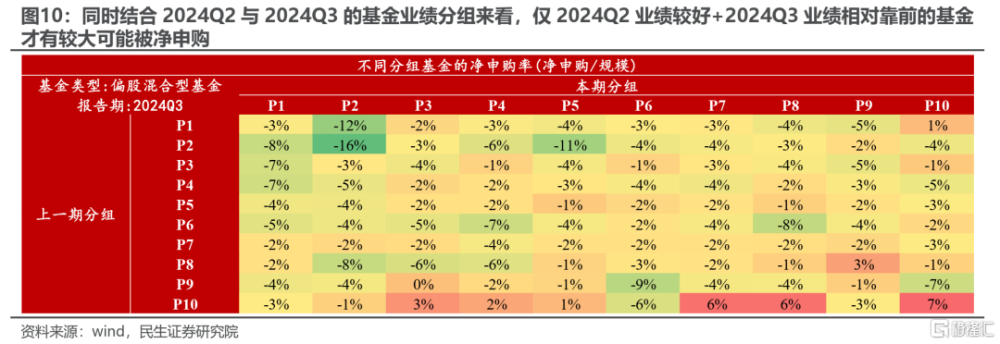

2024Q3主動偏股基金股票倉位回升至84.89%,但仍低於2024Q1水平,邊際上青睞港股,而在2024Q3選擇加倉的基金數量佔比超過2022Q2,爲2020Q2以來的最高點。2024Q3無論績優基金、還是績差基金均大多錄得正收益,但在2024Q2業績較好的基金往往在2024Q3排名靠後。負債端方面,2024Q3權益類基金(主動+被動)的增量資金規模環比大幅回升,且主要來自於被動偏股基金淨申購幅度的大幅上升。主動被贖回、被動獲得增量的趨勢仍在延續(已經持續6個季度):1)主動基金的淨流出規模從2024Q2的723.31億元回升至2024Q3的1093.51億元;2)被動基金則從2024Q2淨流入1290.80億元明顯回升至2024Q3的5401.76億元。值得一提的是,主動偏股基金負債端大多可能遭遇的是“回本贖回”,而2024Q2業績靠前+2024Q3業績不墊底的基金才有較大可能被淨申購。

2 資源與紅利板塊同時遭遇資產端與負債端的撤離,但新高基金的收益仍主要來自於上述板塊。

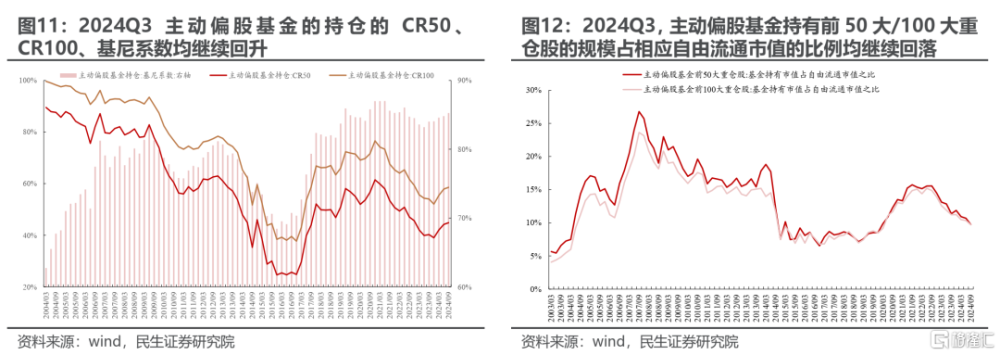

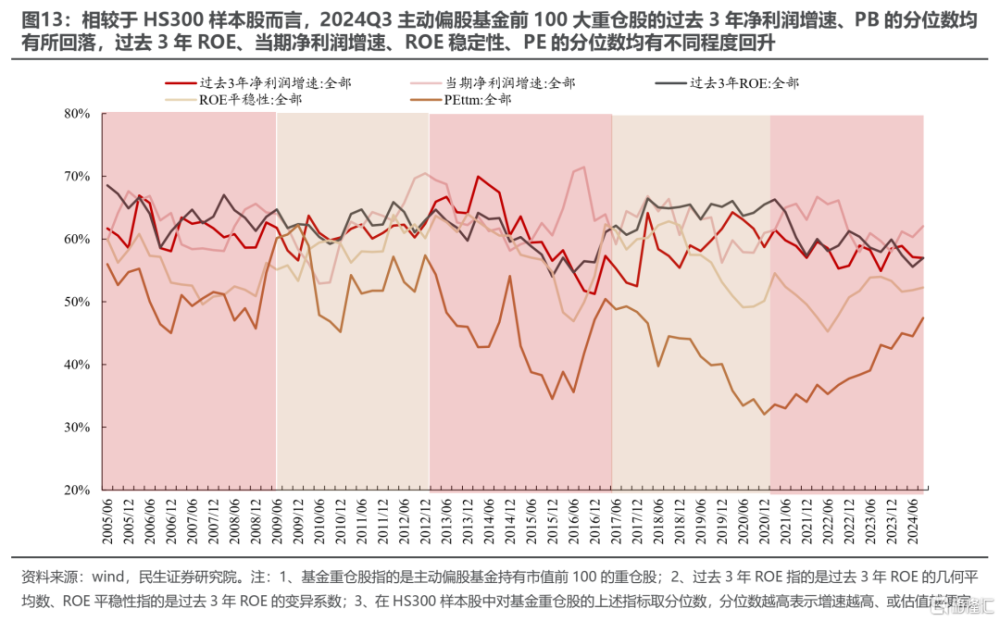

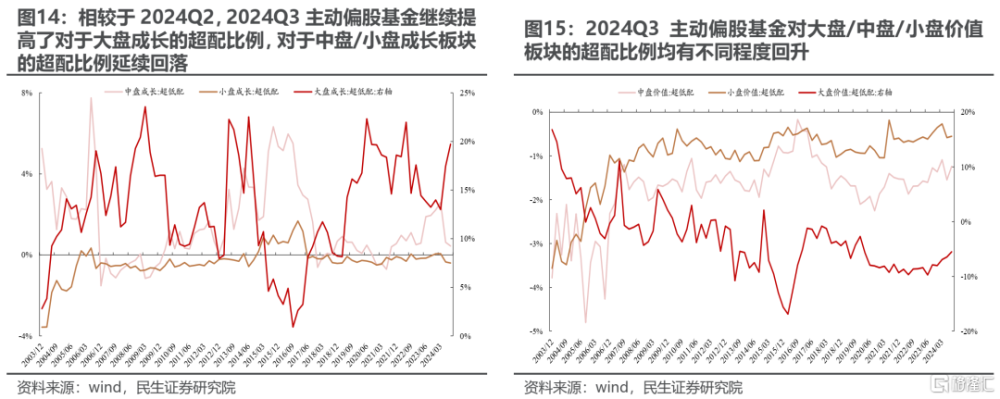

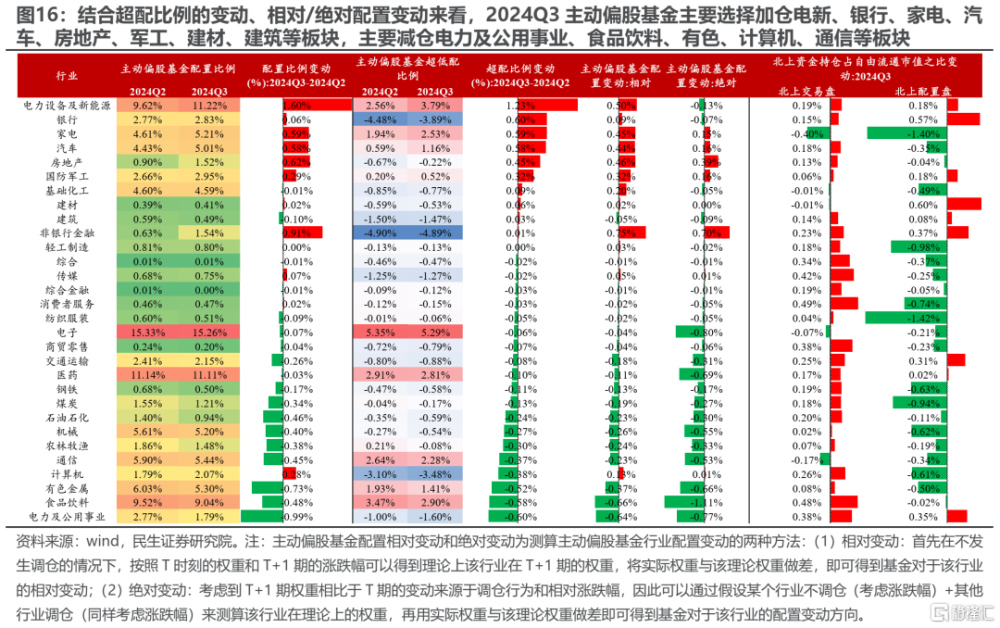

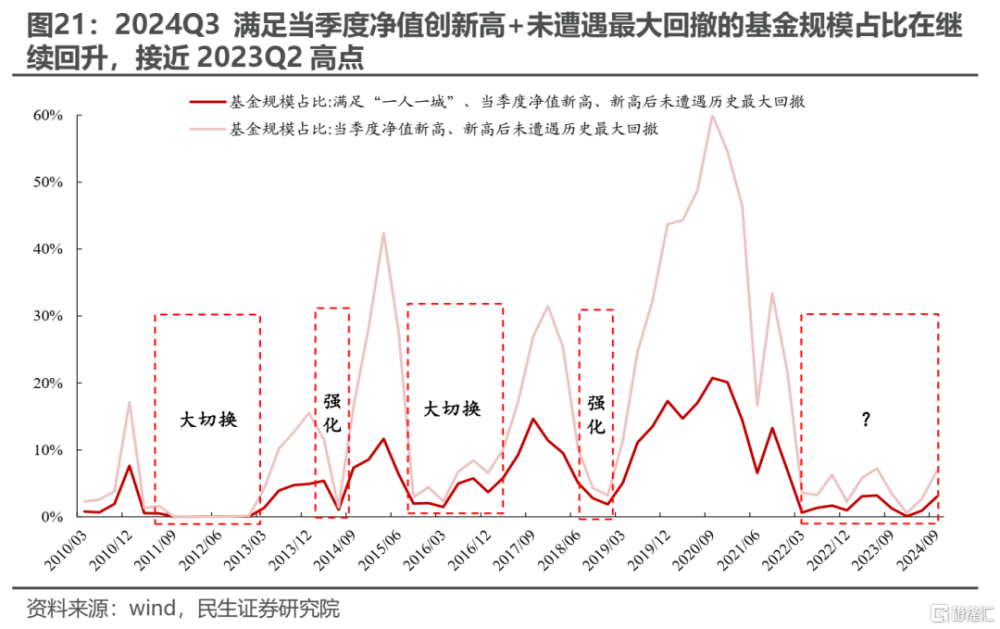

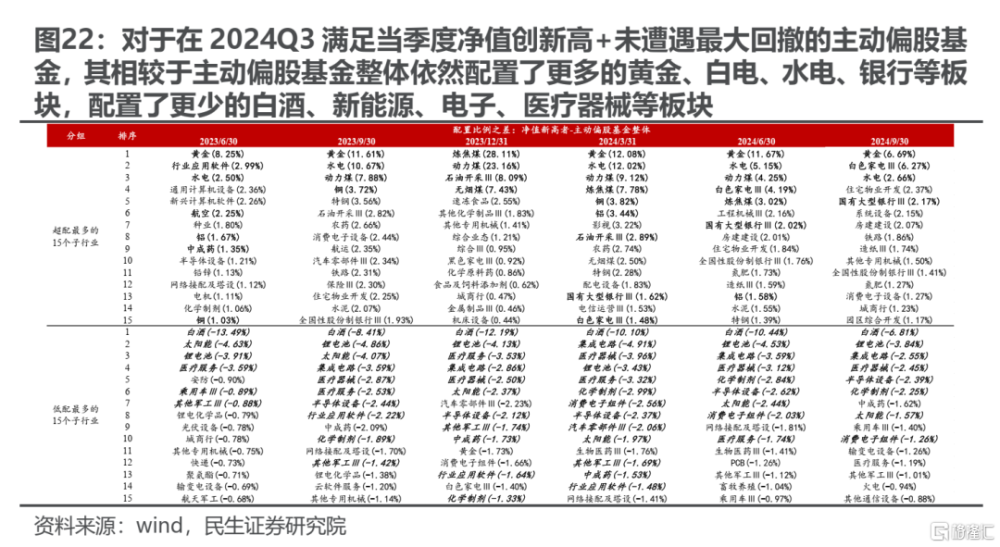

2024Q3主動偏股基金的持倉集中度繼續提升,階段提高了對於成長性的訴求,但盈利波動(ROE穩定性)與估值(PE)仍是重要考量。行業上,2024Q3主動偏股基金主要加倉電新、銀行、家電、汽車、房地產、軍工、建材、建築等板塊,主要減倉電力及公用事業、食品飲料、有色、計算機、通信等板塊。值得一提的是,電子板塊雖然被小幅減配,但依然是主動偏股基金超配最多的行業,而食品飲料的超配比例回落至電新板塊之後(第三),相應地,除有色外,主動偏股基金對於資源與紅利板塊均仍處於明顯低配的狀態。分重倉不同板塊的基金來看,2023Q3隨着淨值反彈,主動偏股基金負債端反而遭遇無差別贖回,其負債端的“縮圈”仍在繼續,此前資產端與負債端共同青睞的電力及公用事業、煤炭、石油石化、有色等板塊同時遭遇了資產端的減配與負債端的贖回,在經歷市場的擁擠擔憂之後,資源與紅利板塊的交易結構反而逐步優化。此外,2024Q3被動基金繼續無差別淨买入各個行業,與主動偏股基金在銀行、電新、非銀等領域形成共振。值得關注的是,2024Q3淨值創新高+未遭遇歷史最大回撤的基金規模佔比繼續上升,且其收益的主要來源是黃金、白電、水電、銀行等板塊。

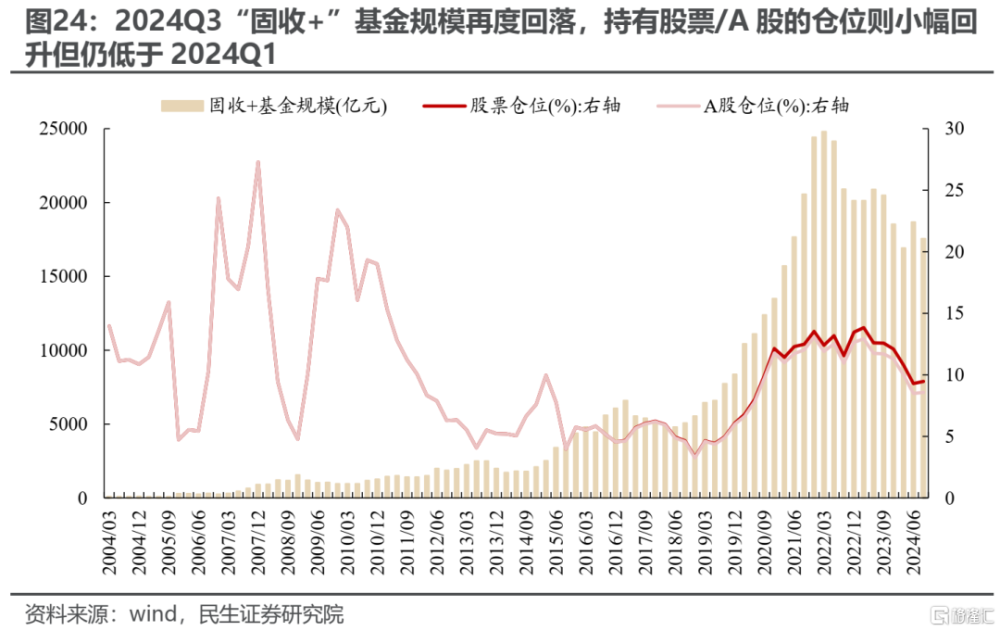

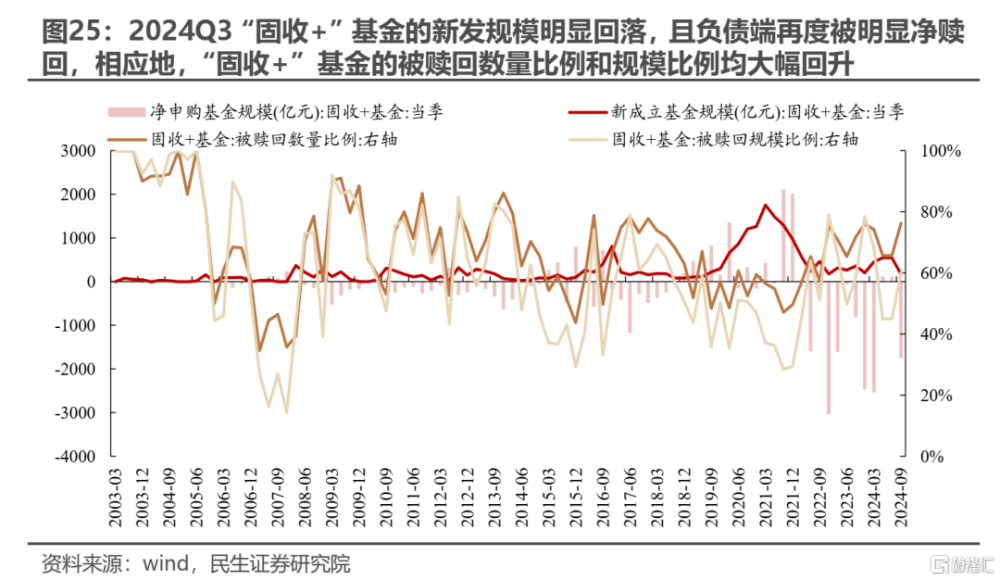

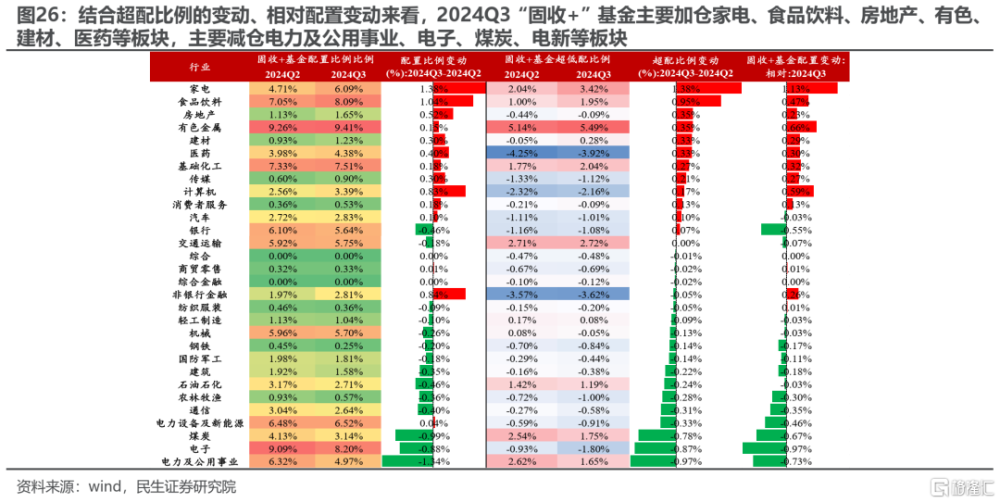

3 “固收+”基金:負債端再度被明顯淨贖回,配置上與主動偏股基金共同增配家電、地產鏈等板塊。

2024Q3“固收+”基金規模再度回落,股票倉位小幅回升。負債端方面,“固收+”基金的新發規模明顯回落,且負債端再度被明顯淨贖回。配置方面,“固收+”基金主要加倉家電、食品飲料、房地產、有色、建材、醫藥等板塊,減倉電力及公用事業、電子、煤炭、電新等板塊。相對主動股基而言,家電、地產鏈是兩者主要共同增配方向,公用事業、傳統能源等領域則均被兩者減持,兩者在有色、以及新能源產業鏈方面存在明顯分歧。

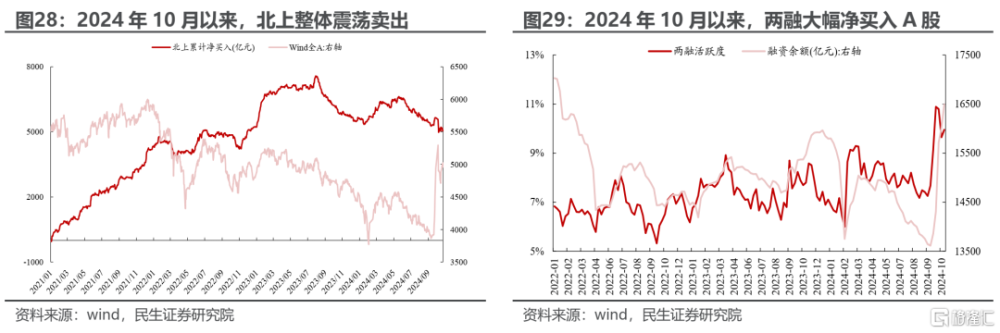

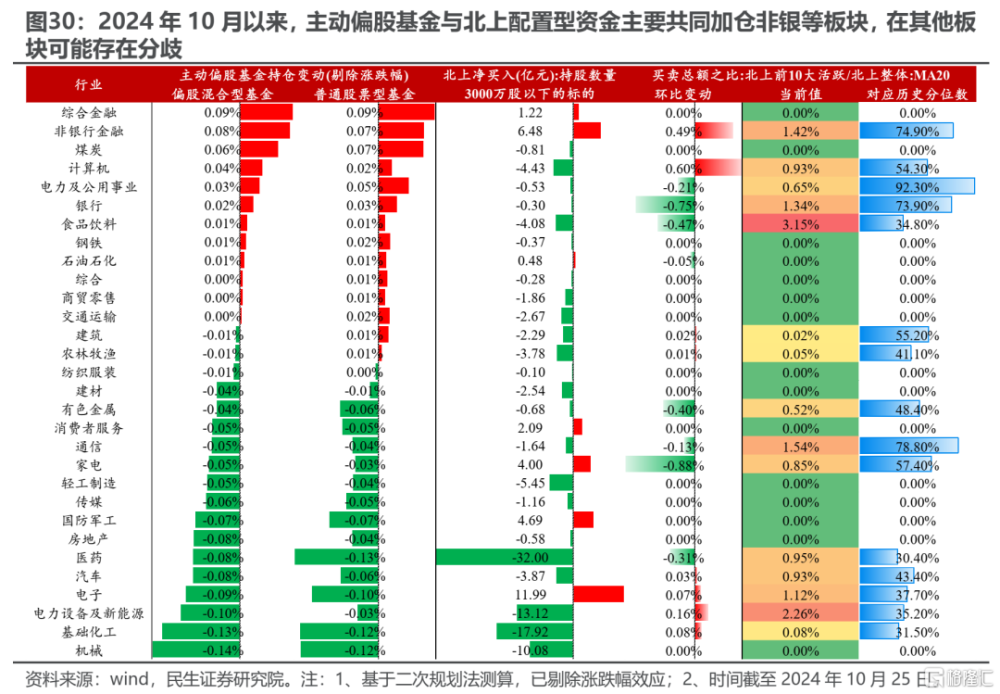

410月以來,個人投資者是主要增量參與者,可能經歷了從“害怕錯過”到“害怕失去”的過程:

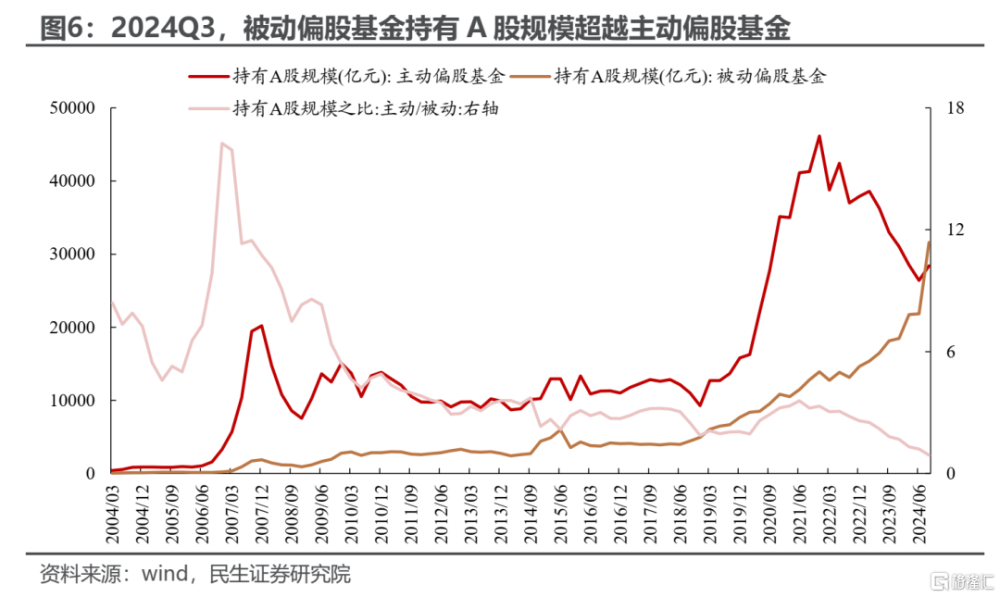

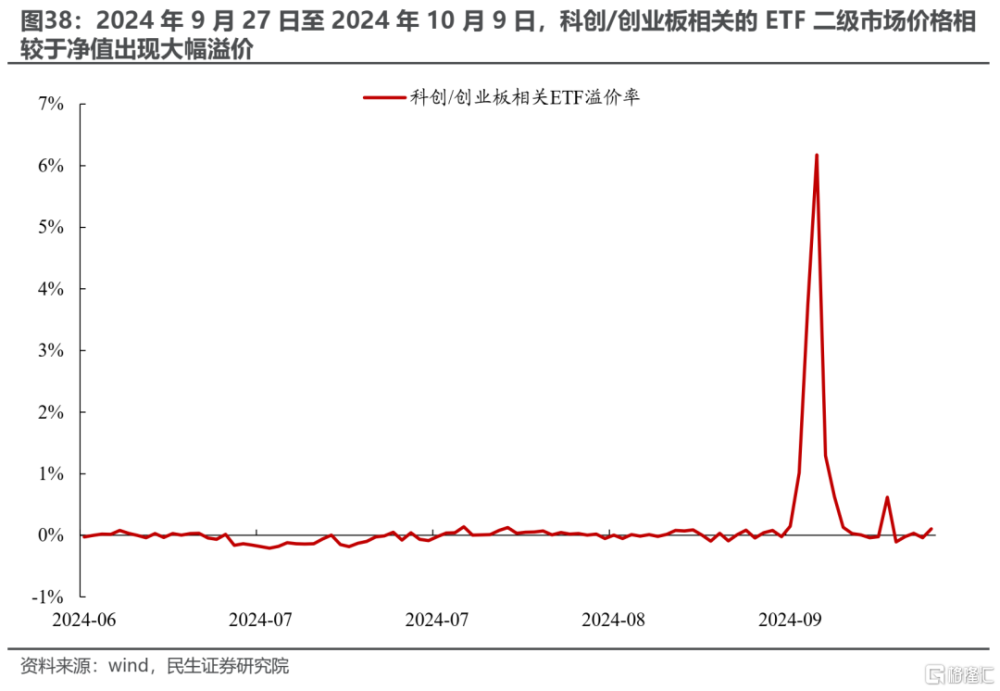

10月以來,市場高波動背後是市場各類參與者的博弈行爲明顯,市場各類參與者在基於各自的預期進行交易。整體來看,個人投資者可能是市場主要增量參與者:無論是兩融、還是個人ETF均大幅淨买入A股,特別是在科創/創業板等領域,相應地,北上、機構ETF則在反復中呈現不同程度的撤離,而主動偏股基金小幅提升倉位。值得關注的是,個人ETF自10月11日以來开始被持續淨贖回,相應地,在2024年9月27日至2024年10月9日期間科創/創業板相關ETF交易形成的大幅溢價快速收窄。從這一點看,新增個人投資者可能經歷了從“害怕錯過上漲”到“害怕失去收益”的過程,而對於存量個人參與者而言,“回本贖回”可能是當下的主要行爲,這也是當下市場交易層面的主要擾動之一。考慮到被動偏股基金持有A股規模在2024Q3首次超越了主動基金,而在本輪行情中個人投資者也大量參與到ETF的二級交易當中,ETF崛起將是改變未來市場微觀定價機制的重要變量之一,如:一攬子交易可能會提高擇時的必要性,一二級定價偏離帶來的套利空間可能影響成分股的定價等。

風險提示:測算誤差。

報告正文

1、2024Q3主動偏股基金的股票倉位有所回升,但仍低於2024Q1,邊際上更青睞港股;業績重新呈現“反轉”特徵;被動基金體量首次超越主動,不同業績分組的主動偏股基金再度被無差別贖回

1.1 2024Q3主動偏股基金的股票/A股倉位均有所回升,但仍低於2024Q1,邊際更加青睞港股

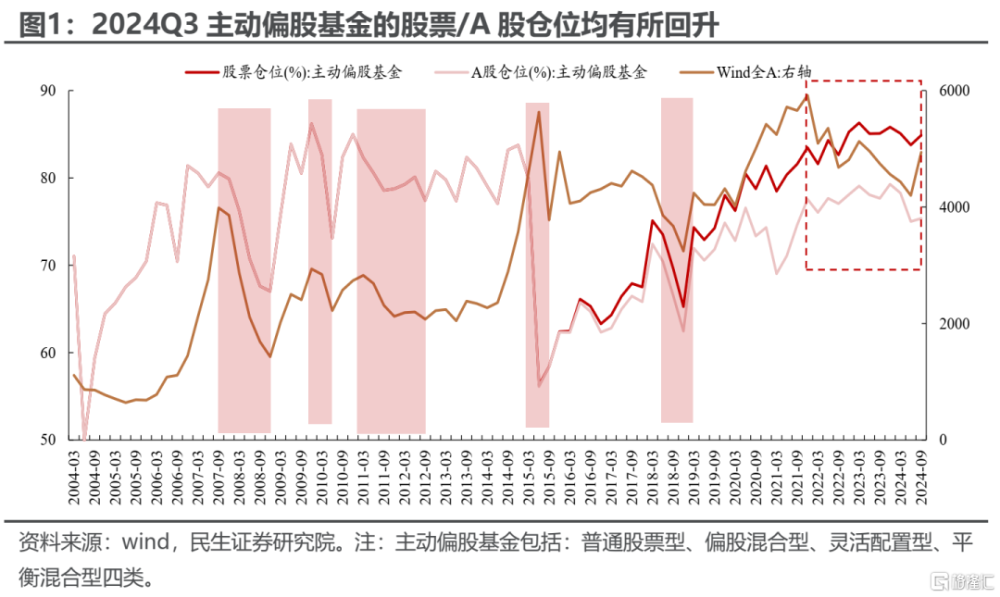

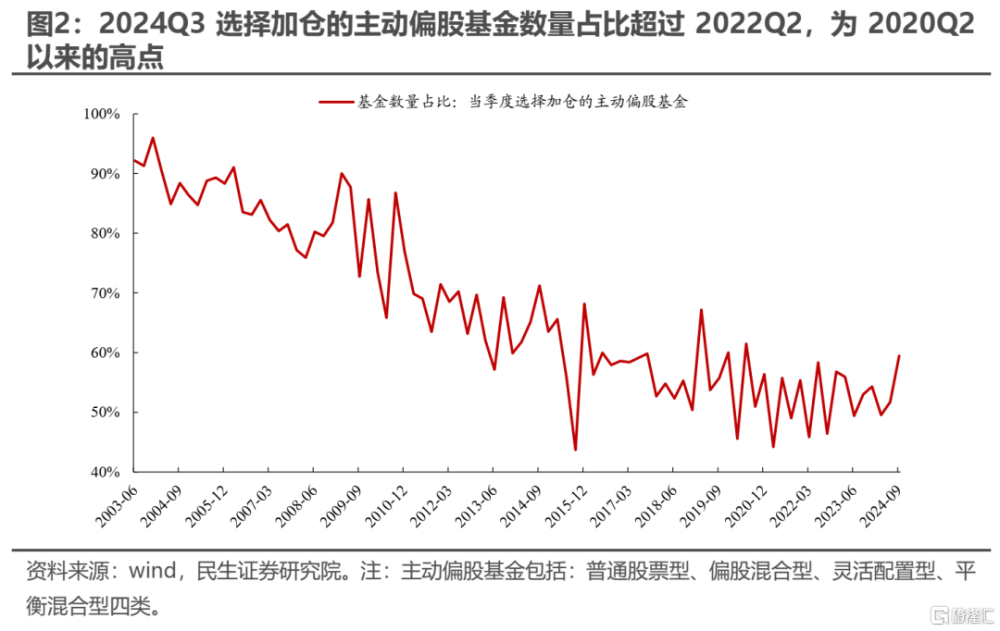

倉位上,2024Q3主動偏股基金的股票/A股倉位均有所回升,但仍低於2024Q1水平,邊際上,主動偏股基金更加青睞港股,具體而言:主動偏股基金的整體股票倉位從2024Q2的83.78%回升至2024Q3的84.89%,A股倉位則從2024Q2的75.02%回升至2024Q3的75.36%。值得一提的是,2024Q3選擇加倉的主動偏股基金數量佔比超過了2022Q2,爲2020Q2以來的高點,但倉位提升幅度小於2022Q2。

1.2 22024Q3,無論績優基金、還是績差基金均錄得正收益,排名上,主動偏股基金的業績重新呈現“反轉”特徵

我們將每一期的主動偏股基金按照單季度業績分爲10組,P1、P2、…、P10,其中P1爲業績最差組,P10爲業績最好組。進一步分析發現:

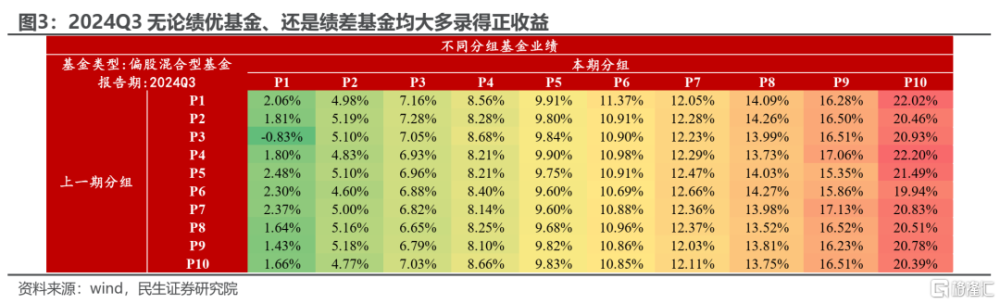

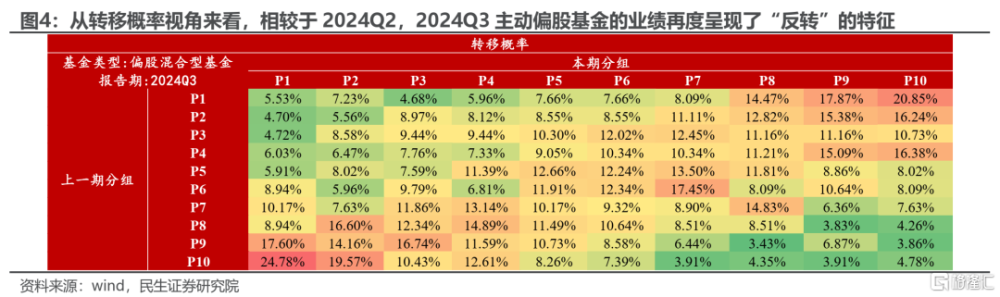

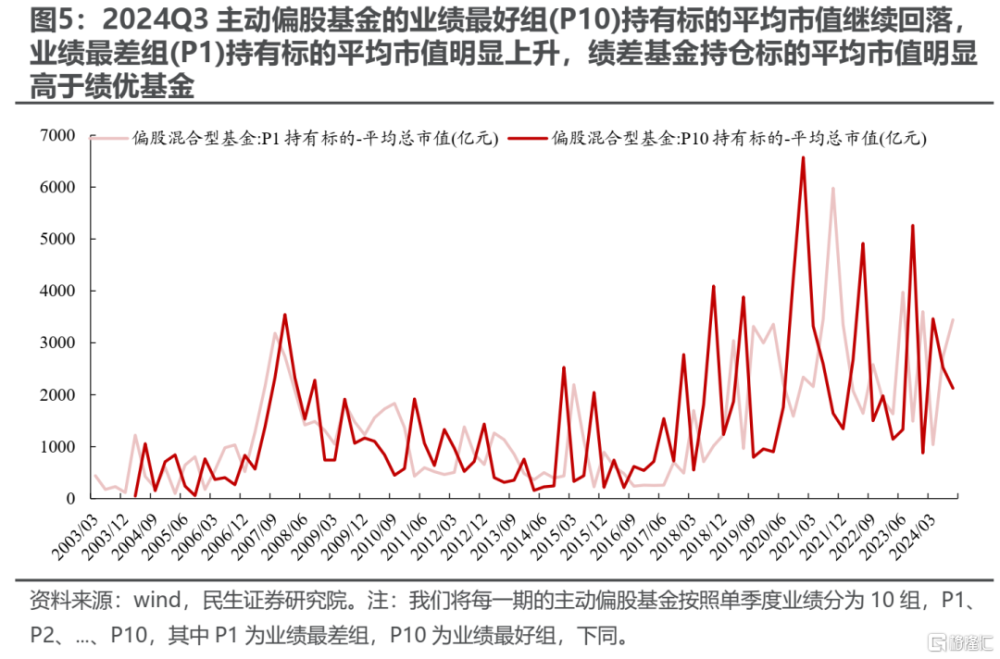

2024Q3,無論績優基金、還是績差基金均大多錄得正收益,排名上,主動偏股基金的業績重新呈現“反轉”特徵,具體而言:2024Q3的績優基金(P10)業績平均在單季度21.02%左右,績差基金(P1)業績平均在單季度1.76%左右,而從相對排名來看,在2024Q2業績較好的基金往往在2024Q3排名靠後。此外,2024Q3主動偏股基金的業績最好組(P10)持有標的平均市值繼續回落,業績最差組(P1)持有標的平均市值明顯上升,績差基金持倉標的平均市值明顯高於績優基金。

1.3 2024Q3被動偏股基金持有A股的規模首次超越主動偏股基金,2024Q2業績靠前+2024Q3業績不墊底的主動偏股基金更受負債端青睞

2024Q3權益類基金(主動+被動)的增量資金規模(新發+淨申購)環比大幅回升,且主要來自於被動偏股基金淨申購幅度的大幅上升,被動基金已經連續6個季度獲得大量增量資金:具體而言:

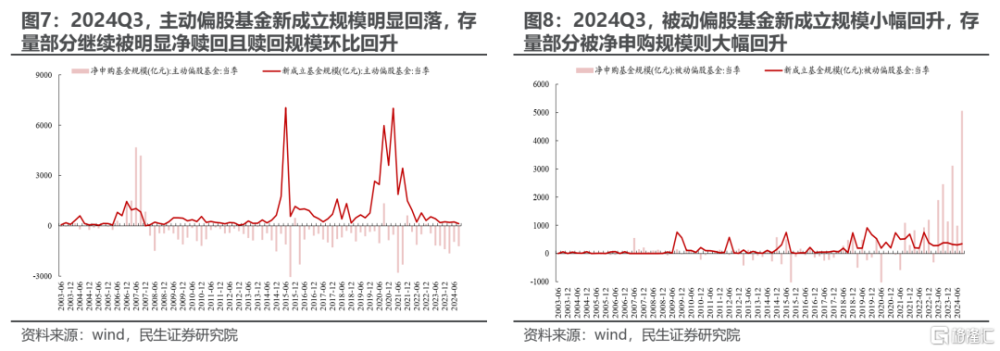

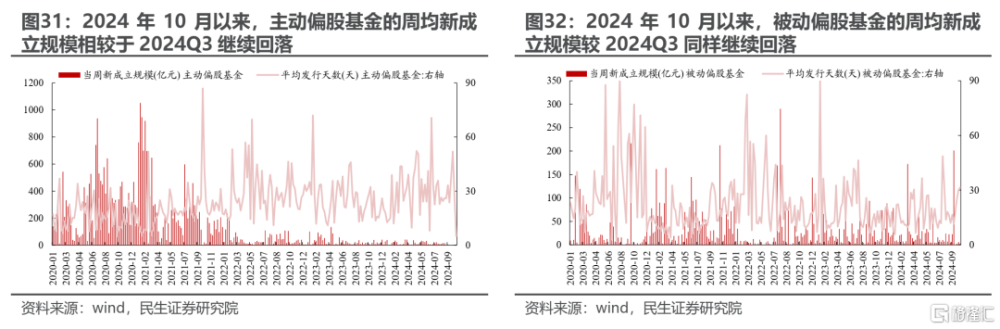

1)對於主動偏股基金,2024Q3其新成立規模明顯回落,存量部分繼續被明顯淨贖回且贖回規模環比回升。整體而言,主動偏股基金的負債端(新發+淨申購)遭遇的淨流出規模從2024Q2的723.31億元回升至2024Q3的1093.51億元,淨流出規模低於2024Q1與2023Q4水平。值得一提的是,主動偏股基金的負債端(新發+淨申購)已經連續6個季度遭遇資金淨流出。

2)對於被動偏股基金,2024Q3其新成立規模小幅回升,存量部分被淨申購規模則大幅回升。整體來看,其負債端從2024Q2的淨流入1290.80億元明顯回升至2024Q3的5401.76億元。與主動相對應的是,被動偏股基金的負債端(新發+淨申購)已經連續6個季度獲得大量增量資金。

在負債端與資產端的共同作用下,被動偏股基金持有A股的規模在2024Q3首次超越主動偏股基金持有A股的規模。

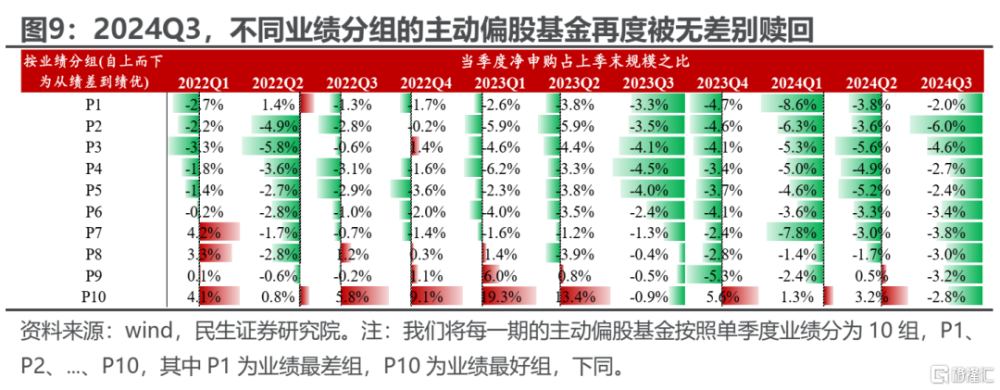

此外,按照業績排名劃分主動偏股基金來看,整體而言,2024Q3不同業績分組的主動偏股基金再度被無差別贖回,如果結合2024Q2業績同時來看,僅2024Q2業績較好+2024Q3業績不墊底的基金才可能被淨申購,這意味着階段而言,連續業績不佳、或者此前表現不佳但2024Q3淨值反彈的基金的負債端可能遭遇了明顯的贖回,而此前業績較好的基金在2024Q3反而可能被淨申購。

2、資源與紅利板塊同時遭遇資產端與負債端的撤離,但新高基金的收益仍主要來自於上述板塊

2.1 2024Q3主動偏股基金的持倉集中度繼續回升

2024Q3主動偏股基金的持倉集中度繼續回升,具體來看,無論是主動偏股基金的持倉的CR50、CR100,還是持倉的基尼系數均繼續回升,且隨着負債端贖回的延續,主動偏股基金對於前50大/100大重倉股的持倉規模佔自由流通市值的比例均延續回落。

2.2 認知周期視角:主動偏股基金階段提高了對於成長性的訴求,但盈利波動(ROE穩定性)與估值(PE)仍是重要考量

從認知周期視角看,當期淨利潤增速依然是當前主動偏股基金最看重的因素,邊際而言,主動偏股基金對於ROE穩定性的訴求繼續提升,同時也階段提升了對於過去3年ROE、當期淨利潤增速、PE等因素的訴求。這意味着邊際而言,主動偏股基金階段提高了對於成長性的訴求,但盈利波動(ROE穩定性)與估值(PE)仍是重要考量。

2.3 2024Q3的配置方向:新能源產業鏈、銀行、家電、地產鏈、軍工等板塊,資源、公用事業等板塊被不同程度減配

從風格上看,2024Q3主動偏股基金主要加倉大盤成長、大盤/中盤/小盤價值板塊,減配中盤/小盤成長板塊。對於行業而言,結合超配比例的變動、相對/絕對配置變動來看,2024Q3主動偏股基金主要選擇加倉電新、銀行、家電、汽車、房地產、軍工、建材、建築等板塊,主要減倉電力及公用事業、食品飲料、有色、計算機、通信等板塊,值得關注的是,電子板塊雖然被小幅減配,但依然是主動偏股基金超配最多的行業,而食品飲料的超配比例回落至電新板塊之後(第三),略高於醫藥板塊,相應地,資源、公用事業板塊則均遭遇了不同程度的減配,其中,除有色外,主動偏股基金對於其他板塊均處於明顯低配的狀態。此外,2024Q3比亞迪成爲主動偏股基金的前10大重倉股A股,寧德時代依然是第一大重倉股。

2.4 淤積在賽道中的資金規模佔比重新升至歷史高位,“擁擠擔憂”之後,資源與紅利板塊的交易結構在逐步優化

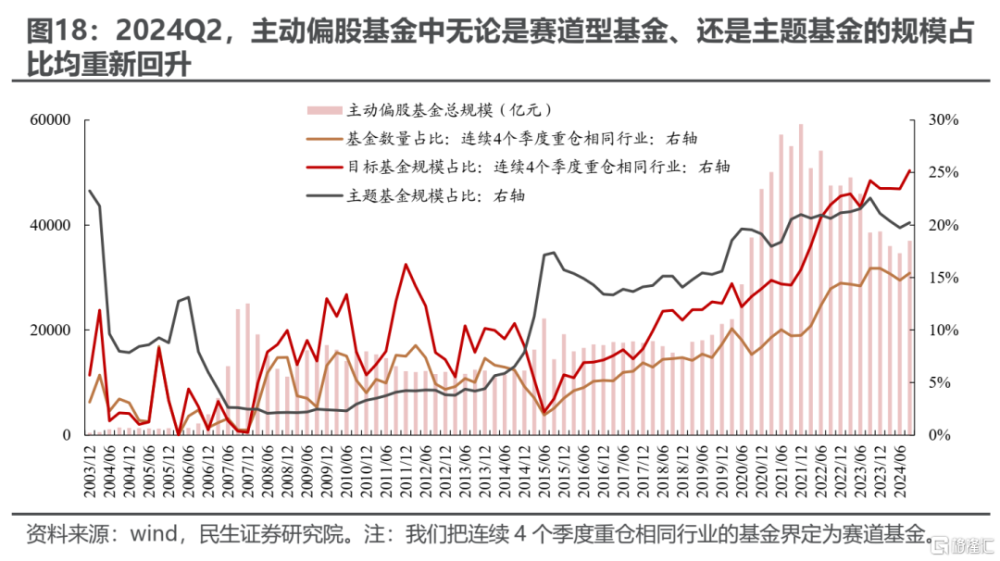

2024Q3,淤積在賽道中的資金規模佔比回升至歷史新高,具體而言:主動偏股基金中無論是賽道型基金、還是主題基金的規模佔比均重新回升,其中,賽道型基金的規模佔比超越2023Q3,創下歷史新高。這意味着主動偏股基金持倉結構的切換仍存在明顯反復,預計整個市場的切換時間可能仍會比過去兩輪(13年、16年)更長。進一步地,我們計算2024Q3重倉各類板塊的基金業績、機構調倉行爲以及負債端申贖情況發現:

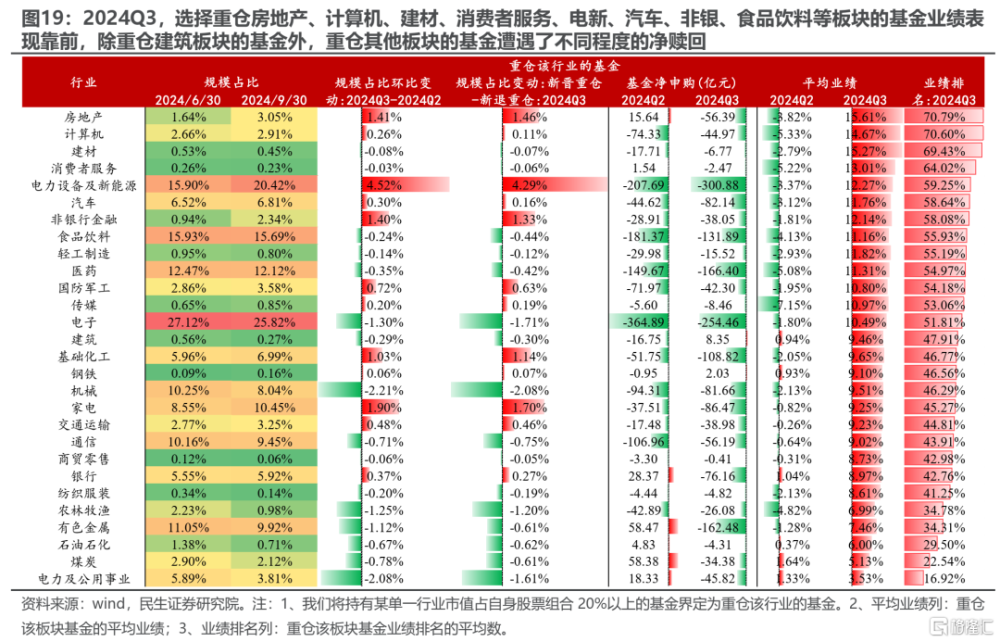

(1)2024Q3,選擇重倉房地產、計算機、建材、消費者服務、電新、汽車、非銀、食品飲料等板塊的基金業績表現靠前,其中,選擇重倉房地產、電新、非銀等板塊的基金規模佔比明顯提升,但重倉上述板塊的基金負債端均遭遇了不同程度的淨贖回;

(2)2024Q3選擇新增重倉電力及公用事業、煤炭、石油石化、有色等板塊的基金業績表現靠後,且大量基金選擇不再重倉上述板塊,相應地,重倉上述板塊的基金遭遇了不同程度的淨贖回。

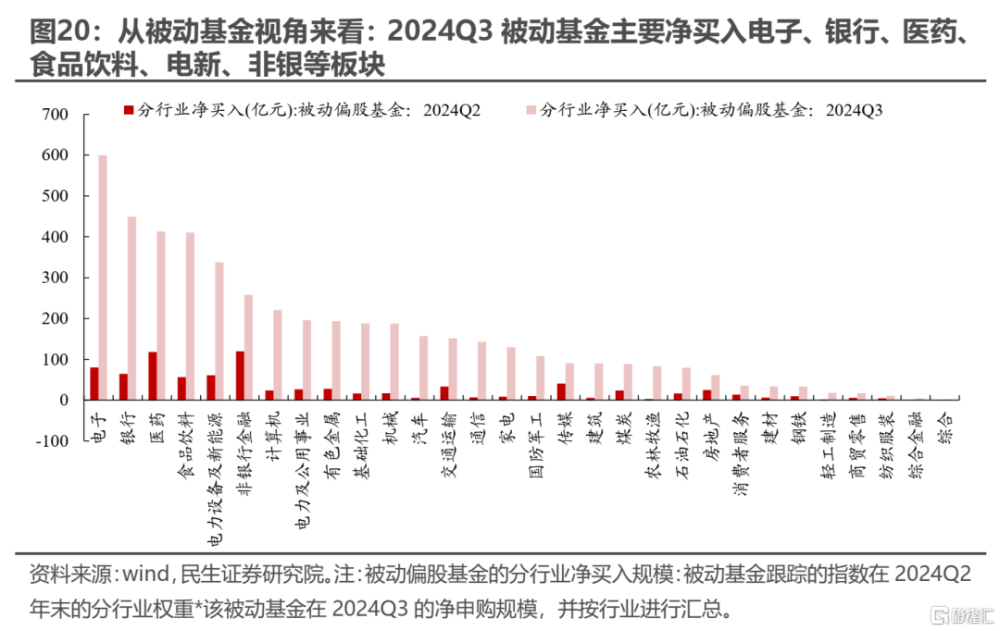

綜合來看,2023Q3隨着主動偏股基金淨值反彈,主動偏股基金負債端反而遭遇無差別贖回,主動偏股基金負債端的“縮圈”仍在繼續。值得關注的是,此前資產端與負債端共同青睞的電力及公用事業、煤炭、石油石化、有色等板塊同時遭遇了主動偏股基金的減配與負債端的贖回,在經歷市場的擁擠擔憂之後,資源與紅利板塊的交易結構反而逐步優化。此外,2024Q3被動基金繼續無差別淨买入各個行業,且以電子、銀行、醫藥、食品飲料、電新、非銀等板塊爲主,與主動偏股基金在銀行、電新、非銀等領域形成共振。

2.5 2024Q3淨值創新高+未遭遇歷史最大回撤的基金:規模佔比繼續回升,接近2023Q2高點,依然配置了更多的黃金、白電、水電、銀行等板塊

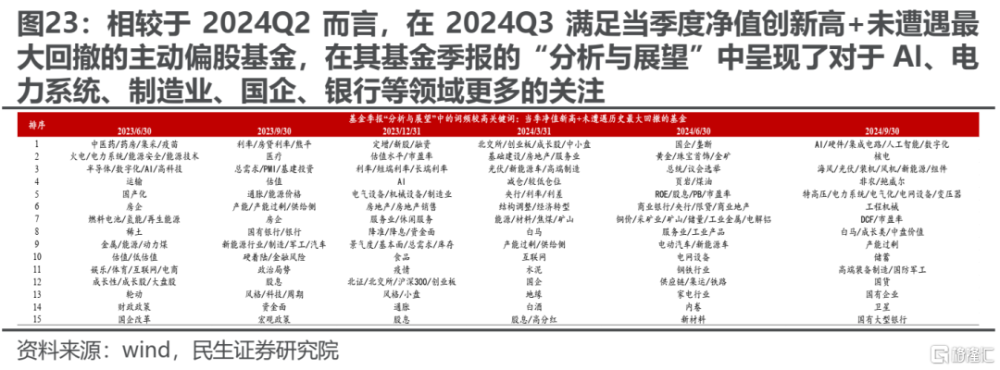

按照滿足基金淨值創新高且未遭遇歷史最大回撤作爲篩選條件,2024Q3滿足條件的主動偏股基金規模佔比相較於2024Q2繼續回升,接近2023Q2高點。上述基金在持倉方面相較於主動偏股基金整體配置了更多的黃金、白電、水電、銀行等,配置了更少的白酒、新能源、電子、醫療器械等板塊,並在基金季報的“分析與展望”中呈現了對AI、電力系統、制造業、國企、銀行等領域更多的關注。

3、“固收+”基金:負債端再度被明顯淨贖回,配置上與主動偏股基金共同增配家電、地產鏈等板塊,在有色、新能源產業鏈等方面存在明顯分歧

3.1 2024Q3“固收+”基金規模再度回落,股票/A股倉位小幅回升,但仍處於2020Q3以來次低水平

2024Q3“固收+”基金規模再度回落,持有股票/A股的倉位小幅回升,但仍低於2024Q1,具體來看:“固收+”基金的規模從2024Q2的18671.24億元回落至2024Q3的17538.27億元,而股票/A股的倉位則從2024Q2的9.28%/8.48%小幅回升至2024Q3的9.47%/8.58%。

3.2 2024Q3“固收+”基金的新發規模明顯回落,負債端再度被大幅淨贖回

從負債端來看,2024Q3“固收+”基金的新發規模明顯回落,且負債端再度被明顯淨贖回,相應地,“固收+”基金的被贖回數量比例和規模比例均大幅回升:新成立的“固收+”基金規模從2024Q2的546.80億元回落至2024Q3的171.10億元,同時,2024Q3“固收+”基金重新淨贖回1752.36億元,且該被贖回的數量/規模佔比從2024Q2的65.68%/45.01%回升至76.23%/60.03%。

3.3 “固收+”基金的配置方向:主要加倉家電、食品飲料、房地產、有色、建材、醫藥等板塊,主要減倉電力及公用事業、電子、煤炭、電新等板塊

2024Q3“固收+”基金主要加倉家電、食品飲料、房地產、有色、建材、醫藥等板塊,主要減倉電電力及公用事業、電子、煤炭、電新等板塊。這與主動偏股基金在2024Q3配置方向存在一定差異:家電、地產鏈是兩者主要共同增配方向,公用事業、傳統能源等領域則均被兩者減持,但兩者在有色、以及新能源產業鏈方面存在明顯分歧。

4、10月以來,個人投資者是市場的主要增量參與者,可能經歷了從“害怕錯過”到“害怕失去”的過程

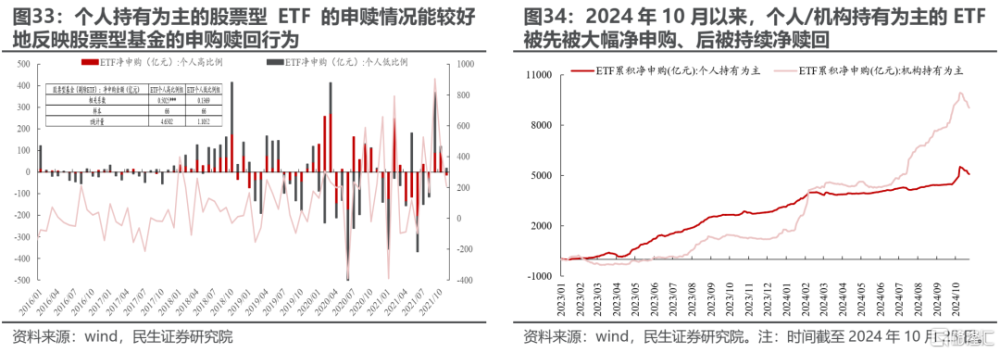

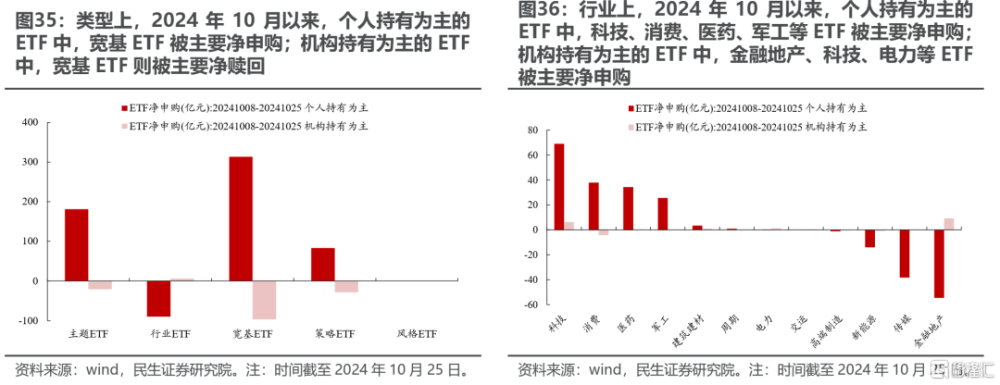

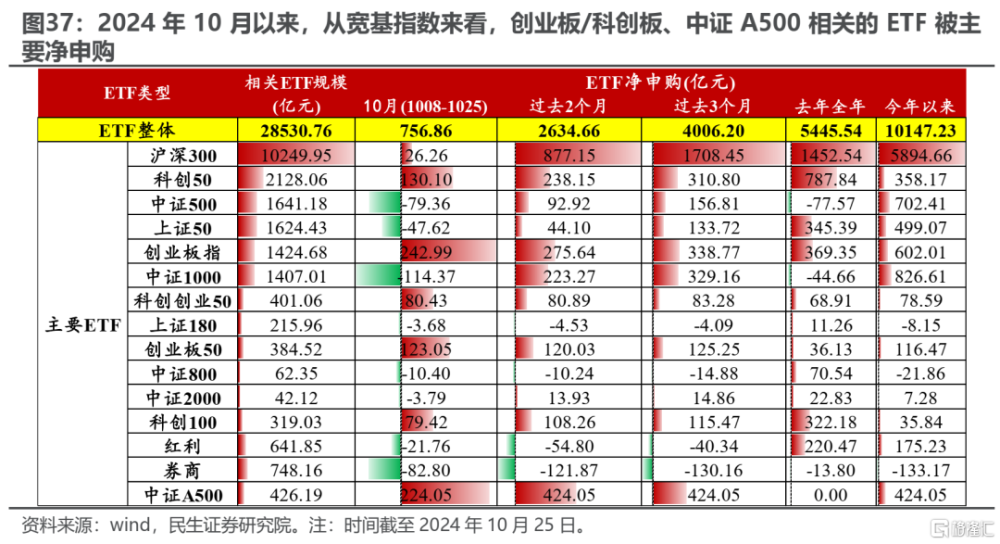

10月以來,市場高波動背後是市場各類參與者的博弈行爲明顯,市場各類參與者在基於各自的預期進行交易。整體來看,個人投資者可能是市場主要增量參與者:無論是兩融、還是個人ETF均大幅淨买入A股,特別是在科創/創業板等領域,相應地,北上、機構ETF則在反復中呈現不同程度的撤離,而主動偏股基金小幅提升倉位。

值得關注的是,從邊際上看,個人ETF自10月11日以來开始被持續淨贖回,相應地,而在2024年9月27日至2024年10月9日期間,科創/創業板相關的ETF交易形成的大幅溢價快速收窄。從這一點看,新增個人投資者可能經歷了從“害怕錯過上漲”到“害怕失去收益”的過程,而對於存量個人參與者而言,正如我們前面測算的,“回本贖回”可能是當下的主要行爲,這也是當下市場交易層面的主要擾動之一。此外,考慮到被動偏股基金持有A股的規模在2024Q3首次超越了主動基金,而在本輪行情中個人投資者也大量參與到ETF的二級交易當中,ETF崛起將是改變未來市場微觀定價機制的重要變量之一,如:一攬子交易可能會提高擇時的必要性,一二級定價偏離帶來的套利空間可能影響成分股的定價等。

5、風險提示

測算誤差:數值模型是對歷史的擬合,擬合本身存在誤差,另外,統計樣本本身也可能造成測算結果的誤差。

注:本文爲民生證券2024年10月26日證券研究報告《2024Q3基金持倉深度分析——被動“浪潮”與主動基金的“回本贖回”》,分析師:報告撰寫:牟一凌 SAC編號S0100521120002、梅鍇 SAC編號S0100522070001

標題:被動“浪潮”與主動基金的“回本贖回”——2024Q3基金持倉深度分析

地址:https://www.iknowplus.com/post/161132.html