弘景光電即將上會,專做光學鏡頭,客戶集中度較高

格隆匯獲悉,深圳證券交易所上市審核委員會定於2024年10月14日召开2024年第17次上市審核委員會審議會議,將審議廣東弘景光電科技股份有限公司(簡稱“弘景光電”)的首發事項,保薦機構爲申萬宏源證券承銷保薦有限責任公司。

弘景光電成立於2012年8月,總部位於廣東省中山市,是一家專業從事光學鏡頭及攝像模組產品的研發、設計、生產和銷售的企業。

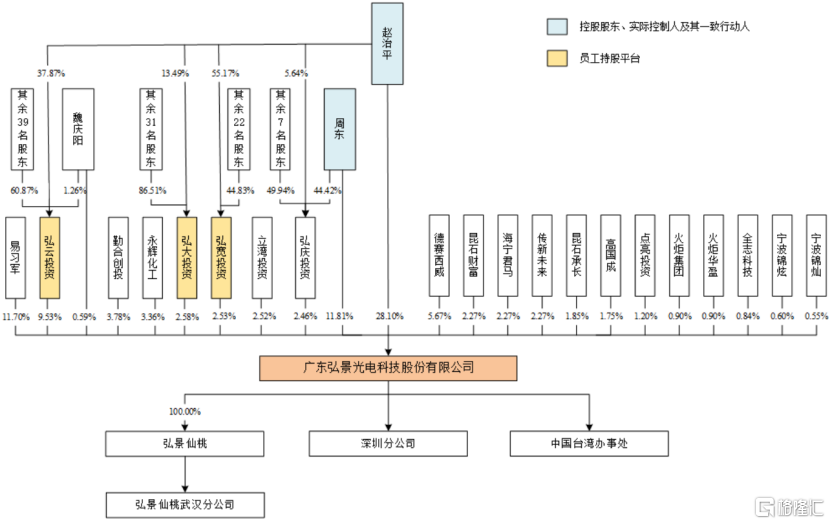

截至招股說明書籤署日,趙治平直接和間接控制公司57.01%表決權股份,爲公司的控股股東、實際控制人。

趙治平出生於1969年11月,擁有碩士研究生學歷。1992年8月至2012年6月,他先後在東莞信泰光學有限公司、鳳凰光學、舜宇光學(中山)等多家公司任職;2012年开始創辦弘景有限(弘景光電的前身),目前任弘景光電董事長兼總經理。

公司股權結構,來源招股書

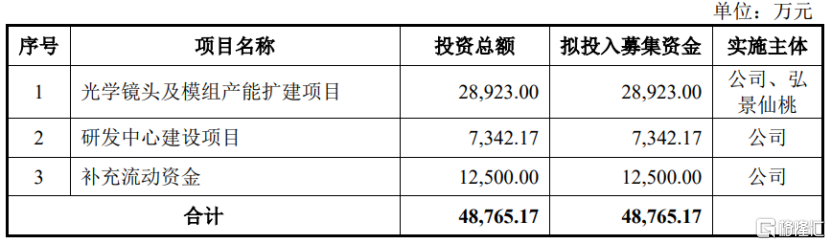

弘景光電本次預計募集資金總額4.88億元,將投資於光學鏡頭及模組產能擴建項目、研發中心建設項目及補充流動資金。

募集資金用途,來源:招股書

行業風起,報告期內業績增速較高

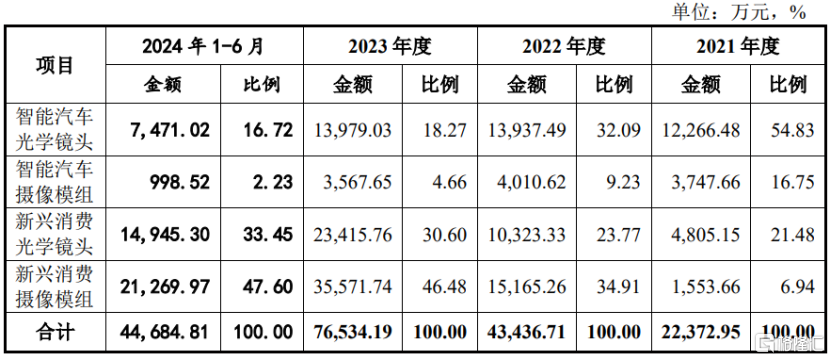

弘景光電的主要產品包括智能汽車光學鏡頭及攝像模組和新興消費光學鏡頭及攝像模組,其中智能汽車產品應用於智能座艙、智能駕駛,新興消費產品應用於智能家居、全景/運動相機和其他產品。

從業務結構來看,新興消費光學鏡頭及攝像模組過去幾年佔比持續提升,2024年1-6月佔營收的比重超過了80%。

按產品類別劃分的收入及佔比,來源招股書

公司主要產品處於光學產業鏈中遊。

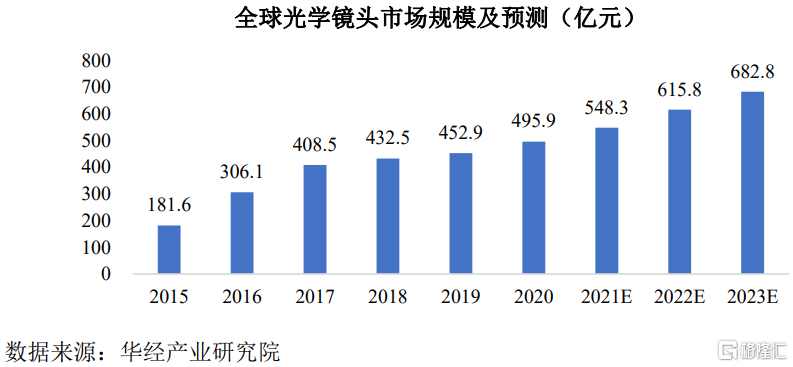

全球來看,隨着5G、AI、雲計算、物聯網等行業數字技術深度融合,構建完整產業驅動鏈,光學鏡頭市場增長空間較大。根據華經產業研究院的數據,全球光學鏡頭市場規模將由2015年的181.6億元增長至2022年的615.8億元,2023年達到682.8億元,年復合增長率約爲18%。

全球光學鏡頭市場規模及預測(億元),來源:招股書

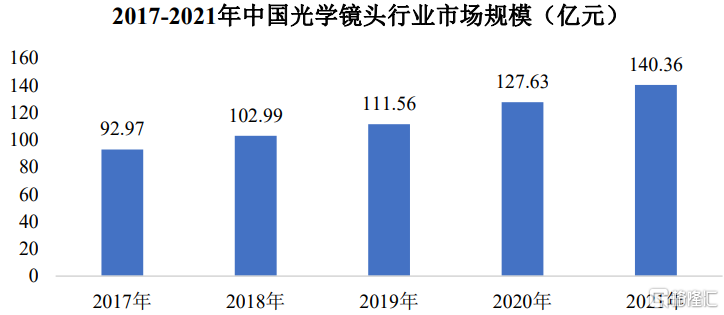

國內而言,根據中國光學光電子行業協會發布的報告,2020年中國光學元器件市場規模爲1400億元。根據華經產業研究院的統計數據,2021年中國光學鏡頭市場規模爲140億元,2017年至2021年復合增長率爲10.85%。

2017-2021年中國光學鏡頭行業市場規模(億元),來源:招股書

光學鏡頭市場規模的高速增長一方面得益於相機、手機、顯微鏡等傳統設備的高端化趨勢;另一方面得益於智能汽車、智能家居、智能安防等新興應用場景的快速發展。

在行業高速發展的背景下,弘景光電的收入也取得了較高的增速。

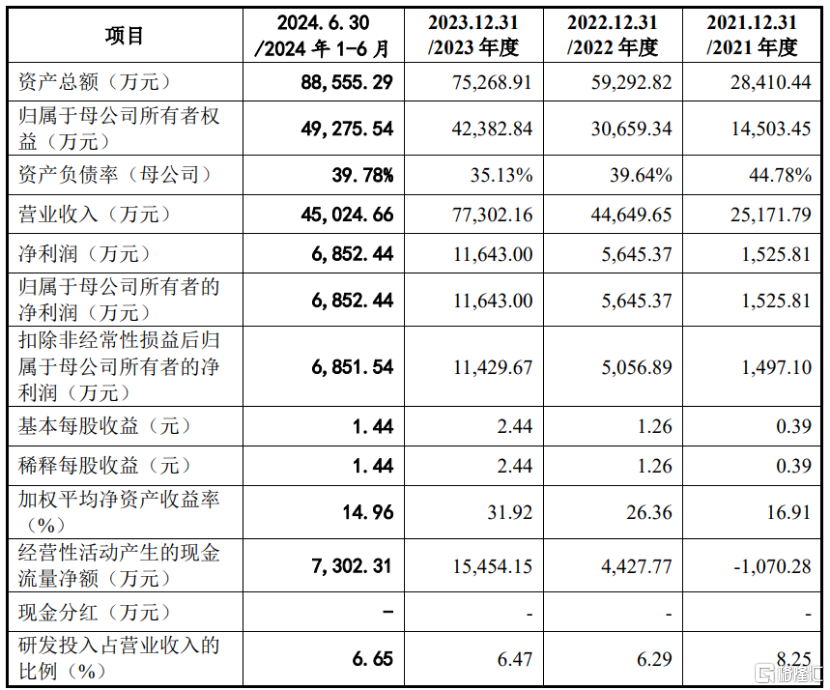

財務數據方面,2021年、2022年、2023年及2024年1-6月(簡稱“報告期”),公司營業收入分別爲2.5億元、4.46億元、7.73億元和4.5億元,同期淨利潤分別爲1526萬元、5645萬元、1.16億元、6852萬元。

2021至2023年度,公司營業收入復合增長率達75.24%,扣非後的歸母淨利潤復合增長率達176.31%,正處於高速發展階段。

在綜合評估之後,弘景光電預計2024年度實現營業收入的區間爲10.5億元至11億元,同比增長35.83%至42.30%,實現淨利潤的區間爲1.6億元至1.75億元,同比增長37.42%至50.30%,扣除非經常性損益後歸屬於母公司所有者的淨利潤的區間爲1.6億元至1.75億元,同比增長39.99%至53.11%。

關鍵財務指標,來源招股書

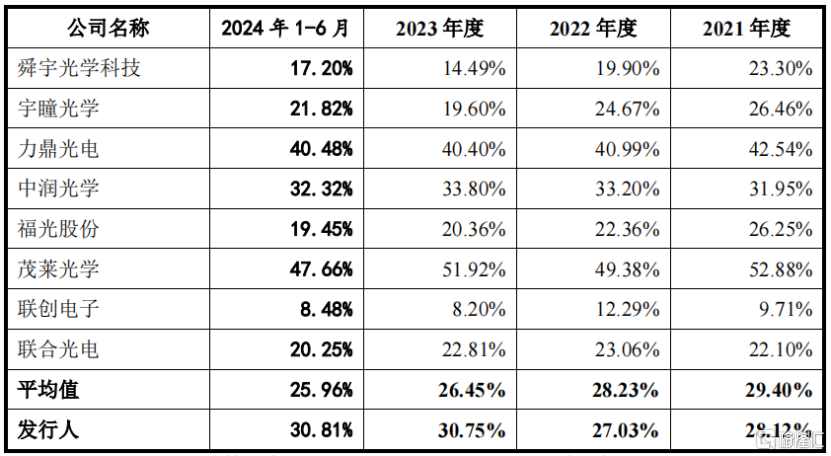

報告期內,公司綜合毛利率分別爲26.40%、26.98%、30.52%和30.75%。和同行業上市公司相比,2021至2022年度,公司主營業務毛利率略低於同行業平均水平,主要是產品結構、應用領域、業務模式差異所致;從變化趨勢來看,報告期內弘景光電的毛利率逐步上升,而同行業公司平均毛利率有所下降。

公司與同行業可比公司主營業務毛利率比較情況,來源:招股書

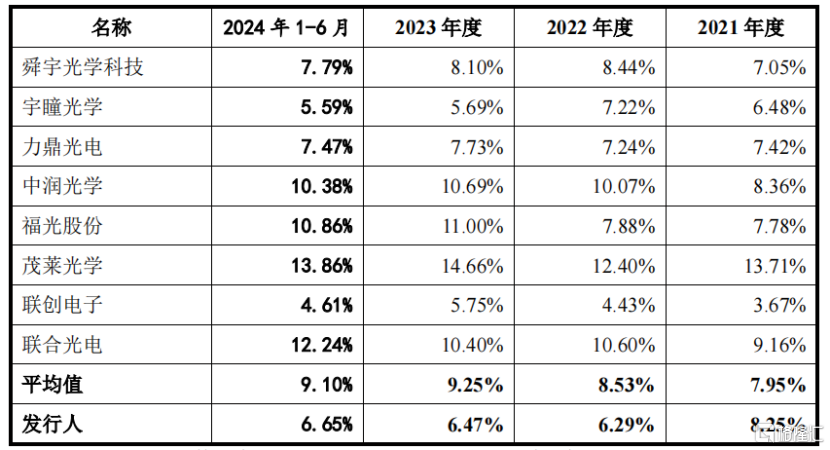

報告期內,弘景光電的研發費用率分別爲8.25%、6.29%、6.47%和6.65%,呈現一定波動。

2022年度,公司研發費率低於同行業平均水平,主要系相較於同行業可比公司,弘景光電2022年度業績增速較快,高於研發費用的增速,導致當期研發費用佔比下降。

2023年度,公司業績繼續快速增長,同時亦加大了對研發活動的投入,故2023年度研發費用率較2022年度略有增加。

公司研發費用率與同行業可比公司比較情況,來源:招股書

客戶集中度和應收账款佔比均較高

弘景光電在各細分領域的市場地位有一定的差別:

其中,在智能汽車領域,根據TSR研究報告,公司2022年在全球車載光學鏡頭市場佔有率3.70%,排名全球第六;

在智能家居領域,根據艾瑞咨詢數據推算,公司2023年在全球家用攝像機(含可視門鈴)光學鏡頭領域的市場佔有率爲9.95%;

在全景/運動相機領域,根據Frost&Sullivan數據推算,公司2023年在全球全景相機鏡頭模組市場的佔有率達25%以上。

公司與AZTECH、工業富聯、華勤技術、協創數據等EMS/ODM廠商及IMI、海康威視、德賽西威、豪恩汽電、保隆科技等Tier1廠商建立了長期穩定合作關系。

新興消費電子領域的產品進入了Insta360、Ring、Blink、Anker、小米等知名品牌;智能汽車領域的產品獲得了戴姆勒-奔馳、日產、比亞迪、吉利、長城、奇瑞、埃安、蔚來、小鵬、路特斯等汽車廠商的Tier1定點和量產。

值得注意的是,報告期內,公司向前五大客戶的銷售收入佔營業收入的比例分別爲48.79%、59.46%、77.65%和78.43%,前五大客戶集中度較高;其中2024年上半年對影石創新這一家公司的銷售收入佔比就達46.94%。

此外,公司還面臨着應收款項壞账的風險。報告期各期末,公司應收账款账面價值分別爲6257萬元、1.4億元、1.63億元和2億元,加上應收票據及應收款項融資账面價值,合計佔當期營業收入的比例分別爲25.62%、31.59%、23.00%和46.37%。

總體上,應收款項期末余額較高,佔用公司營運資金較多,給公司帶來了一定的資金壓力。若未來公司主要客戶經營發生困難,進而造成資信狀況惡化,則公司存在因貨款收回不及時甚至無法收回導致公司產生壞账的風險。

尾聲

在光學鏡頭市場高速增長的背景下,弘景光電報告期內業績也在節節攀升,不過公司也面臨着應收账款和客戶集中度雙高的風險。

此外,公司所處光學鏡頭及攝像模組行業屬於技術密集型行業,產品开發生產需綜合應用光學、機械和電子等多學科技術並掌握精密制造工藝,對公司的技術水平和研發能力要求較高。

如果公司未能准確把握行業技術發展趨勢或未能持續進行產品技術的迭代創新,公司將面臨核心競爭力下降、客戶流失風險,進而對公司的營業收入和盈利水平產生不利影響。

標題:弘景光電即將上會,專做光學鏡頭,客戶集中度較高

地址:https://www.iknowplus.com/post/155656.html