日本面臨最大危機

日本新任首相石破茂,在中文互聯網以曾cos魔人布歐而聞名,战鬥力駭人聽聞。

還沒正式上任,稍微顯露氣息,直接嚇得衆多機構結伴逃竄,股市地動山搖、暴跌近5個點,日元匯率急劇攀升。

眼見大家如此害怕,在新聞發布會上,石破·布歐·茂趕緊出言撫慰:不必過度慌張,不會立刻加息的,先徹底搞死通縮再說。

加之鮑威爾緊急放鷹,美股、日股又拉上。

但是,情緒僅僅好了一天,今日繼續轉跌。

政客說的話,炒炒情緒、聽聽就好了,難道還當真?

不是今天,必是明天,最遲後天,該來的早晚要來。

大多數人已經有了共識:安倍經濟學統治日本的時代,要到頭了。

01

十年舉債,十年長牛

2012年12月,圍繞核能與經濟問題,安倍晉三先後擊敗自民黨內對手石破茂、時任首相野田佳彥,重返首相寶座。

僅僅一個月後,2013年1月,日本內閣推出“超寬松貨幣政策”、“經濟改革”、“擴大財政支出”三項超激進政策,共同組成安倍經濟學的“三支箭”。

簡而言之就是兩個字:印鈔。

超發的貨幣,除了能用來振興股市、購买國債,還能緩解彼時日元匯率過高,從而拉動投資。

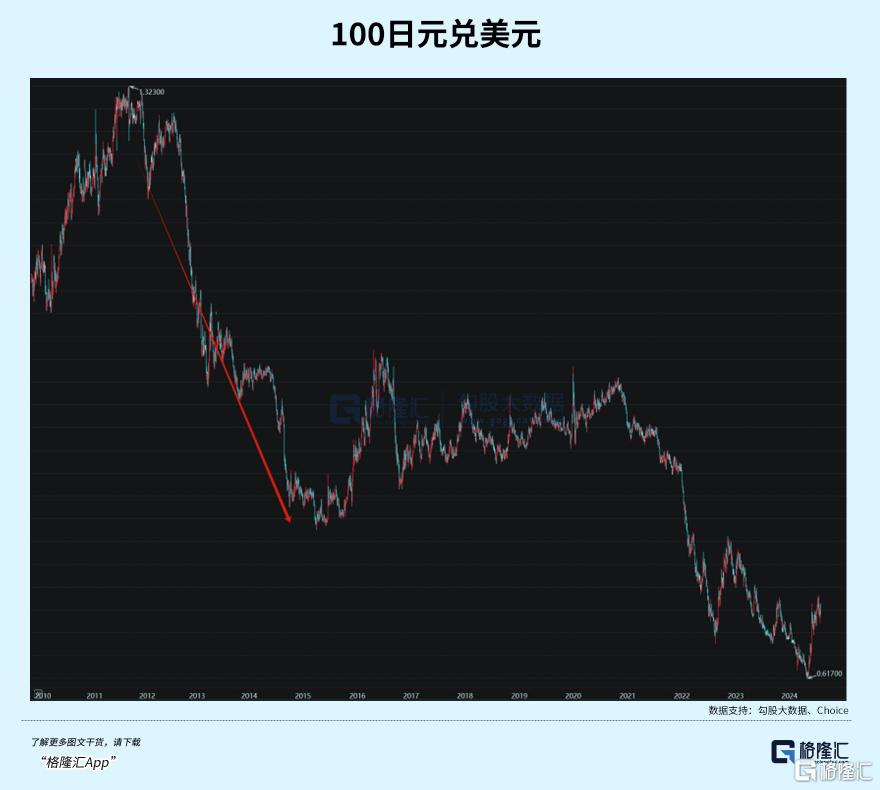

短短兩年內,日元貶值超過40%,日經指數漲幅超過130%。

無數在雷曼兄弟事件後想跳樓的人們,又重新富有起來。

一派欣欣向榮。

但事情並沒有全按想象中發展。

理想情況是,由央行大量購入國債,讓更多資金流入倒銀行系統,給企業貸款、擴大生產活動,最終盤活全社會的活力。

按照這種路徑,通脹起來是理所當然的。

所以彼時,剛剛出任央行行長的黑田東彥,才會信心滿滿提出2%的通脹目標。

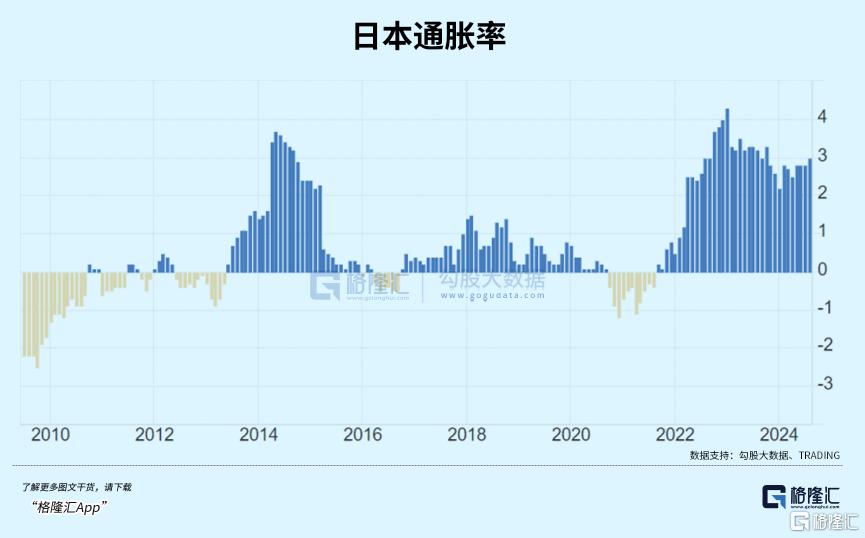

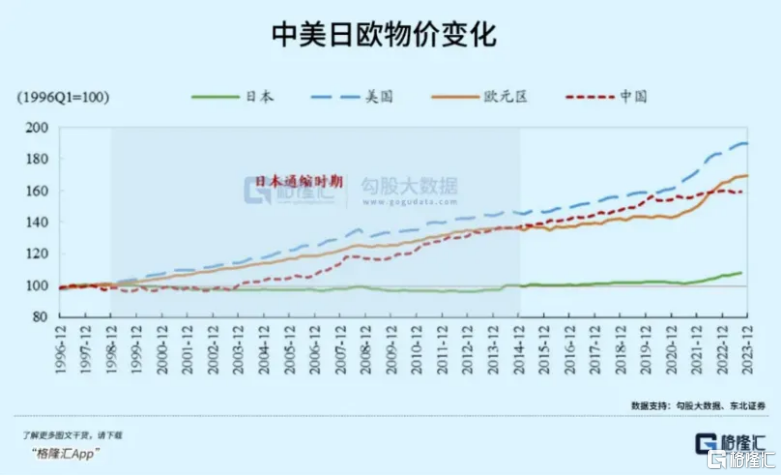

2013-2014年,通脹確實有起色,但也僅僅維持了兩年,立刻又陷入通縮。

怎回事了?

水往哪裏留,不是政府和央行可以決定的。

股市繁榮期,馬太效應十分明顯,一般人都更傾向於买大企業股票,突出一個穩字。

東京證券1部的總市值,一度還超過泡沫時期的最高值。

而彼時日本剛剛經歷長達20年的熊市,國內可投資的地方少之又少,企業即便擁有大量資金,也不會去擴大生產。

要么屯起來,要么投資海外。

甚至包括很多銀行,前腳把國債賣給央行,後腳就去买美債,造成資金大量外流,根本沒有爲通脹做貢獻。

這是日本央行的原話:經濟增長緩慢的國內市場資金需求很少,結果金融機構把大量的資金投向外國的債券。

所以在這段繁榮期,日本普通人的薪資水平,不僅沒有改善,反而還下降了。

需求依然萎靡不振,消費市場依然平淡,通縮自然揮之不去。

這肯定不行。

2015年9月,“安倍經濟學”進入第二階段,亮出“新三支箭”——“孕育希望的強大經濟”、“構築夢想的育兒支援”、“令人安心的社會保障”。

2016年1月,日本央行把基准利率降至-0.1%,進入負利率時代。

簡而言之,就是要擺脫對大企業的依賴,扶持中小企業,乃至直接給居民發錢,拉動市場需求和民間投資。

隨後,日股繼續上漲,日元繼續貶值。

2016年-2018年初,日經指數上漲50%,隨後繼續進入調整期。

通脹方面,雖然勉強告別通縮,但始終達不到2%,物價、居民收入基本沒有變化。

問題似乎還是一樣的,不光出在大企業身上。

不光是大企業和大大小小的銀行,中小企業和普通人有了錢,依然更熱衷於投資股市和海外市場,並不會拿去擴大生產和消費。

問題又回到了原點。

直到美元开啓加息周期,日元加速貶值,催動股市三年大牛,指數翻倍,一度超越泡沫前的最高點。

三波牛,共同組成了日本股市的十年長牛,本質上就是三波大放水導致的結果。

只不過最近一次是被動的。

這一次,日本通脹久違地衝破2%的目標值,消費市場、出口數據,也罕見地好看起來。

但是,短期繁榮的盡頭是什么,大家都很清楚,過去十年已經上演了兩次。

這第三次,大概率也不會意外。

然後,第四次放水?第四次牛?再調整?再放水?……沒完了。

問題是,這種模式怎么可能無限玩下去,總有一個極限。

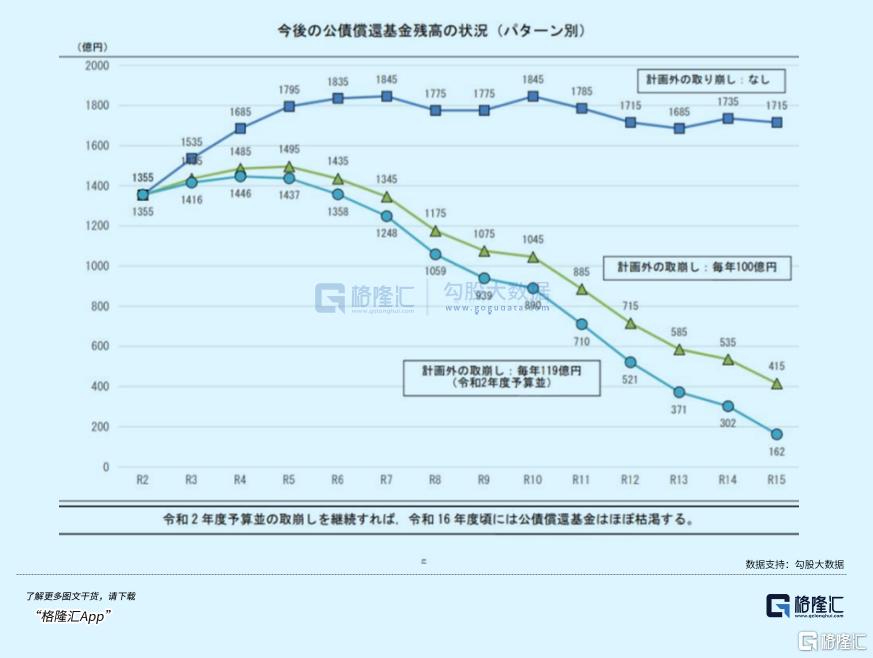

截止2024年6月,日本政府債務總額已經突破1300萬億日元大關,公共部門債務佔GDP比率超過220%,私營和公共部門債務總額與GDP之比高達400%以上。

繼續增長下去,毫無疑問,總會有兜不住的時候。

最壞的情況,或許這一次就已經是極限了。

以京都市爲例,財政調整基金已經見底。以目前的狀況而言,最快到2028年可能將淪落爲“財政再生團體”,也就是破產。

京都市長已經向外宣布,10年內京都市可能破產。

此時,或許確實到了不得不變的時候了。

02

變局將至,空頭狂歡

面對過度恐慌,在首次新聞發布會上,石破茂公开表示,不會立即對利率發表評論。

種種跡象表明,新政府需要一段時間才能確信已經克服了通縮的威脅。

這兩天,市場情緒緩和不少,但疑慮未消。

顯而易見,基於局勢和新內閣本身的傾向,即便不立刻宣布加息,但也是遲早的事。

更何況,日本央行早在7月初就已經开啓加息周期了。

此前,大多數機構預計,日本央行最早將在12月份再次宣布加息。

即便預測早了,明年加息的可能性也非常之大。

我們常說,這或許是近些年,全球金融市場最大的黑天鵝。

爲什么這么說?

寬松貨幣政策時代,日元是全球最知名的避險貨幣。

每當日本以外出現較好的投資機會時,國際資本就大量借貸日元,再將投資收益轉換爲美元、歐元等資產,加槓杆追求高收益;而當出現風險事件時,則反過來操作,將現金兌換成日元,躺賺低收益。怎么操作,都能賺。

比如巴菲特,就是從日本銀行貸了1萬多億日元,購买日本五大商社,進行金融套利。

但日元如果進入加息周期,上面這套玩法,就成了虧錢邏輯。

隨着日元匯率升值,大量跨國套利機構的虧損將越來越大。爲了還錢,它們必然不得不拋售大量股票。

短時間內賣盤激增,就會形成踩踏式下跌。

最大的受害者應當是日股和美股,因爲日本國內外資本借到便宜錢後,主要也是投資這兩大市場。

比如7月初日本央行宣布第一次加息,日股暴跌12%,美股也大跌3%,其他外圍市場和港A跌幅就相對較小。

這些是可以確定的事。

當風暴來臨,我們普通人該怎么做?

一旦日元再次加息,日元上漲是確定的事情。

這么重磅而確定的宏觀行情,我們當然不是只看熱鬧,自己也該參與一下。

國內沒有日元ETF,也幾乎沒有做空渠道。

大多數人能接觸到的,還是之前聊過的小額外匯,這裏再重復一下。

必須要提個醒:不要相信任何所謂的外匯平台!

另外,炒外匯是違法的!違法的!違法的!

不過,我們仍然可以用部分存款倒一倒、賺個差價,按照規定:中國居民個人年度購匯額度爲5萬美元,適用於旅遊、商務和投資收益,超過額度需要提供相關證明材料。

5萬美元,大約是35萬人民幣。對大多數人而言,足夠了。

怎么操作?以普遍作爲工資卡的招商銀行爲例,打开銀行APP-財富-跨境金融-外匯購匯-選擇幣種。

然後勾選彈出來的申請書,接着選擇資金用途、兌換金額,即可,手續費大約是4‰。

如果你在7月初,日本央行剛剛宣布加息時就用人民幣兌換日元,這兩個月的收益率已經超過12%。

之後,依然可以這么操作。

有美股账戶的朋友,那就更簡單了。

無論看多還是看空,都直接有對應的日元ETF,根本不需要去換匯。

對喜歡關注宏觀的小夥伴而言,這種產品不要太友好。

當然,如今港A行情這么火爆,大家不一定看得上這點收益。

但是,當時誰能想到現在的情況呢……

同樣的,現在誰又能完全肯定未來的情況呢。

看准時機,做多日元。

這肯定不是最好的投資,但多留意一下,至少不是壞事。

03

尾聲

客觀來講,十年大放水,日本經濟經歷了長達10年的景氣期,失業率持續下降,出口數據略微好轉,股市進入上升通道。

盡管1.2%的年均GDP增速與昭和時代的輝煌無法相較,但至少算是止住了90年代泡沫破裂以來的頹勢。

日本大和證券也估算過:日元兌美元每貶值1日元,東京股票市場全部上市公司的利潤將增加1980億日元。

這就像是在沙漠中,給快渴死的你兩杯冰蜜水,它有毒,但你一定會選擇喝下去。

舒爽的呻吟後,到底要不要飲第二杯?

現在的日本,大概面臨的就是這么個問題。(全文完)

標題:日本面臨最大危機

地址:https://www.iknowplus.com/post/153598.html