一級市場全面進入國資時代

6月底,投中網以《誰是招商卷王:3138家科創企業搬到了江蘇》爲題,統計了56.3萬家“國家科技型中小企業”的遷移情況。這次,我們將目標投向全國的國有投資平台,想深入分析2019-2023年這5年間,國資平台的投資情況與投資邏輯。

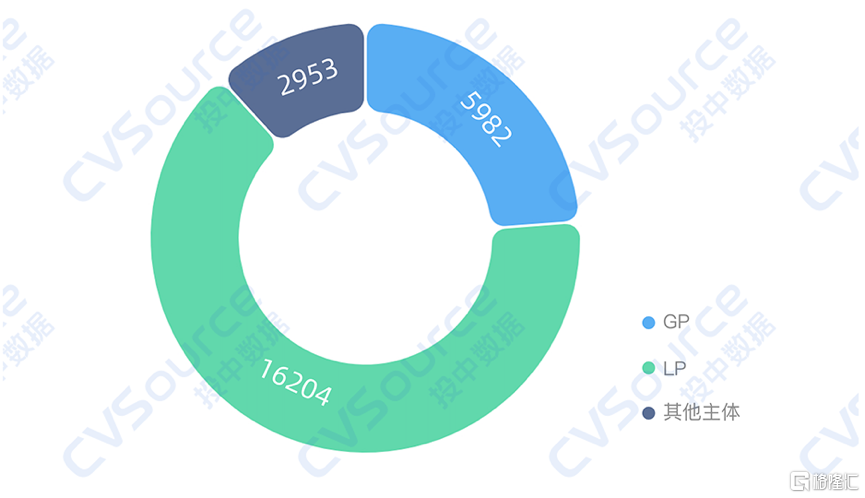

於是投中研究院發布了《2019-2023年國資平台分析報告》。報告顯示,目前全國國資主體數量爲23014家。其中,5981家國資GP,16205家國資LP。

從投資結果來看,全國國資機構在過去5年間直投金額高達1.59萬億,直投了約1.29萬家企業。如果算上間接投資,國資機構共投資了約2萬家企業(已去重)。而且數據顯示被投的2萬家企業中,98%以上依然存續。

對於企業而言,國資平台的大力投資,讓初創企業降低了對銀行債權融資的過度依賴,無疑體現了國家一直倡導的金融支持實體經濟發展的战略目標。

對於產業而言,國資平台推動了半導體、人工智能、生物醫藥、先進制造等產業的發展,特別是在卡脖子領域的持續注資,爲相關公司提供了發展動力。可以說國有資本的投資,是產業升級的重要推動力之一。

對區域經濟而言,地方國資平台與產業招商的聯動,對於區域經濟的發展和產業聚集起到關鍵作用。從時間上看,發生跨市遷移的企業數量在逐年遞增,這反映出國資的招商效果日益顯著。

當然,我們也有一些憂慮。目前,國資直投1.29萬家企業,意味着大量被投項目等待退出。國有投資平台需要深刻認識到,IPO僅僅是小概率事件,探索多元化的退出路徑,將密切關系到國資機構的投資效益與持續投資能力。

另外,隨着地方產業基金的進一步發展,國資機構的總規模還將持續擴大,一級市場“僧多粥少”的局面將進一步擡高資產價格。未來“如何投?”無疑也是對國資機構的一大考驗。

當然,除了以上直觀的投資數據外,我們還有其他一些發現,比如:

在過去5年獲得投資的企業中,每3家就有1家獲得國資機構直投。

從省級層面看,廣東國資在直投總金額上一馬當先;江蘇國資在間接投資上位居第一。

國資機構投資最多前三大領域是:電子信息、醫療健康和先進制造。其中電子信息投資數量一直佔到30%以上。

大白馬和擁有產業背景的機構最受國資青睞。獲得國資支持的前10大機構中,盛世投資、鼎暉投資、毅達資本位居前三位。

國資兇猛:直投1.59萬億

每3家企業就有一家被國資投資

在2019-2023年間,全國國資機構直接投資了63663.47億元。其中,並購交易佔比過半,金額高達33519.90億元;新股發行15662.48億元。今天我們討論的是除了並購和新股發行的企業融資部分。數據顯示,國資直接投資企業數爲12852家,直接投資金額爲15868.49億元。

這是什么概念?

同一時期,全國有38279家企業獲得股權投資(不包括並購、新股發行),融資總金額62697.43億元。這意味着每3家企業中,就有一家企業被國資機構直投;每融資100元,就有25元直接出自國資之手。

如果還不夠形象,咱們再做兩個對比:2023年青島的GDP總量爲15760.34億元,相當於全國國資機構過去5年,投出了青島一年的GDP。

再對比下國外,2019-2023年歐洲一級市場融資總額約爲34911.62億人民幣(以時年匯率估算),相當於同一時期國資機構直接投資金額約等於歐洲的一半(45.45%)。

在此之前,我們知道國資LP已經在一級市場佔據舉足輕重的地位。但是第一眼看到國資機構的直投規模時,還是感到驚訝,它遠比我之前了解的更大。

再看一下這5年國資直投的變化細節:

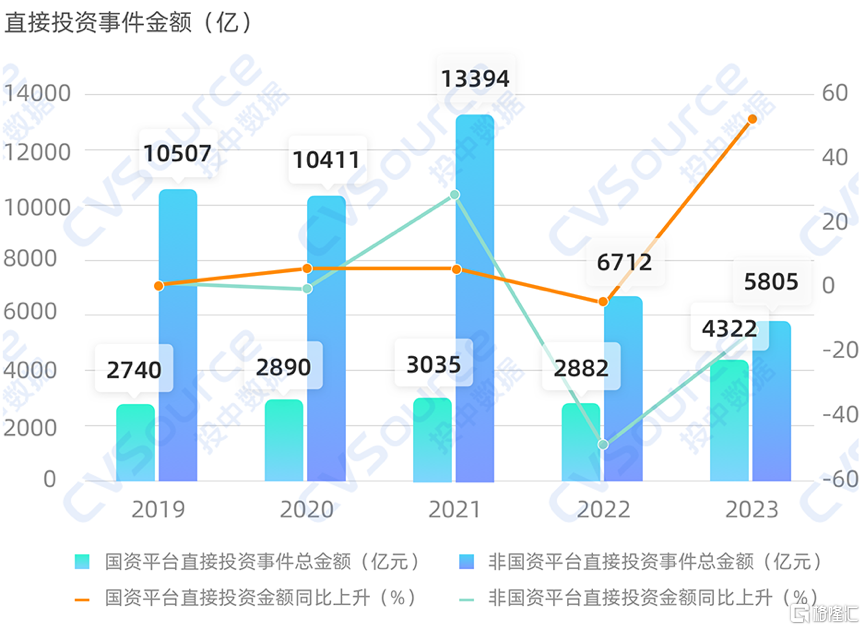

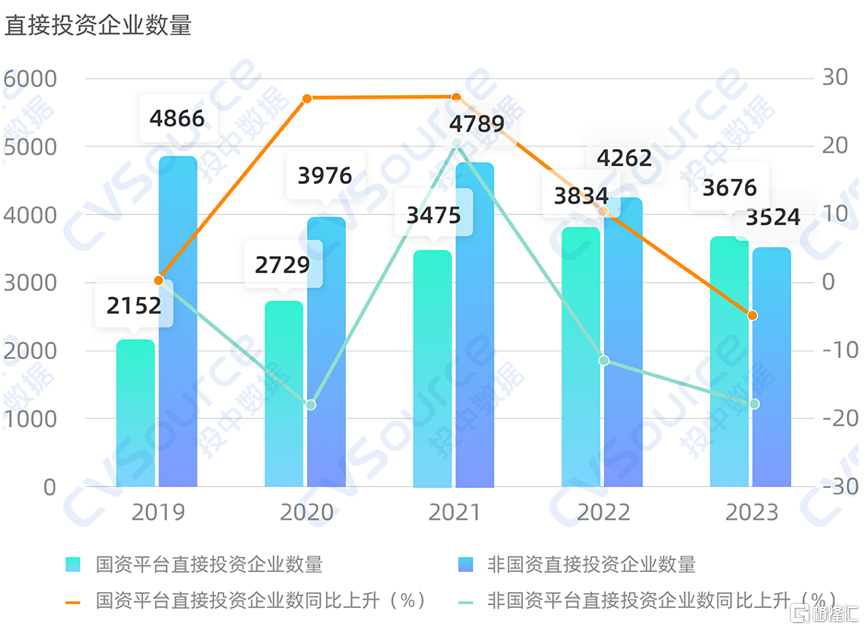

2019年國資直投總金額爲2739.58億元。此後數據逐年上升,2022年有短暫回落,2023年躍升至4322.07億元,爲5年來最高。直投的企業數量也同步增長。2019年有2152家企業獲得投資,到2022年有3834家企業獲得投資,爲5年來之最。

值得注意的一點是,2022年被投企業比2023年多158家,但是投資金額少1440.45億元。這說明2023年單個企業獲得的投資金額在減少。

這可能有兩個原因:其一是受“投早投小投科技”的潮流影響,國資機構直投的早期企業的比例在增大;其二是受風險偏好的影響,國資選擇分散化投資,減少每家企業投資金額,以此來降低風險。

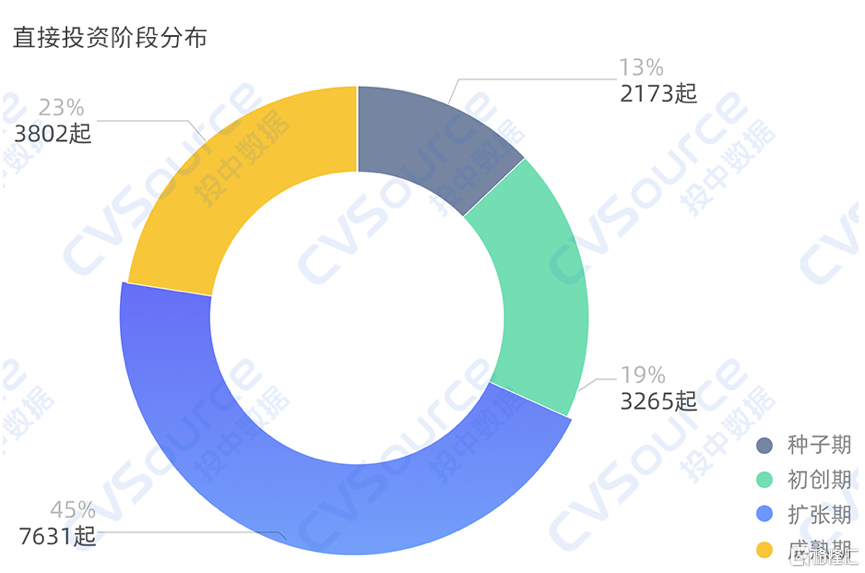

當然,從五年的整體情況看,目前中後期企業還佔絕大比重。68%的被投事件還是中後期公司,早期階段(包括種子期和初創期)的投資事件只佔32%。

以上是直接投資的情況,我們再說說間接投資。

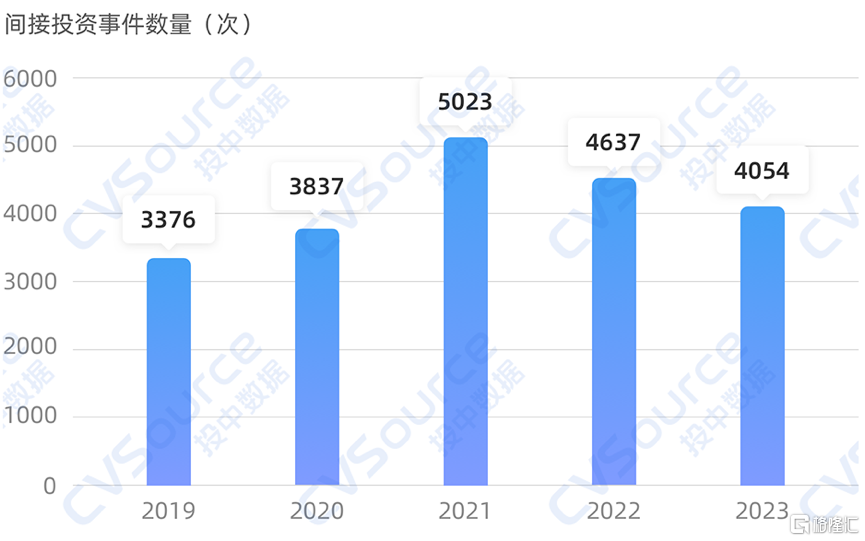

2019-2023年間,國資機構間接投資了14003家企業,值得注意的是,受限於數據的缺失,我們很難統計出國資機構間接投資到底投了多少錢,我們只能統計出間接投資事件的金額,即累計間接投資事件金額爲10731.78億元。這些投資事件的金額,並不全是國資的投資,國資僅作爲LP參與其中。

數據顯示,國資的間接投資在2019-2021年是逐年上升的,2021-2023年是逐年下降的。其事件數、投資事件金額、企業數量都在2021年達到頂點。分別是,投資事件5023起、投資事件的金額2709.31億、投資企業數4486家。可見,2021年是一個關鍵性的節點。

2021年,全國的創投市場迎來了一個小高潮。原因是受益於國內環境的穩定,2021年VC/PE市場新成立基金同比上升70.53%,共計9350支。在國資領域,政府引導基金設立數量和自身規模較2020年度也有大幅增長,增幅分別達77%與207%。而2022年开始受宏觀環境影響,創投市場整體下滑。

間接投資先增後減還有一個原因,2019年到2021年,不少新設立的國資平台尚處於學習階段,主要以做LP的形式出資GP嘗試股權投資。但在2021年之後,不少國資开始自己下場,這造成了隨後兩年的間接投資減少。

誰是最慷慨的國資機構?

廣東江蘇一馬當先

如果我們把目光落到省一級,就會發現,廣東、江蘇、上海、浙江、北京、安徽,這6個省份的國資最爲活躍。

先說直投。

廣東國資在直投金額上一馬當先。直投總金額高達1701.72億,遠遠超過排在第二位上海的994.87億。江蘇的直投金額爲758.95億元排在全國第三,但是直投企業數名列前茅,以2490家企業的數據與廣東2467家並駕齊驅。這意味着江蘇每家企業的投資額遠遠小於廣東。

而且值得一提的是,安徽、江蘇和浙江,大部分直投資金都投向了本省企業。其中安徽投資本省企業的金額佔比高達79.32%,這意味8成的直投金額給了本省企業。而湖南投向本地的金額僅佔32.29%。這或許與本地產業生態密切相關,安徽的本土產業生態已經形成聚集效應,而湖南本土生態較弱,投資外地企業有利於向本地招引。

再說間接投資。

間接投資中,江蘇國資平台就排在第一了。不論是間接投資事件數、投資金額還是被投企業數,都位居第一位。江蘇間接投資事件8359起,企業數量6219家,都大幅度領先第二名浙江的5328起和4319家。由此可見,江蘇國資可稱爲最慷慨和最活躍的LP。

而且我們發現,2019-2023年,獲得國資平台投資的企業數共計19987家(已去重)家,目前存續的共19572家,說明98%以上的被投企業依然在經營。

而且,其中發生跨市遷移的企業數僅爲1143家,佔比5.72%;而非國資機構投資了18291家,其中1515家,佔比8.28%。這表明獲得國資平台投資的企業更加穩定,並傾向於在本地持續發展。

不過從時間上看,發生跨市遷移的企業數量在逐年遞增,這也反映出國資的招商效果日益顯著。

國資投向何處:

電子信息、生物醫藥獲投最多

最關鍵的問題是,國資機構投向了何處?

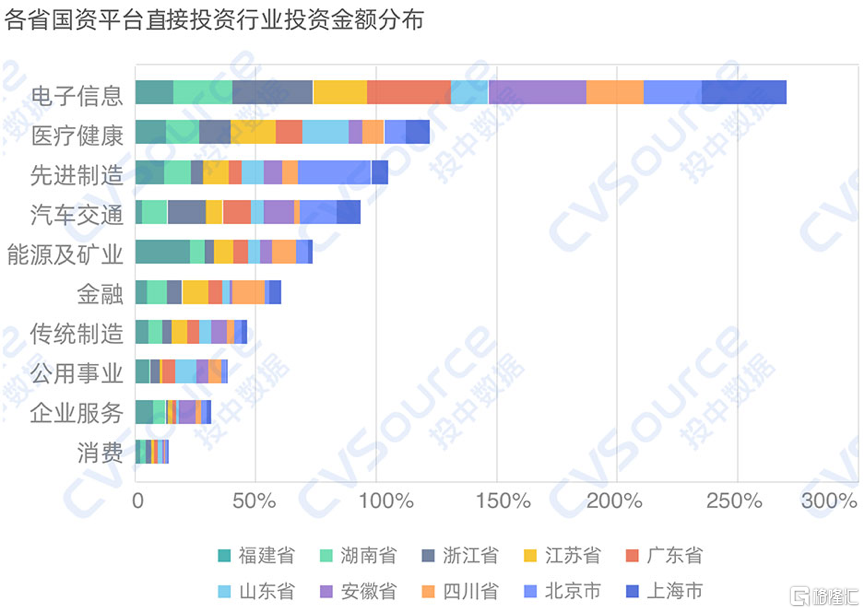

先放結論:電子信息、醫療健康是獲投最多的兩大領域;先進制造、能源和汽車交通持續增長。

先說電子信息產業,這一領域包含半導體、軟件、人工智能、信息化服務、硬件5個細分子項。在過去的5年中,電子信息穩居第一,投資事件常年佔比在30%以上,這也意味着國資的每三筆投資中,就有一筆投向了電子信息產業。而且2022年電子信息的投資事件佔比更是達到了36.53%,可見全體國資都在搞半導體(半導體在其中無疑佔大頭)真的一點都不誇張。

醫療健康則一直位居第二,佔比在15%-19%左右。不過醫療健康明顯呈現出先增長後下降的趨勢,2021年達到最高點,佔比接近20%。2019-2021年投資上漲是有原因的,一是因爲2019年科創板允許未盈利的生物科技公司上市,這爲一級市場的投資增加了退出通道;二是新冠疫情的影響,刺激了生物醫藥的投資熱情。

但是以2021年下半年港股醫藥股大跌爲標志,醫療健康行業的投資進入了下行周期,此後兩年投資逐年降低。不過作爲長线投資領域,國資機構對於生物醫藥行業的關注不會減退。幾乎所有一线城市和新一线城市,都將醫療健康納入了產業發展的重點之一。

再看一下增長最快的先進制造。2019年先進制造的投資事件佔比爲8.08%,但是到了2023年這一數據變爲了12.52%。而與先進制造相關聯的能源礦業(新能源)、汽車交通兩大領域,投資事件也在不斷上升。

這也說明了一個趨勢:國資機構對於制造業的“偏愛”與日俱增。這一點從各大城市發布的產能擴建項目中一目了然。奇瑞汽車的產能基地選址青島,京東方的面板項目落地成都,這些城市推進的重大項目,背後都帶動着對制造業龍頭和相關產業鏈公司的投資。

當然有漲就有消。2019年,消費投資事件佔比3.89%,到2023年下降到2.32%;2019年金融投資事件佔比3.01%,2023年數據爲1.72%。消費和金融兩大領域萎縮幅度無疑是最大的,這與行業的切身感受基本一致。

以上是全國的統計。我們再把目光下移,看看各省國資的投資情況。

整體來看,電子信息依然是所有省份投資最多的領域。上海國資直投了491家電子信息公司,總金額354.38億。被投企業數量是醫療健康的兩倍(223家),總金額是醫療健康的3.6倍(98.78億)。北京電子信息投資了417家公司,總金額184.45億元,也遠超過排在第二位的醫療健康產業。

電子信息產業的投資熱度,可以從各地設立的產業引導基金,和IPO數據中窺見一二。

北京的8支百億級產業引導基金,其中100億投向信息產業,100億投向人工智能。上海發布的三大先導產業基金,集成電路母基金高達450億,人工智能母基金225億。安徽、浙江、江蘇等地也相繼落地了相關產業基金。

而2023年A股IPO募資規模前10的公司,有4家是電子信息(半導體)公司,其中位列前三名的華虹公司、芯聯集成、晶合集成,分別是2023年上海、浙江、安徽最大的IPO項目。募資規模第10的雲天勵飛也是廣東去年A股上市公司中最大的IPO項目。

當然,這4家企業背後都有國資機構直投的身影。甚至芯聯集成、晶合集成兩家公司,本身就是紹興地方國資和合肥地方國資發起設立的企業。

關於產業這一塊,還有一點有意思:福建省國資在能源礦業領域投資金額最多。這可能與寧德時代、廈鎢新能源、紫金礦業等能源/礦業巨頭位居福建密切關系。在這些龍頭企業的帶動下,上下遊產業鏈向福建聚集,福建國資扮演着背後的資本推手。

投白馬、重賽道

誰是國資最愛的GP

那么誰是國資平台最愛的GP呢?

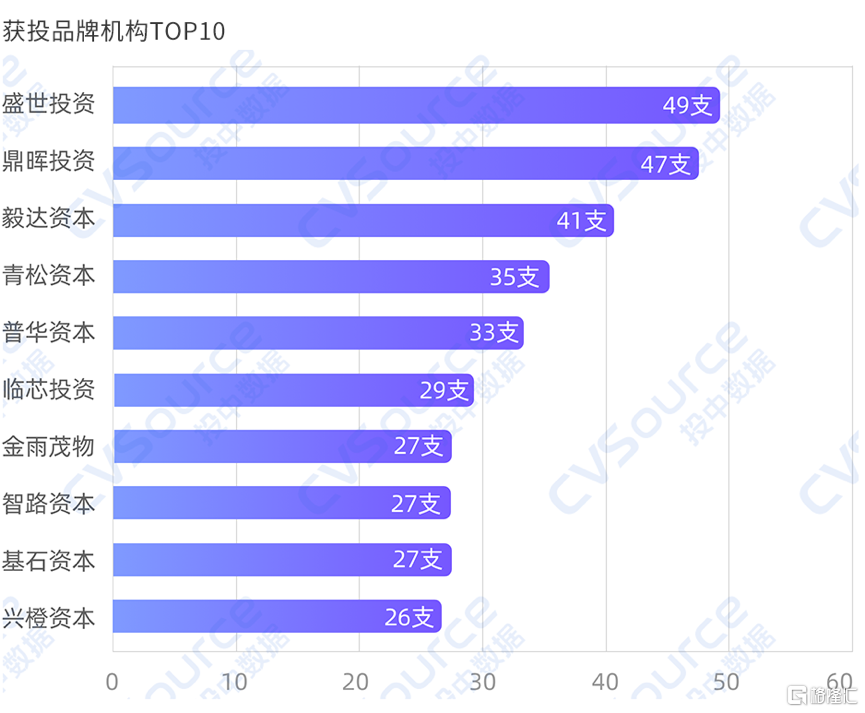

在過去5年中,獲得國資平台支持最多的品牌機構爲盛世投資,它設立的49支基金都獲得了國資機構的投資。其次是鼎暉投資47支基金獲投,毅達資本41支基金獲投。

盛世投資是創業投資和股權投資母基金管理機構,幫助地方政府管理政府引導基金是其一大特色,其管理規模已經達到了1000億。CVSoure投中數據顯示,在盛世投資的LP中,國資平台、引導基金、政府機構共計103家,佔比高達43.05%,是最大的LP類別。

當然,除了盛世投資、鼎暉投資、毅達資本這些大名鼎鼎的老牌勁旅外,最讓我感到意外是有3家低調的黑馬機構擠進了前10。分別是成立於2014年的青松資本、興橙資本和成立於2017年的智路資本。這三家機構的管理規模相比於前面三家都要小得多了。

青松資本是一家總部位於青島的機構,LP中山東的國資機構佔了半壁江山。山東鐵路發展基金、青島鼎信產投、青島城投、青島平度市國資等都位列其中。從投資標的上看,新材料、機械設備、新能源、醫療器械等山東優勢產業,是青松下注最多的賽道。比如2023年IPO的山東集中潤滑系統供應商盤古智能,就獲得青松資本的3輪注資。

興橙資本與智路資本則都是專注於半導體領域的投資機構。興橙資本已投資中微公司、芯原股份、概倫電子等四十余家半導體優質企業。智路資本在公开的20多筆投資,均是半導體及相關產業鏈公司,廣芯微電子、華勤技術、瓴盛科技等背後都有它的身影。

從這前10名的GP也可以國資LP出錢的邏輯:一方面看重歷史業績和管理能力,往往投向人民幣基金的老牌機構。另一方面,受當下各地產業政策的影響,專注於半導體、先進制造、新能源汽車等領域的機構,更容易獲得青睞。

標題:一級市場全面進入國資時代

地址:https://www.iknowplus.com/post/137633.html