千億級券商崛起中,國聯+民生”按下加速鍵,能否再迎“二連板”?

8月9日,國聯證券如期迎來走強態勢,截至發稿漲超4%,報10.24元/股,此前一度漲超7%,成交額超9.38億元。

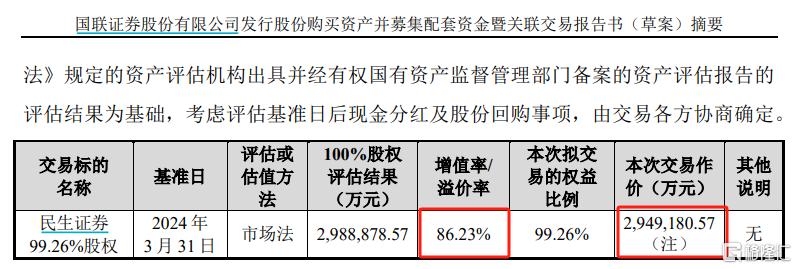

8月8日晚間,國聯證券發布公告稱,擬通過發行A股股份的方式收購民生證券99.26%的股份,交易作價294.92億元,交易PB倍數爲1.86倍;同時募集配套資金。兩家券商合並後資產超1600億元。

回顧今年4月15日首次宣布這一重組計劃,復牌後懟了兩個一字板,不過後面又跟隨市場調整,回到原點。

增值率超86%

並購重組是今年券商交易的主旋律,意圖通過資源整合,實現"1+1>2"的效果。

回顧國聯證券與民生證券的“聯姻”,源於去年彼時,在58.65億元起拍價的基礎上,經過162輪競拍激战後,浙商證券和東吳證券折戟,國聯集團74次喊價後最終勝出,成交價定格爲91.05億元,折合PB爲1.95倍。

9個月後的12月15日,證監會公告稱,核准國聯集團成爲民生證券主要股東,對國聯集團依法受讓民生證券34.71億股(佔公司股份總數30.30%)無異議。

而此次,國聯證券與民生證券的整合速度超出預期,從籌劃重大資產重組到發行股份購买資產的公告,僅用了幾個月時間。

根據公告,國聯證券將發行約26.40億股股份,佔發行後總股本的48.25%,不考慮配套融資的情況下,交易完成後國聯集團等一致行動人將持有國聯證券近40%的股權。此外,國聯證券還計劃募集不超過20億元的配套資金,用於增資民生證券並發展其業務。

“此次公告主要是對此次交易的對手方、民生證券的兩年一期審計報告、民生證券的評估價值、交易價格等進行了確定。”有並購重組方面的業內人士稱。

市場普遍認爲,整合後的券商將大幅提升綜合實力,有望躋身行業第一梯隊。根據Wind數據,合並後的總資產規模將達到1470億元,投行、固收、研究、資產管理等主要業務有望衝擊行業前10名。

券業並購傳言四起

此次並購重組不僅是企業層面的資源整合,也是響應國家關於加強證券公司監管、加快推進建設一流投資銀行的政策號召。證監會出台的《關於加強證券公司和公募基金監管加快推進建設一流投資銀行和投資機構的意見(試行)》中提到,支持頭部機構通過並購重組、組織創新等方式做優做強。國聯證券收購民生證券的案例,正是這一政策導向的具體體現。

同時,目前有此類整合緋聞的券商組,還有"中信+中信建投"、"中金+銀河"、"海通+君安"、"平安+方正"、"華創+太平洋",此外,"西部+國融"、"浙商+國都"的整合已在推進中,估摸還有一些也在酝釀中。

具體來看,5月27日晚間,浙商證券公告,收到上海聯合產權交易所通知,公司成爲國華能源所持國都證券4.49億股股份公开掛牌項目的受讓方,成交價格爲10.09億元。

此外,“平安+方正”“華創+太平洋”等券商並購事件也受到市場高度關注。投資者頗爲關注並購進展,華創雲信在7月16日回復投資者提問時稱,目前,華創證券正在積極有序推動相關工作,股東資格尚在證監會審核中。

時間再遠點,上世紀90年代以來,國內券商曾掀起數次並購潮,包括1995年-2001年的“分業經營”並購潮、2004年-2006年的 “綜合治理”並購潮、2008年-2010年的“一參一控”並購潮,也有人將2012年以來的市場化並購解讀爲新一輪並購潮。

當時比較經典的重組有中信證券收購華夏證券和金通證券,並奠定了”券商一哥“的地位。

而對於後續,有分析指出,目前券商衆多,但又沒太強的,口碑也挺一般的,通過這波並購重組,希望能在未來走出一些又大又強的機構,這對A股長期健康發展也大有裨益。

至於二級市場,券商板塊接下來怎么走,短期還是得看情緒如何演繹。

標題:千億級券商崛起中,國聯+民生”按下加速鍵,能否再迎“二連板”?

地址:https://www.iknowplus.com/post/135599.html