興證策略:海外動蕩,更加確認“8月轉機”的臨近

一、海外動蕩,更加確認“8月轉機”的臨近

5月下旬开始,隨着對於經濟的預期再度走弱,風險偏好收縮下,市場也再次進入調整。結構上,也向防御板塊中聚集。甚至在紅利板塊裏也出現顯著分化,更多往銀行、公用事業等板塊中超大市值、較低波動的類債型低波龍頭個股中躲避。

這種過度悲觀的市場情緒,在7月上旬二季度和6月經濟數據的陸續公布並如期偏弱後,一度已經經歷了較爲充分的演繹。也因此,在7月14日的報告《風險偏好修復階段,“15+3”高度適配》中,我們开始給予後續市場一個相對積極的判斷:

“隨着對於經濟悲觀預期的邊際改善,以及中報可能出現的亮點和超預期共振催化,同時監管層對資本市場持續呵護,以ETF爲主的增量資金流入支撐下,疊加美聯儲降息預期升溫,市場風險偏好有望迎來修復。”

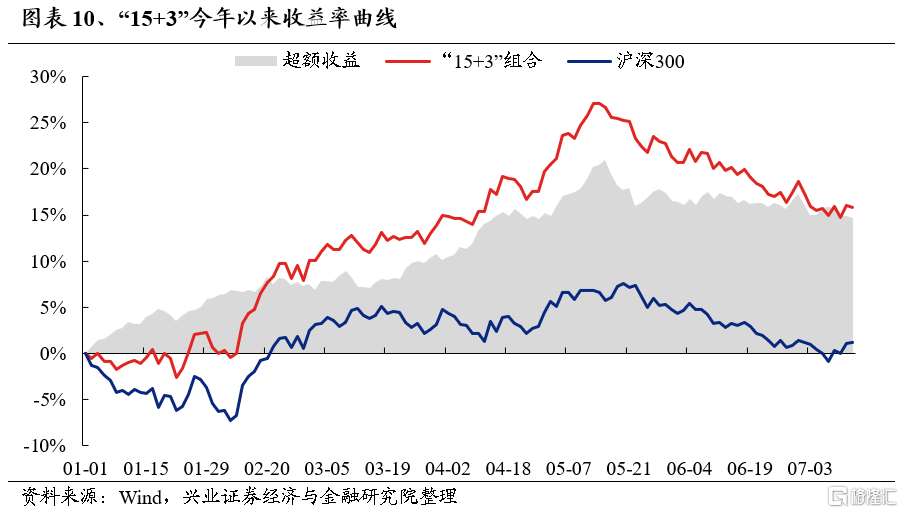

這一判斷在7月中旬時,一度得到市場的驗證,A股進入到一個難得的修復窗口,尤其是結構上,我們重點推薦的核心資產、“15+3”方向顯著反彈、領漲市場。

然而,在今年極度脆弱的市場情緒下,剛开始起色的風險偏好仍是“驚弓之鳥”,難以承受“風吹草動”的考驗——7月下旬伊始,全球大宗商品價格大幅回落,疊加美聯儲降息預期搶跑和“特朗普”交易背景下,市場對於科技龍頭股的抱團开始松動,美股引領全球市場波動回調,A股市場也無奈遭受波及。

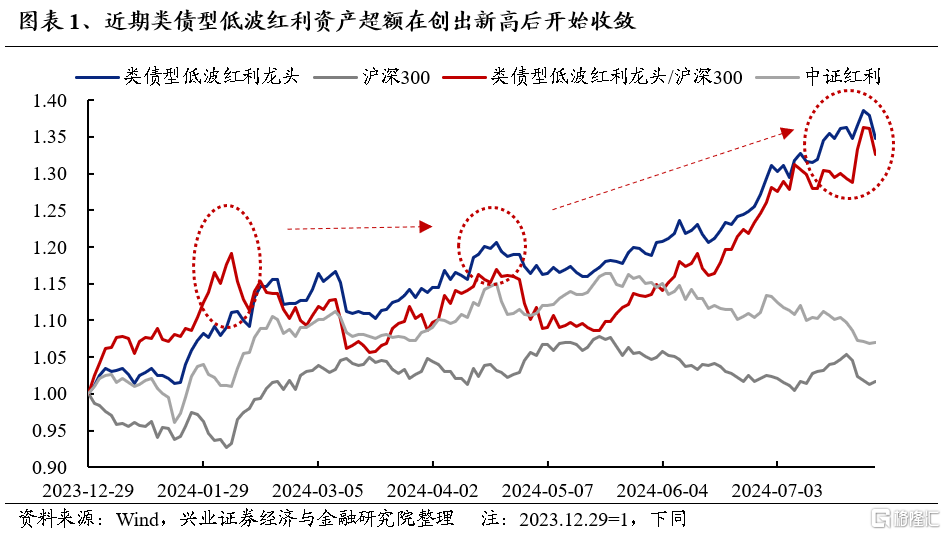

不過,盡管市場再度遭遇了調整,但我們仍繼續強調“類似4月下旬,後續風險偏好將進入從過度悲觀的狀態緩慢爬升、修復的窗口”、“轉機或在8月”、“風格將從過度防御轉向攻守兼備”(見7月28日報告《轉機在何時?》、7月31日報告《從過度防御轉向攻守兼備》)。一個重要的原因在於,我們看到類債型低波紅利龍頭的超額收益在創出階段性的新高後开始收斂,指向市場盡管仍在波動、調整,但已逐步從過度防御的狀態中脫離,开始尋找新方向。

我們以農業銀行、交通銀行、工商銀行、建設銀行、中國銀行、中國移動、中國廣核、長江電力、中國神華、中國核電爲樣本,等權編制了類債型低波紅利龍頭指數。這類資產由於其防御屬性較強,其超額收益的高點往往也對應着市場風險偏好的低點,如今年2月初和4月下旬。

5月底以來,大盤和中證紅利均出現顯著調整,市場對於紅利資產的擁抱出現“縮圈”,進一步向其中的類債型低波紅利龍頭下沉,到7月24日時,其相對滬深300、相對中證紅利的超額收益均創出新高,並且遠超過上兩輪的高點。顯示此前市場風險偏好已到了一個過度悲觀的狀態。而此後,我們看到類債型低波紅利龍頭超額收益开始收斂,指向市場盡管仍在波動、調整,但已逐步從過度防御的狀態中脫離,开始尋找新方向。

並且,除了類債型低波紅利資產超額在創出新高後开始收斂,7月底以來我們還看到市場有四個方面的積極因素在發生變化,支撐我們對於後續市場“類似4月下旬,風險偏好將進入從過度悲觀的狀態緩慢爬升、修復的窗口,轉機或在8月”的判斷:1)三中全會、政治局會議連續定調積極,各項政策寬松措施已在並有望繼續密集落地、加碼。2)二季度本身往往是全年預期最悲觀、體感最差的階段,三季度則大概率好轉。3)今年另一個有趣現象在於,往年財報季往往是風險偏好收縮的時段,今年市場本身的風險偏好很低,導致業績空窗期大家已經納入充分的負面預期,財報季反而成爲風險偏好提升的窗口。4)資金層面,近期ETF加速流入,也對市場形成支撐。

而行至當前,市場又有一些新的變化,更加確認“8月轉機”的判斷。

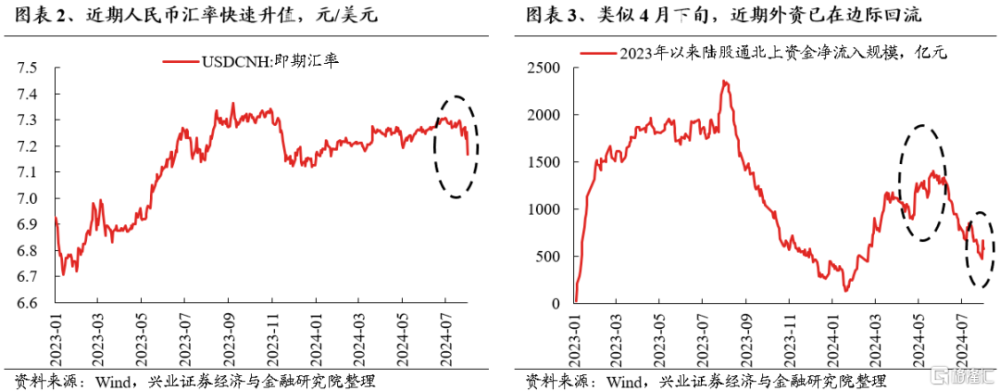

近期海外波動加大、全球資產“高低切”、人民幣升值之下,中國資產已在逐步迎來海外資金的增配,核心資產也將得到新的驅動力支撐。8月2日周五夜盤美股大跌、離岸人民幣暴漲,一方面是美國非農遠低於預期,市場衰退交易快速升溫,另一方面也是過去兩年對於美股、美元的擁擠交易出現松動,加大了市場的波動。而我們也看到,近期海外波動加大、全球資產“高低切”、人民幣升值之下,中國資產已在逐步迎來海外資金的回流、增配。

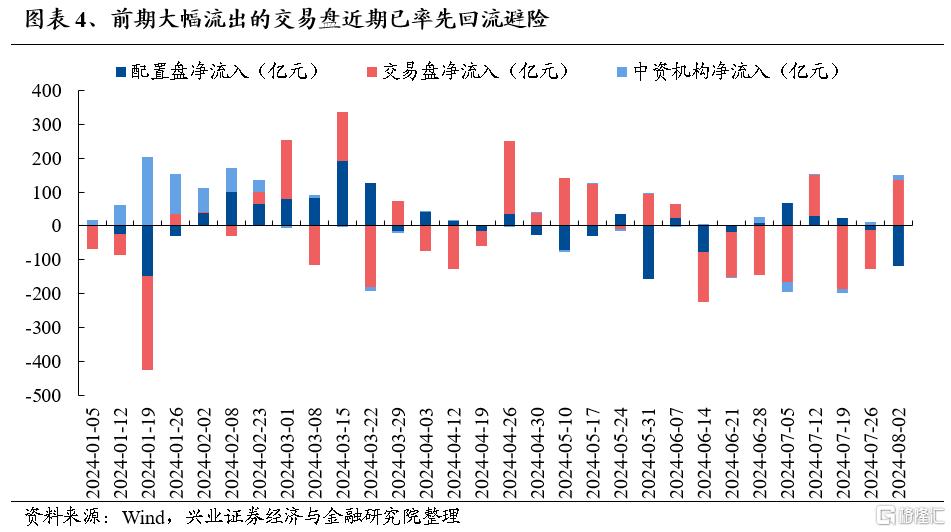

類似4月下旬-5月中旬,中國資產迎來海外資金回流、增配。但不同之處在於,上一輪由於美國經濟韌性仍強,不少資金在美股下跌中仍在抄底。而本輪由美國衰退預期和美股、美元擁擠交易松動引發的全球市場動蕩中,當前仍在底部、基本面走勢與美國相背的中國資產性價比有望進一步顯現,成爲全球資金更好的選擇。

4月下旬時,國內一季度經濟數據超預期、房地產政策優化共振催化,疊加海外由日本加息預期和美聯儲降息預期回調導致全球資產波動加大的背景下,外資一度大幅回流。至5月,美聯儲會議措辭中性偏鴿,同時美國PMI、非農邊際走弱,又帶動市場緊縮交易松動,全球風險偏好修復驅動外資進一步流入。彼時由於美國經濟仍表現出較強的韌性甚至偏強,不少資金在美股下跌中更多選擇了“抄底”而非“出逃”海外。

回到當下,日本央行加息落地、美國衰退預期升溫、海外市場波動放大,但國內三中全會和政治局會議以來各項寬松舉措已在加速落地,前期大幅流出的交易盤近期已率先回流避險。並且,與上一輪不同,若後續美國衰退預期進一步強化,則當前仍在底部、基本面走勢與美國相背的中國資產性價比將進一步顯現,配置盤資金也有望回流。

二、類似4月下旬,隨着市場逐步迎來轉機,風格也將從過度防御轉向攻守兼備

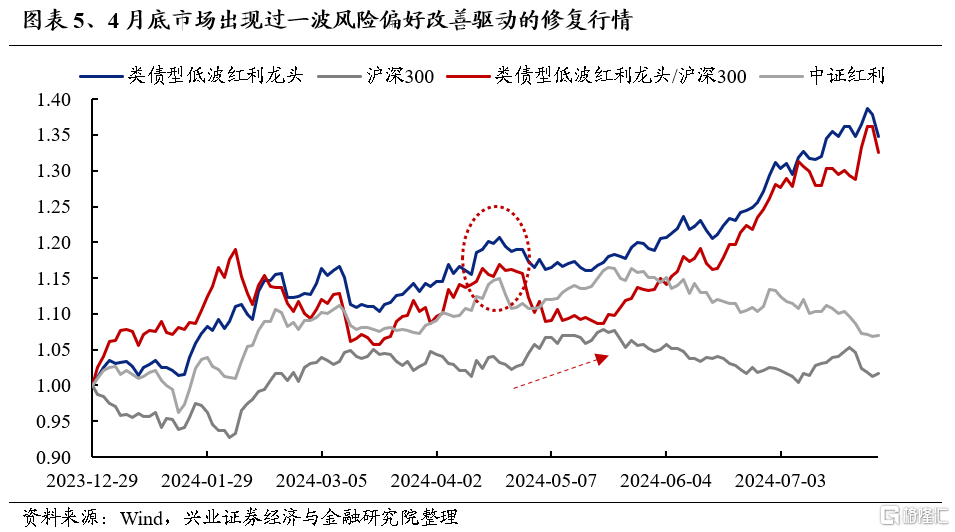

3月中旬至4月中旬時,市場同樣出現過一波風險偏好收縮之下,主线向紅利板塊乃至其中的類債型低波龍頭個股聚焦,類債型低波紅利龍頭的超額收益創階段性新高。

而4月下旬开始,隨着一季度經濟數據超預期、房地產政策放松共振催化,疊加此前業績空窗期市場已經納入了較多的負面預期,4、5月份年報、一季報公布後,市場風險偏好反而出現了一波修復,指數也一度創出年內新高。與此同時,隨着風險偏好修復,市場從紅利板塊向核心資產、“15+3”、出海鏈等高景氣、高ROE方向擴散。

往後看,我們認爲類似4月下旬,隨着風險偏好進入從過度悲觀的狀態緩慢爬升、修復的窗口,轉機或在8月,市場風格也將從過度防御轉向攻守兼備,從高股息向高景氣、高ROE方向擴散。

但我們更要強調的是,這種擴散是有限度的,是在高勝率投資的時代背景下、大盤龍頭的beta中的擴散,並不支持市場回到小微盤、主題炒作的風格。

三、看多核心資產:風險偏好溫和修復+資金統一战线強化

3.1、風險偏好溫和修復,階段性從高股息向高ROE、高景氣擴散,核心資產、“15+3”風格高度適配

今年以來我們一直強調,市場已進入高勝率投資的時代。2024年中期策略報告《時代的貝塔》中我們進一步提出大盤、龍頭是時代的beta。並且,在不同宏觀經濟、產業趨勢和風險偏好下,同樣是大盤龍頭,結構上也有側重:

1)高景氣:當市場有確定性景氣方向或產業趨勢的時候,擁抱高景氣是最優選擇,進攻就是最好的防守。其典型,即美股及其AI浪潮驅動下的科技巨頭。

2)高ROE:即便如歐洲市場,增長乏力、缺乏高景氣,但只要經濟不存在系統性風險,龍頭維持優勢甚至“剩者爲王”,依然能夠凝聚共識。

3)高股息:而當市場如日本股市這樣,既缺乏增長,甚至有出現系統性風險的可能性(如債務風險、匯率崩盤等),那么只能退而求其次,進一步縮短資產的久期、把握當下的確定性,去擁抱低估值類債資產。

對於A股,我們看到年初以來主线同樣在三類資產中往復躍遷、輪動,共同構成高勝率時代的“資產光譜”:年初由於市場對於經濟的預期過度悲觀,風險偏好顯著收斂之下,紅利資產表現出明顯的超額收益。此後隨着悲觀預期修復、風險偏好擡升,市場跌深反彈,高ROE、高景氣方向表現出明顯的相對收益。但3月中旬至4月中旬,在前期的跌深反彈行情充分演繹後,疊加兩會預期落地,市場風險偏好邊際回落,紅利方向再度領漲。而進入4月下旬,隨着風險偏好修復,市場再度從紅利板塊向核心資產、出海鏈、“15+3”等高景氣、高ROE方向擴散。但5月下旬开始,隨着對於經濟的預期再度走弱,市場又再度擁抱紅利。

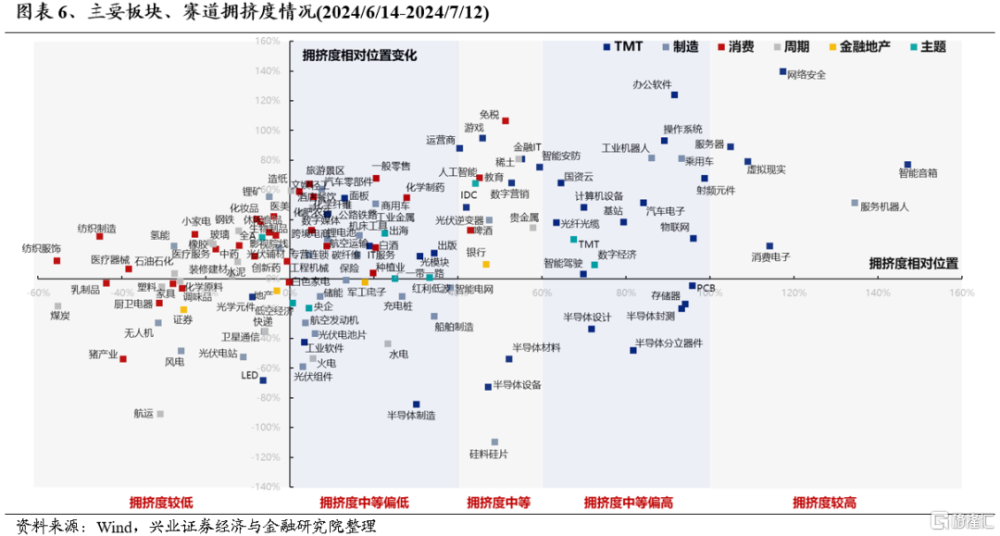

而往後看,三類資產中,隨着風險偏好修復,階段性將從高股息向高ROE與高景氣擴散,類似4月下旬。例如,近期領漲的電子板塊,就是典型的高景氣方向。與此同時,當前擁擠度仍在低位、具備ROE特徵的核心資產、“15+3”風格也同樣值得關注。

3.2、資金視角,龍頭白馬、核心資產統一战线持續強化

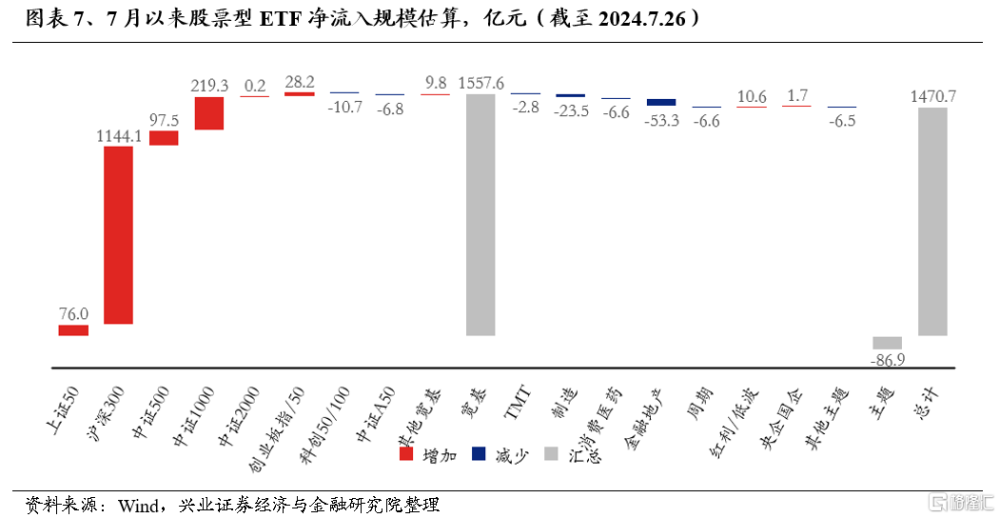

首先,近期ETF大幅流入,且集中在滬深300ETF,對以龍頭白馬爲主的核心資產形成支撐。截至7月26日,本月市場資金已預計通過寬基ETF渠道淨流入1557.6億元,其中滬深300ETF淨流入規模達到1144.1億元,有望對以龍頭白馬爲主的核心資產形成支撐。

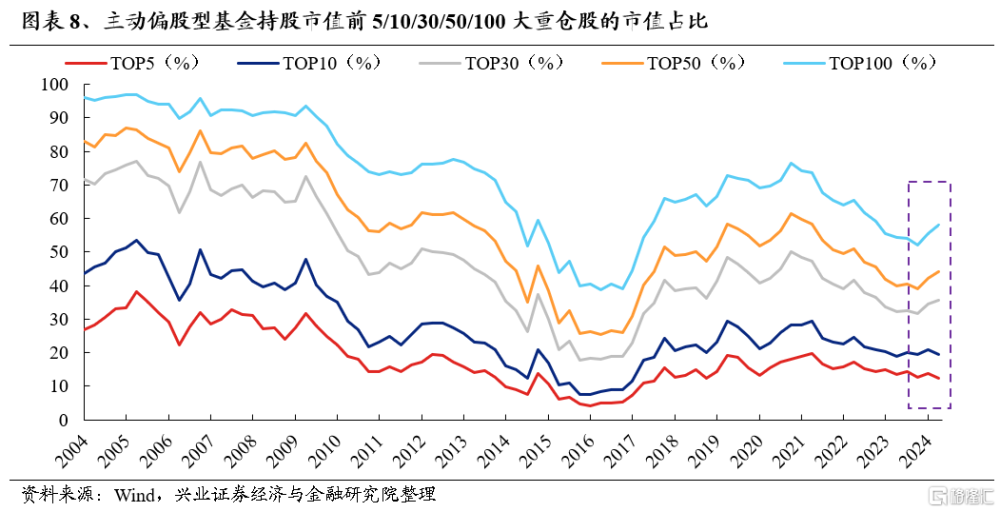

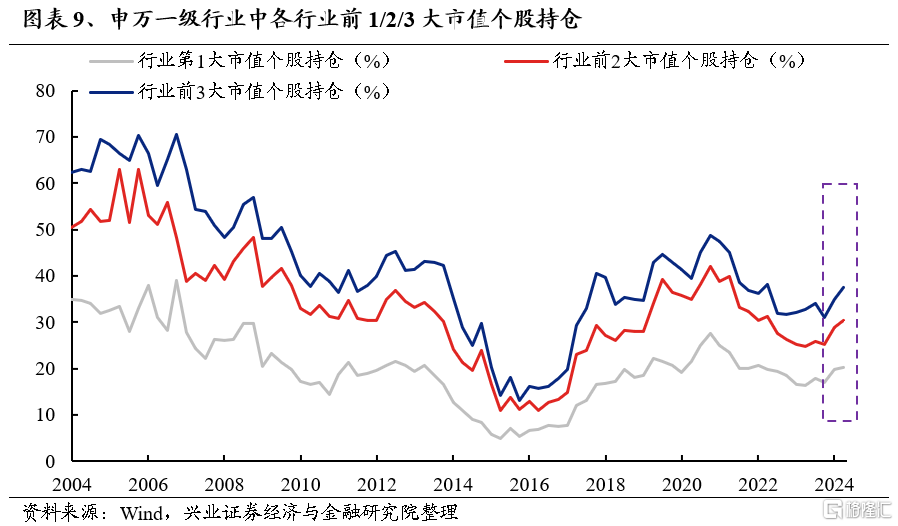

其次,基金二季報個股持倉的集中度持續提升,公募聚焦行業龍頭的趨勢進一步強化。我們在去年年度策略中對於2024年持倉“分久必合”、從“分散”到“集中”的分水嶺即將出現的判斷持續驗證。24Q2重倉股集中度繼續提升,從一級行業龍頭持倉佔比來看,也呈現明顯的向龍頭集中的趨勢。申萬31個一級行業中,24Q2各行業第1大、前2、前3的持倉比例分別環比提升0.38%、1.46%、2.65%。當前主動偏股基金投資市值偏好“由小到大”,與寬基ETF、險資共振,進一步驅動大盤龍頭風格的演繹。

四、關注“15+3”:三高資產的交集,大盤風格的增強,beta中的alpha,新時代核心資產

今年興證策略團隊首提“15+3”(達到或接近15%增速、3%股息率)作爲新時代核心資產的篩選標准。相比於傳統的核心資產,“15+3”兼具高景氣、高ROE與高股息,是更順應這個時代的核心資產。

“15+3”資產提供了簡單、明確的篩選標准,篩選條件如下(“15+3”基礎上放寬):

1)中證800成分股,市值不低於300億;

2)2024Q1、2024E、2025E淨利潤增速不低於10%;

3)2023年股息率不低於2.5%。

“15+3”資產標的池具體名單歡迎聯系興證策略團隊獲取。

風險提示

經濟數據波動,政策超預期收緊,美聯儲超預期加息等。

注:文中報告節選自興業證券2024年8月4日研究報告《海外動蕩,更加確認“8月轉機”的臨近——A股策略展望》,報告分析師 :張啓堯S0190521080005、程魯堯S0190521120004、胡思雨S0190521110003、張勳S0190520070004、吳峰S0190510120002、楊震宇S0190520120002

標題:興證策略:海外動蕩,更加確認“8月轉機”的臨近

地址:https://www.iknowplus.com/post/134003.html