國君海外:美債再觸頂部區域,流動性寬松交易漸近

本報告導讀:美國銀行業風波的影響逐漸褪去後,美聯儲的目光重回就業和通脹,官員表態主要圍繞其韌性,導致近期加息預期不斷升溫。從最新數據看,美國服務業PMI反彈,大小非農雖有背離,但整體就業市場特別是工資方面仍有韌性,核心通脹短期仍處高位。不過,10年期美債利率已再次觸及頂部區域,布局流動性寬松策略的時機漸近。

摘要

美國服務業和耐用品訂單超預期。美國6月制造業PMI低於市場預期且連續第八個月處於收縮區間。美國6月服務業PMI一改5月的弱勢,由年內低點回升並大超市場預期。雖然PMI走勢分化,但隨後公布的服務業PMI的強勁表現有效的扭轉了制造業PMI所帶來的衰退預期。此外,上周美國將一季度GDP增長率上修至年化環比2.0%,耐用品訂單量亦環比超預期增長,結合上述因素總體來看,美國經濟仍具韌性,這在一定程度上也支撐了聯儲加息預期的升溫。

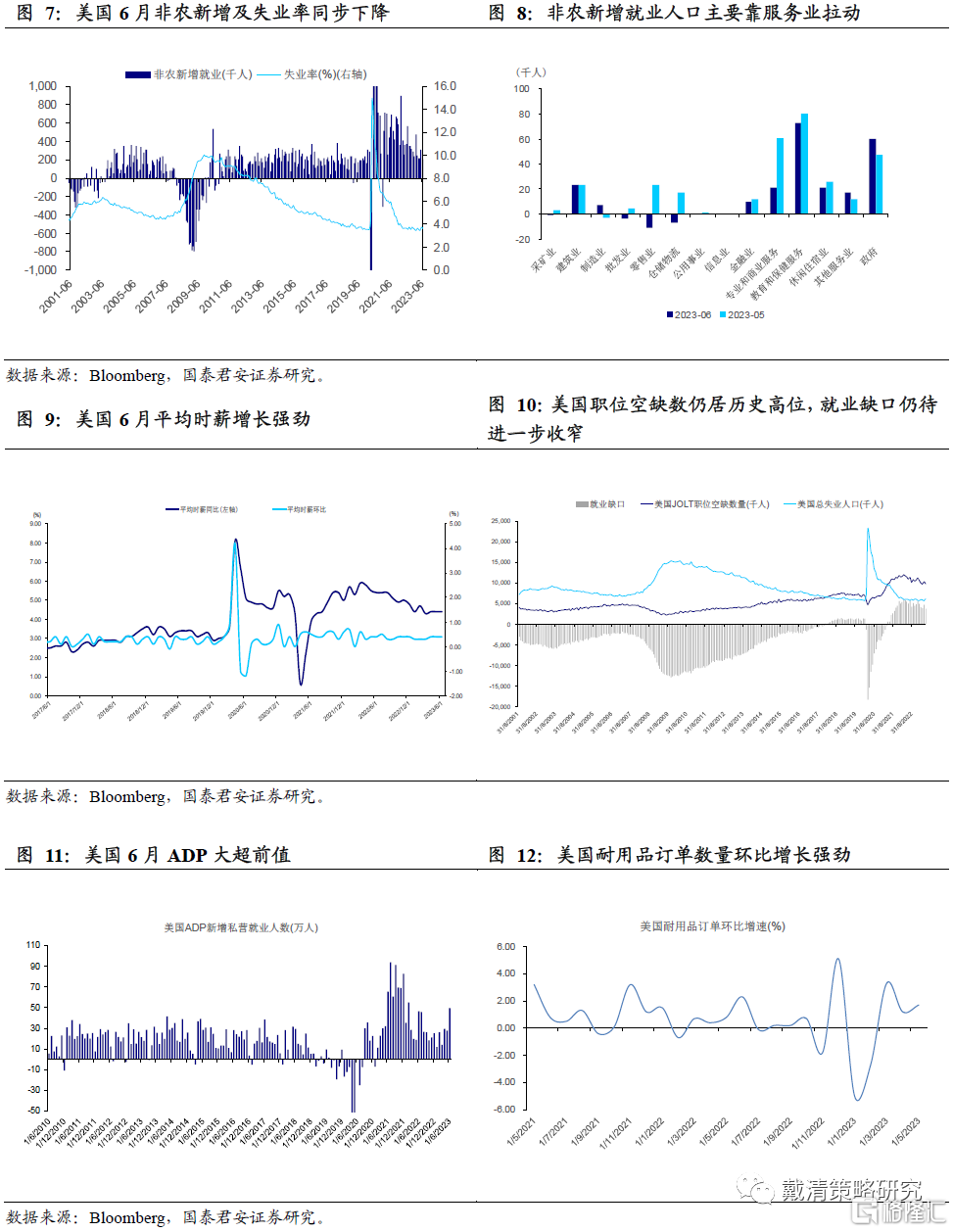

大小非農雖有背離,但整體就業市場仍偏緊,推動加息預期擡升。美國6月小非農ADP新增就業意外超預期兩倍,而從大非農的口徑來看,美國新增非農就業人口明顯低於預期。雖然美國6月新增非農爲15個月以來首次低於預期,表現出了部分就業市場降溫的跡象,但對7、9月加息預期影響有限,綜合來看就業市場整體仍然偏緊。一方面,除非農數據外,其他數據均指向就業市場仍然偏緊:ADP新增就業數據大超預期;美國JOLTS職位空缺數雖有所降低仍處於歷史高位,就業缺口仍待進一步收窄。另一方面,美國當前的就業增長仍處歷史高位,一次新增就業低於預期難言就業市場緊張狀況緩解,因而加息預期也並未隨之明顯降溫。

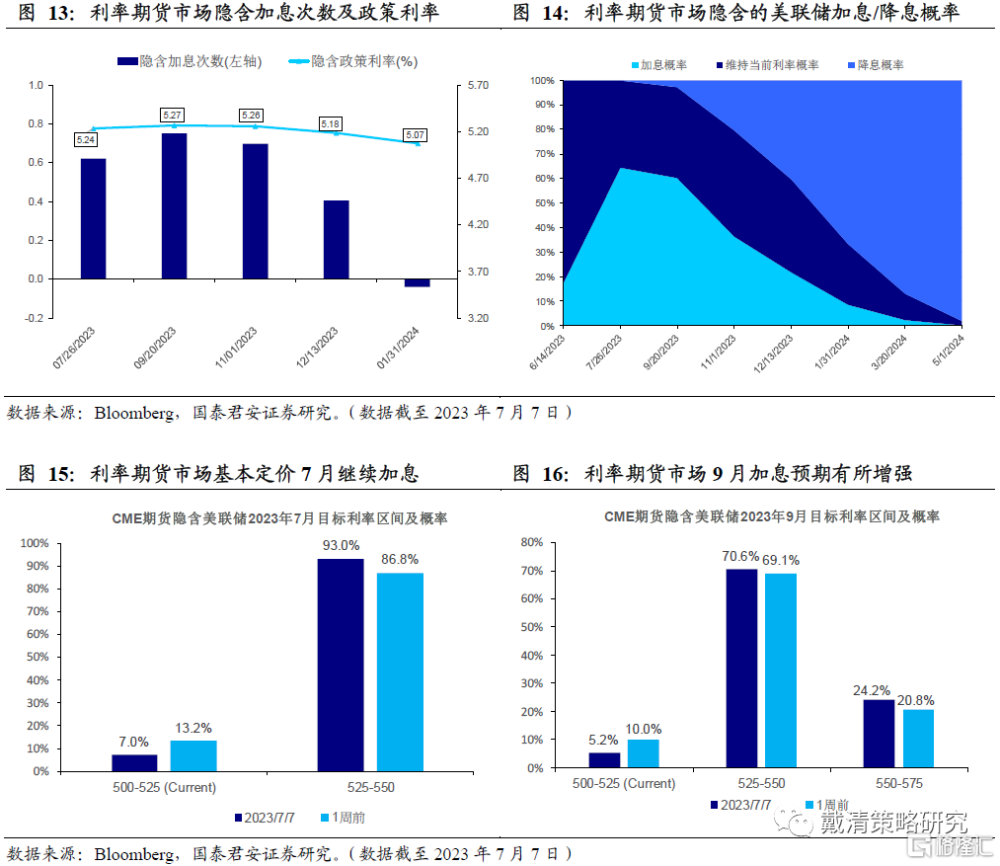

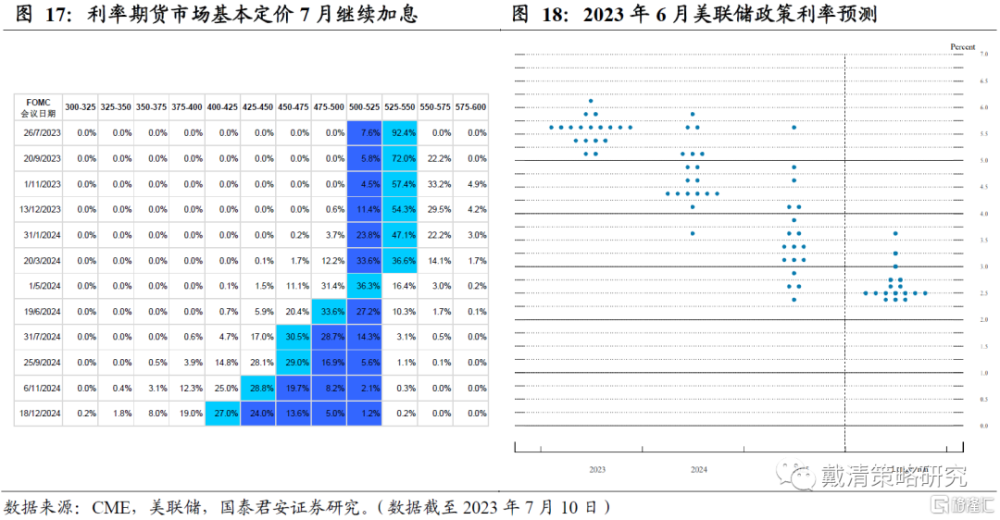

7月美聯儲加息接近“板上釘釘”,9月進一步加息預期升溫,不過,由於加息預期升溫,10年期美債利率已再次觸及頂部區域,布局流動性寬松策略的時機漸近。美聯儲6月會議紀要整體偏鷹,釋放繼續加息訊號。在此基礎上,最新的經濟、就業數據在此基礎上進一步鞏固了加息預期。本質上,美聯儲6月暫停加息的目的是爲了觀察經濟的表現,而最新的經濟讀數還未受到高利率政策的衝擊影響,仍然顯示出其韌性的一面,因此,對於美聯儲而言,繼續加息但放緩節奏和步伐,是其目前政策的最優解。

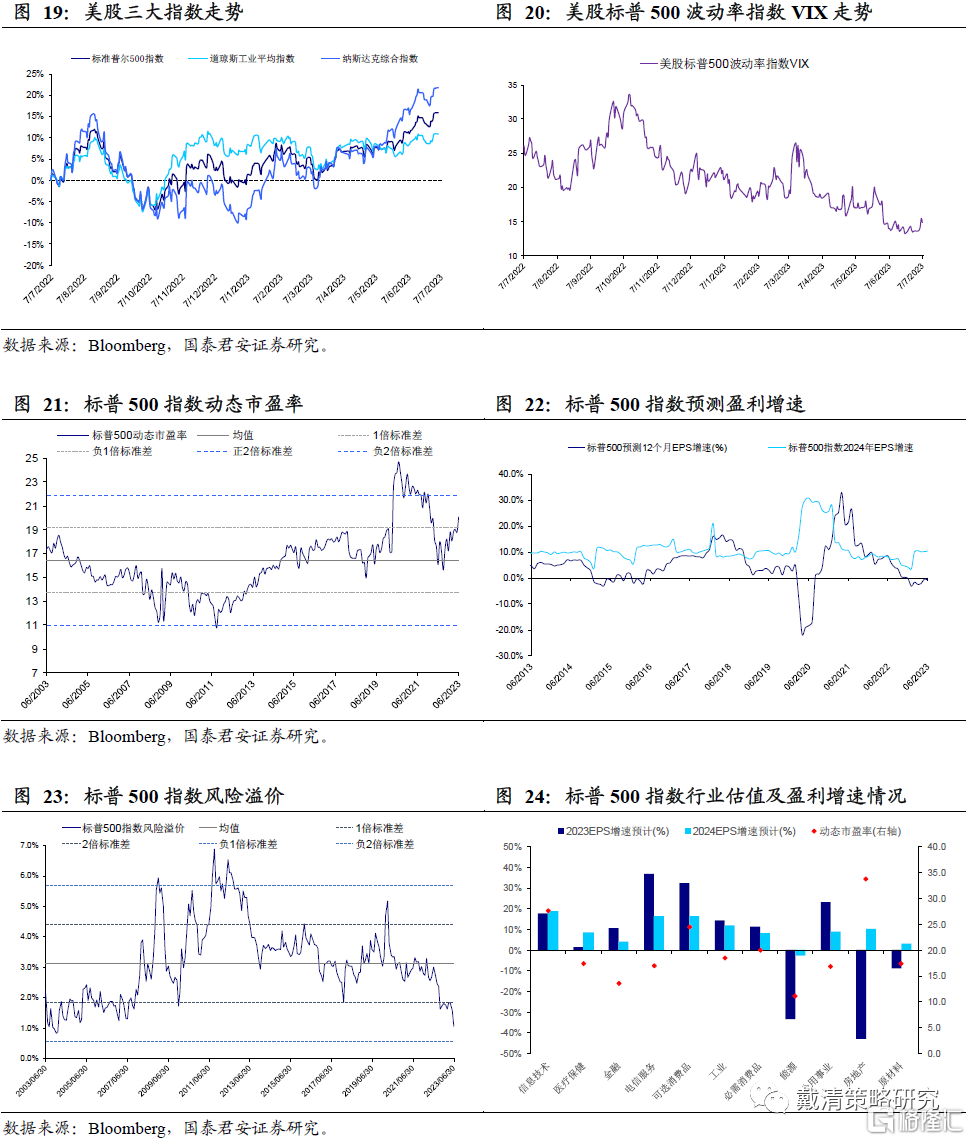

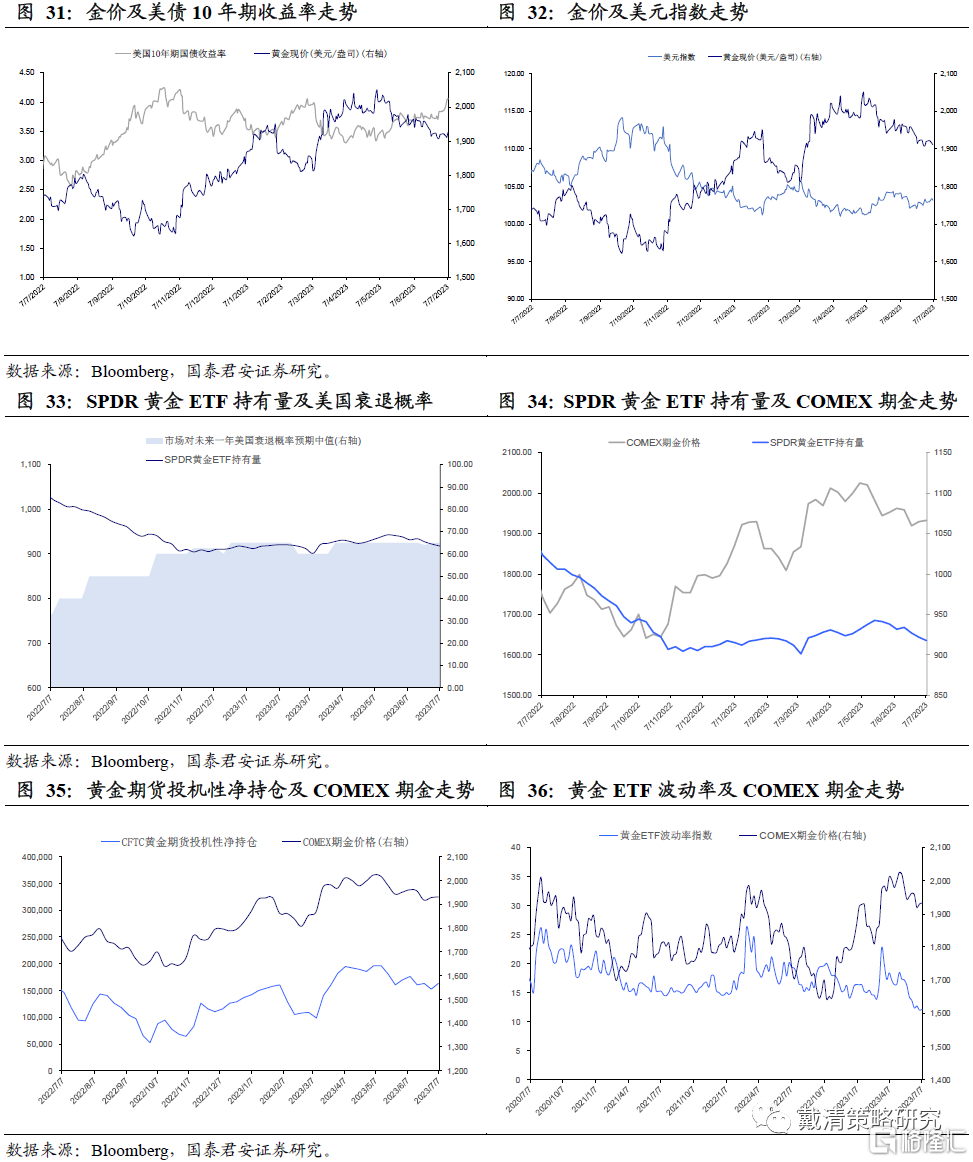

後市資產價格展望:1)美股:近一階段創下新高主要來自估值貢獻。短期仍有韌性,中長期盈利壓力仍在。2)美債:加息預期修正下,美債收益率短期或於3.5%-4.0%震蕩,目前已經到頂部區域,中期有望回落至3%~3.5%以下。3)黃金:短期受美元及美債收益率快速上升而持續承壓,中期經濟衰退擔憂和美聯儲政策轉向,有望重回2,000美元/盎司,目前可以逐漸布局黃金及相關的權益品種。

風險提示:聯儲緊縮超預期、全球經濟衰退預期、金融市場風險加劇。

正文

01

海外大類資產價格近期回顧

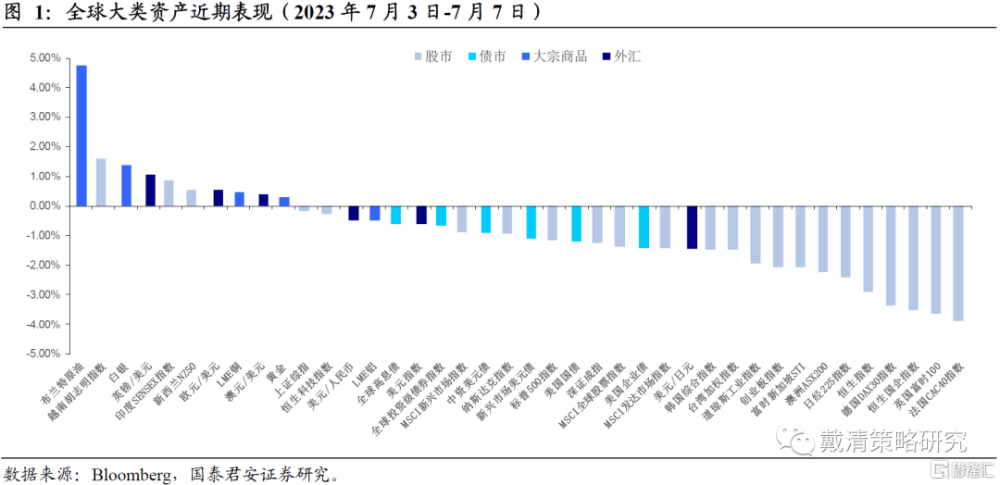

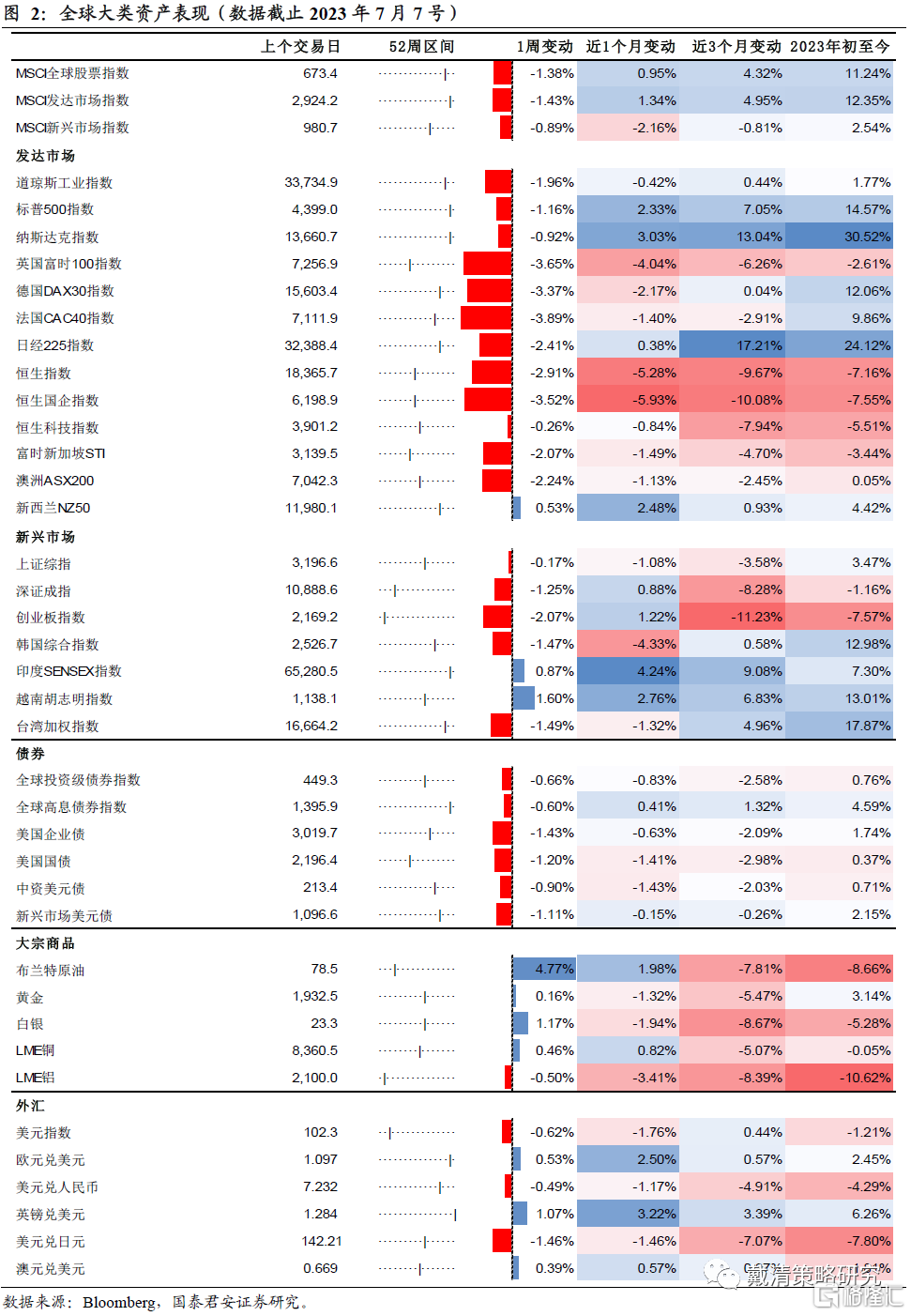

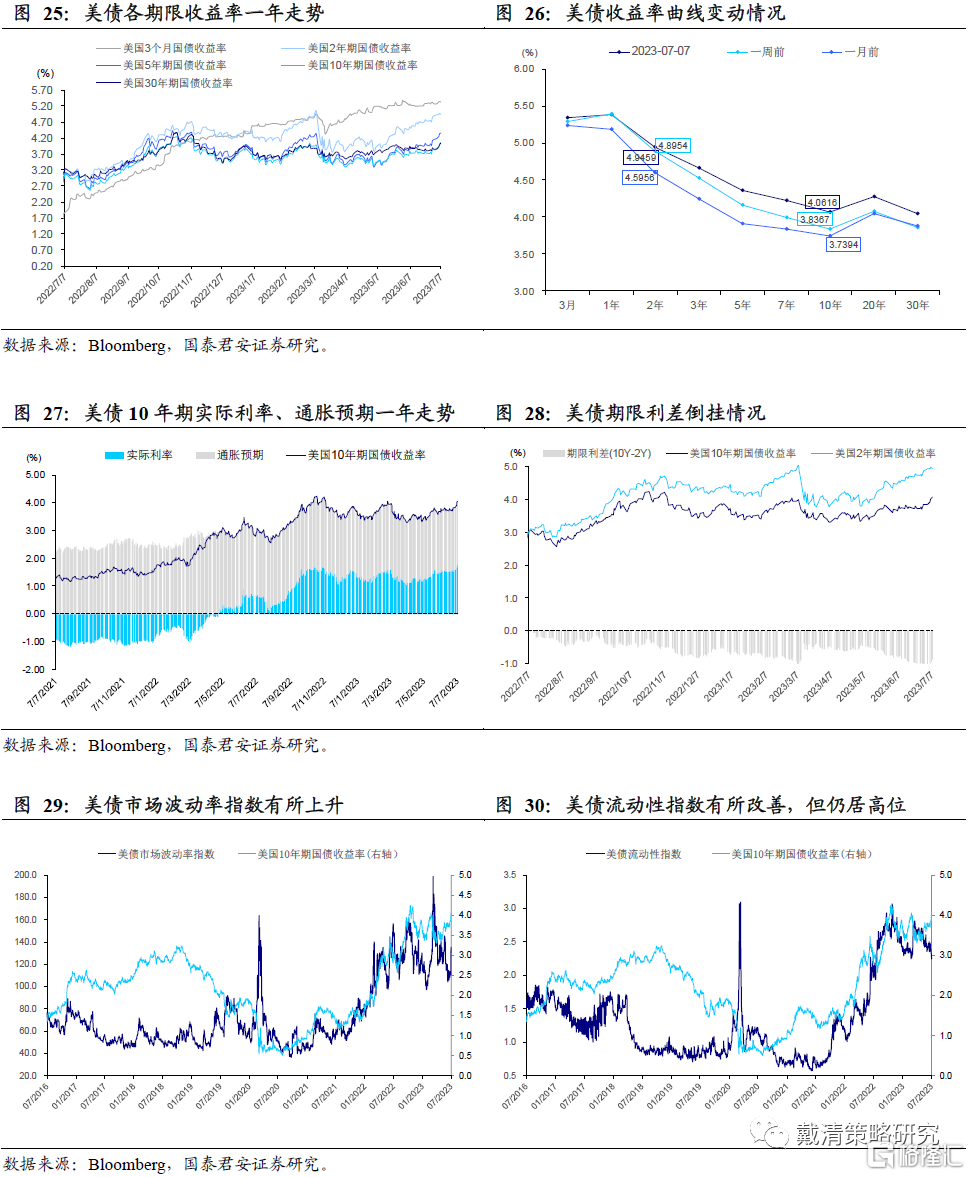

美聯儲加息預期進一步增強,10年期美債利率突破4%,市場風險情緒有所回落。1)股市方面,走勢有所分化。歐美及東亞股市集體調整,越南及印度爲代表的新興市場走出獨立行情。2)債市方面,近期數據顯示美國經濟、勞動力市場韌性仍強,疊加美聯儲發布鷹派會議紀要,引致聯儲加息預期進一步強化,美債利率快速上行至4.0%上方,觸及前期高點附近,債市多數下行。3)外匯方面,雖然加息預期提振美元走勢,但新增非農不及預期引發回調,美元指數上周小幅震蕩走低,非美貨幣普漲。4)大宗商品方面,市場避險情緒升溫,推動黃金上周小幅收漲。在主要產油國減產行動推動下,國際油價隨之大幅上行。

02

美國經濟和就業市場仍具韌性

2.1. 美國經濟形勢分化

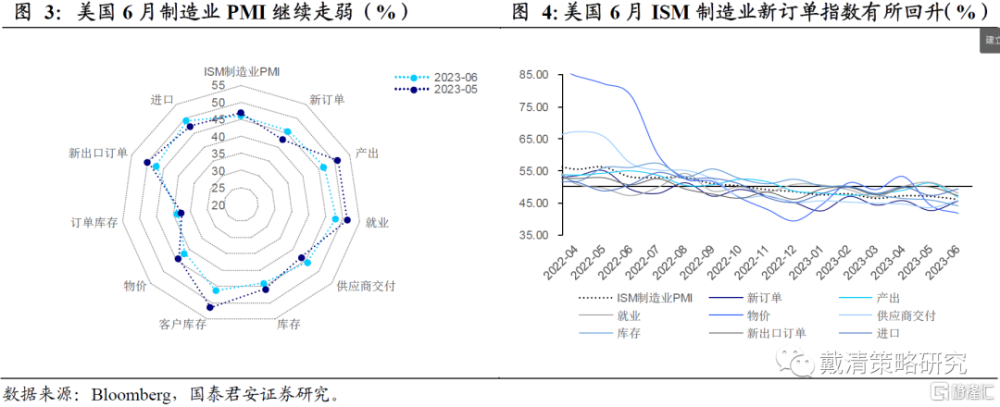

1)6月制造業PMI不及預期。美國6月制造業PMI爲46.0%,低於市場預期47.1%及前值46.9%,連續第八個月處於收縮區間並創2020年5月以來新低。分項上來看,雖然新訂單指數較前值回升3個點至45.6%,但已經連續十個月位於榮枯线以下。生產指數較前值大幅回落4.4個點至46.7%,重回萎縮區間,凸顯制造業需求進一步下降。制造業就業人數亦隨需求端的疲軟而減少,就業指數較上月的51.4%下降至48.1%。價格指數回落至41.8%,爲2023年來最低水平,主要受大宗商品價格下行因素影響。

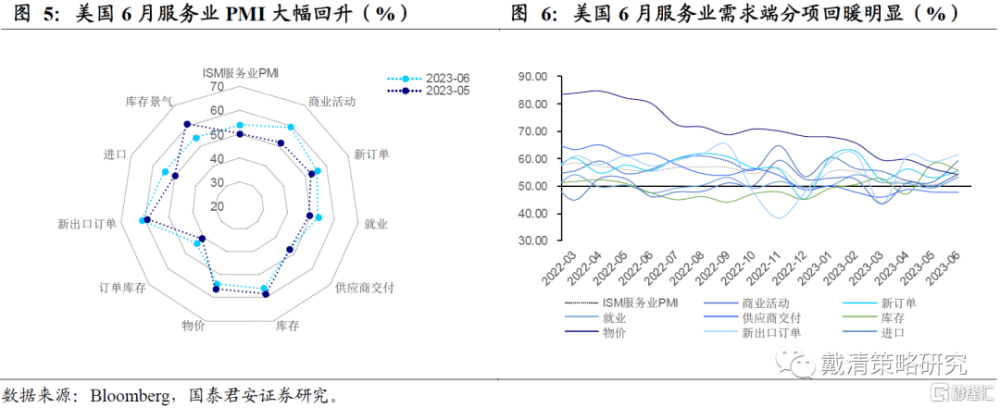

2)6月服務業PMI超預期反彈。美國6月服務業PMI一改5月的弱勢,由年內低點5月的50.3%回升至53.9%,並大超市場預期的51.3%。分項多呈現增長態勢,其中商業活動指數大幅回升7.7個點至59.2%,新訂單指數回升2.6個點至55.5%,顯示出服務業需求端回暖明顯,凸顯美國服務業的需求彈性。就業指數錄得53.1%,升至榮枯线以上,再結合6月ADP服務業新增就業來看,服務業就業市場表現仍然強勁。

3)PMI走勢分化,但經濟仍具韌性。美國6月ISM制造業及服務業PMI指數雖然走勢分化,但隨後公布的服務業PMI的強勁表現有效的扭轉了制造業PMI所帶來的衰退預期。此外,上周美國將一季度GDP增長率上修至年化環比2.0%,耐用品訂單量亦環比超預期增長,結合上述因素總體來看,美國經濟仍具韌性,這在一定程度上也支撐了聯儲加息預期的升溫。

2.2. 美國就業市場整體仍偏緊,推動加息預期擡升

1)美國6月小非農ADP新增就業意外超預期兩倍。美國6月私營部門就業人數新增49.7萬人,大幅超過市場預期的22.5萬人及前值27.8萬人,爲2022年7月以來最大環比增幅。從就業結構角度來看,服務業共新增37.3萬人,爲新增就業的主要驅動力,細分來看,休闲及酒店業(+23.2萬人)、建築業(+9.7萬人)及貿易、運輸和公共事業(+9.0萬人)分列三甲,佔據新增就業人口的絕大多數。數據進一步強化了美聯儲將繼續加息的預期。

2)而從大非農的口徑來看,美國新增非農就業人口明顯低於預期。美國6月新增非農就業人口錄得20.9萬人,較修正後前值30.6萬人大幅回落,並低於市場預期的22.5萬人,爲15個月以來首次低於預期。分行業來看,就業增長仍然主要靠服務業來拉動,其中教育和保健服務(+7.3萬人)及政府服務(+6.0萬人)佔據新增就業人口的絕大多數。此外,失業率爲3.6%,較前值下降0.1個百分點並持平於市場預期。勞動參與率維持在62.6%水平上,持平預期及前值。

平均時薪增長強勁,超市場預期。美國6月平均時薪同比增速爲4.4%,高於市場預期的4.2%及前值4.3%;環比增速爲0.4%,與上修後前值持平,但高於市場預期的0.3%,超預期的薪資增速或將進一步增加通脹壓力。平均時薪同比增速從3月以來持續4.3%-4.4%之間徘徊,反映薪資韌性十足,時薪中樞距離美聯儲3.0%~3.5%的合意水平仍有較大距離,而美聯儲主席鮑威爾曾多次提到薪資-通脹螺旋上升問題,薪資是美聯儲未來政策制定的重要參考標的之一,因而超預期增長的平均時薪很大程度上支撐了聯儲的鷹派預期。

大小非農數據出現明顯背離,主要原因在於採樣方式不同。休闲及酒店業爲6月ADP數據中最主要的新增就業分項,達到23.2萬人,而非農數據中該分項僅新增2.1萬人,採樣方式不同造就了這種差別。ADP將當月在企業薪資明細中的所有人群視爲就業人口,而非農數據則是將每月12日當周拿到薪水的人群記錄爲就業人口,美國的暑假一般來講开始於6月中旬,休闲及酒店行業將會於此時大量的招工,因此統計截止到12日的6月非農數據或難以統計到休闲及酒店及其他相關服務行業的“暑期招工潮”。

雖然美國6月非農數據表現出了部分就業市場降溫的跡象,但對7、9月加息預期影響有限,綜合來看就業市場整體仍然偏緊。一方面,除非農數據外,其他數據均指向就業市場仍然偏緊:ADP新增就業數據大超預期;美國JOLTS職位空缺數雖有所降低仍處於歷史高位,就業缺口仍待進一步收窄。另一方面,美國當前的就業增長仍處歷史高位,一次新增就業低於預期難言就業市場緊張狀況緩解,因而加息預期也並未隨之明顯降溫。

03

美聯儲或將進一步加息

3.1. 美聯儲會議紀要釋放鷹派信號

美聯儲6月會議紀要整體偏鷹,釋放繼續加息訊號。美聯儲6月會議紀要顯示,雖然大部分官員支持6月暫停加息,咱仍有少部分官員傾向於6月繼續加息。幾乎所有官員認爲,2023年將會有更多加息,聯邦基金目標利率仍有進一步上行的空間。美聯儲會議紀要進一步強化了美聯儲加息預期。

3.2. 近期數據指向美聯儲繼續加息

經濟、就業數據進一步鞏固了美聯儲加息預期。一方面,美聯儲6月暫停加息的目的是爲了觀察經濟的表現,近期公布的數據中,美國5月耐用品訂單數量環比超預期,美國6月服務業PMI大超預期,體現出經濟增長仍具韌性。另一方面,雖然美國6月新增非農就業人口低於預期,但平均時薪高於預期,且時薪中樞進一步擡升,或將進一步加大通脹壓力,且“小非農”ADP新增就業人口超預期兩倍,亦將支撐美聯儲繼續加息。

04

後市資產價格如何變動?

4.1. 美股:短期有韌性,中長期盈利壓力仍在

美股近一階段創下新高主要來自估值貢獻。從盈利估值貢獻的角度來看,美股標普500指數近三個月的上漲主要來自估值貢獻,包括3月銀行事件以來,市場對美聯儲暫停、降息的預期,以及美股風險溢價的持續下行。從結構來看,美股成長風格表現相較於價值風格明顯佔優,主要受到來自AIGC概念下,大型科技股上漲的帶動。此外,銀行業風險事件及美國債務上限僵局使得避險美元回流本土亦一定程度上助力了美股上行。

短期加息預期仍存反復,預計美股短期或維持高位震蕩。近期銀行風險事件以及債務上限違約風險的擔憂,短期風險偏好或受影響,美股或維持震蕩。中期視角上,此次流動性風險,邊際上有望令美聯儲政策轉向的時點提前,流動性改善預期升溫。但與此同時,流動性風險及歐佩克聯合減產加劇油價動蕩,美國經濟加速下行的擔憂升溫,盈利預期面臨下修壓力,並可能抵消二季度可能出現的流動性改善利好,下半年仍需注意“衰退交易”風險。

4.2.美債:中期中樞或進一步下落

短期受加息預期支撐或於高位震蕩,中期中樞或進一步回落。銀行流動性風險事件有所緩和,美國經濟及加息預期均向上修正,推動10年期美債收益率中樞擡升,短期或於3.5%-4.0%附近震蕩。中期視角來看,高利率及高通脹環境下,美國經濟動能仍在轉弱,疊加信貸緊縮風險仍需時間評估,衰退風險尚難證僞,預計中期美債收益率中樞有望下落至3.0%-3.5%區間。

4.3.黃金:短期向上空間仍有阻力,中期有望重回前高

短期回調壓力較大,中期或仍受衰退風險支撐。近期銀行業事件繼續緩和,美國債務上限危機有望解除,疊加美聯儲加息預期反復,美元及美債收益率或維持高位震蕩,或致金價短期承壓,向上空間有限。中長期來看,在高利率及高通脹環境下,美國經濟動能仍在轉弱,疊加信貸緊縮風險仍需時間評估,衰退風險尚難證僞,以及中期美聯儲政策轉向,黃金有望重回2,000美元/盎司。

風險提示:聯儲緊縮超預期、全球經濟衰退預期、金融市場風險加劇。

注:本文國泰君安證券2023年7月13日研究報告《【國君戴清|海外】美債再觸頂部區域,流動性寬松交易漸近——海外大類資產策略周報》,報告分析師:國君海外策略團隊

本公衆訂閱號(ID: 624692)爲國泰君安證券研究所海外策略研究團隊依法設立並運營的自媒體公衆訂閱號。本團隊負責人 戴清 具備證券投資咨詢(分析師)執業資格,資格證書編號爲S0880522090007。

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:國君海外:美債再觸頂部區域,流動性寬松交易漸近

地址:https://www.iknowplus.com/post/13150.html