如何理解6月信貸超預期?

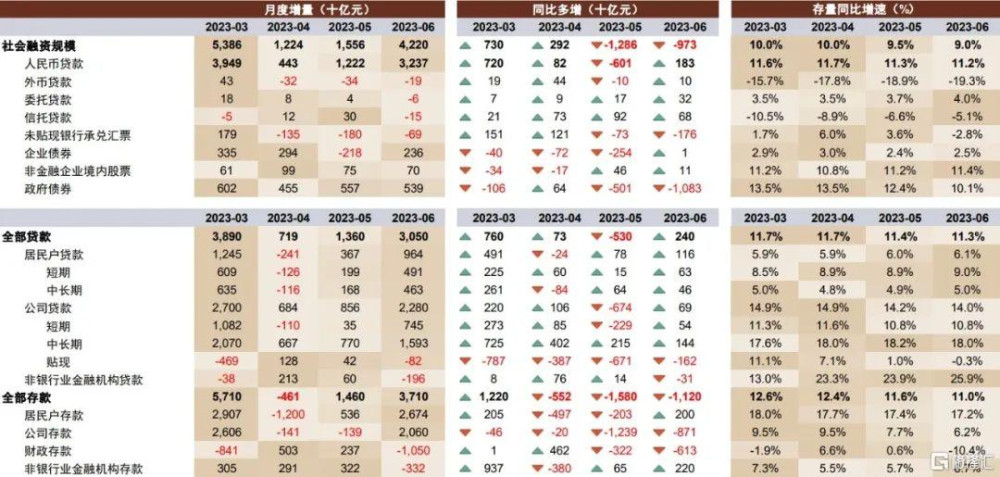

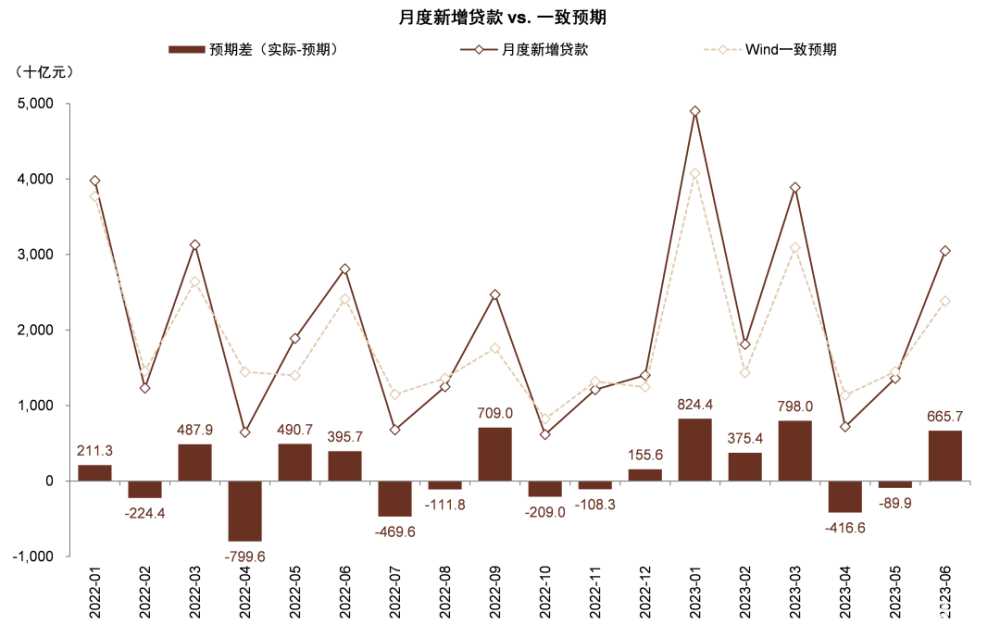

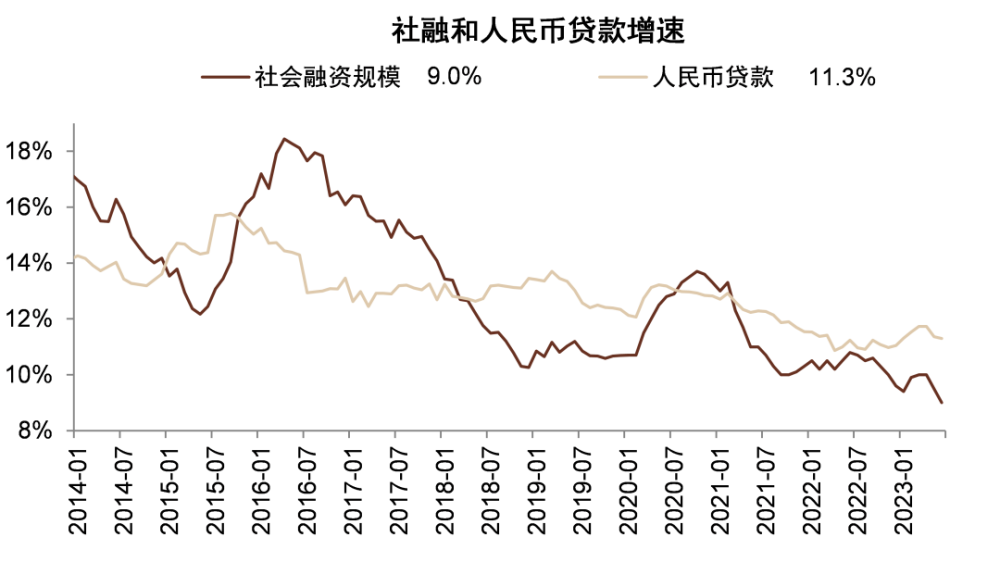

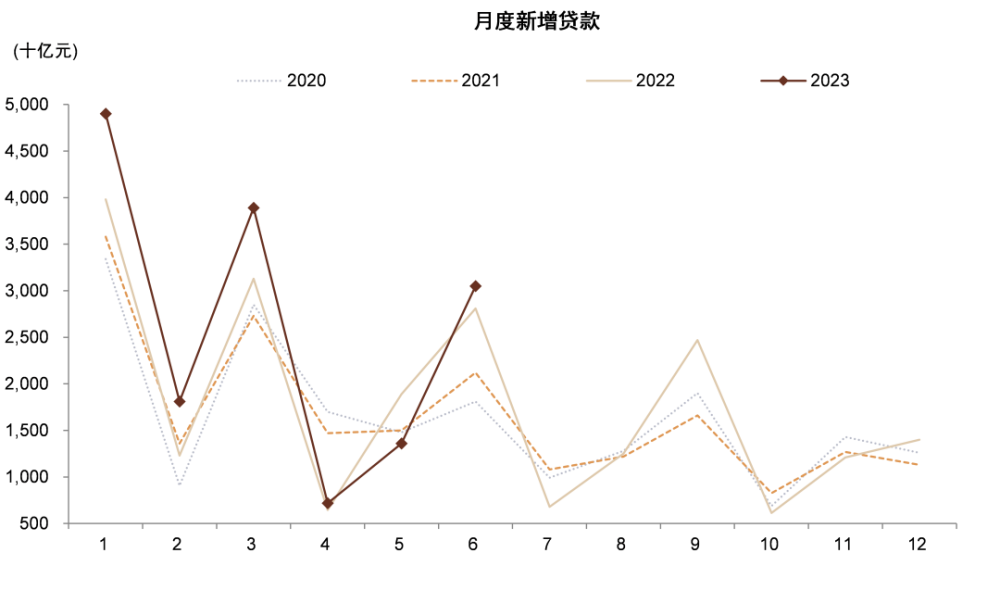

人民銀行發布6月金融數據:新增貸款3.1萬億元,高於Wind一致預期的2.4萬億元,同比多增2400億元,貸款余額同比增速11.3%,環比上月下降0.1ppt;6月新增社融4.2萬億元,高於Wind一致預期的3.2萬億元,同比少增9726億元,社融存量同比增速9.0%,環比上月下降0.5ppt。

正文

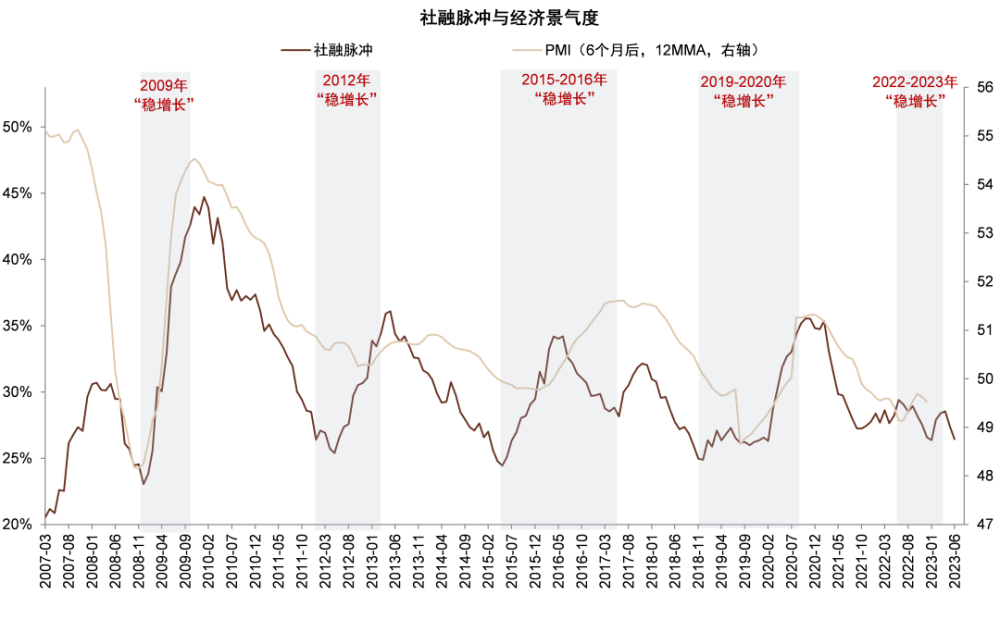

“穩增長”信號明確,信貸超預期。我們在6月13日報告《央行重啓新一輪降息》[1]中提到人民銀行[2]重提“逆周期調節”,後續信貸投放力度可能加大;6月16日國常會[3]中“研究推動經濟持續回升向好的一批政策措施”中也包括“加大宏觀政策調控力度”,“穩增長”政策信號明確,此次信貸好於較爲“悲觀”的預期,同比多增符合政策導向。除票據貼現外主要貸款項目均同比多增,體現銀行實體信貸投放力度較強,貼現衝量現象減少。

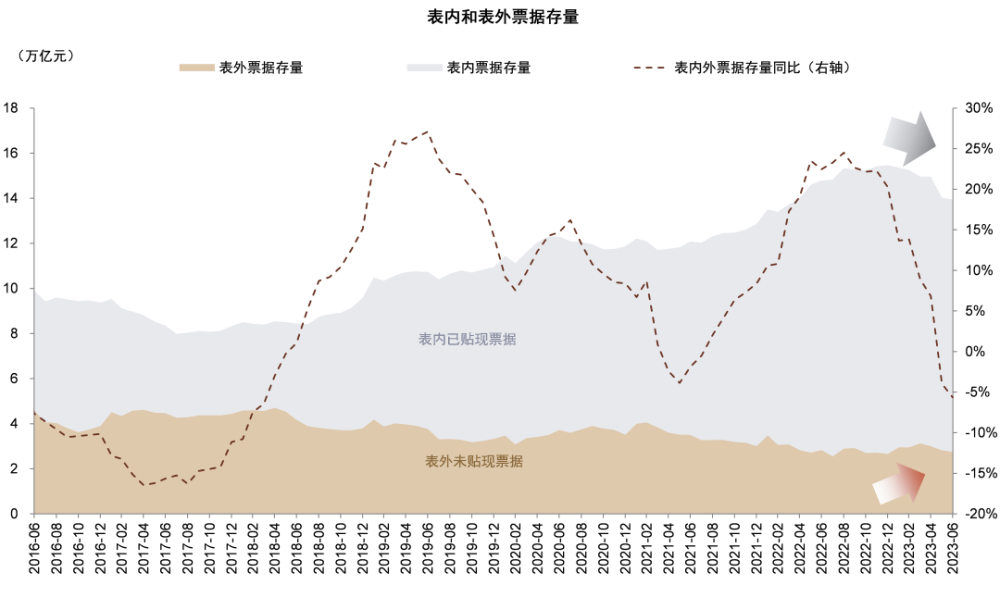

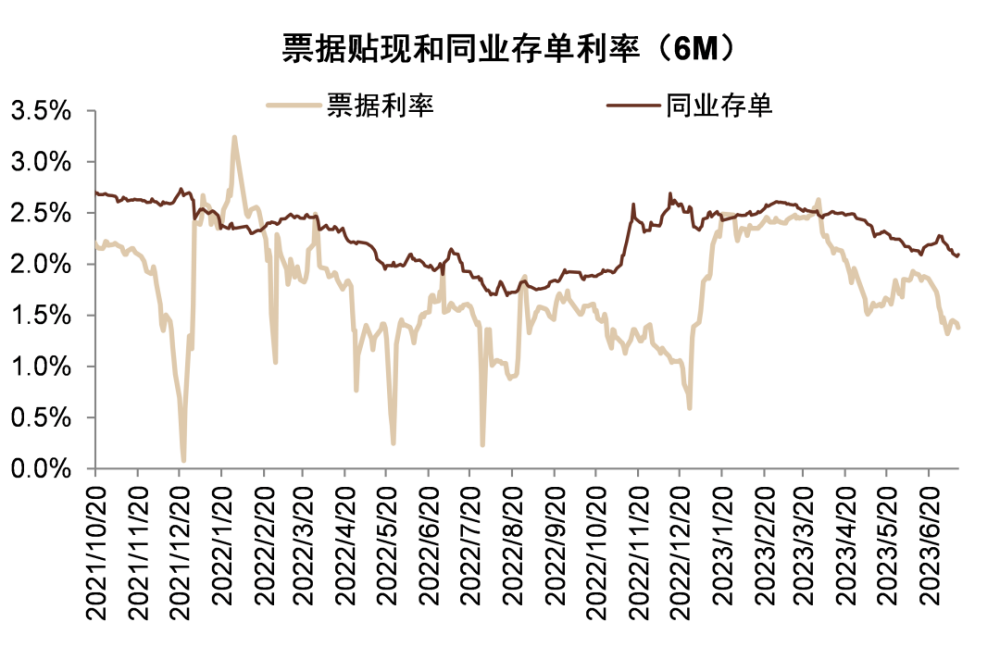

政府債券拖累社融。6月社融同比少增9726億元,社融存量增速9.0%,爲歷史最低水平。主要由於:1)政府債券同比少增1.1萬億元,與去年高基數、一季度發行前置、6月政府債券到期量上升有關;2)表外票據同比少增1758億元,企業开票規模整體減少,我們認爲主要與資金套利減少、以及票據新規實施有關(參見《票據新規影響幾何?》[4])。

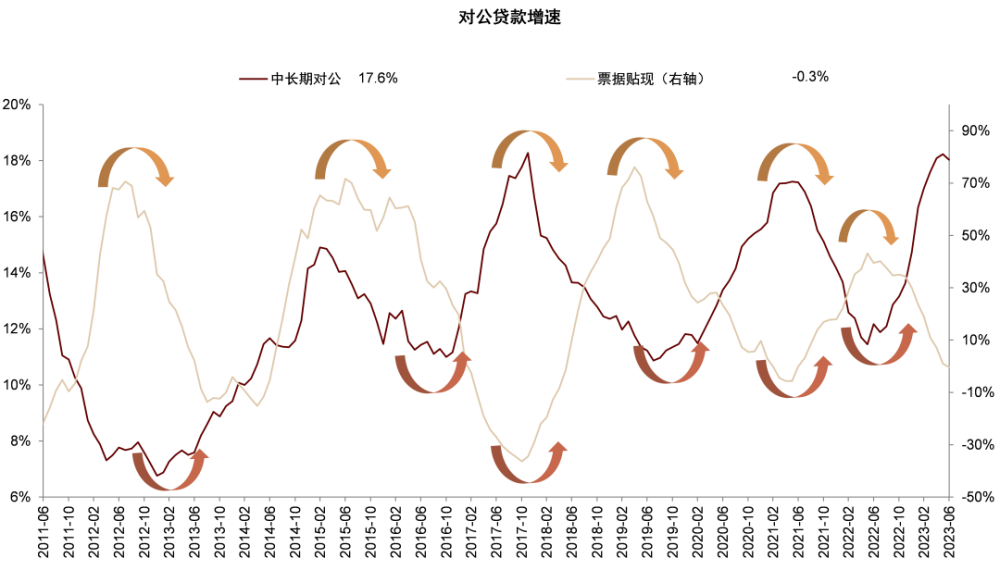

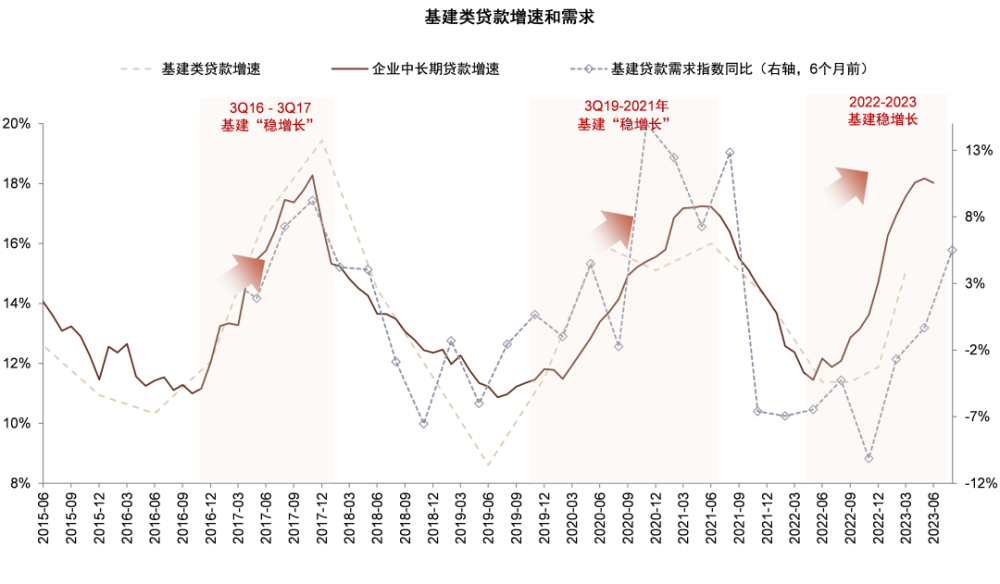

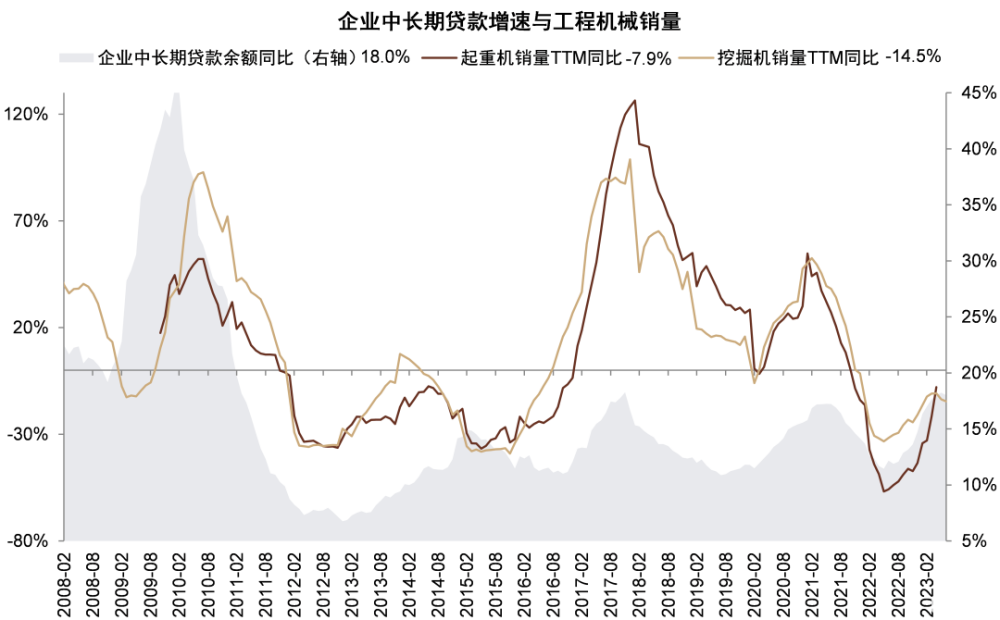

企業中長期貸款拐點出現。對公中長期貸款同比多增1436億元,連續第11個月實現同比多增,但高基數下企業中長期貸款余額增速18.0%,環比上月下降0.2ppt,同比增速爲去年7月以來首次下降。向前看,我們認爲如果沒有增量支持政策,高基數下企業中長期貸款增速可能已出現向下拐點。爲保持基建貸款投放強度,我們認爲可通過政策性銀行發行新一批政策性金融工具,補充項目資本金;PSL 9-11月增加6300億元,後續新增暫歇,今年下半年也有望重啓。

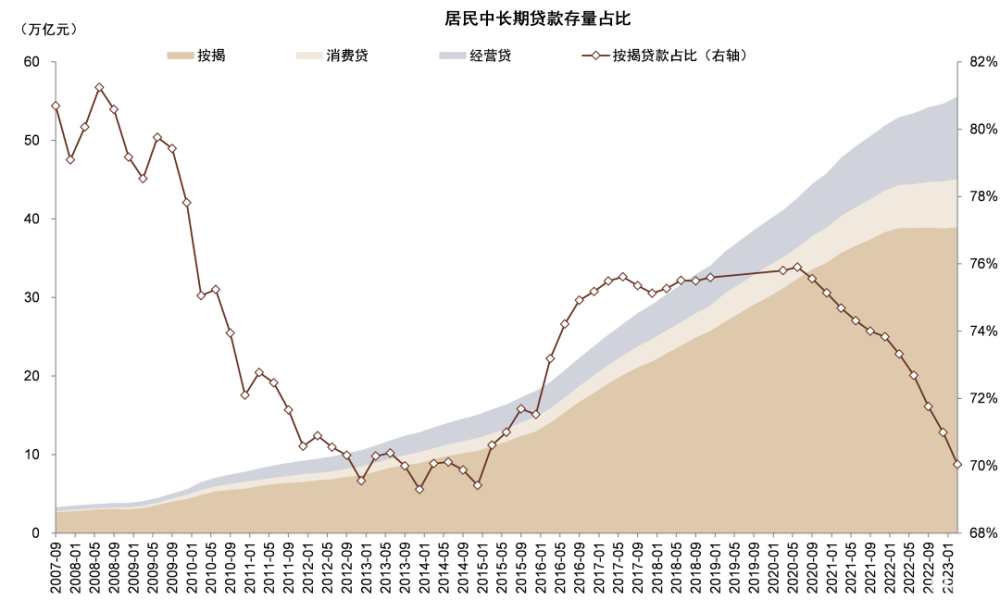

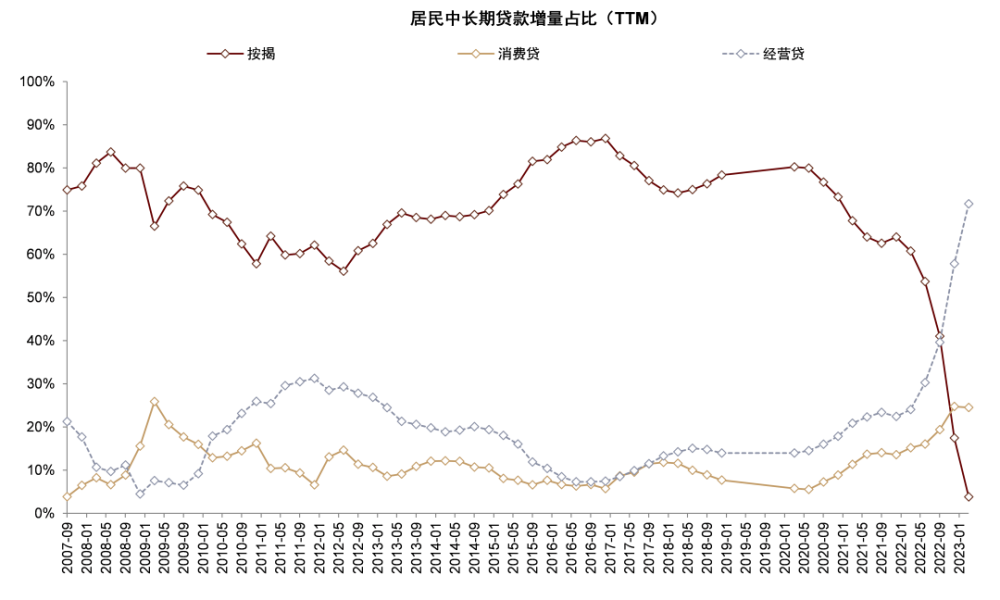

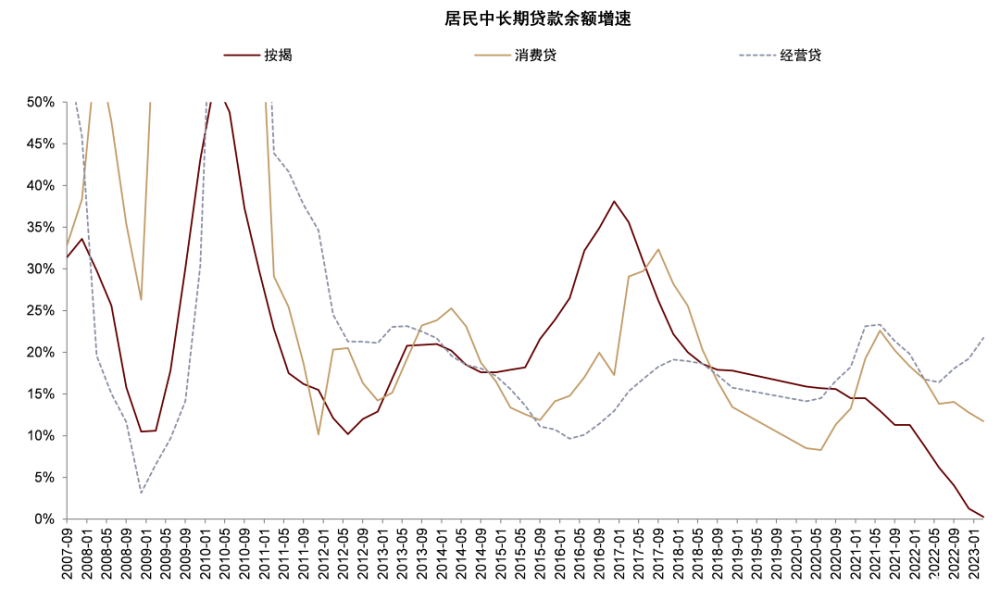

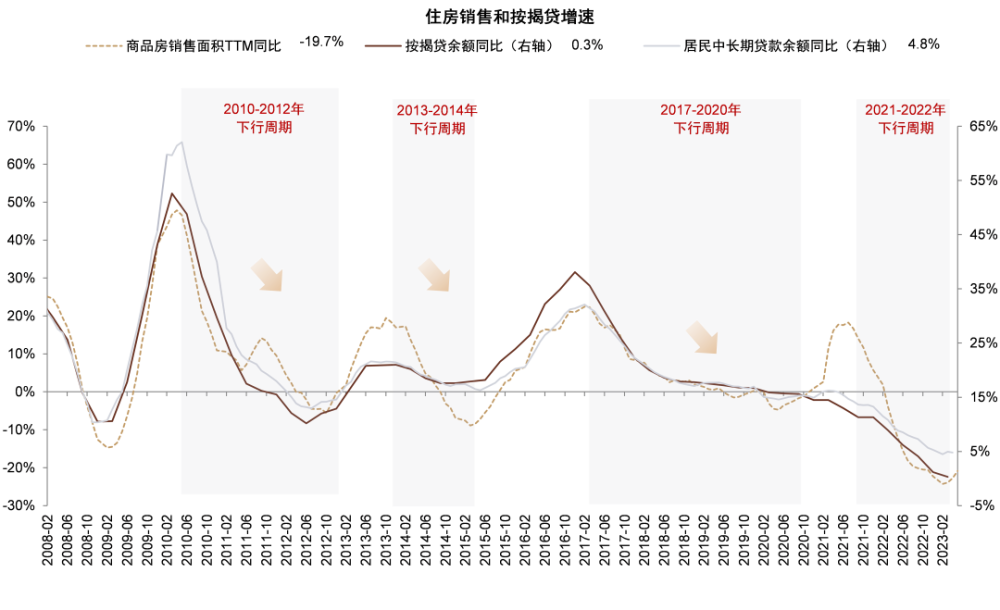

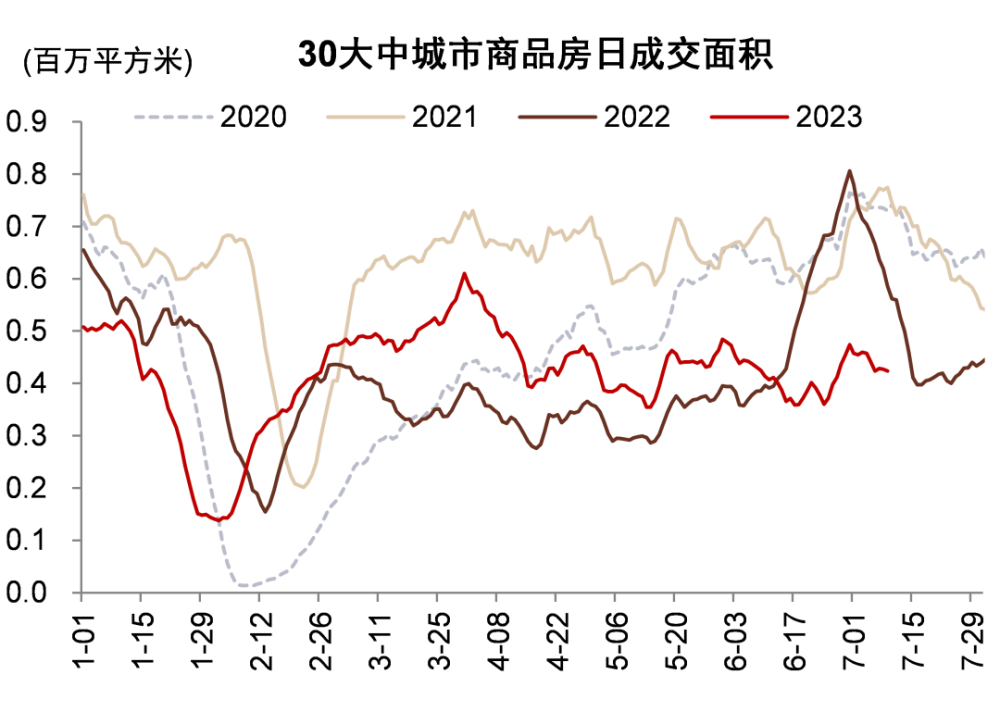

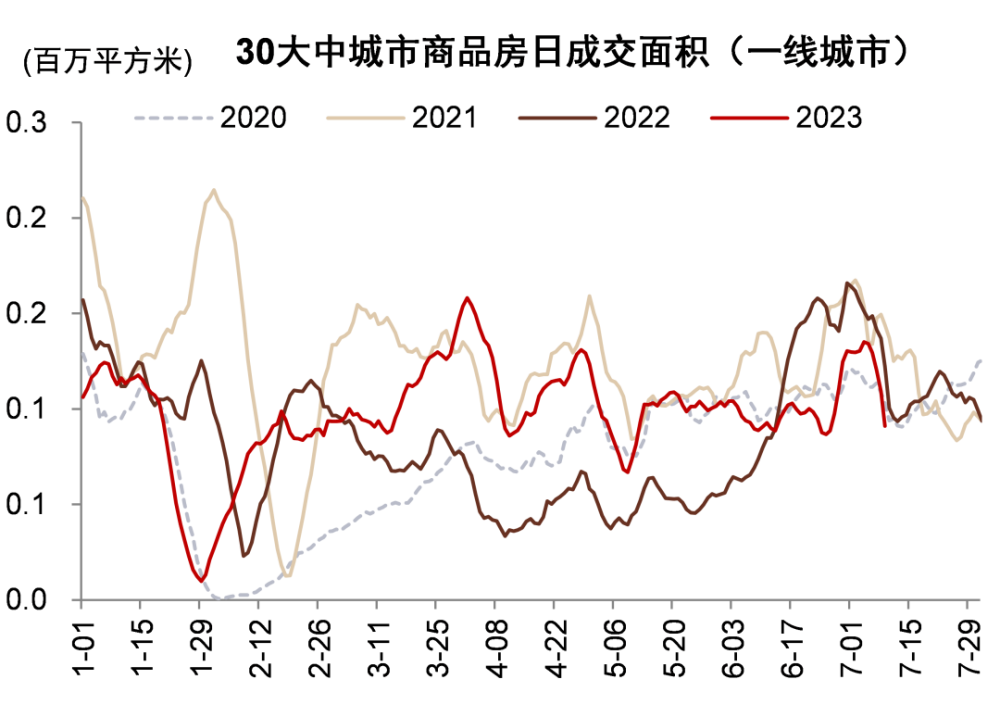

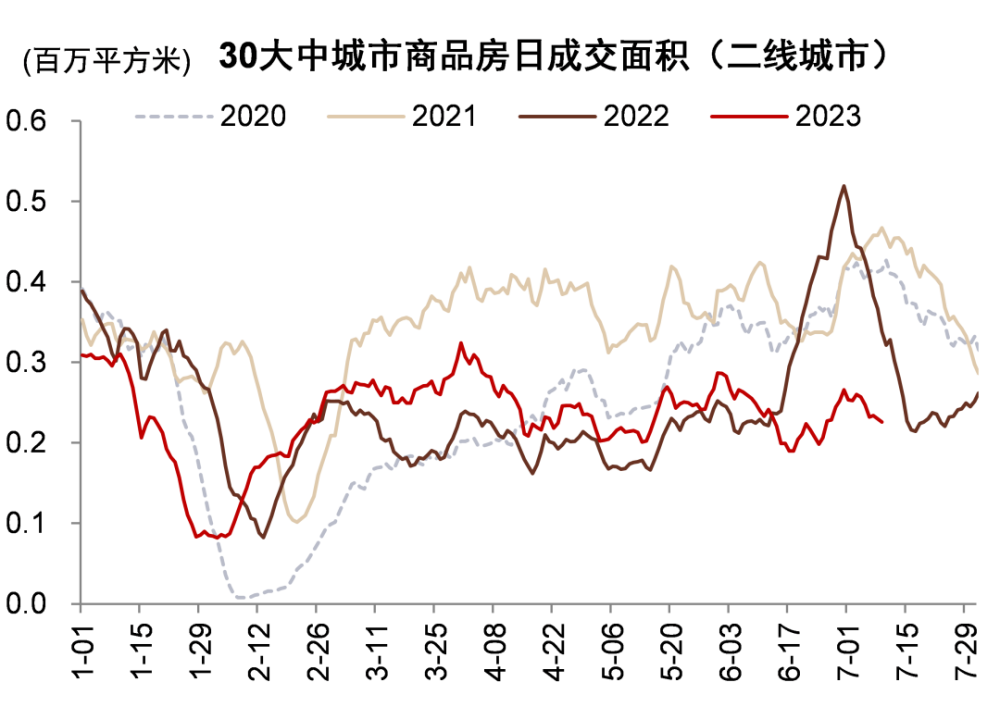

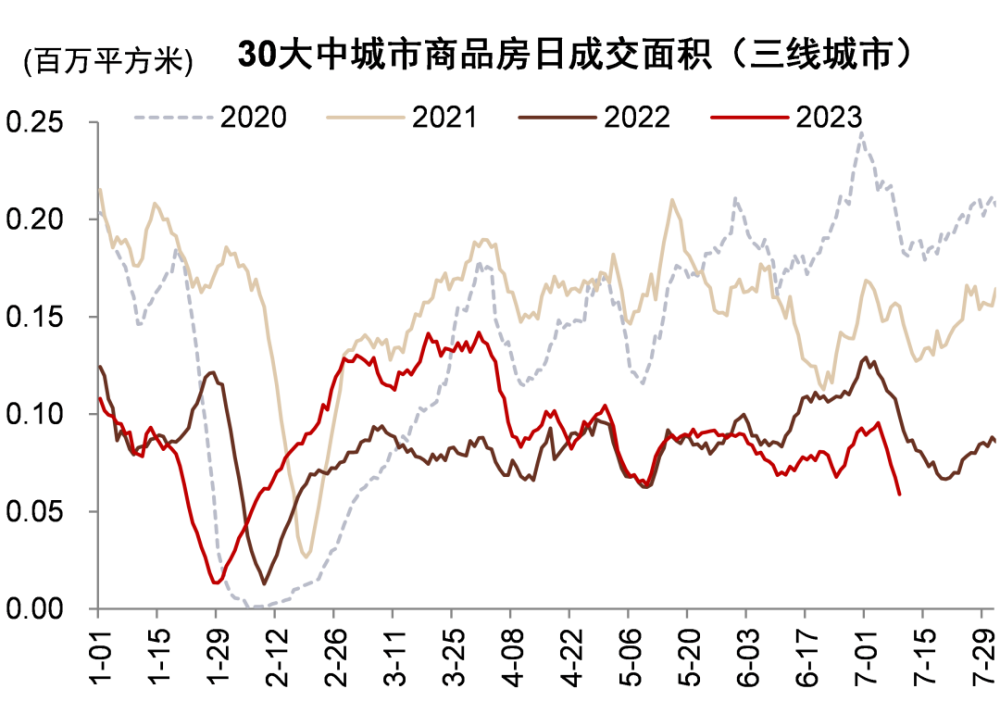

爲何居民中長期貸款多增?6月居民中長期貸款同比多增463億元,已連續兩月同比多增。考慮到6月商品房銷售同比下滑、居民提前還貸仍較多,我們認爲居民中長期貸款同比多增主要由經營貸和消費貸貢獻。盡管按揭/消費貸/經營貸佔居民中長期貸款余額佔比分別爲70%/11%/19%(截至1Q23),但由於按揭增速快速下行,居民中長期增量結構出現較大變化,1Q23新增按揭/消費貸/經營貸佔比分別爲4%/72%/25%(TTM增量)。

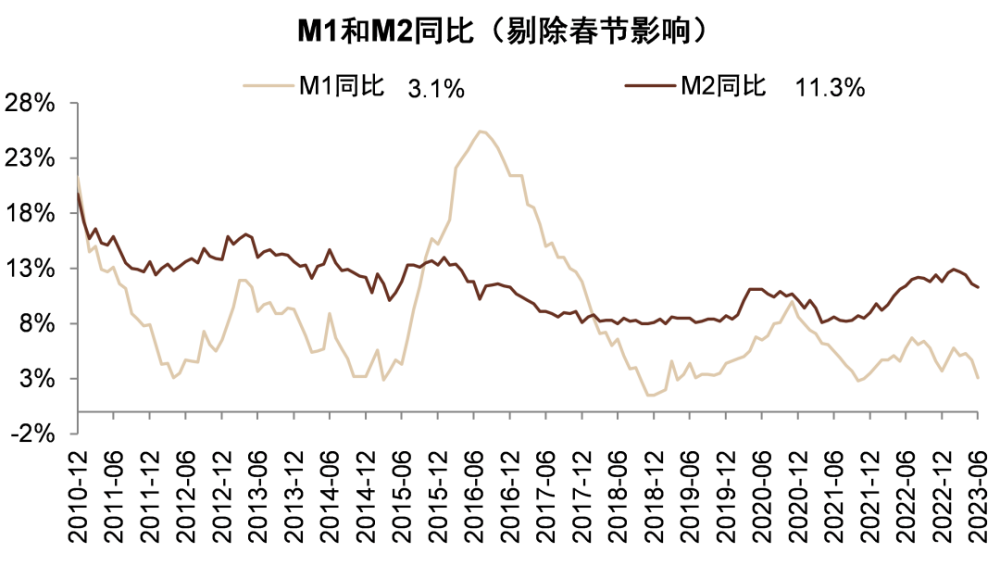

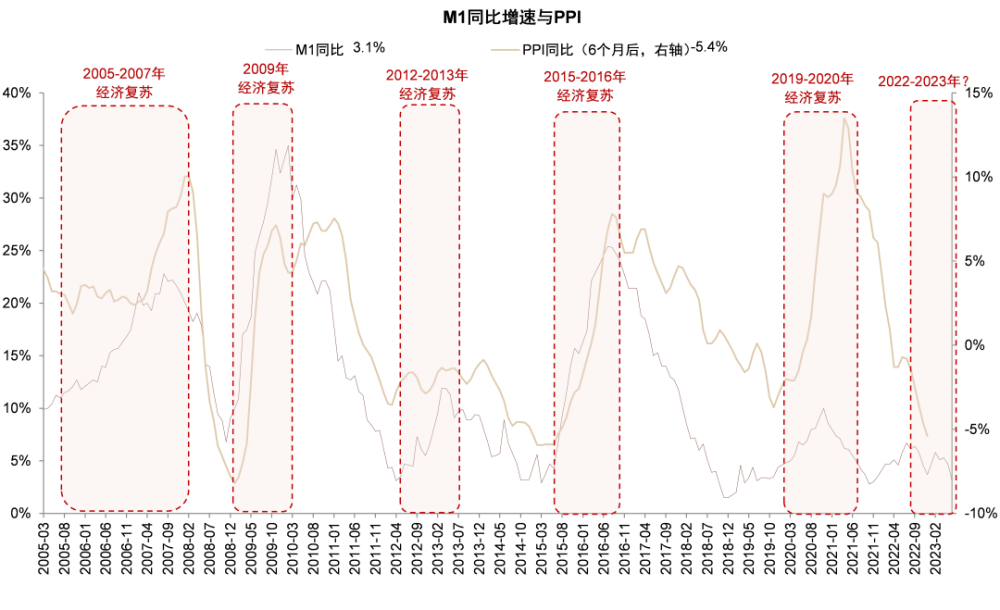

M1-M2剪刀差下行,經濟活動偏弱。6月M1/M2同比增速分別爲3.1%/11.3%,環比上月下降1.6ppt/0.3ppt,M1增速爲2022年以來最低水平;M1-M2剪刀差爲-8.2%,環比5月繼續下降1.3ppt,我們認爲M1增速放緩及M1-M2剪刀差擴大主要由於基建投資放緩、“保交樓”進度較慢情況下,企業經濟活動放緩導致企業活期存款增速下降。

“穩增長”信號明確,銀行股估值有望修復。盡管6月金融數據反映了當前偏弱的信貸需求和經濟活動,但考慮到“穩增長”信號較爲明確、當前情緒過於悲觀,對於銀行股,我們維持積極觀點,估值有望繼續修復。

風險

經濟增長恢復不及預期;房地產和地方隱性債務風險。

圖表:2023年6月信貸社融數據

資料來源:Wind,中金公司研究部

圖表:6月信貸數據超預期

資料來源:人民銀行,Wind,中金公司研究部

圖表:社融/信貸增速環比-0.5/-0.1ppt

資料來源:Wind,中金公司研究部

圖表:M1/M2增速環比-1.6/-0.3ppt

資料來源:Wind,中金公司研究部

圖表:2022年5-6月貸款高基數

資料來源:Wind,中金公司研究部

圖表:中長期對公信貸增速出現拐點,票據貼現下行

資料來源:Wind,中金公司研究部

圖表:合並表內表外票據,增速明顯下行

資料來源:Wind,中金公司研究部

圖表:6月以來票據貼現與資金利率利差收窄

資料來源:Wind,中金公司研究部

圖表:6月以來票據利率下行

資料來源:Wind,中金公司研究部

圖表:2021年以來按揭貸款佔全部居民中長期貸款的比重持續下降

資料來源:Wind,中金公司研究部

圖表:按揭對居民中長期貢獻降至4%,經營貸佔72%

資料來源:Wind,中金公司研究部

圖表:按揭余額同比增速接近0%,經營貸增速22%

資料來源:Wind,中金公司研究部

圖表:居民中長期貸款增速低位企穩

資料來源:Wind,中金公司研究部

圖表:6月以來主要城市房地產成交面積同比下滑

資料來源:Wind,中金公司研究部

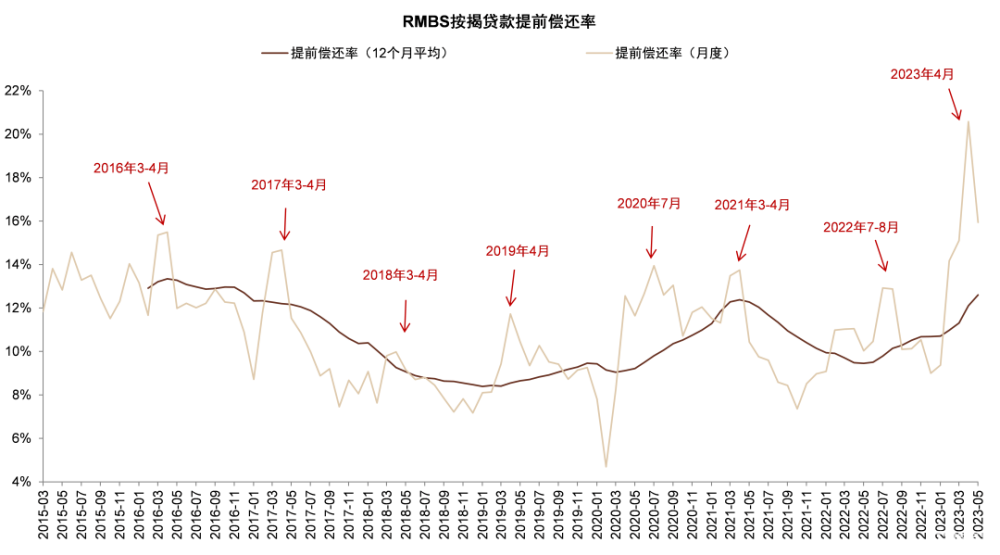

圖表:提前還貸在4月達到高峰,5月環比下降但仍在高位

資料來源:Wind,中金公司研究部

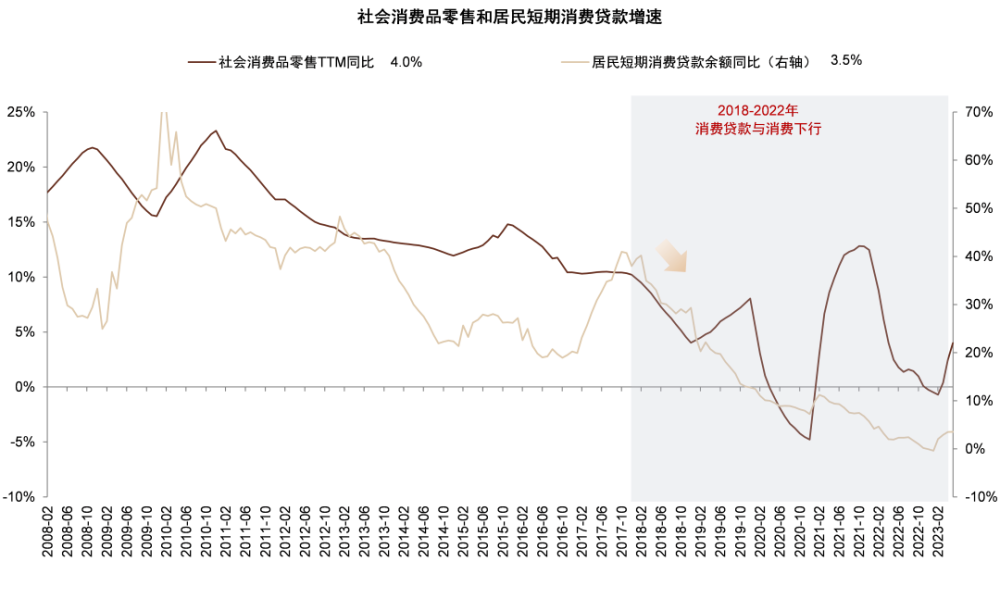

圖表:居民短期消費貸款增速回升

資料來源:Wind,中金公司研究部

圖表:2022年7月以來企業中長期貸款增速首次放緩

資料來源:Wind,中金公司研究部

圖表:工程機械資本开支也有見頂跡象

資料來源:Wind,中金公司研究部

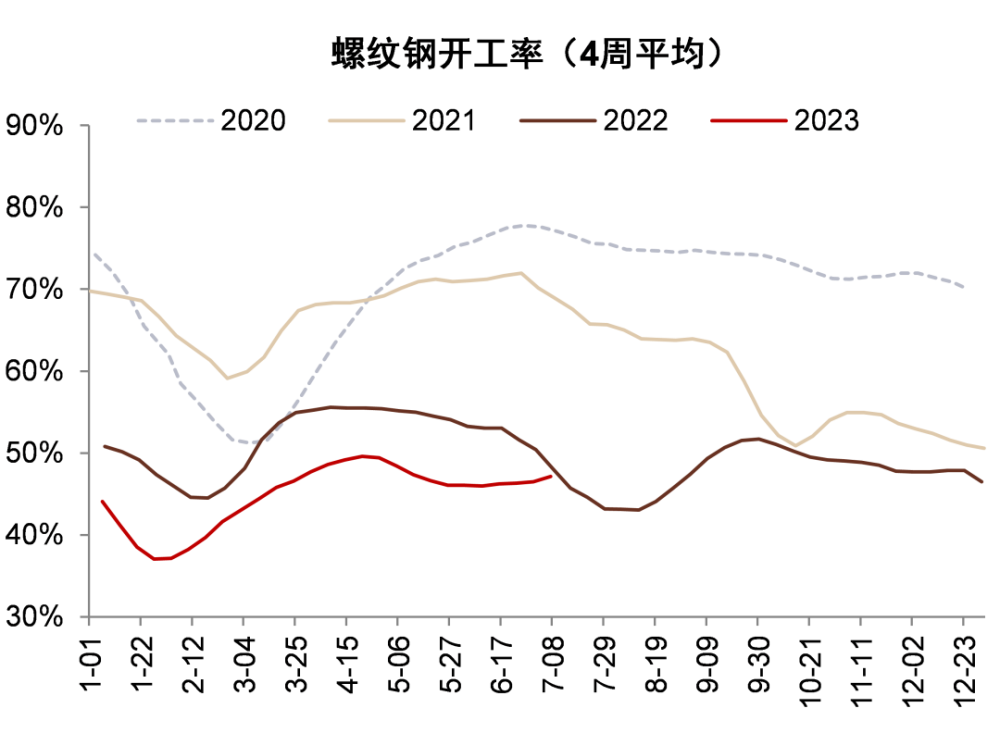

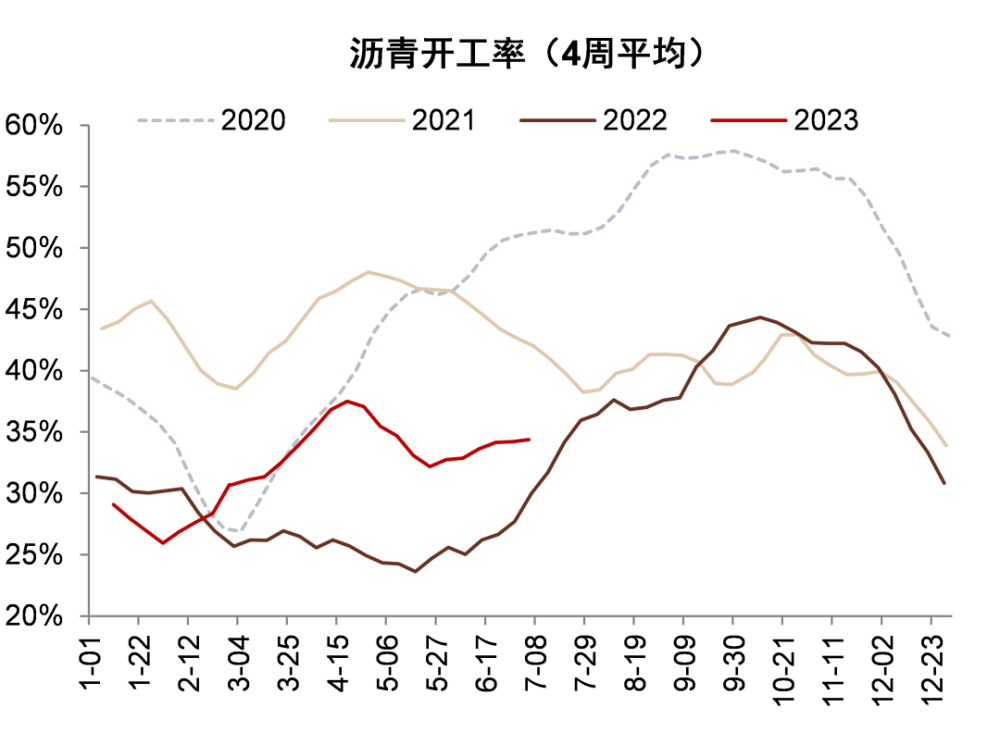

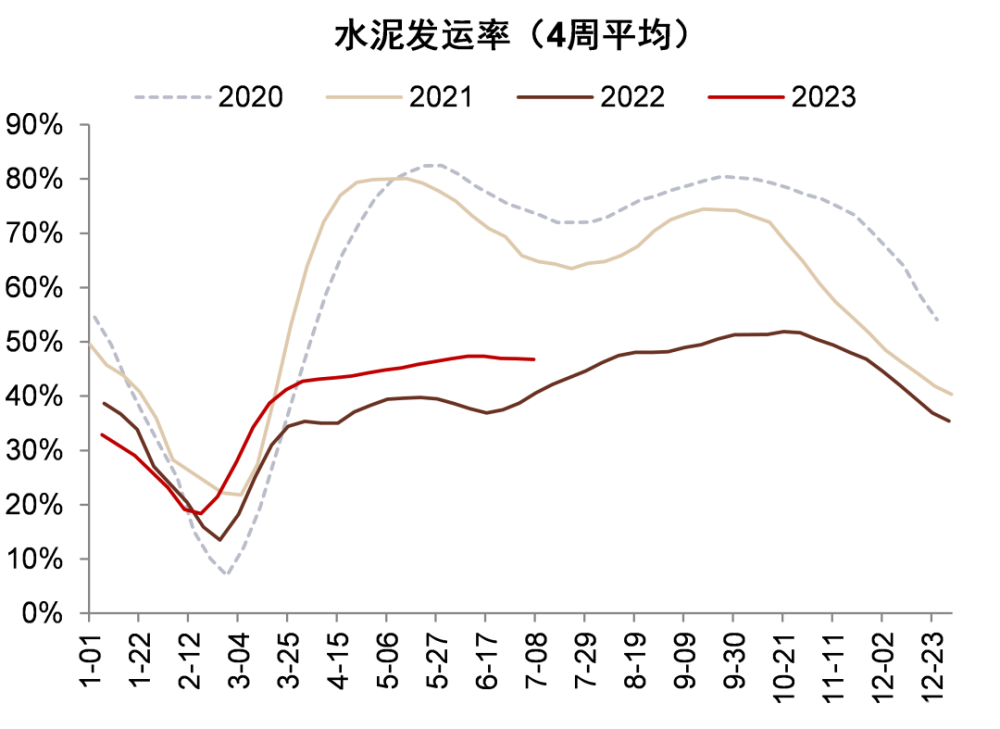

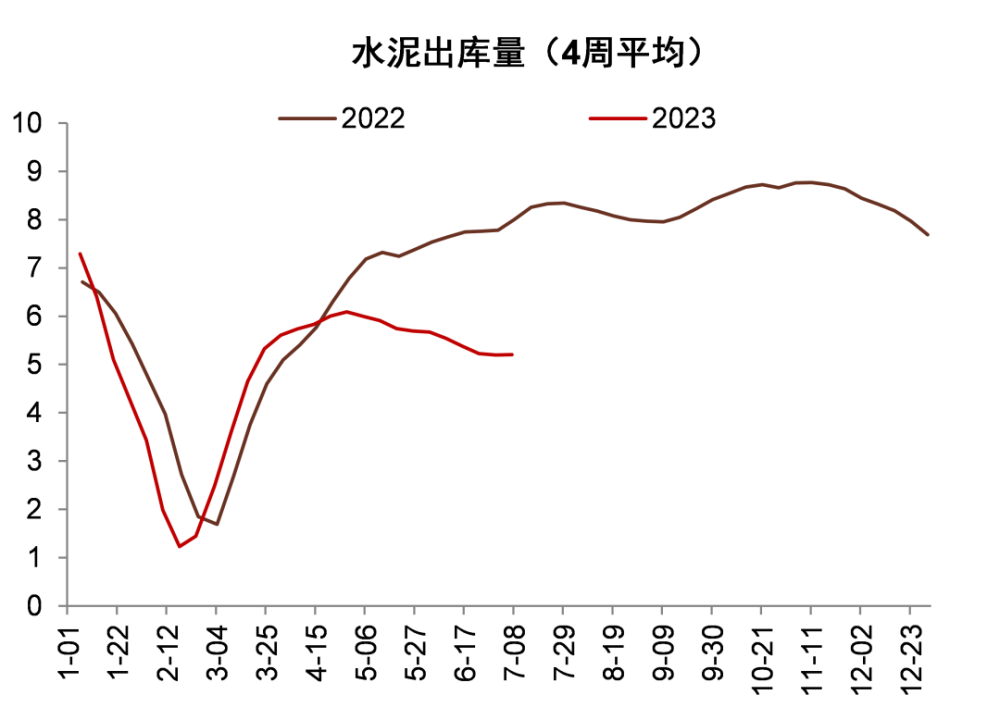

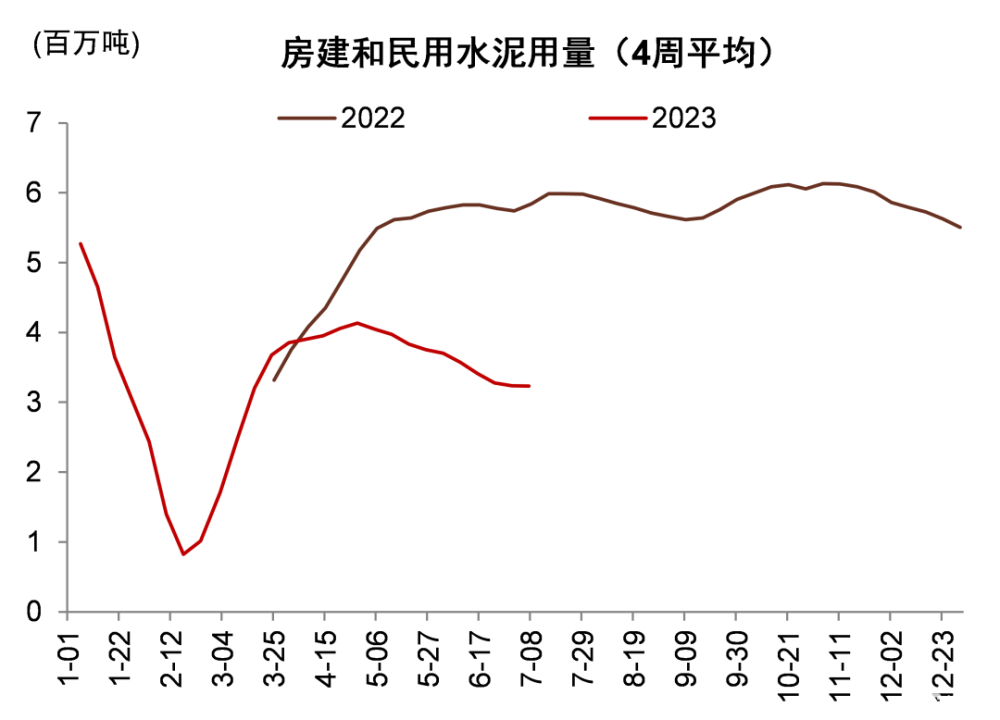

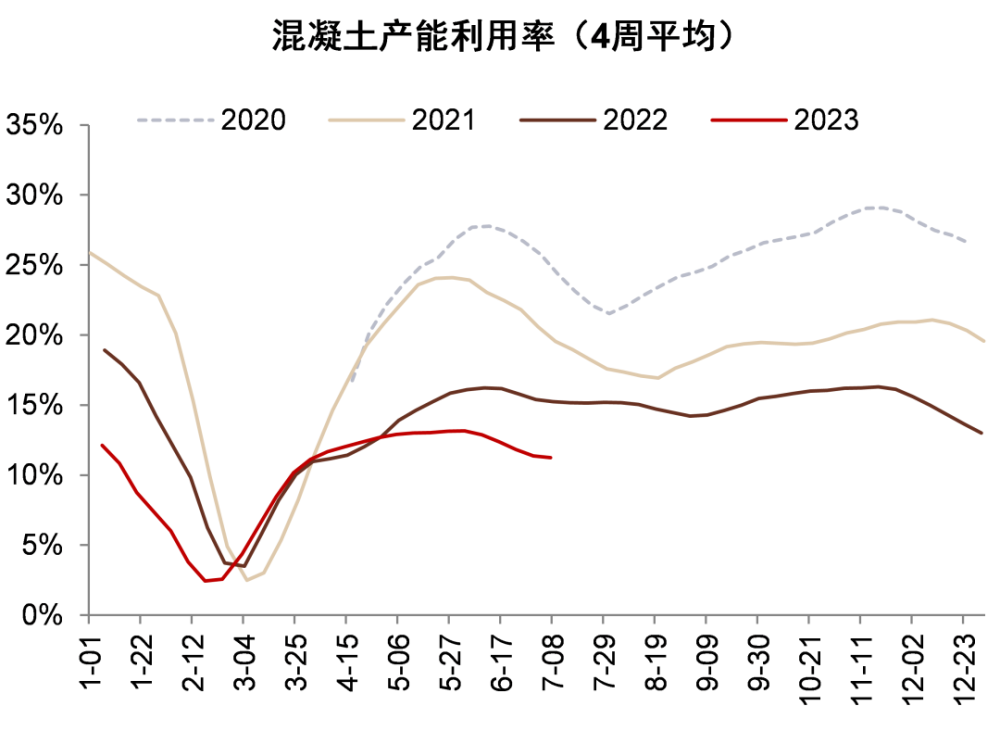

圖表:6月草根景氣度指標表明基建落地有所放緩(1/2)

資料來源:Wind,Mysteel,中金公司研究部

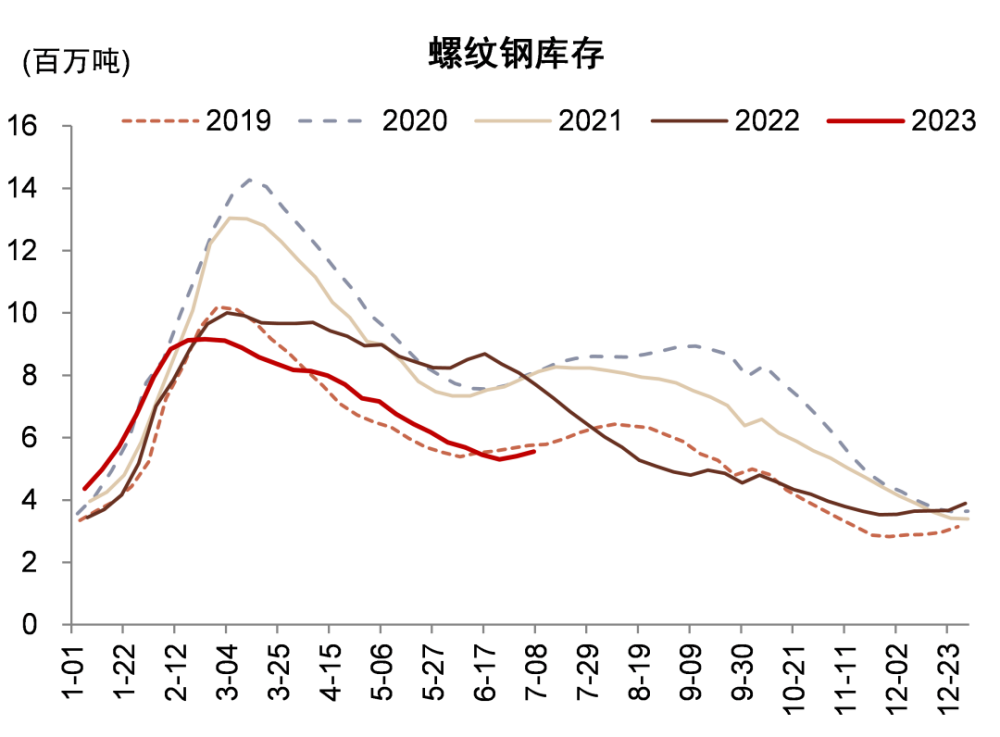

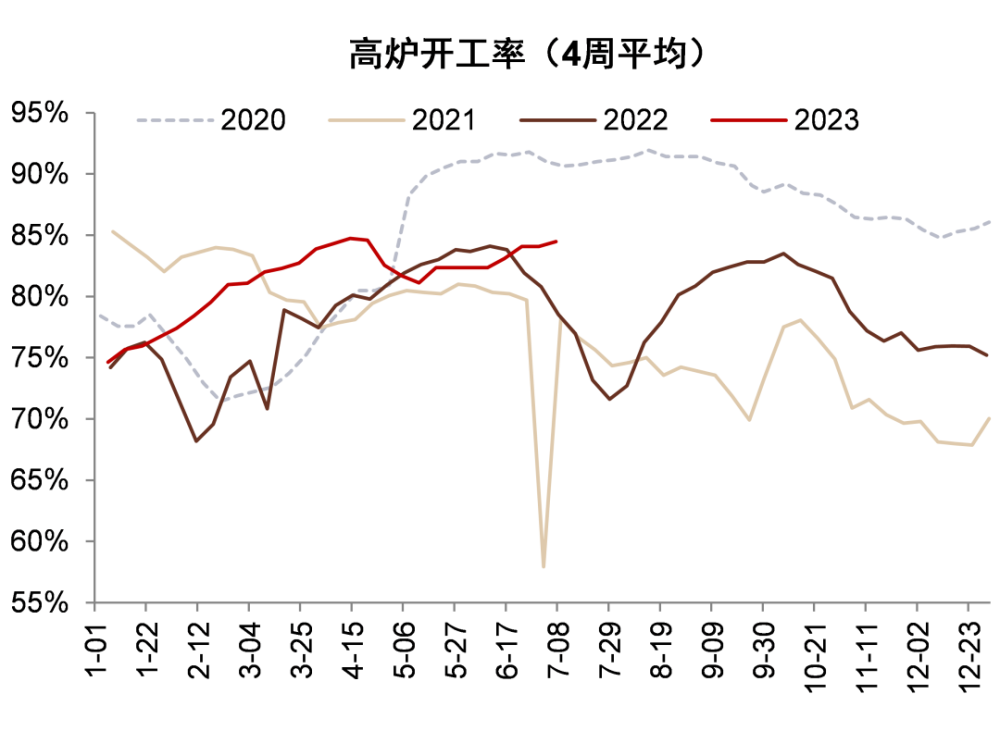

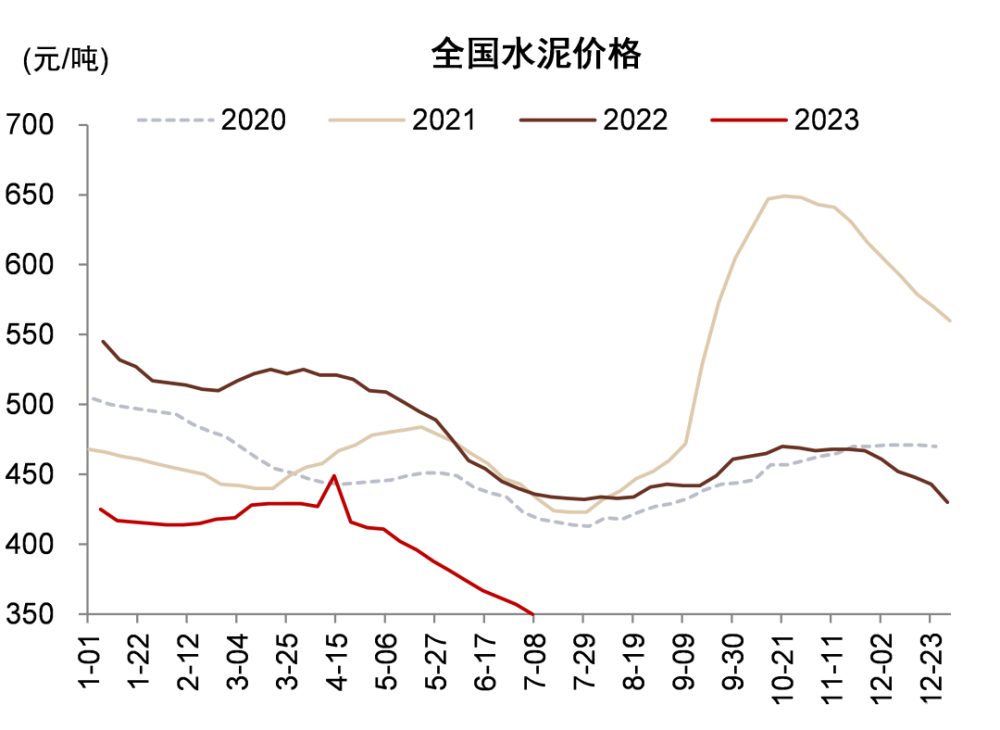

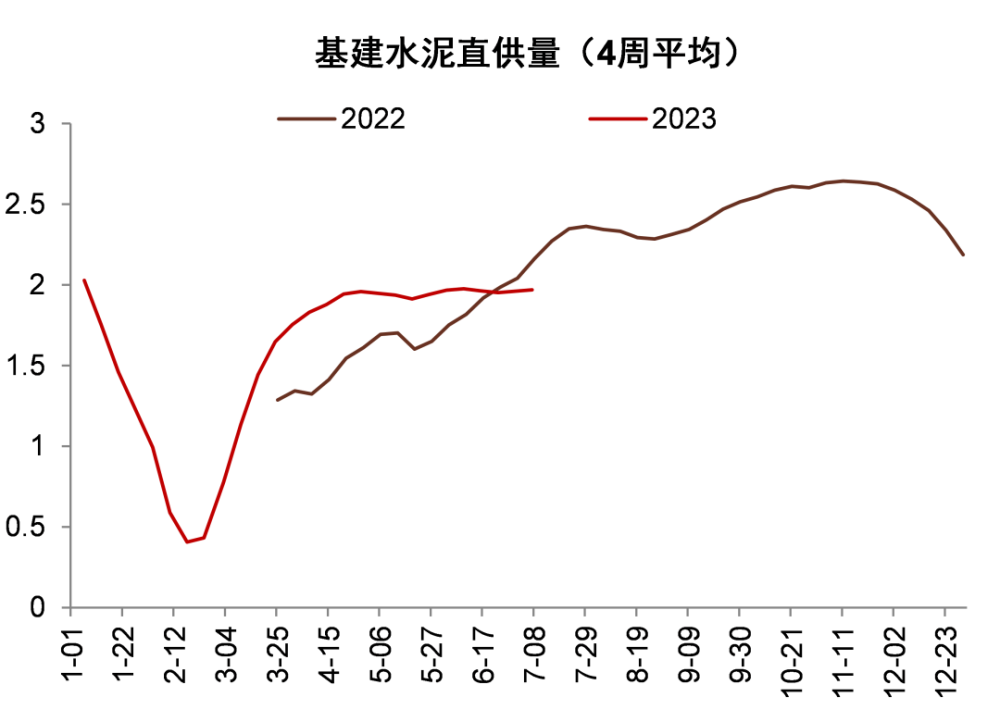

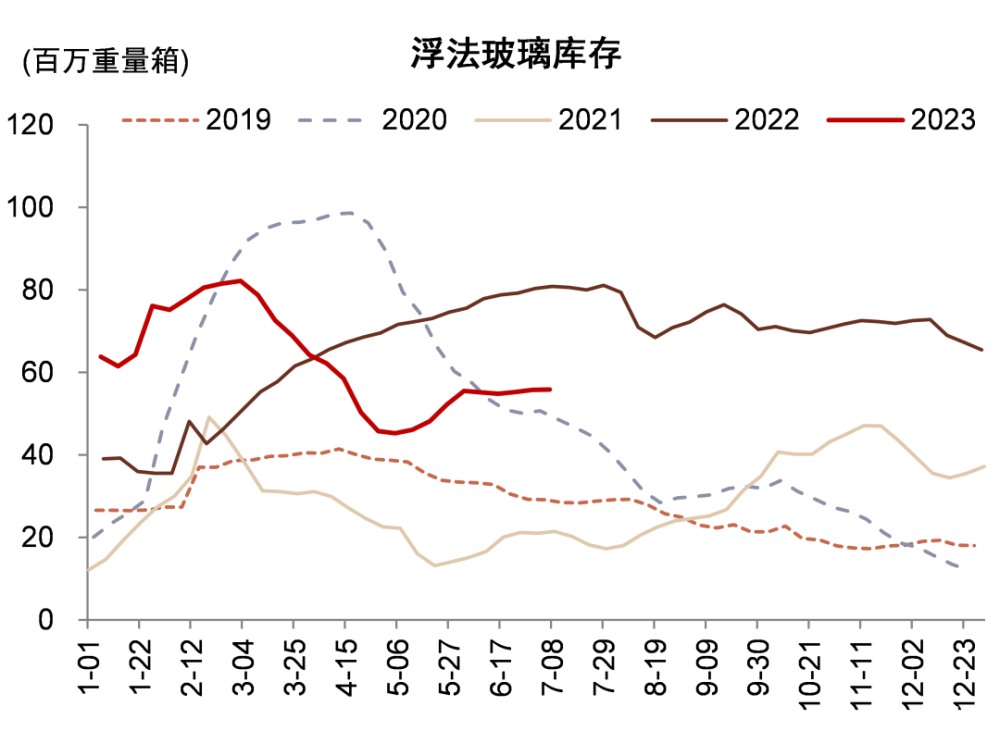

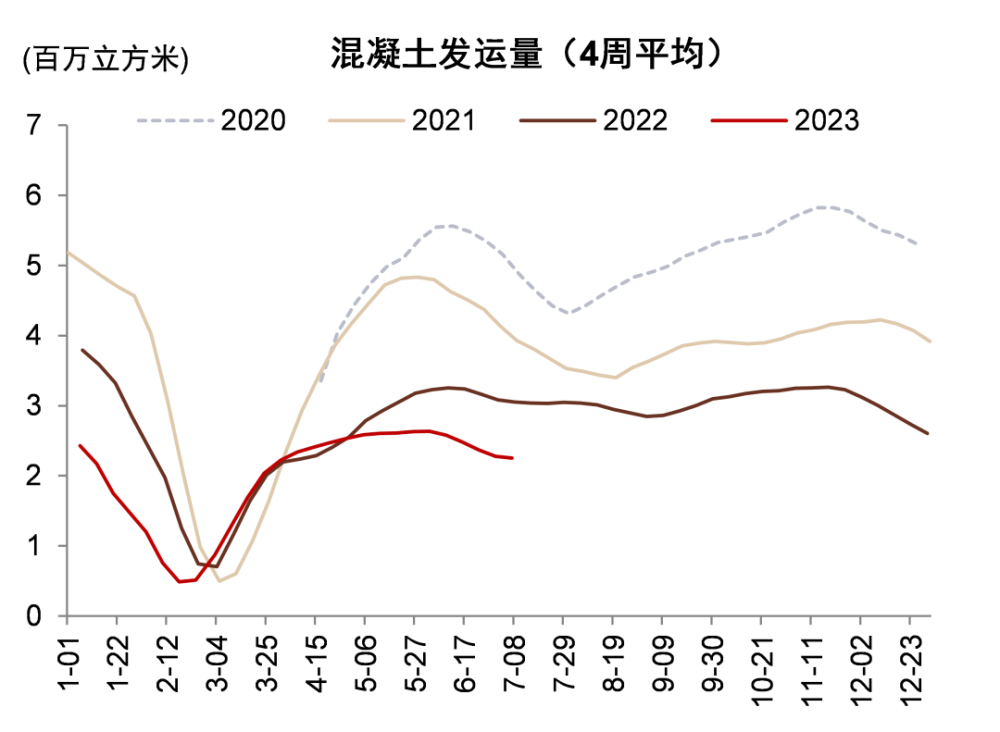

圖表:6月草根景氣度指標表明基建落地有所放緩(2/2)

資料來源:Wind,Mysteel,中金公司研究部

圖表:M1增速領先PPI 6個月,M1增速低迷

資料來源:Wind,中金公司研究部

圖表:社融脈衝繼續回落

資料來源:Wind,中金公司研究部

本文摘自:2023年7月12日中金已經發布的《如何理解6月信貸超預期?》

分析員:林英奇 SAC 執證編號:S0080521090006;SFC CE Ref:BGP853;聯系人 許鴻明 SAC 執證編號:S0080121080063;周基明 SAC 執政編號:S0080521090005;張帥帥 SAC 執證編號:S0080516060001;SFC CE Ref:BHQ055

標題:如何理解6月信貸超預期?

地址:https://www.iknowplus.com/post/12757.html