該放水了

事件

6月社融規模增長3.3萬億元,前值增長2.07萬億元。6月新增人民幣貸款2.13萬億元,前值9500億元。6月M2同比增長6.2%,預期6.69%,前值7%;M1同比下降5%,前值-4.2%。

正文

6月物價、金融數據較爲低迷。社融、信貸均少增,即使有金融擠水分、經濟增速換擋等解釋,但M2、M1下滑幅度較大,降幅均爲0.8個百分點,M1同比-5%,持續三個月負增長,CPI同比在0附近,PPI同比連續21個月負增長,值得重視。

當前我國人口、地產、債務三周期疊加,外部環境復雜,對我國挑战難度大、對政策調控要求高。財政政策受制於項目不足、化債等,進展較慢;貨幣政策考慮匯率、銀行息差和“流動性陷阱”,降准降息動作謹慎;房地產政策方面,北上廣深四大一线城市均已放松限購,但預期尚未扭轉、效果不明顯。擠牙膏式放松,難以從根本上扭轉預期,效果也是短期脈衝。

調控要緩,救市要急。真正有效的政策放松劑量要足、一鼓作氣,方能提振信心。避免擠牙膏式寬松,既消耗彈藥,也消耗信心。成功的提振經濟都是一攬子大規模經濟刺激計劃,1998年中國對抗亞洲金融風暴,2009年應對國際金融危機,2020年美國應對疫情。經濟刺激、大規模寬松政策並非完美無瑕,刺激的目的是爲了解決就業問題,提高工資和收入預期,實質是暢通“消費——生產”循環。

該放水了,降准降息!美聯儲降息預期升溫、匯率掣肘減弱,貨幣空間打开。三中全會召开在即,市場對新質生產力、財稅制度改革等充滿期待。當前經濟面臨內需不足、信心不振、物價低迷,需要政策發力,解決方案在於必要的經濟刺激,財政政策和貨幣政策系統配合,迅速、大力、重落實。短期擴張總需求,長期發展新質生產力,提升經濟潛力。

中國經濟發展潛力巨大,只要採取實質有力措施,發展新質生產力、新基建新能源,提振股市樓市信心,保護民營經濟活力,放开並鼓勵生育,將大幅提振信心,信心比黃金重要。如此,我們的經濟大有希望。

1

2024年6月金融數據呈現以下特點

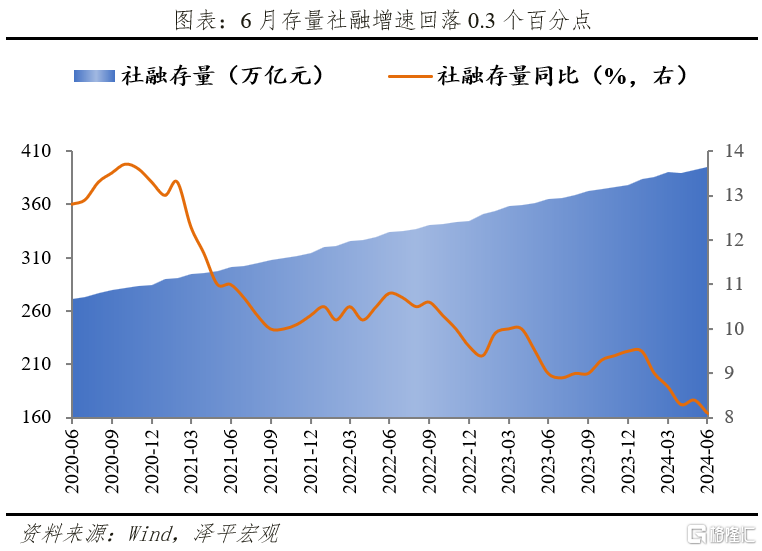

1) 新增社融同比少增。6月存量社融同比增長8.1%,增速較上月回落0.3個百分點。新增社會融資規模3.3萬億,同比少增9283億元。結構上,除政府債融資外其余皆形成拖累。

2)信貸增速回落,企業和居民延續去槓杆,票據衝量乏力。6月金融機構口徑信貸余額同比增速8.8%,較上月下降0.5個百分點。企業和居民貸款均少增,存量房貸利率仍高,提前還貸升溫。

3)M2、M1增速皆創新低。6月M2同比增速6.2%,較上月下降0.8個百分點。6月M1同比增速-5.0%,連續三個月負增長,較上月下降0.8個百分點,指向市場預期不足,資金活化程度較低,亟需財政貨幣政策加力。

4)該放水了,當務之急是降准降息,宏觀放水,微觀放活。大國政策應以我爲主,如果擔心匯率掣肘,美聯儲降息也不遠了。美國6月CPI同比3.0%,較上月回落0.3個百分點,爲去年6月以來最低增速,通脹數據公布後市場押注美聯儲年內2次降息,最早可能在9月落地。未來伴隨美聯儲降息預期升溫,匯率掣肘打开,央行降准降息,引導利率和實際貸款成本下行,降低存量房貸利率,加大房地產收儲,防止資產負債表衰退,加速恢復企業居民資產負債表。

2

社融同比少增,除政府債項外其余皆爲拖累

6月存量社融規模395.11萬億元,同比增長8.1%,增速較上月回落0.3個百分點。新增社會融資規模3.3萬億,較同期少增9283億元。政府債發行的增速形成一定支撐,但實體預期偏弱影響下新增社融出現邊際回落。受“擠水分”“去虛增”政策落實影響,整體融資需求增速近期持續保持低位。

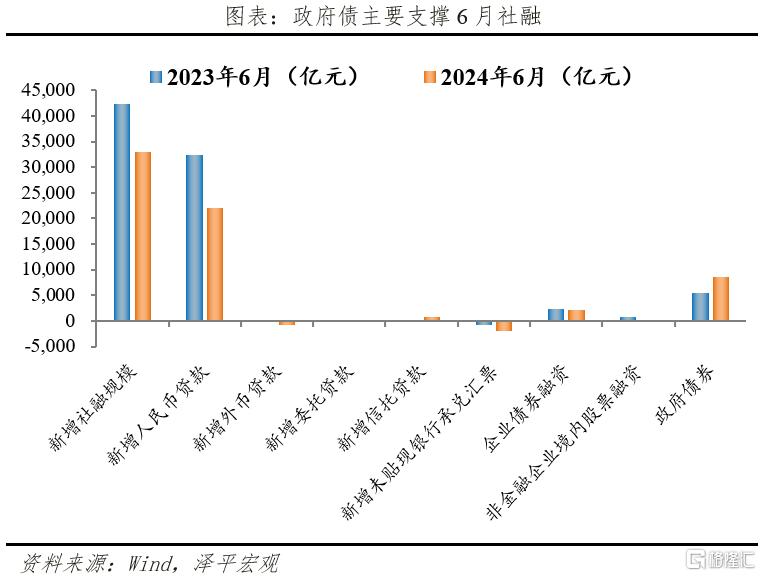

結構上,政府債是主要支撐,其余項拖累。

1)表內信貸少增。6月社融口徑新增人民幣貸款2.2萬億元,同比少增1.05萬億元。

2)表外融資多減。6月表外融資減少1300億元,同比多減399億元。其中,未貼現票據減少2047億元,同比多減1356億元。6M和3M國股轉貼利率中樞前高後低,或因企業开票需求不足或監管趨嚴。6月信托貸款增加748億元,同比多增902億元,主要由於季末考核和監管調整給資產管理信托業務帶來一定增長空間;6月新增委托貸款減少1億元,同比少減55億元。

3)政府債券多增。6月政府債券淨融資增加8487億元,同比多增3116億元。隨着第二批新增債券限額逐步下達,5至6月地方債發行進度環比有所提速,對社融形成支撐。但截至6月底,新增一般債和專項債累計發行進度分別約爲46%和38%,仍然低於過去三年復合水平。上半年新增地方債發行僅完成全年預算額度的四成,地方將在穩經濟要求下繼續分解下達的新增債務限額,預期三季度發債提速並形成支撐。

4)直接融資少增。直接融資增加2282億元,同比少增667億元。企業債券淨融資2128億元,同比少增121億元。6月信用債融資規模同比略降,其中產業債發行量和淨融資出現明顯回暖,但城投債發行量環比增加但同比減少,淨融資顯著低於過去三年同期水平。化解地方債務風險下本月多數省份城投債發行量和淨融資同比減少、形成拖累。6月新增股票融資154億元,同比少增546億元,資本市場震蕩疊加監管嚴回查影響,融資額持續低位。

3

信貸增速回落,企業居民延續去槓杆

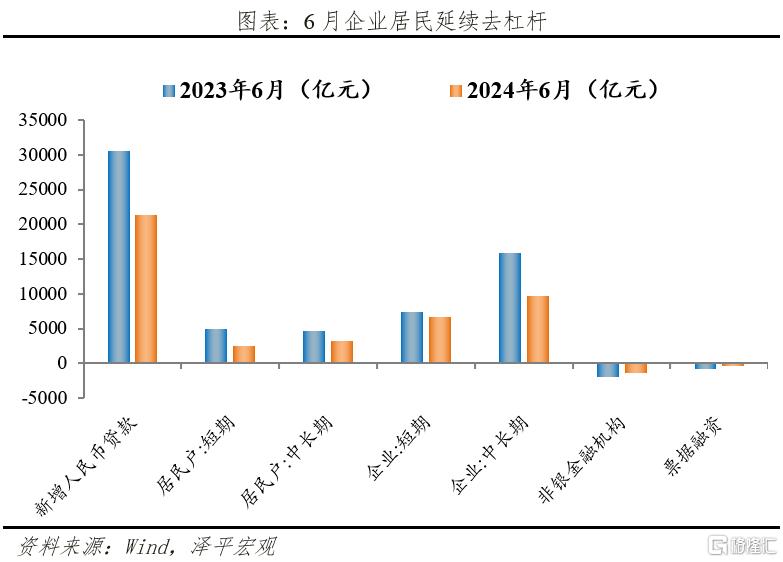

6月金融機構口徑信貸余額同比增速8.8%,較上月下降0.5個百分點,新增人民幣貸款2.13萬億元,同比少增9200億元。

企業貸款少增,其中企業短貸、中長貸均少增,票據衝量乏力。6月新增企業貸款1.63萬億元,同比少增6503億元。企業短貸增加6700億元,同比少增749億元;新增企業中長期貸款9700億元,同比少增6233億元。6月制造業PMI 49.5%,位於榮枯线下,經濟修復有所放緩,疊加去年此時降准降息帶來的高基數,企業信貸整體疲軟;票據融資減少393億元,同比少減428億元,相較於前兩個月票據衝量行爲有所收斂。

居民短貸和中長貸均少增。6月新增居民貸款5709億元,同比少增3930億元。新增短期貸款2471億元,同比少增2443億元。6月往往是消費旺季,但今年618較往年平淡,反映消費需求不足。消費者信心指數仍在低位運行,背後是收入和就業預期不明朗;新增居民中長期貸款3202億元,同比少增1428億元。6月30大中城市商品房成交套數和面積同比-17.7%和-19.9%,降幅較前四個月動輒30%以上的降幅有所收窄。但存量房貸利率較高,尤其是517新政後新發放貸款利率進一步降低,居民提前還貸有所升溫,進一步拖累居民貸款增速。

4

M2、M1增速創歷史新低

6月M2同比增速6.2%,較上月下降0.8個百分點。

從結構來看,1)企業存款增加10000億元,同比少增10601億元。居民存款增加21400億元,同比少增5336億元。企業和居民存款均同比少增低於季節性,今年債市長牛、存款利率持續下行、監管禁止手工補息導致“存款搬家”現象,但居民儲蓄的絕對值仍在高位。

2)財政存款減少8193億元,同比少減2303億元。財政存款季末下滑符合季節性,但今年地方債發行節奏緩慢,財政撥付支出亦較慢,導致財政存款同比少減。仍需加快財政投放節奏和力度,向企業和居民存款轉化。

3)非銀存款減少1800億元,同比少減1520億元。6月銀行存款壓力較大,季末回表符合季節性規律。6月R007與DR007利差環比擴大,表明存款溢向理財的現象依然存在,存款“脫媒”力量一定程度上支撐了非銀存款,季末回表規模有限。

6月M1同比增速-5.0%,再創歷史新低,較上月下降0.8個百分點。M2-M1剪刀差環比維持高位,M1增速持續走低原因有三:一是存款利率持續下行,疊加“擠水分”的政策效應推動企業活期存款轉換,拉低M1增速;二是我國M1口徑過窄,如果納入居民活期存款,修正後M1同比爲-1.7%,增速仍爲負。第三最本質的原因,居民企業資產負債表受損,實體活性不振,融資需求減少,資金活化程度低迷,企業信心待提振。

標題:該放水了

地址:https://www.iknowplus.com/post/126418.html