如何看待下半年利率債供給壓力?

摘要

穩增長訴求疊加地方債務困境,下半年利率債供給情況怎么看?

按照沒有增量政策估計,我們預計下半年國債發行約5.86萬億,淨融資約2.64萬億,目前來看節奏加快、高於季節性;地方債發行約3.34-4.24萬億,淨融資約爲1.94-2.84萬億,預計發行節奏加深;政金債發行約2.3-3.1萬億,淨融資約0.59-1.38萬億,對應三種假設。

假如政策推動用好地方債結存限額、進一步增發專項債,則對應增量地方債供給壓力,但我們預計量級或難以超過去年(5000億元)。

短期來看,下半年利率債供給是否會影響基礎貨幣和銀行間流動性,央行是否有可能配合增加基礎貨幣投放?

總體來看,供給衝擊引發的資金面收緊一般是階段性的,短期內利率債淨融資規模高增確實會在一定程度上影響資金利率的走勢,例如2023年1-2月和9-10月,但財政供給一般伴隨貨幣配合,且後者對資金價格的影響更大。

按照上半年的情況來看,階段性供給放量對債市和資金影響有限。今年以來資金面始終保持均衡,貨幣政策仍然要保持支持性,疊加金融擠水分、去槓杆下廣義資產荒逐漸加深,就決定了供給對資金和債市的影響可能相對有限,5月已經給出了相對清晰的例子。

從貨幣投放角度,央行在此階段會保持一定程度的呵護,但也僅僅是適度呵護,資金利率仍有下限,隔夜總體不低於7天OMO利率。例如5月MLF平量續作、月末提前做跨月流動性投放,而不是大水漫灌、大額投放流動性,資金利率仍有下限。

基於此,從供給角度來看,債市壓力相對有限,只是需要注意後續的央行“借券”操作,短期建議弱化資本利得,以合理區間、靜態票息視角參與。一方面不必過度悲觀,另一方面保留應有的審慎,策略上建議啞鈴型,短端下沉信用票息,長端適度考慮利率久期。暫時過渡,等待更明確的方向信號。

1.2024年上半年利率債供給情況回顧

上半年利率債供給壓力低於預期,其中國債淨融資略超季節性,地方債和政金債發行節奏則相對偏慢。

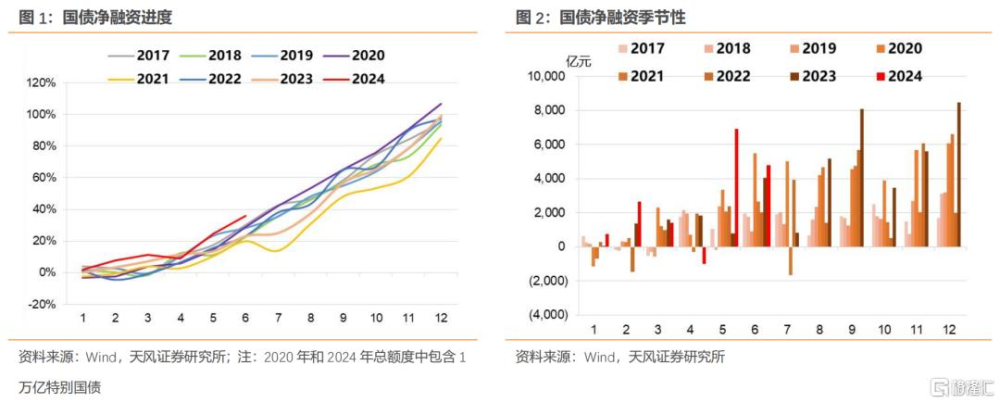

1.1. 國債淨融資基本符合季節性

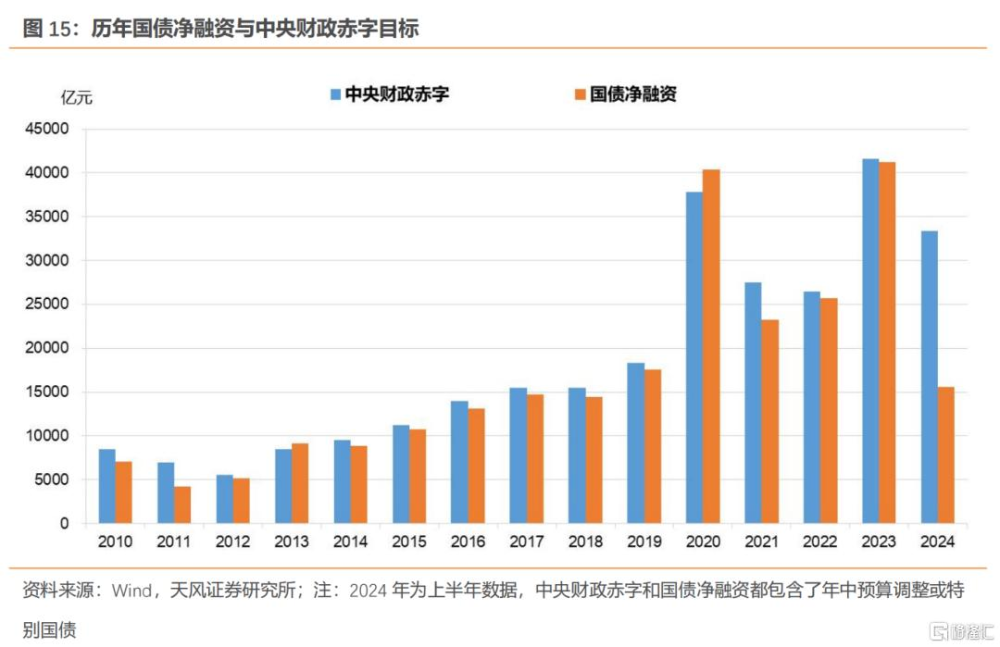

2024上半年國債淨融資15530億元。2024中央財政赤字規模3.34萬億,考慮超長特別國債1萬億元,假如全年國債淨融資規模與新增限額一致,則對應上半年國債淨融資進度35.8%,略超季節性。

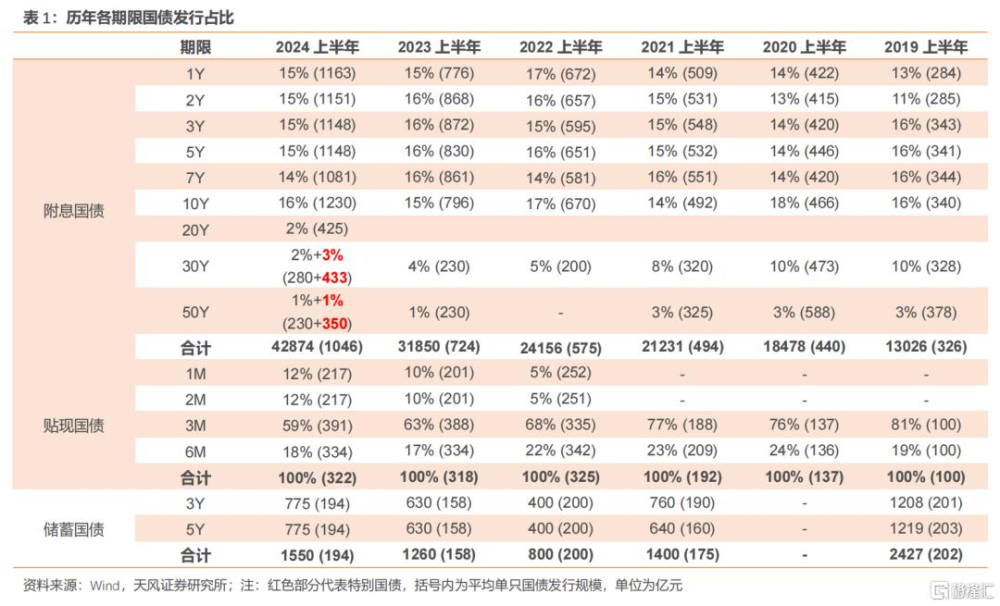

分類型觀察,附息國債方面,2024上半年1-10Y各關鍵期限國債發行佔比與往年水平基本一致,10年及以內國債平均單只發行規模持續增長;由於特別國債的發行,2024上半年的超長債發行比例較2023上半年有所回升,但相對2019-2021年的比重下降。

貼現國債方面,2024上半年延續了2022年以來繼續發1M和2M短期限品種的情況,3M期限依然爲主要發行品種。

儲蓄國債方面,其總發行量以及平均單只發行規模較往年水平繼續增長。

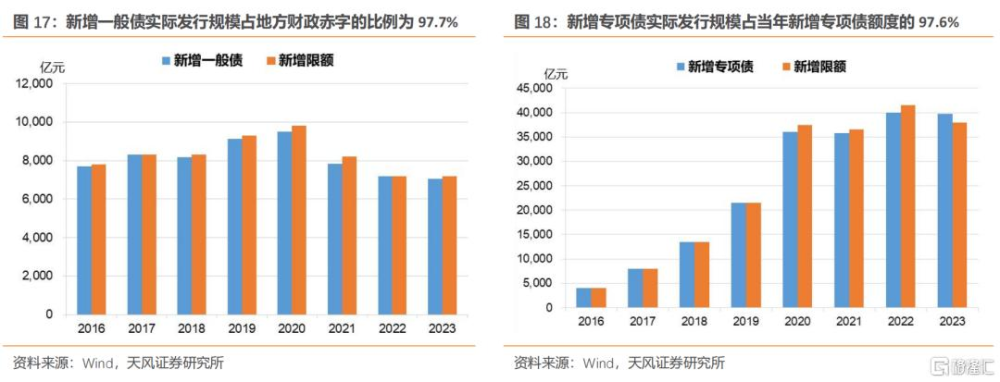

1.2. 上半年地方債節奏略有後置,發行期限降低

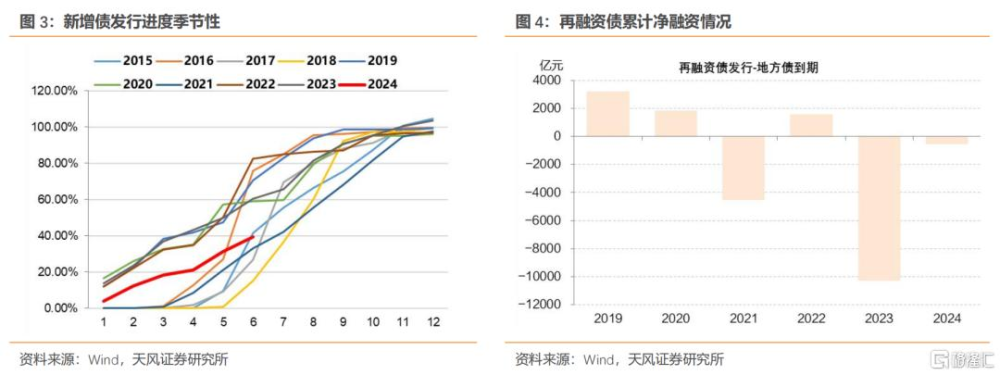

整體來看,今年地方債發行節奏略有後置。

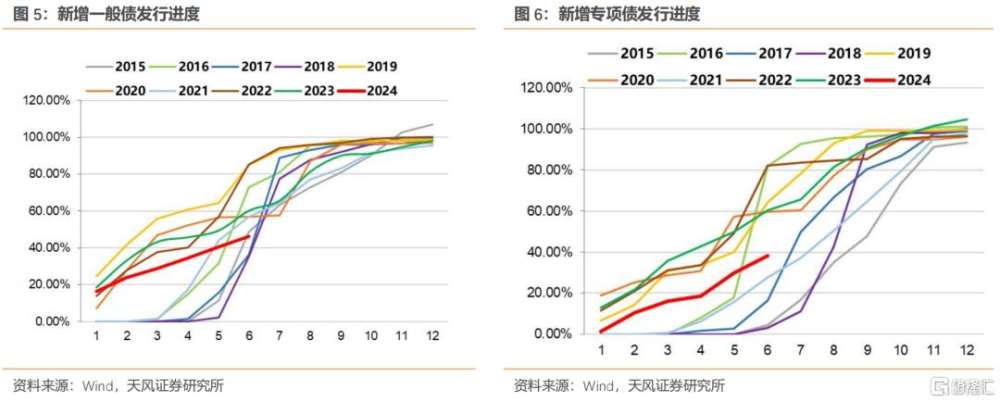

首先觀察新增債,從發行進度看,2024上半年新增一般債發行進度46.17%、新增專項債發行進度38.29%。受地方項目儲備和申報不規範、項目審批趨嚴等因素影響,1-4月新增地方債發行進度偏慢,5月小幅提速,但6月再度放緩,上半年中5月是唯一新增地方債實際發行超過計劃的月份。

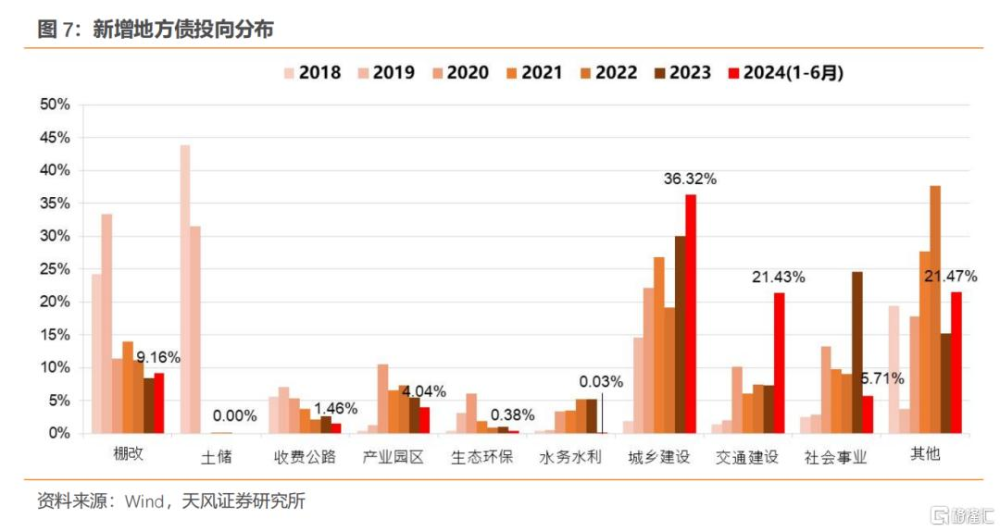

從新增地方債投向看,根據企業預警通數據,與各自歷史平均水平相比,2024上半年投向城鄉建設、交通建設等領域的佔比有所提升,在城鄉建設大類中,市政和產業園基礎設施是主要投向,在交通建設大類中,鐵路及軌道交通設施是主要投向。此外,投向棚改、收費公路、產業園區、社會事業等領域的佔比有所下降。

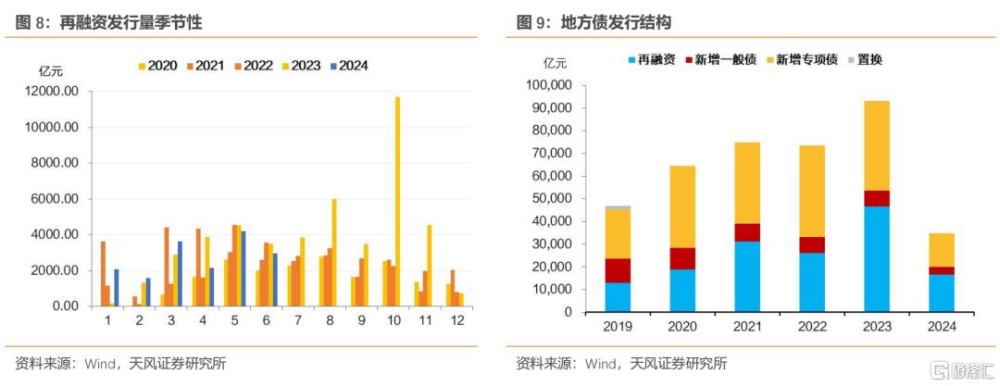

2024上半年地方再融資債發行規模1.67萬億,其中一般債、專項債發行額分別爲7119億元、9551億元;特殊再融資債券發行1267億元。

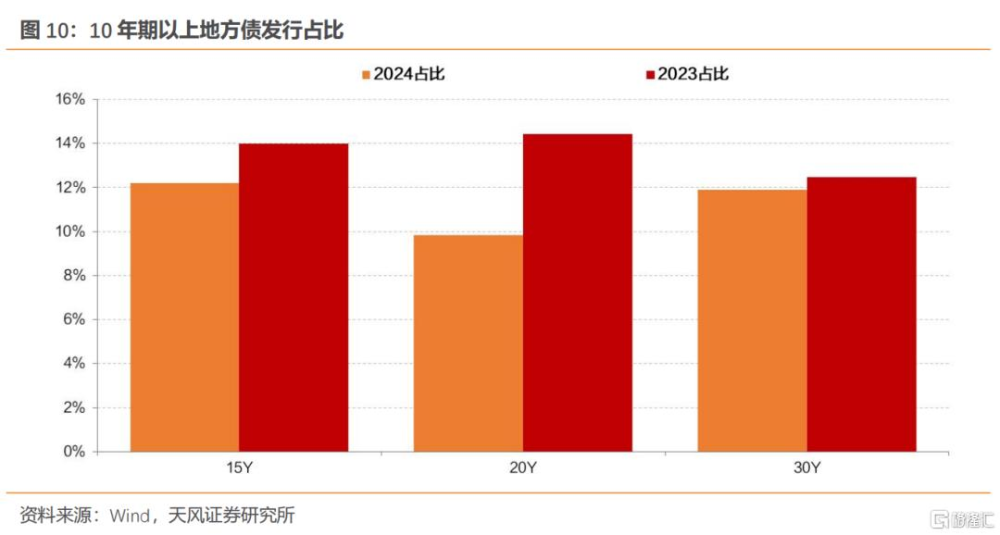

從地方債各期限發行規模的佔比分布來看,2024上半年的超長期限地方債發行佔比爲33.9%,較上年度的40.9%明顯下降,其中20年期佔比下降程度相對更大,從2023年的14.4%降至2024年的9.8%。

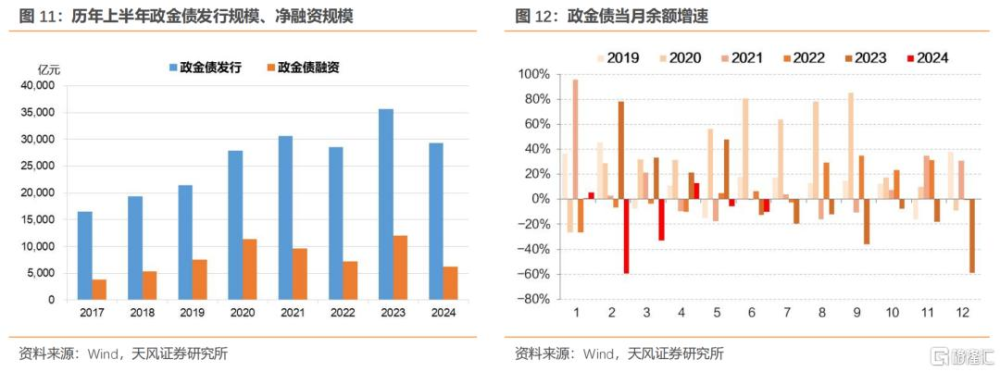

1.3. 政金債發行和淨融資規模同比下降

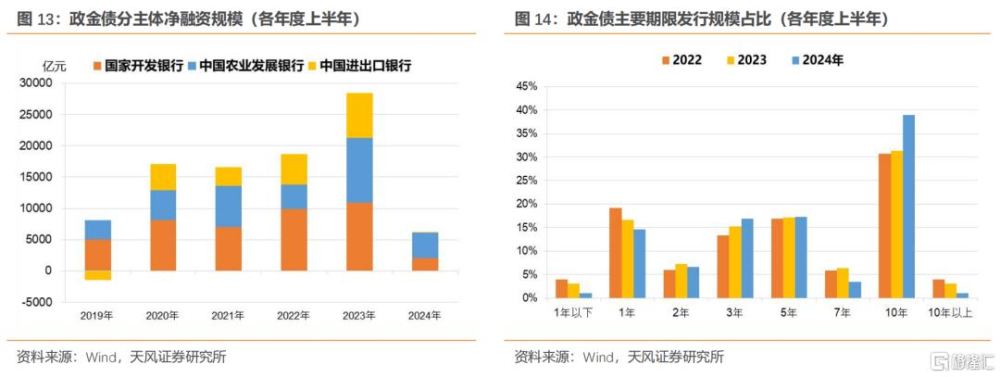

2024上半年政金債發行和淨融資規模較去年同期顯著回落。2024上半年政金債發行規模2.93萬億元,較2023上半年下降0.64萬億元;淨融資0.62萬億元,較2023上半年下降0.58萬億元。

分主體看,2024上半年,國开債、農發債、進出口債總發行額分別爲1.22萬億元、1.08萬億元、0.64萬億元;淨融資額分別爲2054億元、4062億元、129億元。與2023上半年相比,三大政策行金融債發行和淨融資規模均有明顯下降。其中農發行淨融資佔比上升、進出口行大幅下降,國开行亦有顯著下降。

分期限看,2024上半年2年期限以內、7年和10年以上政金債發行規模佔比有所下降,而10年政金債發行規模有一定程度的上升。

2.下半年利率債供給怎么看?

2.1. 預計國債發行約5.86萬億,淨融資約2.64萬億

我們預計2024下半年國債發行約5.86萬億,淨融資約2.64萬億。

考慮到2024年全年預算赤字加超長期建設國債共43400億元,2019年以來國債淨融資佔預算額度的比例均值在96.7%,按照這一比例,今年全年國債淨融資約41968億元,上半年實現國債淨融資15530億元,則下半年國債淨融資約26438億元,結合下半年國債到期規模爲32154億元,則下半年國債發行額度58592億元。

我們預計三季度國債發行數量、淨融資進度繼續高於季節性。

結合今年三季度發行計劃,三季度超長期特別國債、貼現國債發行數量較二季度均明顯上升,雖然近年來單只國債平均發行規模在增長,但相鄰兩個季度間的平均單只規模也不會有很大差異,由此推得今年三季度國債發行大概率繼續放量。

我們根據二季度結束後計算的平均單只規模與三季度發行計劃,得到三季度的預計發行規模爲38088億元,三季度國債到期規模爲21087億元,則三季度國債淨融資預計約1.7萬億,四季度爲0.9萬億,三四季度的國債淨融資比重可能會相比季節性有一定偏離。

2.2. 預計地方債發行約3.34-4.24萬億,淨融資約爲1.94-2.84萬億

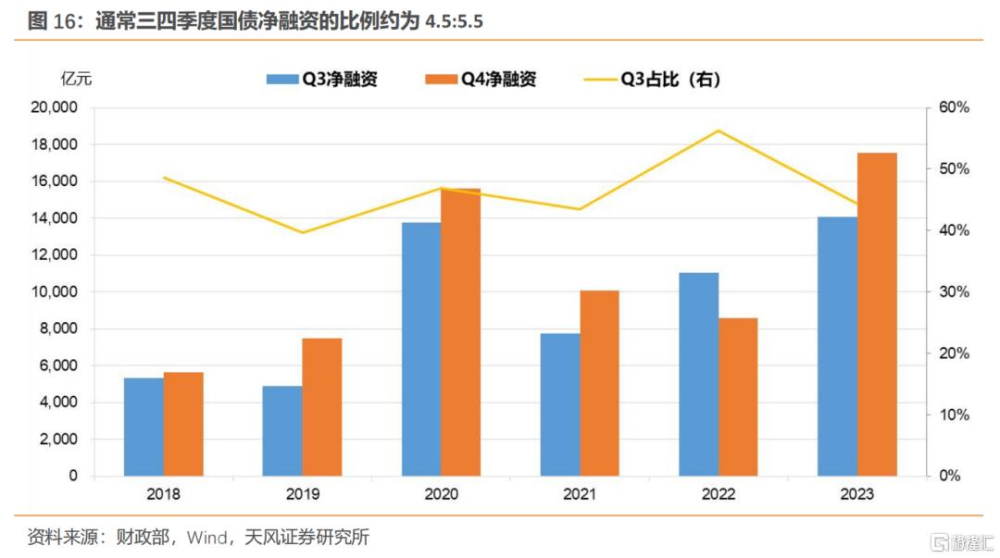

我們預計下半年新增一般債發行約0.37萬億,新增專項債發行約1.6-2.3萬億。

參考歷史,自2019年來,每年新增一般債實際發行規模佔地方財政赤字的比例爲97.7%,新增專項債實際發行規模佔當年新增專項債額度的97.6%(2023年顯著超發地方債,我們予以剔除)。

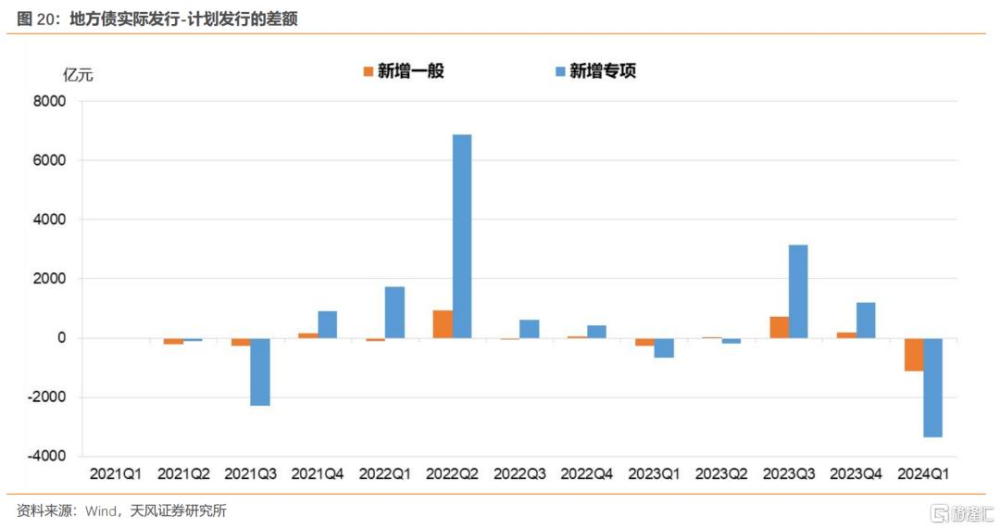

但鑑於上半年地方債發行進度落後於歷史同期,一二季度地方債實際發行規模均明顯低於計劃發行規模。市場擔心2024年是否存在新增地方債“發不完”的可能性?

歷史上也有發行進度偏慢、實際發行規模低於計劃的情況發生,但後續季度均有加速發行。回溯歷史,2021年前三季度、2022年一季度和三季度、2023年一二季度也曾出現地方債新券實際發行規模低於計劃的情況。但除2021年三季度外,總體來說地方債實際發行規模與計劃的差距相對較小,且2021年四季度新增地方債發行確實繼續放量。

需要注意的是,項目准備工作不足、審批趨嚴等狀況下,今年的確存在新增地方債(尤其是新增專項債)發不完的可能性。6月,國務院審計署在《關於2023年度中央預算執行和其他財政收支的審計工作報告》中指出,專項債項目存在安排不科學的情況,部分項目在可研報告、資本金比例等方面不符合要求。

對於新增債發行節奏,我們預計高峰大概率落在三季度。4月底中共中央政治局會議指出,加快專項債發行使用進度,保持必要的財政支出強度。6月末發布的《國務院關於2023年中央決算的報告》在部署下一步財政工作時,明確加快增發國債資金、地方政府專項債券資金和中央預算內投資使用進度,放大政府投資帶動效應,爭取早开工、早見效。

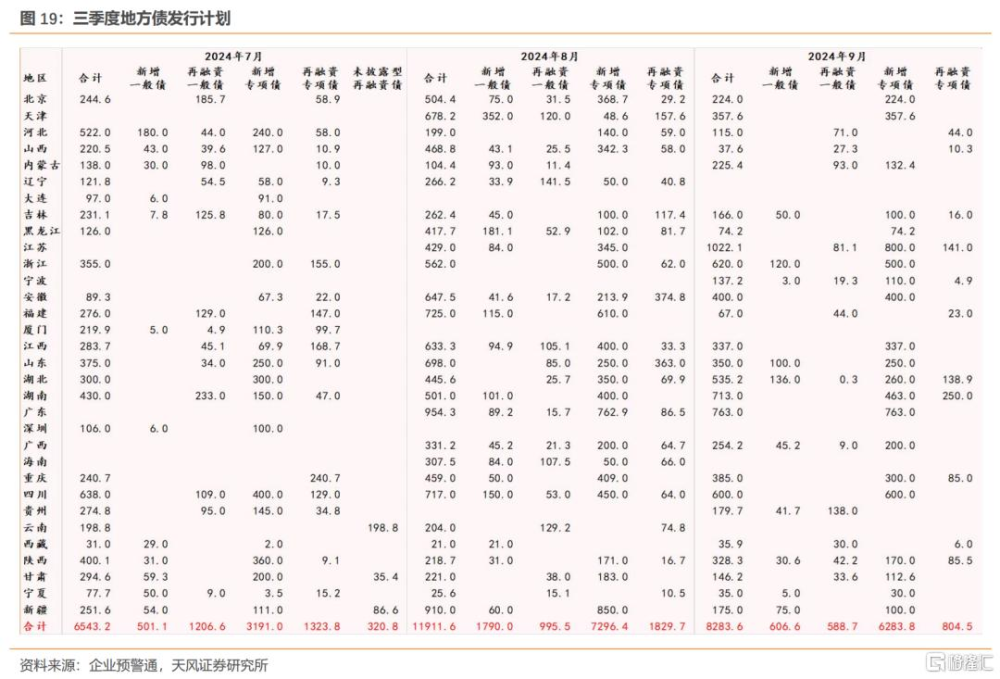

根據企業預警通數據,各地計劃在三季度發行新增一般債2898億元、新增專項債16771億元,上述兩項規模較二季度相比均有較大幅提高。

具體來看,分爲兩種可能性,一是地方債基本發完,2024年財政預算中,地方財政赤字7200億元、新增專項債額度3.9萬億元,而2024上半年新增一般債已發行3324億元、新增專項債已發行1.5萬億元,結合歷史的實際發行佔預算比例均值,我們預計2024下半年既定計劃內的剩余待發新增一般債約3710億元,新增專項債約2.3萬億元。

另外是考慮新增專項債發不完的情況下,新增專項債下半年發行一般佔全年的40.4%,下半年待發新增一般債約3710億元,新增專項債發行15756億元。

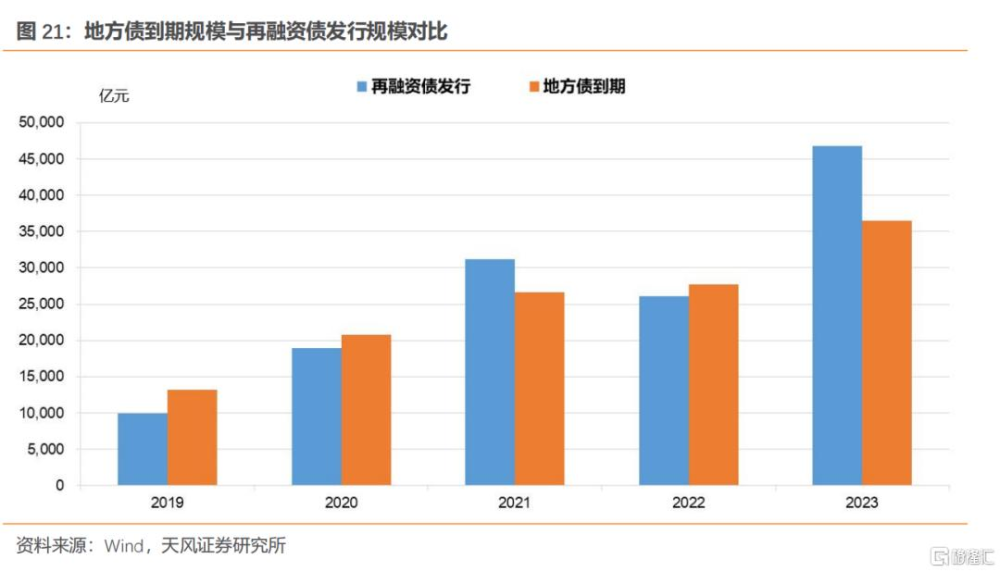

我們預計下半年普通再融資債發行約1.2萬億元,淨融資約-0.2萬億元。

通常再融資債發行規模會略少於地方債到期規模,2019-2020、2022年再融資債發行比地方債到期規模分別少3213億元、1854億元、1561億元,基本維持在2000億元左右,且呈現逐步減少趨勢。綜合考慮地方政府財力狀況和2024年地方債到期規模有所回落,我們預計2024年普通再融資債淨融資約-1500億元。

2024上半年,再融資債發行約1.67萬億元,淨融資約546億元。結合下半年地方債到期規模約1.35萬億元,預計下半年普通再融資債發行約1.2萬億元,淨融資約-0.2萬億元。

此外我們預計特殊再融資債全年大概3000-5000億左右,除去已發行的1267億,下半年約爲1733-3733億元。

綜上,我們預計基准情形下,2024下半年新增一般債發行約0.37萬億,新增專項債發行約2.3萬億,普通再融資債發行約1.2萬億、淨融資約-0.2萬億,特殊再融資債發行1733-3733億元。

在新增專項債發不完的情況下,2024年下半年新增一般債發行約0.37萬億,新增專項債發行約1.6萬億,再融資債發行約1.2萬億、淨融資約-0.2萬億,特殊再融資債發行1733-3733億元。

2.3. 預計政金債發行約2.3-3.1萬億,淨融資約0.59-1.38萬億

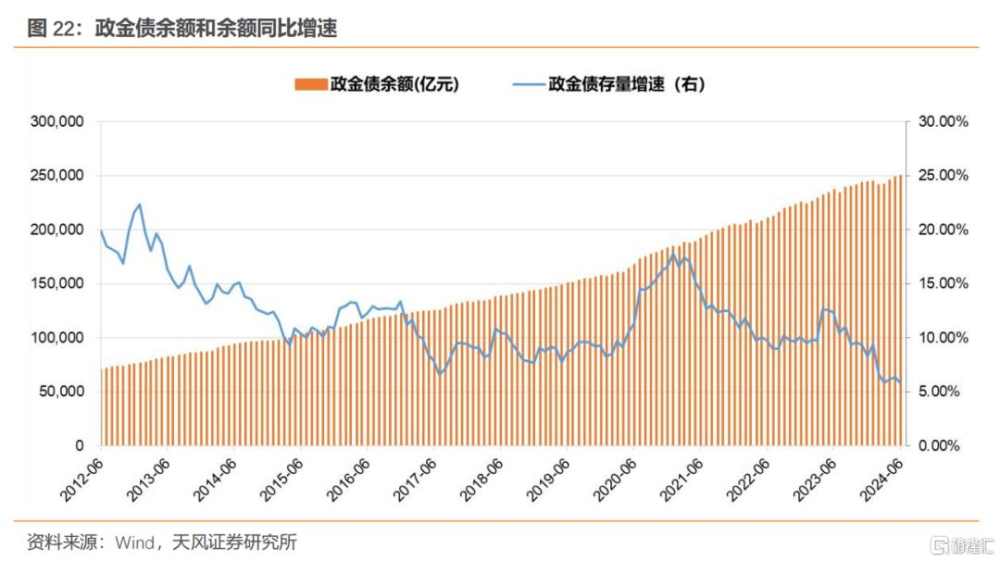

政策性金融債由於通常不公布發行計劃,我們基於未來增速判斷推測供給規模。

參考歷史來看,如果穩增長訴求提升、增量政策進一步出台,預計廣義財政範疇也會有相應的配合手段,例如2015、2022年。

但在金融內涵式發展、防空轉、擠水分的背景下,政金債余額增速也可能保持相對低位震蕩,因此我們做三種假設。

第一種,同比增速繼續下滑至5%,到2024年底政金債存量約25.6萬億元,較2024年6月末的25.02萬億元增長約0.59萬億元。結合下半年政金債到期規模1.7萬億元,推算得2024下半年政金債發行2.3萬億元。

第二種,持平目前水平,到2024年底政金債存量約25.8萬億元,較2024年6月末的25.02萬億元增長約0.78萬億元。結合下半年政金債到期規模1.7萬億元,推算得2024下半年政金債發行2.5萬億元。

第三種,回升至去年末水平,到2024年底政金債存量約26.4萬億元,較2024年6月末的25.02萬億元增長約1.38萬億元。結合下半年政金債到期規模1.7萬億元,推算得2024下半年政金債發行3.1萬億元。

綜上,2024下半年預計政金債發行約2.3-3.1萬億元,淨融資約0.59-1.38萬億元。

3.小結

穩增長訴求疊加地方債務困境,下半年利率債供給情況怎么看?

按照沒有增量政策估計,我們預計下半年國債發行約5.86萬億,淨融資約2.64萬億,目前來看節奏加快、高於季節性;地方債發行約3.34-4.24萬億,淨融資約爲1.94-2.84萬億,預計發行節奏加深;政金債發行約2.3-3.1萬億,淨融資約0.59-1.38萬億,對應三種假設。

假如政策推動用好地方債結存限額、進一步增發專項債,則對應增量地方債供給壓力,但我們預計量級或難以超過去年(5000億元)。

綜合來看,今年下半年利率債供給相比去年同期沒有顯著增長,甚至可能有一定下降。但環比角度來看,下半年的利率債供給相比上半年有所增多,債市是否會受影響?

我們在團隊前期報告(《如何看待政府債供給影響?》,20240310;《下半年需要擔心利率債供給衝擊嗎?》,20220724)中已有提及,利率債供給對債市的影響,短期看資金,中長期看能否改變宏觀需求和預期。

傳統視角下觀察變量包括財政行爲、社融、M1、PPI和地產有關高頻指標等,尚未觀察到顯著變化的可能性,因此僅靠利率債供給不會導致債市趨勢性反轉。

短期來看,下半年利率債供給是否會影響基礎貨幣和銀行間流動性,央行是否有可能配合增加基礎貨幣投放?

總體來看,供給衝擊引發的資金面收緊一般是階段性的,短期內利率債淨融資規模高增確實會在一定程度上影響資金利率的走勢,例如2023年1-2月和9-10月,但財政供給一般伴隨貨幣配合,且後者對資金價格的影響更大。

按照上半年的情況來看,階段性供給放量對債市和資金影響有限。今年以來資金面始終保持均衡,貨幣政策仍然要保持支持性,疊加金融擠水分、去槓杆下廣義資產荒逐漸加深,就決定了供給對資金和債市的影響可能相對有限,5月已經給出了相對清晰的例子。

從貨幣投放角度,央行在此階段會保持一定程度的呵護,但也僅僅是適度呵護,資金利率仍有下限,隔夜總體不低於7天OMO利率。例如5月MLF平量續作、月末提前做跨月流動性投放,而不是大水漫灌、大額投放流動性,資金利率仍有下限。

基於此,從供給角度來看,債市壓力相對有限,只是需要注意後續的央行“借券”操作,短期建議弱化資本利得,以合理區間、靜態票息視角參與。一方面不必過度悲觀,另一方面保留應有的審慎,策略上建議啞鈴型,短端下沉信用票息,長端適度考慮利率久期。暫時過渡,等待更明確的方向信號。

風險提示:宏觀經濟下行壓力超預期,財政政策增量超預期,測算可能存在一定誤差

注:本文來自天風證券股份有限公司2024年7月8日發布的《如何看待下半年利率債供給壓力?》,報告分析師:孫彬彬 S1110516090003,隋修平 S1110523110001

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:如何看待下半年利率債供給壓力?

地址:https://www.iknowplus.com/post/124527.html