央行借債的“玄機”

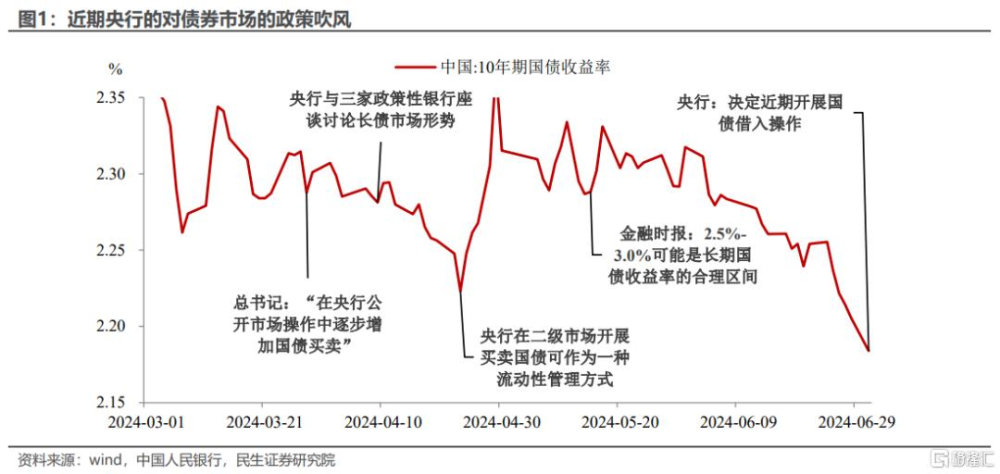

今天央行的买賣國債公布得有點快。時間上,央行少見地在盤中公布了“國債借入操作”,使人不由得想起上次盤中出手穩匯率(去年9月11日午間召开外匯自律機制會議+公布金融數據)。內容上,公开市場操作公告常駐的“爲維護銀行體系流動性合理充裕”被替換成了“爲維護債券市場穩健運行”,央行調債市、穩利率的意圖“呼之欲出”。

央行的這次快速出手也不意外。理論上央行借入國債後可能隨時在公开市場賣出,以調節長期收益率,防範利率風險。這在近期的政策吹風已“有跡可循”:二季度以來,央行已通過例會、主管媒體及發布會多次向市場提示長端利率風險,如5月30日《金融時報》稱“人民銀行應該會在必要時賣出國債”。從今天的市場走勢來看,2.20%的10年期國債利率可能是央行的政策合意下限。

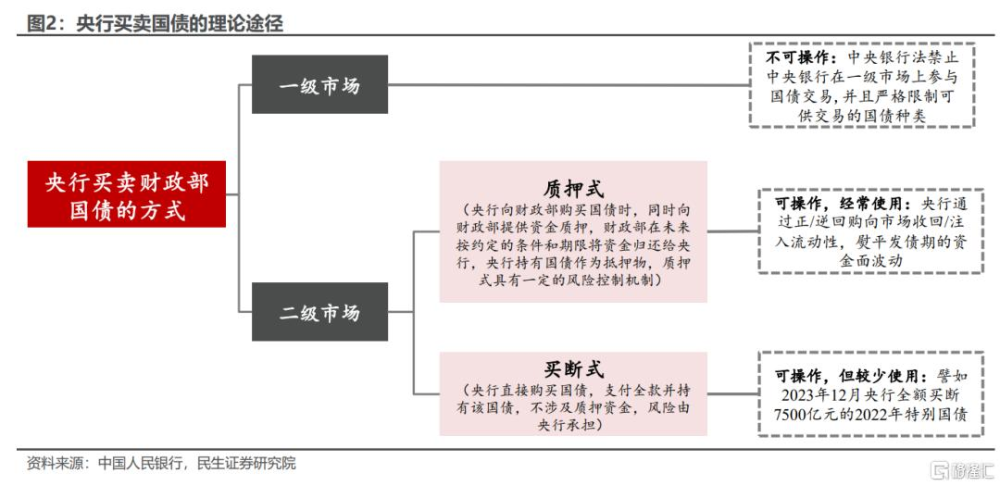

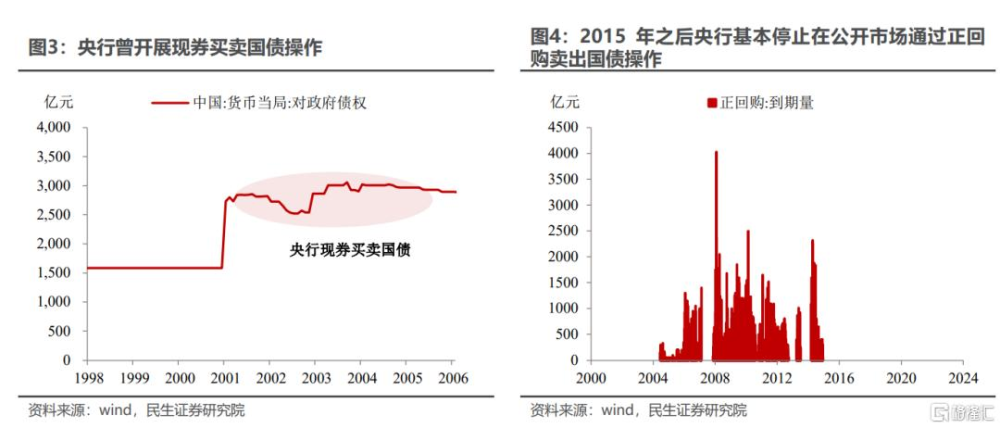

新提的“國債借入操作”,在歷史上並非主流。央行在公开市場上賣出國債理論上有兩種途徑,一是通過正回購、二是現券賣出,兩者多出現於2000-2014年。而本次央行的“國債借入操作”表述與以上兩種不同,我們認爲機制上可能有兩項經驗值得參考:

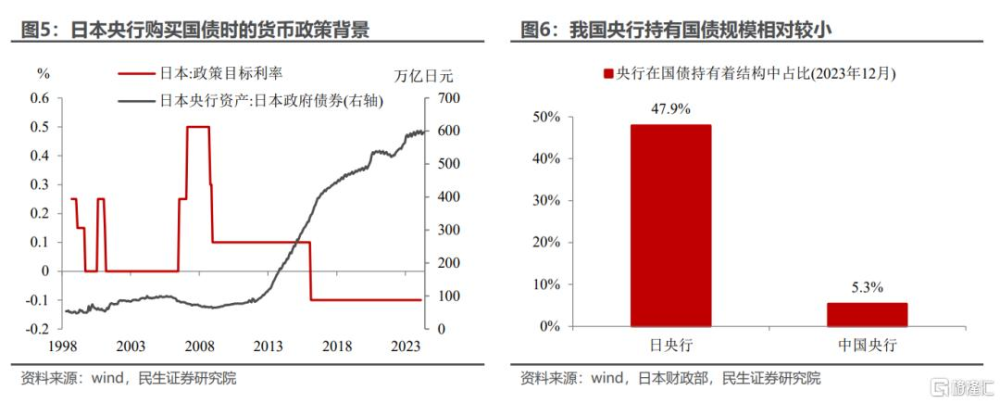

一是日央行YCC的下沿情景。即長期債券收益率觸及利率下限時,央行可以大量賣出國債,影響債券二級市場供求關系,推升利率。不過在日本長期超寬松的貨幣政策背景下,觸發YCC下沿後日央行賣出國債的案例並不多。

二是我國央行此前的“穩匯率”式操作。歷史上我國央行曾在遠期市場上借入美元,並在即期市場賣出美元,釋放外幣流動性,對衝人民幣貶值壓力。“先借再賣”的操作邏輯上可能與本次“國債借入”相似。

不過就本次而言,信號意義可能大於實質。以日本爲例,央行需要通過相當規模的國債买賣,才能實現調控市場利率,2023年末日央行在國債持有者結構中佔比48%,而中國央行僅爲5%,賣出國債對市場供需的影響有限。我們認爲央行後續不太可能走“日本化”的赤字擴張+大量購債的路徑,而是趨近於此前的“介入式”穩匯率操作,因此糾偏市場的信號意圖更多。

需要注意的是今天央行“介入”可能並非偶然。在當前金融防風險的政策框架下,股、債、匯市場可能均有各自的政策底,從近期市場表現來看,10年期國債收益率2.20%-2.30%、美元兌人民幣匯率7.3依舊是重要的政策節點,後續需要警惕市場觸及關鍵點位後引發的波動。

風險提示:貨幣政策超預期;海外降息進度超預期;國內經濟基本面超預期。

注:本文來自民生證券2024年7月1日發布的《央行借債的“玄機”(民生宏觀陶川)》,分析師:陶川 趙宏鶴 吳彬 張鑫楠

標題:央行借債的“玄機”

地址:https://www.iknowplus.com/post/122305.html