諸茅的黃昏

白酒大陸的坍塌終於到達茅台的地盤,一切發生得太快了(詳見2023年6月《茅台在怕什么?》)。

茅台批發價持續下跌,主要是受到供需關系重大切換的影響,這不是茅台一家的壓力。據海口海關統計,5月海南離島免稅購物人次41.88萬人次/同比-16.0%,購物金額19.74億元/同比-38.3%,人均金額4714元/同比-26.5%。

茅指數發布於2020年9月,周期的頂點,造就各種茅。突然間,深厚的護城河消失了,醫藥茅、眼科茅、牙科茅、疫苗茅、醬油茅都掙扎於內需的泥沼中。

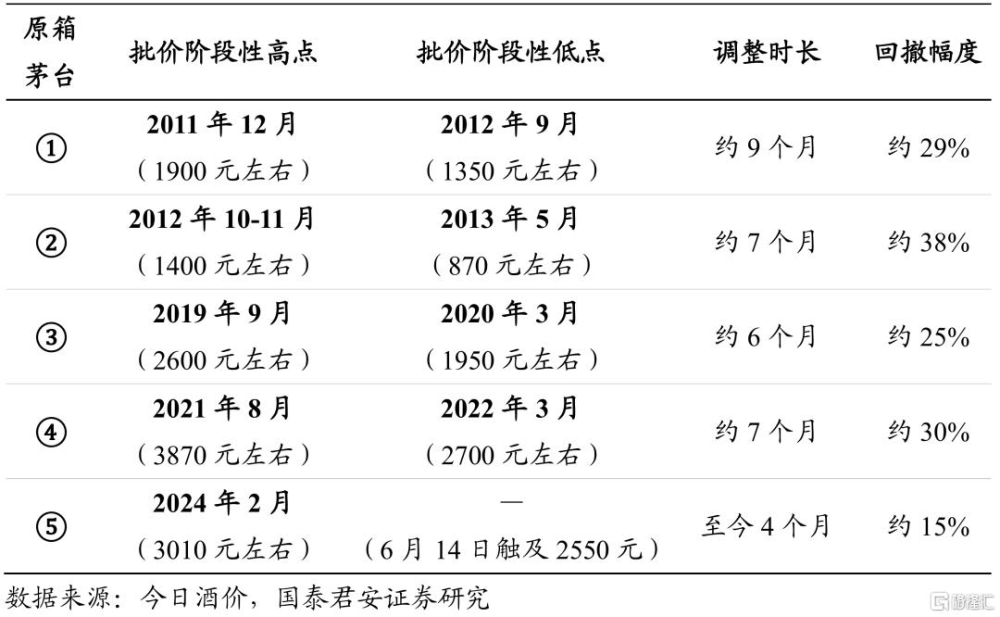

原箱茅台酒歷史上有過4次價格調整,回撤幅度30%左右,而本次箱茅批發價回撤幅度約15%,前景不容樂觀。站在更長的周期維度,我們應該對消費復蘇進程保持足夠謹慎(詳見2023年12月《另一個寒冬剛剛开始》)。

在1990年的日本,沒人知道會失去30年,《東京愛情故事》記錄着一個時代的繁花似錦,女主角莉香沒有見過陰雲,她的眼睛是晴空的顏色。盡管日本地產崩盤,1987年11月至1999年7月房價下跌53%,但人們仍然踊躍抄底,新增住房信貸同比增速一路上升,直到1996年才斷崖式下滑。

30年以後,日本內生動能的修復仍然乏力,2020年-2023年,日本實際個人消費的復蘇遠落後於美國和G7平均水平。

箱茅歷次批價調整時長及幅度

箱茅歷次批價調整時長及幅度

01

酒房聯動

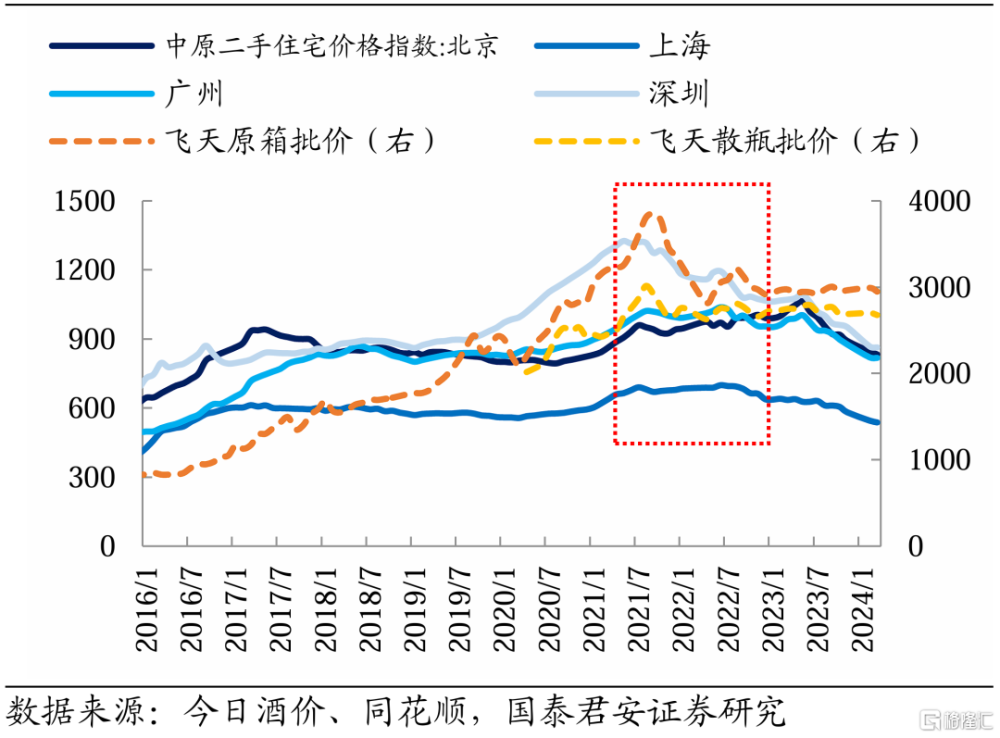

茅台身後是地產周期的起落。據國泰君安分析,茅台具有金融屬性,2016年以後飛天批價與房價高度相關,二者均於2021年前後見頂。

2016年下半年在房地產財富效應驅動下,飛天批價爆發,隨後公司的兩次神操作,更是人爲造成茅台的稀缺性。

2017年开始公司收緊普飛投放,拆分茅台酒收入及量價來看這一時期放量應該以非標茅台爲主,因此供給端普飛稀缺性增加,疊加需求端回暖,飛天價格持續上漲,2017年末出廠價由819元提至969元,提價幅度約18%,進一步強化價格周期。隨着國內地產行情演繹,飛天茅台展現出金融屬性,即價格受流動性和稀缺性影響較大,與國內其他資產價格(例如房價)呈現較高的正相關性。

2021年飛天批價、房價陸續見頂(2004年5月=100,批價單位:元)

2021年飛天批價、房價陸續見頂(2004年5月=100,批價單位:元)

2021年初公司實行100%拆箱政策,希望通過增加散飛供給以提高开瓶飲用、穩定終端價格,此舉使得原箱飛天稀缺性再度提升,其價格大幅上漲,從1月初的2800元左右漲至8月最高3850元以上,相較本輪價格周期初期(2016年上半年,800-900元)漲幅350%左右。

隨着地產繁榮周期的謝幕,原箱和散瓶飛天批價也見頂回落。經過一年多的盤整後,飛天批價終於撐不住了,在2024年春節後需求側惡化,暴風雨來了,進入恐慌式下跌。

據國泰君安復盤,茅台批價與股價、估值呈現同向波動,茅台批價變化整體上由供需結構和金融屬性共同推動。

金融屬性是一種衍生的利益綁定,茅台渠道商還能死扛多久?下一道價格防线爲2000元。

02

舊茅衰退

牙科茅通策醫療2023年財報直言,幾乎所有消費領域出現了“拼多多”效應,爲此將增加中低服務產品的供給。

低欲望時代,消費意愿保守,通策醫療正畸、兒科業務持續不振,2023年收入分別同比增長-3.14%、2.9%。2023年通策醫療在浙江省外口腔醫療服務收入2.64億元,佔營收比重9.3%,2018年這一比重爲8.4%,5年來省外擴張幾無進展。

醫藥茅片仔癀曾被視爲最正宗的類茅台資產,其實不能與茅台類比,沒有奢侈品的社交屬性。片仔癀錠劑零售價幾乎一年一漲,但第17次提價的效應,卻忽然失靈,片仔癀2023Q4淨利潤3.79億元,同比下降9.7%,環比下降56.1%。公司愴惶間在1月還沒過完即發布一季度淨利潤預增公告。

疫苗茅智飛生物,截至2024Q1應收账款+存貨共計426億元,而疫苗價格战的烽火已經全面延燒。

醬油茅海天味業連跌3年半,映射出立足於內需的消費品的命運。世界醬油之王龜萬甲重新崛起是因爲出海成功,從2013年开始,海外市場銷售額超過日本本土市場,2022財年海外收入佔比70%。海天味業2023年出口接近於零,考慮到食品安全的信任問題,未來國際化成功的可能性幾乎爲零。

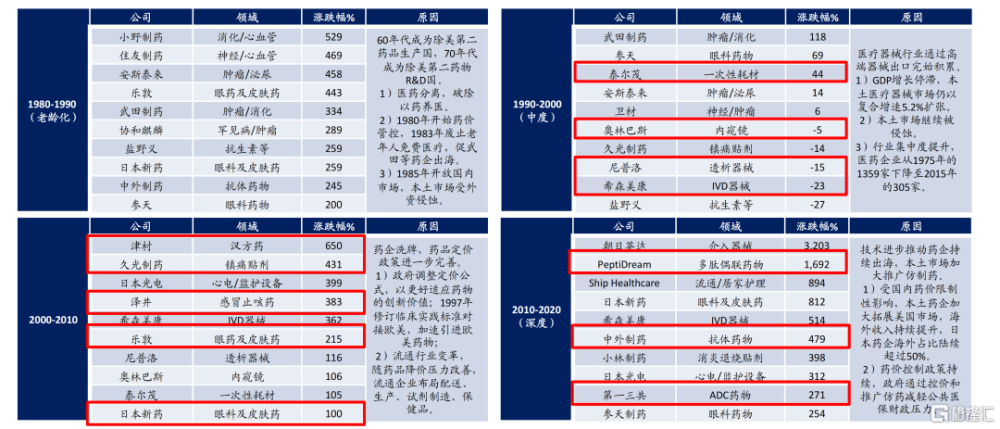

日本老齡化4個階段,10年維度復盤醫藥股漲幅 據海通國際

日本老齡化4個階段,10年維度復盤醫藥股漲幅 據海通國際

03

新茅生長

一個時代有一個時代的企業,舊茅衰退,新茅生長,在下行周期,內需仍有結構性增量。

新消費

不要低估GLP-1減肥藥重塑世界的力量。

據Impact Analytics數據顯示,2024Q1,在富人扎堆的紐約上東區(也是紐約使用GLP-1減肥藥比例最高的地區)的女裝店鋪裏,3-5碼的小號銷量同比增長12.1%,而加大號18-24碼的銷量則下降10.9%。

使用GLP-1類減肥藥,是一種新消費習慣,其熱度之久,覆蓋之廣,將超乎我們的想象,這是一項事關1/3中國成年人的大生意。

據德邦證券統計,目前全球在研GLP-1項目已經超過200個(包括生物類似藥),臨牀階段藥物超100個,看似高度內卷,但研發進展大部分處於臨牀I/II期,進入III期品種較少。

GLP-1投資價值還處於早期發酵階段,機會集中於有先發優勢且有商業化渠道的企業,以及多肽CDMO。諾泰生物預告今年上半年淨利潤中值2.15億元,同比增長414%,已達到機構預測的全年淨利潤目標,其中2024Q2淨利潤1.49億元,環比增長125%,是多肽供應鏈中業績邊際改善最爲明顯的公司。多肽產能全球緊缺,諾泰生物連雲港工多肽原料藥產能現已達噸級規模,預計多肽在建產能將於2025年投放。

老齡化

天下沒有新鮮事,羚銳制藥、九典制藥持續高景氣,原來在日本早有先行者。

久光制藥經營鎮痛消炎貼劑,核心產品爲Mohrus膏貼(Rx)和Salonpas貼劑(OTC),平價且見效快。

隨老齡化和年輕勞動力減少,衰老、工作勞損下即時鎮痛需求增長,久光制藥1996-2007年淨利潤復合增速達22.7%。

超老齡化時期,分級診療背景下,日本大量削減公立醫院牀位。高醫療依賴型患者因牀位不足難以留院,因護理資源缺乏難以進入療養院,因增加照護負擔難以回到家中,於是臨終安養院Amvis乘勢而起,實現超高速增長,2017-2023年收入復合增速60.6%,淨利潤復合增速90.5%。

據海通國際,Amvis商業模式特點爲高牀位使用率:成熟機構牀位使用率約85%,新設施牀位使用率約54%(難保持90%的原因是,平均50-100張牀位/設施,每月10-15人去世);高速盈虧平衡:新設施建設1-2年,4-6個月度盈虧平衡(使用率50%),1年內牀位使用率達到80%,5年回本;高度依賴保險收入:公司約90%收入來自醫療和護理保險。

Amvis2023年在日本經營76家臨終安養院—醫心館,共有3795張牀位,提供臨終護理、康復療養、上門護理和照護服務,主要爲晚期癌患者服務。在強需求推動下,公司計劃24/25年醫心館擴展至103/131家。

Amvis映射的中國公司爲海吉亞醫療(腫瘤醫院)、三星醫療(康復醫院)。

參考日本經驗,醫保控費下,本土市場的機會誕生於自費場景與適老需求。

標題:諸茅的黃昏

地址:https://www.iknowplus.com/post/118964.html