內需修復偏慢,更多是“節奏”問題——5月經濟數據點評

摘要

2024年5月,規模以上工業增加值同比5.6%、預期6%、前值6.7%;社會消費品零售總額同比3.7%、預期4.5%、前值2.3%;固定資產投資累計同比4%、預期4.2%、前值4.2%。

核心觀點:內需修復偏慢,更多是“節奏”問題

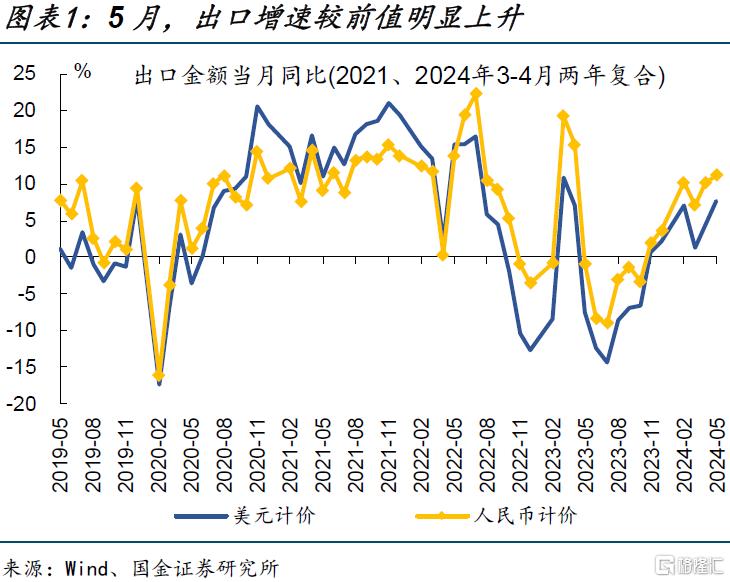

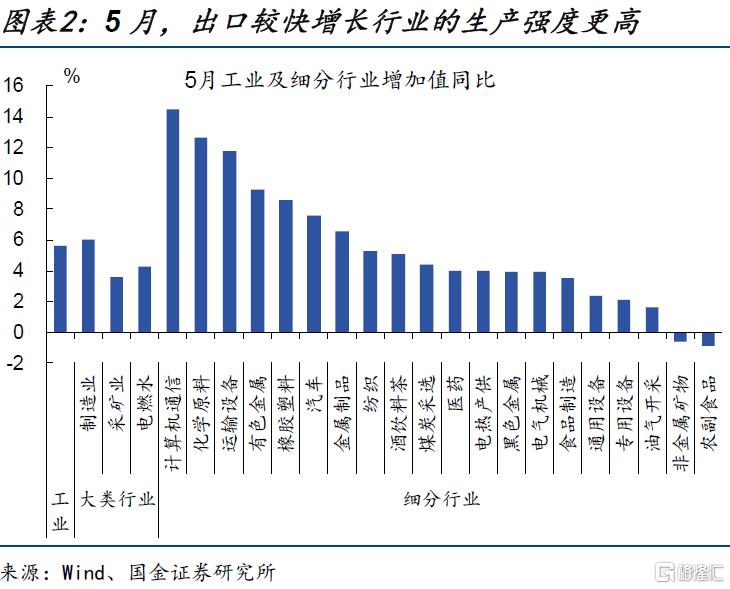

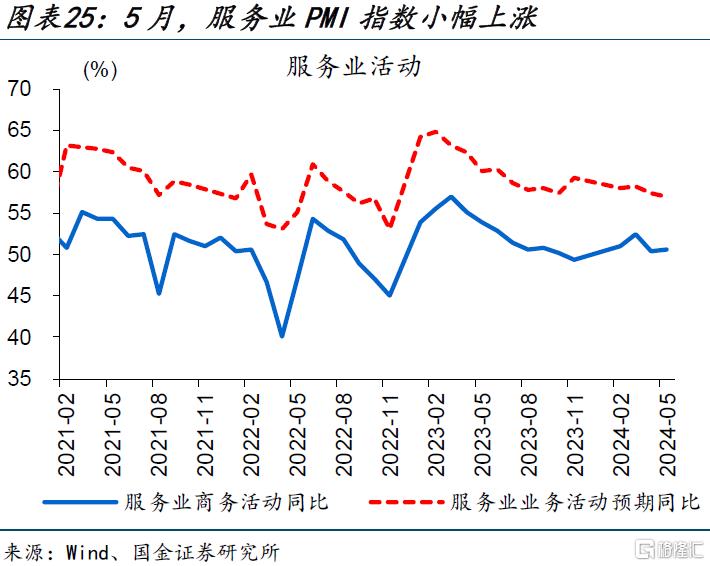

5月數據總體呈現外需強於內需,外需帶動下工業生產仍保持較高“景氣”。5月,出口同比邊際回升6.1個百分點至7.6%,表現強於國內需求項。出口帶動下,工業增加值保持增長勢頭,季調環比0.3%、當月同比小幅回落1.1個百分點至5.6%;細分行業中,尤其是計算機通信、運輸設備、有色金屬等出口較快增長行業,生產強度更高。

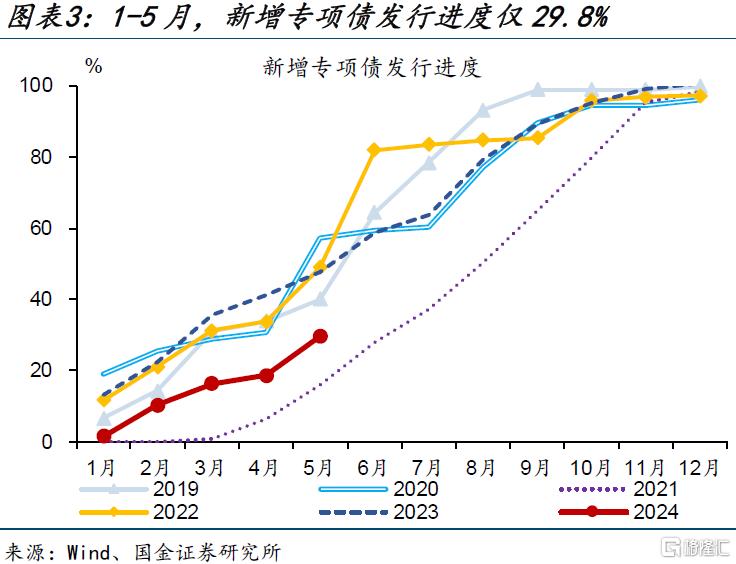

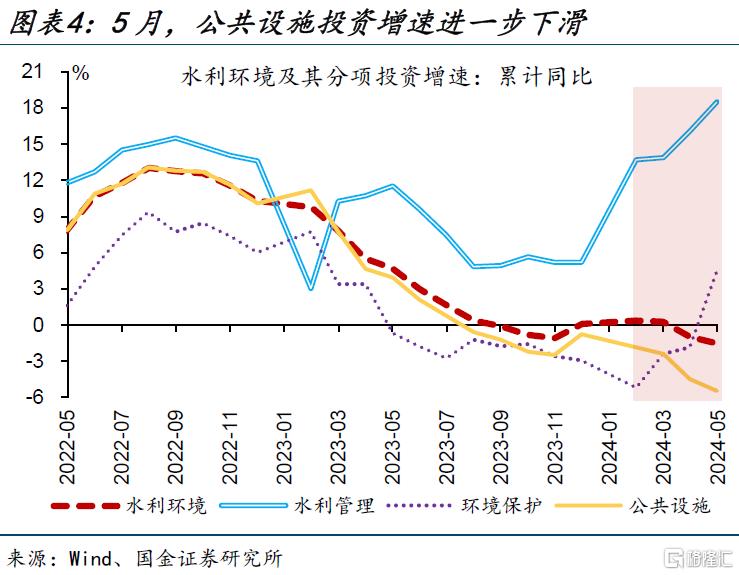

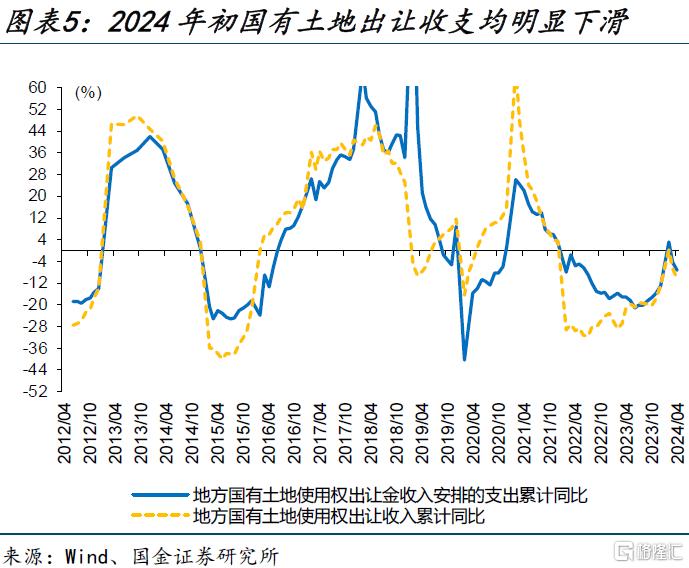

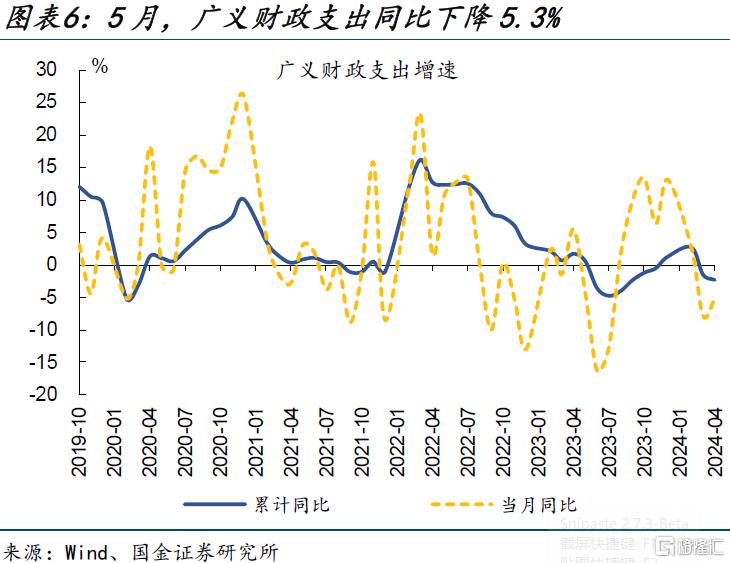

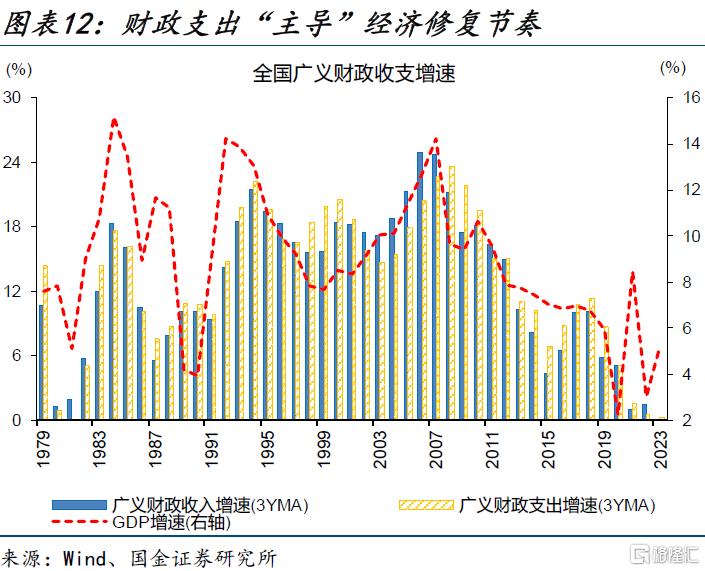

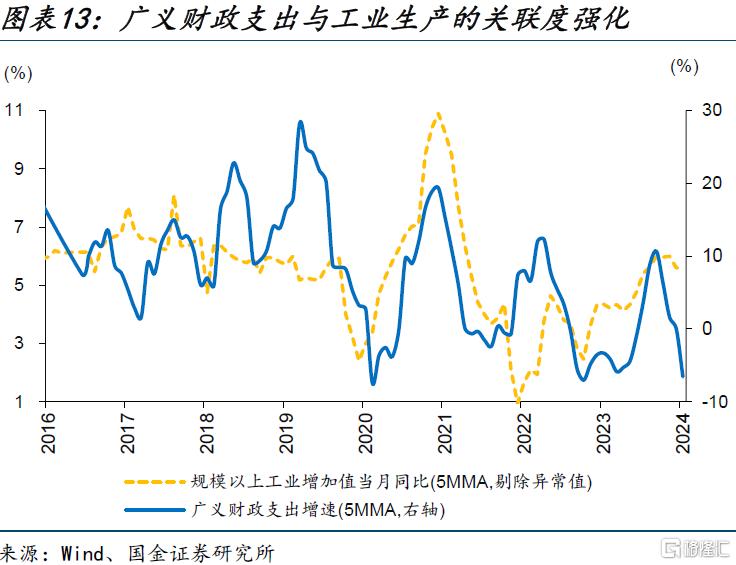

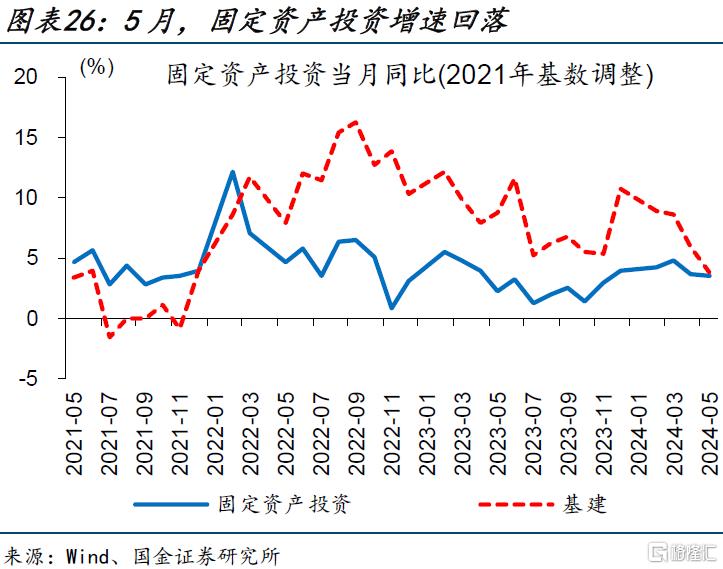

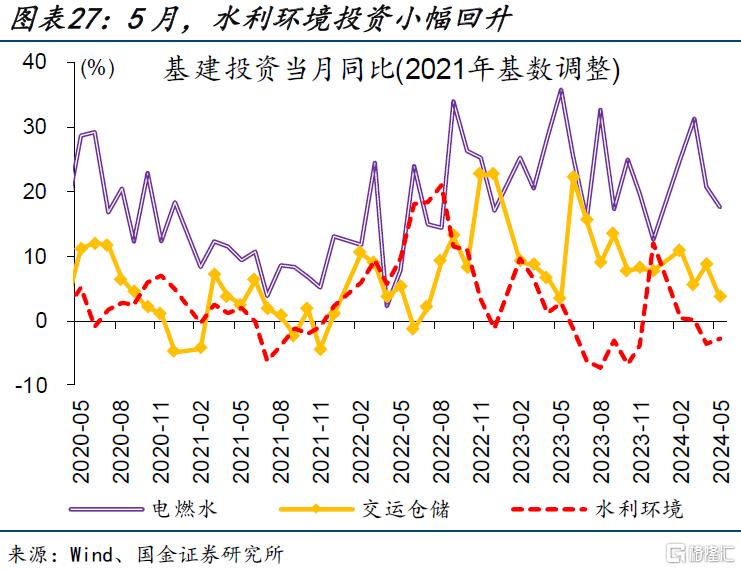

內需修復偏慢,與穩增長政策“時滯”有關,尤以基建投資偏弱爲表徵。前5月,新增專項債發行進度僅29.8%,明顯低於正常年份的48.5%;加之土地財政顯著低預期等(前4月國有土地出讓收入同比下降10.4%),廣義財政支出增速一路下行至-2.3%。公共設施投資增速的明顯下滑或與之相關(5月當月低至-8%)。

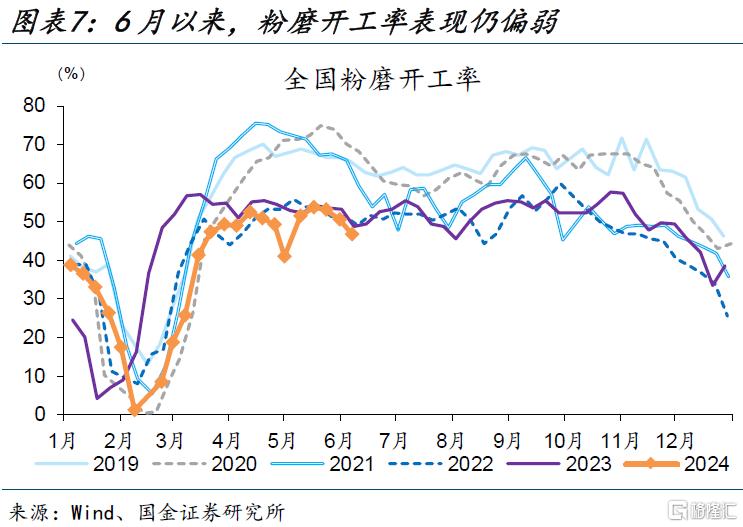

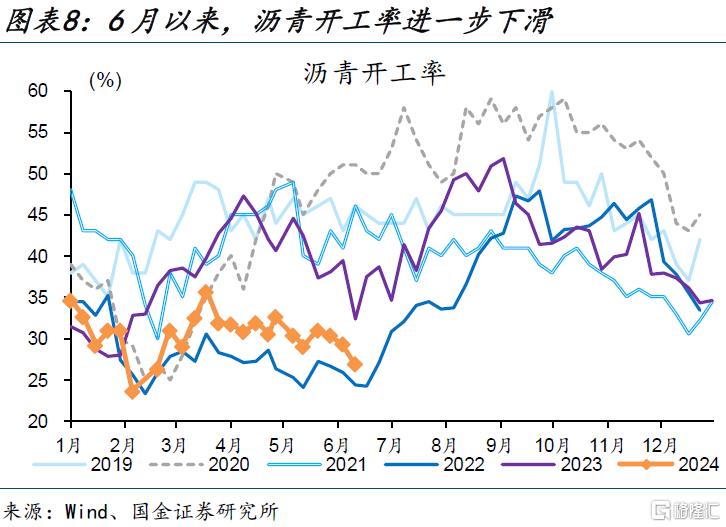

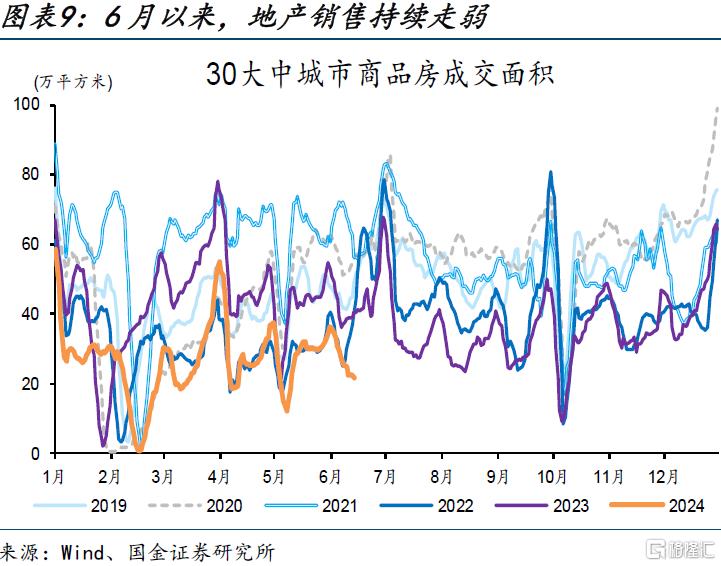

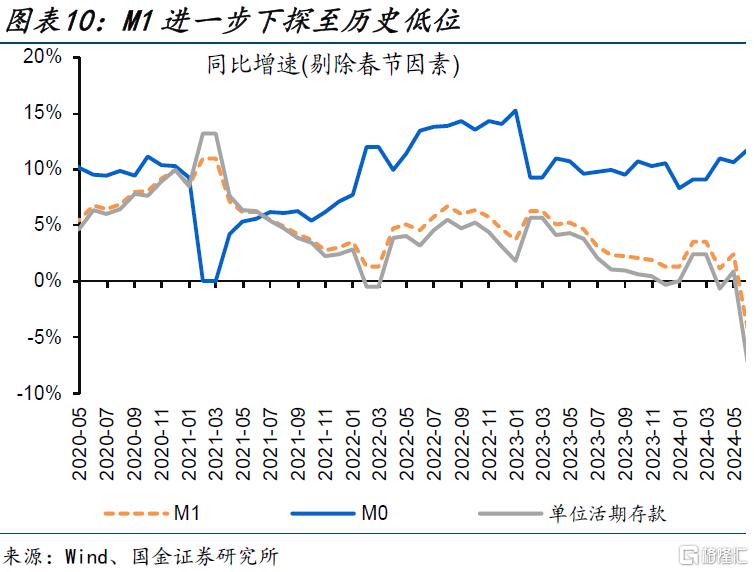

5月中下旬以來,部分高頻數據的趨勢性走弱,引發市場對經濟“二次探底”的擔憂再度升溫。相關指標包括且不限於全國粉磨开工率、瀝青开工率、螺紋鋼表觀消費量、汽車全鋼胎开工率等;在地產政策密集出台的背景下,5月下旬以來新房銷售、二手房掛牌價等拐頭向下。此外,5月金融數據“塌方”,也加劇了市場的擔憂。

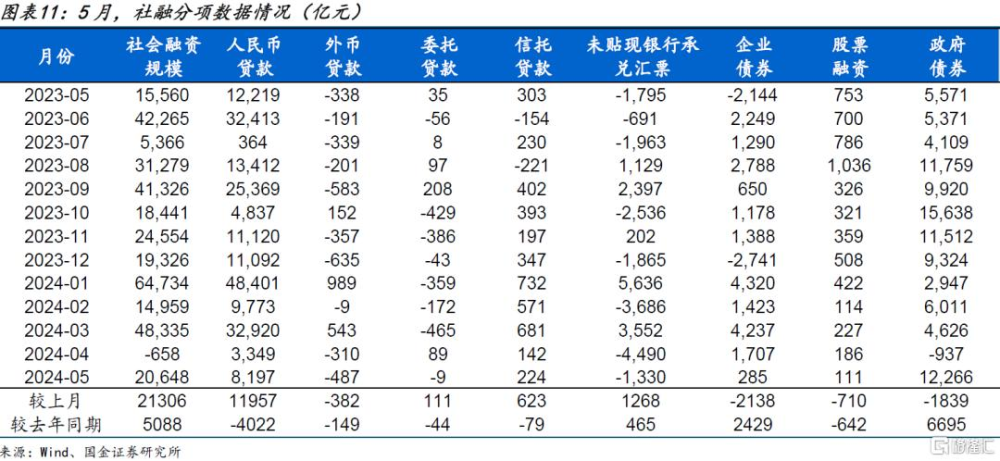

需要注意的是,5月以來財政政策的加速或已啓動,後續緊密跟蹤穩增長效果的滯後體現。5月發債節奏已有加快跡象,政府債券融資1.2萬億元、佔新增社融近6成,拆分結構看國債、地方債分別是6910億元、5350億元左右。過去幾年規律顯示,貨幣金融對經濟影響減弱,經濟運行節奏與財政支出節奏緊密相關。

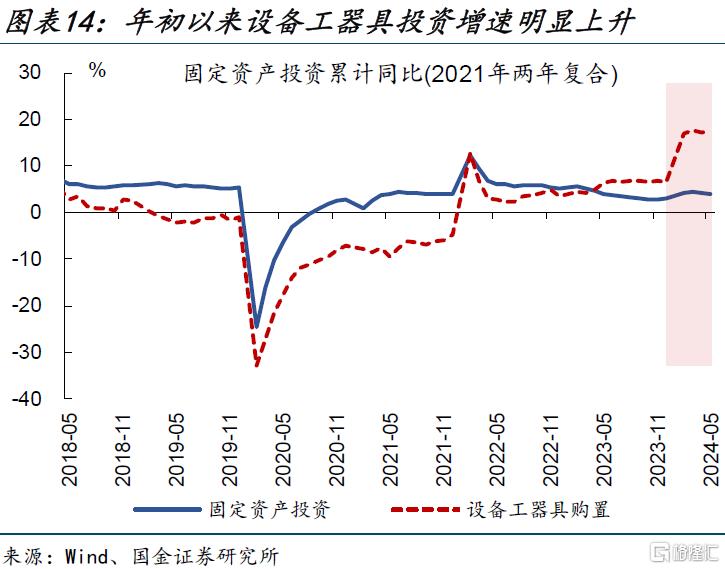

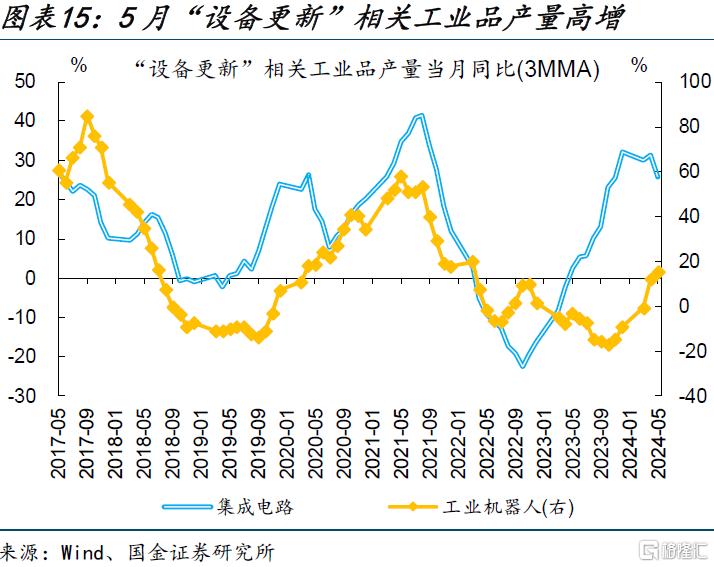

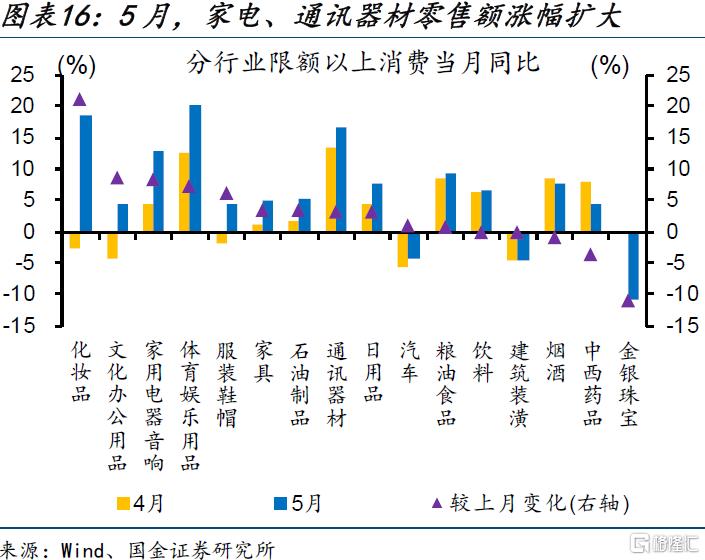

除此以外,設備更新與消費品以舊換新等政策的相關效果已有一定程度體現,未來還會進一步加強。前5月,設備工器具投資同比增長17.5%,顯著高於去年末的6.6%,指向設備更新需求已有所釋放。5月。社零商品分項中,家電、通訊器材零售額同比分別較上月提升8.4、3.3個百分點至12.9%、16.6%,“以舊換新”政策效果也已有所體現。

在二產有韌性、三產“擠水分”背景下,預計2季度GDP增速或達到5-5.2%左右。外需復蘇疊加“設備更新”帶動,2季度工業生產或保持韌性。金融業增加值核算方式,參考指標由存貸款余額增速換爲銀行利潤,短期內可能下拉三產GDP讀數。中性情形下,預計2季度GDP增速或達到5-5.2%左右,對應二、三產增加值同比分別爲5.8%、4.8%。

常規跟蹤:工業生產保持一定強度,投資、消費表現相對平淡

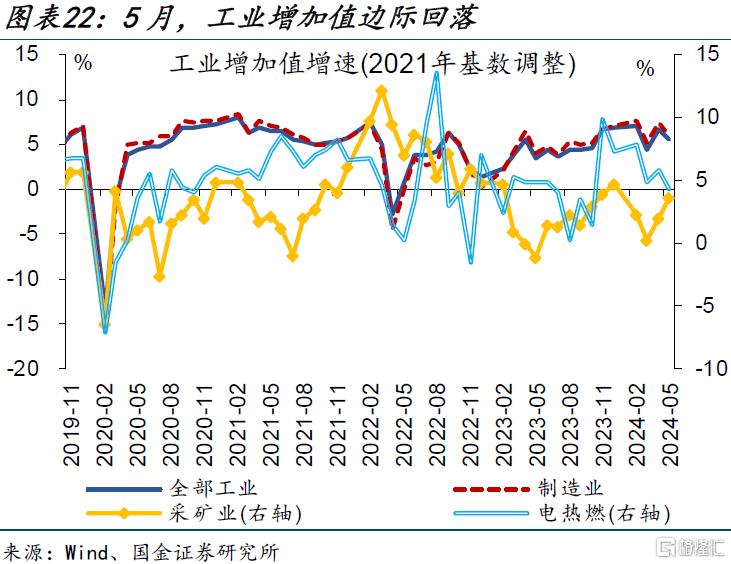

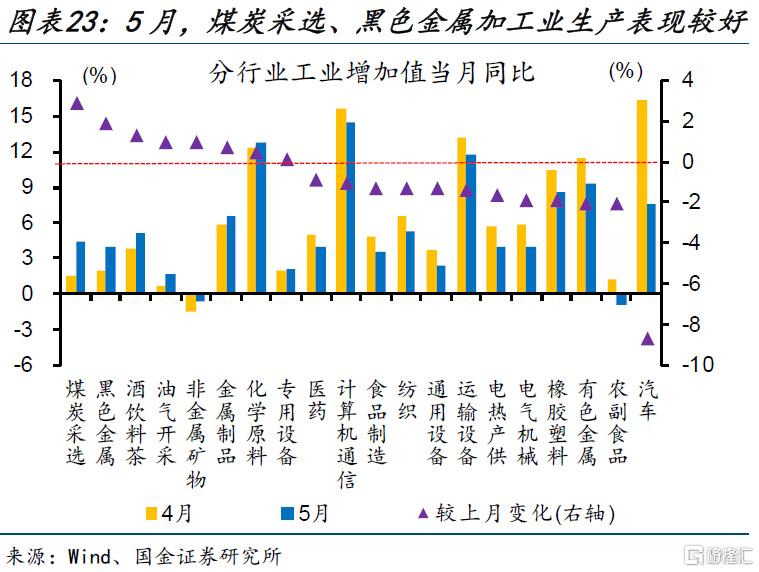

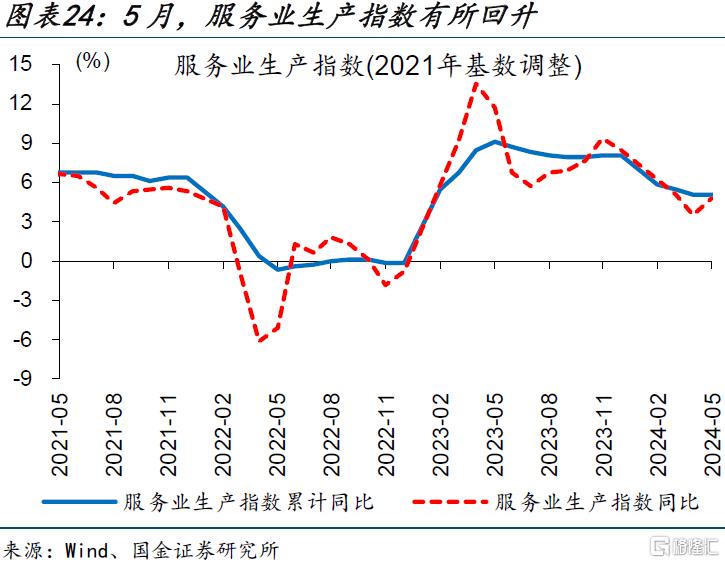

生產:工業生產邊際回落,服務業生產有所提升。5月,工業增加值同比較上月回落1.1個百分點至5.6%;其中制造業、電熱燃降幅較大,邊際均減少1.5個百分點;採礦業則較上月提升1.6個百分點。主要行業中,煤炭採選、黑色金屬加工等行業漲幅較大。此外,服務業生產有所回升,5月當月同比4.8%、較上月提升1.3個百分點。

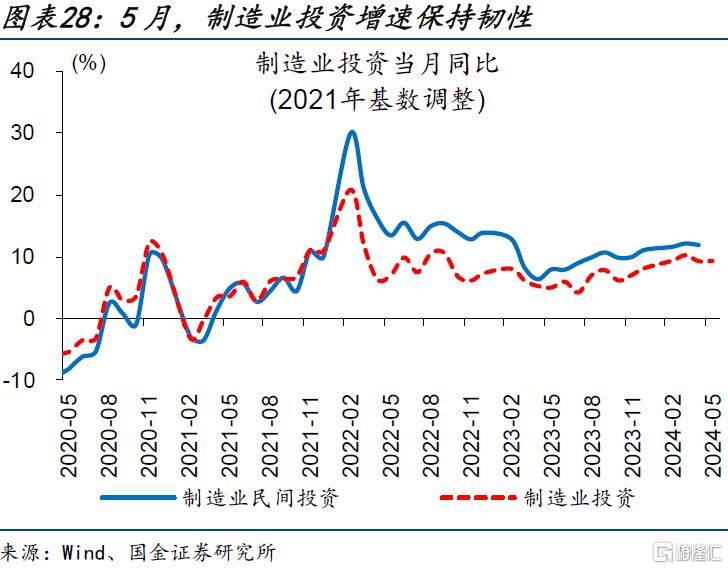

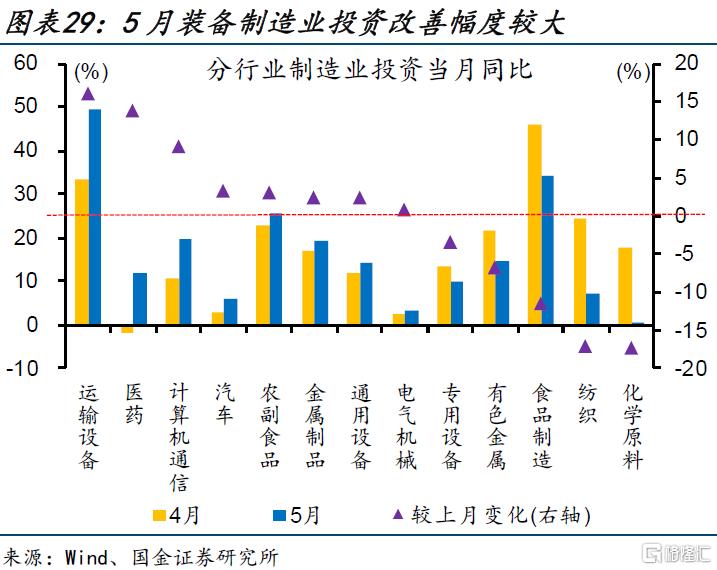

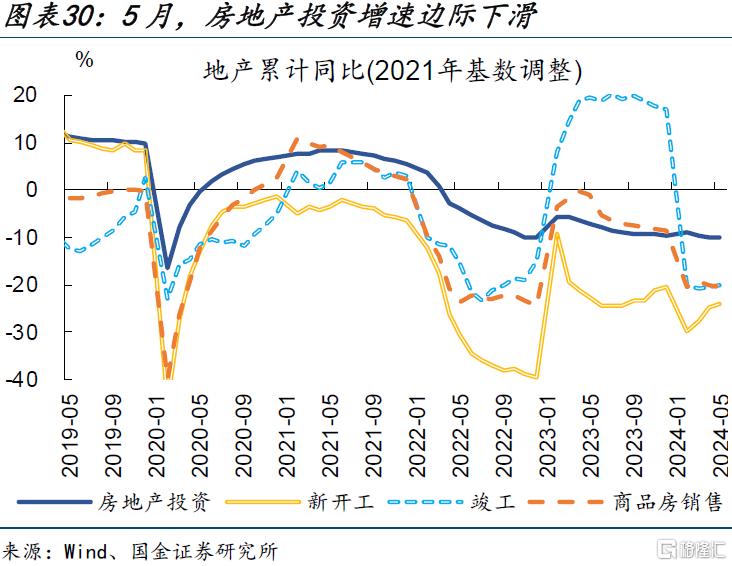

投資:固定資產投資略有回落,制造業投資維持韌性。5月,固定資產投資當月同比3.5%、較4月回落0.1個百分點。其中,基建投資當月同比較4月下滑2.1個百分點至3.8%;制造業投資保持韌性,運輸設備、計算機通信、汽車等裝備制造業投資改善幅度較大;地產投資累計同比-10.1%、降幅較上月增加0.3個百分點。

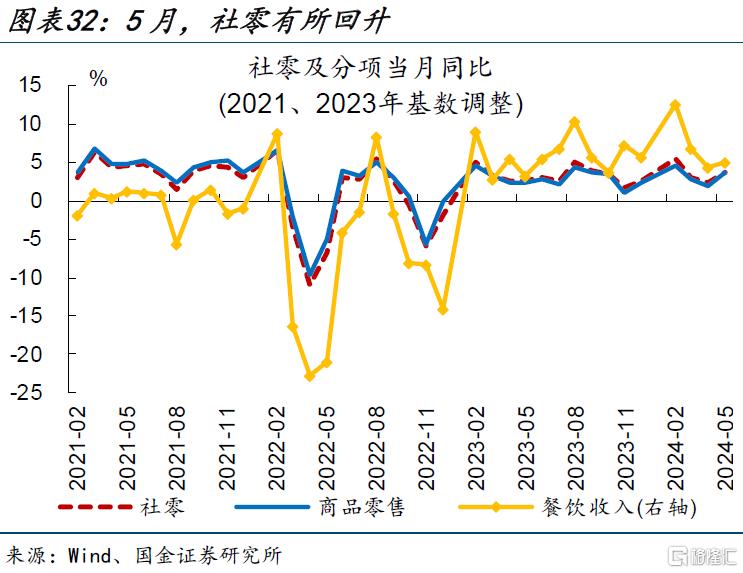

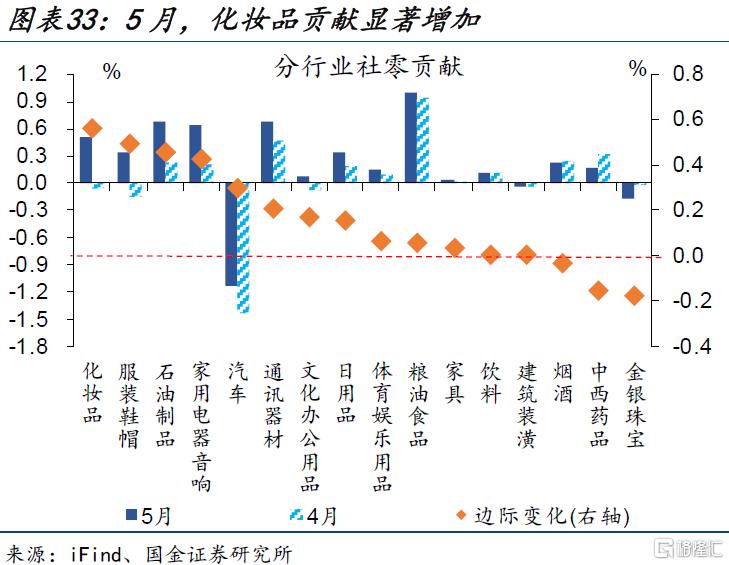

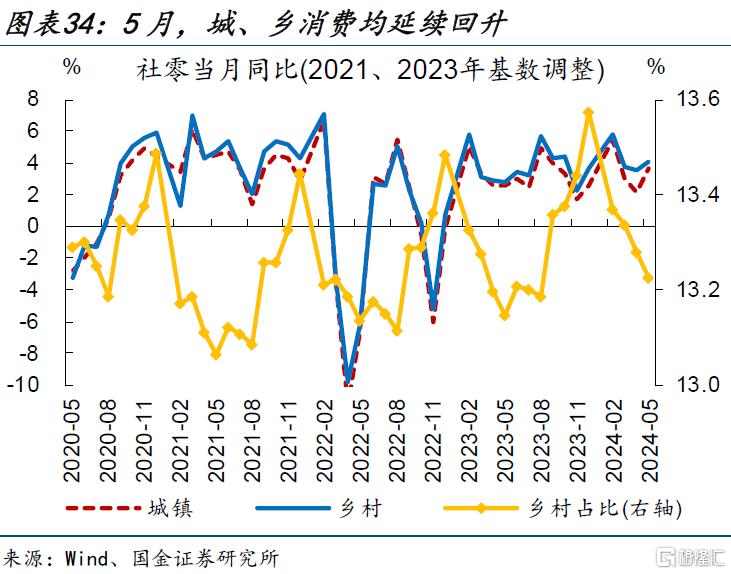

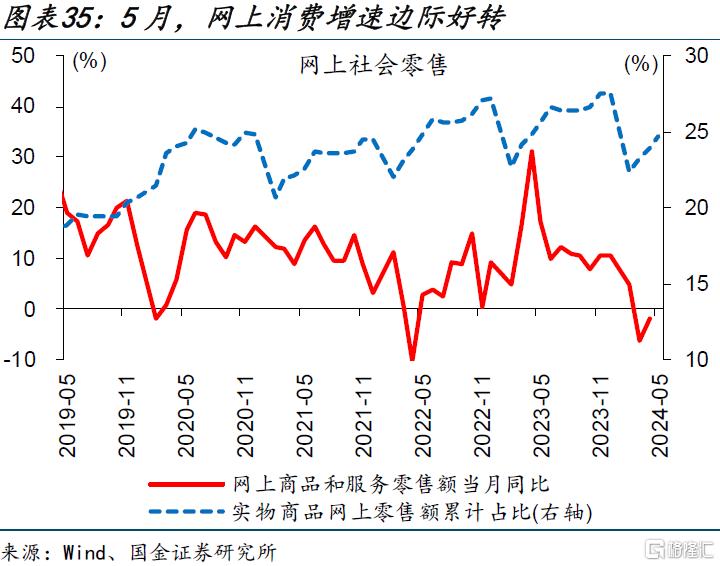

消費:社零有所回升,商品消費漲幅較大。5月,社零同比3.7%、較上月提升1.4個百分點。其中,商品零售、餐飲同比分別較上月提升1.6、0.6個百分點至3.6%、5%。分品類看,化妝品、文化辦公、家用電器等可選消費改善幅度較明顯,三大行業分別較4月上升21.4、8.7、8.4個百分點。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

正文

事件:2024年5月,規模以上工業增加值同比5.6%、預期6%、前值6.7%;社會消費品零售總額同比3.7%、預期4.5%、前值2.3%;固定資產投資累計同比4%、預期4.2%、前值4.2%。

1、核心觀點:內需修復偏慢更多是節奏問題

5月數據總體呈現外需強於內需,外需帶動下工業生產仍保持較高“景氣”。5月,美元計價的出口金額同比增長7.6%、較上月大幅回升6.1個百分點,表現強於國內需求項。出口帶動下,工業增加值仍保持增長勢頭,5月季調環比0.3%,當月同比較上月回落1.1個百分點至5.6%;細分行業中,尤其是計算機通信、運輸設備、有色金屬、橡膠塑料等出口較快增長行業,生產強度更高,5月增加值同比分別錄得14.5%、11.8%、9.3%、8.6%。

內需修復偏慢,與穩增長政策“時滯”有關,尤以基建投資偏弱爲表徵。前5月,新增專項債發行進度僅29.8%,明顯低於正常年份的48.5%;加之土地財政顯著低預期等,前4月國有土地出讓收入同比下降10.4%、低於2024年全年政府性基金收入的目標增速0.1%,廣義財政支出增速一路下行至-2.3%。公共設施投資增速的明顯下滑或與之相關(5月當月低至-8%)。

5月中下旬以來,部分高頻數據的趨勢性走弱,引發市場對經濟“二次探底”的擔憂再度升溫。相關指標包括且不限於全國粉磨开工率、瀝青开工率、螺紋鋼表觀消費量、汽車全鋼胎开工率等;在地產政策密集出台的背景下,5月下旬以來新房銷售、二手房掛牌價等拐頭向下。此外,5月金融數據“塌方”,也加劇了市場的擔憂;M1同比-4.2%、創新低。

需要注意的是,5月以來財政政策的加速或已啓動,後續緊密跟蹤穩增長效果的滯後體現。5月發債節奏已有加快跡象,政府債券融資1.2萬億元、佔新增社融近6成,拆分結構看國債、地方債分別是6910億元、5350億元左右。過去幾年規律顯示,貨幣金融對經濟影響減弱,經濟運行節奏與財政支出節奏緊密相關;伴隨着財政發力節奏的加快,穩增長政策效果或將滯後體現,後續需要緊密跟蹤。

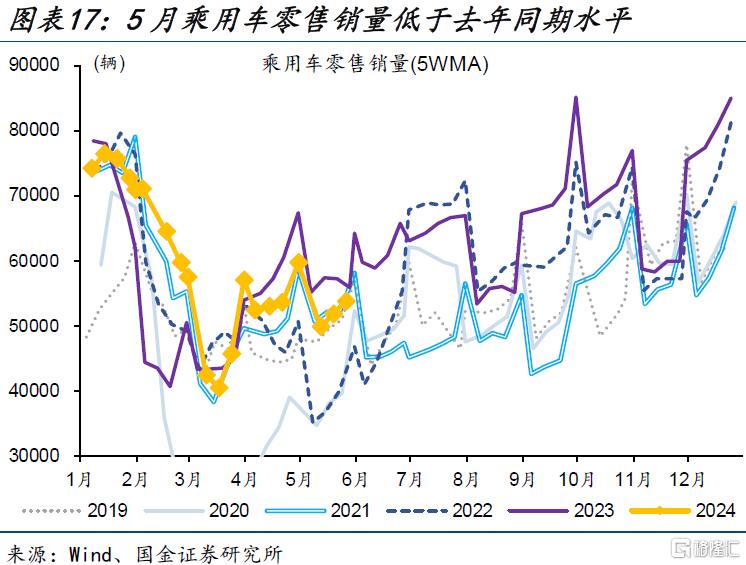

除此以外,設備更新與消費品以舊換新等政策的相關效果已有一定程度體現,未來還會進一步加強。前5月,設備工器具投資同比增長17.5%,顯著高於去年末的6.6%,指向設備更新需求已有所釋放;5月工業機器人、集成電路等“智能、數字化轉型”相關設備產量,同比分別實現14.1%、17.3%的較快增長。假期帶動下,5月社零同比邊際回升1.4個百分點至3.7%。消費品以舊換新政策效果或已有所體現;商品分項中,家電、通訊器材零售額同比分別較上月提升8.4、3.3個百分點至12.9%、16.6%,汽車零售降幅較上月收窄1.2個百分點至-4.4%、主要受到高基數壓制。

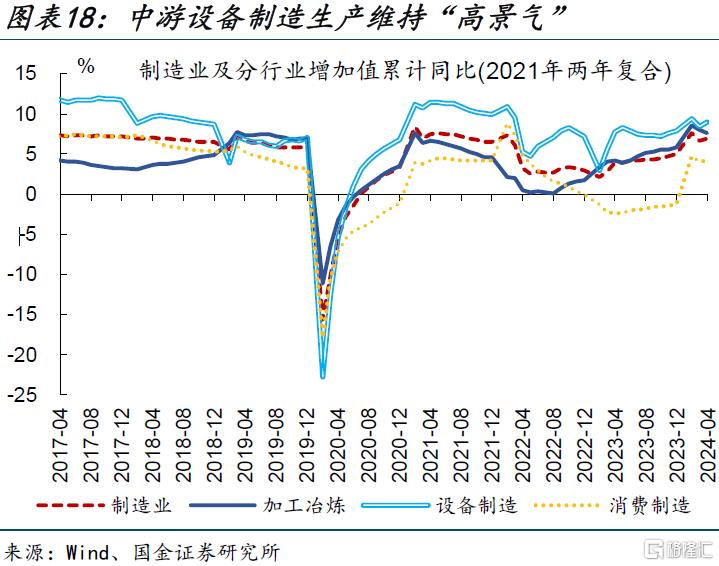

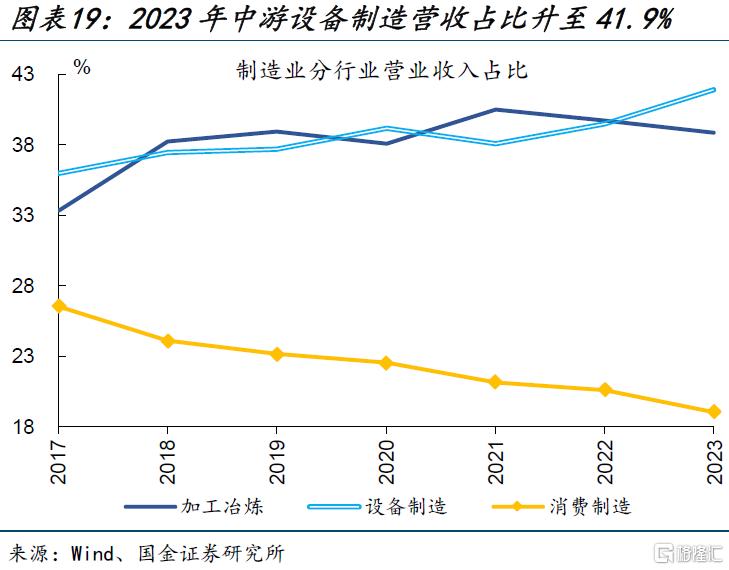

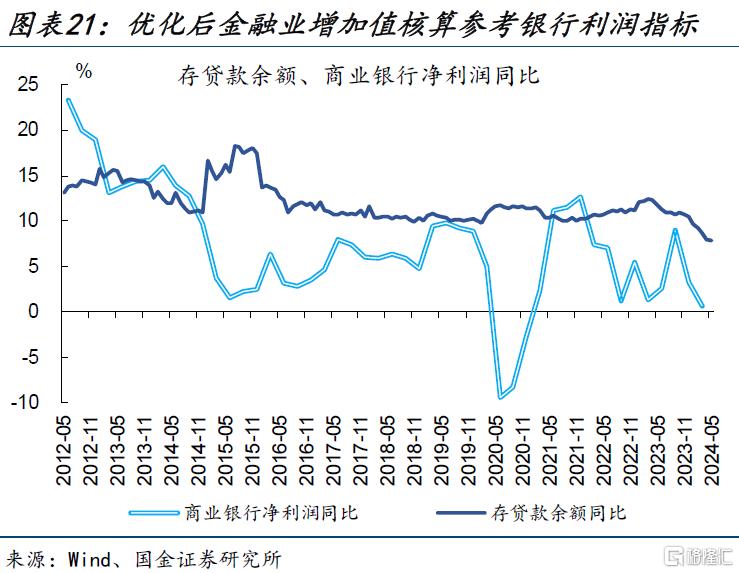

在二產有韌性、三產擠水分背景下,預計2季度GDP增速或達到5-5.2%左右。本輪出口改善較多、同時作爲“設備更新”主要生產行業的增加值漲幅較大,對於工業生產的帶動強化,典型如汽車、運輸設備、通用設備等;外需支撐下,2季度工業生產或保持韌性。金融業“擠水分”等因素作用下,2季度三產GDP或有一定回調壓力。過往金融業增加值季度核算主要參考存貸款余額增速,優化後的核算方式主要參考銀行利潤指標,短期內可能下拉三產GDP讀數;2024年1季度,銀行淨利潤同比降至0.7%,大幅低於存貸款余額增速的8.7%。中性情形下,預計2季度GDP增速或達到5-5.2%左右,對應二、三產增加值同比分別在5.8%、4.8%左右。

2、常規跟蹤:工業生產保持一定強度,投資、消費表現相對平淡

生產:工業生產邊際回落,服務業生產有所提升。5月,工業增加值同比較上月回落1.1個百分點至5.6%;其中制造業、電熱燃降幅較大,邊際均減少1.5個百分點,同比分別錄得6%、4.3%;採礦業則有增加,邊際提升1.6個百分點至3.6%。主要行業中,煤炭採選、黑色金屬加工等行業增加值漲幅較大,同比分別較上月擡升2.9、1.9個百分點至4.4%、3.9%。此外,服務業生產有所回升,5月當月同比4.8%、較上月提升1.3個百分點。

生產:工業生產邊際回落,服務業生產有所提升。5月,工業增加值同比較上月回落1.1個百分點至5.6%;其中制造業、電熱燃降幅較大,邊際均減少1.5個百分點,同比分別錄得6%、4.3%;採礦業則有增加,邊際提升1.6個百分點至3.6%。主要行業中,煤炭採選、黑色金屬加工等行業增加值漲幅較大,同比分別較上月擡升2.9、1.9個百分點至4.4%、3.9%。此外,服務業生產有所回升,5月當月同比4.8%、較上月提升1.3個百分點。

制造業投資維持韌性,裝備制造業投資漲幅較大。5月,制造業投資保持韌性,當月同比較上月增加0.04個百分點至9.4%。分行業看,運輸設備、計算機通信、汽車等裝備制造業投資改善幅度較大,同比分別較4月增加16、9、3.3個百分點至49.6%、19.6%、6%。相較之下,化學原料、紡織、食品制造等行業投資邊際回落幅度較大,同比分別較4月減少17.3、17.1、11.6個百分點至0.5%、7.3%、34.1%。

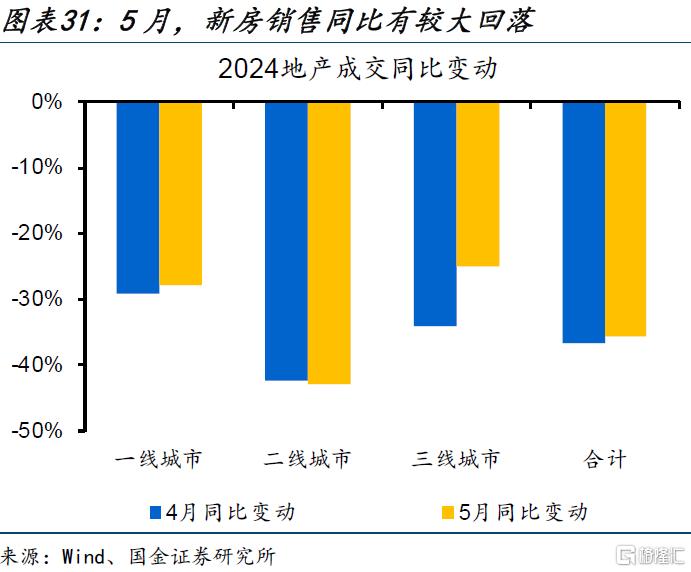

地產投資降幅略有擴大,但新开工、竣工面積邊際好轉。5月,房地產投資累計同比-10.1%、降幅較上月增加0.3個百分點。銷售端延續弱勢表現,商品房銷售增速較上月回落0.1個百分點至-20.3%。高頻數據顯示,5月新房銷售同比回落35.7%,其中,一线、二线、三线城市成交均有較大幅度下滑,同比分別減少27.8%、43.1%、24.9%。作爲對比,房屋新开工、竣工面積邊際修復,累計同比分別較上月回升0.4、0.3個百分點至24.2%、20.1%。

消費:社零有所回升,商品消費漲幅較大。4月,社零同比3.7%、較上月提升1.4個百分點。其中,商品零售回暖幅度較大,同比較上月提升1.6個百分點至3.6%;餐飲收入有所好轉,同比較上月提升0.6個百分點5%。分品類看,化妝品消費提升顯著,邊際增加21.4個百分點至18.7%;文化辦公、家用電器、體育娛樂用品等可選消費改善幅度也較明顯,三大行業分別較4月上升8.7、8.4、7.5個百分點至4.3%、12.9%、20.2%。

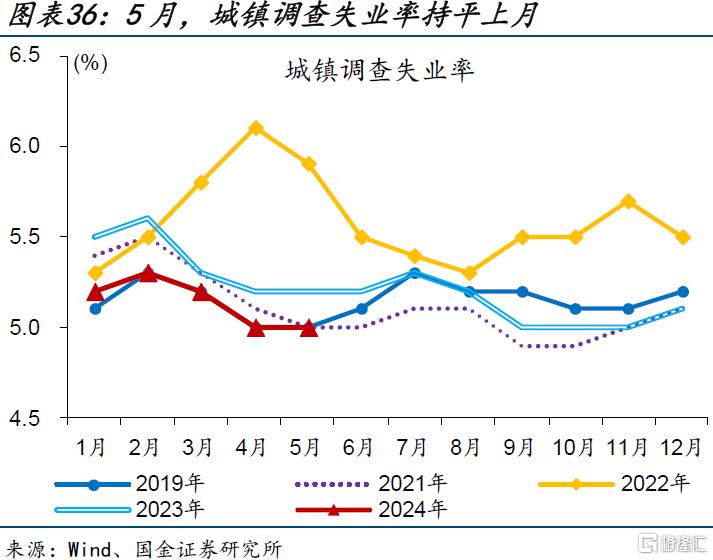

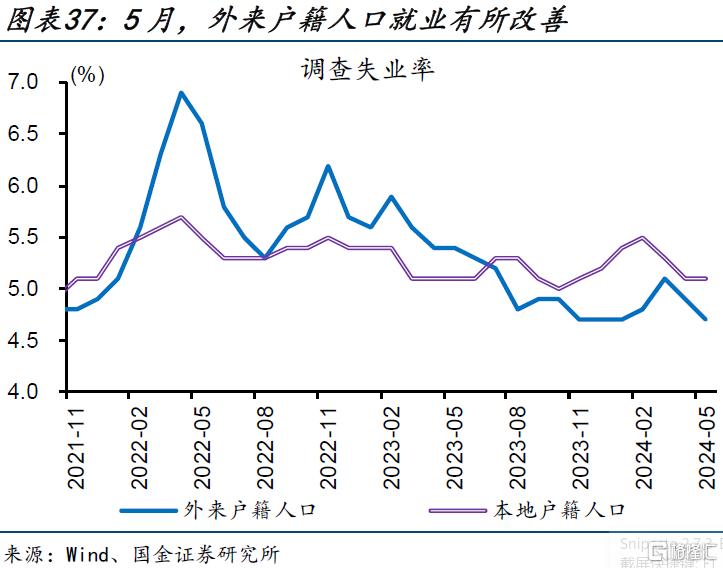

就業:城鎮調查失業率整體走平。5月,城鎮調查失業率爲5%、持平上月,低於過去四年同期水平。其中,外來戶籍人口就業有所改善,失業率較上月減少0.2個百分點至4.7%。本地戶籍人口失業率與上月一致、5月爲5.1%。

風險提示

1、經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2、政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文來自國金證券發布的證券研究報告《內需修復偏慢,更多是“節奏”問題——5月經濟數據點評》;趙 偉(執業S1130521120002)、張雲傑(執業S1130523100002)

標題:內需修復偏慢,更多是“節奏”問題——5月經濟數據點評

地址:https://www.iknowplus.com/post/117907.html