PPI中隱藏了哪些不易察覺的亮點?

前言:今年以來,漲價行業數量與PPI之間出現了罕見偏離。究竟是哪些行業在漲價?價格因何而漲?爲何漲價行業數量與PPI會出現偏離?這一現象背後又釋放了哪些重要信號?詳見報告:

一、漲價之辨:一個罕見的偏離

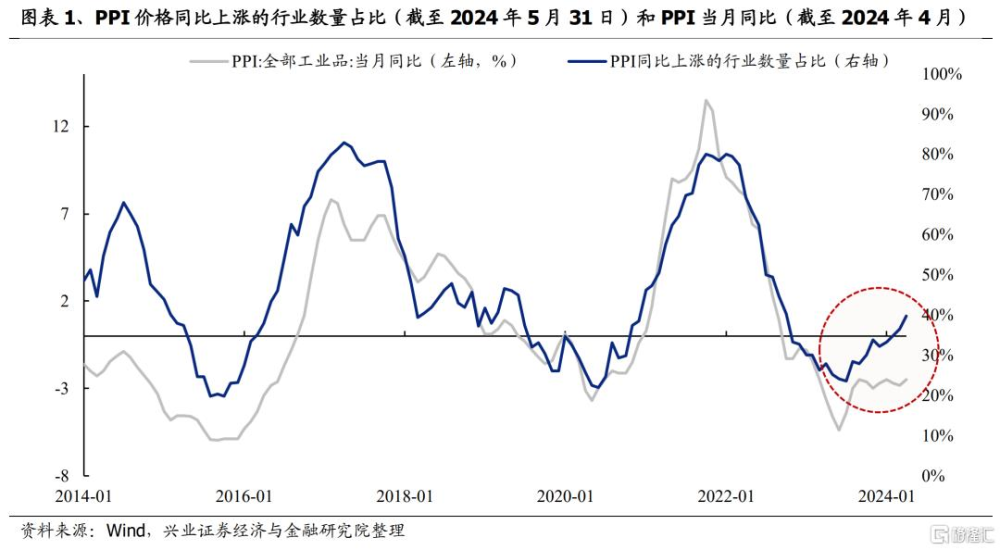

今年以來,“漲價”的行業數量明顯增多,但是從PPI通脹讀數看卻相對平穩,二者出現了罕見的偏離。從PPI同比看,年初以來相對平穩,維持在-2.5%至-2.8%區間窄幅波動;但若從細分行業的PPI水平看,漲價的行業數量卻在持續增加,二者之間出現了罕見的偏離。

二、漲價行業數量與PPI緣何偏離?

若要探究二者偏離的原因,首先需要對PPI的權重結構進行拆分測算。

由於PPI的具體構成權重沒有披露,但是根據國家統計局的統計口徑,PPI權重由各行業銷售產值的佔比確定,每五年更新一次,最近一次爲2020年。

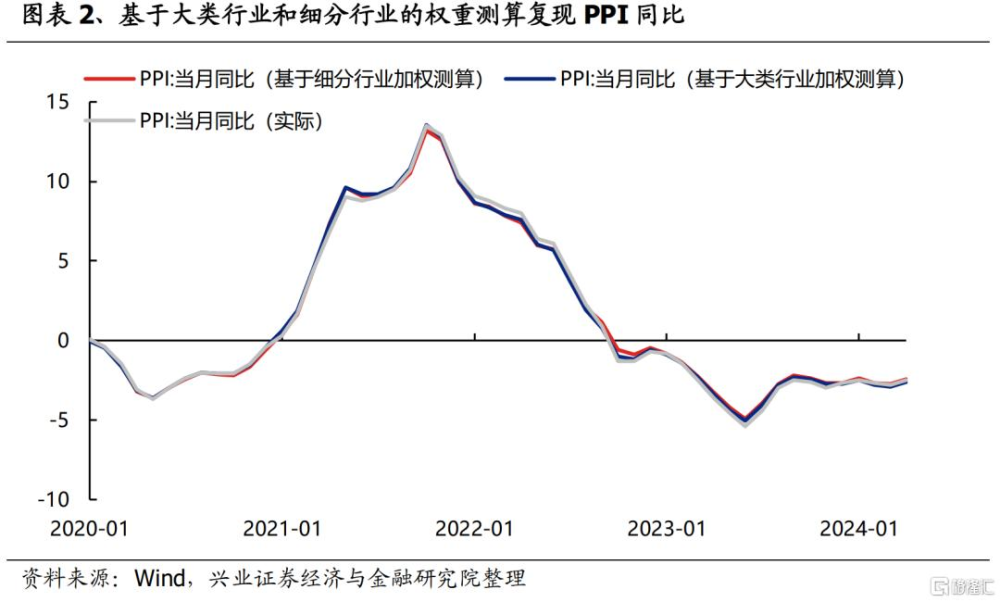

我們基於2020年的工業企業營業收入佔比推算各大類行業的PPI權重佔比,進一步通過回歸測算,得到各細分行業在所屬大類行業中的權重水平,進而實現將PPI的權重結構拆分下沉至187個細分行業。

爲了驗證測算權重的准確性,我們分別基於大類行業測算權重和細分行業測算權重對PPI進行了復現。從復現結果看,均能夠與實際PPI數據高度擬合。

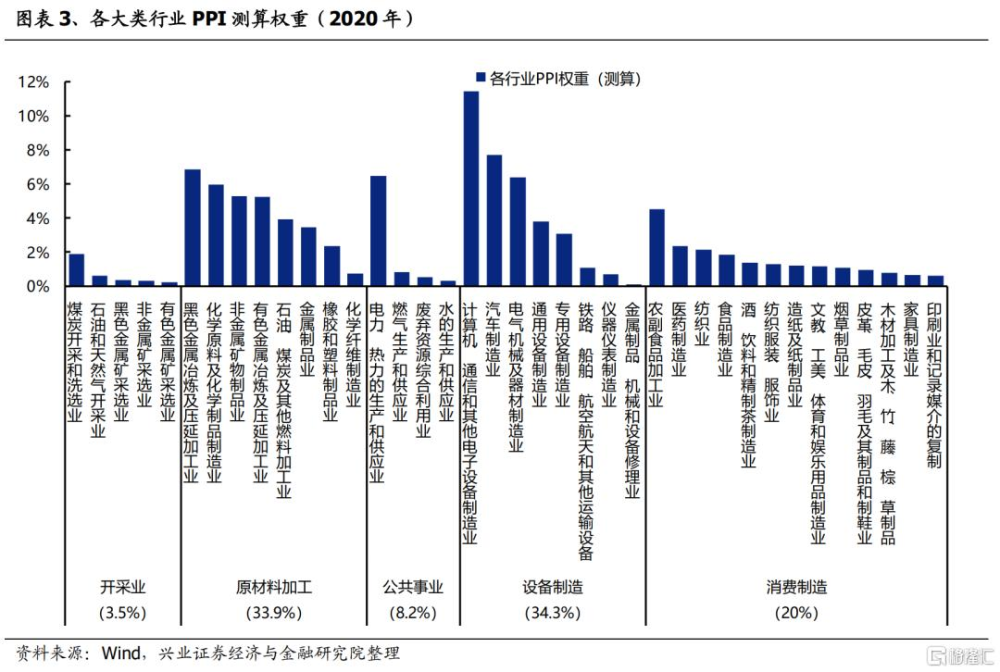

從PPI具體權重分布看,其構成以中遊設備制造業和上遊原材料加工業爲主,二者權重佔比分別達34.3%和33.9%,其次爲消費制造業、公共事業和开採業;

從大類行業看,計算機、通信和其他電子設備制造業,汽車制造業,黑色金屬冶煉及壓延加工業,電力、熱力的生產和供應業,以及電氣機械及器材制造業權重佔比位居前五,分別爲11.4%、7.7%、6.87%、6.46%和6.4%。

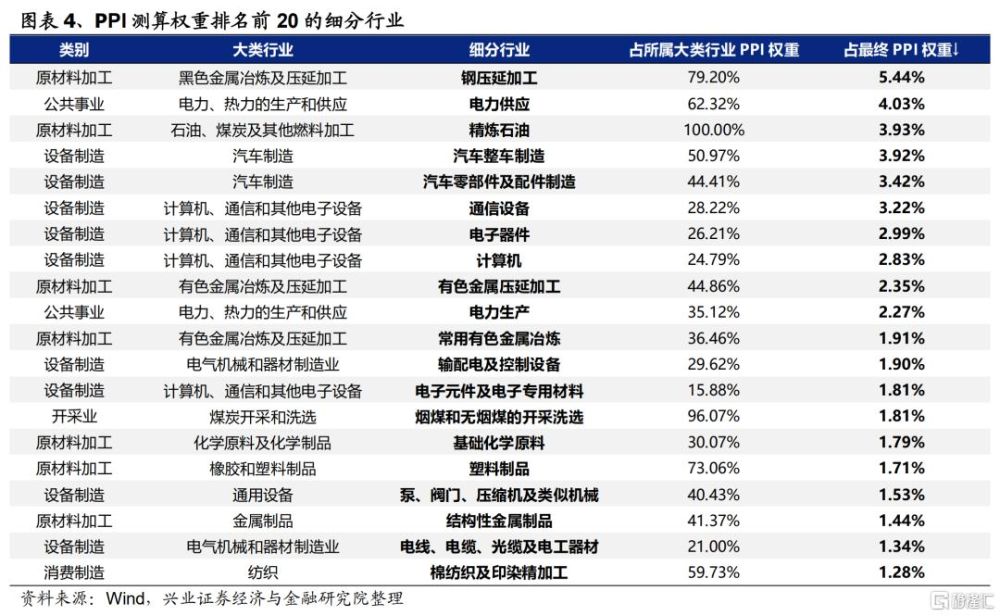

而從細分行業看,鋼壓延加工、電力供應、精煉石油、汽車整車制造、汽車零部件及配置制造、通信設備、電子器件、計算機、有色金屬壓延加工和電力生產在最終PPI中的權重佔比較高,分別達5.44%、4.03%、3.93%、3.92%、3.42%、3.22%、2.99%、2.83%、2.35%和2.27%。

在此基礎上,我們分別對上遊开採業、原材料加工業與公共事業、中遊設備制造業和下遊消費制造業的各細分行業PPI價格變動情況進行全面觀察和梳理,探討究竟哪些行業在漲價、價格因何而漲、以及爲何漲價行業數量與PPI會出現偏離。

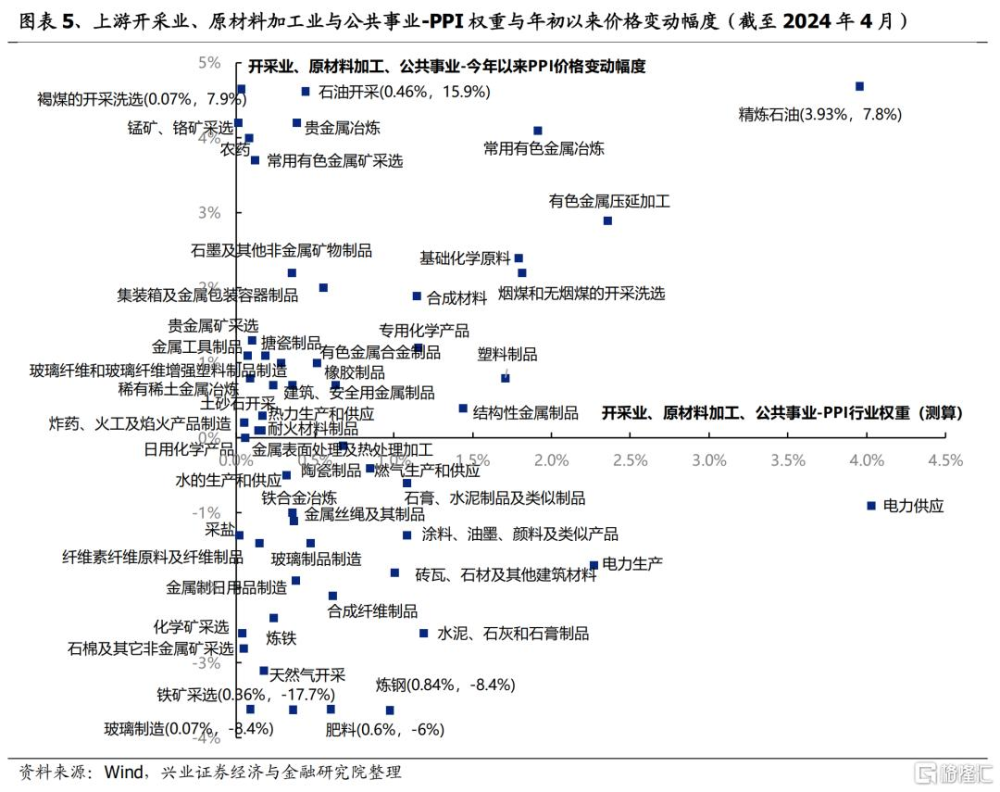

1、上遊开採業、原材料加工業與公共事業

上遊環節中,年初以來價格上漲較多的行業主要包含兩類,一類是受全球定價的大宗品價格上漲傳導而漲價,另一類則是因產能受限、供給收縮而漲價:

受全球定價的大宗品價格上漲傳導而漲價:今年受全球制造業復蘇下中美制造業庫存周期有望重啓共振、海外降息預期升溫、地緣衝突加劇等多重因素影響,原油、金、銀、銅等大宗商品價格經歷大幅上漲,傳導至國內的石油开採、貴金屬、銅等行業,輸入性因素導致漲價。

因產能受限、供給收縮而漲價:年初以來,新一輪環保降碳、更新換新標准提升等供給約束性政策發布出台,部分上遊環節受到限產和產能置換或其他突發性的供給擾動影響,疊加經歷過去兩年去庫後庫存水平也多已處於低位,供給受限導致價格大幅上漲,如化工品(基礎化學原料、合成材料等)、橡塑、鋁、小金屬(銻、鉬、鎢等)、非金屬礦物(磷礦、螢石等)等。詳細行業和品種梳理見《供給約束下,哪些行業有望漲價?》(20240604)。

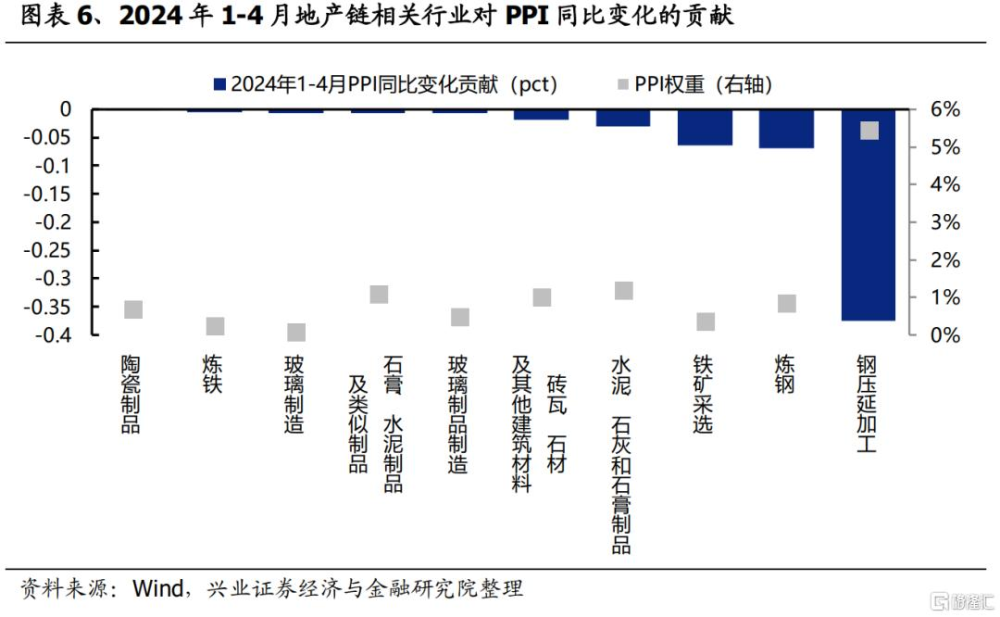

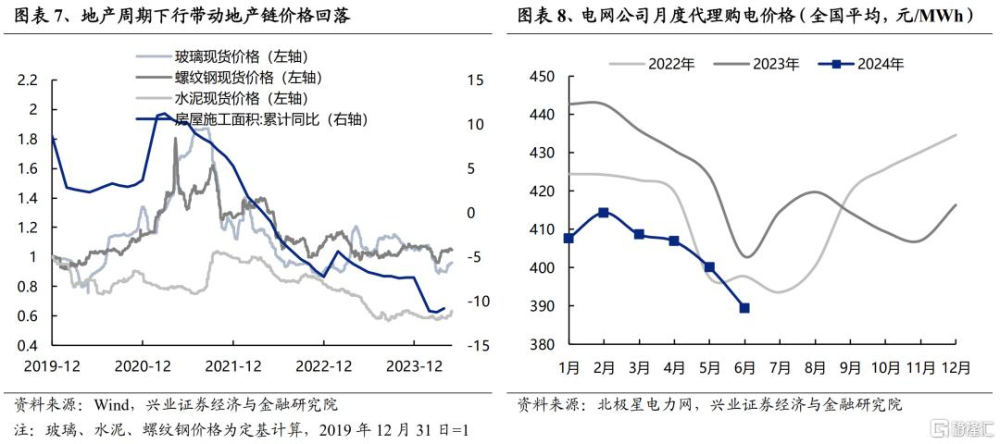

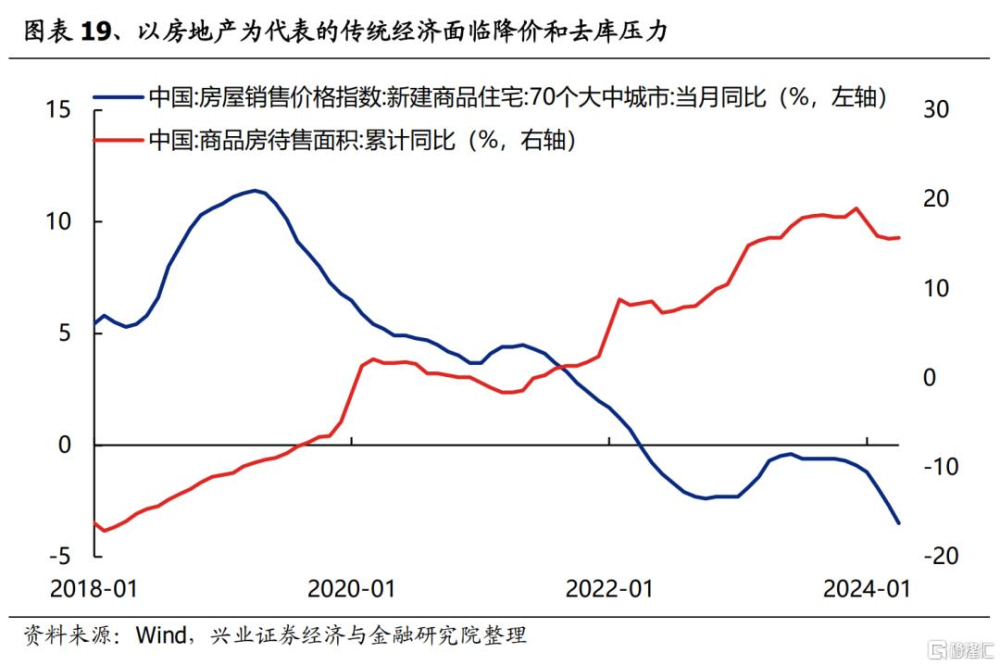

與此同時,上遊環節中價格回落較多的行業主要爲地產鏈與電力生產供應,而這二者作爲權重行業,也是年初以來制約總體PPI水平改善的主要行業:

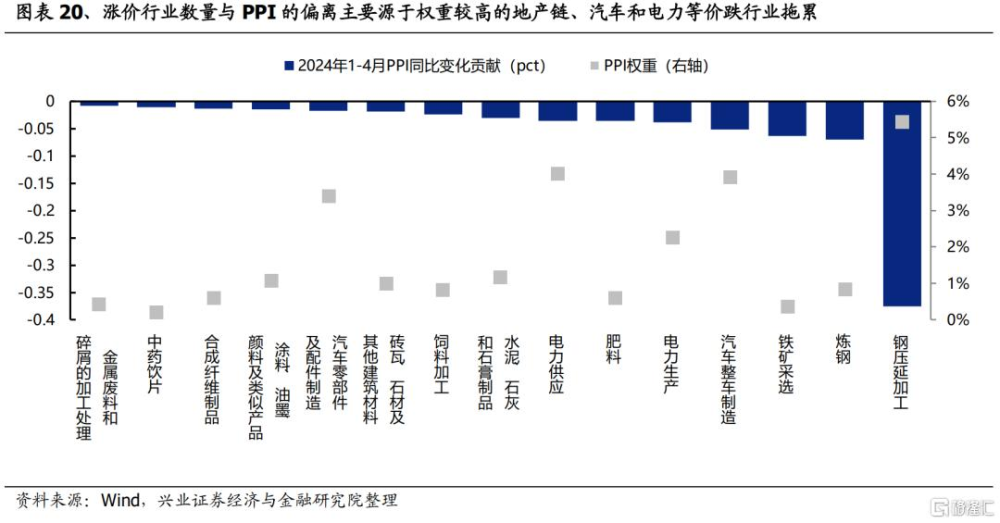

地產鏈相關行業(鋼鐵及水泥、玻璃、陶瓷等建材行業)在PPI中的權重佔比約爲11.4%。受地產周期下行影響,地產鏈相關品種價格承壓回落,成爲制約今年以來PPI回升的最主要因素。經測算,年初以來PPI同比由-2.7%回升至4月的-2.5%,變動幅度爲+0.2pct,而地產鏈對PPI同比變動影響爲-0.58pct,其中鋼壓延加工、煉鋼、鐵礦採選、水泥、石灰和石膏制品是最主要的拖累行業。

電力生產和電力供應行業在PPI中的權重佔比爲6.3%。年初以來電力價格整體回落,一方面源於冬季用電高峰過後電價的季節性調整;另一方面在電力市場化交易機制下煤炭價格的回落也影響電價隨之下調。全國平均電網公司月度代理購電價格已由年初的407.7元/MWh降至6月的389.5元/MWh,而由於年初以來的電價回調,電力生產與電力供應行業拖累總體PPI同比變動-0.07pct。

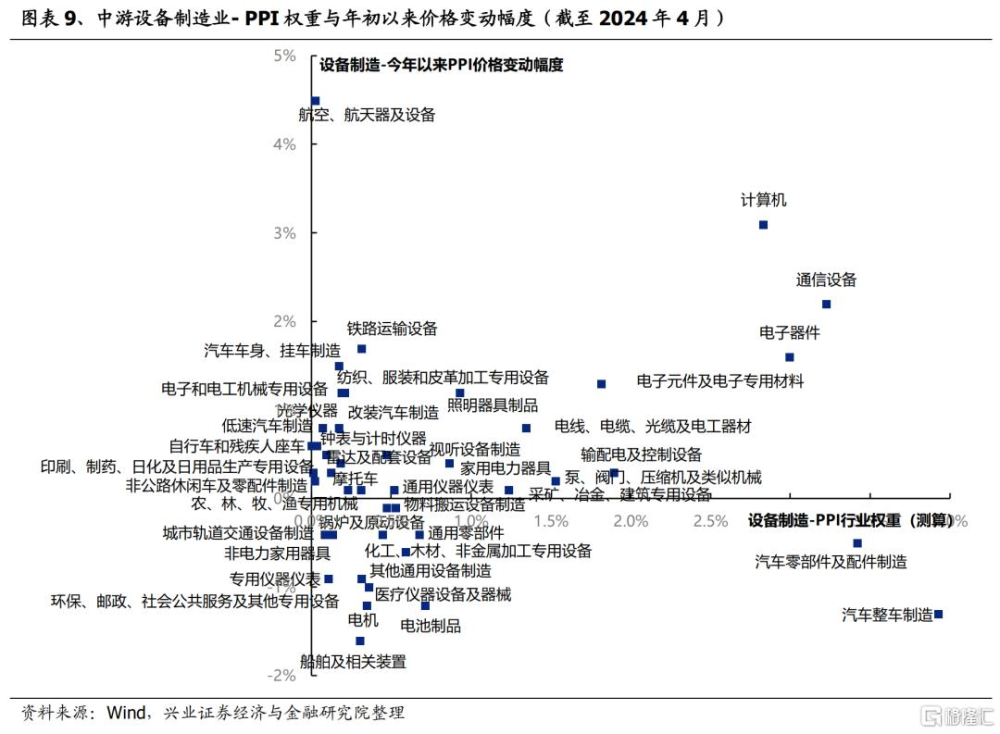

2、中遊設備制造業

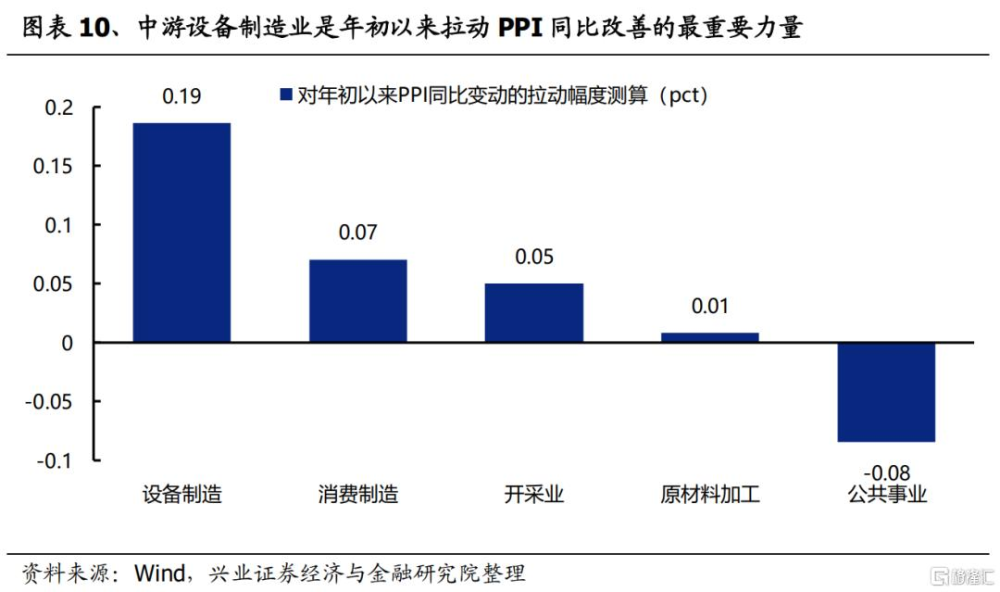

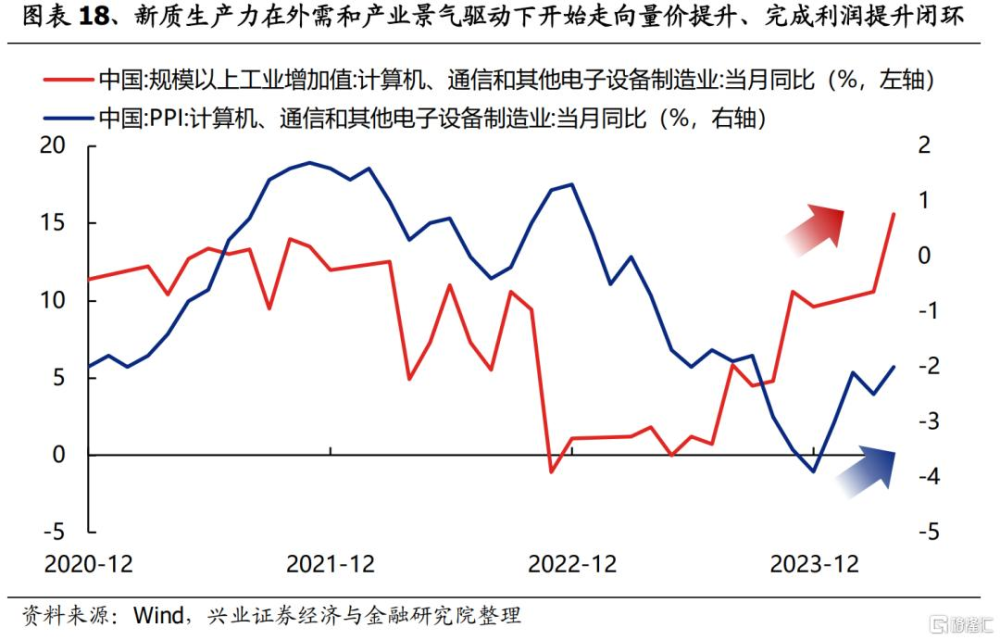

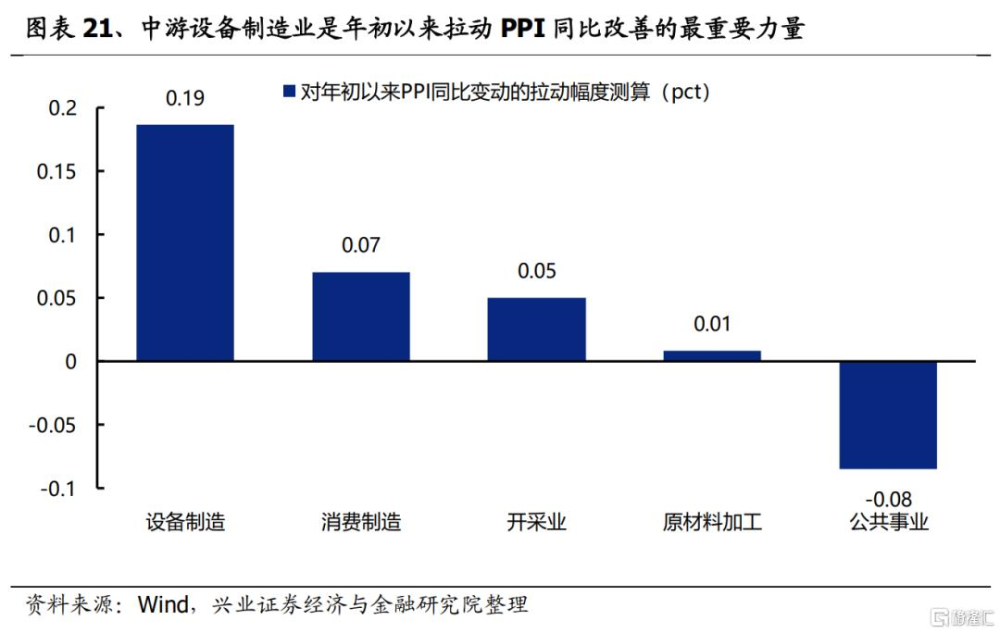

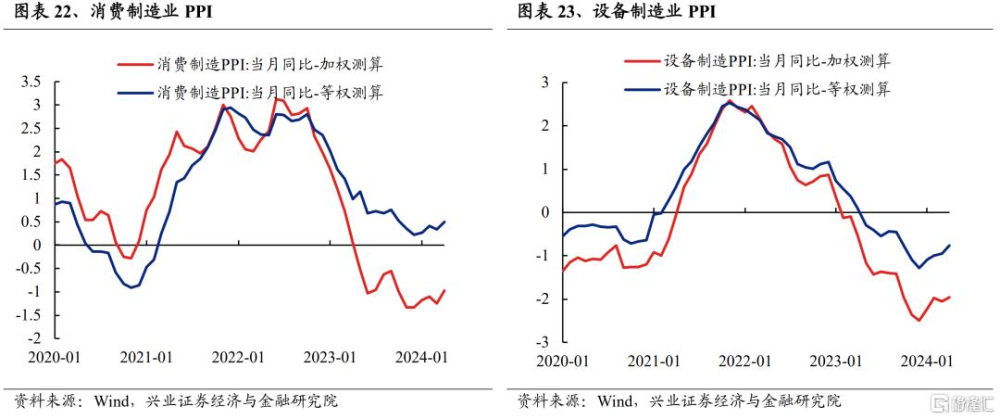

中遊設備制造業作爲PPI中權重佔比最高的環節,是今年以來對PPI價格改善最重要、也是最容易被忽視的力量。今年以來PPI同比改善0.2%,而中遊設備制造業貢獻爲0.19%;從細分行業的價格變化看,超六成行業價格上漲,其中計算機、通信設備、電子器件、電子元件及專用材料、航空、航天器及設備、鐵路運輸設備等高端制造業今年以來價格水平均出現了明顯提升。

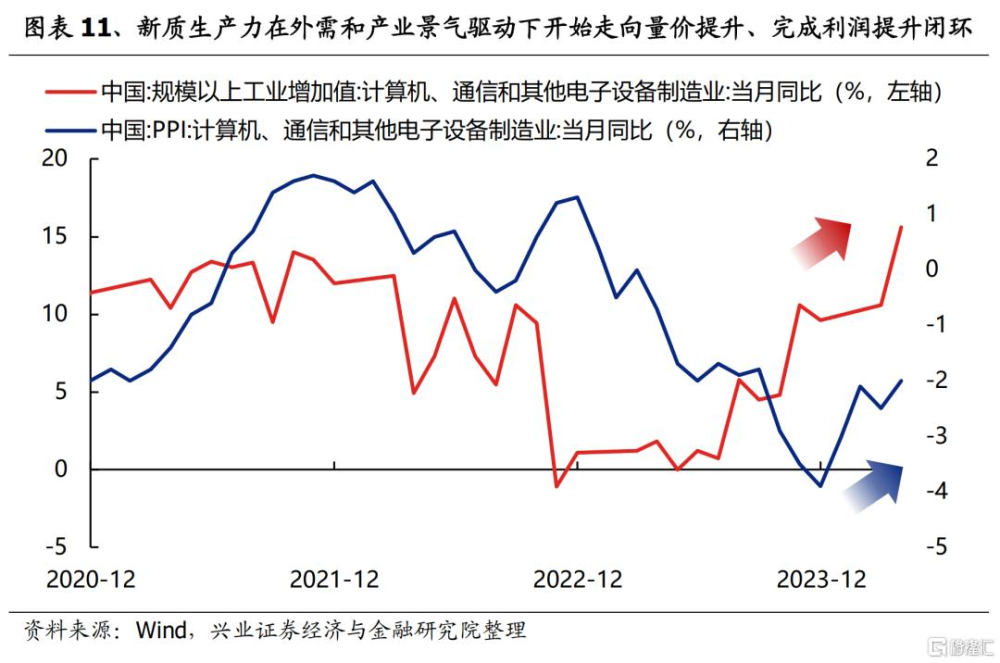

而高端制造業價格的上漲或指向了“新質生產力”在外需和產業景氣共振驅動下开始走向量價齊升、完成利潤提升的閉環,爲經濟結構轉型釋放了積極信號。受益於全球消費電子周期回暖、外需改善帶動相關產品出口提速,以及國內發展“新質生產力”、推動面向傳統行業的技術升級和大規模設備更新等政策加持,高端制造業正在景氣驅動下走向量價齊升、實現利潤的快速提升。

此外,中遊的汽車制造業則是除上遊地產鏈和電力外,另一拖累今年PPI價格水平改善的權重行業。汽車制造業在PPI中的權重佔比爲7.7%,而受行業價格战、汽車下鄉促銷等因素影響,整車與汽車零部件制造的PPI價格水平自年初以來持續回落;但摩托車、商用車、農用機械等則受益於出口和老舊設備更新需求釋放而價格提升。

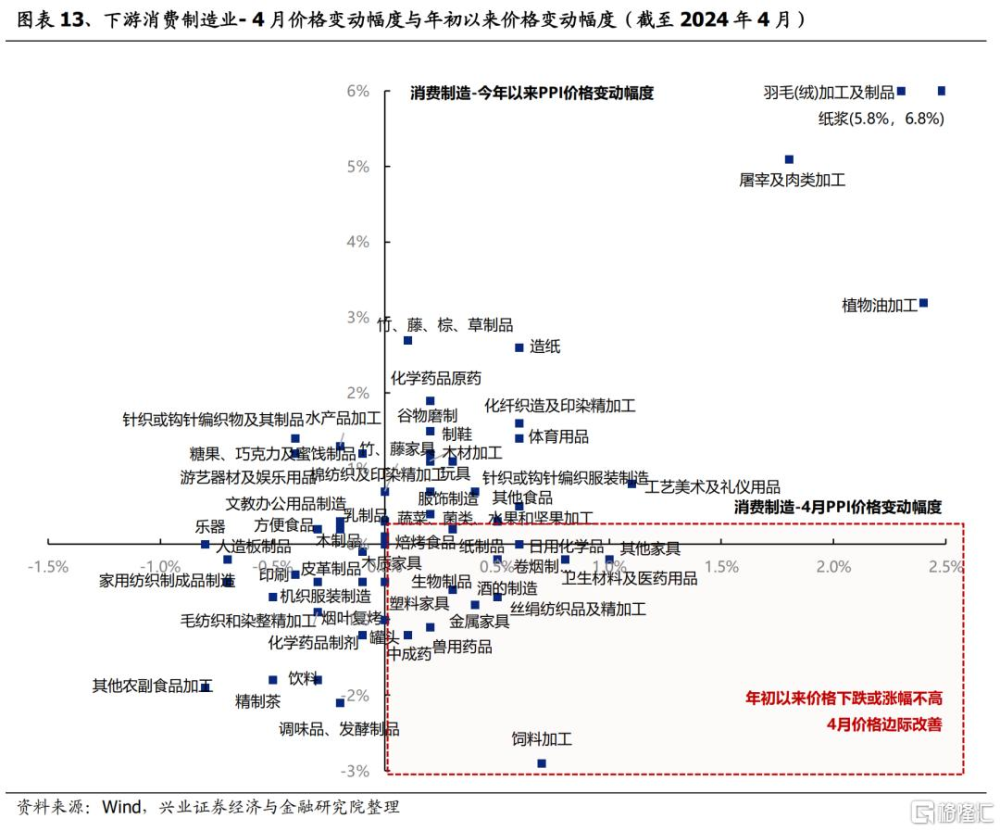

3、下遊消費制造業

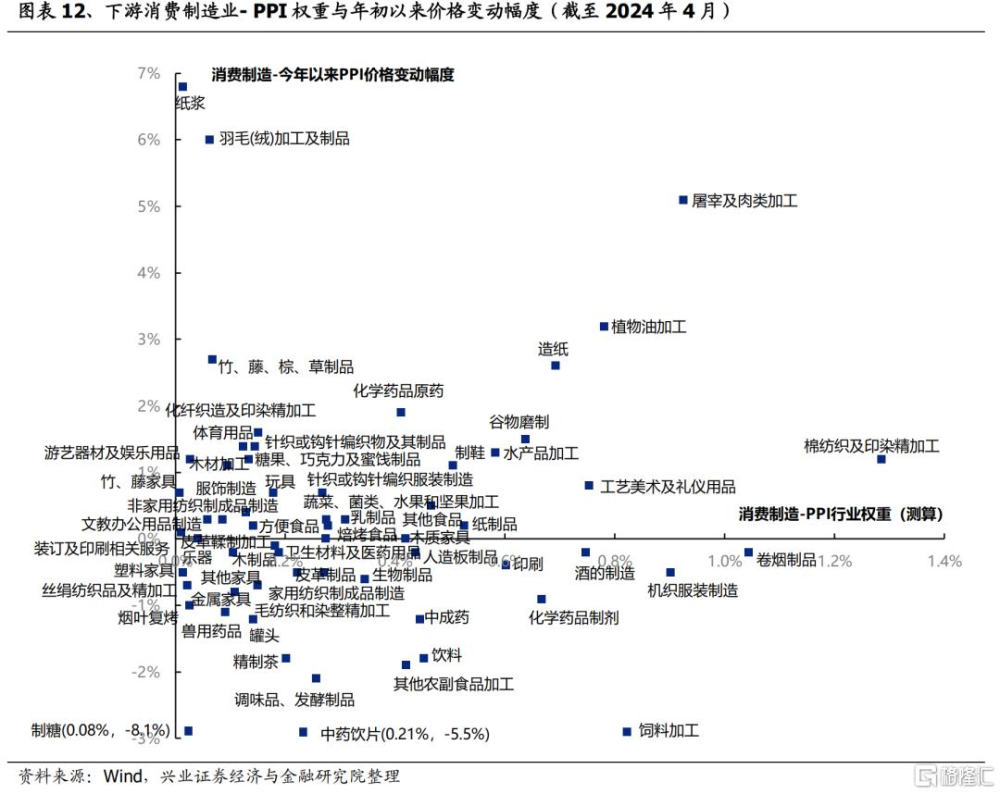

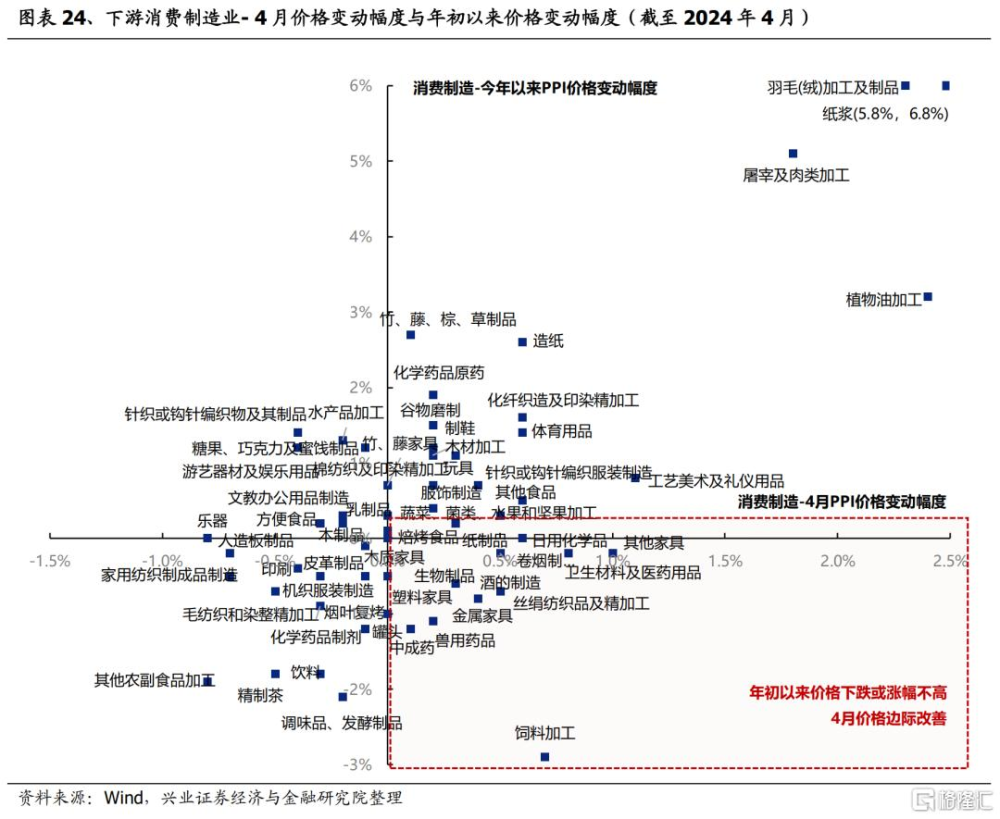

消費制造業在PPI中的權重佔比約爲20%,盡管包含65個細分行業、數量最多,但實際上自年初以來也有近半數行業價格上漲。而總結漲價原因主要包含三類,分別爲來自上遊漲價的傳導、海外補庫拉動出口以及內需修復:

來自上遊漲價的傳導:上遊原材料價格上漲帶動了部分成本傳導較爲通暢的下遊消費制造業環節漲價,如造紙、化學藥品原藥(維生素、青黴素等)、化纖、羽絨、棉紡等;

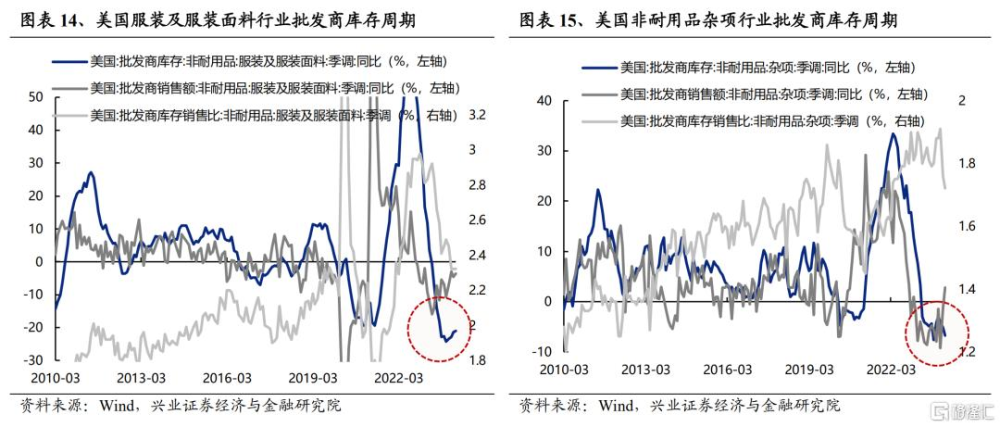

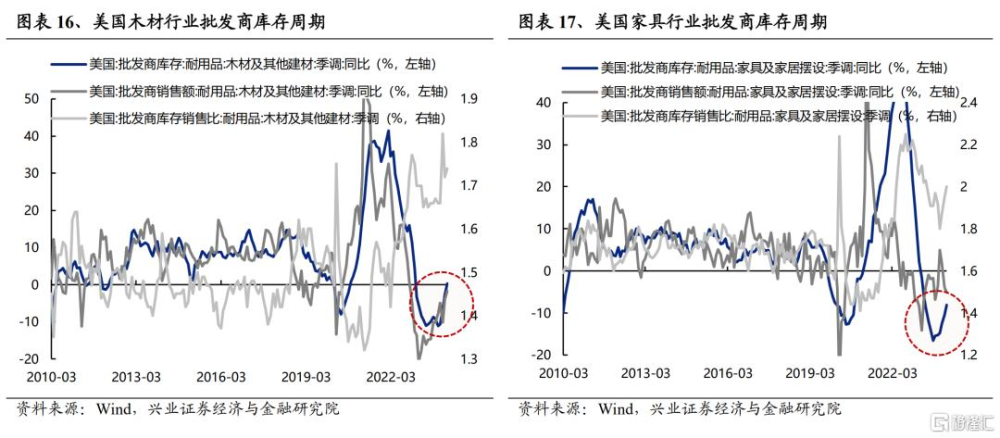

受益於海外補庫拉動、出口鏈相關行業:隨着海外地產後周期啓動補庫拉動需求,對國內進口依賴度較高的消費制造業品種價格上漲幅度相對較高,如輕工(玩具、體育制品等)、紡服、家具、木制品等;

內需修復下的漲價:年初以來內需修復帶動必需消費品價格率先企穩回升,如農副產品(豬肉、蔬菜水果、水產品、谷物、植物油等)、食品(乳制品、糖果巧克力及蜜餞制品、方便食品、焙烤食品等)。

此外,結合4月價格數據變化,酒類、日用化學品、醫藥、飼料等內需主導、在PPI中權重相對較高、而年初以來價跌的行業也开始出現價格回升,或指向內需對消費制造業價格水平的拉動正逐漸向更多領域擴散。

4、總結

總結來看,結合年初以來各行業價格水平變化與漲價原因,我們能夠得到五點關鍵性結論:

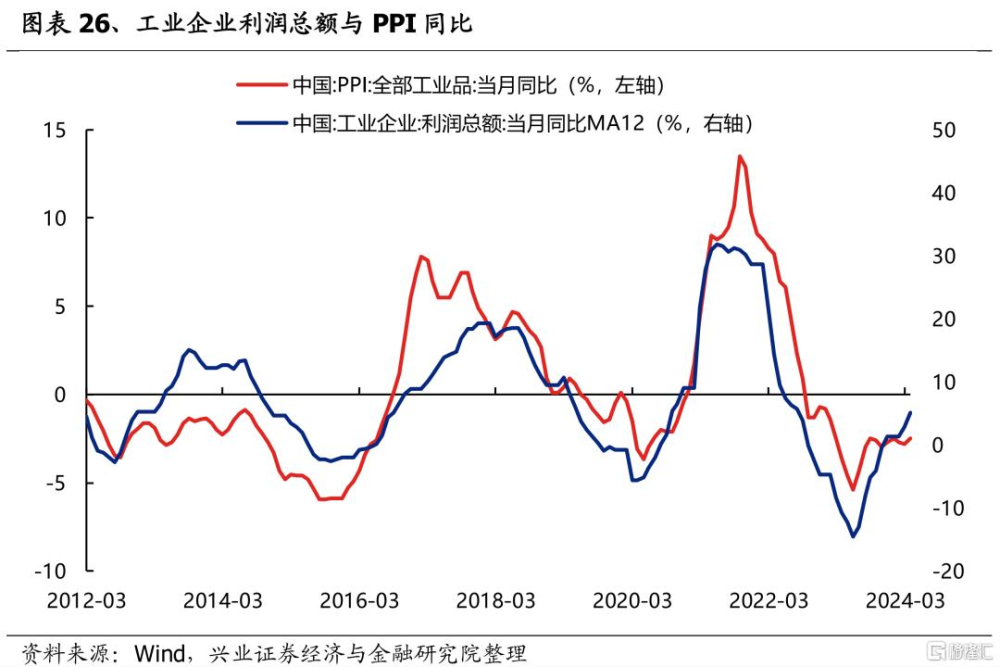

(1)“新質生產力”在外需和產業景氣共振驅動下已經开始走向量價齊升、完成利潤提升的閉環,爲經濟結構轉型釋放積極信號;而以地產鏈爲代表的傳統產業則面臨着降價和去庫壓力。

(2)漲價行業數量與PPI的偏離主要源於權重較高的地產鏈、汽車和電力等價跌行業拖累,而除去這些行業,各產業鏈環節更爲廣泛的提價正在發生。年初以來,187個細分行業中已有109個行業價格企穩或上漲。

(3)從漲價行業的結構上看,雖然今年以來大宗品與受供給約束的化工品價格上漲幅度較高,但實際上對PPI改善拉動最多的是受需求影響最大的中遊設備制造業與消費制造業,且如果不考慮權重因素,中遊和下遊制造業的價格水平要比現在更高。而這也指向了當前需求其實並不弱,且需求側的亮點要比想象中的多。

(4)從需求的來源看,今年以來外需是推動中下遊制造業價格上漲的重要支撐,但內需對價格水平的拉動也正逐漸向更多領域擴散。除農副產品和食品等必需消費品在內需支撐下價格率先企穩上漲外,4月酒類、日用化學品、醫藥、飼料等以內需爲主導、而年初以來價跌的行業也开始出現價格回升。

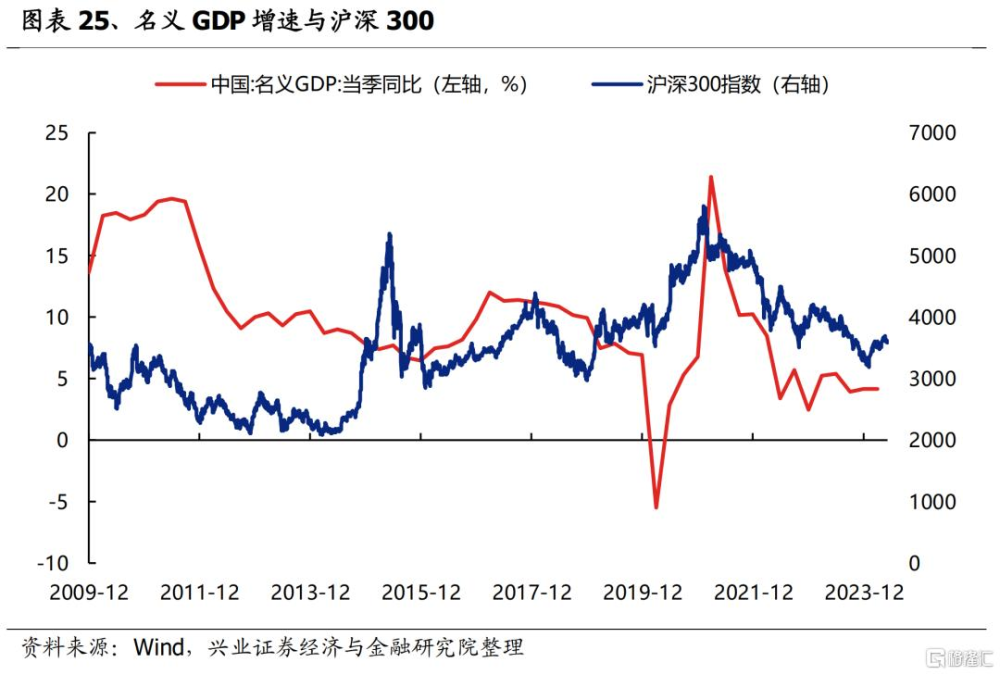

(5)往後看,隨着地產政策優化以及電力市場化改革推進,當前主要拖累PPI價格改善的地產鏈與電力生產供應業的價格壓力或將有所緩解,而內需的進一步修復,也將有利於帶動更廣泛行業提價,從而推升PPI價格水平。更重要的是,價格回升將帶動名義GDP增長、提升經濟復蘇體感、凝聚共識、改善預期。因此,對經濟積極一點、對市場也無需悲觀,基調已經改變,堅持多頭思維制勝。

風險提示

關注經濟超預期變化;政策力度不及預期等。

注:文中報告節選自興業證券於2024年6月4日發布的證券研究報告《漲價之辨:一個罕見的偏離》,報告分析師 :張啓堯 SAC執業證書編號:S0190521080005

張倩婷 SAC執業證書編號:S0190521110002

陳禹豪 SAC執業證書編號:S0190523070004

標題:PPI中隱藏了哪些不易察覺的亮點?

地址:https://www.iknowplus.com/post/114787.html