工業品漲價背後的“復蘇”信號?

摘要

4月以來南華工業品價格指數顯著上揚,不同商品漲價背後的經濟邏輯如何,傳遞了哪些“復蘇”信號?

一問:近期工業品價格走勢?銅、鋁、鐵帶動金屬價格指數回升,能化商品中苯乙烯漲幅居前

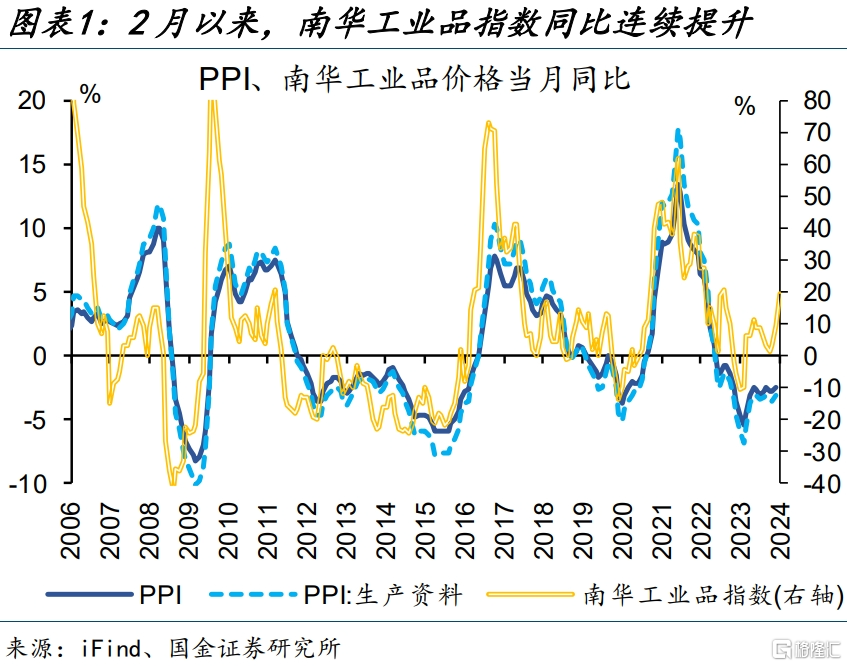

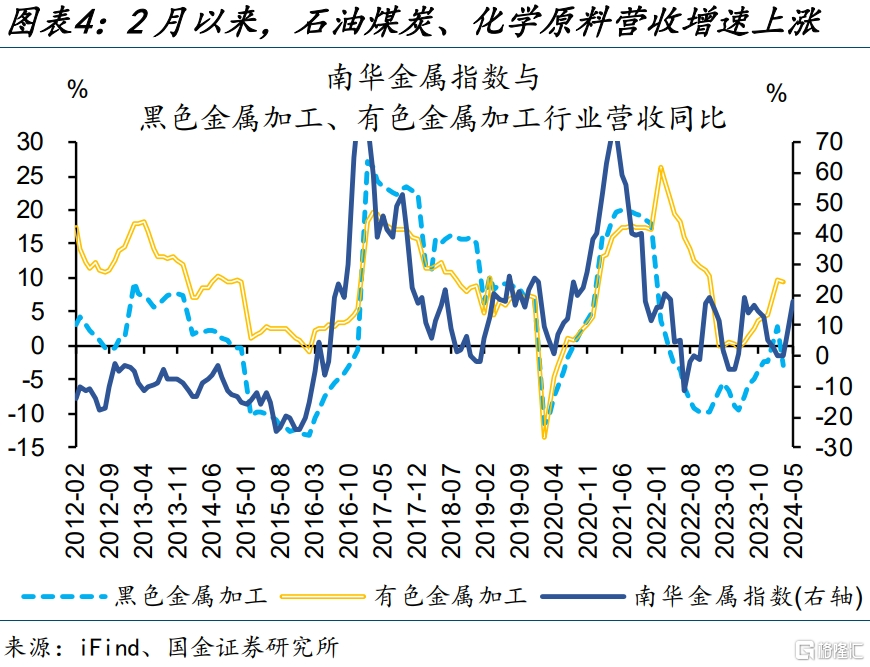

近期南華工業品價格指數顯著上揚,金屬、能化指數均有明顯增長。2月以來,南華工業品指數同比連續提升,5月漲幅擴大至19.4%;期間,PPI同比降幅相應呈現收窄。拆分結構看,金屬、能化指數均有一定上漲,5月同比漲幅進一步走闊;金屬、石化加工等行業營收增速亦有所改善,指向近期工業品價格回升存在需求端支撐。

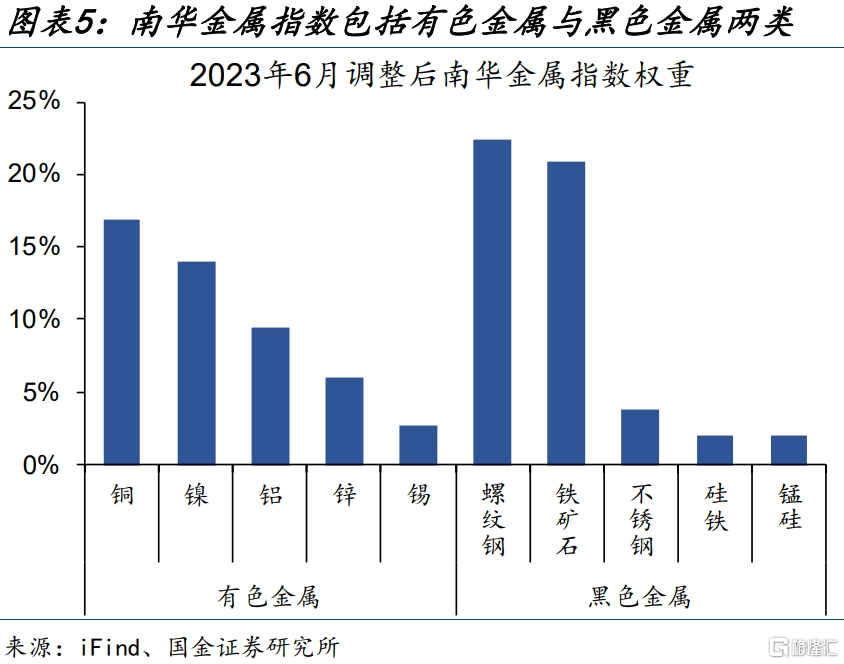

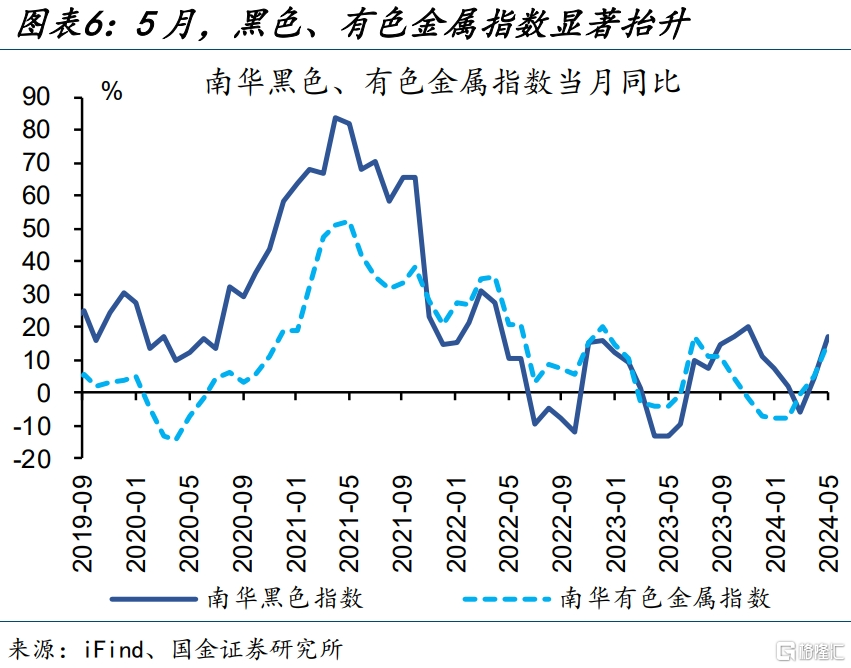

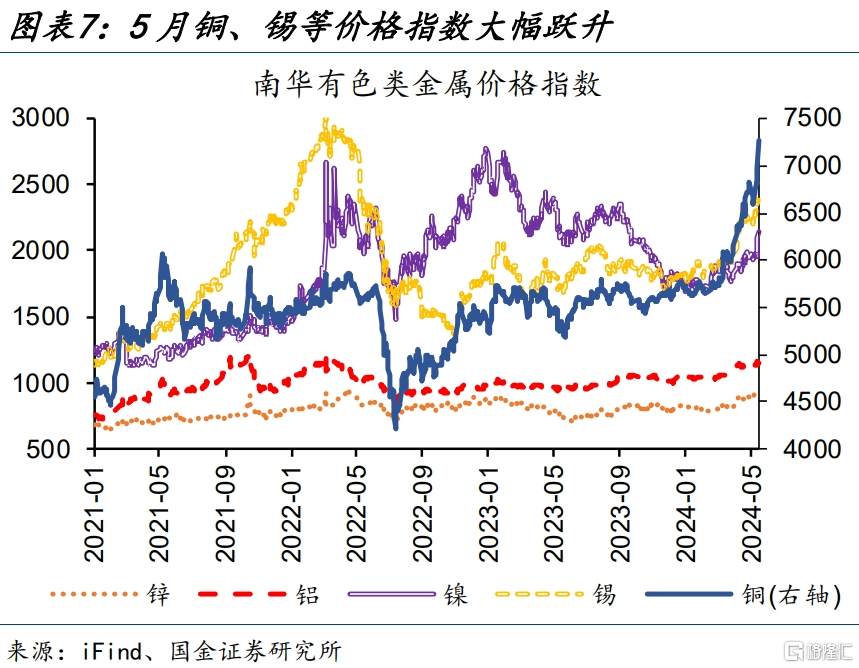

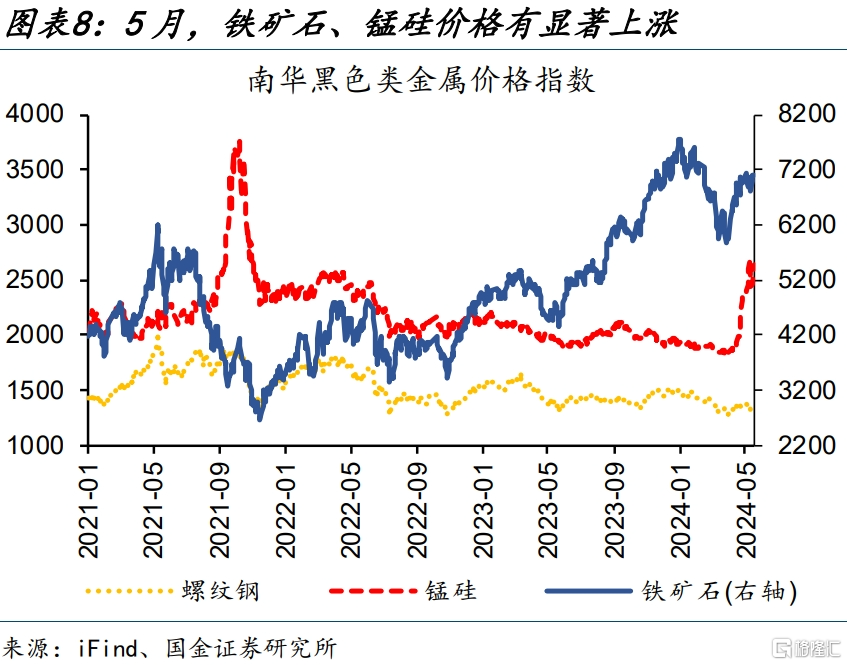

金屬指數中,銅、鋁價格擡升提振有色指數,鐵礦石價格反彈帶動黑色指數攀升。5月,南華有色金屬指數漲幅擴大至16.9%;其中銅、鋁價格漲幅及權重較大,是有色指數上升的主要貢獻項。南華黑色指數同比升至14.7%,其中鐵礦石權重高達40%,同時4月以來價格明顯反彈,是黑色指數上漲的最主要原因。

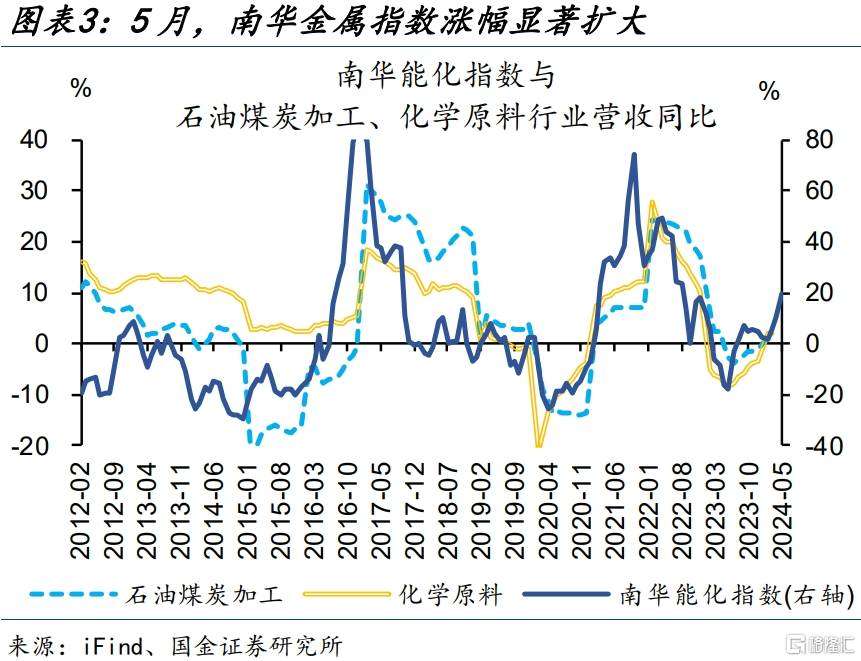

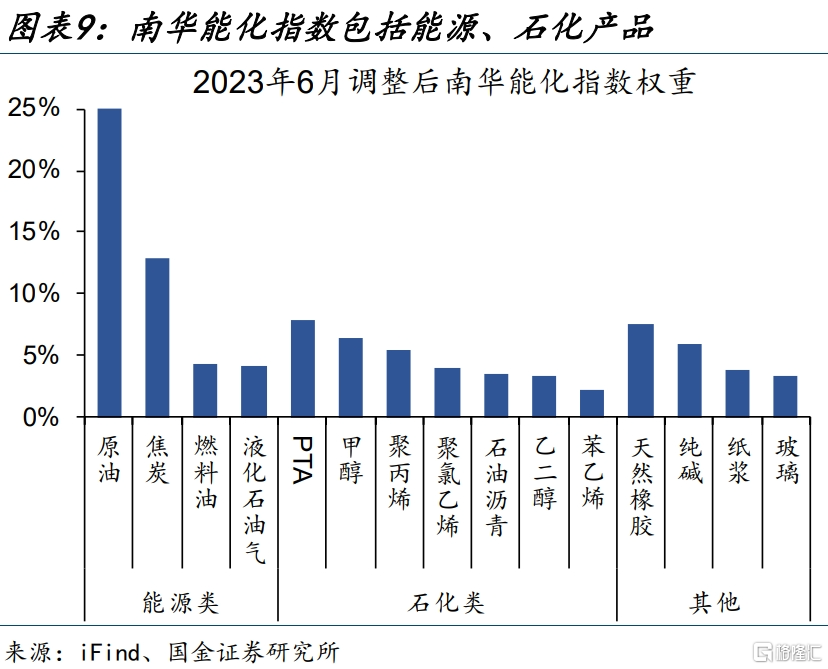

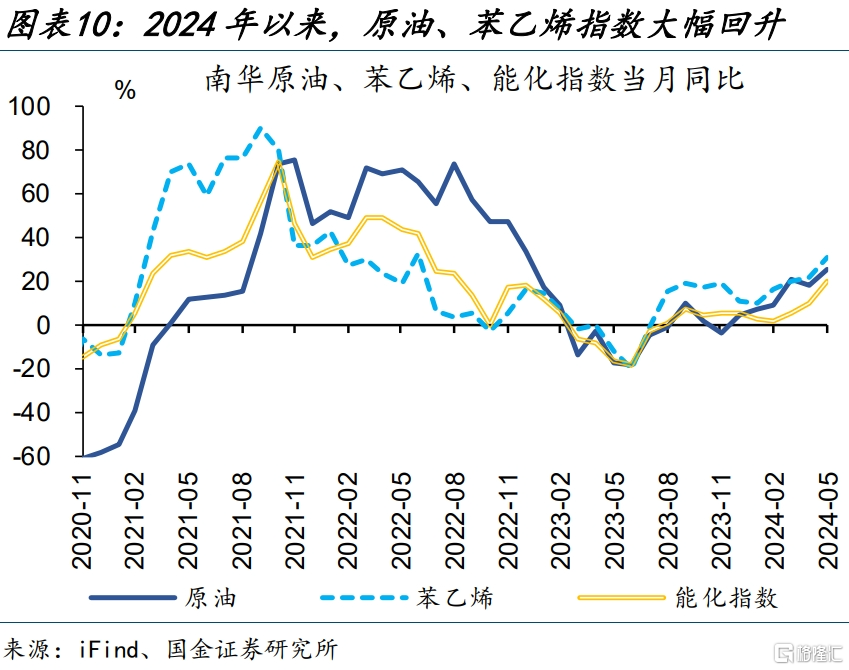

能化商品中,苯乙烯價格漲幅居前、持續性最強;前期調整較多的純鹼、玻璃價格,4月以來出現反彈。苯乙烯價格自去年12月起進入上行通道、漲價持續性最強,今年5月20日南華苯乙烯指數創下歷史新高。此外,近期南華能化指數擡升還與純鹼、玻璃價格修復有關;今年一季度純鹼、玻璃價格明顯回調,4月以來價格連續反彈。

二問:哪些經濟因素支撐價格上漲?美國補庫帶動外需復蘇,國內電力投資、設備更新需求升溫

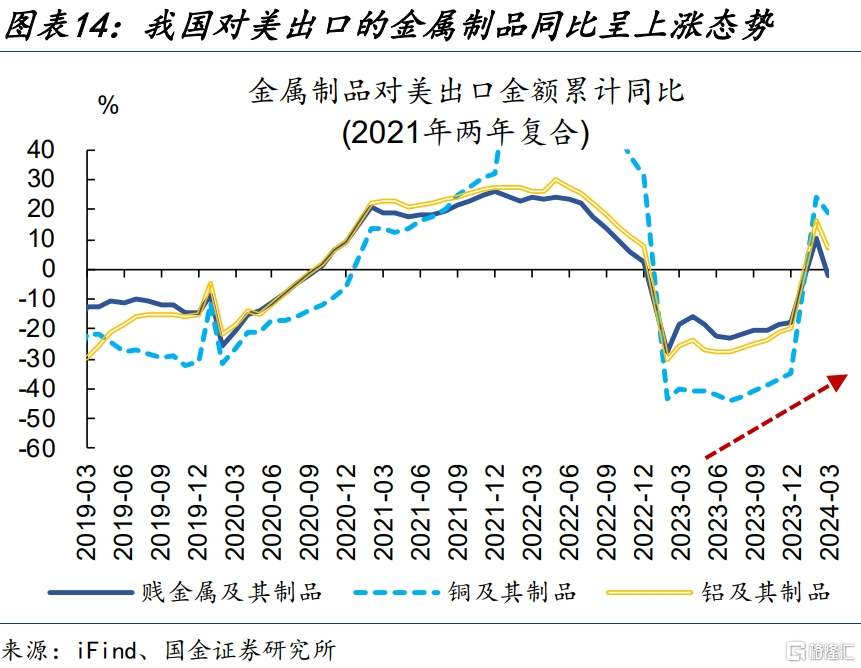

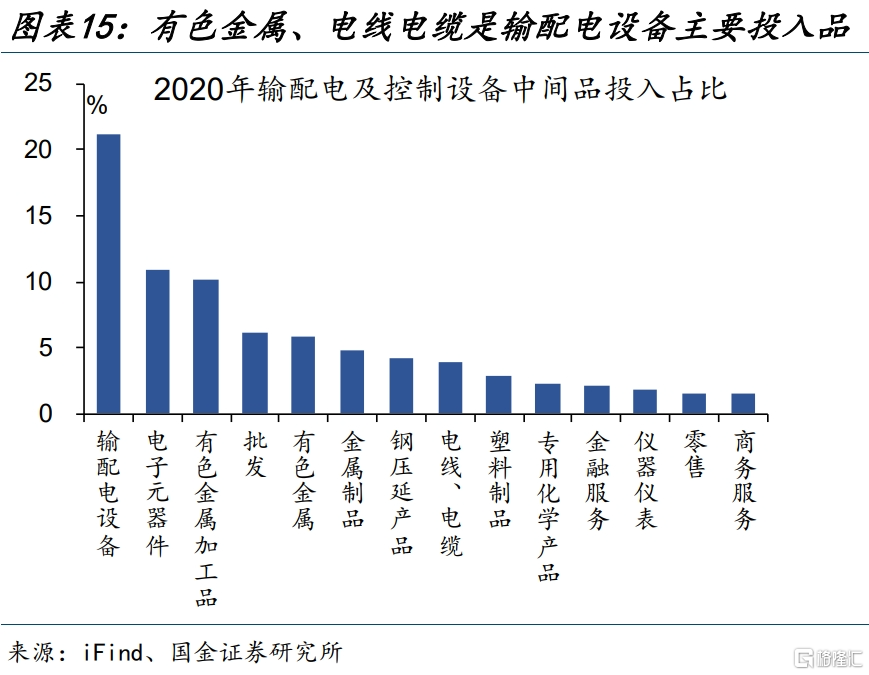

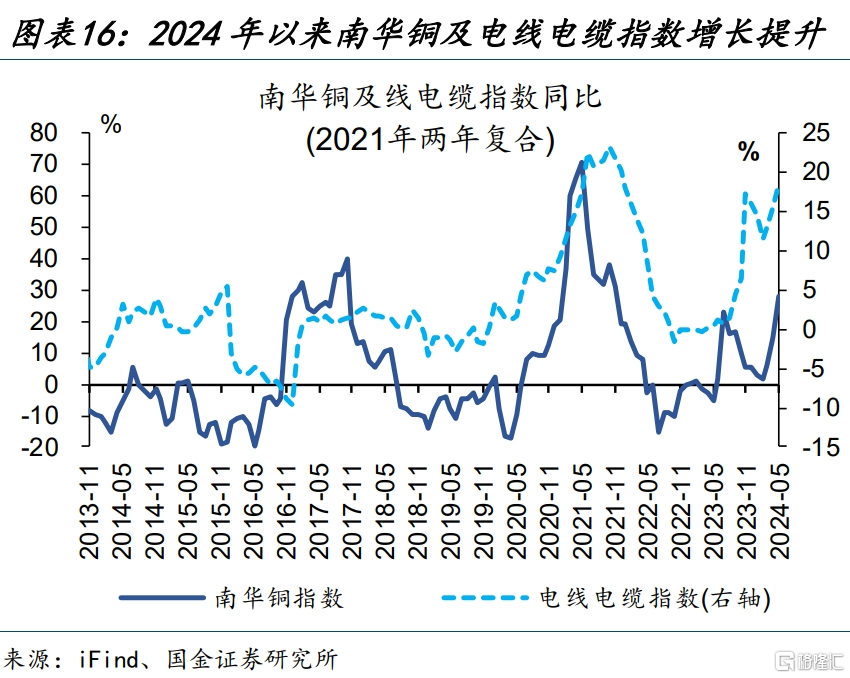

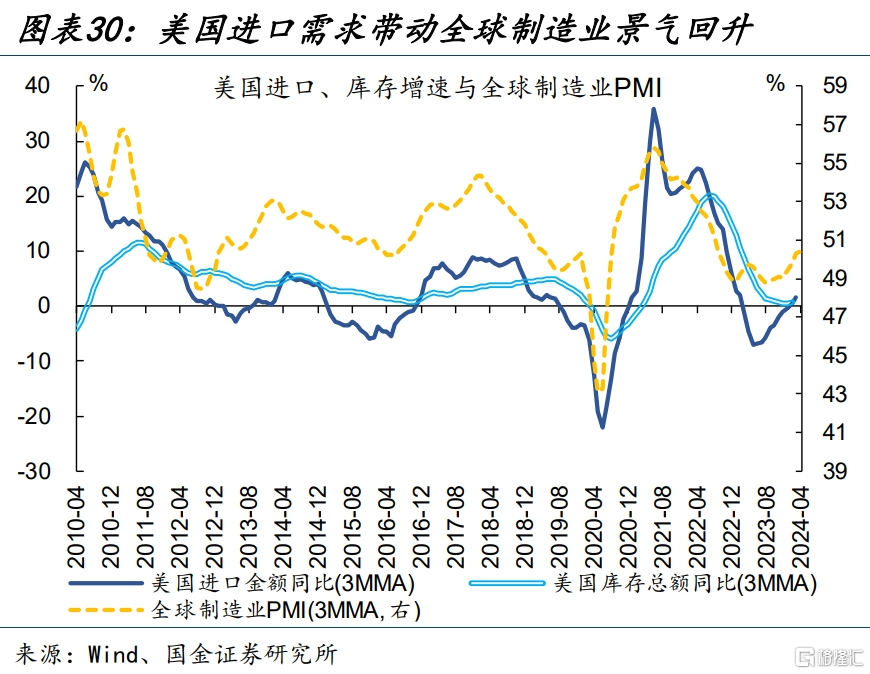

中美庫存“共振”與國內電力投資增長,內、外需共同對銅、鋁等有色金屬價格形成支撐。金屬制品是中美庫存“共振”的代表性行業之一,年初以來我國對美出口金屬制品增速明顯改善。國內電力投資高增則帶動有色金屬、電线電纜等投入品需求。5月以來,南華銅、電线電纜指數同比分別較去年末提升21.6、2.5個百分點。

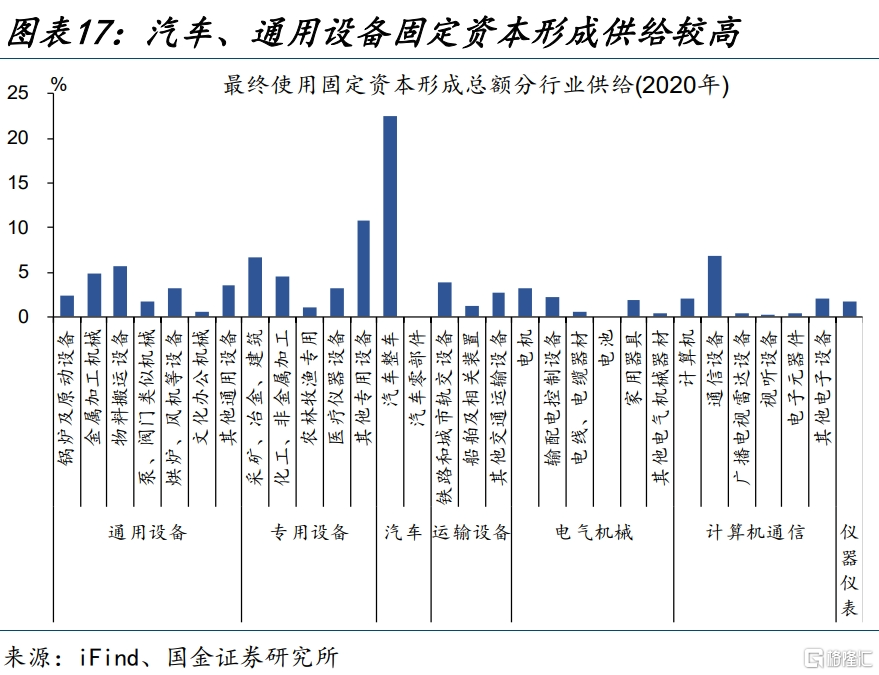

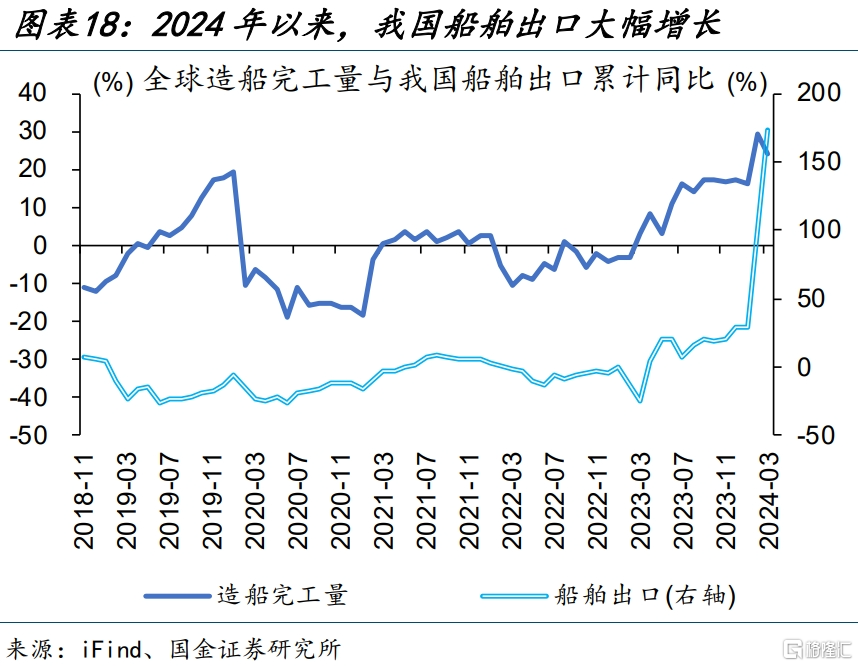

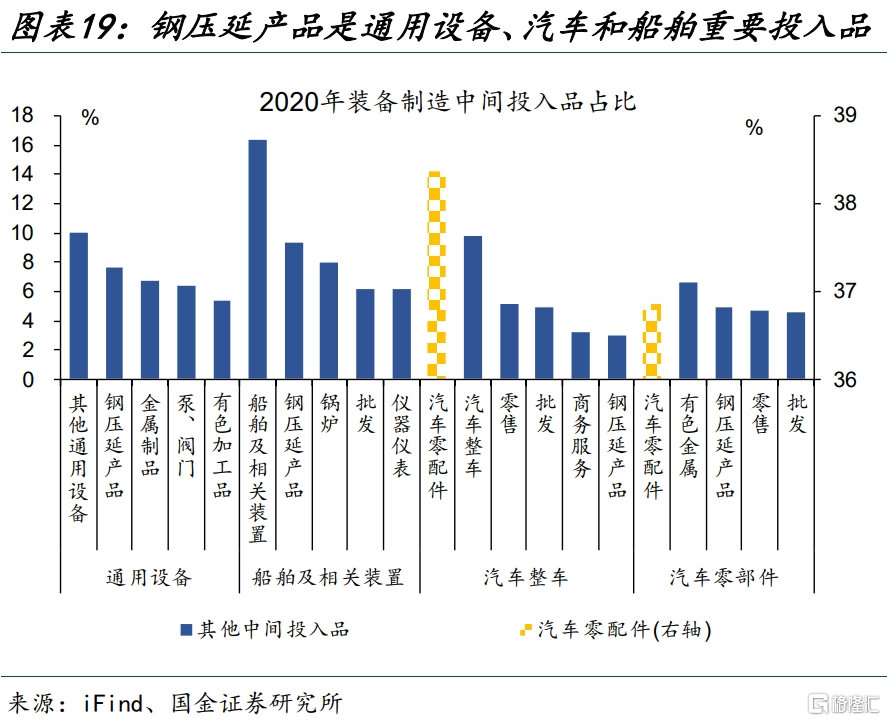

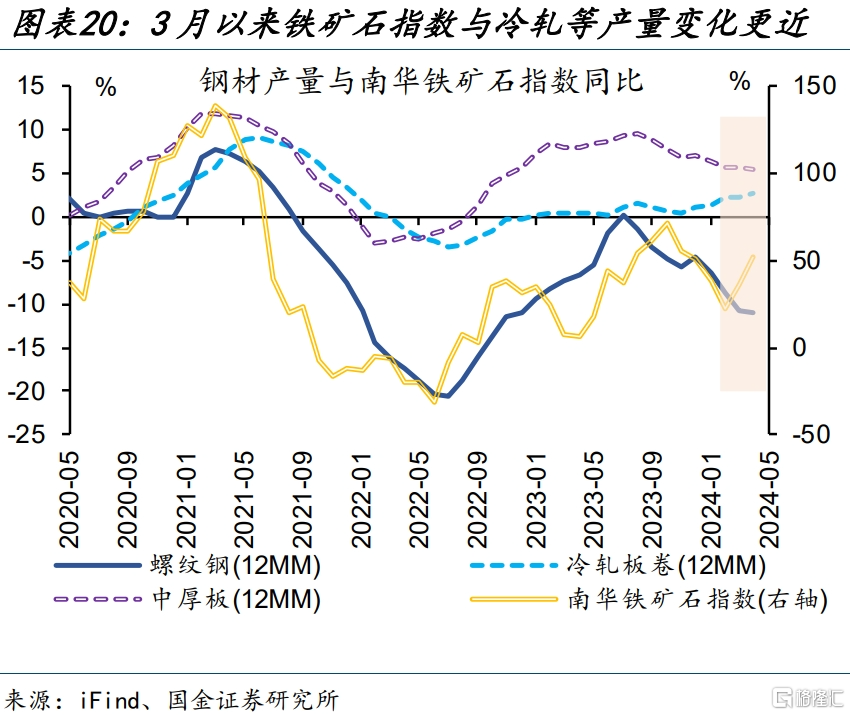

國內設備更新及船舶出口增長提振鋼鐵需求,帶動黑色鏈條價格上漲。新一輪設備更新加快落地,汽車、通用設備等是主要“生產方;與此同時,全球船舶更新疊加中國造船比較優勢,對我國船舶的出口及生產形成明顯帶動。上述行業的生產環節對鋼鐵需求較高,5月冷軋、中厚板產量同比分別爲2.8%、5.4%,拉動鐵礦石指數上漲。

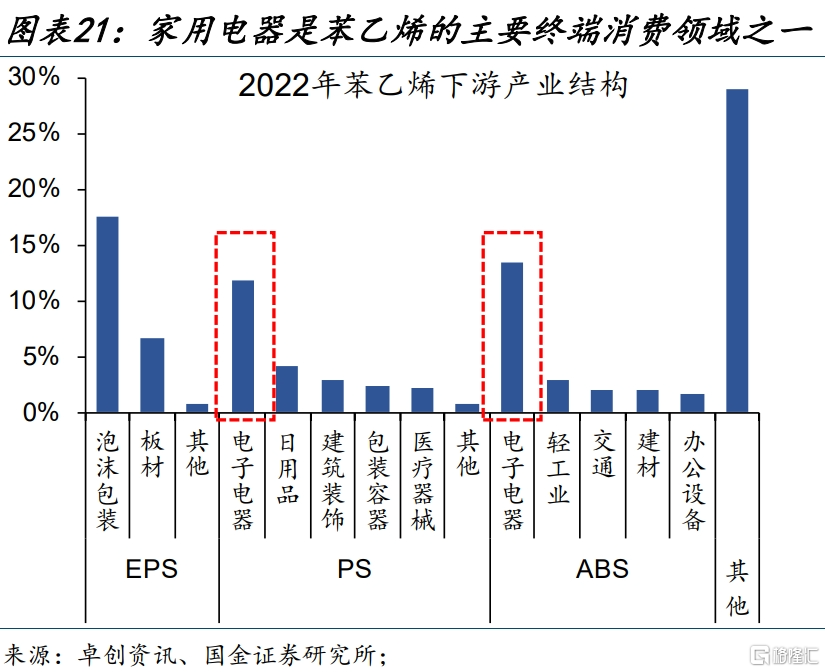

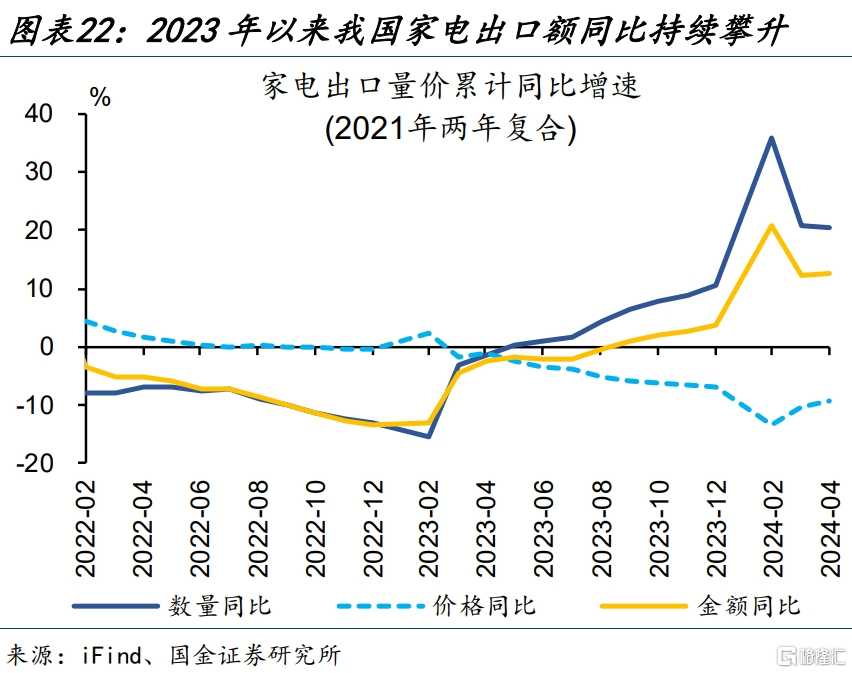

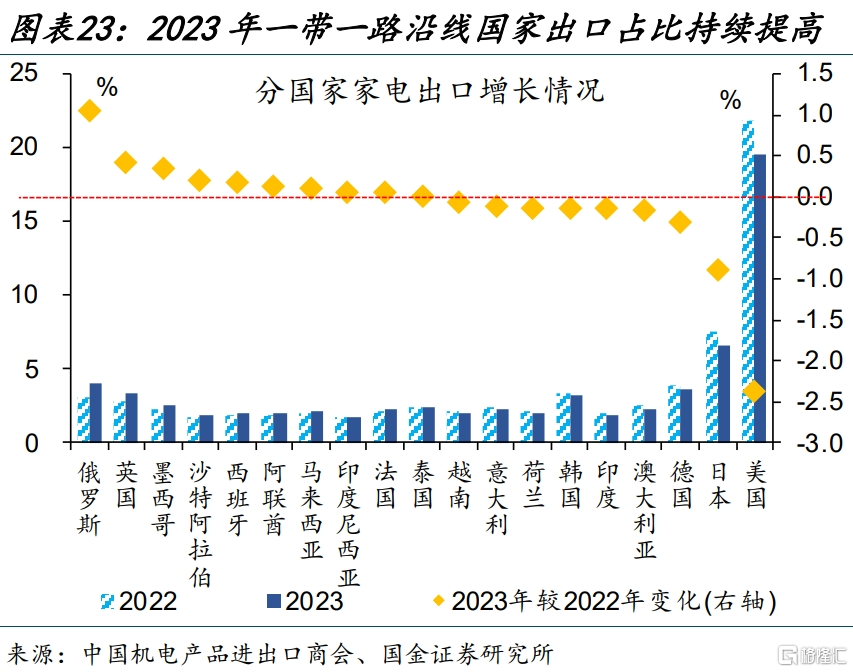

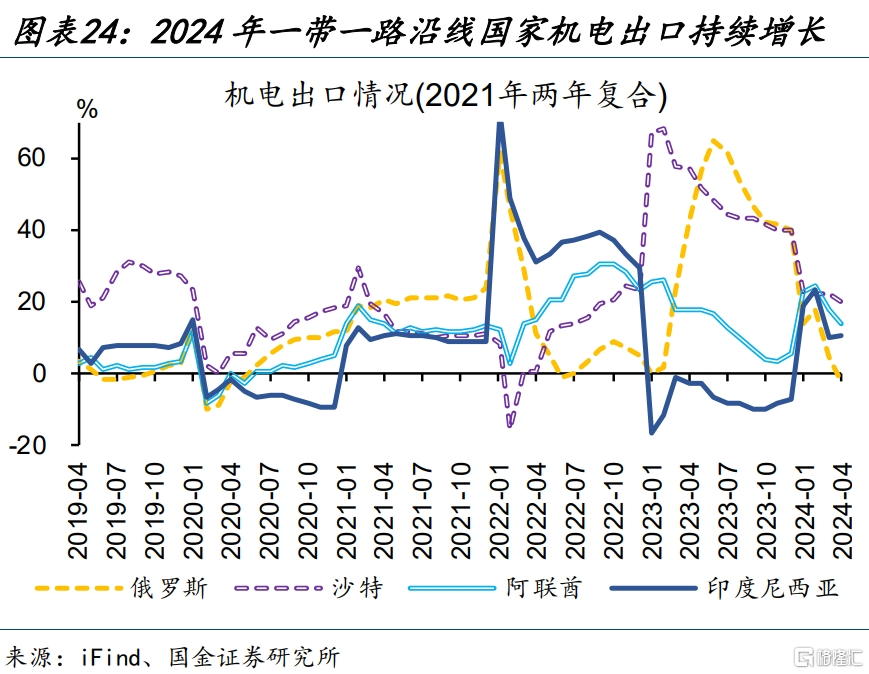

“一帶一路”沿线國家貢獻下,我國家電出口持續好轉,對苯乙烯需求隨之增加。家電制造是苯乙烯的重要應用領域之一,本輪苯乙烯漲價或主要受到家電出口增長帶動;4月,家電出口額同比升至12.6%。近年來我國對俄羅斯、沙特、阿聯酋等家電出口份額提升,今年1-4月我國對相應地區機電設備出口保持較快增長。

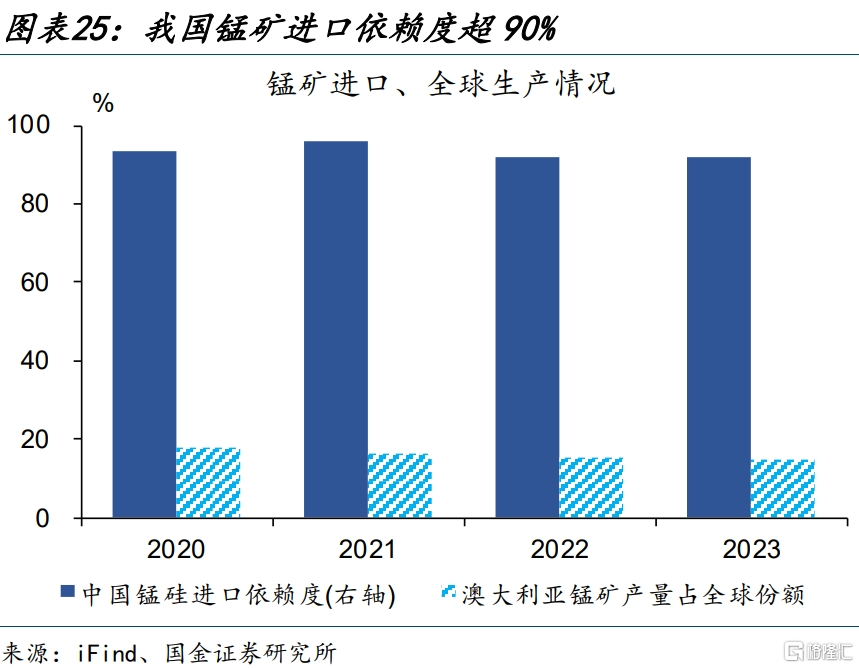

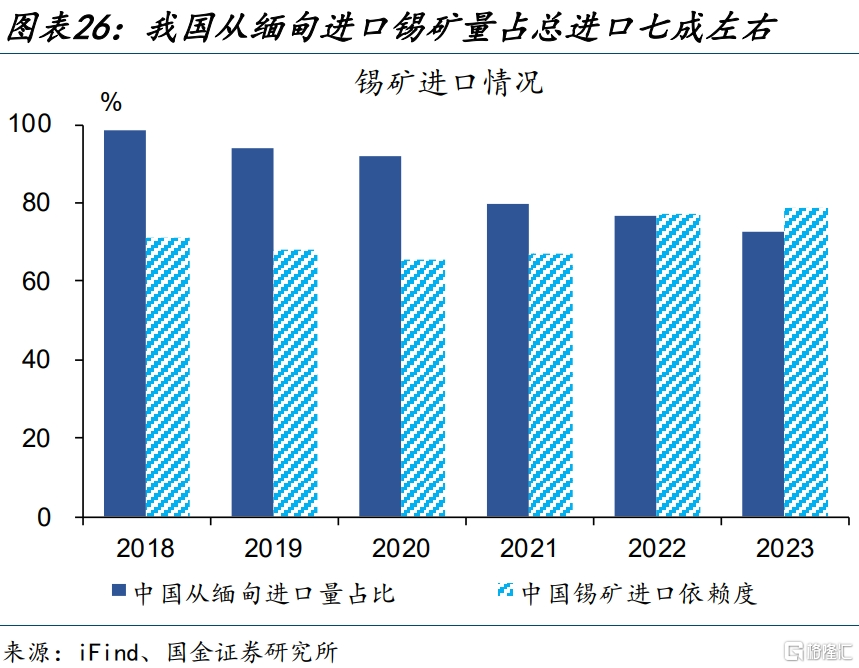

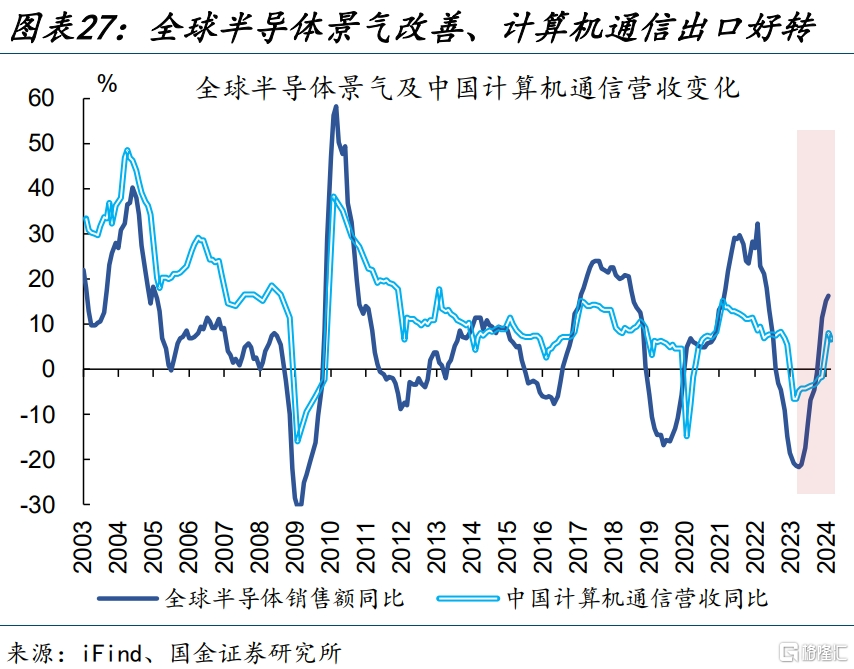

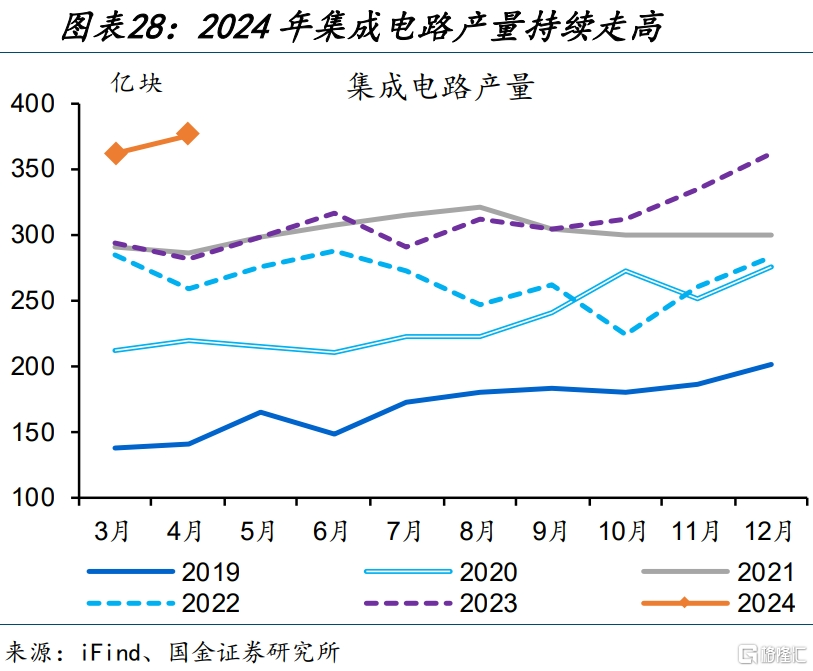

供給擾動疊加全球半導體銷售回暖,錫、錳硅價格明顯上漲。我國錫、錳硅的進口依賴度較高,近期澳洲格魯特島碼頭損壞、全球約15%的錳礦發運受阻;另外佔我國海外進口量近七成的緬甸錫礦主產區停產,明顯加大了供給端擾動。需求側看,全球消費電子景氣回升、國內集成電路產量擴張,對錫、錳硅等原材料價格也存在支撐。

三問:漲價背後的“復蘇”信號?出口改善或將延續,政策落地對經濟支持效果或進一步顯現

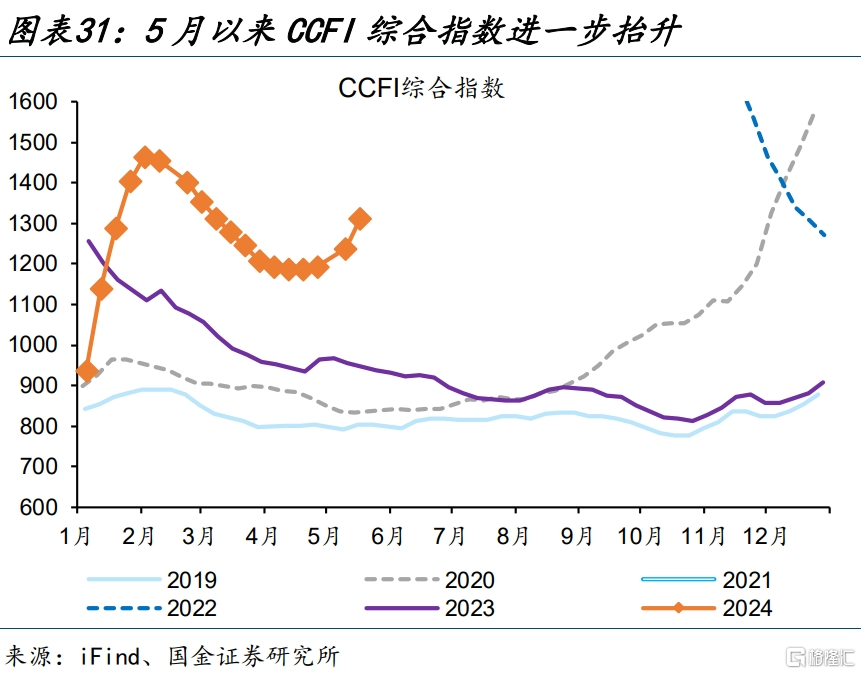

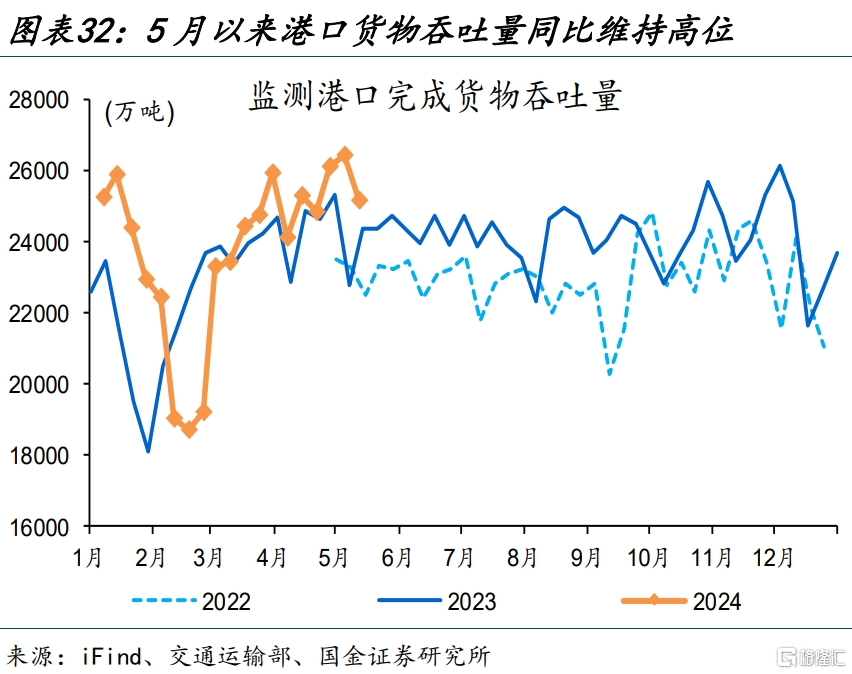

全球制造業景氣回升背景下,我國出口改善或將延續,5月以來CCFI指數等高頻數據漲幅擴大。美國部分行業補庫已开啓,一方面直接帶動我國出口,另一方面提振全球制造業景氣、對我國出口形成間接支持。5月以來映射外需的高頻數據呈現積極變化,CCFI指數同比漲幅擴大至29.5%,港口貨物吞吐量明顯高於去年同期。

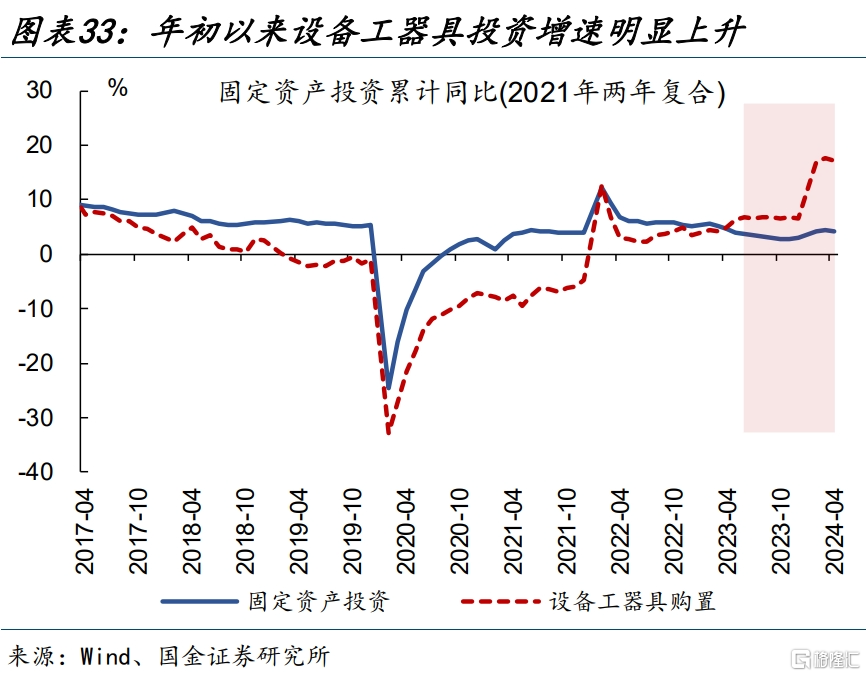

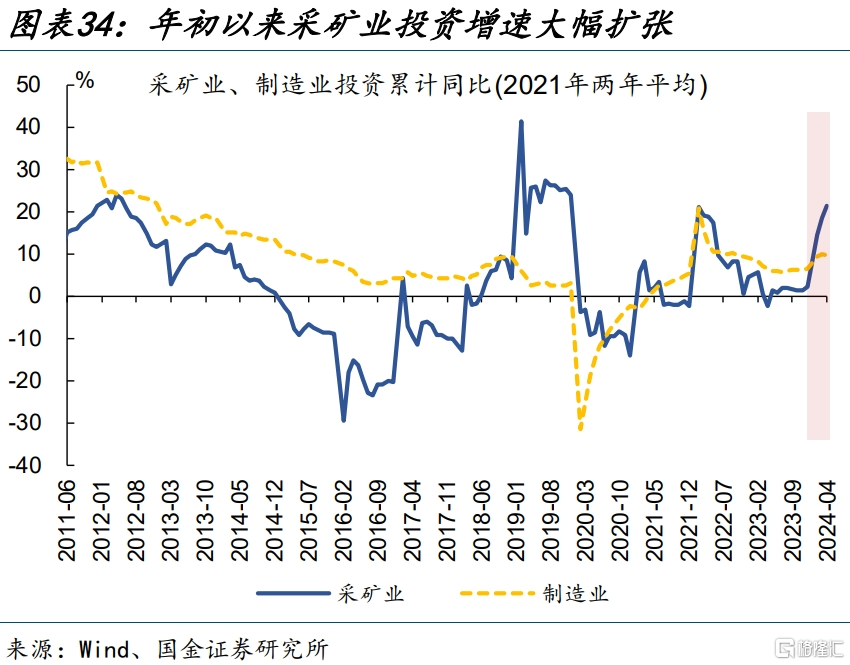

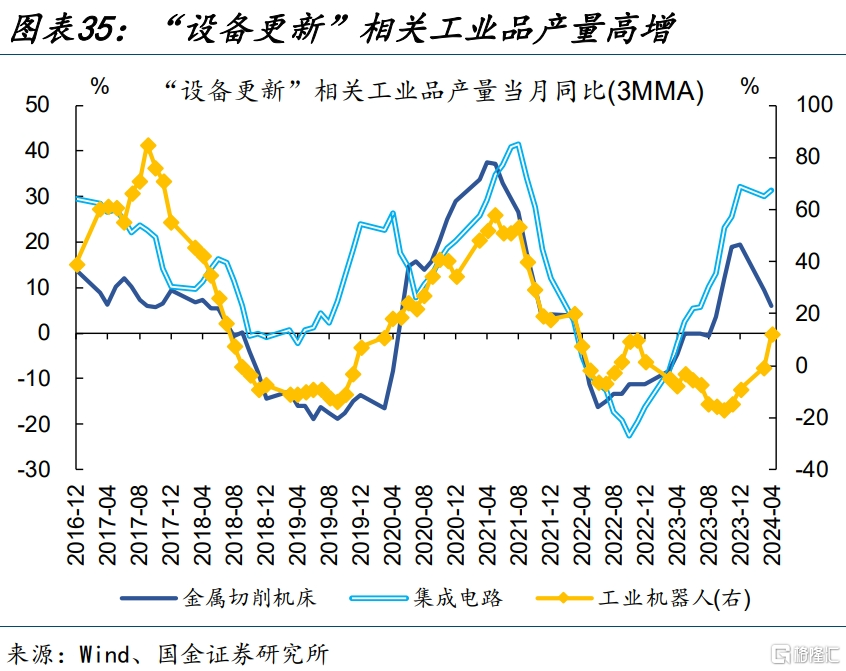

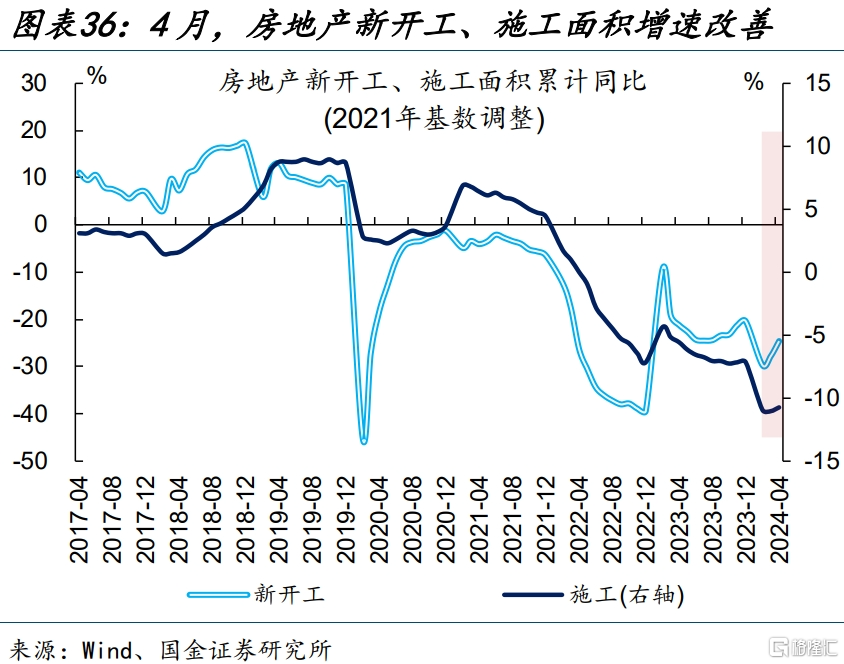

國內“設備更新”、房地產相關政策初見成效,對經濟的支持效果或進一步顯現。4月,設備工器具、採礦業投資增速分別擴張至17.2%、21.3%,設備更新需求或已有所釋放。前期地產融資“白名單”等也有一定見效,4月地產新开工、施工面積增速改善。隨着穩地產政策“三箭齊發”、財政發債節奏逐步提升,內需修復斜率或持續向上。

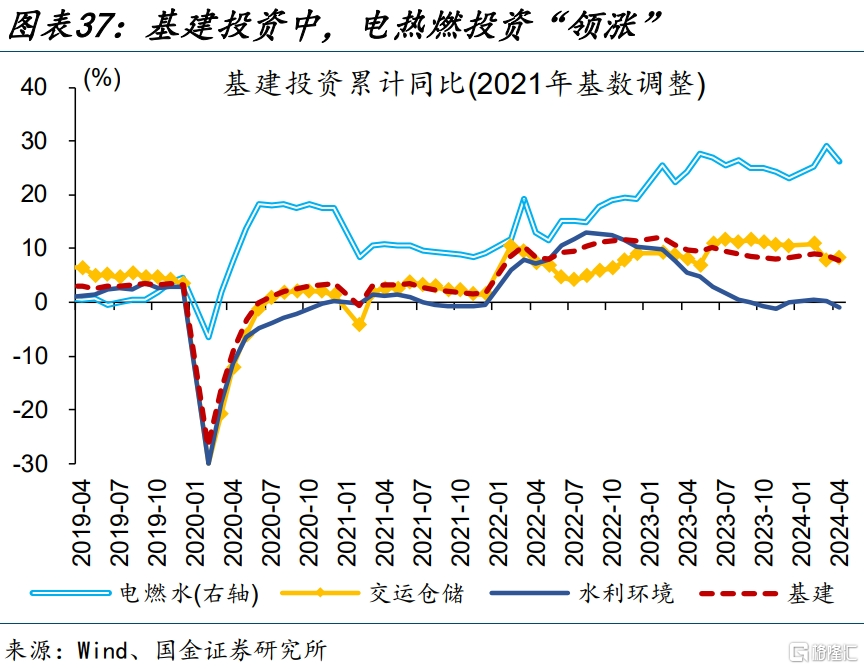

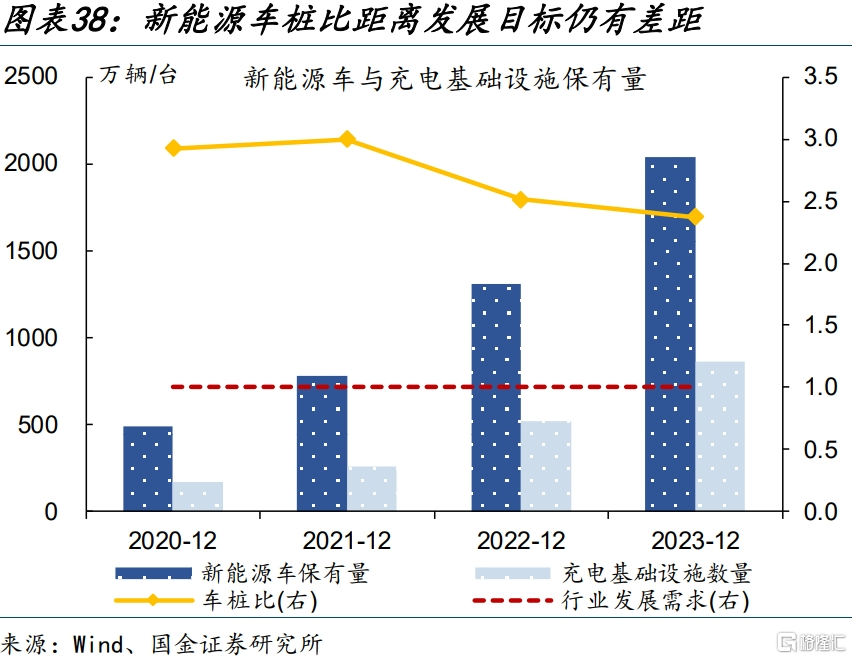

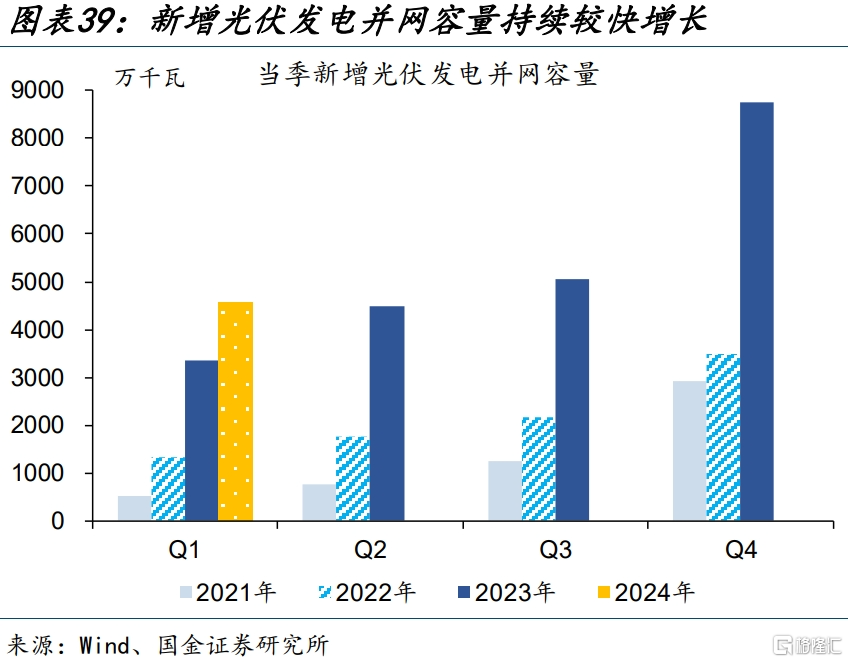

此外,伴隨能源轉型、“新質生產力”加快布局,我國電力基礎設施投資仍有增長空間。我國新能源轉型帶動電力投資顯著增長,一季度光伏發電並網量同比增長36%,4月電熱燃投資增速升至26.2%。往後看,電力投資仍有增長空間,一方面充電基礎設施存在一定供給缺口,另一方面發展算力、高端制造等對電網荷載等也有更高要求。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

報告正文

1、熱點思考:工藝品漲價德“復蘇”邏輯

4月以來南華工業品價格指數顯著上揚,不同商品漲價背後的經濟邏輯如何,傳遞了哪些“復蘇”信號?本文梳理,供參考。

1.1、一問:近期工業品價格走勢?

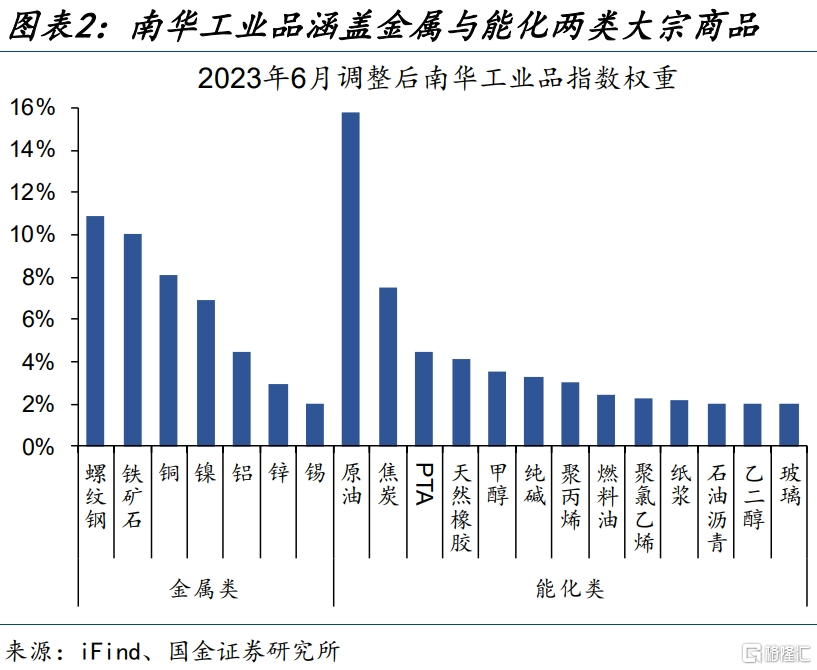

近期南華工業品價格指數顯著上揚,金屬、能化指數均有明顯增長。2024年2月以來,南華工業品指數同比連續提升,5月[1]漲幅擴大至19.7%;期間,PPI同比降幅相應呈現收窄,4月同比錄得-2.5%、較2月小幅回升0.2個百分點。拆分結構看,南華工業品指數由金屬與能化兩類構成,二者佔比分別爲49%、51%。自2月起金屬與能化指數均有一定上漲,5月同比進一步走闊,分別錄得17.9%、19.7%;金屬、石化加工等行業營收增速亦有所改善,指向近期工業品價格回升存在需求端支撐。

金屬指數中,銅、鋁價格擡升提振有色指數,鐵礦石價格反彈帶動黑色指數攀升。5月,南華有色金屬指數漲幅擴大至15.3%;其中銅、鋁等基本金屬同比分別有27.7%、19.8%的增長,且其佔比分別高達34.4%、19.4%,是有色指數上升的主要貢獻項;錫價雖以31%的同比漲幅領漲有色鏈條,但權重較小、整體貢獻有限。5月,南華黑色指數同比升至17%,其中鐵礦石指數權重高達40%,同時4月以來價格明顯反彈,是黑色指數上漲的最主要原因。錳硅指數同比雖有27.3%的較大增長,但其佔比僅有3.9%、拉動作用相對較弱。

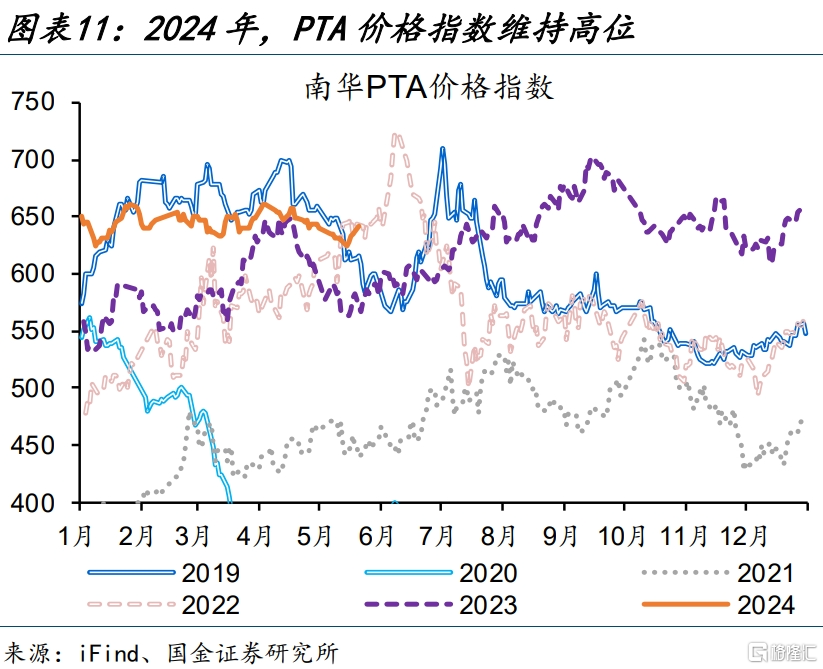

能化商品中,苯乙烯價格漲幅居前、持續性最強;前期調整較多的純鹼、玻璃價格,4月以來出現反彈。原油指數在能化指數中權重最高、達25%,4月以來價格有所回調。原油下遊的能化產品中,苯乙烯價格自2023年12月起進入上行通道、持續性最強,今年5月20日南華苯乙烯指數創下歷史新高。此外,近期南華能化指數擡升還與純鹼、玻璃價格修復有關;今年一季度純鹼、玻璃價格明顯回調,4月以來價格連續反彈。

1.2、二問:哪些經濟因素支撐價格上漲?

中美庫存“共振”與國內電力投資強勁增長,內、外需共同對銅、鋁等有色金屬價格形成支撐。當前美國 “補庫”已开啓,金屬制品是中美庫存“共振”的代表性行業之一;3月,我國對美出口的金屬制品同比較去年低點提升25個百分點至-2.3%,其中銅、鋁制品出口同比分別較去年低點提升63.1、37.4個百分點至18.8%、7.3%。國內方面,電力投資高增、同比較去年末增加9.4個百分點至3月的36.7%,拉動有色金屬、電线電纜等投入品需求;5月以來,南華銅、電线電纜指數同比分別較去年末提升22.5、2.5個百分點。

國內設備更新以及船舶出口增長對鋼鐵需求有所提振,帶動黑色鏈條價格上漲。新一輪設備更新加快落地,汽車、通用設備、專用設備是主要“生產方;與此同時,全球船舶更新需求疊加中國造船比較優勢,對我國船舶的出口及生產形成明顯帶動。上述行業的生產環節對鋼鐵需求較高,冷軋板卷、中厚板等鋼壓延產品爲主要中間投入品。3月以來,冷軋板卷、中厚板產量增長維持韌性,5月二者同比分別爲2.8%、5.4%,拉動鐵礦石指數顯著增加;相比之下,螺紋鋼產量同比降幅持續擴大、5月錄得-11%,進一步說明近期鐵礦石價格上漲更多受到設備更新落地、船舶出口的帶動。

“一帶一路”沿线國家貢獻下,我國家電出口持續好轉,對苯乙烯需求隨之增加。家電制造是苯乙烯的重要應用領域之一,本輪苯乙烯漲價或主要受到家電出口增長帶動。2023年以來,我國家電出口額同比持續攀升,2024年4月升至12.6%。拆分國別看,近年來我國對俄羅斯、沙特、阿聯酋、印度尼西亞等“一帶一路”沿线國家的家電出口份額提升、2023年同比分別增加1.1、0.4、0.3、0.1個百分點。同時,今年1-4月我國對相應地區的機電設備出口保持較快增長,其中對沙特、阿聯酋、印度尼西亞等國的機電出口同比分別爲20.2%、13.8%、10.6%,超過3.4%的整體機電出口增速。

供給擾動疊加全球半導體銷售回暖,錫、錳硅價格明顯上漲。錫、錳硅是生產半導體的重要原材料,我國的進口依賴度較大,近期來自供需兩端的共同因素導致價格大幅上漲。供給端,澳洲格魯特島碼頭損壞,全球供給約15%的錳礦發運受阻、供給收緊;另外佔據我國海外供應量近七成比重的緬甸錫礦主產區停產,錫礦供應出現減少,進一步加大了供給端擾動。需求側看,全球消費電子景氣有明顯改善,以半導體爲代表的電子行業或進入上行周期,2024年3月全球半導體銷售額同比回升至15.2%;與此同時,國內集成電路產量擴張,4月同比增長33.8%,對錫、錳硅等原材料價格也存在支撐。

1.3、三問:漲價背後的“復蘇”信號?

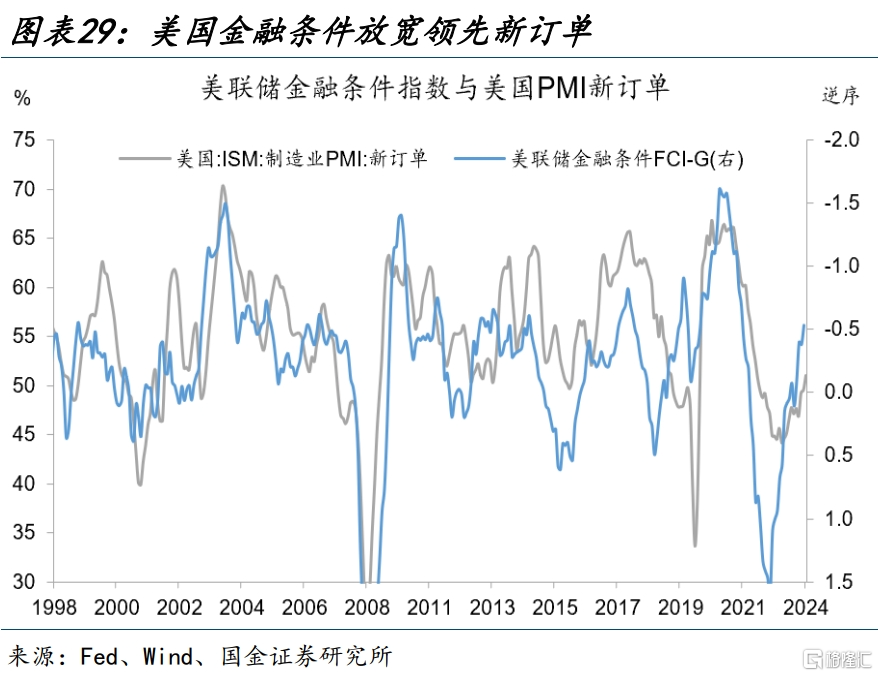

全球制造業景氣回升背景下,我國出口改善或將延續,5月以來CCFI指數等高頻數據漲幅擴大。美國金融條件放松背景下,銷售庫存比、PPI同比等領先指標觸底回升,部分行業補庫已然开啓。美國補庫需求回升,一方面對我國出口形成直接帶動;另一方面提振了新興市場制造業生產,對我國資源品等出口形成間接支持。5月以來映射外需的高頻數據呈現積極變化,CCFI綜合指數擡升、同比漲幅擴大至29.5%,港口貨物吞吐量也明顯高於去年同期,我國出口改善或將延續(詳情參見《出口“強勢”仍將延續》)。

國內“設備更新”、房地產相關政策初見成效,對經濟的支持效果或進一步顯現。年初以來設備工器具投資增速大幅擡升,傳統行業作爲本輪政策重點支持的領域之一,其投資需求擴張更加顯著;4月採礦業投資增速擴張至21.3%,較去年末大幅提升19.2個百分點。此外,工業機器人、集成電路等“智能、數字化轉型”相關設備產量明顯增長,指向設備更新需求已有所釋放。前期地產融資“白名單”等支持政策也有一定見效,4月地產新开工、施工面積累計同比分別較上月回升3.2、0.3個百分點至-24.6%、-10.8%。隨着穩地產政策“三箭齊發”、財政發債節奏逐步提升,內需修復斜率或持續向上。

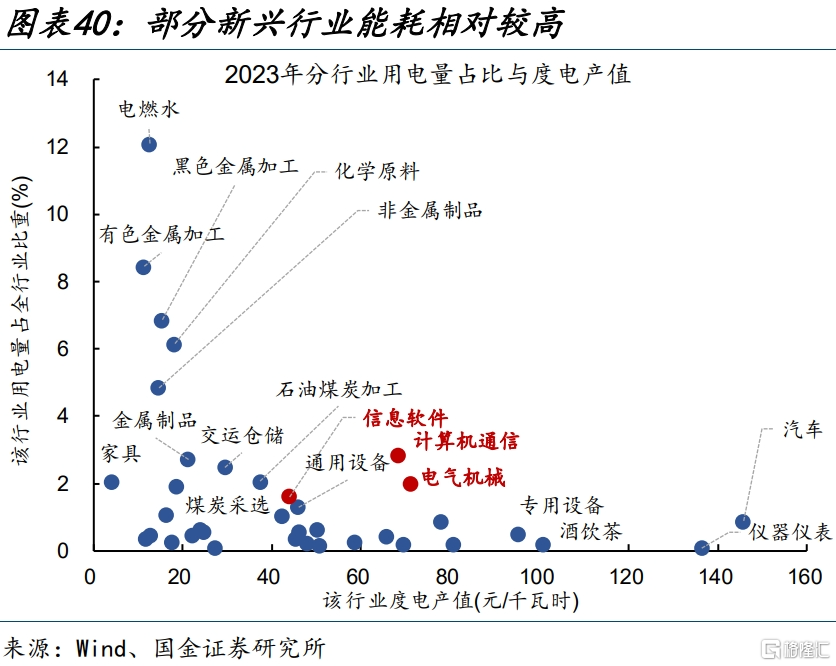

此外,能源轉型、“新質生產力”加快布局背景下,我國電力基礎設施投資仍有增長空間。近年來,我國“新能源”轉型顯著帶動了電力投資需求;一季度光伏發電並網量同比增長36%,電熱燃投資增速由去年末的23%進一步升至今年4月的26.2%。往後看,電力投資仍有增長空間,一方面,2023年我國新能源車車樁比2.4:1,距離“2025年實現車樁比2:1、2030年實現1:1”的目標仍有一定差距。另一方面,我國算力需求提升、高端制造業等“新動能”發展壯大,對於電力功耗、電網負荷等也有更高要求。

經過研究,我們發現:

(1)近期工業品價格走勢?近期南華工業品價格指數顯著上揚,金屬、能化指數均有明顯增長。金屬指數中,銅、鋁價格擡升提振有色指數,鐵礦石價格反彈帶動黑色指數攀升。能化商品中,苯乙烯價格漲幅居前、持續性最強;前期調整較多的純鹼、玻璃價格,4月以來出現反彈。

(2)哪些經濟因素支撐價格上漲?中美庫存“共振”與國內電力投資增長,內、外需共同對銅、鋁等有色金屬價格形成支撐。國內設備更新及船舶出口增長提振鋼鐵需求,帶動黑色鏈條價格上漲。“一帶一路”沿线國家貢獻下,我國家電出口持續好轉,對苯乙烯需求隨之增加。供給擾動疊加全球半導體銷售回暖,錫、錳硅價格明顯上漲。

(3)漲價背後的“復蘇”信號?全球制造業景氣回升背景下,我國出口改善或將延續,5月以來CCFI指數等高頻數據漲幅擴大。國內“設備更新”、房地產相關政策初見成效,對經濟的支持效果或進一步顯現。此外,伴隨能源轉型、“新質生產力”加快布局,我國電力基礎設施投資仍有增長空間。

風險提示

1、經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2、政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文選自國金證券於2024年5月21日發布的證券研究報告《工業品漲價的“復蘇”邏輯》,證券分析師:

趙 偉(執業S1130521120002)zhaow@gjzq.com.cn

張雲傑(執業S1130523100002)zhangyunjie@gjzq.com.cn

標題:工業品漲價背後的“復蘇”信號?

地址:https://www.iknowplus.com/post/109604.html