長城證券4月外貿數據點評:進口強於季節性

核心觀點

結論:4月我國出口略弱於季節性,進口強於季節性,貿易順差爲723.5億美元,同比下降14.9%。出口量漲價跌特徵仍待緩解,進口量價齊漲特徵初現。長城證券認爲後續出口仍有一定回升空間,可能改善出口商品價格,同時我國貿易順差有望同比轉正,淨出口對GDP的貢獻也有望由負轉正,外需一定程度可彌補內需的相對不足。

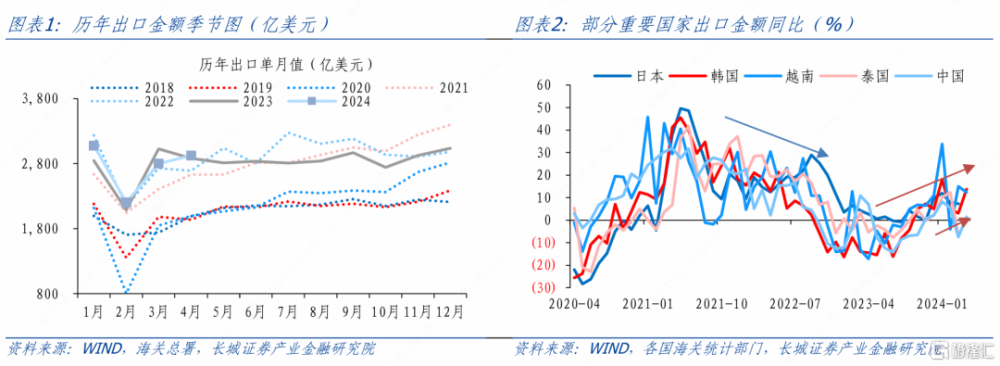

數據:4月我國出口金額2924.5億美元,同比1.5%,前值-7.5%;進口金額2201億美元,同比8.4%,前值-1.9%;貿易順差723.5億美元,同比-14.9%。

要點:4月我國出口金額2924.5億美元,同比1.5%,較3月的-7.5%有所回升。環比看,4月較3月出口上升4.6%,2018-2021年同期均值爲7.4%,2023年爲-4.7%,從這個角度看,今年4月出口金額的同比改善或有一定低基數因素,環比特徵並未超過往年水平。

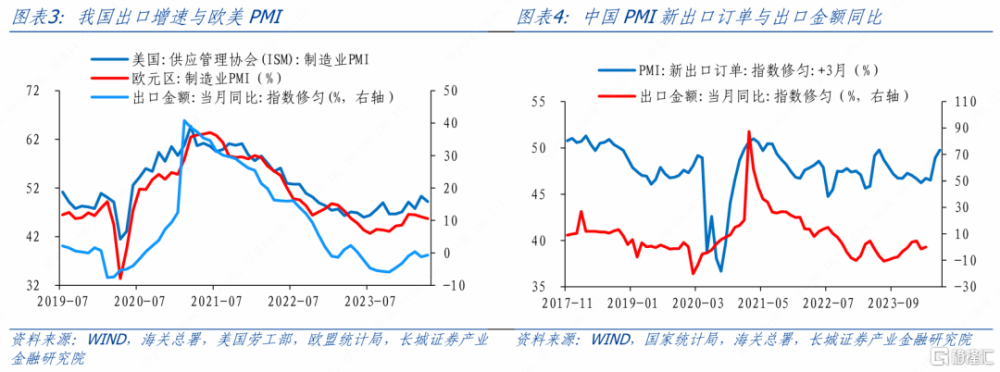

不過1-4月出口累計同比仍維持1.5%的增幅,長城證券預計今年全年出口增速將會回正,淨出口對GDP也有望形成正向貢獻。出口回升的動力在於歐美市場制造業迎來一定修復,有助於對全球需求帶來支撐。而我國PMI新出口訂單指數已經連續兩個月位於擴張區間。但也要警惕我國短期內出口價格指數改善有限,出口以價換量特徵或將延續。

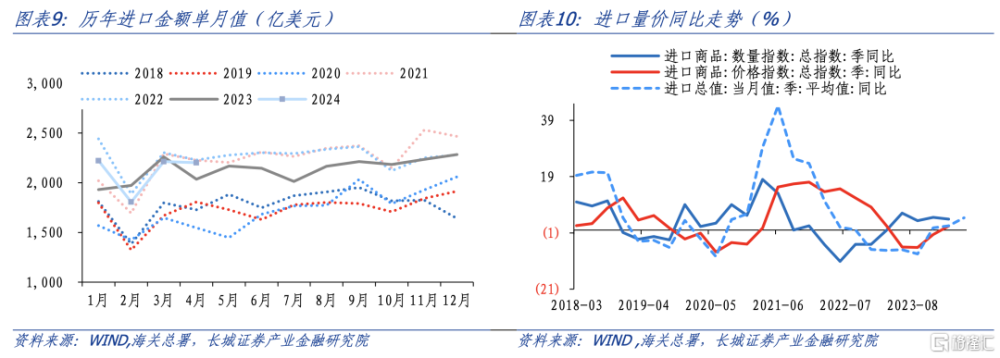

4月我國進口金額2201億美元,同比增長8.4%,漲幅較3月的-1.9%明顯回升。4月進口額環比下降0.5%,2018-2021同期環比均值爲-1.1%,今年4月進口表現略強於季節性。

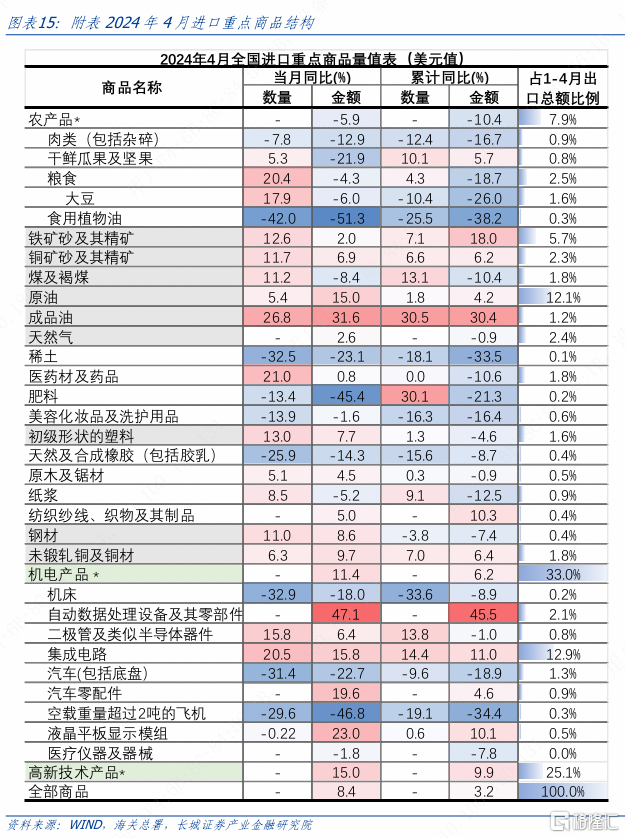

量價角度看,價格對進口額的貢獻开始轉正,量價齊漲特徵初步浮現。截至今年一季度末,我國進口商品數量指數和價格指數同比分別爲3.9%和1.4%,較去年平均的3.4%和-3.1%均有所擡升。4月份原油成品油、未鍛壓銅及銅材、液晶平板顯示模組等商品進口金額同比高於數量同比,或表明部分原料和大宗商品進口價格回升。

國家統計局數據顯示,一季度我國貨物和服務淨出口對GDP拉動0.77個百分點,好於2023年全年的-0.59%。長城證券認爲後續出口仍有一定回升空間,我國貿易順差有望同比轉正,淨出口對GDP的貢獻也有望由負轉正,外需一定程度可彌補內需的相對不足。

對於匯率,美聯儲態度相對鴿派,而國內政治局會議定調積極,人民幣及中國資產風險偏好出現一定回升。從這個角度看,人民幣匯率或將仍在7.2上下震蕩。

1出口同比增速小幅回升,以價換量仍待緩解

4月我國出口金額2924.5億美元,同比1.5%,較3月的-7.5%有所回升。環比看,4月較3月出口上升4.6%,2018-2021年同期均值爲7.4%,2023年爲-4.7%,從這個角度看,今年4月出口金額的同比改善或有一定低基數因素,環比特徵並未超過往年水平。

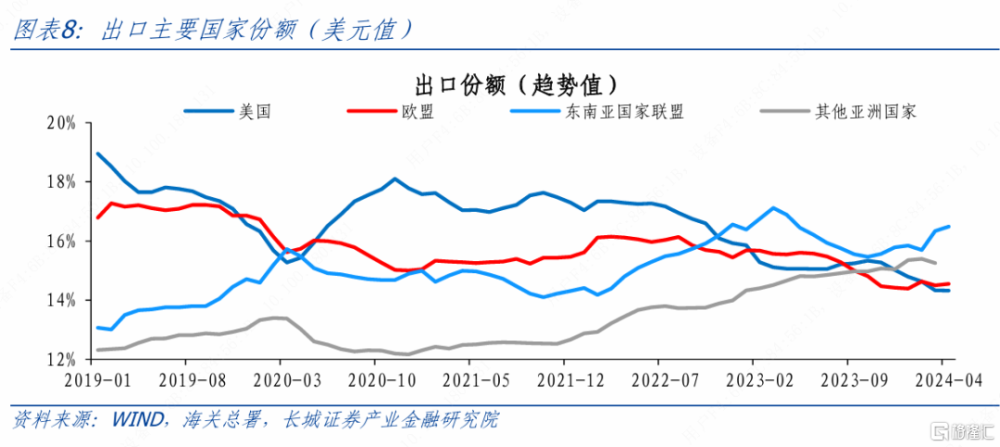

不過1-4月出口累計同比仍維持1.5%的增幅,長城證券預計今年全年出口增速將會回正,淨出口對GDP也有望形成正向貢獻。出口回升的動力在於歐美市場制造業迎來一定修復,有助於對全球需求帶來支撐。而我國PMI新出口訂單指數已經連續兩個月位於擴張區間。但也要警惕我國短期內出口價格指數改善有限,出口以價換量特徵或將延續;對美國出口份額仍處於下降趨勢,美國新一輪補庫需求拉動我國出口作用可能有限。

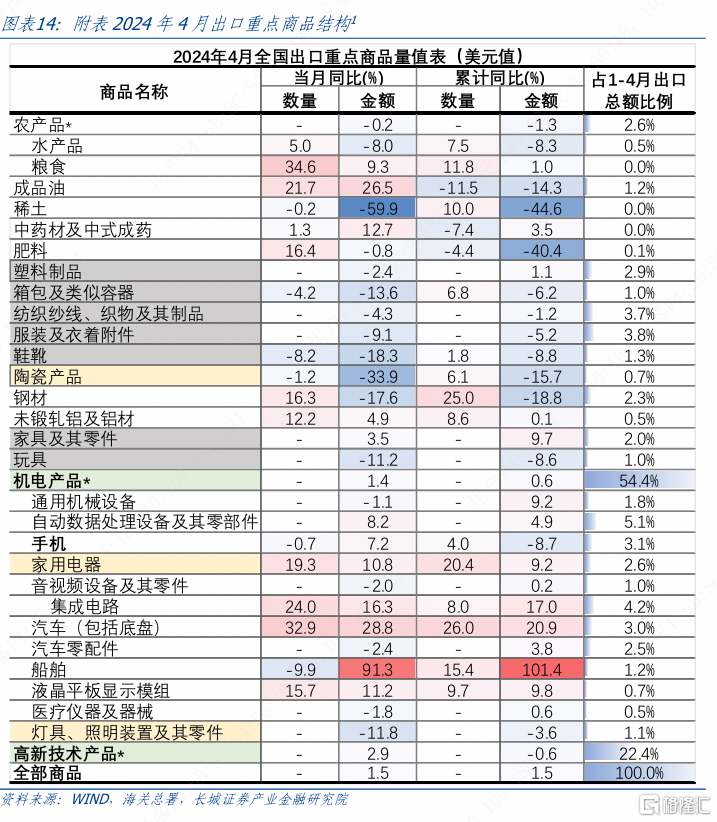

按出口商品結構拆分,4月勞動密集型、機電和高新技術產品出口額(美元計價)分別同比-6.5%/+1.5%/+3.1%,合計拉動出口增長1.5個百分點,機電與高新技術產品的貢獻有所凸顯。從具體商品來看,家電、集成電路、汽車、船舶出口增速較高,4月分別同比增長10.8%、16.3%、28.8%和91.3%,分別拉動出口增長0.3、0.6、0.8和0.6個百分點。手機、液晶平板顯示模組等機電產品出口增速也高於全部商品出口增速。長城證券預計,受益於全球半導體周期开啓,未來我國電子產品出口景氣度有望提升。

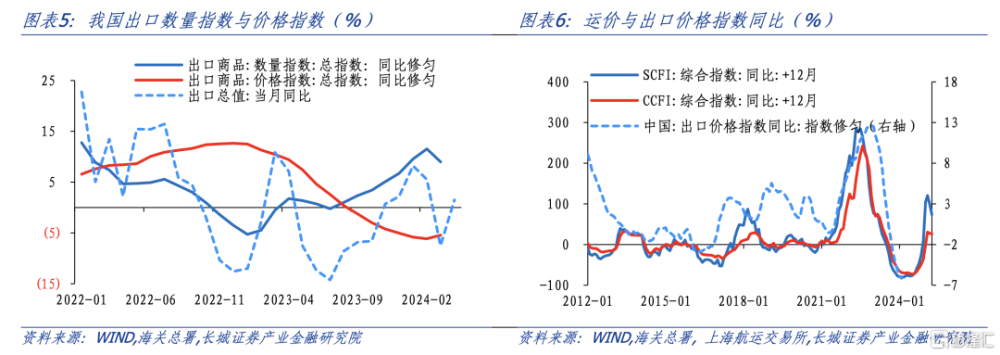

但也要看到家電、汽車等商品出口數量同比增速高於出口金額同比增速,或表明部分商品存在“以價換量”情況,可能影響出口企業盈利空間。實際上,截至今年3月我國出口數量指數和價格指數延續分化,數量指數同比漲幅繼續擴大,價格指數仍在同比負增。一季度出口商品數量指數與價格指數同比分別爲+13%和-6.3%。不過隨着全球運價回升及需求修復,我國出口價格或有回升空間。

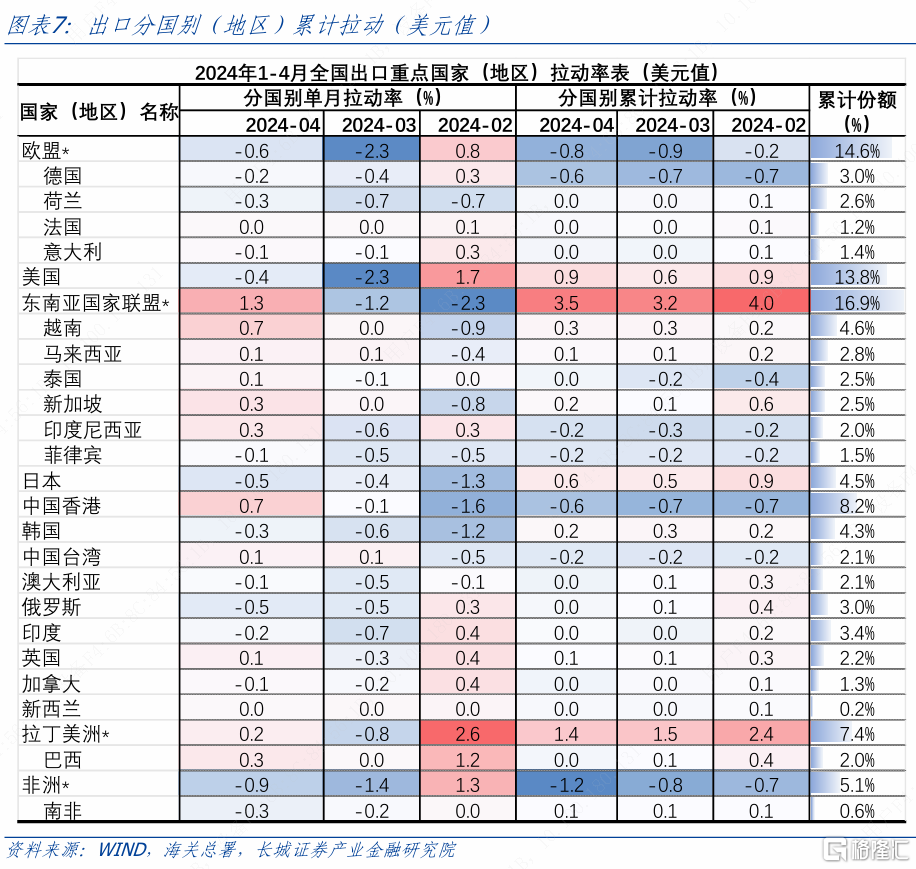

分出口國家拆分,4月我國傳統的貿易三大夥伴東盟、歐盟和美國對我國的拉動分別爲1.3%、-0.6%和-0.4%,我國對東盟、歐盟、美國的出口金額同比分別爲8.1%,-3.6%和-2.8%。出口份額方面,美日韓降、中西亞及東盟升的趨勢仍在延續。長城證券以亞洲剔除日本、韓國、東盟等國剩余的國家表示“其他亞洲國家”,截至4月我國對東盟和其他亞洲國家出口份額佔比分別爲16.5%和15.2%,較去年末繼續提高;對歐盟和美國出口份額略有下降。

2進口強於季節性,量價齊漲特徵初現

4月我國進口金額2201億美元,同比增長8.4%,漲幅較3月的-1.9%明顯回升。4月進口額環比下降0.5%,2018-2021同期環比均值爲-1.1%,今年4月進口表現略強於季節性。

量價角度看,價格對進口額的貢獻开始轉正,量價齊漲特徵初步浮現。截至今年一季度末,我國進口商品數量指數和價格指數同比分別爲3.9%和1.4%,較去年平均的3.4%和-3.1%均有所擡升。4月份原油成品油、未鍛壓銅及銅材、液晶平板顯示模組等商品進口金額同比高於數量同比,或表明部分原料和大宗商品進口價格回升。

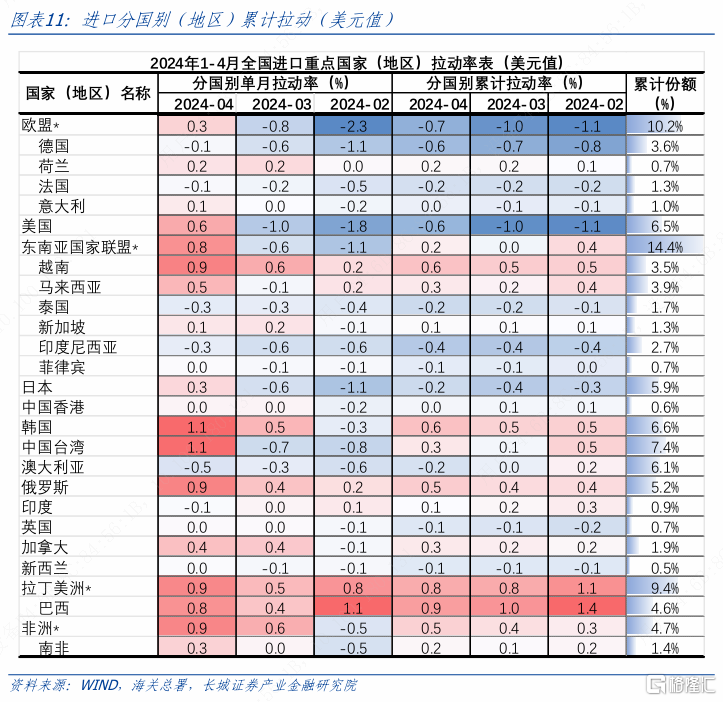

分國家拆分看,4月份我國主要進口來源地區中,拉美、俄羅斯、越南、韓國的拉動率相對較強且持續時間較長,而我國從歐盟與美國進口拉動率轉正,其持續性有待觀察。

3貿易差額同比下降,人民幣或將繼續震蕩

4月我國進口好於季節性,出口略弱於季節性,貿易順差爲723.5億美元,同比下降14.9%。前四月累計順差達2560億美元,同比下降3.7%。國家統計局數據顯示,一季度我國貨物和服務淨出口對GDP拉動0.77個百分點,好於2023年全年的-0.59%。長城證券認爲後續出口仍有一定回升空間,我國貿易順差有望同比轉正,淨出口對GDP的貢獻也有望由負轉正,外需一定程度可彌補內需的相對不足。

對於匯率,5月以來人民幣表現不弱,5月上旬,美元兌人民幣即期匯率平均爲7.218,較4月均價的7.239有所下降。中美經濟形勢與利差等是匯率的階段性主導因素。美聯儲態度相對鴿派,而國內政治局會議定調積極,人民幣及中國資產風險偏好出現一定回升。從這個角度看,人民幣匯率或將仍在7.2上下震蕩。

風險提示

國內宏觀經濟政策不及預期;地緣政治風險超預期;海外衰退不確定性;拉動率計算基數可能有誤差;信用事件集中爆發

注:本文來自長城證券2024年5月9日發布的《進口強於季節性——4 月外貿數據點評》,分析師:蔣飛S1070521080001;仝垚煒(研究助理)S1070122040023

標題:長城證券4月外貿數據點評:進口強於季節性

地址:https://www.iknowplus.com/post/106254.html