跌破160,日本央行4月出手幹預了?

2024年4月29日,美日匯率一度突破160的整數關口,一度實現了1990年4月以來的最弱日元水平(相較美元),此後美日匯率突然出現了快速下跌一度跌破156以及155的關口,我們認爲或存在日本當局實施外匯幹預的可能性。日本的上一輪外匯幹預發生於2022年,當時我們开啓了“日本外匯幹預”系列報告,目前已發布《日本外匯幹預:以時間換空間,但效果或有限》、《日本外匯幹預#2:“隱形”外匯幹預》、《日本外匯幹預#3:外匯幹預的“預習”》,本篇爲第四篇報告。

問:近期日元匯率發生了什么?

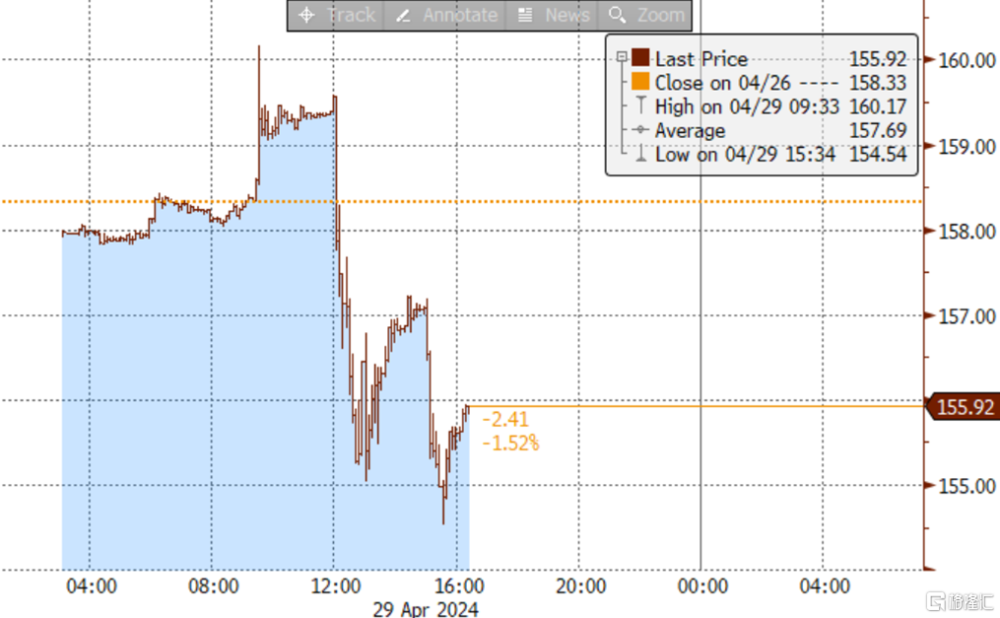

2024年4月26日,受日本央行會議偏鴿的影響,美日匯率在當天由155.50附近上升至突破158的整數關口(詳情參考《中金看日銀#45:24年4月會議回顧 ——日元還會貶值嗎?》)。2024年4月29日,日本爲公共假日,亞洲時間的外匯市場流動性偏差,當天北京時間9:30左右美日匯率一度突破160的整數關口,隨後穩定在159.30附近,但於當天北京時間11:50附近,美日匯率开始急跌,由159.60一度跌至155.00附近,此後發生了一定的回升,但北京時間15:00左右,美日匯率再度發生下行並突破155,截至北京時間16:30,美日匯率目前爲155.90附近 (圖表1)。

圖表1:2024年4月29日 美日匯率的走勢

注:橫軸爲北京時間 資料來源:彭博資訊,中金公司研究部

問:4月29日的美日匯率異動是發生了外匯幹預嗎?

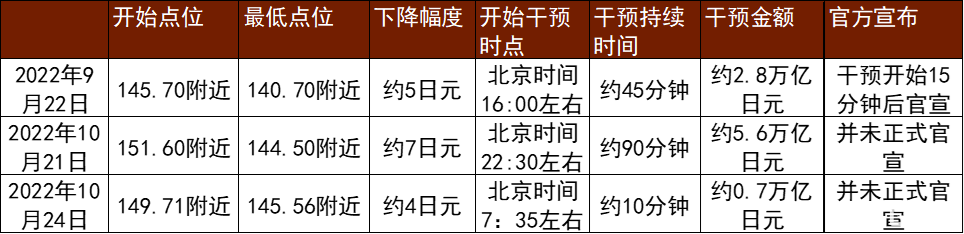

目前,主管匯率的日本財務省表示“對日元匯率走勢不予置評、目前正在工作當中”。關於“目前正在工作當中”的表態,4月29日爲日本的公共假日,一般情況下金融機構、公務員都處於休假當中,財務省的相關的表態,讓我們認爲存在實施了外匯幹預的可能性。另外,從力度來看本次異動的最大變化幅度爲159.60→155.00附近,變動較大,過去的外匯幹預的力度也爲美日匯率下行了5日元左右(圖表2)。整體來看,我們認爲4月29日的異動爲外匯幹預的可能性較大。

圖表2:2022年日本當局外匯幹預的相關信息

資料來源:日本財務省,彭博資訊,中金公司研究部

問:如果是外匯幹預,規模有多大?

如果4月29日的異動爲外匯幹預,那么日本財務省將於5月31日北京時間18:00的“外匯平衡操作的實施狀況”中官方宣布。但是我們也可以通過日本央行准備金账戶“財政等原因”的變動來推算出外匯幹預的規模,但是相關數據最快或將於5月2日(周四)才能得知。參考過去的外匯幹預的規模以及力度(圖表2),如果有外匯幹預,幹預規模可能是數萬億至十幾萬億日元左右。

問:日本當局如何幹預外匯?

答:“日元买入型外匯幹預”爲消耗外儲(賣出外儲中的現金或賣出外債,獲得外幣後再賣出)來买入日元,進而提振日元匯率。過去曾經出現過交易“歐元日元”的外匯幹預,但是近年來主要以“美元日元”的外匯幹預爲主。參考過去日本當局外匯幹預的經驗,我們認爲存在賣出美債的可能性,當天或給美債利率帶去小幅上行壓力。

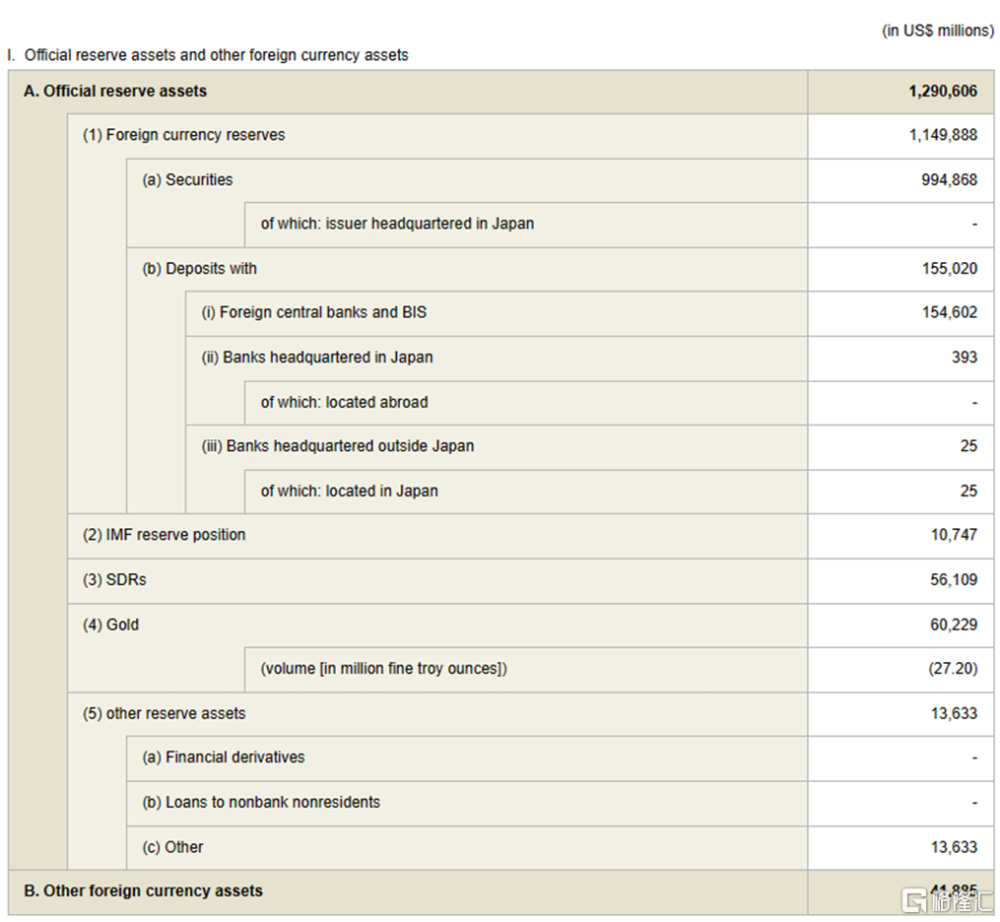

問:日本外儲余量還有多少?構成如何?

答:日本的具體外儲信息如圖表3所示,目前外匯儲備總規模爲1.29萬億美元,爲全世界第二大的外儲規模(第一爲中國)。其中的0.995萬億美元爲外國證券(我們認爲其中大部分爲美債)、0.155萬億美元爲外幣存款。

圖表3:日本外儲的規模與構成

注:截至2024年3月末 資料來源:日本財務省,中金公司研究部

問:短期內還會再出現外匯幹預嗎?

2024年4月29日美日匯率發生明顯下行之後又再度出現了一定反彈,參考以往的經驗,我們認爲在短期內(當天或數交易日內)或存在再度出現外匯幹預的可能性。

問:外匯幹預會逆轉日元的走弱嗎?

答:歷史顯示外匯幹預自身很難逆轉日元的貶值趨勢,更多是起到放緩日元貶值速度的作用。1997-1998年期間,日本曾實施過3輪“日元买入型外匯幹預”,總體而言只起到了“減速板”的作用,最終日元貶值的結束來自於俄羅斯國債違約所觸發的LTCM事件(圖表4)。2022年期間,日本也實施過3批“日元买入型外匯幹預”(圖表5),相關舉措也起到了“減速板”的作用,一定程度上實現了“以時間換空間”,但最終日元的升值來自於“美國CPI低於預期所帶來的美元走弱”。總體來看,我們認爲最終日元相較美元貶值趨勢的逆轉或需①貨幣政策收斂(美聯儲降息預期加深)、或②大型的金融性風險事件(以此發揮日元的避險屬性)。

圖表4:1997-1998年日本外匯幹預前後的美日匯率的走勢

資料來源:日本財務省,彭博資訊,中金公司研究部

圖表5:2022年日本外匯幹預前後的美日匯率的走勢

資料來源:日本財務省,彭博資訊,中金公司研究部

問:外匯幹預對日本資產以及全球資產的影響?

答:歷史經驗顯示,外匯幹預當天日元出現了明顯升值、美債利率的小幅上行、但並未給日本股票市場帶來太大影響。中長期來看,我們認爲日本當局的外匯幹預對各類資產影響有限。

問:現在的日元有多弱?

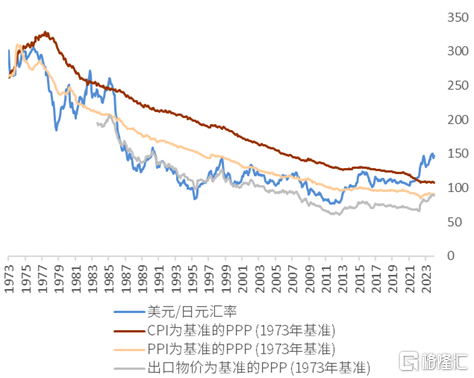

答:2024年4月29日當天美日匯率一度突破160的整數關口、爲1990年4月以來的最弱水平(圖表6)。2024年初以來日元相較美元貶值超過10%以上、爲最弱G10貨幣以及最弱亞洲貨幣(圖表7)。實際有效匯率方面,日元匯率目前同1971年的水平一致,爲半個世紀以來的最弱水平(圖表8)。購买力平價方面(圖表9),基於CPI計算的購买力平價顯示美日匯率應該在110附近的水平、基於PPI與出口物價計算的購买力平價顯示美日匯率應該在90附近的水平。

圖表6:美日匯率的長期走勢

資料來源:彭博資訊,中金公司研究部

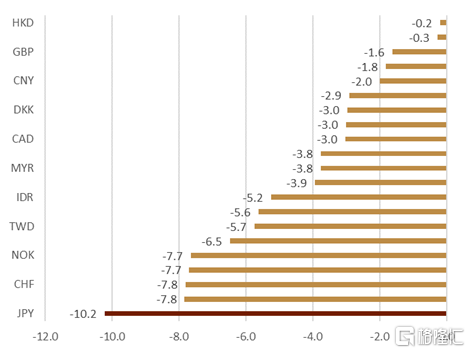

圖表7:2024年初以來G10貨幣以及亞洲貨幣相較美元的變化幅度(%)

注:截至2024年4月29日 資料來源:彭博資訊,中金公司研究部

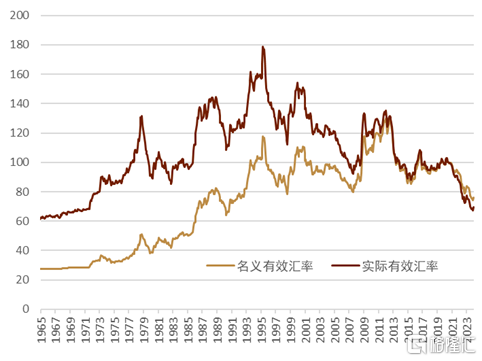

圖表8:日元有效匯率的走勢

注:2020年=100 資料來源:BIS,中金公司研究部

圖表9:美日匯率的購买力平價走勢

資料來源:日本國際貨幣研究所,中金公司研究部

問:日元貶值對日本經濟、日本股市的利弊如何?

答:上述的實際有效匯率方面,日元爲過去半世紀以來的低位,反映出日本在國際市場上的購买能力的削弱。而購买力平價則顯示日元匯率應該所在的位置,該位置爲1美元=90-110日元。即日元匯率理應在一個相對偏強的水平,但實際層面日元卻是在一個偏弱的位置。近期,投資者或更多關注日元貶值的弊端,認爲美元計價的日本名義GDP在進一步萎縮、日本居民的對外購买力正在下降等。但是我們認爲日元貶值也給日本帶來了衆多利好,在日元貶值的帶動下,利好日本的出口、利好日本企業的日元計價財報。在日元的貶值作用下,日本目前成爲了國際上的“價格的窪地、性價比的高地”。日本的麥當勞、星巴克、迪士尼門票、房價、工資等價格都明顯低於其他發達國家、甚至低於部分發展中國家,我們認爲該“便宜的日本(詳情參考《國別研究系列之日本篇#2:迎來歷史拐點的日本經濟》)”的邏輯帶來了大量資金流入(遊客入境日本、資金流入日本股市、房市等),整體來看或對日本經濟起到了正面的推動作用。回顧過去,2022年全年日元貶值約14%,成爲了最弱亞洲貨幣,但是2023年日本的GDP同比實現了實際1.9%、名義5.7%的高增長,日經指數也在2023年全面上漲約28%,成爲了亞洲最強股指。

問:既然日元貶值對日本利大於弊,那爲何要實施外匯幹預?

雖然我們認爲日元目前的水平對日本經濟以及日本股市是利大於弊,但是日本當局或擔心“日元大幅貶值→進口成本大幅提升→國內物價大幅上漲→日本央行大幅加息→日本形成滯脹”的風險。因此,我們認爲日本當局或希望的是“穩定的弱日元”而非“大幅明顯貶值的日元”。

日元匯率短期看法:短期內仍有存在進一步貶值的可能性

一直以來,我們認爲美國因素更多決定美日匯率的走勢。日元貶值還是升值的方向性問題,取決於美聯儲貨幣政策以及美元的強弱,未來如果繼續發生強美元,則日元面臨再度走弱的風險。但是日元是快速貶值還是溫和貶值,取決於日本當局的外匯幹預,外匯幹預可以放緩日元貶值的速度。總體來看,我們提醒投資者短期內仍需留意日元進一步貶值的可能性。我們一直以來建議投資者在投資日本資產時使用匯率對衝的手段,高息貨幣(美元等)對低息貨幣(日元)做出匯率對衝時可以收獲匯率對衝收益(詳情參考《國別研究系列之日本篇#1:重返歷史舞台的日本股市》),同時我們認爲日本當局外匯幹預之後選擇鎖匯可以“鎖”在一個較好位置。

日元匯率長期看法:目前匯率水平對日本或“過度”有利、或難以在長期持續,但短期內仍需留意日元進一步貶值的可能性

如上文所述,我們認爲目前的匯率水平對日本利大於弊,同時或是“過度”有利於日本,我們認爲該現象或難以在長期(數年)持續。美國前總統特朗普於4月23日表示“目前的日元貶值對美國而言是一個‘災難’,美國的制造業企業將失去競爭力,最終要么是丟失商業機會、要么是轉移出美國”。此外,3月26日日本政府舉辦了研討會,從國際收支的角度談論了日元貶值相關話題,《日本經濟新聞》報導表示“經濟產業省在6月份提出的《經濟財政運營與改革的基本方針(日文俗稱‘骨太の方針’)》中計劃加入鼓勵日本企業將海外利潤回流至日本國內的相關政策”。我們認爲相關信息在長期或能給日元匯率帶來支撐。(詳情參考《中金看日銀#45:24年4月會議回顧 ——日元還會貶值嗎?》)

日本會出現資本外逃嗎?目前可能性不大、日本民衆存在匯率中性的思想

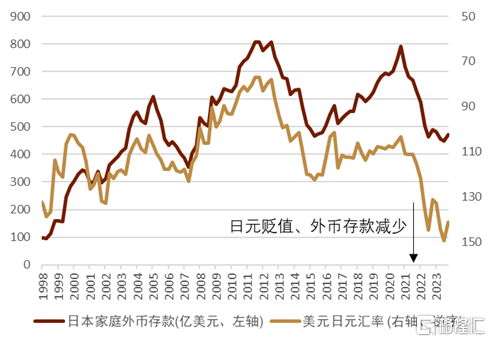

是否會出現日元明顯貶值進而帶來大量資本外逃是投資者的關心之一。日本是資本移動自由的國家、日本居民的日元現金存款約爲1000萬億日元(約6.3萬億美元)的規模,如果居民將日元存款全部轉化爲外幣存款則會給日元匯率帶來大幅的貶值壓力,但是基於過去的經驗,日本民衆存在匯率中性的思想(圖表10)。2022年期間,日元發生了明顯的貶值,但是日本居民卻“賣出外幣存款、买入日元”。相反,2007-2012年期間日元發生了明顯的升值,但是日本居民卻選擇“賣出日元、增加外幣存款”。這種“匯率中性”的思想對日元匯率起到了“削峰填谷”的作用,給日元匯率的穩定帶來了支持。日本民衆匯率中性的思想可以存在的前提下,我們認爲日本發生資本外逃爲小概率事件。

圖表10:日本民衆具有匯率中性思想

資料來源:日本央行,彭博資訊,中金公司研究部

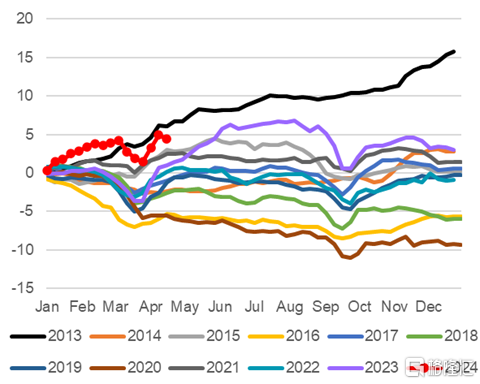

此外,外國資金也沒有出現外逃,反而是擴大了對日本的投資。日本股票方面,截至4月20日,外國投資者累計淨买入約4.5萬億日元的日股(圖表11),爲2013年以來的同期最高水平(但我們需強調大部分外國投資者买入日股會做匯率對衝,因此對匯率影響有限)。直接投資方面,我們看到外資的半導體與數據中心等行業正在加大對日本投資。台積電宣布在日本建造兩座工廠。此外、彭博資訊報導稱“台積電還考慮在日本建造第三座工廠、計劃生產3納米的半導體,並且存在建設第四座工廠的可能性”。台積電之外,其他的半導體公司也在加大布局日本,《日本經濟新聞》報導表示“美光科技將在今後數年內最多投資5000億日元,包括在廣島工廠引進生產最尖端半導體存儲芯片的設備等在內;美國應用材料(AMAT)未來數年將在日本招聘800名工程師等;世界級半導體研究开發機構的比利時公司imec計劃在北海道設立研究基地以支援Rapidus;韓國的三星電子將投資超過300億日元,在神奈川縣成立新的半導體研發基地等”。微軟宣布將在未來2年在日本投入29億美元用於建設AI數據中心,亞馬遜宣布在2023-2027年期間在日本投入2.3萬億日元(約150億美元) 用於建設數據中心。

圖表11:年初以來境外投資者對日本股票淨投資累計額 (萬億日元)

資料來源:日本財務省,中金公司研究部

注:本文來自中金公司2024年4月29日已經發布的《日本外匯幹預#4: 24年4月的幹預?》,報告分析師:丁瑞 S0080523120007,李劉陽 S0080523110005,陳健恆 S0080511030011,楊鑫 S0080511080003

標題:跌破160,日本央行4月出手幹預了?

地址:https://www.iknowplus.com/post/103236.html