美股爲何在GDP下台階期間不是單邊熊市?

核心結論

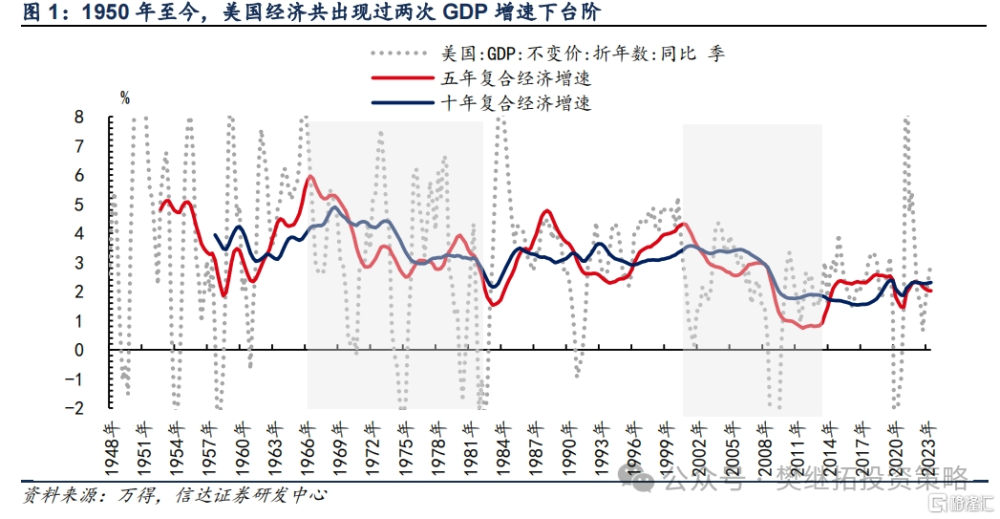

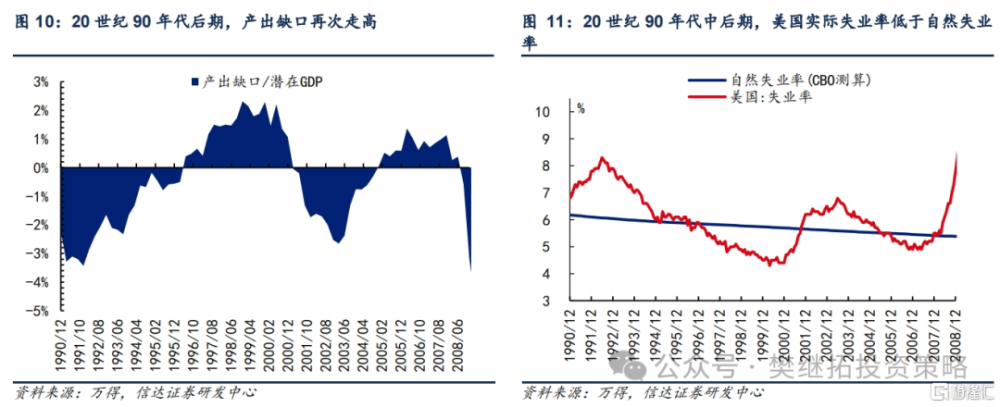

1950年至今美國共出現過兩次GDP增速下台階。1)分別發生在20世紀60-70年代、2000年至2015年。兩次GDP增速的下台階均與人口結構變化和技術進步放緩有關。2)GDP增速下台階前期,通脹均出現一定程度的走高。理論上來說,通脹是實體經濟在價格層面的映射,長期來看潛在經濟增速的下降通常也對應着長期通脹中樞的下降。但無一例外的是,美國兩次經濟增速下降的同時,通脹都出現了一定程度的走高。從深層原因來看,信達證券認爲這兩段時期的共性均是政府對經濟增長潛力下降的認識不足,在實際經濟增速下降初期採取逆周期政策而非結構性政策,進而推動產出缺口明顯走高,爲後續的高通脹埋下隱患。

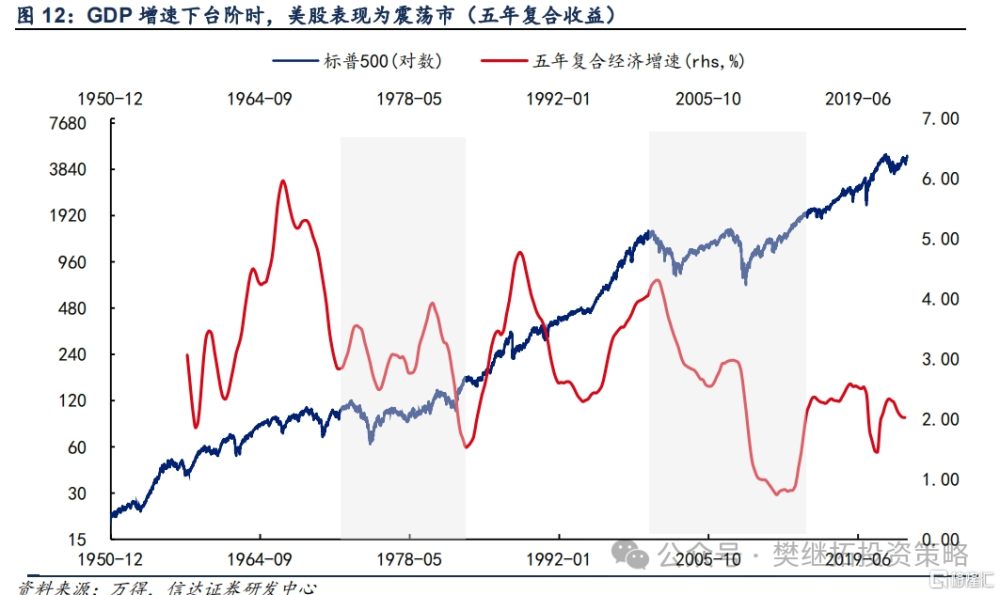

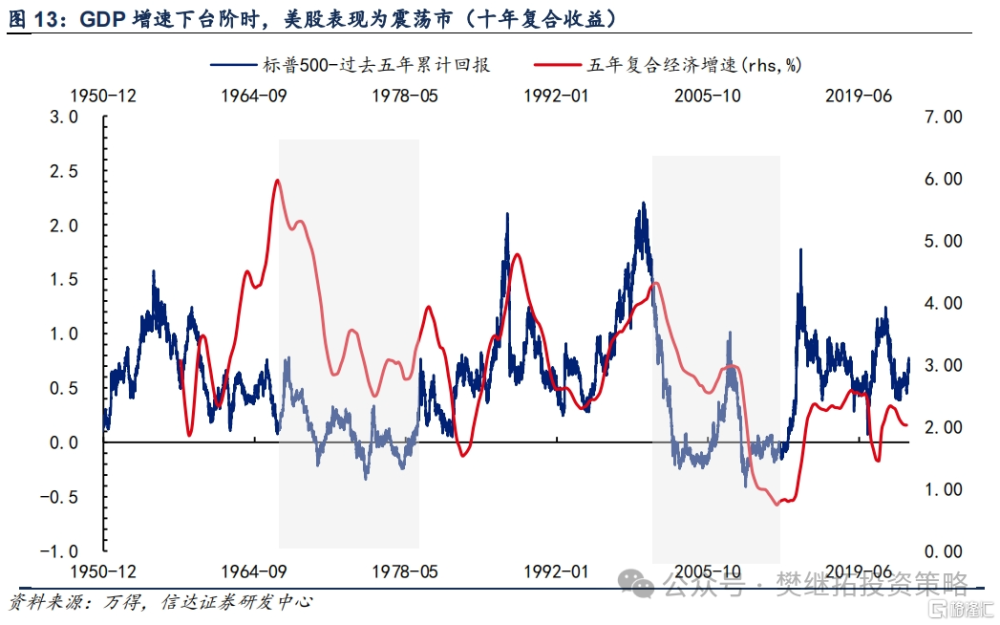

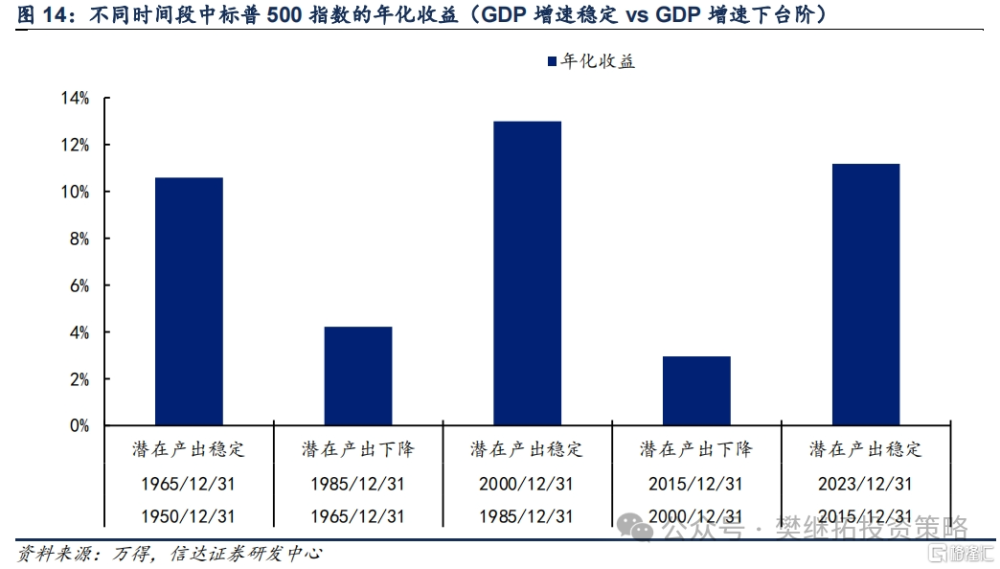

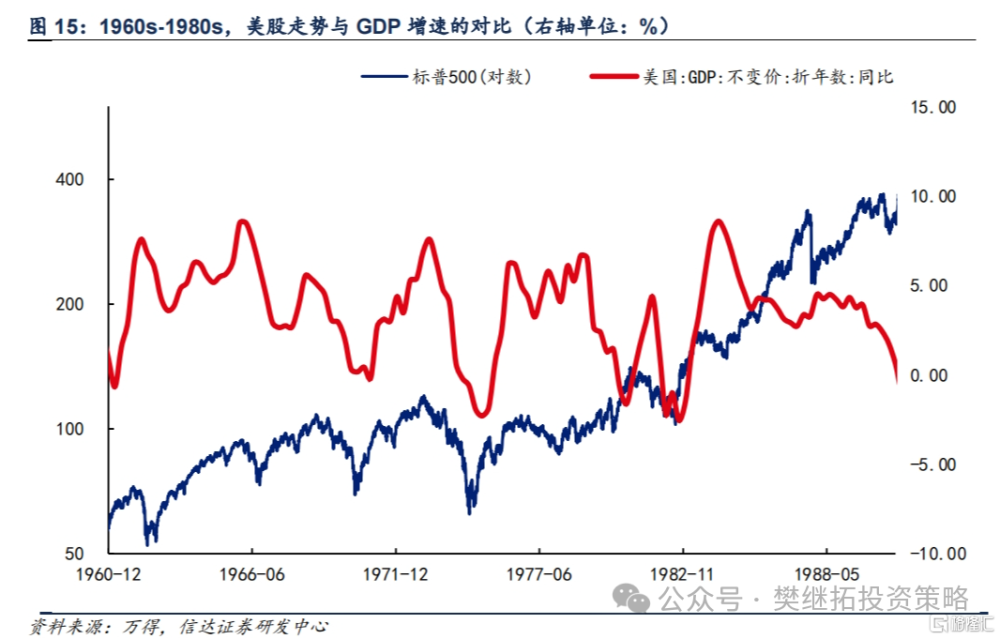

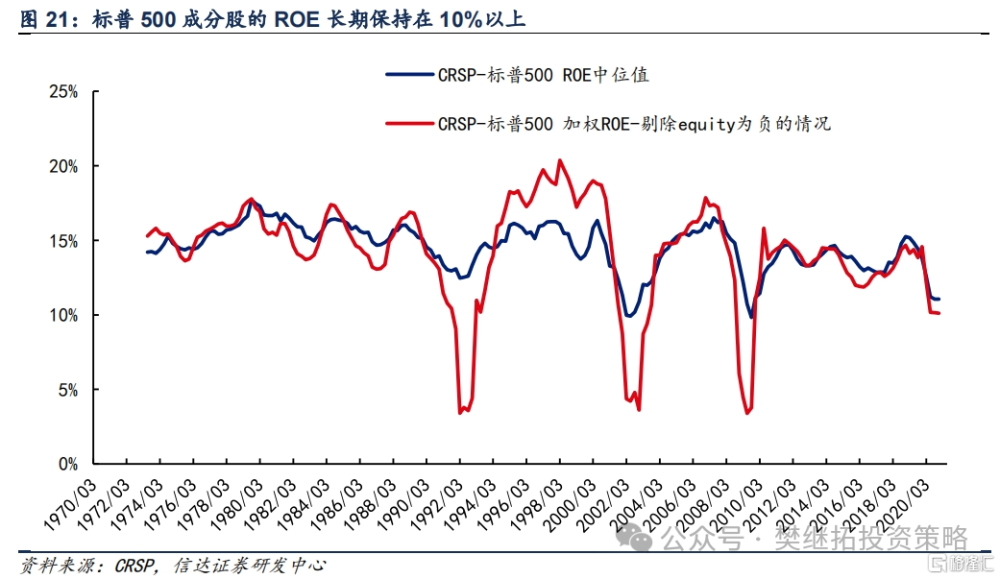

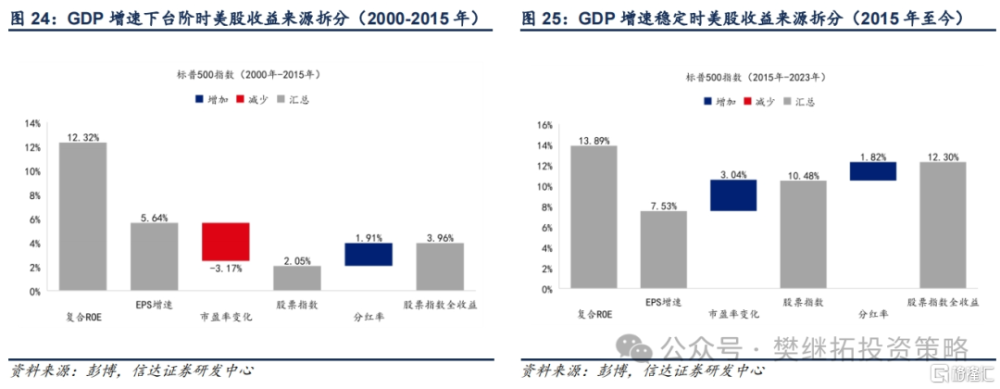

GDP增速下台階對美股整體的影響。1)GDP增速下台階期間,美股年化收益下降,呈震蕩市。信達證券將1950年-1965年、1985年-2000年、2015年-2023年定義爲GDP增速中樞穩定期,將1965年-1985年、2000年-2015年定義爲GDP增速下台階期。從股市的長期收益來看,GDP增速穩定時美股的年化收益在10%以上,而GDP增速下台階時美股的年化收益不足4.5%。2)GDP增速下台階期間,美股底部領先於經濟轉型完成,通常在經濟短周期見底時就企穩回升,主要源於GDP增速剛开始下台階時美股的估值已大幅回撤。3)GDP增速中樞穩定後,美股年化收益再次回升。GDP增速的下台階並不必然對應企業盈利增速的下台階,美股ROE長期保持在13%以上。

正 文

1、美國出現過兩次GDP增速下台階

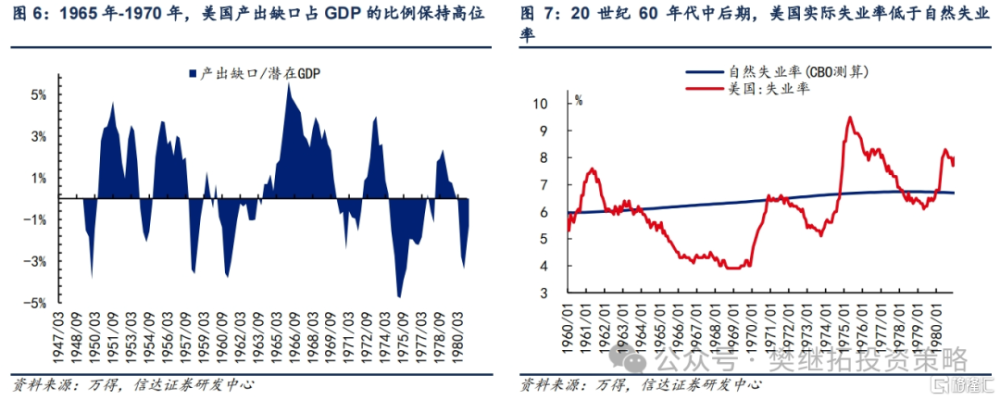

1950年至今,美國共出現過兩次GDP增速下台階。潛在產出是指在合理穩定的價格水平下,宏觀經濟所能達到的最大產出。產出缺口是現實產出相較潛在產出的差異,受微觀主體的價格粘性和貨幣幻覺行爲影響而呈現周期性波動。在學術界,潛在產出有趨勢消除法、生產函數法等多種度量方式。在本文中,出於對不同國家橫向比較的便捷性考慮,信達證券計算實際GDP的長期復合增速(五年/十年)以平滑產出缺口的周期性波動,進而將其作爲潛在產出增速的代理指標。從該指標來看,1950年至今美國共出現過兩次潛在產出增速的下降,分別發生在1965年至1985年、2000年至2015年。結合失業率指標來看,GDP增速下台階過程中美國失業率出現了長期上升,GDP增速下台階後段失業率有所回落但仍在8%以上的歷史高位中。

GDP增速下台階的前半段,通脹均出現一定程度的走高。

理論上來說,通脹是實體經濟在價格層面的映射,長期來看潛在經濟增速的下降通常也對應着長期通脹中樞的下降。但無一例外的是,美國兩次經濟增速下降的同時,通脹都出現了一定程度的走高。從深層原因來看,信達證券認爲這兩段時期的共性均是政府對經濟增長潛力下降的認識不足,在實際經濟增速下降初期採取逆周期政策而非結構性政策,進而推動產出缺口明顯走高,爲後續的高通脹埋下隱患。

20世紀70年代,美國CPI同比增速一度上行至10%以上。

這輪高通脹的直接觸發原因是供給衝擊,除OPEC兩次大幅收縮原油供給帶來的兩次石油危機之外,布雷頓森林體系瓦解後美國實際有效匯率貶值/進口價格上漲、全球糧食危機等事件也加劇了供應端的壓力。此外,1973年尼克松政府逐步放松物價管制,使得前期積累的供需壓力快速釋放。

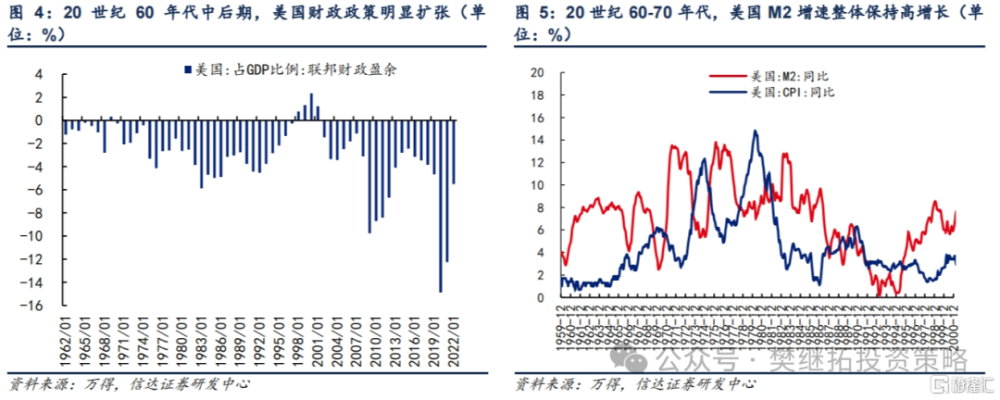

而深層原因則是20世紀60年代中後期,在實體經濟缺乏新的增長點的背景下,擴張的財政政策與寬松的貨幣政策導致美國經濟的產出缺口持續擴大。具體來看,1)財政政策方面,肯尼迪、約翰遜兩屆政府相繼通過並實施了稅改政策,本輪稅改的標志性法案爲《1964年稅收法案》。2)貨幣政策方面,彼時美聯儲對通脹壓力的認識不足,且將貨幣政策的首要目標落腳在穩定失業率而非抑制通脹。20世紀60年代,美國M2常年保持在7%以上,1971年-1973年甚至一度達到12%以上。

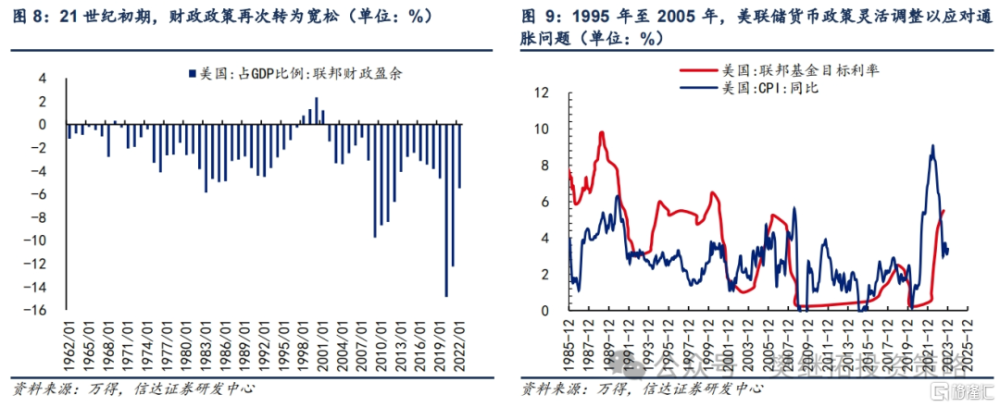

21世紀初期,美國CPI同比一度上行至5%,相較20世紀90年代2%的通脹中樞有明顯擡升。這輪高通脹的直接觸發原因是中國經濟高速增長推動原油價格快速攀升。

從深層原因來看,1)財政政策方面。20世紀90年代後期美國財政由多年的赤字轉爲盈余,這段時期財政政策對通脹的影響較爲可控。21世紀初期,財政政策再次轉爲寬松,時任美國總統小布什先後三次推出稅改法案,鼓勵企業以研發費用抵免稅收等。2)貨幣政策在20世紀90年代則面臨多重目標。一是美國經濟在20世紀90年代保持了高速增長,美聯儲在通脹走高時靈活調高聯邦基金目標利率,如1993年-1995年、1997年、1999年至2000年。二是亞洲金融危機導致海外需求疲弱,美聯儲曾在1998年三次降息。事後來看,東南亞金融危機對亞洲經濟體的衝擊毋庸置疑,但期間美國經濟依然保持了強勁,這次降息反而促使美國經濟的產出缺口進一步走高。3)經濟結構方面,21世紀初期美國次級信貸規模增長,房地產泡沫快速積累。

2、GDP增速下台階對美股整體的影響

從美股的市場表現來看,潛在增速下降前後,美股呈現以下三個特徵。

2.1 GDP增速下台階期間,美股年化收益下降,呈震蕩市

信達證券將1950年-1965年、1985年-2000年、2015年-2023年定義爲美國經濟潛在產出穩態期,將1965年-1985年、2000年-2015年定義爲潛在產出下降期。從股市的長期收益來看,潛在產出穩態期美股的年化收益在10%以上,而潛在增速下降期美股的年化收益不足4.5%。

2.2 GDP增速下台階期間,美股底部領先於經濟轉型

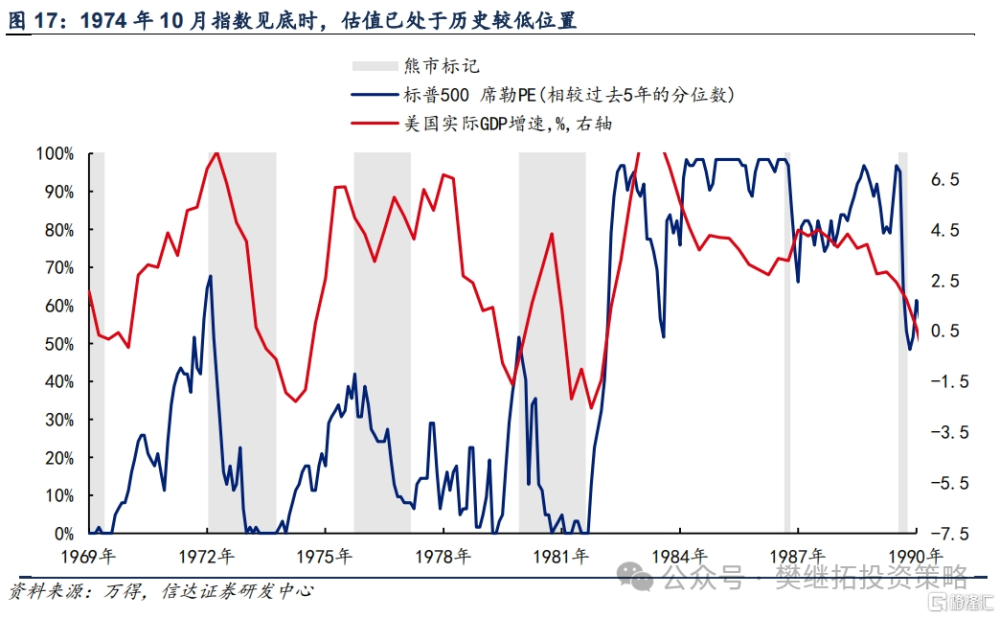

潛在產出下降期間,美股底部領先於經濟轉型完成,通常在經濟短周期見底時就企穩回升,信達證券認爲這主要源於潛在增速下降前期美股的估值已大幅回撤。

1)20世紀60年代至80年代,標普500指數的最低點出現於1974年10月,全區間來看指數相較最低點的漲幅達到67%。當時美國經濟面臨多重利空,包括經濟滯漲、石油危機、美元危機等。而1974年10月,標普500指數的靜態估值創出1950年之後的歷史新低,疊加美聯儲貨幣政策邊際寬松、短端利率快速下行,此後美股开啓了震蕩回升的行情。

2)2000年至2015年,標普500指數的最低點出現於2009年3月,指數相較最低點的漲幅達到200%。當時次貸危機蔓延發酵至金融危機,標普500指數在2007年10月至2009年10月累計收跌57.69%,創過去70年以來最大跌幅。但美股的企穩略領先於經濟和盈利的回升,美股在2008年11月到2009年初就曾試圖反彈,真正的見底發生於2009年3月。而基本面上的利好是隨後才發生的。一是,中國作爲率先擺脫金融危機陰影的國家,GDP增速在2009Q1企穩。二是,美國GDP增速的環比改善發生於2009Q2,上市公司EPS增速和ROE的回升發生於2009年下半年。

2.3 GDP增速中樞穩定後,美股年化收益再次回升

首先,潛在增速的下降並不必然對應企業盈利增速的下台階。美股ROE長期保持在10%以上,企業ROE的下降幅度並不如潛在增速一樣那么劇烈。美股ROE長期保持高增長的原因可能有股市行業結構的持續更新、行業集中度的提升、上市企業全球競爭力的提升、裏根/布什/特朗普等的稅改推動企業稅負不斷下降等。

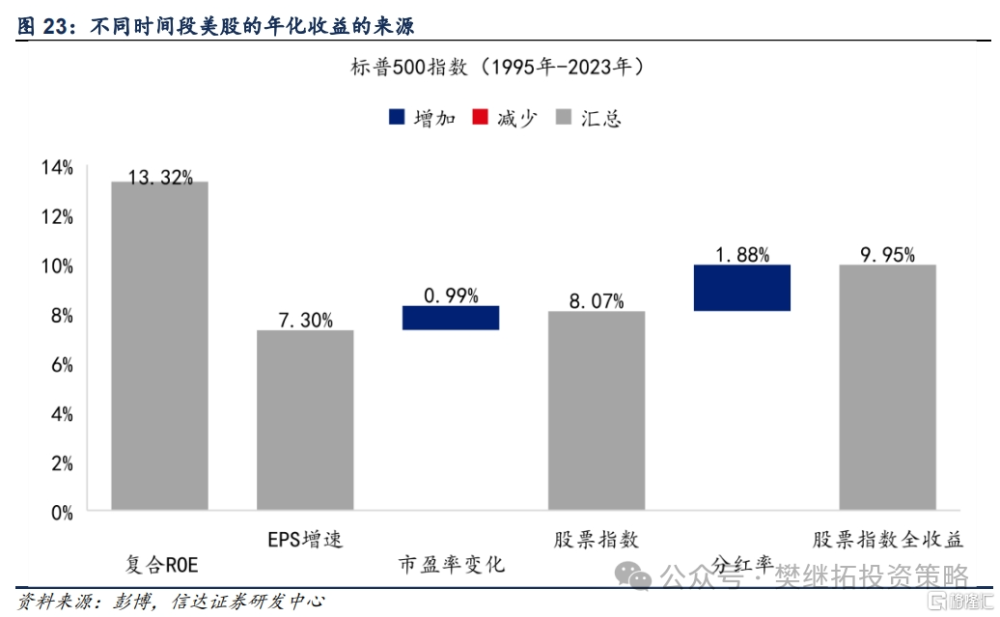

其次,美股的估值變化爲指數的長期回報提供了一定的正向貢獻,股本變化的負面影響偏小。通常意義上來說,各國股市的長期回報與其股市的ROE水平大致呈現正相關,但ROE年化水平和全收益股票指數的年化回報仍存在不小差異,造成這種差異的原因主要源於估值的變化和股本的變化(首發和增發等)。信達證券按照上述思路拆分全球主要股市的長期回報來源。整體上看,美股的估值變化爲指數的長期回報提供了正向貢獻,尤其體現在1990年之後其估值水平出現了長期擡升;股本變化對指數長期回報的負向貢獻明顯好於其他國家。

風險因素:報告結論基於對歷史數據的分析,歷史規律在未來可能失效;中美股市存在差異。

注:本文來自信達證券2024年03月28日發布的《以美股爲例,GDP增速下台階過程中如何做投資?》,分析師:樊繼拓 S1500521060001 ;張穎銳 S1500523110004

標題:美股爲何在GDP下台階期間不是單邊熊市?

地址:https://www.iknowplus.com/post/97474.html