庫存周期:被忽視的服務業

摘要

本輪服務業提前於工業去庫存,反映服務業企業預期變化,歷史上工業庫存總會回歸至匹配服務業水平,後者顯示工業去庫存或持續至24Q1,但後續速度或有所放緩。

工業企業庫存增速下行≠企業在減少庫存量。1)工業企業庫存爲名義值,其變化包括PPI的影響。市場將價格周期作爲庫存周期領先指標存在“認知誤差”,兩者同向變化主因名義庫存也受價格影響,而名義庫存卻時常與實際GDP口徑中庫存變化背離。2)實際庫存才是更真實的觀測指標,去年以來增速上升。剔除價格後的實際庫存與PPI、名義庫存明顯背離,實際庫存顯示2022年以來工業企業已在補庫。3)上遊補庫推動工業庫存回升,但中下遊持續去庫。能源保供是整體工業補庫存核心原因,但中下遊受需求偏弱影響去庫。

全口徑實際庫存去化速度快於工業庫存,主因服務業提前去庫存。1)工業庫存只是全口徑庫存中的60%。全口徑庫存還包括服務業與農業庫存,雖然服務業由於供需相等的屬性不直接創造庫存,但包括批發零售環節庫存,服務業庫存增量一度高達工業庫存增量的44%。2)工業企業補庫放緩,但全口徑庫存卻在加速去化。根據實際GDP口徑構建“全口徑實際庫存”指標,22H2以來去庫存加快,而同期工業企業爲補庫速度放緩(上遊仍在推升工業庫存),差異主因服務業提前去庫存。

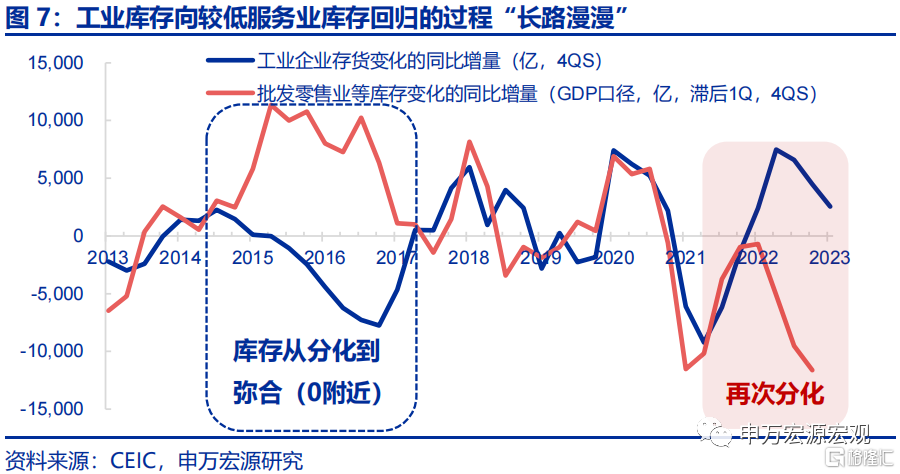

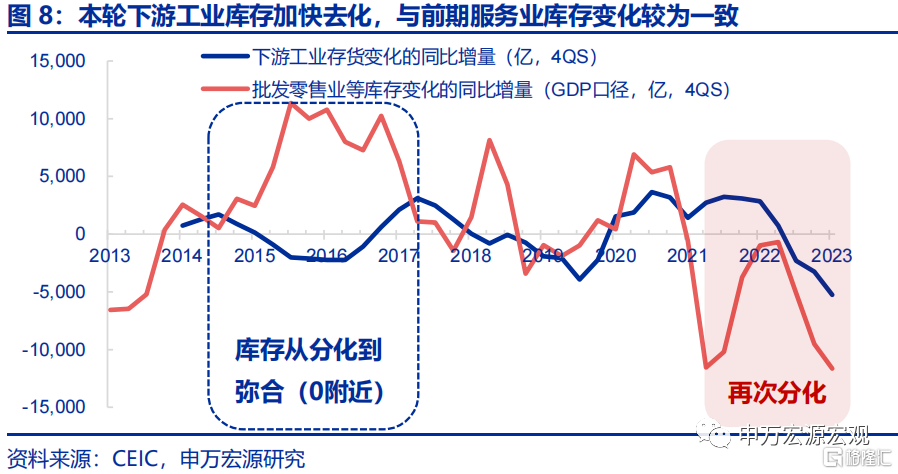

服務業庫存顯示工業去庫“長路漫漫”,但速度或放緩。大部分時間工業企業庫存領先服務業庫存一個季度,反映庫存由工業轉移至服務業的過程時滯。但2021年四季度以來,工業庫存快速回補的同時,服務業庫存卻开始提前走弱,歷史上兩者分化後也總會彌合,這也注定了同期工業企業“單邊”補庫存的進程不可持續,因此自22Q3开始,工業企業庫存經歷補庫放緩、中下遊加快去庫的過程。而根據目前偏低的服務業庫存,整體工業庫存要去化至匹配目前服務業的水平,至少還需要四個季度,也即24Q1,也是全口徑庫存去化的截止時間。但考慮到服務業最集中去庫階段過去,後續整體庫存去化速度或有所放緩。

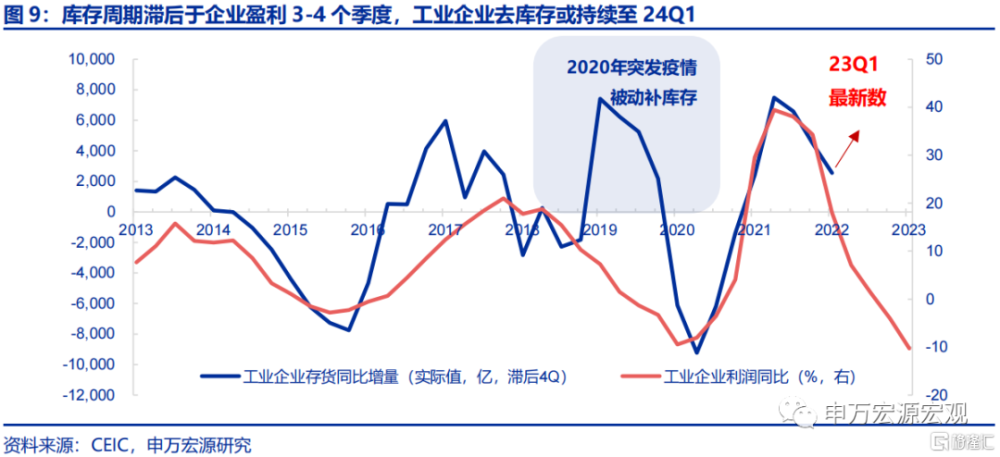

庫存周期滯後於盈利周期,也顯示工業去庫存或至24Q1。2022年工業庫存“單邊上行”主因前期工業盈利高增,後者也將成爲拉長目前工業去庫存周期的主要因素。企業是否決定增加或減少庫存(提高or降低周轉),本質上是出於對企業盈利的考量,從數據上也能發現工業企業利潤增速領先工業企業實際庫存3-4個季度,這也是爲何2022年在服務業提前去庫存背景下,工業企業仍補庫存半年(前期盈利高增)。但自2022年以來工業企業盈利大幅走弱,也按3-4個季度傳導時滯,已從22Q4开始壓制工業企業補庫存的動機,同期中下遊更是已开始去庫,而考慮到截至目前企業盈利整體仍然偏弱,這也意味着,工業企業去庫存或持續至明年一季度,不過中後期或看到去庫存放緩的現象。

風險提示:數據統計估算誤差。

正文

企業是否愿意增加庫存量是評判經濟景氣度的重要依據,也是市場研究庫存周期的核心原因。但市場用於觀測庫存周期的“工業企業庫存”一方面無法准確衡量“量”的增加,同時是窄口徑的庫存,本文旨在構建真正衡量全口徑庫存周期的指標。

1. 工業企業庫存增速下行≠企業在減少庫存量

1.1 工業企業庫存爲名義值,其變化包括PPI的影響

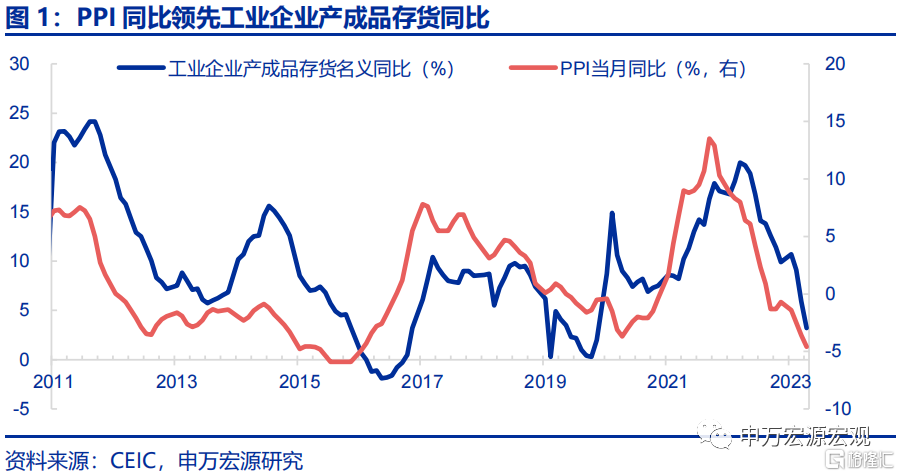

市場將價格周期作爲庫存周期領先指標存在“認知誤差”。從數據上來看,PPI同比領先工業企業產成品存貨同比增速二個季度,但主因後者是名義值,而工業企業產成品存貨大部分採取“FIFO”核算方法,原材料價格變化引發的成本波動或直接影響產成品庫存金額的核算。

名義庫存時常與實際GDP口徑中庫存變化背離。譬如2021年二三季度名義庫存增速快速走高的階段,貌似顯示工業企業在快速補庫存,可同期實際GDP口徑中庫存卻平均拖累GDP增速1個百分點,主因當時庫存增速快速走高源於“運動式減碳”等國內能源供給偏緊推動PPI飆升,而實際庫存在加速去化。

1.2 實際庫存才是更真實的觀測指標,去年以來增速上升

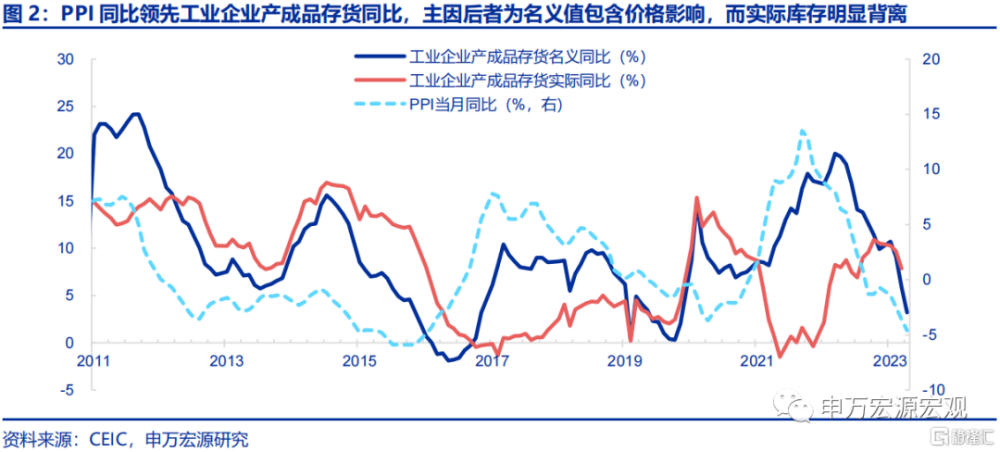

剔除價格後的實際庫存與PPI、名義庫存明顯背離,實際庫存顯示2022年以來工業企業已在補庫。由於工業企業存貨周轉天數小於1個月,而且考慮到存貨計價多數是成本法,因此用當月或前一月的PPIRM(工業企業原材料購進價格指數)進行價格指數構建更爲合理,而不是PPI(衡量出廠銷售價格)。剔除價格處理後,實際庫存增速並未再呈現出滯後於價格周期(PPI)的特徵,同時與名義庫存增速明顯背離。在2022年名義庫存增速整體回落的過程中(-7.2pct至9.9%),實際庫存增速同期明顯回升(+10.9pct至7.9%)。

單獨觀察5月工業企業產成品存貨同比,雖然名義增速大幅回落2.7pct至3.2%,但實際增速(-0.6pct至7.2%)基本平穩。

1.3上遊補庫推動工業庫存回升,但中下遊持續去庫

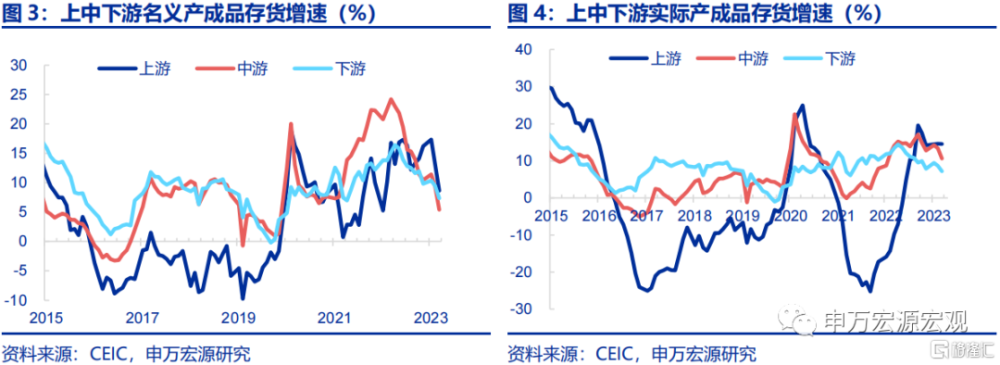

名義庫存顯示上中下遊均快速去庫,但真實情況是上遊補庫,中遊慢去庫,下遊快去庫。若簡單根據工業企業產成品存貨同比,則上中下遊庫存增速從2022年以來均明顯回落。而觀察剔除價格後的實際庫存增速,上遊庫存從2022年以來大幅回補(+24.3pct至14.5%),主要反映煤炭等能源保供政策強化、推動上遊庫存快速增加。但同期中下遊开啓去庫存,中遊(-3.5pct至10.6%)、下遊(-6.3pct至7.2%)庫存增速均回落,且下遊回落幅度更大,與終端消費需求偏弱、企業主動去庫存有直接關系。

2. 全口徑實際庫存去化速度快於工業庫存

2.1 工業庫存只是全口徑庫存中的60%

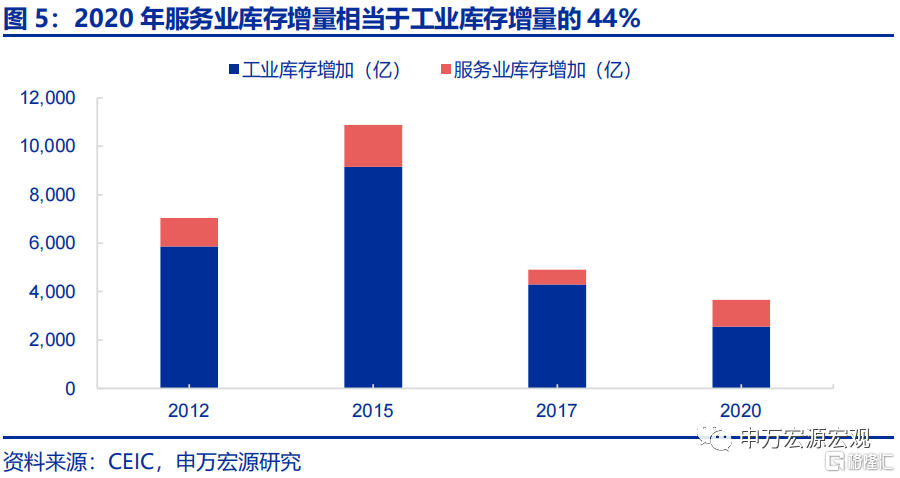

全口徑庫存還包括服務業與農業庫存,服務業庫存增量一度高達工業庫存增量的44%。基於投入產出表庫存變化數據,工業庫存只是全口徑庫存中的60%。剩下還包括服務業與農業庫存。雖然服務業由於供需相等的屬性不直接創造庫存,但包括批發零售環節庫存,2020年服務業庫存增量爲1113億,相當於同期工業的43.7%。

2.2 工業企業補庫放緩,但全口徑庫存卻在加速去化

22H2以來工業企業爲補庫速度放緩,但根據實際GDP口徑構建“全口徑實際庫存”指標,同期全口徑卻是去庫存加快,主因服務業提前去庫存。工業庫存變化的同比增量由7490億下滑至2555億,顯示工業企業補庫速度放緩,上遊補庫仍是主導因素。但“全口徑實際庫存”指標由22Q2同比增加6808億(四季度滾動加總),變爲23Q1同比減少9084億,與工業中下遊去庫存的走勢較爲匹配。

3. 服務業庫存顯示工業去庫“長路漫漫”

3.1 本輪服務業庫存早於工業去化,已導致下遊工業去庫

2022年以來服務業庫存提前加速去化,也在半年後導致工業庫存指標开始回落。大部分時間裏工業企業庫存領先服務業庫存一個季度,反映庫存由工業轉移至服務業的過程時滯。但2021年四季度以來,工業庫存快速回補的同時,服務業庫存卻开始提前走弱,單季變化額的同比增量由22Q1-966億大幅下降至23Q1-11639億(四個季度滾動求和),歷史上兩者分化後也總會彌合,這也注定了同期工業企業“單邊”補庫存的進程不可持續,因此自22Q3开始,工業企業庫存單季變化額同比增量也开始明顯回落。中下遊工業庫存更是加快去化,與前期服務業庫存變化較爲一致。

工業庫存終將與服務業彌合,後者顯示工業庫存去庫或持續至24Q1,但去庫速度或放緩。而根據目前偏低的服務業庫存,整體工業庫存要去化至目前服務業的水平,至少還需要四個季度,也是全口徑庫存去化的截止時間,但考慮到服務業最集中去庫階段過去,後續整體庫存去化速度或有所放緩。

3.2 庫存周期滯後於企業盈利,工業去庫存或至24Q1

注:比較盈利周期與庫存周期不能簡單看增速,因爲前者是流量、後者是存量,因此需將庫存也劃算成流量值(本文方法),再對比,會發現存在非常穩定的規律。

2022年工業庫存“單邊上行”主因前期工業盈利高增,後者也將成爲拉長目前工業去庫存周期的主要因素。企業是否決定增加或減少庫存(提高or降低周轉),本質上是出於對企業盈利的考量,從數據上也能發現工業企業利潤增速領先工業企業實際庫存3-4個季度,歷史上僅2020年突發疫情導致的快速被動補庫存時期兩者分化,其他大部分時間高度一致,這也是爲何2022年在服務業提前去庫存背景下,工業企業仍補庫存半年(前期盈利高增)。但自2022年以來工業企業盈利大幅走弱,也按3-4個季度傳導時滯,已從22Q4开始壓制工業企業補庫存的動機,同期中下遊更是已开始去庫,而考慮到截至目前企業盈利整體仍然偏弱,這也意味着,工業企業去庫存或持續至明年一季度,不過中後期或看到去庫存放緩的現象。

風險提示:數據統計估算誤差。

注:本文選自2023年06月29日申萬宏源宏觀研究報告《庫存周期:被忽視的服務業——“天工”系列專題之三》;證券分析師:屠強 王勝

標題:庫存周期:被忽視的服務業

地址:https://www.iknowplus.com/post/8907.html