出口超預期回升的三個原因——1-2月外貿數據點評

核心觀點

出口超預期回升的三個原因

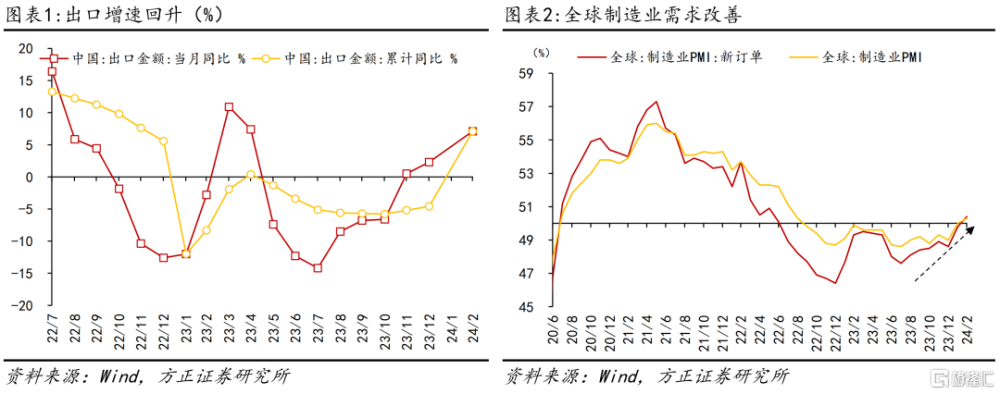

1-2月美元計價出口同比增長7.1%,進口增長3.5%,貿易順差1251.6億美元,同比擴大20.5%。從Wind一致預期來看,市場對出口/進口預期分別爲2.7%/0.3%,出口增速超預期較多。

出口超預期的原因:低基數、全球貿易回暖、樣本外地區貢獻大。

一是延續23Q4以來的邏輯,低基數推高同比增速。今年1-2月出口同比增速盡管達到7.1%,但很大程度上是由於去年同期降幅過大帶來的(同比-8.3%),實際上1-2月出口規模5280億美元,仍然比2022年同期少100億美元。

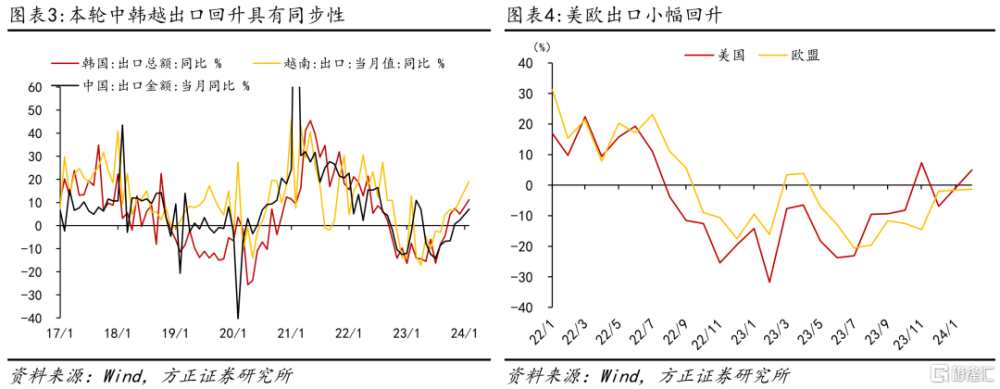

二是全球貿易環境在改善。12月以來,全球需求明顯回暖,全球制造業PMI的新訂單指數從12月的48.6%回升至2月的50.4%。韓國越南出口增速也出現了明顯回升,1-2月累計出口增速分別達到11.2%/19.2%。這一輪中韓越三國出口增速變動的一致性較強,均在2023年4-7月增速見底後回升,也代表着全球貿易增速見底。

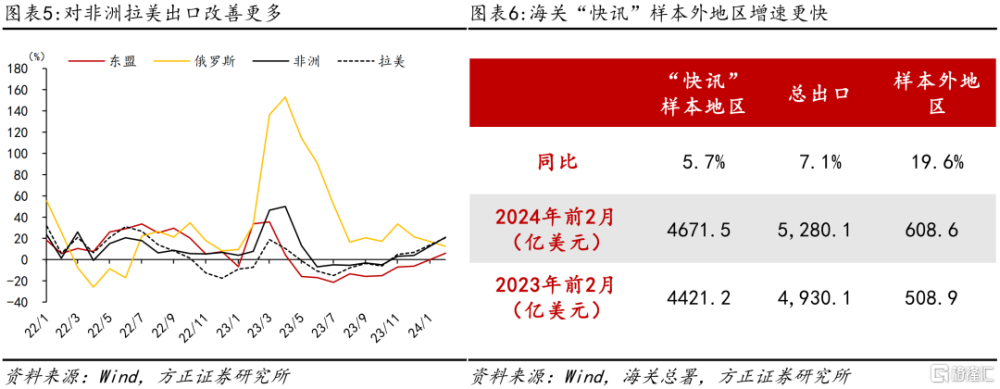

三是“一帶一路”沿线國家對1-2月出口貢獻更大,主要是非洲、拉美、中東和中亞等地區。海關“快訊”樣本地區1-2月出口佔比88.5%、增長5.7%,樣本外地區佔比11.5%、增長19.6%,樣本外主要包括中東和中亞地區,是出口的主要貢獻。此外,樣本內非洲、拉美、越南等地區出口增速超20%。

往後看,3-4月出口基數均較高,增速可能回落。去年3-4月出口快速反彈,月出口規模均處於歷史同期最高位。如果兩年平均增速與1-2月持平,即月出口規模接近2022年水平,悲觀情況下3-4月出口甚至可能會跌入負增長區間。當然如果考慮到全球貿易回暖的因素,兩年平均增速可能略高,中性情形下3-4月仍然可以實現正增長。

分國家來看,出口增長主要來自“一帶一路”國家

從海關發布的初步數據來看,非洲、拉美等地區是主要貢獻。對歐盟出口仍然較弱,同比-1.3%;對美國和東盟出口有所回暖,同比分別爲5%/6%。出口增速較高的主要是非洲、拉美等地,均超過20%,越南出口增速也達到24%。對俄羅斯出口增速在逐步回歸,去年全年對俄出口增長46.9%,8月後增速在20%上下,今年1-2月增長12.5%。這意味着,在填補歐美等國退出後的俄羅斯市場空白後,未來對俄出口增速將回歸中速區間。

在海關“快訊”樣本之外的地區貢獻更大。每個月上旬海關發布出口快訊、中旬發布月報,“快訊”只包含約九成份額的國家和地區,中東和中亞等地區不包含在內。“快訊”樣本地區出口額佔1-2月總出口的88.5%,增長5.7%,樣本外地區1-2月佔比11.5%、增長19.6%,是出口的主要支撐,集中在中東和中亞地區。

綜合來看,非洲、拉美、越南、中東和中亞等“一帶一路”沿线國家是1-2月出口的主要支撐。

分產品來看,出口的“以價換量”仍在持續

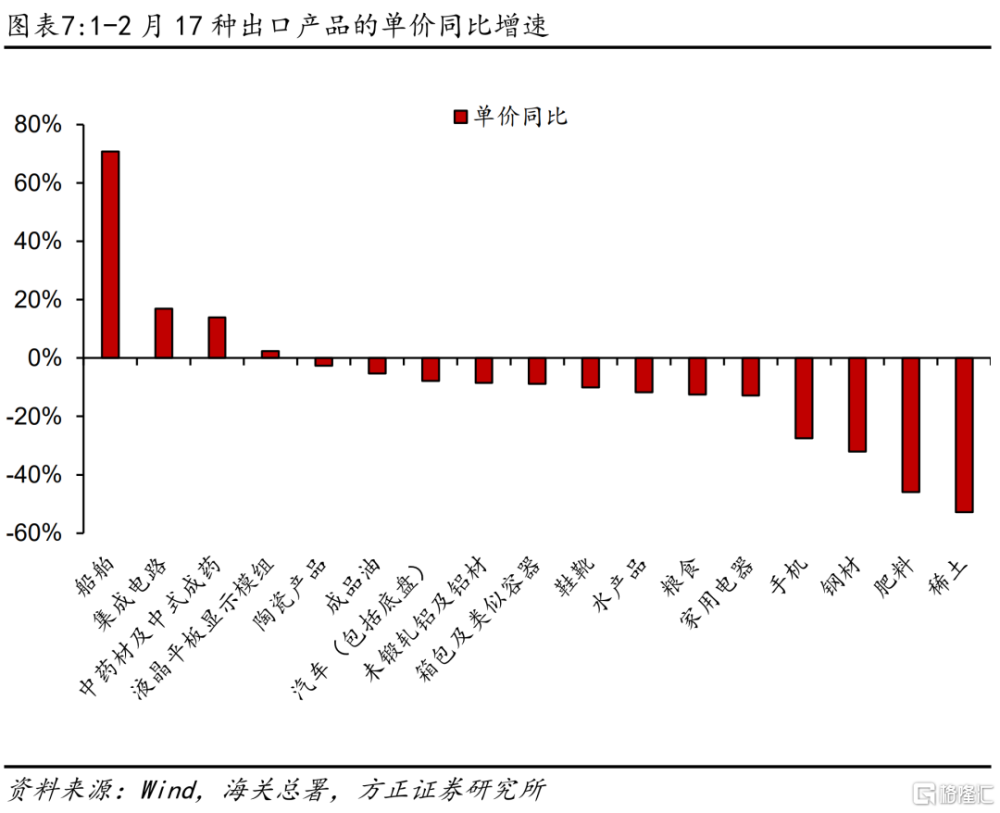

勞動密集型產品和交通工具、家電等部分機電產品出口增速較高,手機出口增速偏低。勞動密集型產品中,家具出口增長36.1%、箱包出口增長24.1%,玩具和紡服鞋靴等出口增速也都在15%上下,顯著高於7.1%的總出口增速。機電產品中,船舶(173.1%)、通用機械設備(32%)、燈具照明(30.5%)等出口增速較高,出口增速偏低的主要是手機(-18.2%)、自動數據處理設備及其零部件 (3.9%)、高新技術產品(0.2%)。

出口的“以價換量”仍在持續。1-2月,可比口徑的17種產品中只有4種產品單價同比是上漲的,分別是:船舶(70.8%)、集成電路(16.9%)、中藥材及中式成藥(13.9%)、液晶平板顯示模組(2.3%)。其余13種產品的單價同比均在下降,典型產品如手機(-27.5%)、家電(-12.9%)、鞋靴(-10%)、箱包(-8.8%)、汽車包含底盤(-7.8%)。出口產品的“以價換量”特點明顯,如手機出口金額同比下降18.2%,但出口量增長12.8%。

風險提示:(1)美國補庫節奏偏慢;(2)對新興市場出口承壓;(3)價格下跌拖累出口增速。

注:本文來自方正證券《出口超預期回升的三個原因——1-2月外貿數據點評》;蘆哲、佔爍

標題:出口超預期回升的三個原因——1-2月外貿數據點評

地址:https://www.iknowplus.com/post/87769.html