中金:美債供需和通脹博弈延續,利率水平短期升長期降

摘要

美債供需和通脹博弈延續,利率水平短期升長期降

近期在美國1月非農和通脹數據相繼超出市場預期後,市場對美聯儲降息預期減弱並帶動美債收益率反彈;2月29日公布的1月個人消費支出數據雖然走弱但市場反應相對克制、美債收益率下行幅度相對有限。那么美國經濟和通脹是否還有韌性?在年內美債利率大趨勢可能仍是下行的背景下,短期內美債收益率將如何演繹?我們嘗試在本文中進行分析。

美國通脹仍顯示一定韌性,經濟短期內或不會大幅走弱

繼美國1月非農數據超預期後,美國1月CPI數據也大幅超出市場預期。受此影響,市場對美聯儲降息預期減弱並帶動美債收益率出現反彈。通過對比新舊權重下各分項以及整體CPI的水平,我們認爲1月CPI數據超出市場預期受權重調整的影響相對較小,可能更多表明通脹本身仍有一定韌性,這背後可能還是源於美國消費短期內的韌性支撐。雖然1月消費數據較弱,但單月數據下滑可能不適宜作爲判斷消費就此轉弱的依據。1月PCE及個人消費數據公布後,市場降息預期並未明顯增強、美債收益率下行幅度相對較小可能也表明市場並未將1月數據作爲美國消費將开始明顯轉弱的“證據”。不過進一步往後看,我們認爲較高的工資增速和美股的強勁表現可能難以持續,美國消費可能還是會逐步走弱。此外,當前美國地產銷售在高利率環境下在相對低位波動,制造業近期邊際轉暖。綜合來看,我們預計短期內美國經濟可能不會大幅衰退,但年內大方向可能還是逐步轉弱。

當前美國企業盈利尚可,但後續可能面臨下滑風險

當前美國經濟的韌性也體現在企業盈利上。從歷史情況來看,在油價、利率和工資增速均大幅上升的時期,經濟往往會承壓下滑,“三高”局面可能會同時從收益和成本兩端擠壓企業盈利情況。一方面,高利率和高油價會對企業投資和實體需求形成一定抑制,另一方面,工資支出和融資利率上升也會導致企業的成本趨於上行,最終使其盈利能力承壓。目前來看,企業盈利水平暫未降至此前幾次“三高”時期的低點。不過進一步往後看,隨着高工資以及高利率環境下的債務置換等因素的影響進一步顯現,我們認爲企業盈利水平或將繼續受到擠壓,進而可能拖累美股和經濟動能表現,強化美聯儲降息的必要性。

美債發行規模仍然較高,短期內供給壓力仍存

除基本面因素外,美債供需關系尚未得到明顯緩解可能也是近期美債收益率整體有所上行的推動力之一。供給方面,2月各個關鍵期限美國附息國債實際發行規模均高於1月更新後的計劃發行規模、也高於1月的實際發行規模。因此,從2月發行情況來看,美債供給壓力暫未有明顯緩解。需求端則“有好有壞”,美聯儲延續縮表仍“拖累”美債需求,基金和海外投資者則延續淨流入,不過邊際增量也並未超預期,近期美債一級競拍倍數有所下滑或也表明了這一點。不過進一步往後看,隨着利息負擔持續加重,我們認爲其對美國財政支出的制約可能會進一步顯現,屆時美債發行規模可能會有所降低、供給壓力或有所緩解;同時,隨着流動性進一步收緊,金融市場壓力可能增加,美聯儲縮表或也會出現放緩,那么也有助於改善美債供需關系。

總結來看,當前美國基本面以及企業盈利仍展現出一定韌性,且美債供需關系暫未出現明顯改善,因此我們認爲短期內美債收益率或仍有一定上行空間,一季度10Y美債收益率可能上升至4.5%附近。但與此同時,我們也觀察到一些經濟指標邊際上出現走弱,如最新公布的美國2月ISM制造業PMI指數重新回落且低於預期等。若利率持續維持高位,那么進入二季度,美國經濟轉弱的跡象可能會更加明顯,進而可能促使美聯儲开啓降息;疊加隨着利息支出負擔加重對財政支出的制約進一步體現,財政政策對實體經濟的支持或也會被迫減弱、同時美債供給壓力可能也會有所緩解,因此後續美債利率大方向應會轉向下行,我們認爲美債利率若進一步回升則可能帶來更好的配置機會。

風險

美國經濟超預期走弱,美聯儲貨幣政策短期內明顯轉松。

評論

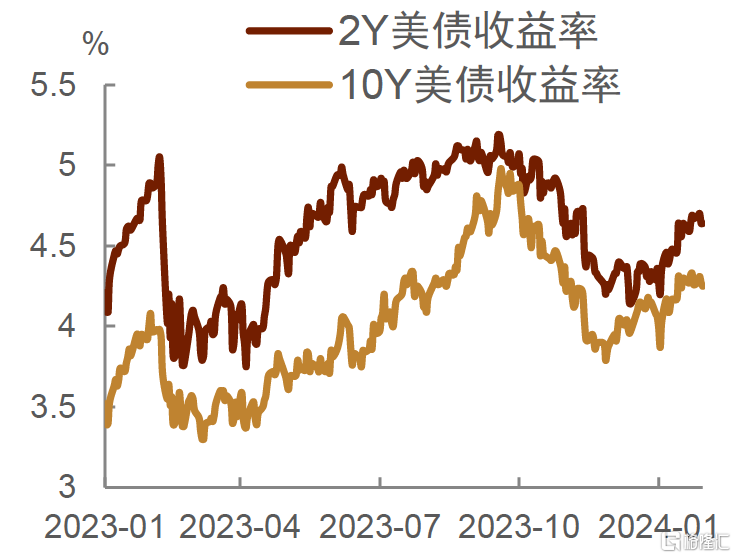

近期在美國1月非農和通脹數據相繼超出市場預期後,市場對美聯儲降息預期減弱並帶動美債收益率出現反彈;2月29日公布的1月個人消費支出數據雖然走弱但市場反應相對克制、美債收益率下行幅度相對有限。當前2Y和10Y美債收益率分別反彈至4.7%和4.3%附近,分別較2023年末上行41bp和37bp(圖1)。那么美國經濟和通脹是否還有韌性?在年內美債利率大趨勢可能仍是下行的背景下,短期內美債收益率將如何演繹?我們嘗試在本文中進行分析。

圖1:1月非農、CPI數據公布後,美債收益率整體反彈

注:截至2024年2月29日 資料來源:iFinD,中金公司研究部

美國通脹仍顯示一定韌性,經濟短期內或不會大幅走弱

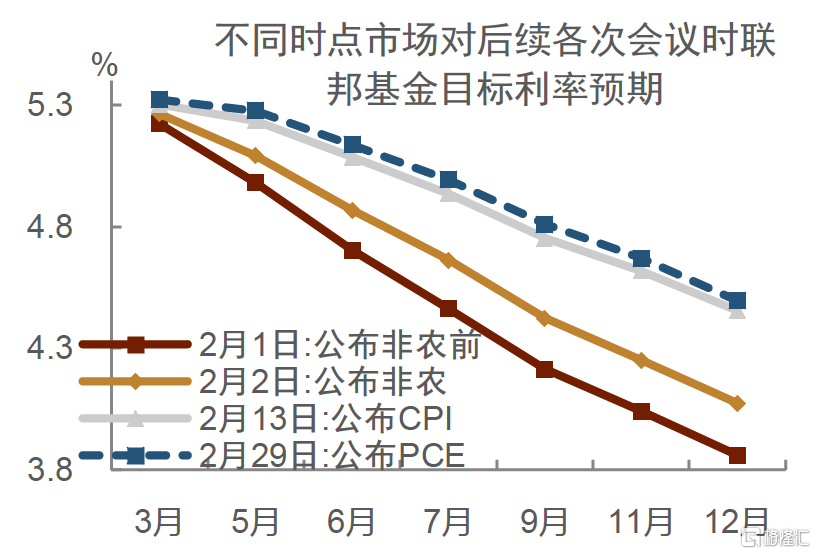

繼美國1月非農數據超預期後,美國1月CPI數據也大幅超出市場預期。受此影響,市場對美聯儲降息預期減弱(圖2)。從對降息時點的預期來看,1月非農數據公布前,市場預期美聯儲可能在今年3月首次降息,非農數據公布後市場對降息時點預期延遲至今年5月,通脹數據公布後則進一步延遲至今年6月。從對降息的幅度來看,1月非農數據公布前,市場預期今年可能累計降息5.8次(一次25bp,下同),非農數據公布後市場這一預期降至5次,通脹數據公布後進一步降至3.5次,截至3月1日則降至3.4次。在降息預期減弱帶動下,近期美債收益率整體出現反彈。

圖2: 1月非農、CPI數據公布後,市場降息預期明顯減弱

資料來源:Bloomberg,中金公司研究部

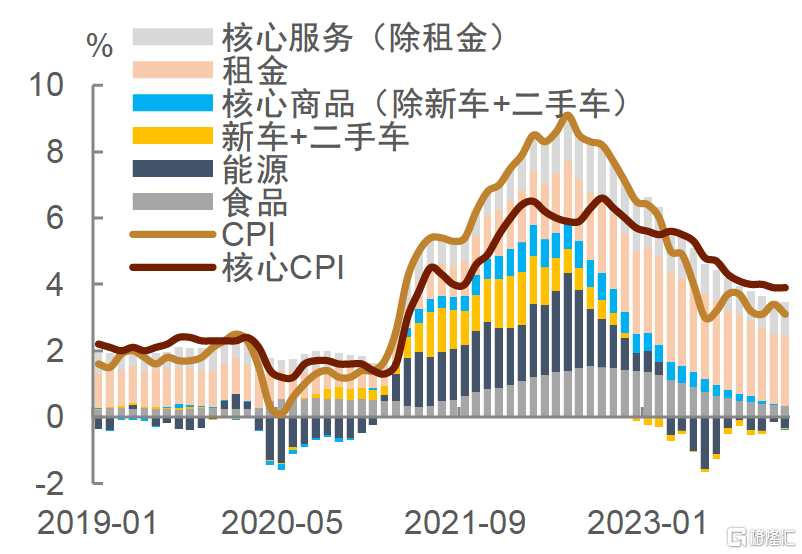

從1月CPI分項數據來看,能源分項同比負增長,爲整體CPI同比繼續下行做出貢獻,同時食品價格同比也有小幅回落,但核心CPI增速仍相對較高。其中,權重較大的住房分項環比上漲0.6%、同比上漲約6%,是推動核心CPI上漲的主要因素;與此同時,除住房外的其他核心服務環比上漲0.7%、同比上漲4.4%,也對核心CPI形成支撐(圖3)。當然,今年1月美國CPI權重調整也會對CPI數據造成影響,但通過對比新舊權重下各分項以及整體CPI的水平,我們認爲1月CPI數據超出市場預期受權重調整的影響相對較小。具體而言,根據美國勞工局公布的數據,新權重主要是調高了租金(主要是業主等價租金)的權重、調低了新車和二手車的權重。就整體CPI而言,在新權重下環比增速(未季調,下同)爲0.54%,而在舊權重下的環比增速也有0.52%。分項來看,對1月CPI貢獻較大的租金項(包括業主等價租金)在舊權重下環比增長0.62%、提高權重後環比增長0.63%,變化較小。而調低了權重的新車和二手車,在舊權重下環比增速分別爲0.16%和-3.73%、降低權重後環比增速分別爲0.18%和-3.74%,變化同樣較小且新車環比增速甚至反而小幅升高。因此對比來看,1月CPI數據或表明通脹本身仍有一定韌性。

圖3: 租金和除租金外的核心服務是CPI上升的主要推動分項

注:數據截至2024年1月資料來源:Bloomberg,中金公司研究部

通脹未進一步明顯回落,背後可能還是源於美國消費短期內的韌性支撐。雖然1月零售銷售以及個人消費支出環比增速均爲負,但這可能一方面可能是由於去年聖誕季“透支”了一部分購买需求,另一方面也可能部分受到寒冷天氣影響,同時單月數據下滑可能也不適宜作爲判斷消費就此轉弱的依據。1月PCE及個人消費數據公布後,市場降息預期並未明顯增強(圖2)、美債收益率下行幅度相對較小可能也表明市場並未將1月數據作爲美國消費將开始明顯轉弱的“證據”。

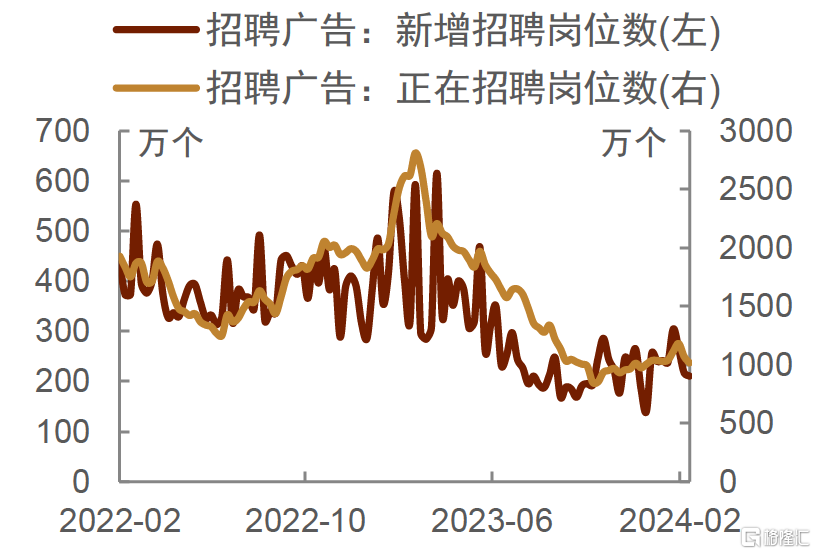

不過進一步往後看,我們認爲美國消費可能還是會逐步走弱。一方面,雖然當前工資增速絕對水平仍高,但美國就業市場勞動力緊缺的情況整體上還是在不斷緩解(圖4),相對高頻的招聘數據在相對低位運行可能也表明了這一點(圖5)。另一方面,在美聯儲降息之前,隨着高工資和高利率持續,美股可能存在回調風險,屆時財富效應對消費的支持也可能減弱。此外,當前美國地產銷售在高利率環境下仍在相對低位波動,對實體經濟表現也會有所拖累。因此,我們預計雖然短期內美國經濟可能不會大幅衰退,但年內大方向可能還是逐步轉弱。

圖4: 單位失業人數對應的職業空位數下降

注:數據截至2023年12月資料來源:CEIC,中金公司研究部

圖5: 新增崗位數有所降低

注:數據截至2024年2月19日

資料來源:CEIC,中金公司研究部

當前美國企業盈利尚可,但後續可能面臨下滑風險

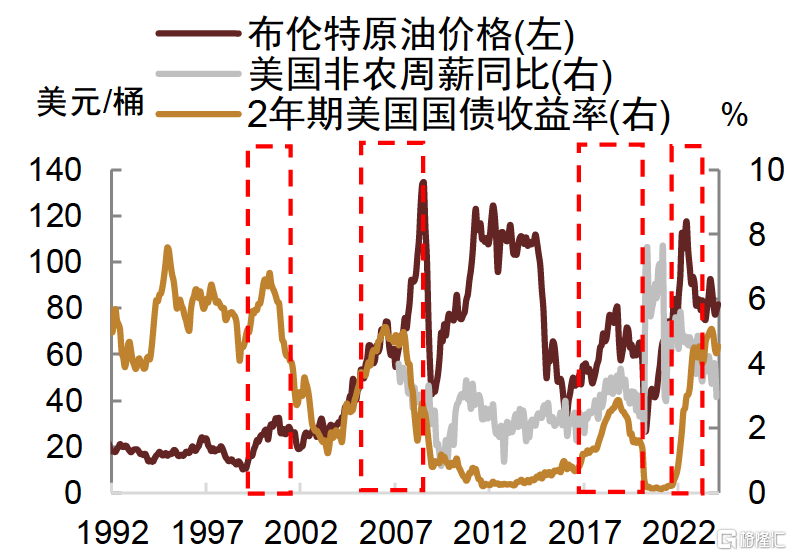

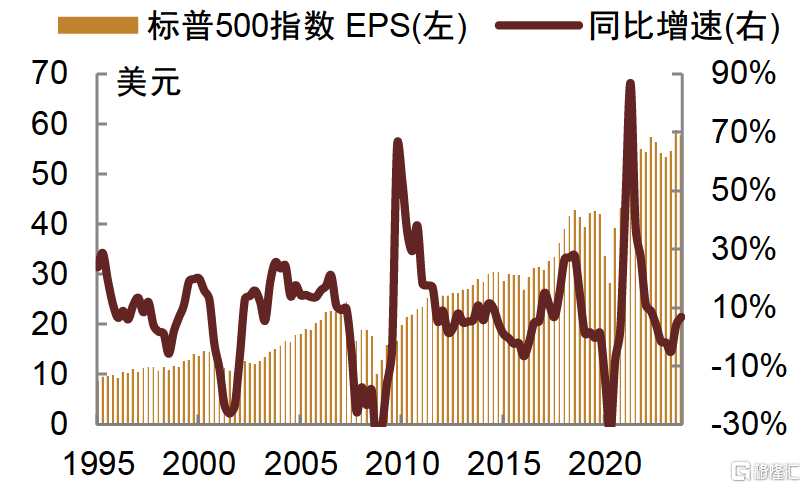

當前美國經濟的韌性也體現在企業盈利上。從歷史情況來看,在油價、利率和工資增速均大幅上升的時期,經濟往往會承壓下滑。這種“三高”局面可能會同時從收益和成本兩端擠壓企業盈利情況。一方面,高利率和高油價會對企業投資和實體需求形成一定抑制,另一方面,工資支出和融資利率上升也將導致企業的成本趨於上行,最終使其盈利能力承壓。例如2018年,在美國貨幣政策明顯收緊背景下,美國國債利率大幅上行,與此同時受地緣政治因素影響,國際油價攀升至較高水平,且當時非農工資增速亦顯著增加。在“三高”環境下,企業收入端承壓、融資成本上行,標普500企業EPS同比大幅回落。類似地,2022年“三高”局面再現,企業盈利再度受損,EPS同比顯著下滑。此外,2000年左右和2007年左右其實也是類似的環境,企業盈利同樣明顯回落,不過彼時股市過度繁榮後的泡沫破裂對經濟和EPS產生的影響更大。不過目前來看,企業盈利水平暫未降至此前幾次“三高”時期的低點(圖6、7)。因此,從數據上來看目前企業盈利受到的侵蝕可能相對有限。

圖6: 油價、美國國債利率和非農工資增速

注:數據截至2024年1月資料來源:Wind,中金公司研究部

圖7: 美國標普500指數EPS

注:數據截至2024年2月29日

資料來源:Bloomberg,中金公司研究部

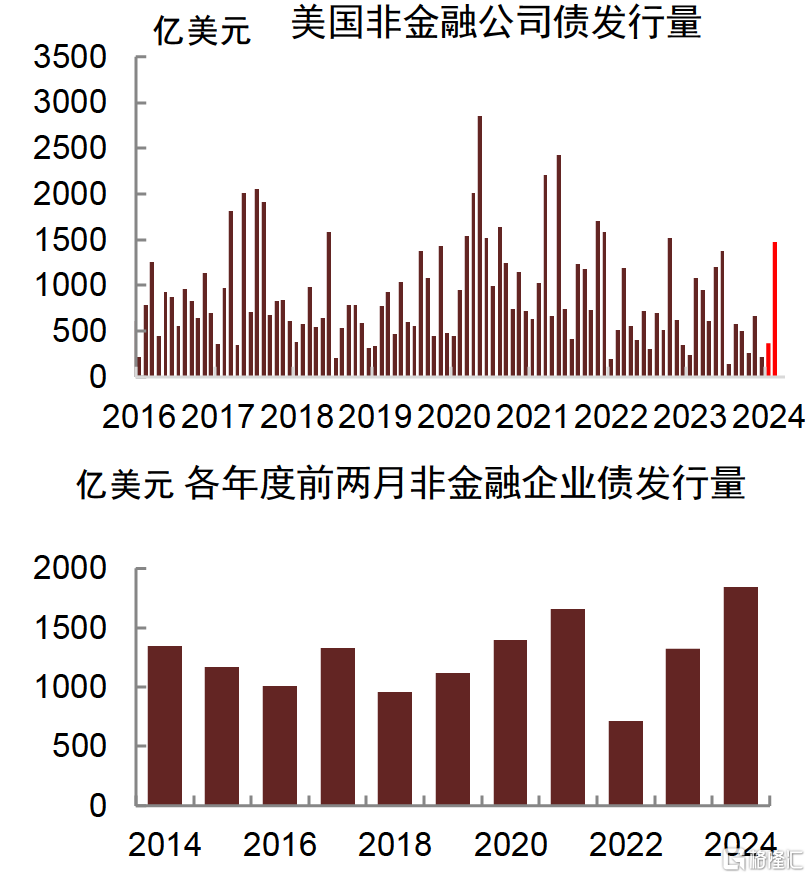

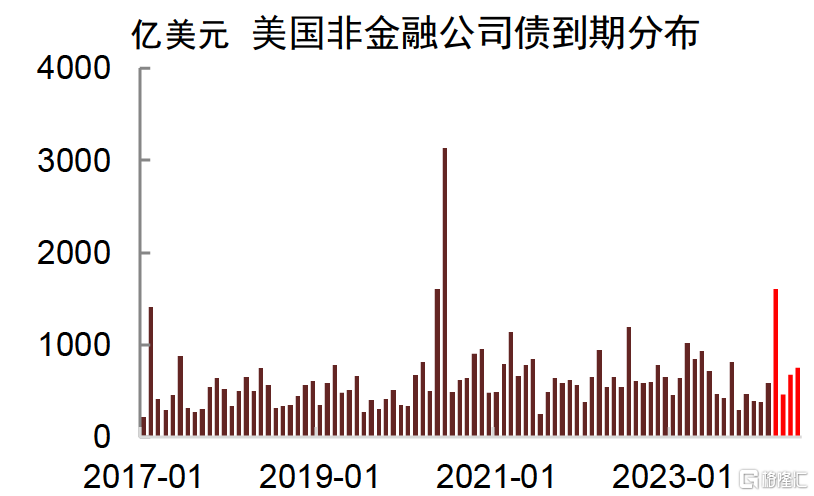

不過進一步往後看,隨着高工資、高利率等因素的影響進一步顯現,我們認爲企業盈利水平或將繼續受到擠壓。除工資增速仍然較高之外,我們也觀察到2024年前兩個月美國公司債發行規模大幅增加(圖8),我們認爲這或許同時受到供需兩端因素影響。從供給端來看,近期爲並購進行融資的需求有所增加,這也在一定程度上推升了企業債發行量[1];同時2024年3月有較多公司債到期(圖9),因此也需要進行再融資。從需求端來看,盡管當前美國政策利率仍然維持在較高水平,但市場普遍預期美聯儲將在年內降息,因此部分債券投資者可能傾向於在利率大幅下降之前增配利率較高的企業債券,以滿足對高票息資產的配置需求,因此對公司債的認購情緒較爲高漲。綜合來看,供需兩端的訴求共同推動了近期公司債發行量增加。而在高利率環境下增發債券的結果之一就是企業存量債務利率上升。後續來看,隨着企業債務不斷到期置換,企業融資成本或將進一步上升並進一步擠壓盈利。

圖8: 2024年前兩個月美國公司債發行規模大幅增加

注:數據截至2024年2月;樣本中非金融公司債的發行人行業包括工商業、航運、鐵路、非鐵路運輸和天然氣運輸,下同

資料來源:Bloomberg,中金公司研究部

圖9: 2024年3月美國公司債到期量較高

注:圖中紅色柱爲2024年3月至6月的到期情況,基於當前已經發行的債券存量推算

資料來源:Bloomberg,中金公司研究部

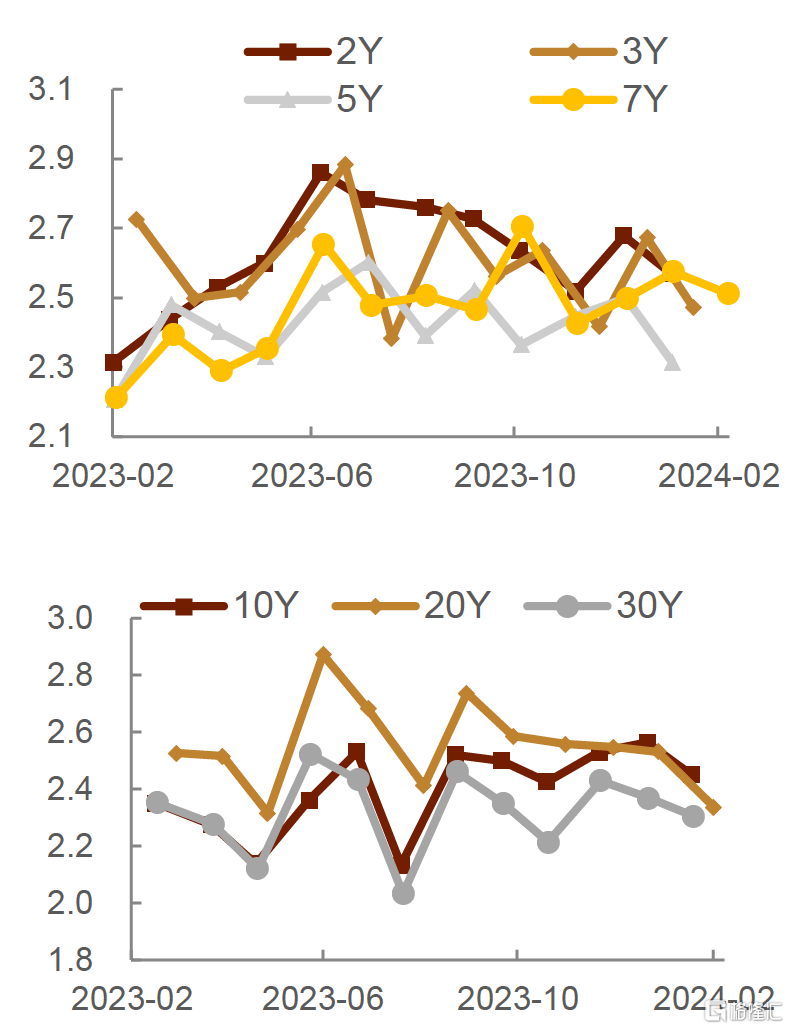

美債發行規模仍然較高,短期內供給壓力仍存

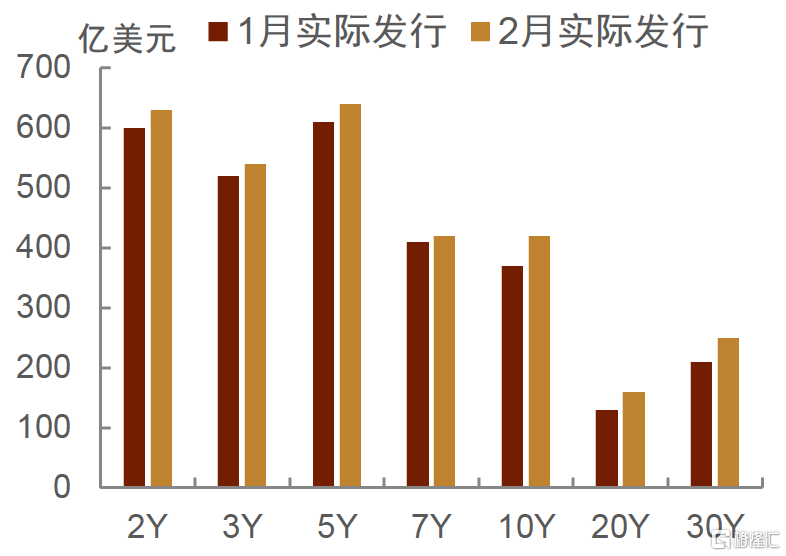

除基本面因素外,美債供需關系尚未得到明顯緩解可能也是近期美債收益率整體有所上行的推動力之一。供給方面,美債當前發行規模仍然較高。此前我們在報告中提到,雖然美國財政部在1月時表示(與2023年10月預期相比)將下調一季度計劃借款規模,但實際上美債發行規模環比來看仍有所增加,因此後續美債發行規模的絕對水平可能仍然較高、特別是附息國債。從2月實際發行情況來看確實如此。根據1月更新後的發行計劃,2024年2月2Y、3Y、5Y、7Y、10Y、20Y、30Y固定票息的美國國債的計劃發行規模合計爲3060億美元,實際發行規模與計劃規模持平。與1月相比,2月前述各期限美債發行規模均有所上升,合計發行規模較1月高出約210億美元(圖10)。因此,從2月發行情況來看,目前尚未看到美債供給壓力明顯緩解。

圖10: 美債2月固息國債發行規模進一步上升

資料來源:美國財政部,Wind,中金公司研究部

美債需求端方面則“有好有壞”,美聯儲延續縮表仍“拖累”美債需求,基金和海外投資者則延續淨流入,不過邊際增量也並未超預期。具體來看:

- 美聯儲:

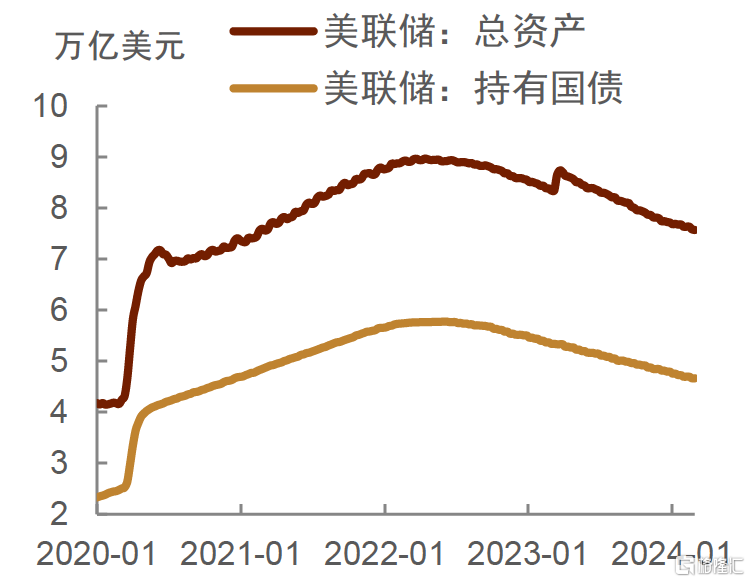

當前美聯儲仍在按計劃縮表。截至2024年2月28日,美聯儲總資產規模爲7.57萬億美元,較2023年末減少約1400億美元,其中持有美國國債規模爲4.66萬億美元,較2023年末減少約1300億美元(圖11)。從美聯儲減持美債的期限結構來看,美聯儲減持的美債期限主要集中在1-5Y和5-10Y兩個區間,年初以來減持規模分別約爲550億美元和720億美元,分別佔2023年末持有規模的3.4%和9.2%。因此,在美債供給還在增加的背景下,美聯儲按照此前計劃持續縮表確會對美債需求形成“拖累”。

圖11:美聯儲資產負債表及持有美國國債規模

注:數據截至2024年2月28日資料來源:iFinD,中金公司研究部

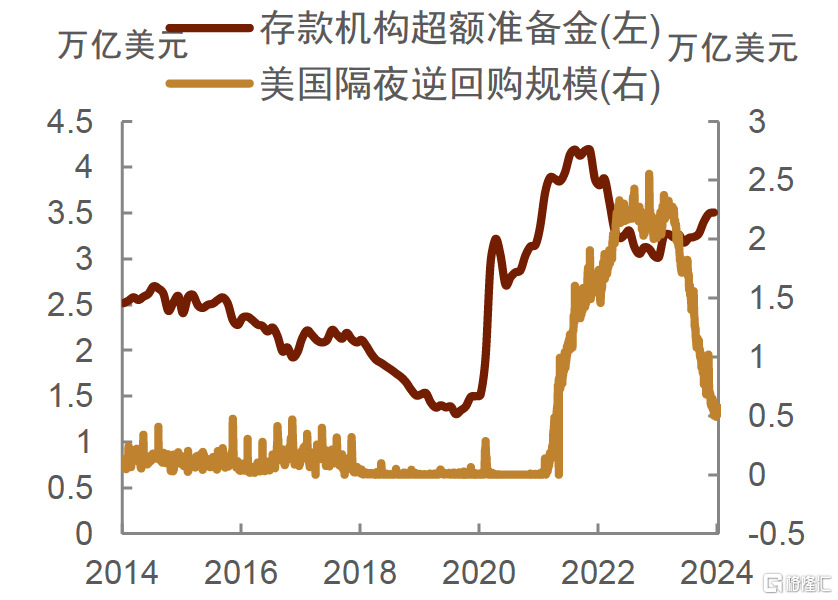

那么後續縮表節奏可能如何呢?此前,美聯儲在2023年12月議息會議紀要[2]中表示需等到准備金余額下降至略高於充足准備金水平時开始放緩縮表(之後再停止縮表)。而截至2024年1月美國存款機構准備金規模仍在高位,且2023年以來整體來看還有小幅回升(圖12)。從這一角度看,我們預計短期內美聯儲可能暫時不會停止縮表,那么縮表對美債需求的“拖累”可能仍會延續。不過根據美聯儲1月會議紀要[3],其可能在3月議息會議上开始討論縮表相關問題,這或許表明美聯儲有在二季度开始放緩縮表速度的可能性。

圖12:美國存款機構准備金規模仍在相對高位,隔夜逆回購規模大幅下降

注:逆回購截至2024年2月1日,准備金截至2023年12月資料來源:Wind,中金公司研究部

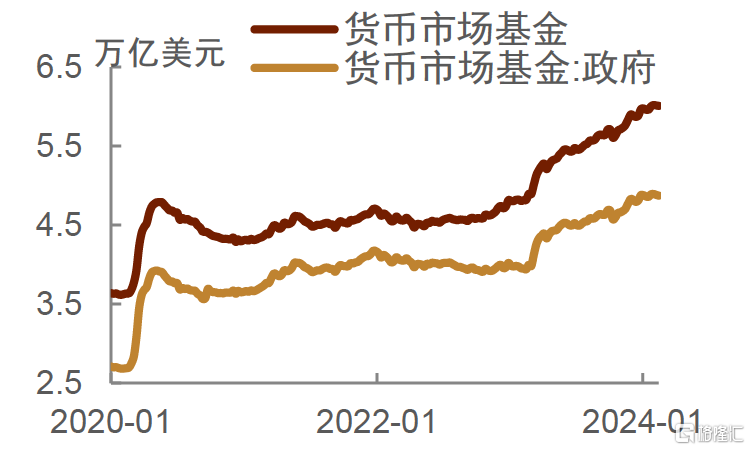

- 貨幣市場基金:

從貨基資產規模來看(圖13),近期貨幣市場基金仍在購入美債。截至2024年2月21日,投向政府(機構)債券的貨幣市場基金資產規模爲4.87萬億美元,較2023年末增長約600億美元,這對美債需求形成一定支撐。不過相應地,美聯儲隔夜逆回購規模不斷下降,截至2024年2月29日,隔夜逆回購規模降至5020億美元,5日移動均值較2023年末降低約2700億美元[4]。這表明貨幣市場基金仍對國庫券有一定承接能力但承接空間較此前收窄。結合存款機構准備金變化來看,隔夜逆回購和准備金規模合計仍在下降(圖12),表明流動性仍在繼續收緊,這可能不利於對美債供給的消化。

圖13: 美國貨基資產中政府債規模大幅上升

注:數據截至2024年2月21日資料來源:Wind,中金公司研究部

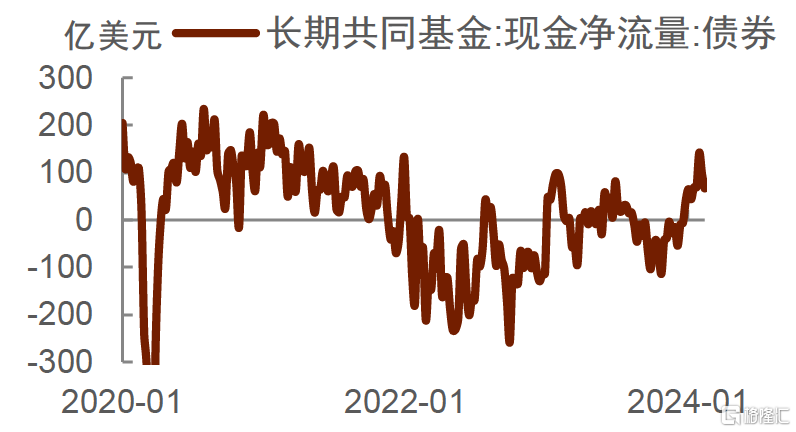

- 長期共同基金:

近期長期共同基金對債券的現金淨流量也持續爲正(圖14),截至2月21日,2024年長期共同基金對債券累計淨流入約518億美元,這表明共同基金對美債需求也有所回暖,並在一定程度上支撐了美債需求。

圖14: 近期長期共同基金對債券的現金淨流量持續爲正

注:數據截至2024年2月21日資料來源:Wind,中金公司研究部

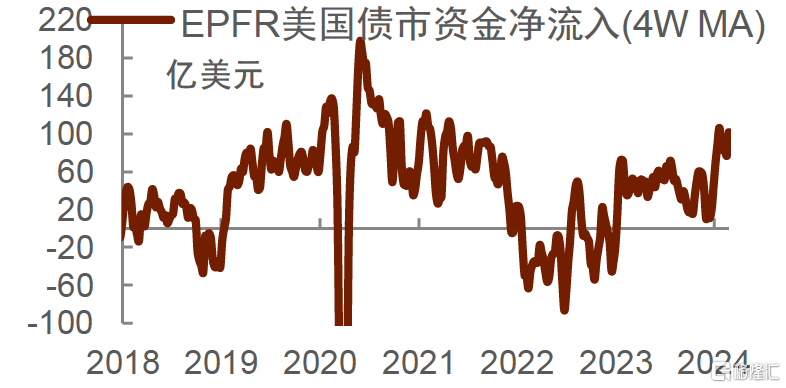

- 海外投資者:

從美國財政部公布的月度數據來看,海外投資者持有美債規模在2023年四季度有所回升。截至2023年四季度末,海外投資者持有美債規模約8.1萬億美元,較2023年三季度末增加約4520億美元(圖15)。不過由於這一數據相對滯後,我們通過更高頻的EPFR資金流向來補充觀察。從EFFR統計來看(圖16),近期資金持續流入美國債券市場。考慮到這一統計受到債券自身價格變化的影響(即在債券收益率上升時價格會下降,因此在規模上更易體現爲“流出”),因此在近期收益率回升的情況下,資金仍體現爲淨流入或表明海外投資者對美國債券確實存在一定配置需求。

圖15: 外國投資者持有美債規模回升

注:數據截至2023年12月資料來源:Wind,中金公司研究部

圖16:EPFR數據顯示資金淨流入美國債市

注:數據截至2024年2月28日資料來源:EPFR,中金公司研究部

綜合來看,當前美債供給端壓力仍大,需求端則“有好有壞”,因此美債供需關系可能暫未得到明顯改善。一級市場發行情況也體現了這一點,近期關鍵期限美債一級競拍倍數邊際上均有所下滑(圖17),或也表明市場對當前美債較高的供給量較難消化。不過進一步往後看,隨着利息負擔持續加重,其對美國財政支出的制約可能會進一步顯現,屆時美債發行規模可能會有所降低、供給壓力或有所緩解;同時,隨着流動性進一步收緊,美聯儲縮表或也會出現放緩,那么也有助於改善美債供需關系。

圖17: 美債一級競拍倍數

注:數據根據截至2024年2月資料來源:Wind,中金公司研究部

總結來看,當前美國基本面以及企業盈利仍展現出一定韌性,且美債供需關系暫未出現明顯改善,因此我們認爲短期內美債收益率或仍有一定上行空間,一季度10Y美債收益率可能上升至4.5%附近。但與此同時,我們也觀察到一些經濟指標邊際上出現走弱,如最新公布的美國2月ISM制造業PMI指數重新回落且低於預期等。若利率持續維持高位,那么進入二季度,美國經濟轉弱的跡象可能會更加明顯,進而可能促使美聯儲开啓降息;疊加隨着利息支出負擔加重對財政支出的制約進一步體現,財政政策對實體經濟的支持或也會被迫減弱、同時美債供給壓力可能也會有所緩解,因此後續美債利率大方向應會轉向下行,我們認爲美債利率若進一步回升則可能帶來更好的配置機會。

[1]https://www.bnnbloomberg.ca/us-corporate-bond-sales-hit-153-billion-in-february-record-1.2039396

[2]https://www.federalreserve.gov/monetarypolicy/files/fomcminutes20231213.pdf

[3]https://www.federalreserve.gov/monetarypolicy/files/fomcminutes20240131.pdf

[4]由於2023年12月29日(2023年最後一個交易日)隔夜逆回購規模的單日數值明顯偏離趨勢,因此此處變化值爲截至2024年2月29日的5日移動均值與截至2023年12月28日的5日移動均值之差。

注:本文摘自中金公司於2024年3月2日已經發布的《美債供需和通脹博弈延續,利率水平短期升長期降》,證券分析師:陳健恆 分析員,SAC執業證書編號:S0080511030011 SFC CE Ref:BBM220

丁雅潔 分析員,SAC執業證書編號:S0080522070016

薛豐昀 聯系人,SAC執業證書編號:S0080122090046

東 旭 分析員,SAC執業證書編號:S0080519040002 SFC CE Ref:BOM884

範陽陽 分析員,SAC執業證書編號:S0080521070009 SFC CE Ref:BTQ434

韋璐璐 分析員,SAC執業證書編號:S0080519080001 SFC CE Ref:BOM881

李 雪 分析員,SAC執業證書編號:S0080519050002

耿安琪 分析員,SAC執業證書編號:S0080523060003

張昕煜 分析員,SAC執業證書編號:S0080523110004

祁亦瑋 聯系人,SAC執業證書編號:S0080122090046

標題:中金:美債供需和通脹博弈延續,利率水平短期升長期降

地址:https://www.iknowplus.com/post/86132.html