北上廣深的房價,在全球可以排到第幾?

文:任澤平團隊

導讀

我們已連續5年跟蹤全球核心城市房價,全球核心城市房產是投資者大類資產配置中一個重要選項,2021年我們發布的《長期抗通脹的三大硬通貨》提到,人口流入的都市圈的房子爲硬通貨之一,在全球貨幣較寬松的時代,一线城市核心區域房產是少數能夠跑贏印鈔機的資產之一。

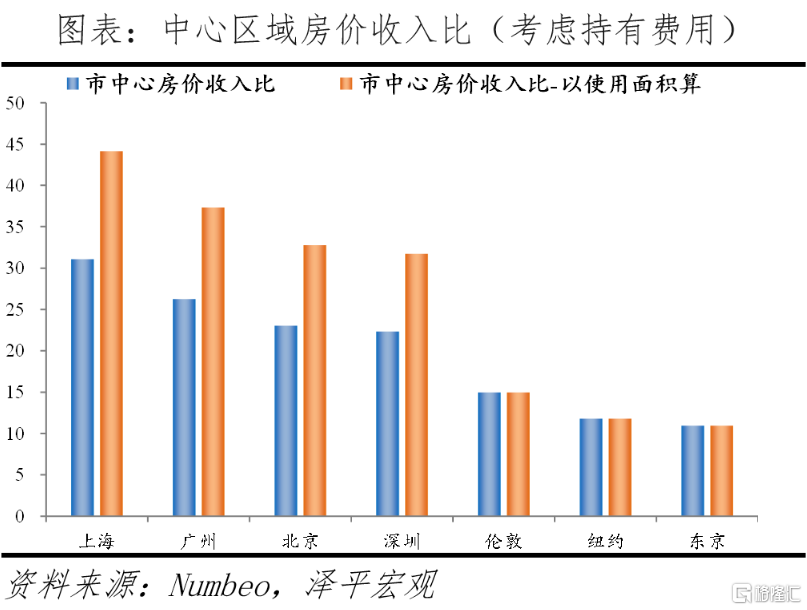

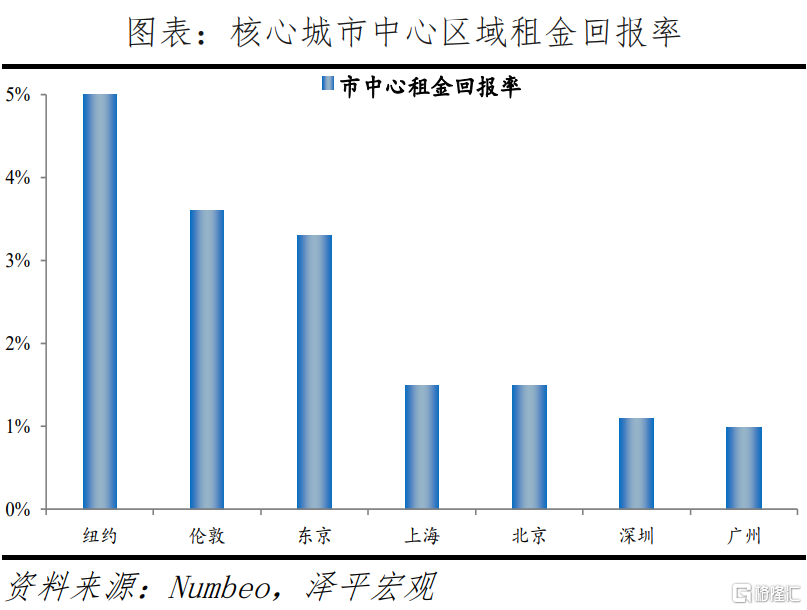

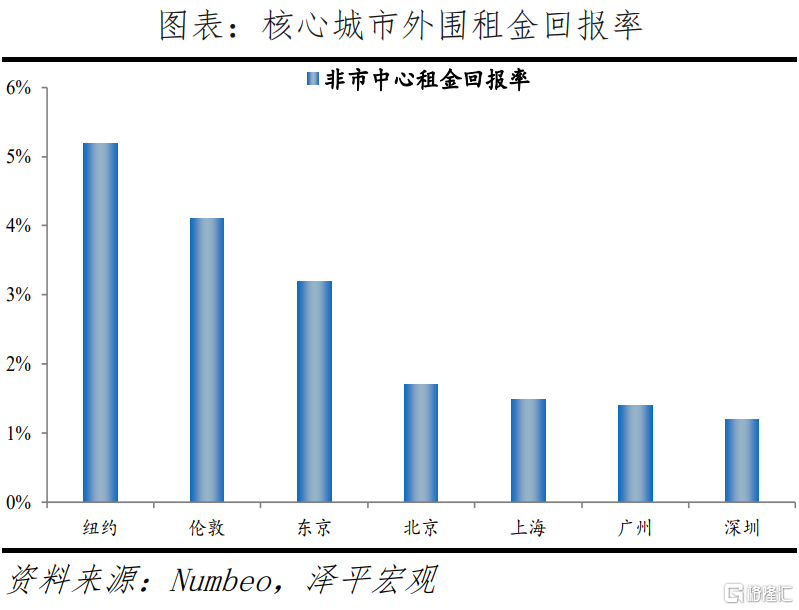

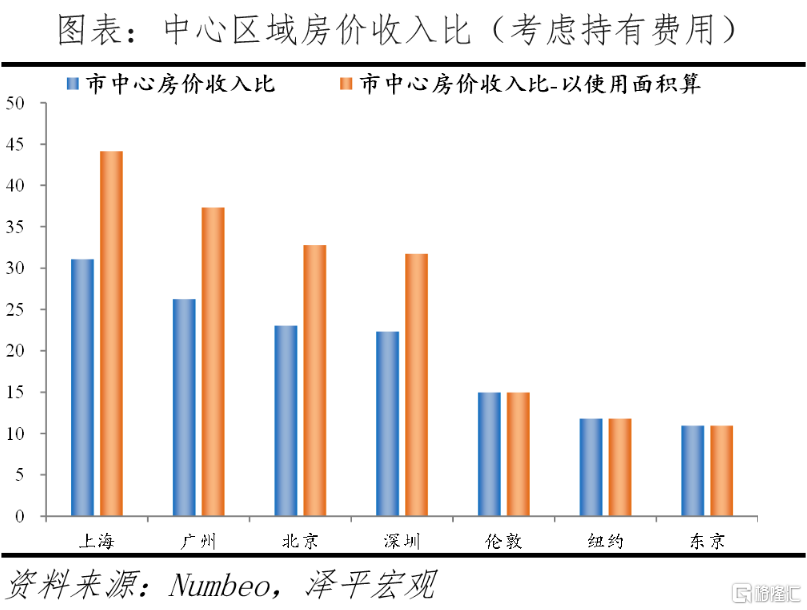

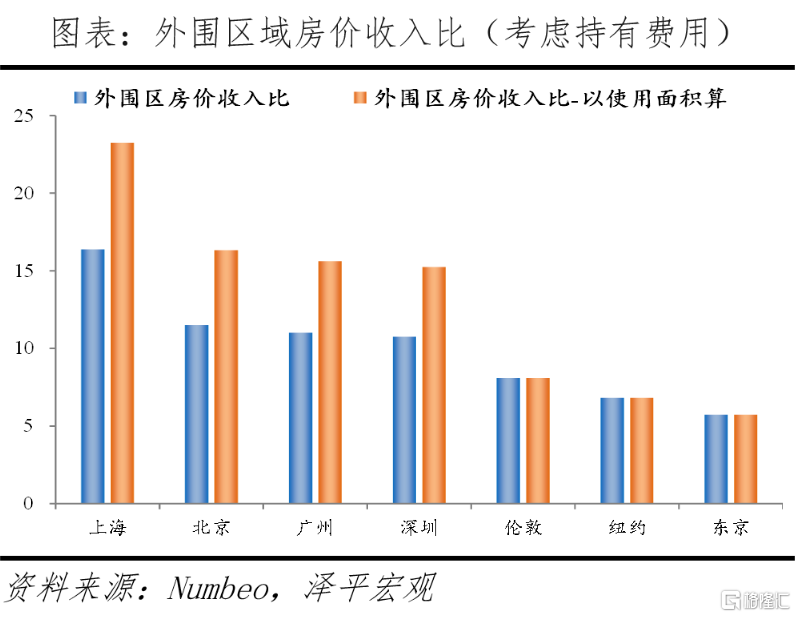

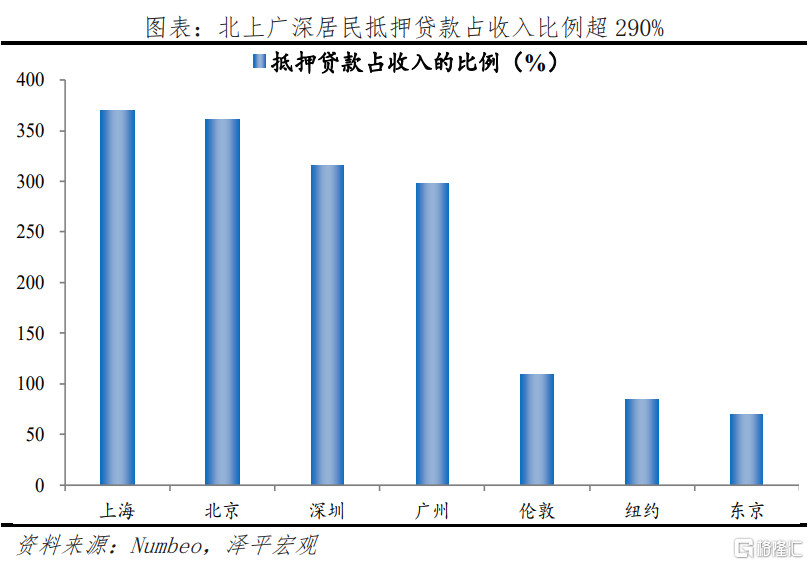

我們選取紐約、倫敦等具有代表性的全球核心城市進行對比,考慮持有費用後,以使用面積算,紐約、倫敦、東京市中心房價收入比分別爲12、15、11,北上廣深分別爲33、44、37、32,紐約、倫敦、東京市中心租金回報率分別爲3.1%、2.8%、2.5%,而北上廣深分別爲1.5%、1.5%、1.0%、1.1%。中國內地一线城市絕對房價、相對房價位居全球前列。此外,北上廣深居民房貸壓力居世界前列,居民抵押貸款佔收入比例均超290%,是紐約、倫敦、東京的3-4倍。

值得注意的是2022年以來,多數經濟體房價增長放緩或下滑,主要源於面臨經濟衰退,疊加爲遏制通脹收緊貨幣政策等。以美國爲例,2022年3月美聯儲爲了防止美國經濟過熱、控制創40年新高的通脹,啓動三年多來首次加息等。在收緊的貨幣政策下,市場上的流動資金變少,疊加房貸利率升高,如2023年11月初美國30年期固定抵押貸款合約利率達7.61%,購房成本上升,房產交易量出現不同程度下滑,樓市走冷。根據Knight Frank數據,2023年Q3紐約房價同比下跌4%。

由於土地供給不足、優質公共資源富集以及貨幣較寬松,中國內地一二线城市房價並非由當地中位數收入人群決定,而是由全國高收入人群決定;加上中國居民收入統計不全、高儲蓄率、高經濟增速等情況,使得房價收入比、租金回報率不具備國際可比性。

爲了促進房地產長期健康發展,二次房改的關鍵是通過“城市群战略、人地掛鉤、金融穩定、租購並舉”等構建新發展模式。

相信通過穩樓市、住房制度改革等一系列長短結合的措施,中國房地產有望實現長期平穩健康發展。

風險提示:部分地區數據缺失,國際數據統計存在偏差等。

正文

1 中國內地核心城市絕對房價和相對房價均居全球前列

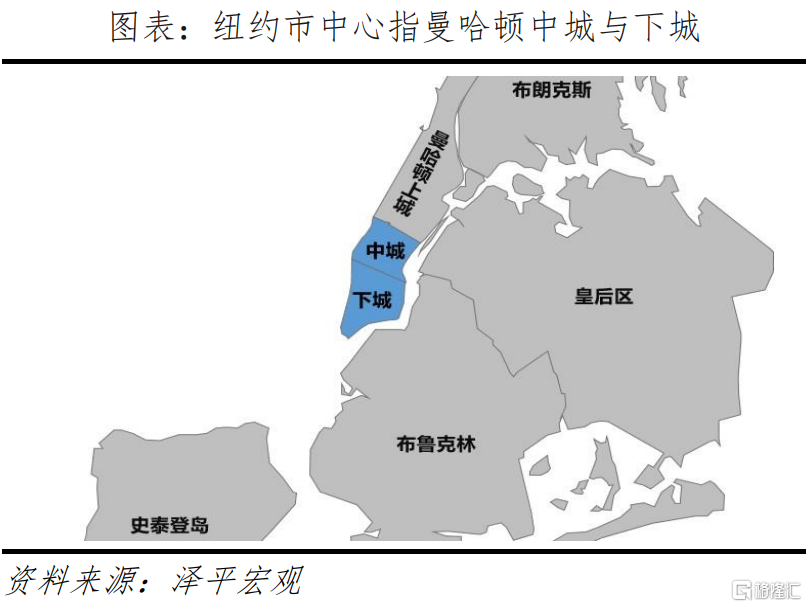

與西方相比,中國城市行政區劃內面積較大,比如北京達1.6萬平方公裏,廣州、上海、深圳分別爲7434、6341、1997平方公裏,而東京、倫敦、紐約、巴黎分別爲2194、1577、1214、105平方公裏。爲增強可比性,我們分別選擇中心區以及距離市中心8公裏左右的區域(我們將其定義爲外圍區)進行比較。具體來看,北京中心區指東城區和西城區,外圍區指四環與五環之間區域;上海中心區指內環,外圍區指中環與外環之間區域;紐約中心區指曼哈頓中城和下城,外圍區指距離曼哈頓8公裏左右區域;倫敦中心區指倫敦一區,外圍區指三區與四區之間。

爲保證數據口徑統一,市中心與外圍區房價數據來源於全球最大的生活信息網站Numbeo。我們通過大量搜集各國的房產中介網站公布的中心區與外圍區各個樓盤售價和租金數據驗證了Numbeo數據的合理性,Numbeo顯示2023年9月紐約市中心房價爲116607元/平方米,市中心1居室房屋租金爲28763元/月。作爲驗證,我們通過在美國最大的房產中介網站Zillow搜集大量樓盤數據得出的紐約市中心房價和租金分別爲105375元/平方米、365元/平方米/月,相差不大。此外,通過房價對比驗證,Numbeo口徑下的“非市中心房價”指的是外圍區房價。

1.1 核心城市房價高和漲幅高是世界普遍現象

2009年3月-2023年10月北上廣房價上漲超3.8倍,高於全國平均。由於新房區位逐漸外移及限價等,以二手房衡量房價漲幅更有效。全國層面缺乏二手房價數據,以新房價格計算,2010年6月-2023年8月百城新建住宅價格指數從9042元/平方米升至16195元/平方米,上漲79%。根據中國房價行情網以及房產中介數據,2009年3月北京、上海、廣州房價分別爲12030元/平方米、14902元/平方米、6986元/平方米,2023年10月分別上漲到70729元/平方米、71225元/平方米、45265元/平方米,分別上漲4.9倍、3.8倍、5.5倍。其中,優質學區房漲幅達9倍以上,如北京育才小學劃片小區耕天下,2009年2月12900元/平方米,2023年9月達131921元/平方米,上漲9.2倍。

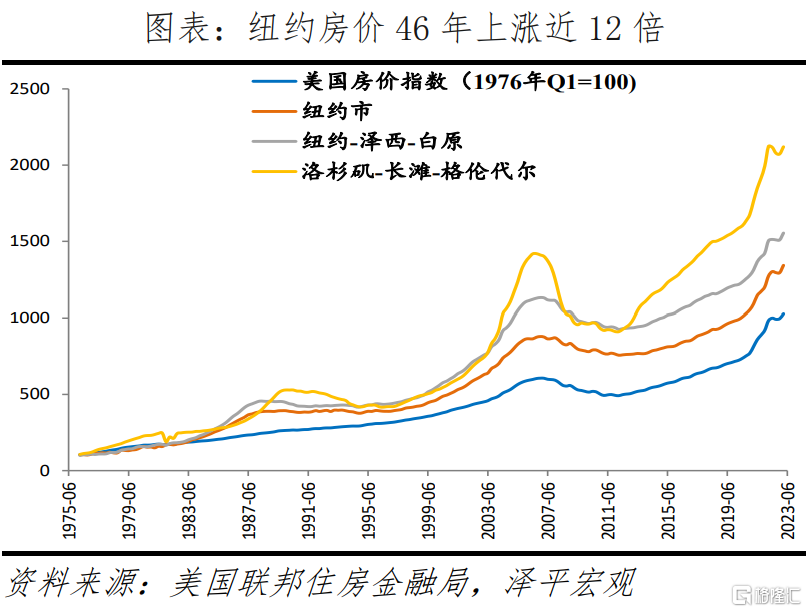

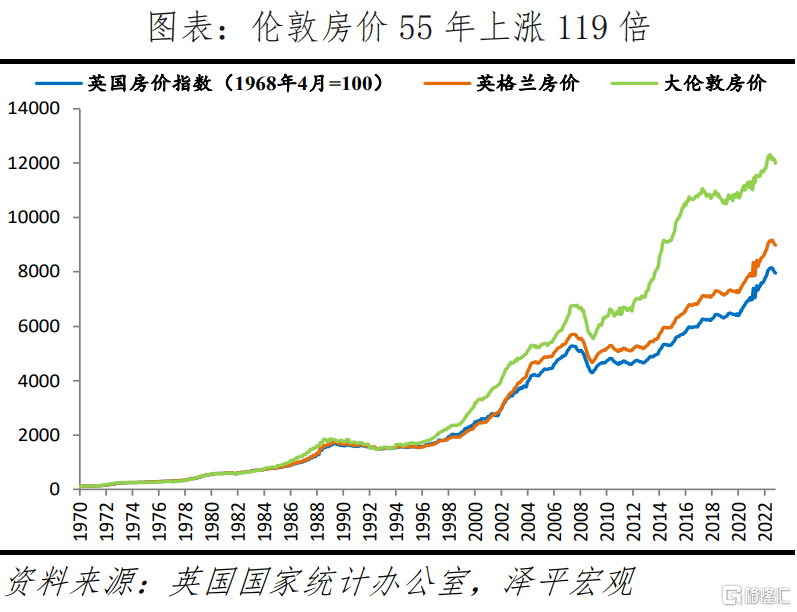

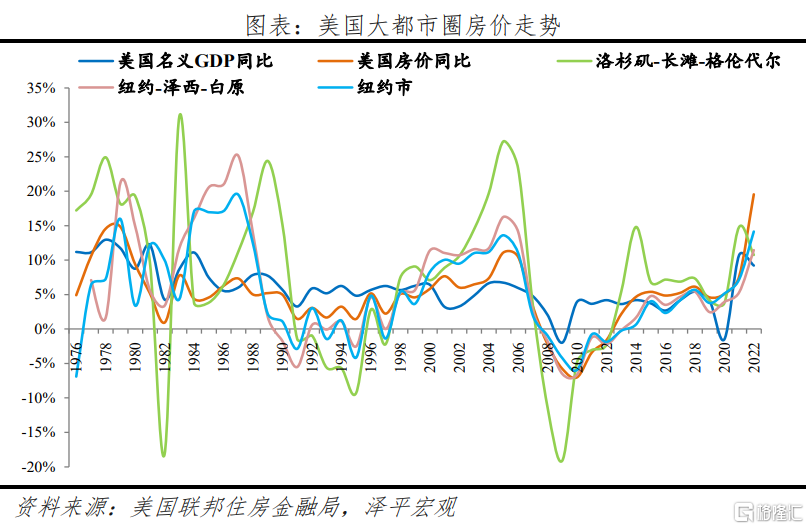

從國際經驗看,核心城市房價高、漲幅高於其他地區是世界普遍現象。在英國,根據英國政府網站數據,1968年4月-2023年6月,大倫敦地區房價從0.44萬英鎊/套上漲至52.80萬英鎊/套,英格蘭地區從0.34萬英鎊/套上漲至30.64萬英鎊/套,全國從0.36萬英鎊/套上漲至28.75萬英鎊/套,倫敦地區房價漲幅達119倍,高於英格蘭地區的89倍和全國的79倍。在美國,1976年Q1-2023年Q2,美國、紐約市、紐約-澤西-白原分區(紐約都會區分區之一)、洛杉磯-長灘-格倫代爾分區(洛杉磯都會區分區之一)房價分別上漲9.3、12.4、14.5、20.2倍。在日本,房地產泡沫破滅前,1975-1991年東京區部、橫濱、名古屋、京都、大阪、神戶等六個核心城市地價上漲4.5倍,其他城市上漲1.7倍。

1.2 北上深絕對房價位居世界前列

換算爲可比的使用面積後,北京、上海和深圳市中心及外圍區房價均處於世界前列,但頂級豪宅價格低於國外。國際房價比較需注意統計口徑。中國內地住房面積統計口徑爲建築面積,包括使用面積、牆體佔用面積、公攤面積,而大多數國家和地區是套內面積或使用面積。如中國香港採用套內面積,套內面積=建築面積-公攤面積;美國、英國、韓國等是使用面積,使用面積=套內面積-牆體佔用面積。一般而言,套內面積約爲建築面積的80%,使用面積約爲建築面積的70%。

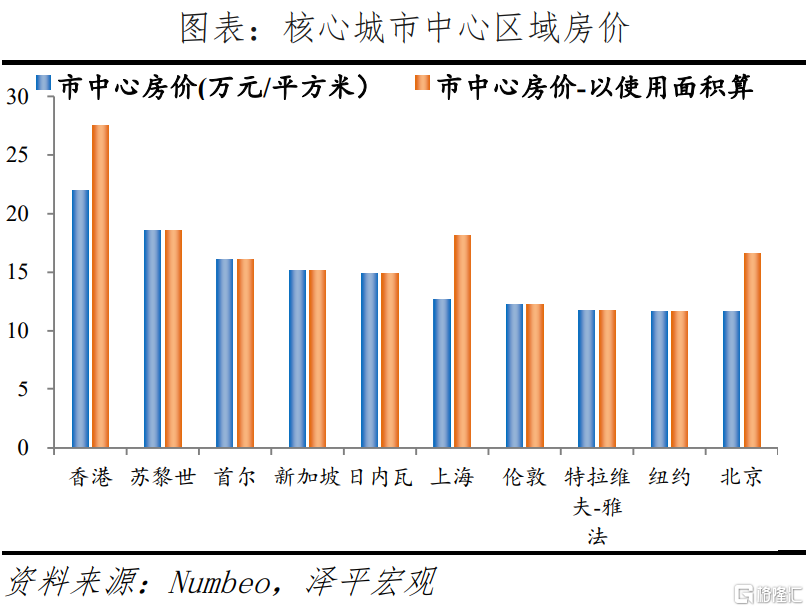

在中心區域,根據Numbeo數據,2023年9月中國香港以219989元/平方米位居第一,蘇黎世以185630元/平方米位居第二,倫敦以122457元/平方米位居第七,紐約以116607元/平方米位居第九,上海、北京分別以126891元/平方米、116435元/平方米位居全球第六、第十,深圳、廣州分別以115272元/平方米、84768元/平方米位居第十一、第十七。換算爲使用面積後,上海、北京和深圳中心區實際房價分別爲181273元/平方米、166336元/平方米和164674元/平方米,僅次於香港和蘇黎世,廣州爲121097元/平方米,位居第十。但中國內地一线城市中心區的頂級豪宅單價低於國際大都市,比如紐約中心區最貴的豪宅是位於曼哈頓中城的公園大道432號,俯瞰紐約中央公園,2023年9月單價約52.56萬元/平方米。而上海浦東中心區最貴的豪宅是位於陸家嘴金融區緊鄰黃浦江的湯臣一品,2023年9月單價約18.04萬元/平方米,以使用面積算,單價爲25.77萬元/平方米,浦西中心區最貴的豪宅是緊鄰太平湖的翠湖,單價約24.14萬元/平方米,以使用面積算,單價爲34.49萬元/平方米。

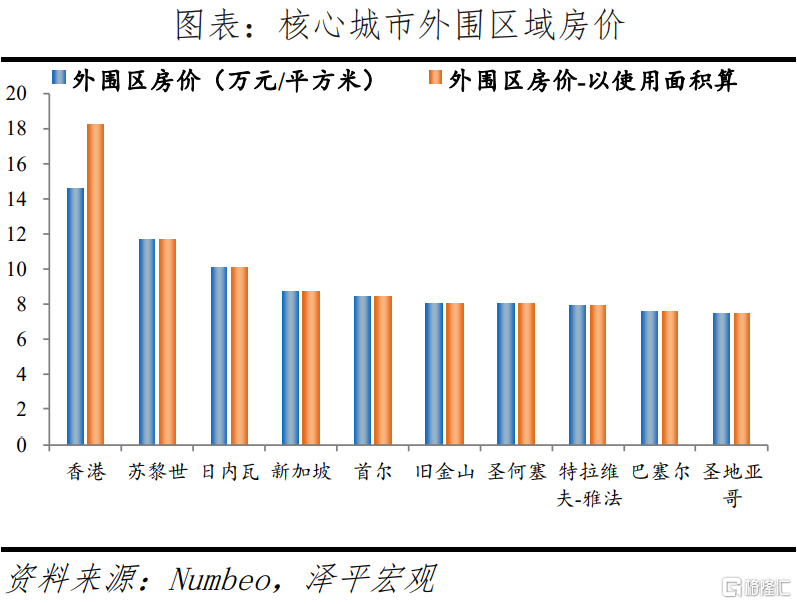

在外圍區域,中國香港以146311元/平方米位居第一,蘇黎世以117050元/平方米位居第二,上海、北京和深圳分別以66860元/平方米、57755元/平方米和55198,位居第十八、第二十三和第二十七,依然處於世界前列,但相對中心區域排名有所後移,廣州以35270元/平方米位居六十四。換算爲使用面積後,上海、北京和深圳城市外圍區房價分別爲95514元/平方米、82507元/平方米和78854元/平方米,位居第四、第七、第十一,廣州爲50386元/平方米,位居第三十二。

1.3 中國內地一线城市房價收入比高,租金回報率不足2.1%

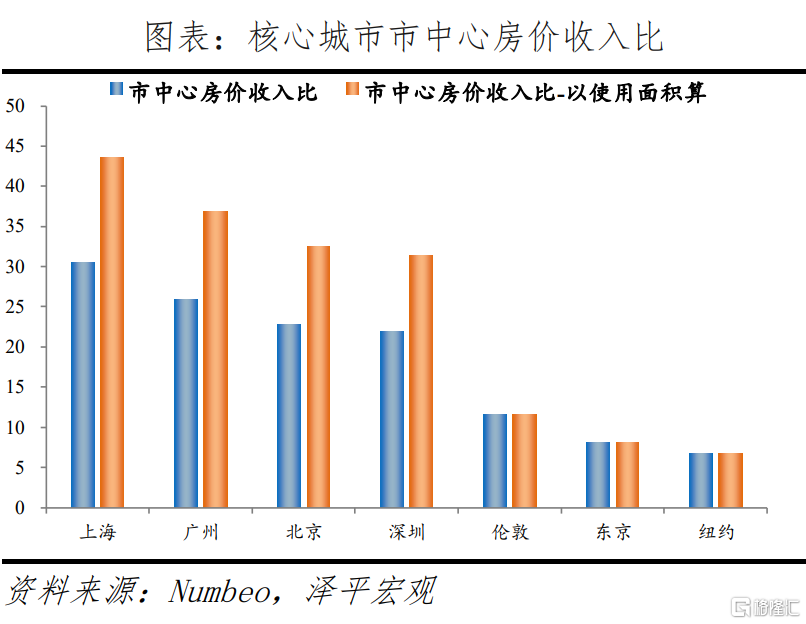

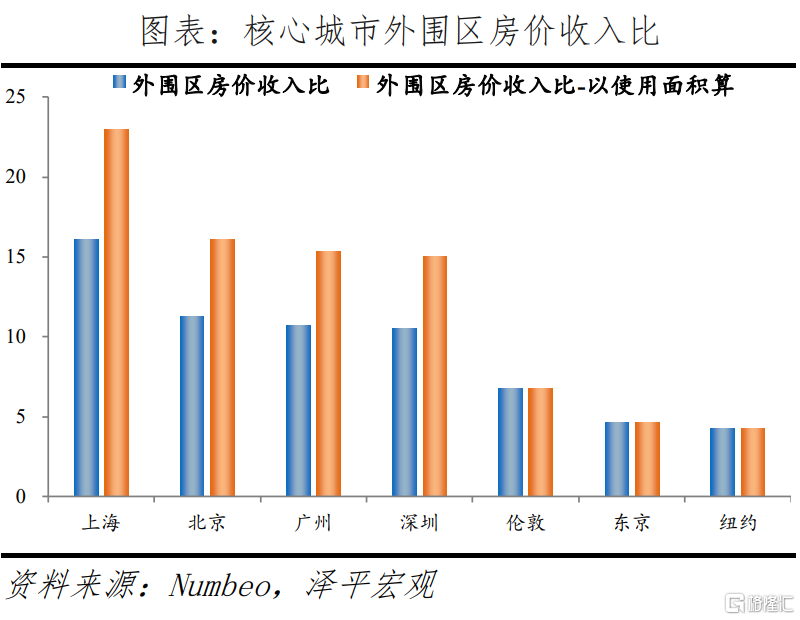

以使用面積算,北上廣深市中心房價收入比分別爲32、44、37、31,高於紐約的7,東京的8,倫敦的12;外圍區房價收入比均在15及以上,同樣高於紐約、倫敦和東京。Numbeo只公布了全市房價收入比,我們採用Numbeo公布的房價平均數據和人均可支配收入,以及我們整理的人均住房面積計算市中心和外圍區的房價收入比。根據Numbeo,2023年9月,北京、上海、廣州、深圳市中心的房價收入比分別爲23、31、26、22,外圍區的房價收入比分別爲11、16、11、11,而紐約市中心和外圍區房價收入比分別爲7、4,倫敦市中心和外圍區房價收入比分別爲12、7,東京市中心和外圍區房價收入比分別爲8、5。換算爲使用面積後,中國內地一线城市實際房價收入比更高,北京、上海、廣州、深圳市中心的房價收入比分別爲32、44、37、32,外圍區的房價收入比分別爲16、23、15、15。

北上廣深市中心租金回報率不足1.5%,低於紐約的5.4%、倫敦的3.6%、東京的3.3%。租金回報率是住房每年租金與售價的比值,租金回報率低意味着投資房地產的現金貼現率低。根據Numbeo2023年9月數據,在全球主要372個城市中,市中心的靜態租金回報率平均值爲5.14%,中位值爲4.50%,外圍區的靜態租金回報率平均值爲5.50%,中位值爲4.95%。其中,紐約市中心與外圍區的租金回報率分別爲5.40%、5.20%,倫敦爲3.60%、4.10%,東京爲3.30%、3.20%,而北京、上海、廣州、深圳市中心租金回報率分別爲1.50%、1.50%、1.00%、1.10%,外圍區租金回報率分別爲1.70%、1.50%、1.40%、1.20%。我們使用中國房地產協會旗下中國房價行情網數據進行驗證,2023年8月北京、上海、廣州、深圳全市範圍的租金回報率分別爲2.01%、1.83%、1.45%、1.72%。

1.4 考慮持有費用後北上廣深與國際都市相對房價差距縮小

國際核心城市普遍徵收房地產稅、且物業費等較高,持有成本明顯高於中國內地。在不考慮房地產稅從個人收入所得稅中扣除情況下,紐約市房地產稅率爲0.8%,市中心物業費約爲104元/平方米/月,外圍區物業費約爲80元/平方米/月;除此之外,業主還需根據房產面積和檔次的不同,每年繳納1000-5000美元的房屋保險費。倫敦業主需要繳納市政稅,約佔房價的0.3%-1.2%,實際稅率隨房價上升而下降,倫敦市中心物業費約爲44元/平方米/月,外圍區物業費約爲23元/平方米/月。東京業主每年需要繳納房屋評估價1.4%的不動產稅和0.3%的市政建設稅,房屋評估價約爲售價的20%,市中心和外圍物業費分別爲22元/平方米/月、13元/平方米/月。中國內地除上海和重慶作爲試點外尚未推出房地產稅,而且物業費較低,北京、上海、廣州、深圳市中心的物業費約分別爲3.6元/平方米/月、4.9元/平方米/月、2.9元/平方米/月、4.2元/平方米/月,外圍區物業費約分別爲3.5元/平方米/月、3.4元/平方米/月、2.4元/平方米/月、3.6元/平方米/月。

考慮持有費用後,以使用面積算,紐約、倫敦、東京市中心房價收入比分別爲12、15、11,北上廣深分別爲33、44、37、32,紐約、倫敦、東京市中心租金回報率分別爲3.1%、2.8%、2.5%,而北上廣深分別爲1.5%、1.5%、1.0%、1.1%,差距明顯縮小。各地住房持有成本不同,爲較准確比較實際的房價收入比和租金回報率,我們將房地產稅、各項物業(管理)費等持有階段的費用納入考慮。假設居住30年,將這30年的持有費用按照假定5%的折現率計入房價,計算折現後的房價收入比。紐約市中心和外圍房價收入比分別爲12、7,倫敦分別爲15、8,東京分別爲11、6,北京、上海、廣州、深圳市中心的房價收入比分別爲23、31、26、22,外圍區的房價收入比分別爲12、16、11、11。以使用面積算,北京、上海、廣州、深圳市中心的房價收入比分別爲33、44、37、32,外圍區的房價收入比分別爲16、23、16、15。考慮持有費用後,紐約市中心和外圍租金回報率分別爲3.1%、3.2%,倫敦分別爲2.8%、3.4%,東京分別爲2.5%、2.6%,北京、上海、廣州、深圳市中心的租金回報率分別爲1.5%、1.5%、1.0%、1.1%,外圍區的租金回報率分別爲1.7%、1.5%、1.4%、1.2%。

1.5 北上廣深房貸利率和居民房貸壓力較高

北上廣深房貸利率與首付比例較高,北上廣深首套房貸利率超4.2%,紐約、倫敦、東京均低於3.3%。從房貸利率看,中國內地個人房貸利率以貸款市場利率報價(LPR)來計算,首先央行給商業銀行規定貸款基准利率,各地商業銀行根據基准利率、銀行額度、客戶資信和風險情況在基准利率基礎上浮動。隨着2022年房地產調整政策的放松,如央行下調5年期LPR利率、“認房不認貸”等,一线城市房貸利率出現不同程度下調,北京、上海、廣州、深圳的首套房貸利率爲4.2%-4.75%,二套房貸利率爲4.8%-5.25%;但仍高於紐約、倫敦的房貸利率(3.0%-3.3%)。從首付比例看,按商業貸款計算,紐約爲10%-30%,倫敦爲5%-15%。而北京首套普通住宅爲35%,非普通住宅爲40%,二套普通住宅爲60%,非普通住宅爲80%;上海首套住宅爲35%,二套普通住宅爲50%,非普通住宅爲70%;深圳首套住宅爲30%,二套普通住宅爲70%,非普通住宅爲80%;廣州首套住宅爲30%,二套普通住宅最低首付比例爲不低於40%。(普通住宅與非普通住宅根據容積率、單套建築面積、實際成交價格等綜合界定,如廣州普通住宅爲容積率在1.0(含)以上、單套住房建築面積爲144平方米(含)以下、實際成交價格低於同級別土地住房平均交易價格1.2倍(含)以下,反之爲非普通)。

北上廣深居民房貸壓力居世界前列,居民抵押貸款佔收入比例超290%,是紐約、倫敦、東京的3-4倍。根據Numbeo定義,抵押貸款佔收入比例指每月抵押貸款與家庭收入的比率(越低越好),貸款負擔能力指數指抵押貸款佔收入比例的倒數(越高越好)。根據Numbeo的數據,2023年在全球主要的332個城市中,上海、北京、深圳、廣州居民抵押貸款佔收入的比例分別爲369.6%、361.6%、316.1%、297.7%,分別高居第15、第17、第19、第20位;倫敦、紐約、東京居民抵押貸款佔收入的比例分別爲108.7%、84.2%、70.2%,排在130位以後。

2 1000萬人民幣能买什么房子?

爲增強直觀認識,我們從自住出發,假定有1000萬人民幣預算,討論在北京、上海、紐約、倫敦核心區和外圍區分別能买什么品質的住宅以及持有費用。爲增強可比性,我們將核心區的選房區域縮小在距離CBD或金融商業區2.5公裏內範圍,且避开單價明顯較高的豪宅樓盤。

2.1 核心區能买到的住宅使用面積差距不大

1000萬在北京、上海、紐約、倫敦核心區域CBD附近能購买的住宅使用面積差距不大,在52-68平方米左右;紐約和倫敦市中心住宅持有費用遠高於北京和上海,紐約超17萬人民幣,倫敦超6萬元,北京和上海不足5000元。在北京核心區,可購买西城區三環內的璽源台約75平方米的二居室(使用面積接近52平方米),均價13.4萬元/平方米,北接長安街,南依蓮花河,西連西客站,東望金融街,屬於首都功能核心區,物業費4284.4元/年。在上海核心區,可購买陸家嘴金融區的浦江茗園86平方米兩居室(使用面積約61平方米),均價11.6萬元/平方米,緊鄰各大金融機構,物業費2074.7元/年。在紐約核心區,可購买曼哈頓1 Wall Street公寓58平方米一居室,均價17.3萬元/平方米,地處金融區中心,距離華爾街200米,房地產稅8萬元/年,物業費9.2萬元/年,合計17.2萬元/年。在倫敦核心區,可購买London Dock公寓68平方米一居室,均價14.8萬元/平方米,位於泰晤士河北岸、倫敦金融城和金絲雀碼頭中間,爲倫敦的心髒地帶,距離CBD約1公裏,步行10分鐘即可到達火車站,市政稅3萬元/年,物業費3.8萬元/年,合計6.8萬元/年。

2.2 紐約和倫敦的外圍區能买面積更大的住宅

1000萬在北京、上海外圍區可購买使用面積在80-115平方米左右的住宅,而在倫敦、紐約外圍區域可購买的使用面積分別爲121平方米左右。在北京外圍區,可購买南四環附近國韻村165平方米四居室(使用面積約115平方米),均價6.1萬元/平方米,周邊公園較多,有旺興湖郊野公園、宣頤公園、碧海公園三大生態公園,但生活相關配套相對不完善,物業費7501.7元/年。在上海外圍區,可購买日月光水岸花園114平方米兩居室或三居室(使用面積約80平方米),均價8.8萬元/平方米,靠近2號线廣蘭路站,物業費2644.8元/年。在紐約外圍區,可購买皇後區27-28 Thomson Avenue的122平方米兩/三居室,均價8.2萬元/平方米,地鐵30分鐘可到達曼哈頓中城,房地產稅2.1萬元/年,物業費8.2萬元/年,合計10.3萬元/年。在倫敦外圍區,可購买Beaufort Park公寓121平方米三居室,均價8.2萬元/平方米,位於倫敦西北四區,8分鐘步行至地鐵站,是傳統白人居民區, 市政稅3萬元/年,物業費3.8萬元/年,合計6.8萬元/年。

3 中國內地核心城市高房價合理嗎?

3.1 中國內地核心城市高房價主要源於什么?

1)人口長期大量向一二线核心城市集聚,近10年一线城市人口年均增速2.37%,人口持續流入但增速放緩;二线城市人口年均增速1.91%,人口持續流入且增速小幅上升;三、四线城市人口年均增速0.43%、-0.49%,人口持續流出。房地產長期看人口,人隨產業走、人往高處走。從國際經驗看,人口不斷從低收入地區到高收入地區,從城市化到大都市圈化。中國內地核心城市優質公共資源富集、產業特別是高端產業高度集聚,人口長期大量流入。總體看,2000-2020年一线、二线人口佔比分別由3.7%、19.31%增至5.88%、24.39%,三、四线則由30.87%、42.98%降至30.50%、36.92%。從趨勢看,2000-2010年、2010-2020年,全國人口平均增速分別爲0.57%、0.53%,一线人口年均增速分別爲3.42%、2.37%,人口保持集聚,但增速放緩;上述兩個時期,二线人口年均增速分別爲1.53%、1.91%,人口持續流入且增速小幅上升;三线人口年均增速分別爲0.53%、0.43%,略低於全國平均;四线僅爲0.16%、0.49%,明顯低於全國平均,表明三、四线城市人口仍持續流出。

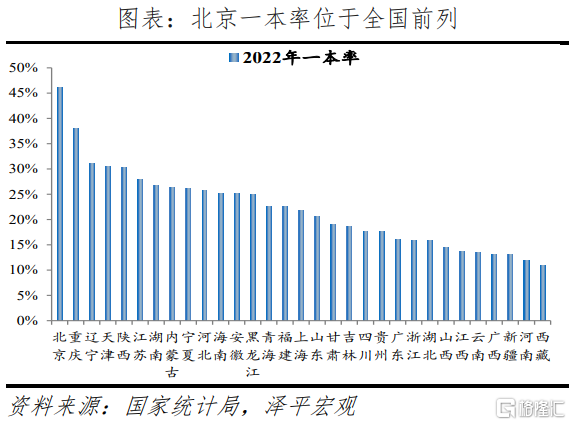

2)核心城市優質公共資源高度富集,戶籍制度使得公共資源與戶口掛鉤、戶口基本與房產掛鉤的情況更加促進高收入人群集聚。從教育看,2022年北京、上海一本率分別爲46%、22%,分別爲全國第一、第十六;985大學數量分別爲8所、4所,合計佔全國的31%;211大學數量分別爲23所、10所,合計佔全國的29%。從醫療看,截至2021年底北京、上海三甲醫院分別爲56、32個,雖合計僅佔全國的6.9%,但集聚了最頂級的醫療資源,如協和醫院、301醫院等。在現行戶籍制度下,戶口不僅是單純的戶籍登記,而且附帶了區域教育醫療等公共資源。並且,按現行規定,戶口要么登記於個人房產下、要么通過單位掛靠於集體戶,這使得戶口與住房基本掛鉤。核心城市的房子不僅是具有居住功能的建築物,而且捆綁了一系列的稀缺資源和優質福利。盡管當前部分城市允許租房入學,但條件較多、且排序一般在戶口和住房均在本學區的家庭之後。在國際上,盡管美國也有學區制度,但家庭在學區擁有居住資格即可,可採用租賃方式;並且,美國的學區分布相對均勻,並未主要集中在部分大城市。此外,盡管北京、上海近期人口增長放緩、甚至陷入負增長,但流出的主要是中低收入人群,高收入人群很可能仍在持續流入。

3)在土地資源計劃配置、城鄉二元制度、中小城市战略等因素影響下,建設用地在城鎮、鄉村之間配置失衡,城鎮用地在地區、城市之間配置失衡。中國城鄉二元戶籍制度與土地制度無法調動了市場對人口和土地的有效配置,導致進城不能落戶、遷徙不能定居的農民工不愿無償放棄鄉村宅基地,農民工群體在城鎮和鄉村“雙重佔地”。2009-2016年人均城鎮建設用地僅增長5.8%,而人均鄉村建設用地增長21.5%。中國城鎮化战略長期存在“控制大城市規模、積極發展中小城市”的傾向,與人口遷移趨勢背離。分地區看,2009-2016年東部城鎮建設用地增量比例低於城鎮人口增量比例12.9個百分點;而中部、東北、西部分別高1.7、4.4、6.8個百分點。分規模城市看,2006-2018年1000萬人以上城市城區人口增長46.8%,建設用地僅增長41.7%;20萬人以下城市人口增長2.1%,建設用地增長22.9%。

4)貨幣較寬松使得廣義貨幣增速多高於名義GDP增長,刺激一线城市的房地產價格快速上漲。從國際看,1987-2022年英國房價年均增長5.7%,雖高於4.7%的名義GDP年均增速,但仍然低於6.9%的廣義貨幣年均增速。1976-2022年美國房價年均增長4.9%,而名義GDP和M2年均增速分別爲5.8%、6.6%。從大都市圈看,1976-2022年,紐約-澤西-白原分區房價年均增長5.9%,低於同期M2的6.6%,與GDP的5.8%接近。在日本,1975-1991年六個核心城市地價年均增長11.2%,其他城市地價年均增長6.4%,同期M2年均增長約9%。在中國,過去四十年廣義貨幣供應量M2年均增速15%,1998年以來全國新建住房銷售均價年均復合增速達7.7%,低於同期M2增速近8個百分點,而一线城市房價基本與M2增速持平。

3.2 房價收入比和租金回報率的國際可比性很差

“房價收入比4-6是合理區間的國際慣例”爲訛傳,國際並不存在一個客觀標准。房價收入比反映的是居民家庭對房價的支付能力,比值越高,支付能力越低。Weicher(1977)最早使用房價收入比作爲住房支付能力判別指標,其房價收入比爲每套房屋銷售價格中位數與家庭年收入中位數之比,計算了1949-1975年美國房價收入比,大多數位於2.8-2.9。1989年10月香港大學專家伯納德指出,發達國家房價收入比在1.8-5.5,發展中國家一般在4-6。後來,伯納德搜集到較多國家房價收入比資料後,發現一些經濟落後的發展中國家房價收入比遠高於6。1998年聯合國統計了96個經濟體房價收入比,最高爲30,最低爲0.8,平均值8.4,中位數6.4,徹底否定了4-6倍是國際標准的論點。然而部分中國學者和相關機構在引入房價收入比概念時,忽視中國經濟水平、文化傳統、房地產發展階段等因素,不約而同地引用“4-6”這個所謂“國際標准”進行國際比較,這顯然是有問題的。

除土地供給不足外,加上中國居民收入統計不全、高儲蓄率、高經濟增速等情況,使得房價收入比、租金回報率不具備國際可比性。

中國經濟增速在全球較高,核心城市相對房價高是成長性的反映。如果把經濟體或城市比作一家公司,住房可類似爲這家公司的股票,房價是股價,租金回報率是股息率。以中國股市爲例,由於成長性不同,主板和創業板的股票估值不具備可比性。在主板,公司業績增長穩定但不具備爆發性,估值一般;在創業板中,公司業績增長較快,股票估值較高,高估值是對未來盈利的提前反映。當前中國經濟雖從高速增長階段轉向高質量發展階段,但經濟增速在全球仍較高。核心城市是中國經濟的核心,高端產業集聚、人口大量集聚,成長性更具優勢。

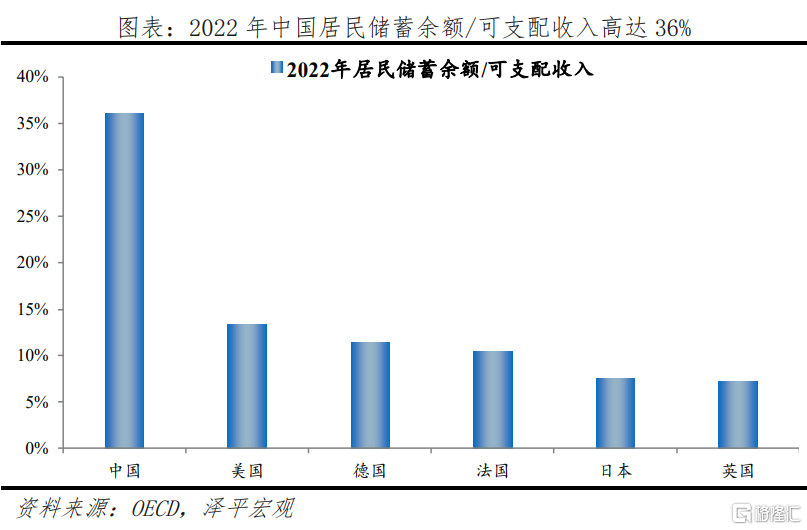

由於人口結構變化,居民消費觀念改變等因素,近年中國居民儲蓄率雖有小幅下滑,但仍高達36%,是歐美發達國家2倍以上,高儲蓄率推升房價收入比,房子也被當成儲蓄替代品,同時中國的文化傳統、婚育觀念等也在一定程度增加對住房需求。根據OECD統計口徑,居民儲蓄率指居民儲蓄余額/可支配收入總額。中國居民儲蓄率遠遠高於歐美發達國家,2022年中國居民儲蓄率高達36%,而美國、法國、德國、日本和英國僅僅分別爲13%、10%、11%、7%、7%。居民儲蓄率高意味着中國居民的購房資金准備相對充足,進而推升房價收入比至一個較高水平。

注:本文來自澤平宏觀,原標題《全球一线城市房價比較》

標題:北上廣深的房價,在全球可以排到第幾?

地址:https://www.iknowplus.com/post/83934.html