申萬宏源:扭轉房價下行的三種宏觀可能

主要內容

引言:1月70城房價數據繼續下行,未來有三種可能扭轉這一趨勢:投資需求集中拋售結束、新房供給減少、保交樓加碼,實際上這三種可能成立的條件並不遙遠。

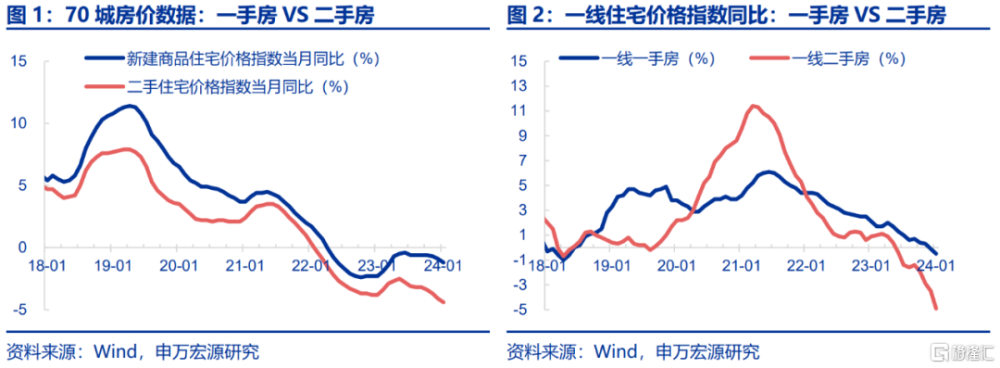

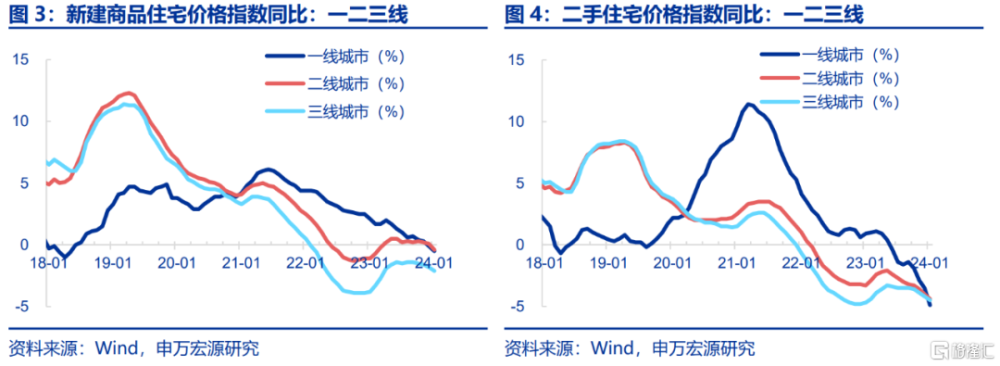

70城房價:一二手延續下行,一线背離加劇。總體上,1月全國70大中城市住宅價格指數呈現一二手同比繼續回落特徵。其中,新建商品住宅(一手)價格指數同比下行0.3pct至-1.2%。二手住宅價格指數同比回落0.3pct至-4.1%。結構上,一线二手房價格下行快於一手(一手-0.4pct至-0.5%,二手-1.4pct至-4.9%),二三线則分化不大。

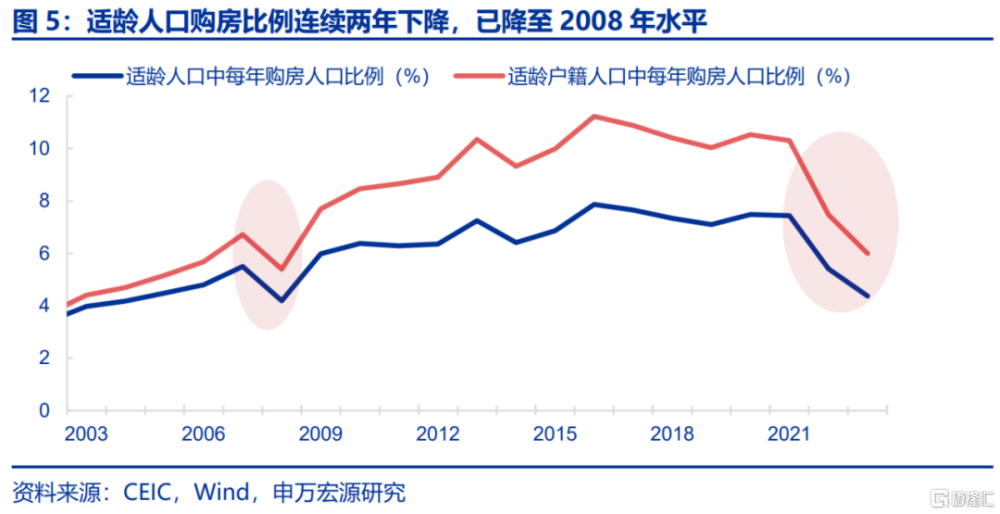

成因分析:弱房價源於銷售回落,但主因剛需觀望而非剛需不足。本輪房價下行仍是源於需求側銷售數據偏弱(1月以來商品房成交同比降幅擴大至-40%),但後者並非源於剛需減少,而是剛需選擇觀望、購房需求遞延,有兩大證據。其一,春節期間地產成交偏弱,但看房人數較多。根據中指研究院春節置業調查數據,近半數(46.9%)受訪者表示在春節期間進行了看房活動但未購房。其二,剛需群體中每年購房人數的佔比持續回落,目前爲5.9%,已基本接近2008年金融危機、房價大幅負增長水平,這一因素就導致近兩年購房人數年均減少近1000萬。

未來展望:觀望情緒扭轉的三個可能觸發因素。總結下來,目前房價走低並非源於缺乏需求,而是觀望導致潛在需求無法釋放,進而無法帶動房價企穩。而需求觀望有三大原因,若三大原因出現轉機,則可能成爲觸發房價企穩甚至溫和回升的可能:

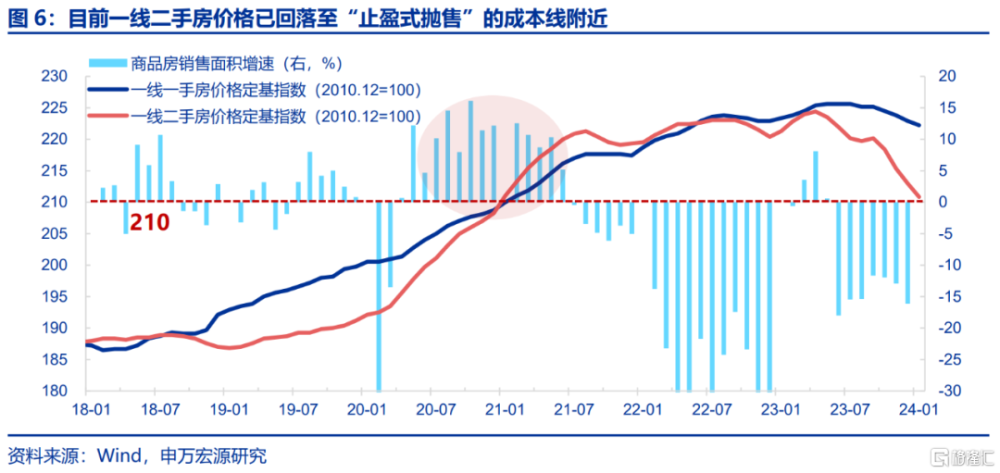

1)投資性需求集中拋售的階段過去,目前房價條件已正在接近成熟,一线二手房價格已回落至“止盈式拋售”的成本线附近。最近一輪地產強勁周期(20H2-21H1),房價呈現一线二手开始大幅漲超一手,而二三线分化並不明顯的特徵,充分顯示投資性需求的影響。若觀察定基指數,一线二手房價格由20Q2开始大幅上升,在20年底超過一手(210),同期也是地產銷售增速最高點(兩年平均增速10%),這也意味着有最多的購房者在該房價水平購房。而23年一线二手價格由224的高點回落,投資性購房者开始進行“止盈”式拋售,至今年1月一线二手房價格已回落至210(成本價)附近,或預示着在此價格購房者“止盈”最集中的階段已經結束,而且上文已提到目前剛需購房率已下滑至2008年水平,預示着投資性需求已經很大程度上被擠出。

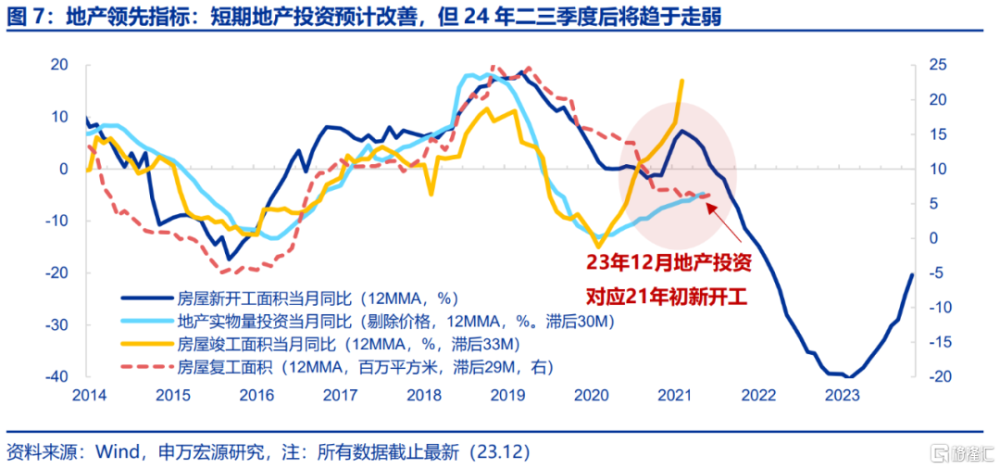

2)需求側視角下房價下行預期本就會導致剛需遞延、進入“負向循環”,但供給減少可打破循環,後者或從二三季度开始。在需求側分析視角下,房價與需求“互爲因果”,需求不足導致房價下行,而房價持續下行後形成的下行預期也會令更多潛在剛需選擇觀望,進入“負向循環”。但引入供給側視角,若新房供給出現單邊減少,可能會從供給側導致房價上漲,2018年曾出現類似情況(地產需求下滑、新房供給減少、房價上漲)。而根據我們此前地產領先指標,地產投資預計今年二三季度开始出現較爲明顯的下滑,雖然目前商品房庫存較高,但屆時投資內生性跌幅形成的新房供給減少,將大於目前庫存規模。

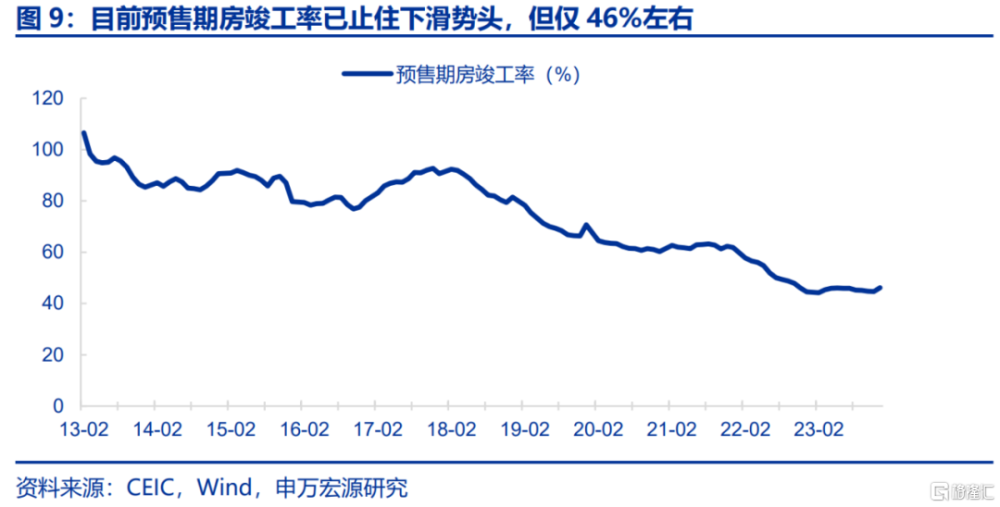

3)對於期房交付風險的擔憂也是導致居民觀望的原因,後續亟待“保交樓”政策進一步加力扭轉。壓制目前居民預期更多是房地產供給側風險導致居民“不敢”买房(擔心交付風險),根據我們此前測算,目前已售期房竣工率僅46%,導致居民需求更多向現房與二手房傾斜,2023年現房銷售面積增速17%,明顯高於期房銷售30個百分點。因此,若後續“保交樓”政策推動竣工率回升,那因擔心交付風險而晚买房的部分購房者將對應釋放需求,進而對房價形成一定程度支撐。

風險提示:保交樓政策不及預期,房地產市場形勢變化。

以下爲正文

重點關注:扭轉“弱房價”的三種宏觀可能

1.1 70城房價:一二手延續下行,一线背離加劇

總體上,1月全國70大中城市住宅價格指數呈現一二手同比繼續回落特徵。2月23日統計局公布1月全國70大中城市住宅價格指數,其中,新建商品住宅(一手)價格指數環比-0.4%,與23年12月持平,同比下行0.3pct至-1.2%。二手住宅價格指數環比-0.7%,跌幅較23年12月(-0.8%)收窄,但同比回落0.3pct至-4.1%。

結構上,一线二手房價格下行快於一手,二三线則分化不大。一线城市方面,一手房價格同比回落0.4pct至-0.5%,而二手房價格同比下行幅度更大,回落1.4pct至-4.9%。二线城市一手房價格同比回落0.5pct至-0.4%,二手房回落0.3pct至-4.5%。三线城市一手房價格同比回落0.3pct至-2.1%,二手房回落0.3pct至-4.5%。

1.2 弱房價源於銷售回落,但主因剛需觀望而非剛需不足

本輪房價下行仍是源於需求側銷售數據偏弱(1月以來商品房成交同比降幅擴大至-40%),但後者並非源於剛需減少,而是剛需選擇觀望、購房需求遞延,有兩大證據:

其一,春節期間地產成交偏弱,但看房人數較多。雖然春節期間地產成交同比降幅近四成,但根據中指研究院春節置業調查數據,近半數(46.9%)受訪者表示在春節期間進行了看房活動但未購房,說明居民購房剛需仍然存在。

其二,剛需群體中每年購房人數的佔比持續回落,已降至2008年水平,這一因素就導致近兩年購房人數年均減少近1000萬。根據我們此前專題構建的“適齡人口中每年購房人數佔比”指標,可以刻畫剛需群體內部觀望情緒的變化,根據2023年最新數據,目前適齡人口購房率由2021年10.3%(3億適齡人口中每年約3000萬人購房),下滑至2023年5.9%,已基本接近2008年金融危機、房價大幅負增長水平。

因此,目前購房人數減少,並不是因爲購房剛需人口總量減少,而是因爲剛需群體內部出現了觀望情緒。

1.3 觀望情緒扭轉的三個可能觸發因素

總結下來,目前房價走低並非源於缺乏需求,而是觀望導致潛在需求無法釋放。過去需求影響房價的傳導鏈條爲“潛在需求-居民購房-房價上漲”,目前雖然潛在需求弱於2021年前,但潛在需求規模仍然較大(購房適齡人口規模仍高),但是因觀望導致購房需求遞延、無法當期釋放,自然無法帶動當期房價上漲。

而需求觀望有三大原因,若三大原因出現轉機,則可能成爲觸發房價企穩甚至溫和回升的可能:

其一,投資性需求集中拋售的階段過去,目前房價條件已正在接近成熟,一线二手房價格已回落至“止盈式拋售”的成本线附近。上文提到,最近一輪地產強勁周期(20H2-21H1),房價呈現一线二手开始大幅漲超一手,而二三线分化並不明顯的特徵,充分顯示投資性需求的影響。若觀察定基指數,一线二手房價格由20Q2开始大幅上升,在20年底超過一手(210),同期也是地產銷售增速最高點(兩年平均增速10%),這也意味着有最多的購房者在該房價水平購房。而23年一线二手價格由224的高點回落,投資性購房者开始進行“止盈”式拋售,至今年1月一线二手房價格已回落至210(成本價)附近,或預示着在此價格購房者“止盈”最集中的階段已經結束,後續雖然還會有拋盤,但幅度或小於前期,而且上文已提到目前剛需購房率已下滑至2008年水平,預示着投資性需求已經很大程度上被擠出。

其二,需求側視角下房價下行預期本就會導致剛需遞延、進入“負向循環”,但供給減少可打破循環,後者或從二三季度开始。在需求側分析視角下,房價與需求“互爲因果”,需求不足導致房價下行,而房價持續下行後形成的下行預期也會令更多潛在剛需選擇觀望,進入“負向循環”。但引入供給側視角,若新房供給出現單邊減少,可能會從供給側導致房價上漲,2018年曾出現類似情況(地產需求下滑、新房供給減少、房價上漲)。而根據我們此前地產領先指標,地產投資預計今年二三季度开始出現較爲明顯的下滑,雖然目前商品房庫存較高,但屆時投資內生性跌幅形成的新房供給減少,將大於目前庫存規模。

其三,對於期房交付風險的擔憂也是導致居民觀望的原因,後續亟待“保交樓”政策進一步加力扭轉。壓制目前居民預期更多是房地產供給側風險導致居民“不敢”买房(擔心交付風險),根據我們此前測算,目前已售期房竣工率僅46%,導致居民需求更多向現房與二手房傾斜,2023年現房銷售面積增速17%,明顯高於期房銷售30個百分點。因此,若後續“保交樓”政策推動竣工率回升,那因擔心交付風險而晚买房的部分購房者將對應釋放需求,進而對房價形成一定程度支撐。(詳見)

注:本內容節選自申萬宏源宏觀於2024年2約23日發布的研究報告:《扭轉房價下行的三種宏觀可能——70大中城市住宅價格數據點評(24.01)》,證券分析師:屠強 王勝

標題:申萬宏源:扭轉房價下行的三種宏觀可能

地址:https://www.iknowplus.com/post/83431.html