海通宏觀2月LPR下調點評:降息周期將繼續

概要

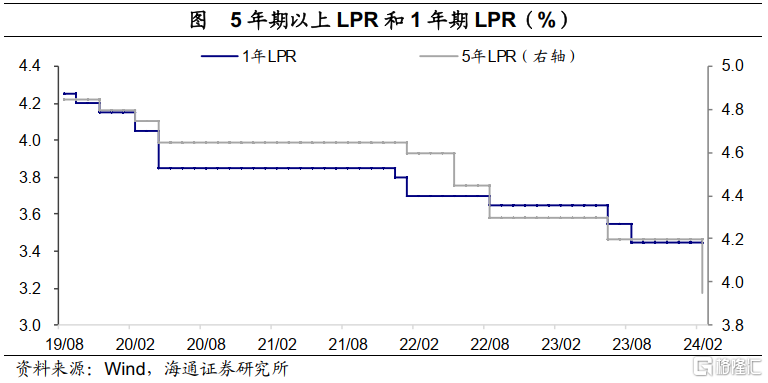

2月20日,中國人民銀行授權全國銀行間同業拆借中心公布2月LPR報價,一年期、五年期以上分別報3.45%、3.95%,五年期以上較1月下調25bp,一年期持平。

本輪非對稱LPR調整,有助於進一步降低居民融資成本,可以明顯降低居民存量和增量房貸的利率,繼續支持房地產市場的發展。不過當前房地產市場壓力仍較大,本輪5年期以上LPR調整以後的效果或也有待觀察。

往後看,貨幣政策仍會繼續穩健寬松。逆回購、MLF利率等政策利率仍存在調整空間;央行也可能繼續推動存款利率改革。此外,除了貨幣政策發力外,經濟需求端的鞏固,還需等待廣義財政、產業政策等的繼續發力。

風險提示:海外經濟政策超預期

2月20日,中國人民銀行授權全國銀行間同業拆借中心公布2月LPR報價,一年期、五年期以上分別報3.45%、3.95%,五年期以上較1月下調25bp,一年期持平。海通證券的點評如下:

1、LPR降息,繼續寬信用

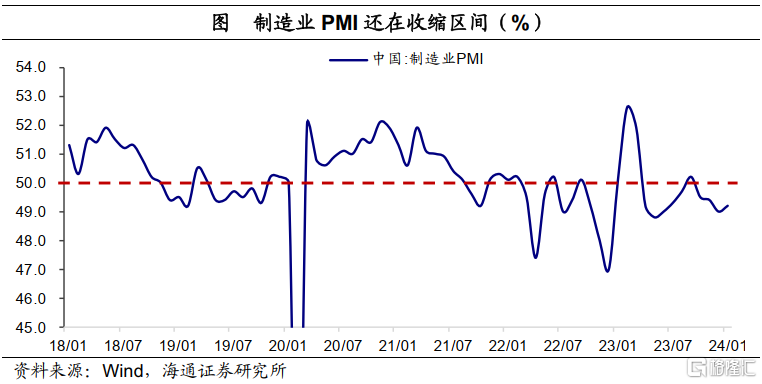

實體融資成本直接受LPR利率影響,降息有助於繼續寬信用。上一次LPR報價利率調降在2023年8月,時隔6個月LPR再迎來降息。一方面,從基本面看,國內經濟仍需積極政策穩固,需要貨幣政策進一步加碼寬松來擴需求、穩增長。比如1月制造業PMI相比歷史同期(指近年春節前一個月)表現偏弱;CPI、PPI數據指向需求仍需進一步鞏固。

5年期以上LPR利率是企業中長貸和個人住房貸款定價的參考基准,而且本輪25bp的調整是LPR改革以來的最大下調幅度,將有助於促進投資和消費、提振融資需求,也是貨幣政策前置發力的體現。

另一方面,近月央行連續調降存款利率、存款准備金率以及再貸款利率,均有助於降低金融機構負債端成本,爲LPR下行釋放空間。

2、非對稱降息,積極穩地產

繼續非對稱降息,政策積極穩地產。2022年以前,基本上每次LPR調整都是1年期LPR調降幅度大於或持平於5年期以上。而從2022年5月开始,LPR降息結構多次出現反轉——2022年5月5Y LPR調降15bp,1Y LPR未調整;2022年8月5Y下調15bp,比1Y多降10bp。而後本輪5Y LPR調降25bp,1Y未調整。

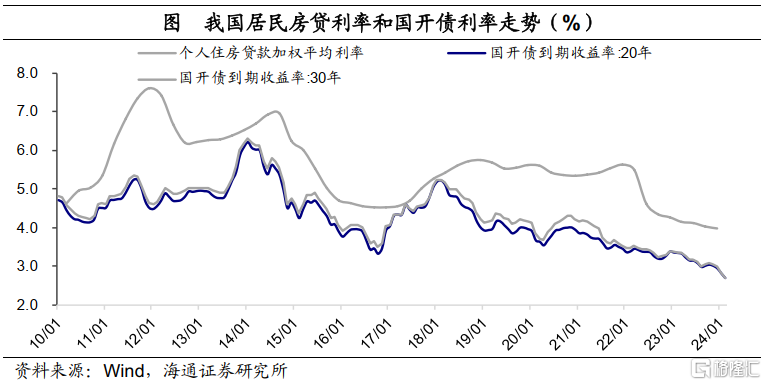

LPR降息結構反轉,背後是房地產市場的變化。隨着房地產市場供求關系變化、房價預期明顯調整,這兩年居民部門加槓杆動力減弱。從2023年下半年以來,各地房地產銷售政策已在持續調整。其中下調首付比例、降低二套房貸利率下限、降低存量房貸利率等信貸政策的調整,已帶動存量和增量的房貸明顯降成本。本輪非對稱LPR調整,有助於進一步降低居民融資成本,繼續支持地產平穩健康發展。

不過目前來看2023年政策落地後,房地產市場壓力仍不小,本輪5年期以上LPR調整以後的效果或也有待觀察。

中長期看,房貸利率調整仍存在空間。根據2023年四季度貨幣政策報告的統計,2023年12月新投放居民房貸加權平均利率已降至3.97%,比2021年底大幅下降166bp。不過當前20年期和30年期的國开債利率均已降至3%以下,增量的居民房貸利率或也還有調整的空間。我國居民存量房貸利率還在4%以上,未來也存在繼續調整空間。海通證券認爲,政策端會綜合考量居民負債負擔和銀行盈利能力的平衡。

3往後看,寬松周期將繼續

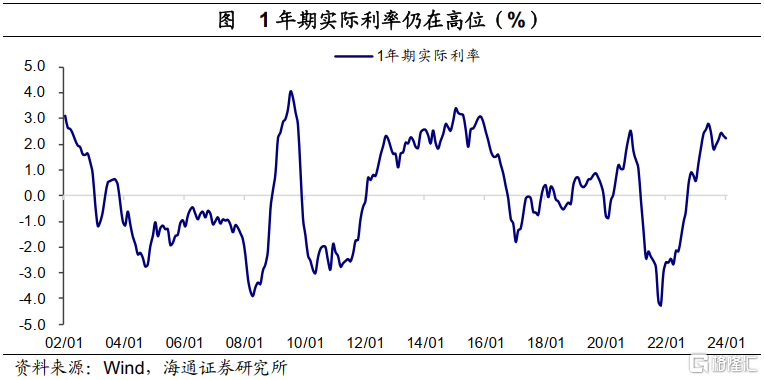

海通證券認爲,往後看,貨幣政策仍會繼續穩健寬松。首先,逆回購、MLF利率等政策利率仍存在調整空間。其次,央行或繼續推動存款利率改革,繼續爲金融機構負債端降成本,緩和淨息差壓力。

從基本面來看,擴需求、穩增長背景下,還需要貨幣政策繼續發力。再加上當前通脹仍在低位,這意味着實際融資成本偏高,名義貸款利率還有調整空間。

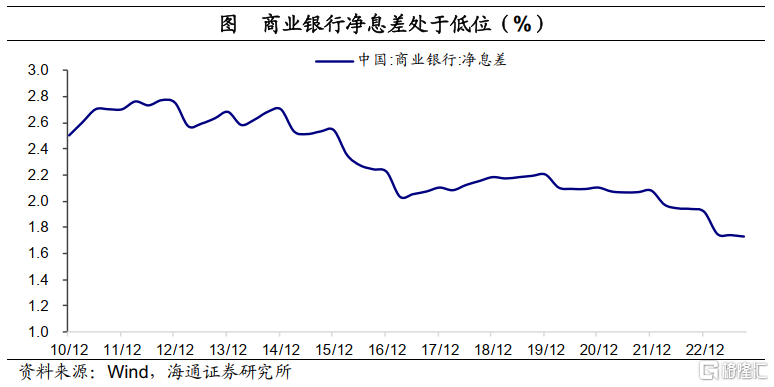

從銀行淨息差角度,也需要繼續壓降銀行負債端成本。截至2023年三季度,商業銀行淨息差已經降至1.73%,息差壓力不小。盡管去年底,銀行存款利率再度下調,但考慮到定期存款利率調整存在時滯、加上存款定期化趨勢加劇等情況,當前銀行負債端成本壓力仍不小。接下來,逆回購利率、存款利率等的調整都存在空間。

除了貨幣政策發力外,仍要等待更多政策,尤其是廣義財政政策、或者產業政策的進一步調整。

風險提示:海外經濟政策超預期。

注:本文來自海通證券於2024年2月20日發布的《降息周期將繼續——2月LPR下調點評(海通宏觀 應鎵嫺、梁中華)》,分析師:應鎵嫺、梁中華

標題:海通宏觀2月LPR下調點評:降息周期將繼續

地址:https://www.iknowplus.com/post/82390.html