新的A股主线,AI還是消費?

春節假期結束,下周A股終於迎來農歷新年的第一個交易日,想必投資者們已經摩拳擦掌,准備迎接新年新氣象了。

節前A股用連續三天的上漲帶動市場人氣的回升,而節後先开市的港股以三天連陽喜迎“开門紅”,上周三個交易日裏,恆生指數漲幅接近4%;恆生科技指數更是大漲7%,頗具一副龍騰虎躍的氣息。

明天,期待A股和港股市場聯動的同時,新的主线行情,會在哪裏啓動?

01

春節A股休市期間,外圍市場普遍表現良好,全球多市股指上漲,最突出的要數日經和恆生指數。

日經225指數近4個交易日累計漲4.31%,盤中最高曾一度攀升至38865.06點,距離其歷史最高點38957.44點僅“一步之遙”。

長假期間,中國資產全线大漲。納斯達克金龍指數延續了節前的上漲行情,上周累計漲幅達到了4.31%。16日富時中國A50期貨大漲1.35%,創下兩個多月以來的新高。

從往年經驗看,春節假期期間外圍市場表現往往影響A股節後开盤。同去年的1月春節前後相比,節前積攢的市場人氣同樣有望延續,又由於港股的估值比A股要低,AH股差價明顯,使得港股更早地比A股進行定價。

與去年年初行情不同之處在於,此次節前鼓舞市場做多信心的,來自監管層的密集發聲:證監會領導層更替,對“兩融”業務提出進一步加強監管措施,在春節期間處理了幾件違法違規案件,這些舉措都將爲提升A股可投資性做出貢獻。

其次,春節最受市場關注的消費數據不乏“亮眼表現”,影視和旅遊消費均突破了往年峰值。

據燈塔專業版數據統計,截至2月17日,2024年春節檔(2月10日-2月17日)總票房(含預售)80.33億元,總人次1.64億人,總場次394.14萬場,超越2021年春節檔,刷新了中國影史春節檔總票房、總觀影人次、總場次三項紀錄。

旅遊方面,經文化和旅遊部數據中心測算,春節假期8天全國國內旅遊出遊4.74億人次,同比增長34.3%,按可比口徑較2019年同期增長19.0%;國內遊客出遊總花費6326.87億元,同比增長47.3%,按可比口徑較2019年同期增長7.7%;入出境旅遊約683萬人次,其中出境遊約360萬人次,入境遊約323萬人次。

境外旅遊也駛入了復蘇的快車道中。

根據去哪兒數據顯示,今年假期選擇初二坐飛機出遊的人甚至比臘月二十九回家的人還要多;隨着“免籤朋友圈”持續擴容,出境越來越便捷,春節假期中國遊客足跡遍布全球115個國家,國際酒店預訂量同比去年增4.7倍,國際機票預訂增量高達14倍。支付寶數據顯示,春節期間境外遊客在中國消費金額同比增長500%。

這幾份飽滿的成績單說明了春節消費在積極地復蘇,不僅對經濟的拉動效應可以在一季度裏得到體現,市場對於需求側的預期還可以更加樂觀一些,在這幾日的港股市場中已經得到定價,下周可能會在大A中得到復刻。

年前A股的消費板塊仍以較低的估值持續磨底,像過去兩年深度調整的新能源汽車、醫藥、白酒等,過完年回來仍然有些超跌反彈的機會。但如果接下來對宏觀走向的判斷沒有發生變化,數據雖然靚麗但不足以扭轉預期,個別消費板塊極有可能以一副高开回落的姿態度過开市第一天。

當然新年新氣象,交易機會不可能只關注消費,下周最具爆發力的板塊或許已經呼之欲出了。

去年轟動全球的Open AI拉开了人工智能革命序幕,如今在AIGC上更進了一步,上周OpenAI發布了首個視頻生成類模型Sora。

使用該模型,可以根據用戶輸入的自然語言生成60秒的視頻,把從原來只能做5-15秒的時長,首次切入到了短視頻創作的時長範圍。不僅支持圖片生成視頻,甚至還可以拼接完全不同的視頻,使之合二爲一。

如果說像頂級視效團隊需要用人工才能做到80,90分的視頻效果,現在Sora直接就能幹到60,70分,那么再往上的30-40分,存在巨大的創作空間和創新機會,等待有想象力的人去挖掘並將之商業化。

雖然上周美國公布的CPI,PPI數據未能如市場預期持續降溫,這導致市場對美聯儲今年降息時間和頻率將趨於保守,但並不妨礙“美股七姐妹”持續衝擊新高。佔據納指和標普500指數高額權重的美股七大科技巨頭的當前市盈率約爲45倍,已經十分昂貴。

但對A股AI板塊的映射,有望會帶來新一輪的反彈,尤其在AI應用這塊,視頻化等AIGC是目前最大的短期熱點,券商卯足了勁推票。從Open AI發布Sora,短短三天裏有19份相關研報相繼覆蓋。

除了老生常談的AI算力產業鏈,Sora後續的商業化有望對短視頻、電影、遊戲、動畫等下遊領域產生巨大革新,和春節影視票房記錄一起,雙重利好等待反映,受益效率提升和成本降低的內容創作公司或成爲首要目標。

02

至於中長期的行情,歸根結底,是基於基本面和宏觀政策的邊際改善支撐的。節前1月的物價和金融數據相繼出爐,爲2024开了個好頭。

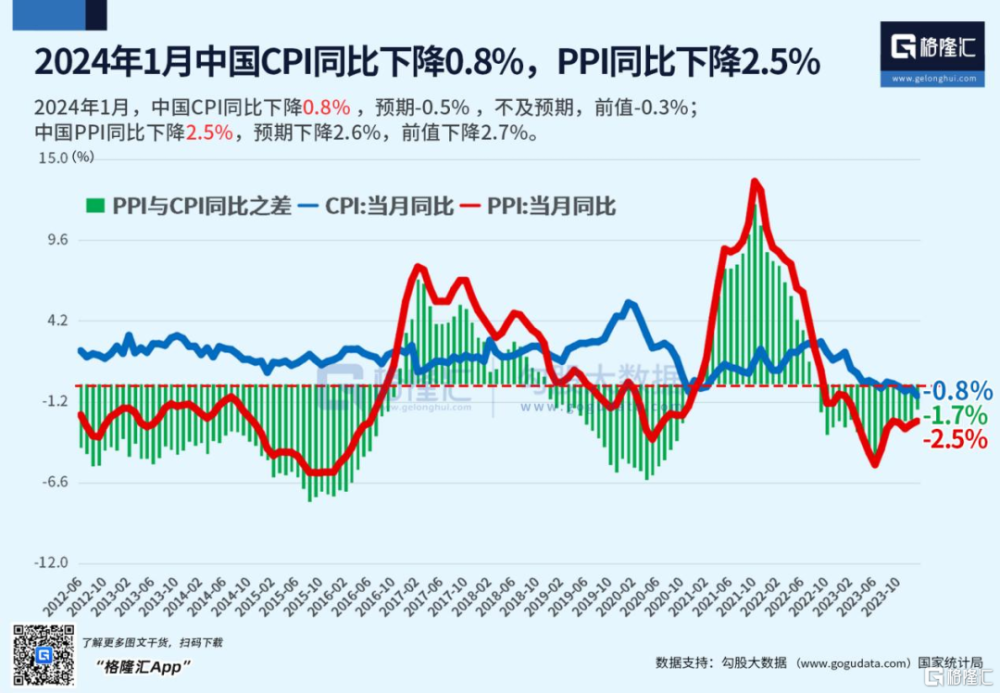

先看1月的CPI和PPI。

同比上,1月CPI下降0.8%,預期-0.5%,前值-0.3%;環比增長0.3%,預期0.4%,前值0.1%,盡管這是連續兩月環比上升,跌幅出現了擴大趨勢。

結合統計局的解讀,跌幅擴大主要是因爲與去年春節(1月)發生錯位導致,節日效應,加上疫情放开後大量釋放的消費需求,讓基數顯著增加。不過由於春節(今年2月)臨近,跟去年12月對比,1月物價在部分食品、出行需求上有所回暖。

物價經過一年的調整,盡管當前供大於求的特點依然比較明顯。

從CPI結構來看,食品價格特別是豬肉價格波動對CPI同比影響較大。食品中,豬肉、鮮菜和鮮果價格分別下降17.3%、12.7%和9.1%,合計影響CPI下降約0.78個百分點,佔CPI跌幅9成多,毫無疑問就是帶動CPI同比下降的主要因素。

CPI環比的增長裏,蔬菜、水產品等食品價格波動對CPI 拉動較大。寒潮天氣加之春節臨近消費需求增加,蝦蟹類、鮮菜、薯類及鮮菌價格分別上漲9.3%、3.8%、1.5%和1.3%,合計影響CPI上漲約0.12個百分點。

非食品類價格也由跌轉漲,因爲出行需求增加,飛機票和旅遊價格分別上漲12.1%和4.2%;受節前務工人員返鄉及服務需求增加影響,家政服務、美發和母嬰護理服務價格分別上漲4.8%、4.6%和1.5%。

PPI方面,1月同比跌2.5%,預期-2.6%,前值-2.7%,環比跌0.2%,前值-0.3%。雖然1月份國內部分行業進入了傳統淡季,PPI同比和環比降幅比上月分別收窄了0.2和0.1個百分點。

從1月CPI環比連續改善,PPI降幅收窄的表現來看,隨着穩增長政策在今年繼續落實,消費者信心逐漸恢復,中長期內,供需關系朝着平衡的方向改善,CPI溫和回升,PPI由負轉正的路徑還是比較明確的,物價溫和復蘇對於股市而言應該是一針強心劑。

再來看信貸社融方面。

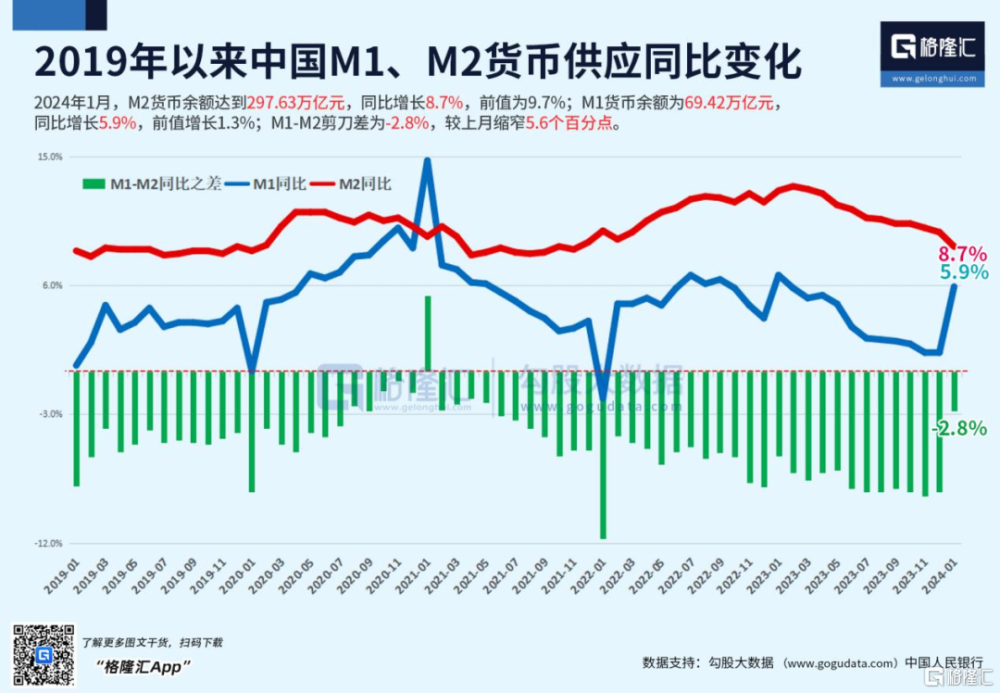

先看供應端,M2同比增速下降,M2-M1剪刀差縮小。

1月M1、M2分別同比增長5.9%、8.7%,較上月同比增速變化+4.6和-1個百分點。M2-M1爲2.8%,增速差較前值(8.4%)大幅縮小。

M2下行主要受去年1月12.6%的基數影響,居民存款在去年節前(1月)的薪酬福利分發下得以增加,以及去年年初面臨着理財的大量贖回,所以今年1月份的住戶存款在同比上大幅減少了3.67萬億元。

相反,企業活期存款佔大多數的M1也由於春節錯位大幅降低了消耗程度,企業存款同比多增1.86萬億元,導致了剪刀差大幅收斂。

但今年的M1增量高達1.37萬億,是以往1月的增量之最,除了居民存款向企業账戶的轉移,背後或許有財政存款向企業账戶轉移的推動力,這股推動力可能來自去年末萬億國債資金的撥付。

在2月7日,發改委公告稱,近日,1萬億元增發國債項目全部下達完畢,同時也提出下一步將加快資金撥付使用,加快形成實物工作量。

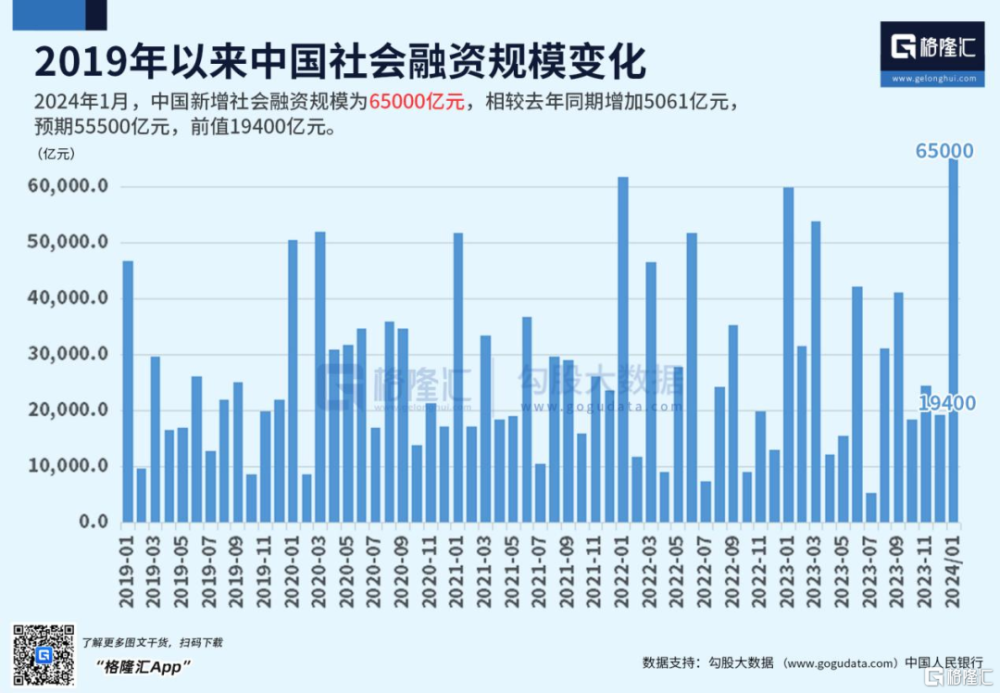

需求端,1月社融新增6.5萬億,預期5.55萬億,是2014年以來單月新增社融最高的一個月;存量社融同比增9.5%,與去年12月持平。結構上,貢獻增量的主要來自企業債券、未貼現銀行承兌匯票、外幣貸款和信托貸款。

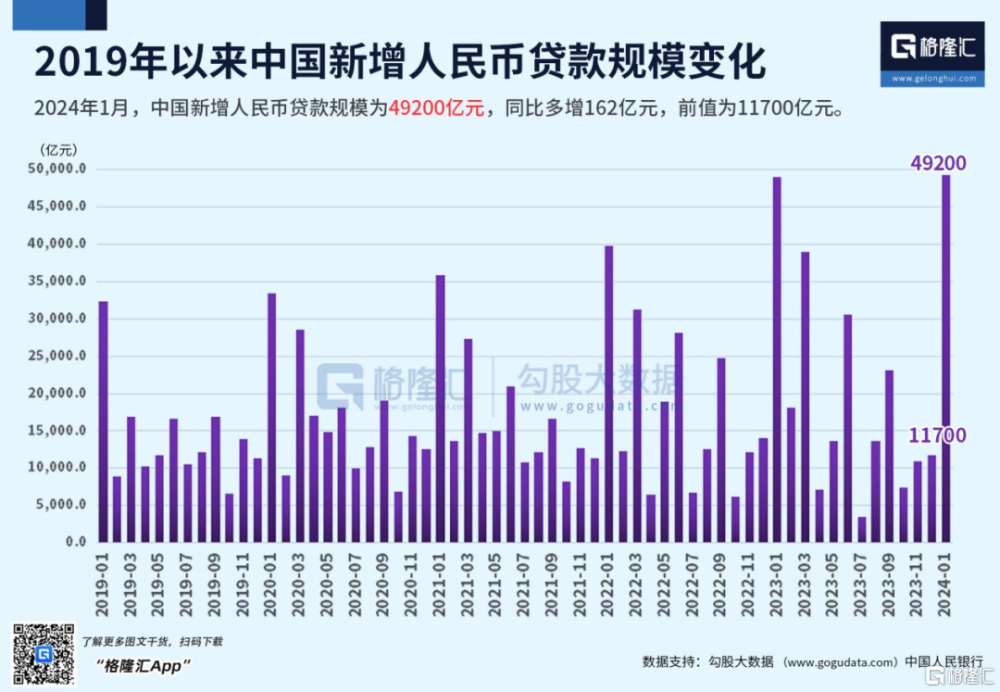

結構上,1月是信貸大月,且融資成本逐漸下行,符合銀行早投放早受益的動機。在人民幣貸款去年4.9萬億的高基數下,今年1月仍然同比多增162億元。

和去年同期比較,1月份居民信貸需求明顯回升,短貸、中長貸分別同比多增約3187億、4041億元,盡管地產銷售數據並未支持居民中長期貸款的回暖。

企業端呢,1月企業中長期貸款、企業短貸、票據淨融資增量較2023年同期減少1900,500和5606億。在去年的高基數和化債等背景下企業中長期貸款減少量還能夠有所收窄,體現出去年支持基建方向的寬松政策發揮作用。

03

去年年末,股市和經濟政策已經在逐漸改善,但A股沒能與其他市場保持聯動,最主要的原因就是:1)資金面壓力較大,缺乏信心的投資者採取槓鈴策略,大部分優質白馬股收到冷落,帶不動大盤指數;2)部分量化和雪球產品埋伏危機,爲了控制風險而選擇減倉甚至強行平倉,導致年末的一段踩踏行情出現。

而港股和中概股已經連續反彈3日,這意味着外資對於中國資產的關注並未降低,經過較長時間的下跌,以當前估值所具備的安全邊際,只要流動性有所改善,反彈是如此輕松。節前隨着證監會和中央匯金節前的一系列舉措發力,目前A股“交易性風險”已經得到了控制,短期流動性和風險偏好逐漸改善,都是A股繼續超跌反彈的基礎。

雖然否極泰來的時刻可能不會很快到來,在對寬松政策的預期下,A股後續主线的线索,依然要基於宏觀經濟的邊際變化,一個要靠外界寬松流動性的恢復,另一個依賴國內更加有效,更大力度的政策刺激,才能順利地扭轉預期。

標題:新的A股主线,AI還是消費?

地址:https://www.iknowplus.com/post/81903.html