空頭大潰敗

今日,A股行情再度被引爆。上證指數大漲3%,3日累計上漲5.4%。深成指和創業板指分別上漲2%、1.45%。全市場4885家上漲,成交放量至8915億元,市場情緒大爲改善。

中字頭爲首的央國企是行情發動的主力軍,概念整體上漲5.78%,22家公司漲停。其中,1.5萬億市值的中國石油強勢漲停,尤爲罕見。此外,中國石化大漲7.9%,中國海油大漲5.7%,中國聯通漲停,中國電信大漲7%。

此外,央企中的國有大行也漲得不錯。其中,農業銀行漲1.33%,創下歷史新高。工商、建設、中行均錄得不小漲幅,正在逼近歷史新高的路上。這些大塊頭在過去很多年被人看不起,瞧不起。然而,從2022年11月至今,工農中建分別累計上漲29%、47%、46%、34%,遠遠跑贏大盤以及多數藍籌白馬股。

中特估在2023年上半年一度成爲市場主线。後來在大盤持續下跌之下也進行了較爲明顯的補跌。現在,鐵樹又开新花,中特估行情還值得期待嗎?

01

2023年前三季度,42家上市銀行合計營收同比下降0.8%,是多年來首次出現負增長。歸母淨利潤同比增長2.6%,較疫情前以及2021年、2022年同期也降速不少。

拖累銀行業業績表現的主要有以下兩個因素:

第一,伴隨宏觀經濟增速下移,生息資產規模增速下滑。

第二,多輪降息後,銀行淨息差下降明顯,來到1.7%的水平,低於市場利率定價自律機制設定的1.8%的警戒线,也只有同期美國商業銀行淨息差的50%左右。這比2015年2.5%的淨息差下降了整整有0.8個百分點。

整體營收承壓背景下,銀行通過調節資產減值釋放撥備來反哺利潤增長。這也是利潤增速整體強於營收的重要因素。

具體到4大國行來看,去年前三季度,營收唯有中行保持7%的增長,其余三家都出現負增長。利潤表現方面,農行最強,同比達到4.97%。時間拉長看,最近5年,工行中建營收復合增速爲3.07%、3.91%、5.76%、4.15%,利潤復合增速爲2.9%、4.84%、3.35%、4.5%。

再看資產質量。三季度上市銀行不良率爲1.27%,較前一個季度小幅下行,較2016年末大幅改善38BP。其中,工農中建不良率分別爲1.36%、1.35%、1.27%、1.37%,較2016年下滑26BP、102BP、19BP、15BP。可見,農行資產質量改善在大行中最爲明顯,且也要遠遠好於行業平均水平。

再看壞账撥備率。最新上市公司整體撥備覆蓋率爲246%,較2016年整體擡升了80BP左右,但最近2年整體保持穩定,沒有繼續大幅上升了。其中,工農中建分別爲216%、304%、195%、243%,較2016年增長79.5%、130.7%、32.4%、92.95%。其中,農行絕對值以及改善值亦是表現最好的。

整體來看,銀行業基本面在下行,估值也整體下移了不少。其4大國有行保持低速增長,但資產質量改善不小,尤其是農業銀行經營表現更加突出。這亦是本輪大行上漲中漲幅更大的核心原因。

由於銀行業業績增速持續下行,市場給予的估值水平持續整體下移。最近10年,只有2013年、2015年、2018年少部分月份出現過銀行整體1倍以上PB的情況。

從2018年2月开始,銀行業PB從1.24倍一路下滑,到2022年11月滑落至0.5倍以下。後略微回升,現在整體PB也僅僅只有0.54倍。

工農中建股價從2022年11月以來持續回升,主要邏輯源於單方面的估值修復,其實業績基本面整體沒有什么起色,相反越往後走,業績增速還會往下掉。

02

1月24日,中特估概念指數大漲2.88%,今日再度飆漲3.88%。其導火索源於國務院國資委的一則消息:將把市值管理成效納入對中央企業負責人的考核,引導中央企業負責人更加重視所控股上市公司的市場表現,及時通過應用市場化增持、回購等手段傳遞信心、穩定預期,加大現金分紅力度,更好地回報投資者。

這表明監管層希望央企一把手能夠真真切切做大做強業績,並關注市場變化,維護市值表現。

維護市值管理上,長江電力可謂是央企中的典型代表。

一方面,長江電力做大做強主業,業績保持持續增長。此外,還通過投資水電上下遊企業,獲取長期投資回報,與主業形成共振。另一方面,持續通過回購、加大分紅等方式維持市值長期向好。

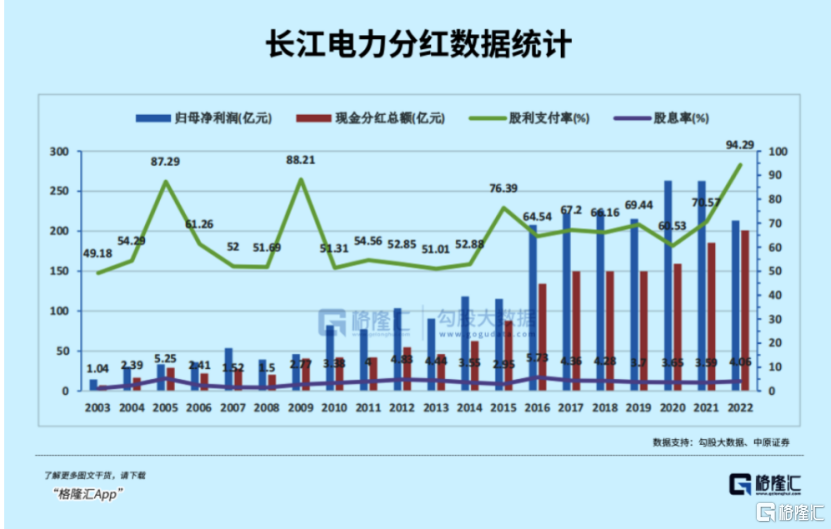

2003年上市至今,長電累計分紅1628億元。按照此前章程規定,2021-2025年現金分紅比例不低於70%。但長電選擇超市場預期分紅。在2022年分紅200億元,分紅比例飆升至94%以上,股息率達到4%,創下分紅金額、分紅比例的歷史新高。

有樣板,又有監管層考核方式的調整。那么接下來,央企們分紅會更加慷慨。

據中證指數數據顯示,央企與地方國企2022年分紅總額合計爲1.09萬億元,佔全市場總分紅近2/3。超過50%的央企上市公司連續5年分紅,20%的央企上市公司連續3年紅利增長。

若央企考核指標調整落地後,原來不分紅的會選擇分紅,已經分紅的可能會加大分紅。這些對於央企中小股東都是實實在在的好處。

其實,引導央國企估值回歸的政策已經是一波接着一波。

早在2022年11月,證監會易會滿首次提出建立具有中國特色的估值體系,促進市場資源配置功能更好發揮。緊接着,上交所制定完成新一輪《推動提高滬市上市公司質量三年行動計劃》和《中央企業綜合服務三年行動計劃》。

後來在2023年3月,國資委又出手,將央企考核指標調整爲“一利五率”。其中,將將淨資產收益率ROE替換淨利潤,將營業現金比率替換營業收入利潤率。

兩個考核指標的轉變,將使央企盈利能力以及成長性有望持續得以加強。這亦是引發去年上半年“中特估”行情的重要邏輯。

爲什么監管層要提出“中特估”?李迅雷認爲,這背後邏輯是中國經濟高質量轉型,這就要求國有資產投資回報率的提升。

如果能夠讓300多萬億元的國有企業總資產的回報率提高1個百分點,那么就將產生3萬多億元的收益增加,這在很大程度上可以彌補政府土地出讓收入消減帶來的缺口。

綜合來看,不管是證監會,還是國資委,不斷出台中特估相關方面的政策,意圖非常明顯,即引導市場加大對於國企央企的關注,引導資金推升估值回歸。

從政策的密度來看,中特估行情應該不會是短期的。就像工農中建、移動聯通電信、三桶油整體已經持續反彈了1年多時間了。

03

國企央企標的在A股市場非常多,光央企就高達495家。中特估行情繼續演繹,也不是每一家都具備上漲持續性,還要看行業商業模式、業績成長性、估值水平等等。

當前,中字頭暴漲拉動大盤股指大幅上漲,有利於大幅緩解此前過度悲觀的市場情緒,前期負面螺旋式下跌的警報已經解除。加上大盤估值來到了多年較爲低估的水平上,對於短期行情可以相對樂觀一些。

但中期怎么走,還是要取決於房地產、地方債等問題的化解力度和程度。因爲這將是市場中長期信心回歸的重要源泉。(全文完)

標題:空頭大潰敗

地址:https://www.iknowplus.com/post/75316.html