外資“回心轉A”需要什么條件?

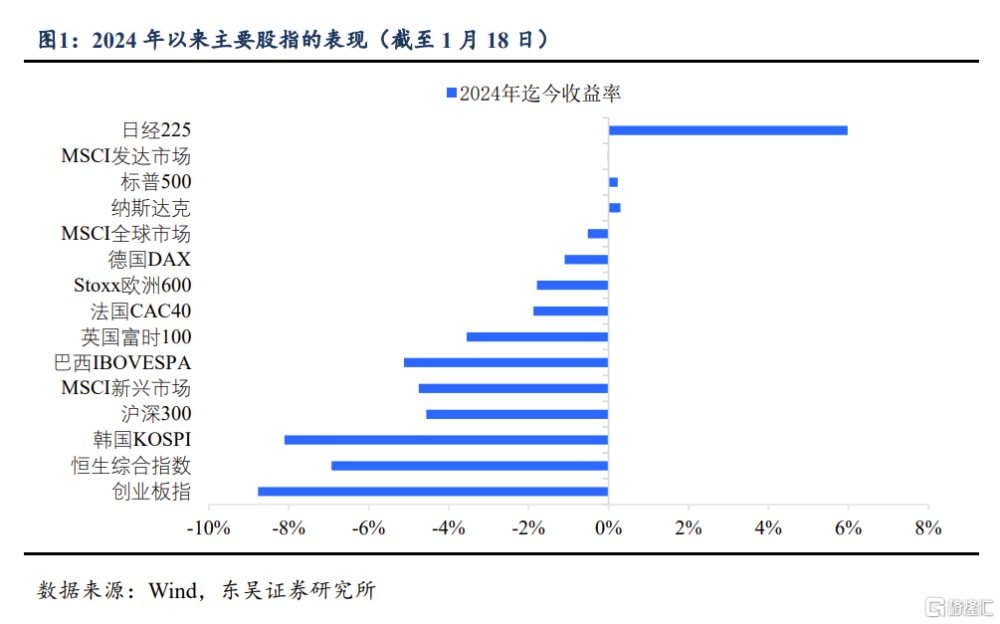

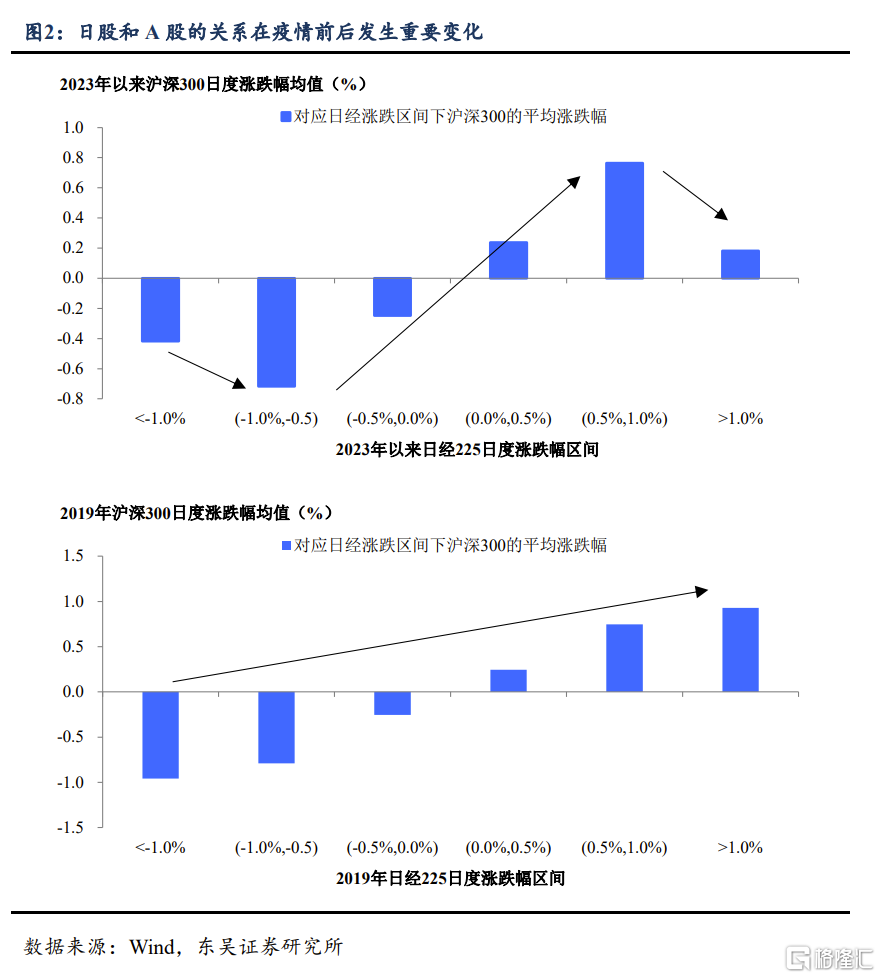

美聯儲松口、美債收益率下行,是今年許多機構看好A股的重要理由之一。不過從去年第四季度以來10年美債收益率在寬松預期下從5%一度下跌至3.8%左右,A股反應平淡,倒是日本股市領跑(圖1)。而且如圖2所示,我們發現2023年以來一個有趣的現象,日股漲得越好,A股的漲幅反而會越受限。這與疫情前的2019年相比存在明顯的不同,彼時中日股市還是存在比較明顯同步性。

怎么去看待這一現象?在本篇報告中,我們從一個全球流動性的簡單框架入手去分析,我們認爲當前不是歷史的重復,在美聯儲寬松的大方向上,今年外資要“回心轉A”,重要的條件之一是日股的表現不能太好。

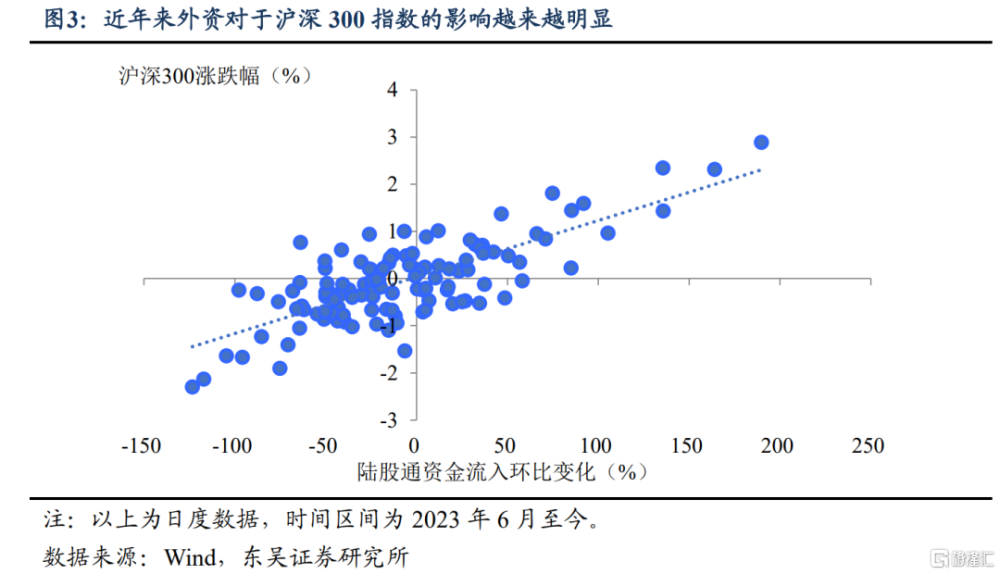

從美聯儲到全球“美元”流動性:一個簡單的外資流動性框架。框架出發點源自近年來中國股市的一大特點:受外資的影響大,其中最主要的是美元資金(圖3)。

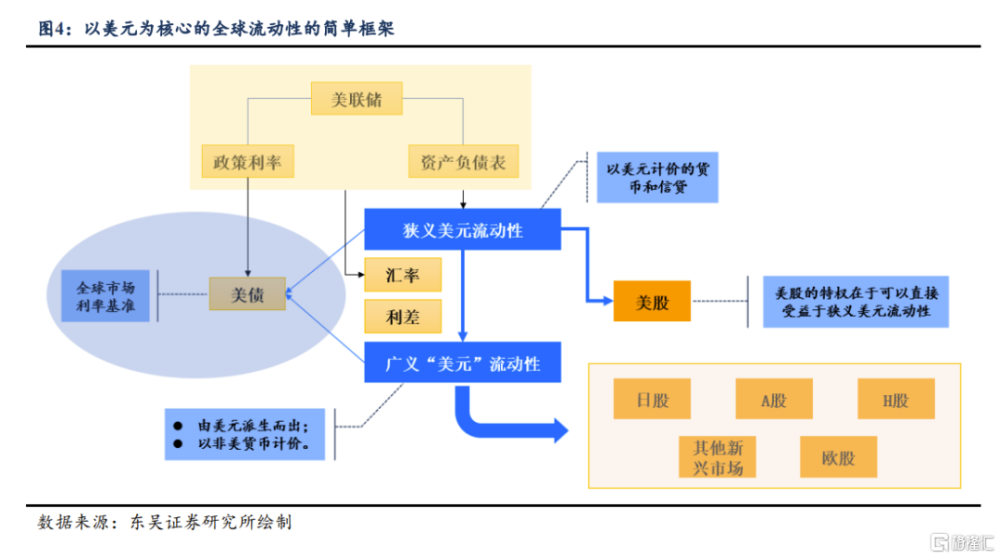

因此,如圖4,我們將以美元爲核心的全球流動性簡化成兩個環節,第一個環節是狹義的美元流動性(主要是以美元計價的貨幣和信貸),直接受到美聯儲貨幣政策的影響,尤其是聯儲資產負債表的擴張和收縮。

第二階段是在狹義美元流動性的基礎上,對全球市場的擴張,這一環節我們稱之爲廣義“美元”流動性。這個階段的主要特徵是需要把美元換成各個市場的本地貨幣(local currency),流動性的擴張中價格很重要,從狹義流動性到廣義流動性,這個“價格”對應的就是匯率和利差。

舉個簡單的例子,外資用把美元換成人民幣用於國內投資,如果不對衝,期間面臨的主要成本是美元的潛在升值空間和利差——美元升值空間越大、中國短端利率越低於美國,則成本越高。

當然我們這裏忽略了兩個重要的細節。第一,各個經濟體也有自己流動性創造和擴張的內部循環,這個也會支撐各自的市場,比如此前國內常用社融、企業信貸或者M1來判斷權益市場的走勢;同時外資也可以通過這個體系放大資金的撬動效應;第二,全球範圍內存在不止一個具有足夠國際影響力的貨幣,除了美元,歐元可能也算一個。因此歐股受到單純美元流動性的影響就不是那么直接和明顯,這也是爲什么我國一直在穩步推進人民幣國際化的重要原因之一。

在這個基本框架下,我們能解答一些基本的問題。比如市場經常會出現美元“一鯨落,萬物生”的情況——美元下跌,全球風險資產上漲。在其他條件不變的情況下美元貶值會帶來全球廣義流動性的擴張(或者擴張預期),利好風險資產。

同樣,如果美聯儲寬松,若由於力度相對不足等原因導致美元不跌甚至反而升值,對於非美市場、尤其是十分依賴外資的市場而言,可能並不能立刻享受到流動性的“紅利”。典型比如2019年經過年初的一輪寬松預期浪潮之後,由於美元一直保持相對強勢,直到7月美聯儲开始降息、隨後美元見頂,中國、日本等非美股市才創下年內新高。

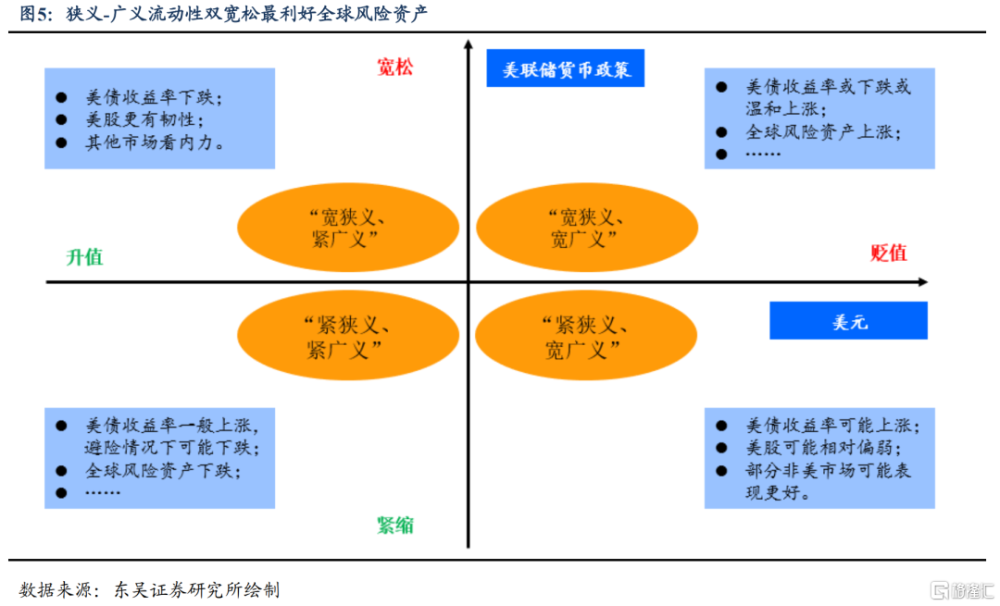

今年對全球市場來說最好的外資環境無疑是美聯儲寬松+美元貶值。如圖5,在這一情景下,狹義流動性寬松的同時,全球廣義的流動性也趨向寬松,這種情景下全球風險資產受益最大。目前看來這是市場的基准預期,但是我們認爲對於A股而言這可能是不夠的。

疫情之後、尤其是2022年之後,我們在這個框架上要加上一個新的維度——美元資金投向的優先級。這種優先級的偏好,除了一般而言的市場容量、流動性、行業構成等外,疫情之後地緣政治事件頻發,與美國之間關系的緊密程度也成了越來越重要的考量,這方面日本相較中國的優勢在擴大,導致中日受外資的青睞是不對稱的:

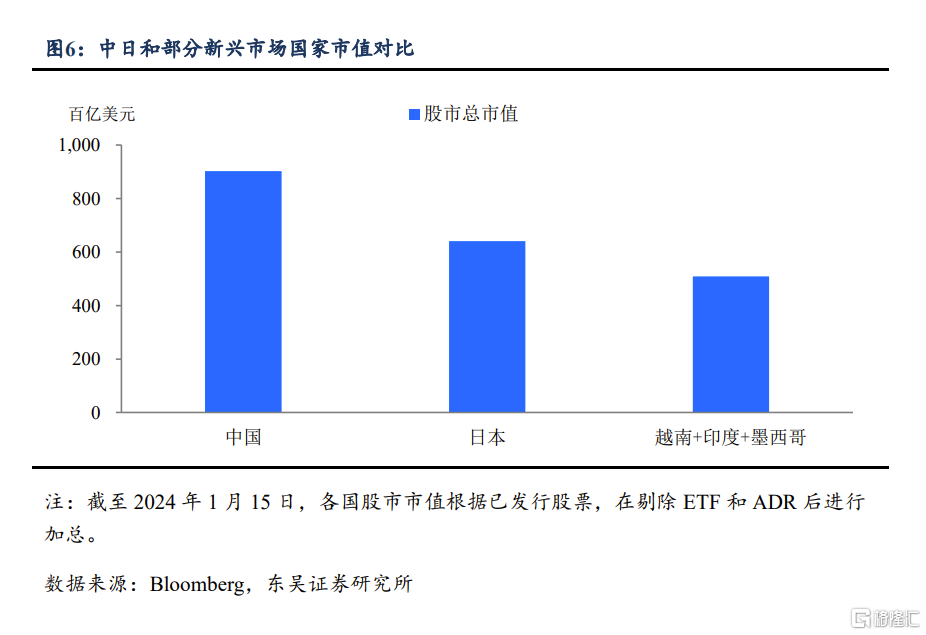

當美元流動性擴張時,資金可能會優先選擇日本市場。極端情況下甚至可能會對中國市場產生虹吸作用,尤其是考慮到中日近鄰,且市場規模相差並不大的情況下,這一點尤其值得重視(圖6)。

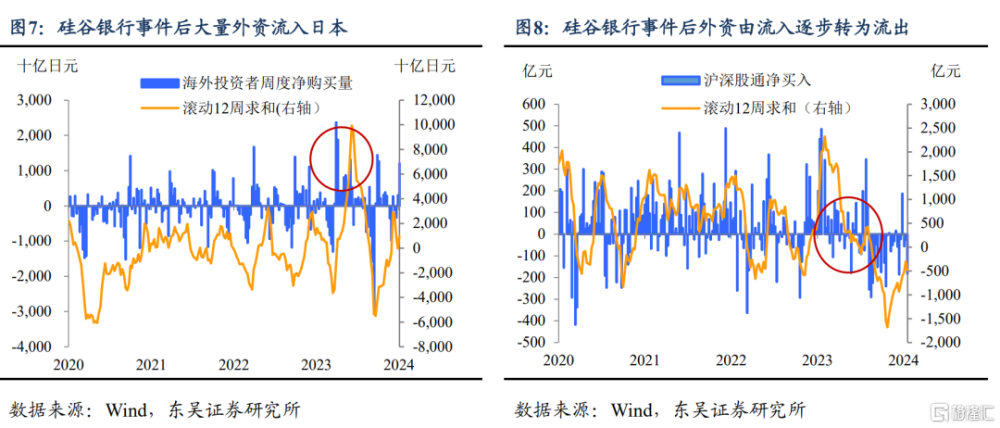

典型的例子是2023年的3月至6月,美國硅谷銀行事件後,美聯儲通過便利工具和貼現窗口提供大量的流動性,美元持續貶值。日本股市在第二季度領跑主要市場,滬深300出現明顯調整(當然這其中也有中國基本面下行的壓力因素),外資的選擇是流入日本、逐步流出中國(圖7-8)。

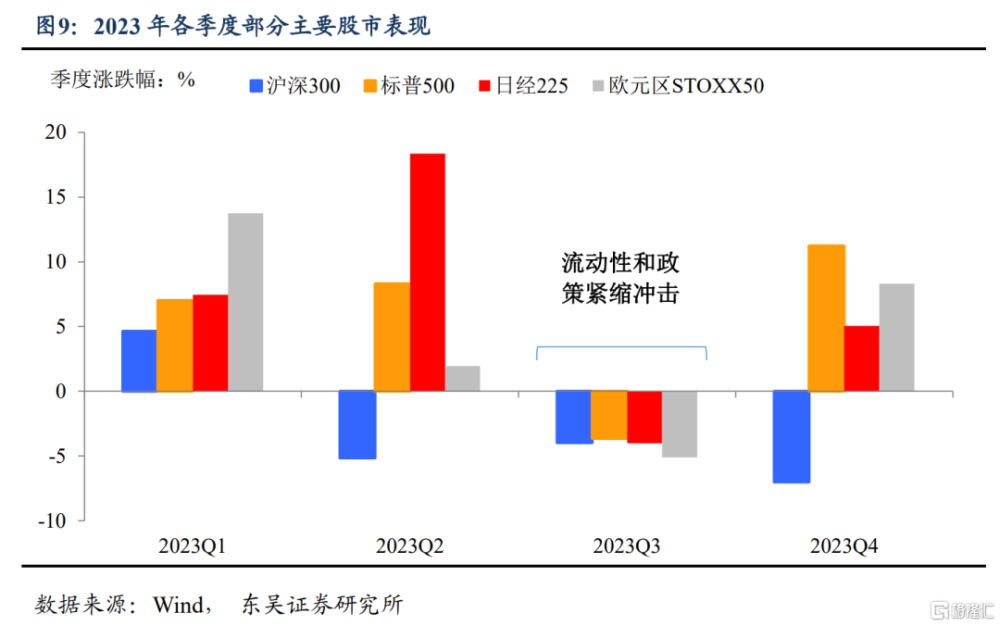

而當日股“吞金獸”上漲受阻的情況下,A股(或者其他一些市場)的表現會更好。例如當市場开始對於日本央行放棄負利率、調整YCC的預期升溫時,這集中體現在2023年第四季度,彼時歐洲和韓國股市的表現都要好於日本(圖9)。

所以,今年A股最期待的外部環境除了美聯儲降息帶來的狹義美元流動性降息外,還有以日本爲代表的經濟體寬松不及預期,甚至邊際緊縮。2024年日本結束負利率、調整YCC的預期升溫(當然從當前全球和日本的經濟環境和基本面來看,真正落地這一改變並不容易),對於A股可能是利多。這會階段性拖累日股的表現,當然也可能短期推高美債收益率。

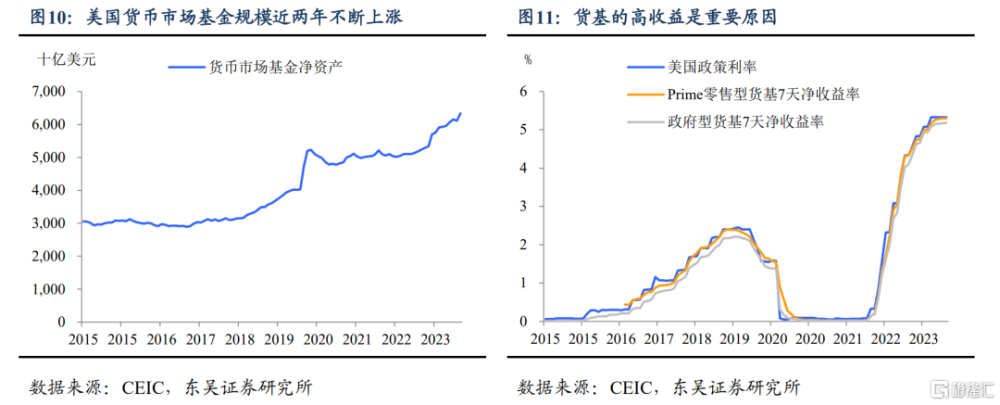

而對於狹義美元流動性寬松的期待,不要僅限於降息。我們覺得至少還有兩點值得關注:一是美聯儲可能會迫於流動性市場的壓力,縮減或停止QT,甚至可能階段性擴表(可以參考2023年3月至6月,2019年9月至10月),這會超預期改善流動性環境;二是,隨着降息帶來類現金資產收益率下降,當前囤積在貨幣市場基金中的約6萬億美元的資金會不會重新入市(圖10-11)。

風險提示:俄烏衝突超預期升級,巴以問題超預期加劇導致中美關系走弱;美國經濟超預期陷入衰退,寬松也無法托起市場;日本央行堅持寬松很堅決,市場預期持續受打壓。

注:本文來自東吳證券於2024年1月19日發布的《外資“回心轉A”需要什么條件?(東吳宏觀陶川團隊)》,證券分析師:邵翔、葛曉媛

標題:外資“回心轉A”需要什么條件?

地址:https://www.iknowplus.com/post/73433.html