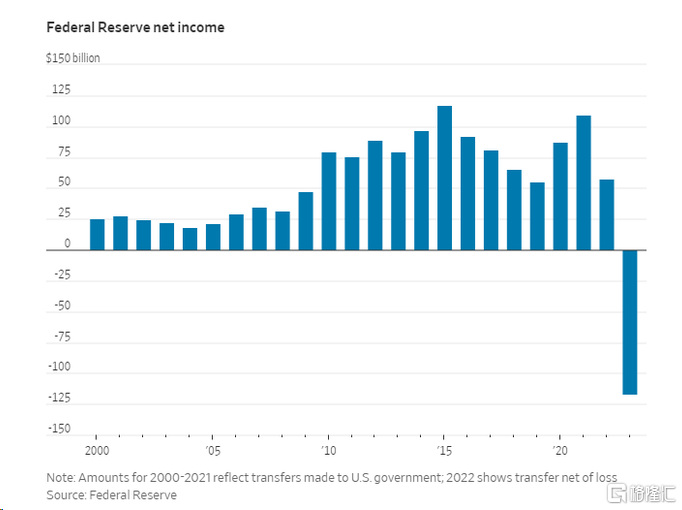

激進加息的代價?美聯儲2023年爆虧1143億美元,爲歷年之最!

加息路上的高歌猛進,讓美聯儲在去年巨虧了1143億美元,創下有史以來最高年度虧損。

當地時間1月12日,美聯儲公布了2023年未經審計的初步財務報表。

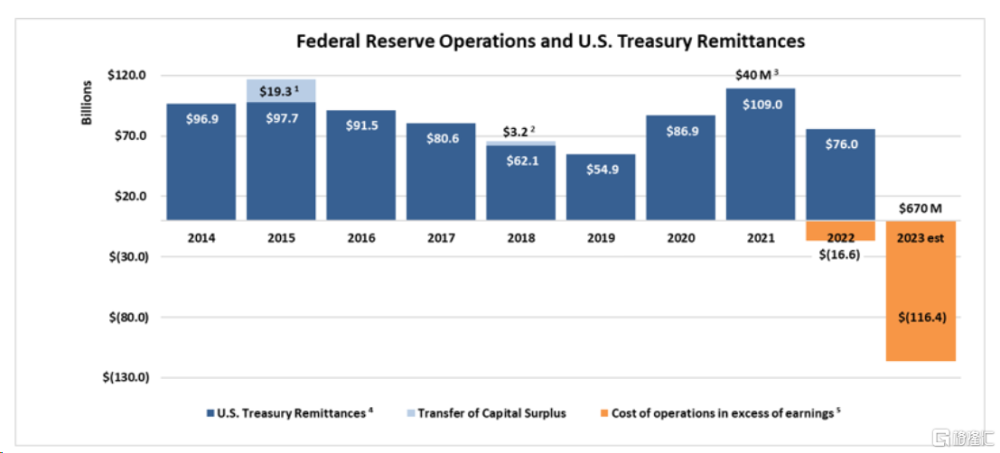

數據顯示,美聯儲在2023年扣除支出後的收入爲負1143億美元(約合人民幣8193億元),而2022年爲正的588億美元。

美聯儲持續地加息以控制通脹,導致年度利息支出激增,是造成這一巨額虧損的主要原因。

2023年,美聯儲向金融機構支出2811億美元利息,前一年則爲1024億美元,同比增加了1787 億美元。

其中,1163億美元與存款機構持有的准備金余額的利息支出有關,624億美元與根據回購協議出售的證券的利息支出有關。

去年利息收入爲1638億美元,較前一年的1700億美元減少62億美元。

向存款機構和其他合格借款人提供的貸款(包括來自銀行定期融資計劃和薪資保護計劃流動性便利)所賺取的總利息收入爲 104 億美元。

2023年,連同12家地區儲備銀行在內的營運开支維持總計55億美元。

此外,儲備銀行還需要承擔 10 億美元的與生產、發行和退役貨幣相關的成本;11 億美元用於董事會支出;7 億美元用於資助消費者金融保護局的運營。

儲備銀行從爲應對疫情而建立的緊急信貸設施中實現了 1 億美元的淨收入;額外收益來自支付結算服務收入5億美元;2023 年法定股息總額爲 15 億美元。

根據法例,當美聯儲出現年度損失時,將記錄遞延資產,然後當有利潤時便衝銷有關損失,直至完成衝銷後便會重新把利潤轉撥至財政部。

遞延資產,即儲備銀行在恢復向美國財政部匯款之前需要實現的淨超額收益金額。

2023年,儲備銀行增加了遞延資產1164億美元,年底遞延資產累計達到1330億美元,而截止1月10日,遞延資產值爲1369億美元。

報告稱,這些損失加劇了本已龐大的聯邦赤字。

美國財政部公布的報告顯示,美國2024財年第一季度財政赤字超過5000億美元,同比增長21%,而美國政府需要更大規模的國債拍賣才能彌補這一赤字。

只要短期利率保持在當前水平附近,並縮減資產組合,美聯儲的虧損就可能會繼續虧損。

目前,美聯儲不得不爲政府債券、抵押貸款支持證券以及銀行准備金支付更多費用,這是去年央行將基准短期利率提高至 20 年來的高點(超過 5%)的結果。

不過,這些損失並不影響美聯儲的日常運作,也不需要向財政部請求支持。與聯邦機構不同,美聯儲不需要美國國會來彌補損失。

但據聖路易斯聯儲最近的研究顯示,美聯儲可能需要四年左右的時間才能彌補這些損失,並开始向財政部返還資金。

當下,美聯儲幾乎肯定已經完成了加息,市場正預期美聯儲可能會在春季之前降息。

標題:激進加息的代價?美聯儲2023年爆虧1143億美元,爲歷年之最!

地址:https://www.iknowplus.com/post/71857.html