關於美聯儲重啓QE的強烈預期

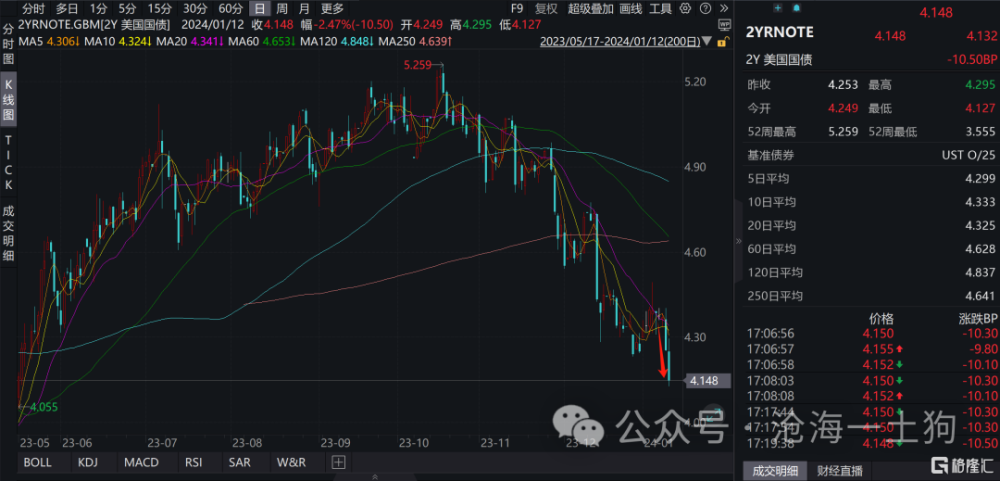

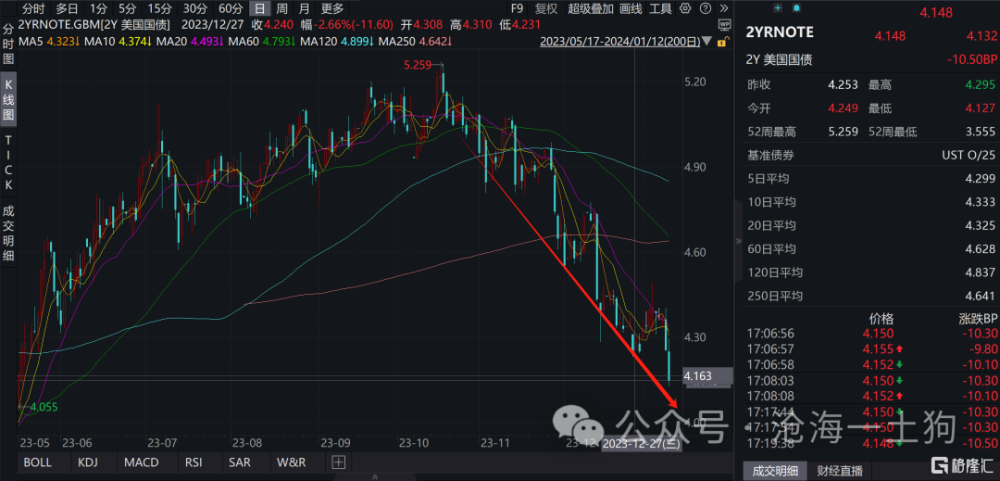

昨天晚間,兩年美債利率進一步大幅下挫,在兩個交易日下行了25bp+,來到了4.15%附近。

雖然昨晚落地的12月ppi數據低於預期:

2023年12月PPI同比上升1%,預期升1.3%,前值從升0.9%修正爲升0.8%;環比降0.1%,預期升0.1%,前值從持平修正爲降0.1%。

2023年12月核心PPI同比升1.8%,預期升1.9%,前值升2%;環比持平,預期升0.2%,前值持平。

但是,這份數據不足以解釋如此大幅度的利率波動。

那么,到底發生了什么呢?很可能市場獲得了美聯儲退出QT(ps:量化緊縮)+重啓QE(ps:量化寬松)的進一步證據。

爲什么這個節點必須這樣操作呢?這篇文章將詳細討論背後的原理。

指標約束松弛的必要性

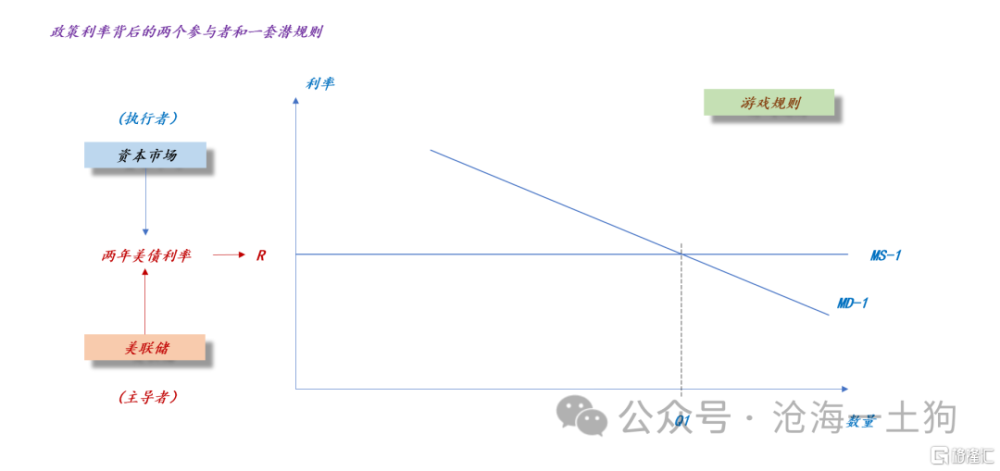

當下,美國的貨幣體系是一個完全基於預期的貨幣體系,美聯儲設定一個大的方針——季度議息會議點陣圖,資本市場在這個大方針下开展行動——基於數據微調點陣圖,形成兩年美債利率。

然而,跟中國一樣,這個體系內也存在法定准備金率之類的指標約束,只不過這個指標的約束是松弛的。

事實上,關鍵指標約束松弛是一個極其重要的狀態變量,它是兩類貨幣政策的重要分野:

1、不允許松弛,數量約束型,代表國家爲中國;

2、允許松弛,價格引導型,代表國家爲美國;

在《如何跟蹤美聯儲當下的貨幣政策?》一文中,我們討論過了,市場的核心關切在於:美聯儲是想人工駕駛,還是想讓市場自動駕駛。

如果美聯儲放任法定准備金率成爲緊約束,那么,預期引導系統自然失效,金融系統自動回歸人工駕駛姿態。

人工駕駛的不良後果

自動駕駛有着極其明顯的優勢:

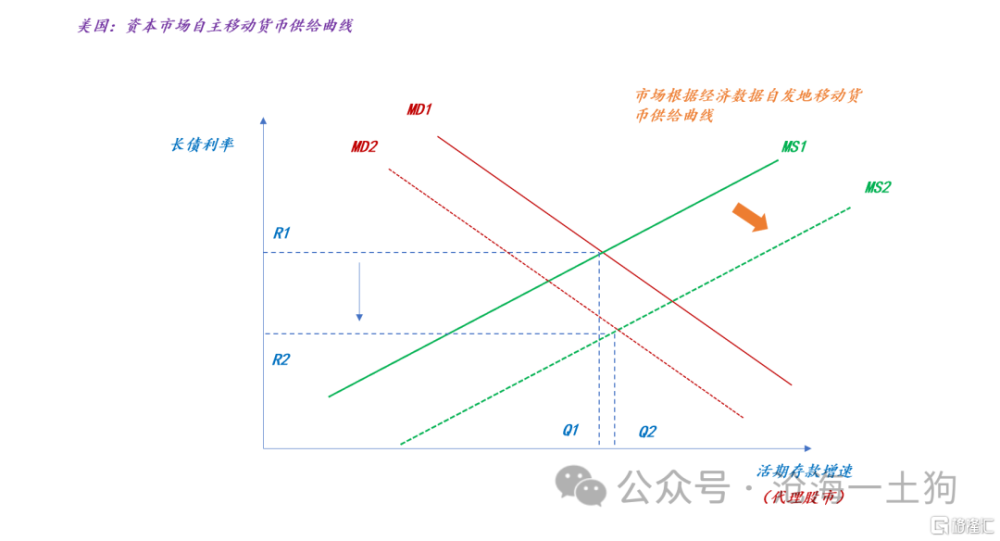

如上圖所示,當資本市場觀察到需求收縮時,資本市場可以自發下調兩年美債利率,擴張貨幣的供給曲线,用貨幣寬松對衝掉需求收縮。

資本市場享有貨幣供給曲线的調節權是美股長牛的根基。

我們在《如何從制度層面理解a股和美股的差異?》一文中,詳細討論過這個問題。

一旦法定准備金率等指標成爲緊約束,那么,美國資本市場將退出自動駕駛狀態。

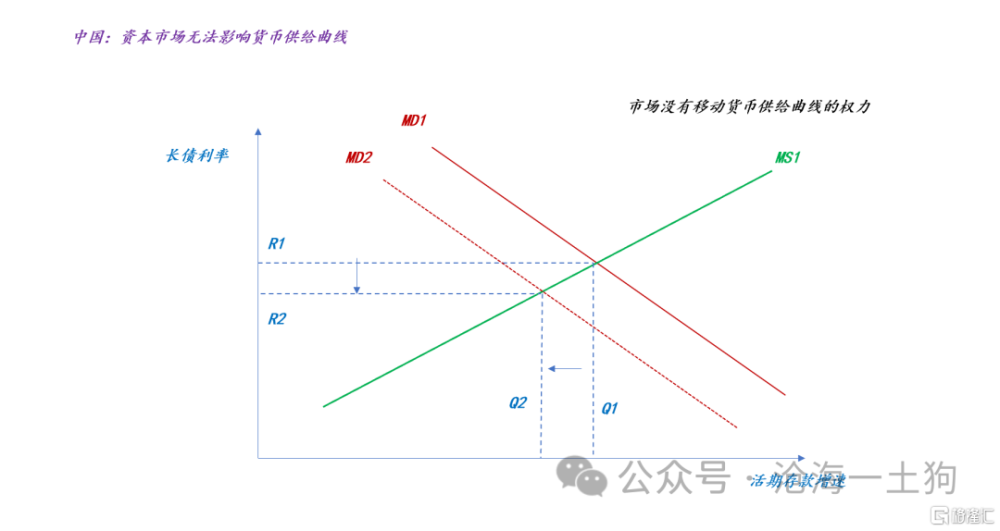

於是,美股所面臨的貨幣政策框架將退化成中國那種模式。然而,中國央行上收移動貨幣供給曲线的權力是不得以而爲之。

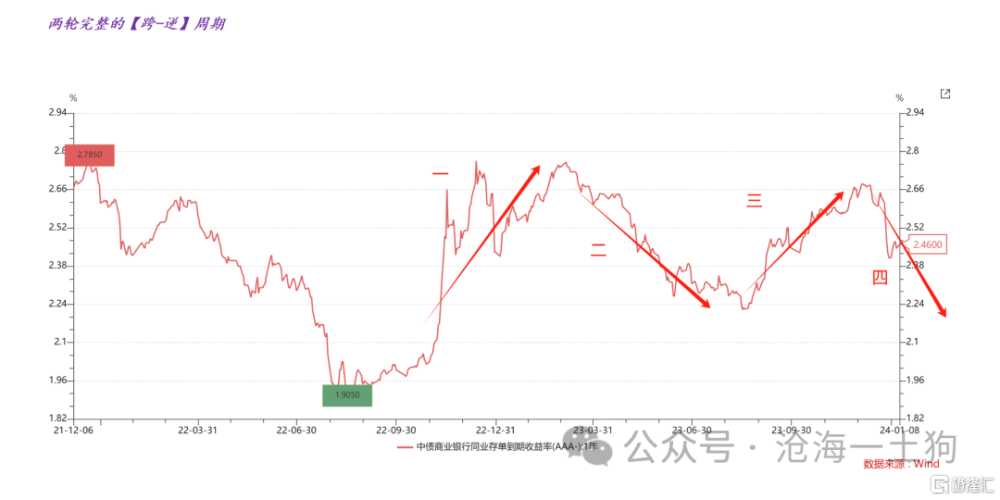

它需要平衡相互衝突的目標,在跨周期調節和逆周期調節之間不斷地切換。

可是美聯儲並不需要做跨周期調節。

愈演愈烈的衝突

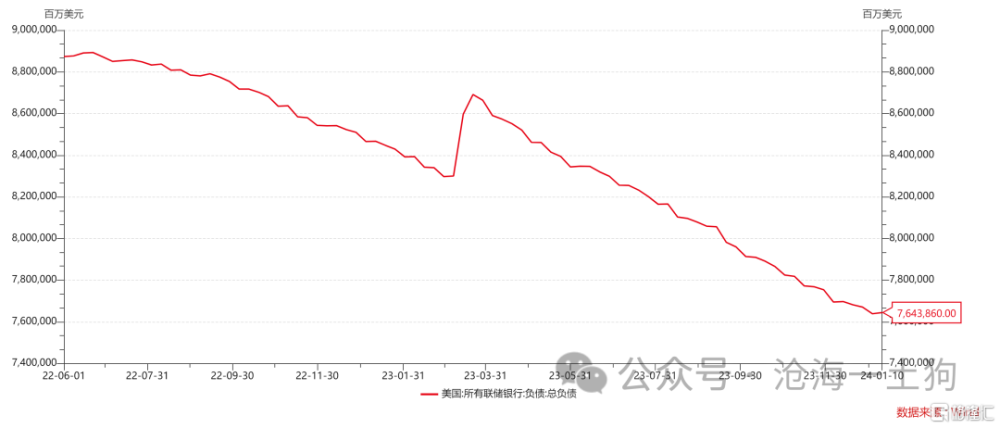

近期,美聯儲一直在縮表(ps:簡稱QT),不斷地消耗美國金融系統的超額准備金。

另一方面,去年q4以來,兩年美債利率大幅回落,M2增速加快,會加速超額准備金的消耗。

這時候系統就會出現一個大bug,隨着時間的推移,法定准備金率將成爲一個緊約束,而且,這個進程越來越快。

一旦成爲緊約束,整個美國金融系統就會退化成中國的場景。美國經濟軟着陸的可能性將大大降低。

結束語

在這種情況下,解就很明顯了,一方面,美聯儲迫切希望經濟軟着陸,自動駕駛是極其必要的;另一方面,美聯儲也沒有面臨中國央行所面臨的約束——跨周期調節,並且美聯儲官員最近也出來表態了,對通脹回落的節奏並不着急:

梅斯特:今天的通脹數據並沒有改變本人的看法,它證明美聯儲的工作尚未完成。預測今年將繼續看到通脹率下降,但今年不會達到2%的通脹目標。需要調整政策,以實現軟着陸。今年3月降息爲時尚早,需要看到更多通脹回落的證據。當看到持續的通脹回落時,美聯儲將討論降息的問題。

所以,美聯儲根本沒有必要讓法定准備金率成爲緊約束。

因此,退出QT重啓QE變成美聯儲的一個必然選擇,這是美國經濟軟着陸的最低消費。

ps:數據來自wind,圖片來自網絡

標題:關於美聯儲重啓QE的強烈預期

地址:https://www.iknowplus.com/post/71319.html