溫和通脹的微觀基礎?

摘要

以CPI爲代表的物價指標自2023年初以來持續回落,背後成因、映射怎樣的經濟线索?2024年通脹圖景又將如何演化,本文詳細梳理,敬請關注。

溫和通脹的微觀基礎?

一、2023年,CPI同比回落主因部分商品供給擾動、與服務業漲價放緩等也有關

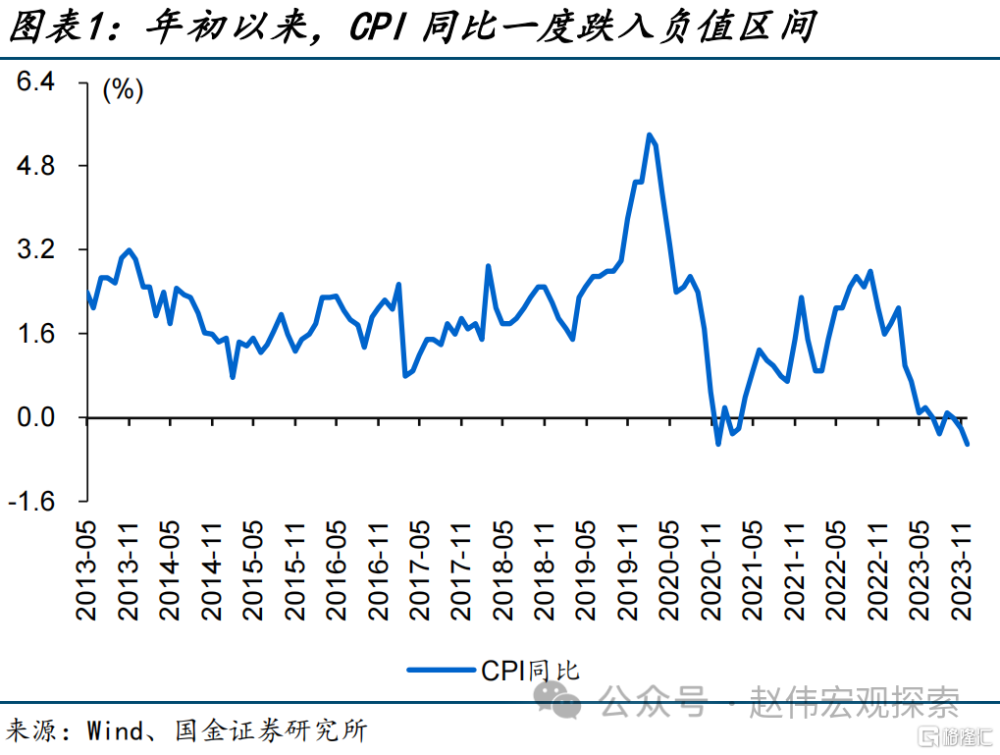

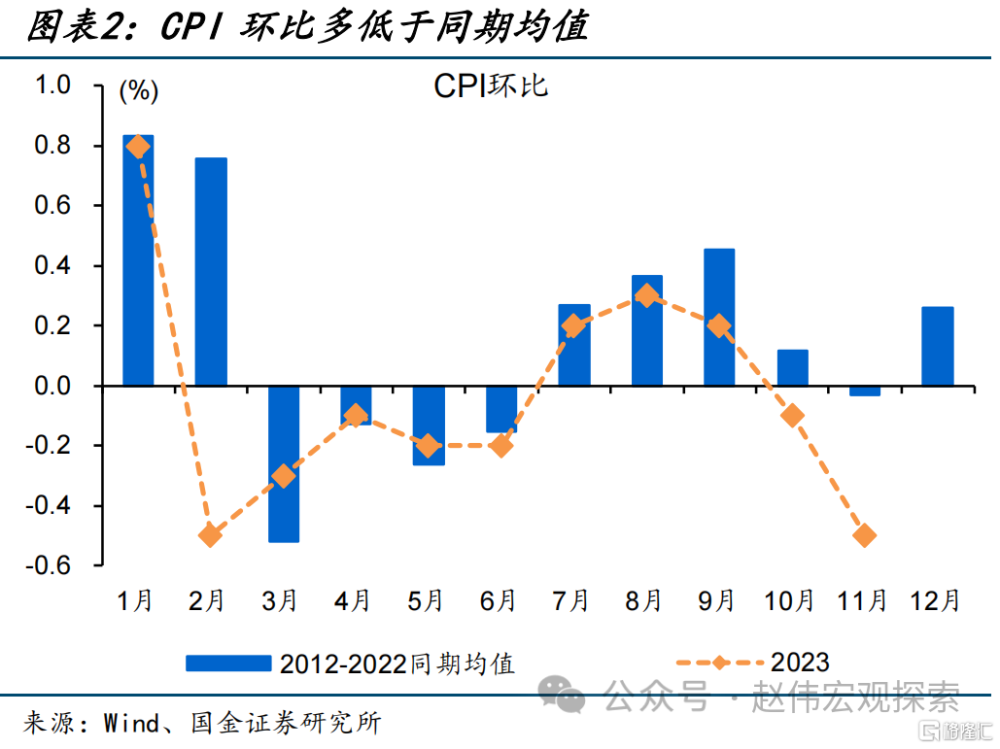

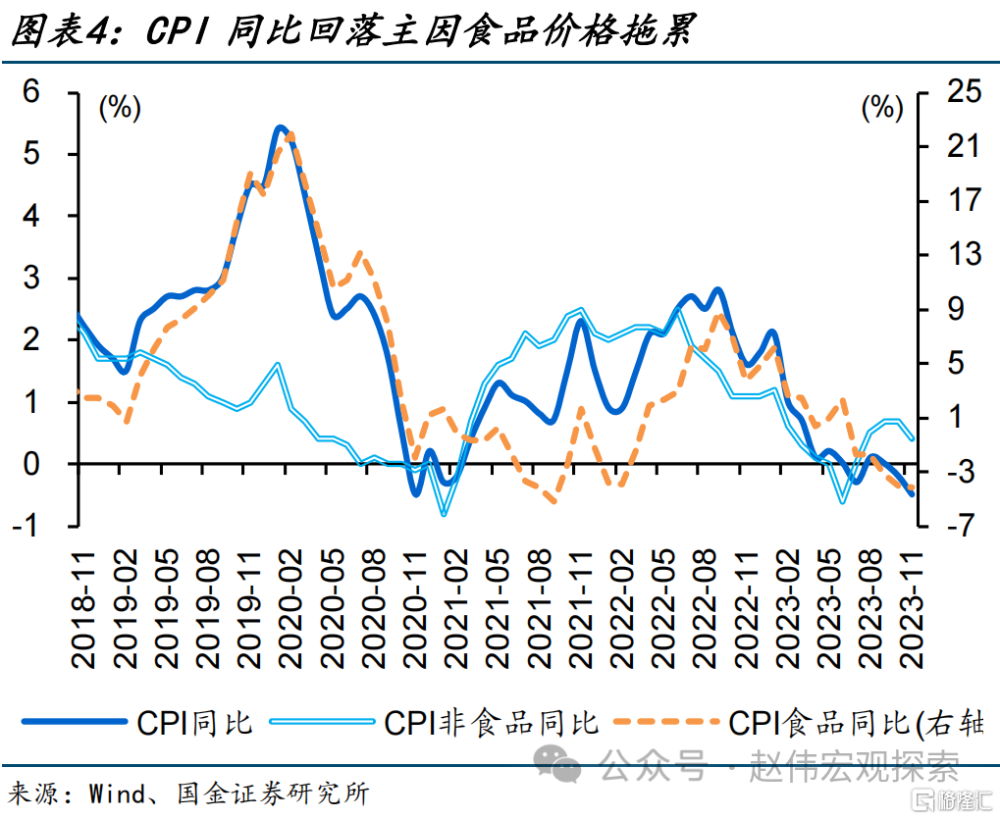

2023年,以CPI爲代表的物價明顯回落,一度跌至-0.5%、創近3年新低。CPI同比自1月的2.1%、延續回落至7月的-0.3%,8月、9月在“零”附近震蕩,隨後進一步下探至11月的-0.5%。環比來看,2023年前11個月中,有8個月CPI環比低於季節性水平,除去“春節錯位”影響,四季度以來,CPI環比與往期平均水平的偏離度進一步擴大。

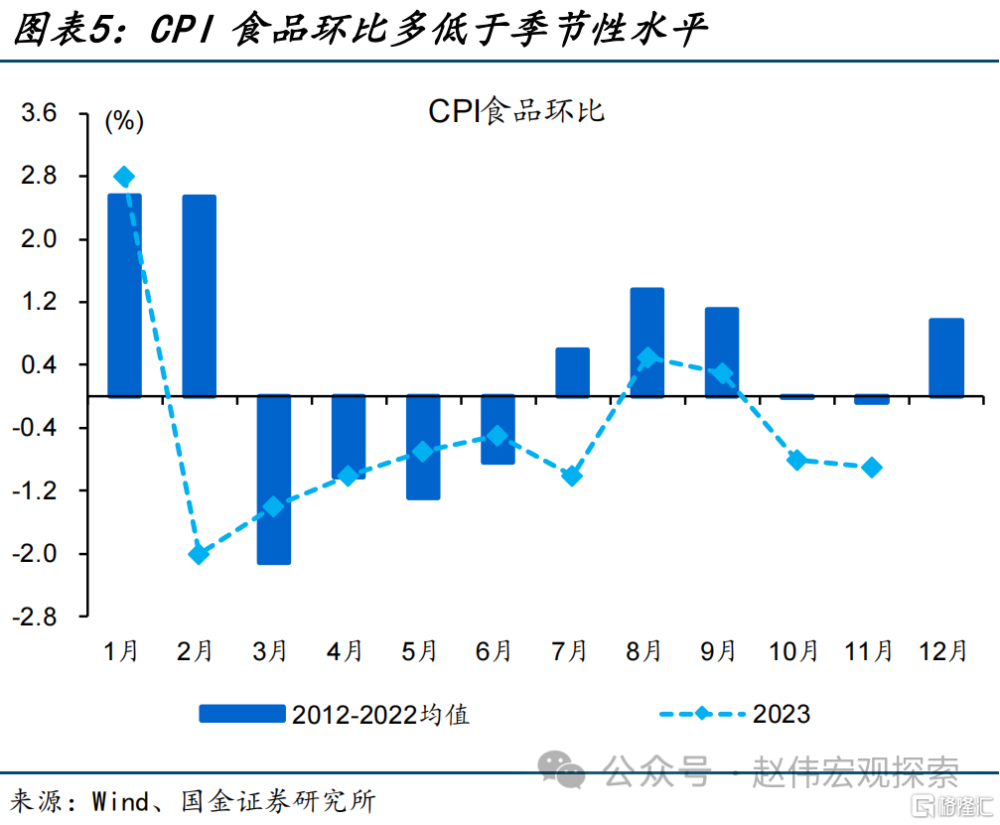

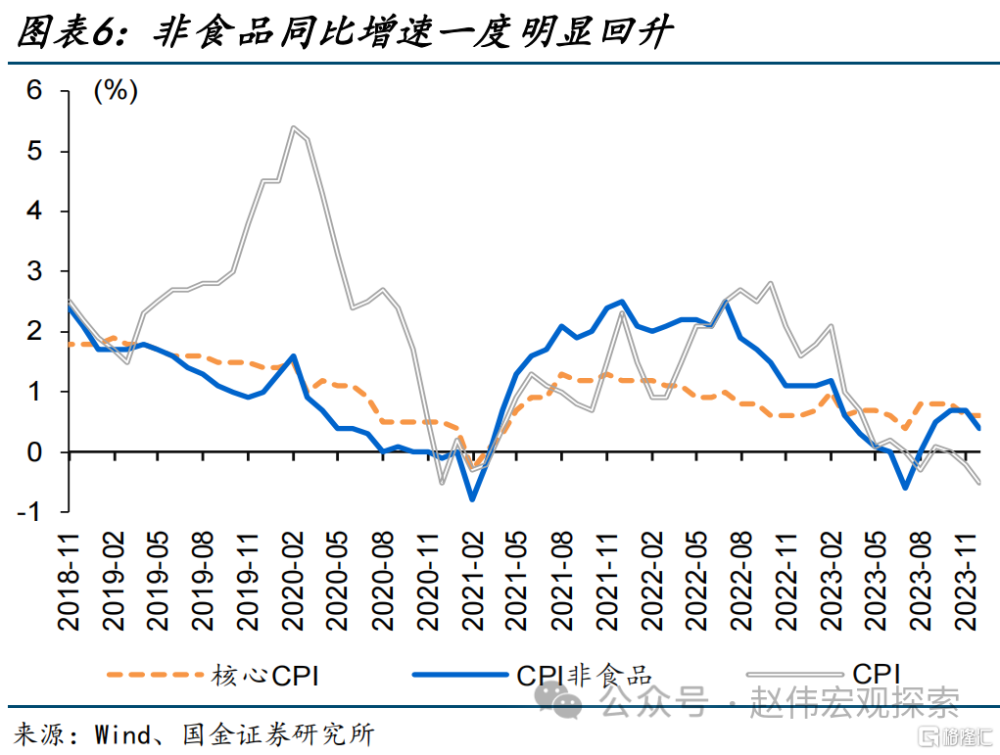

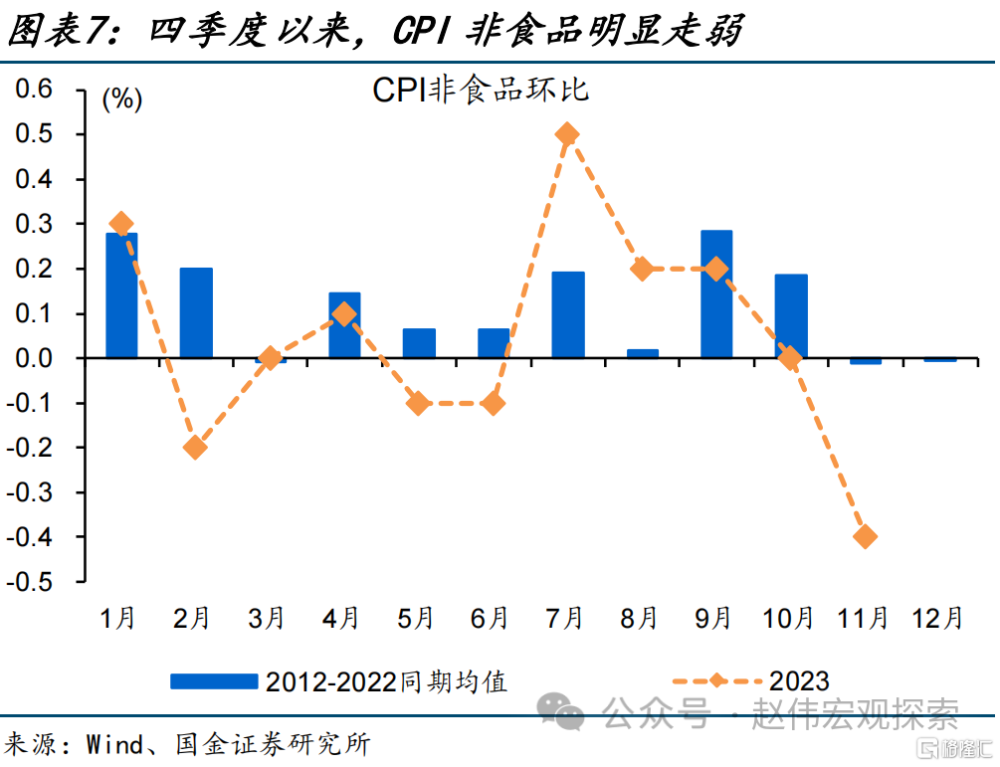

拆分來看,CPI持續回落主因食品端拖累、非食品支撐也有所放緩。除階段性翹尾因素擾動外,食品端爲主要拖累、同比增速自年初的6.2%回落至11月的-4.2%,環比增速也多低於季節性。相較於食品端,CPI非食品同比於三季度明顯回升、從6月的-0.6%上漲至9月的0.7%,但四季度以來漲價有所放緩、10月後降至0.6%左右。

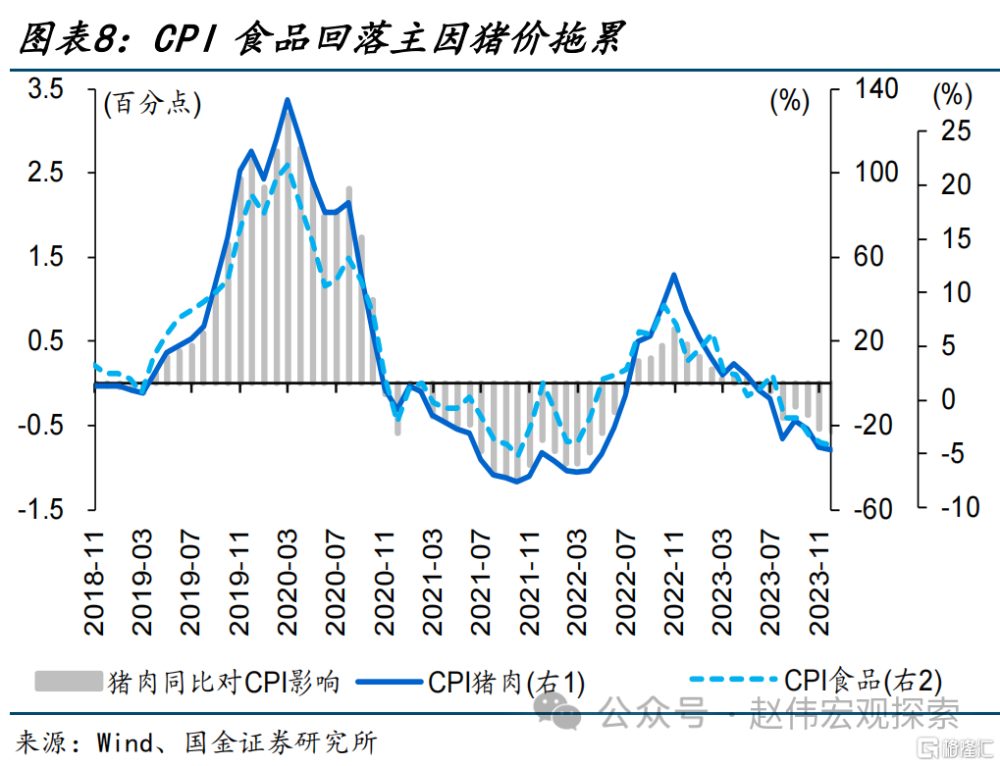

食品端拖累與生豬等供給擾動有關,非食品變化主因服務漲價放緩等。食品端,豬價、作爲波動主要來源,價格持續低迷,前11月CPI豬肉同比累計降幅近44個百分點、與生豬產能去化較慢等有關。非食品端,出行活動增加等帶動服務價格改善支撐非食品在三季度明顯上漲;四季度以來,服務業漲價放緩、疊加原油鏈拖累等,支撐作用明顯減弱。

二、2024年,部分商品供給去化較慢、疊加需求修復相對平緩等,對價格提振或有限

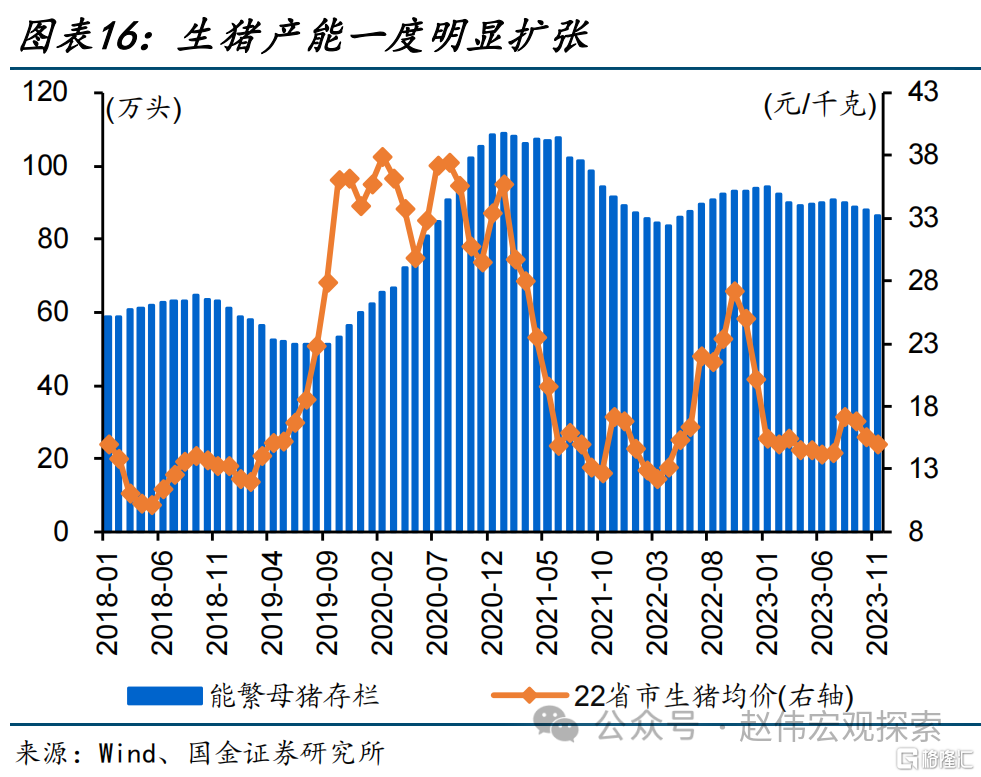

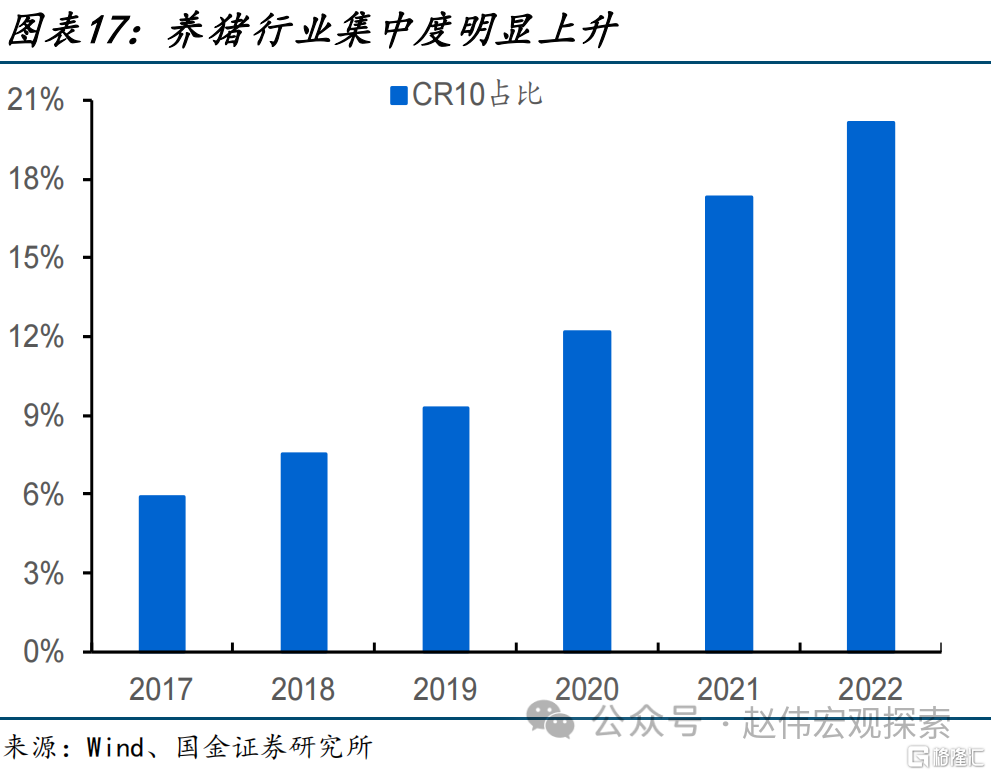

食品端:新一輪豬周期產能去化或相對偏慢、漲價彈性或相對有限。上一輪非洲豬瘟影響下,生豬均價一度上漲至38元/千克,帶動產能大幅擴張,行業集中度擡升、CR10從2019年的9.3%擡升至2022年的20.2%。大規模利潤累積下,養殖企業“抗虧損”能力明顯增強,疊加豬種改良等提升行業生產效率,或使得生豬產能去化節奏相對偏慢。

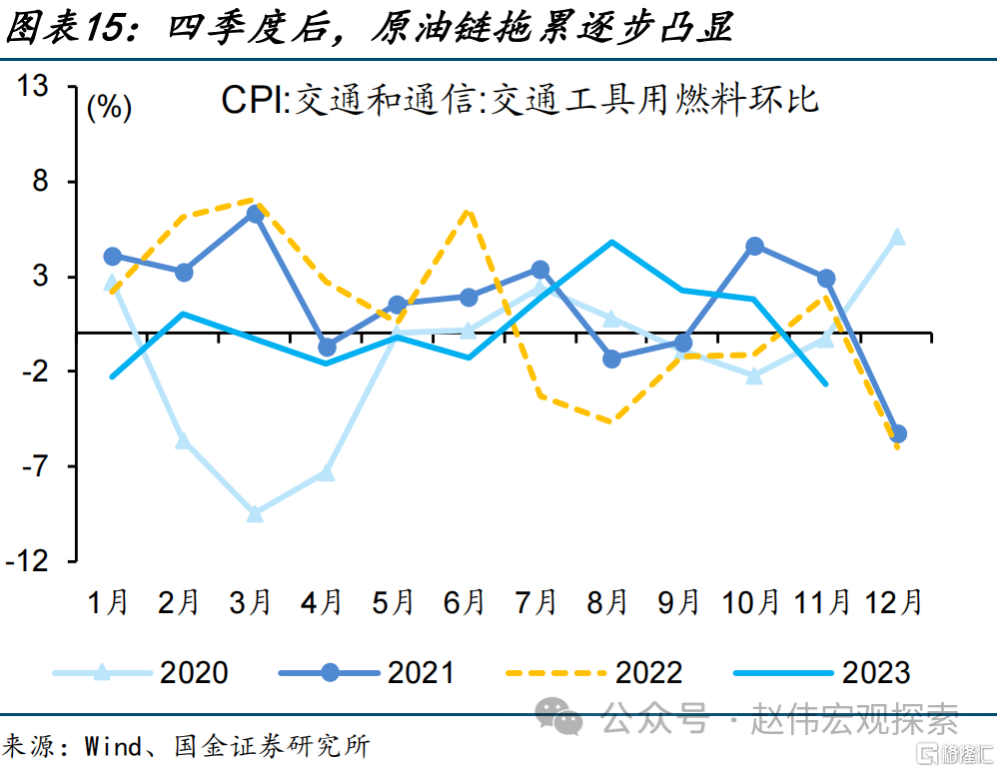

非食品端:內需逐步修復帶動服務業價格溫和回升,外需偏弱下原油鏈等輸入性影響或相對較弱。穩增長下內需逐步修復,但債務壓制、預期偏弱等或限制修復彈性,對部分商品、服務價格提振或有限。外需偏弱、疊加部分供給擾動,原油鏈漲價彈性或受限,近月已有所體現,例如,油價回落帶動11月CPI交通工具用燃料環比超季節性降至-2.7%。

三、通脹環境相對溫和,或較難成爲債市核心矛盾,後續可重點跟蹤政策與基本面變化等

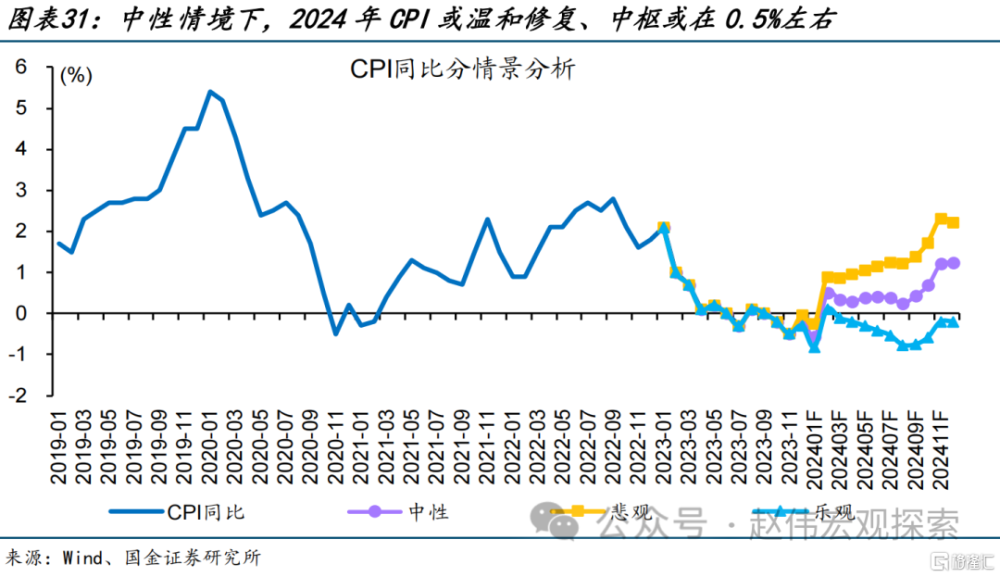

2024年CPI同比中樞或在0.5%左右,呈淺“√”型。中性情境下,年初部分服務、商品漲價,疊加春節“錯位”等,CPI或於2月回升至0.5%左右;內需溫和修復、部分商品去化仍有壓力,外需走弱拖累部分大宗商品等綜合影響下,二、三季度CPI相對溫和、0.4%附近震蕩;四季度後,內需逐步釋放、疊加基數等,CPI或回升至高點、1.2%左右。

經濟復蘇初期、需求剛剛开始修復,對價格提振作用或相對較弱。經驗顯示,物價的周期性波動是經濟周期性變化的滯後表現;經濟復蘇初期,以CPI爲代表的物價指標往往處於低位徘徊區間,比較典型的階段如,2017年初,PMI由1月的51.3%上漲0.5個百分點至3月的51.8%,但同期CPI同比表現相對溫和,2月、3月均在1%以下。

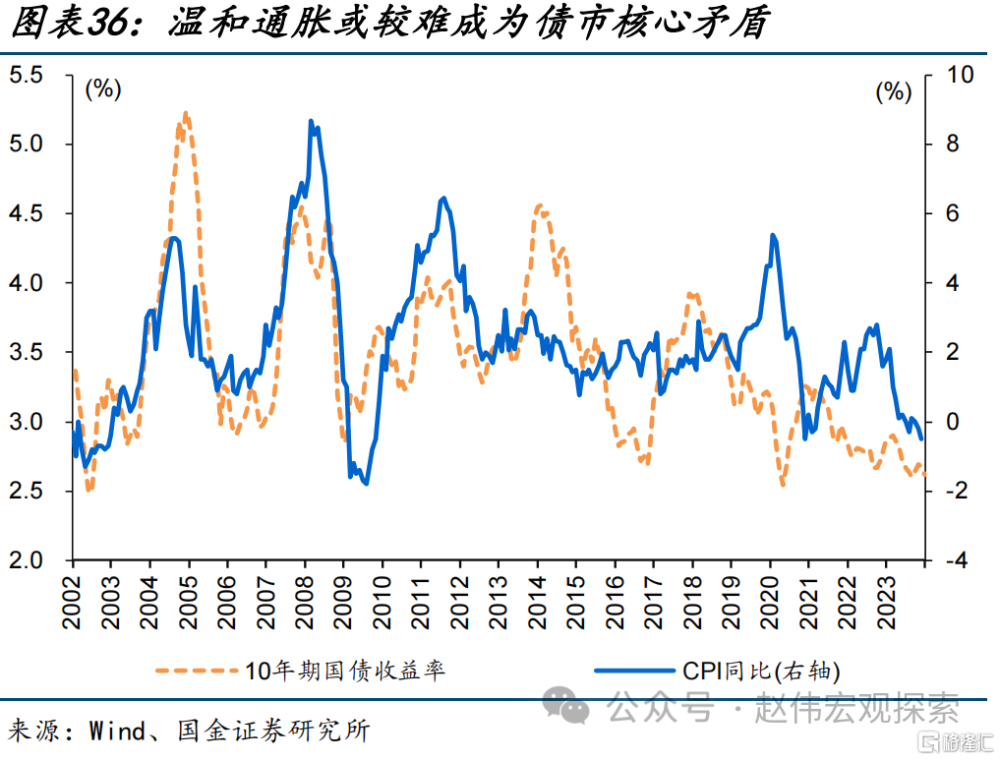

溫和通脹環境,或較難成爲債市的核心矛盾,後續可重點跟蹤政策與基本面變化等。傳統周期下,物價跟隨經濟需求變化而大幅波動,CPI同比一旦突破3%、多會出現較大通脹壓力,宏觀調控往往收緊“銀根”、穩定物價,使得CPI同比與債市收益率多呈現同向波動。近年,宏觀調控更注重穩定預期,溫和通脹環境或對市場情緒的影響相對較小。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

報告正文

一、年初以來,CPI回落主因部分商品供給擾動、與服務業漲價放緩也有關

(一)年初以來,CPI持續回落主因食品端拖累、非食品支撐有所放緩

年初以來,以CPI爲代表的物價明顯回落,一度跌至-0.5%、創近3年新低。2023年以來,CPI同比增速呈現下行趨勢,1月高點爲2.1%、延續回落至7月的-0.3%,8月、9月在“零”附近震蕩,四季度以來,進一步下探至11月的-0.5%。環比來看,2023年前11個月中,有8個月CPI環比低於季節性水平,除去“春節錯位”影響外,四季度以來,CPI環比與季節性平均水平的偏離度逐漸擴大至11月的0.5個百分點。

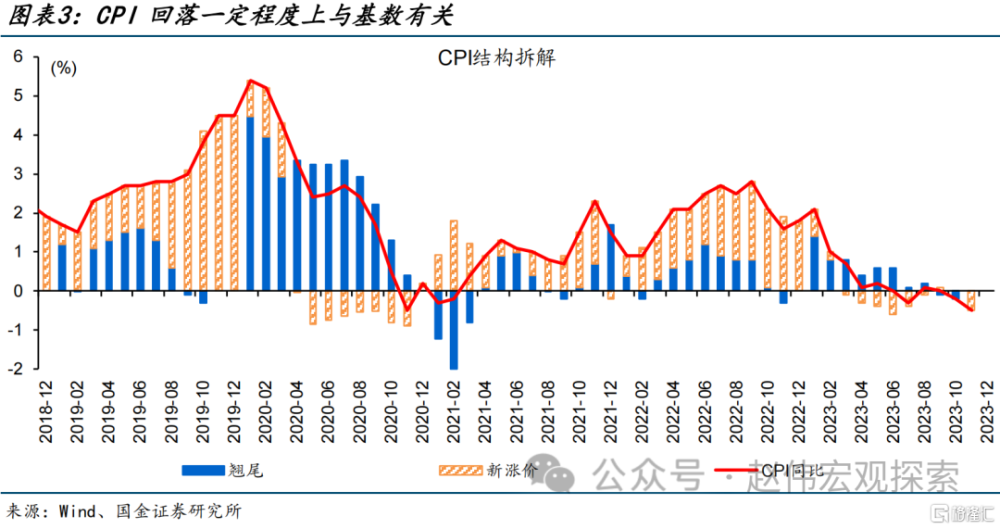

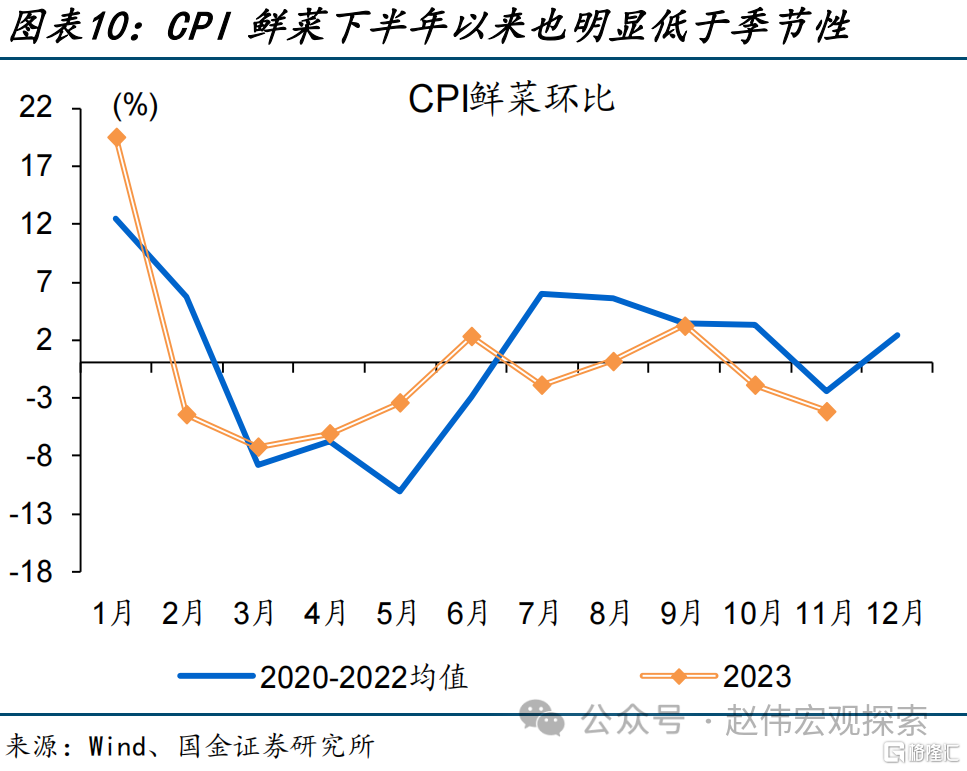

拆分來看,除階段性翹尾因素擾動外,食品價格回落爲主要拖累。CPI翹尾自年初的1.4個百分點持續回落至10月的-0.2個百分點,對CPI支撐力量逐步走弱、個別月份甚至有所拖累。除基數影響外,分項來看,食品端爲主要拖累、同比增速自年初的6.2%回落至11月的-4.2%;環比增速也多低於季節性,尤其是下半年、環比較往年同期平均水平低1個百分點左右(詳情參見《經濟“透視”,來自物價的視角》)。

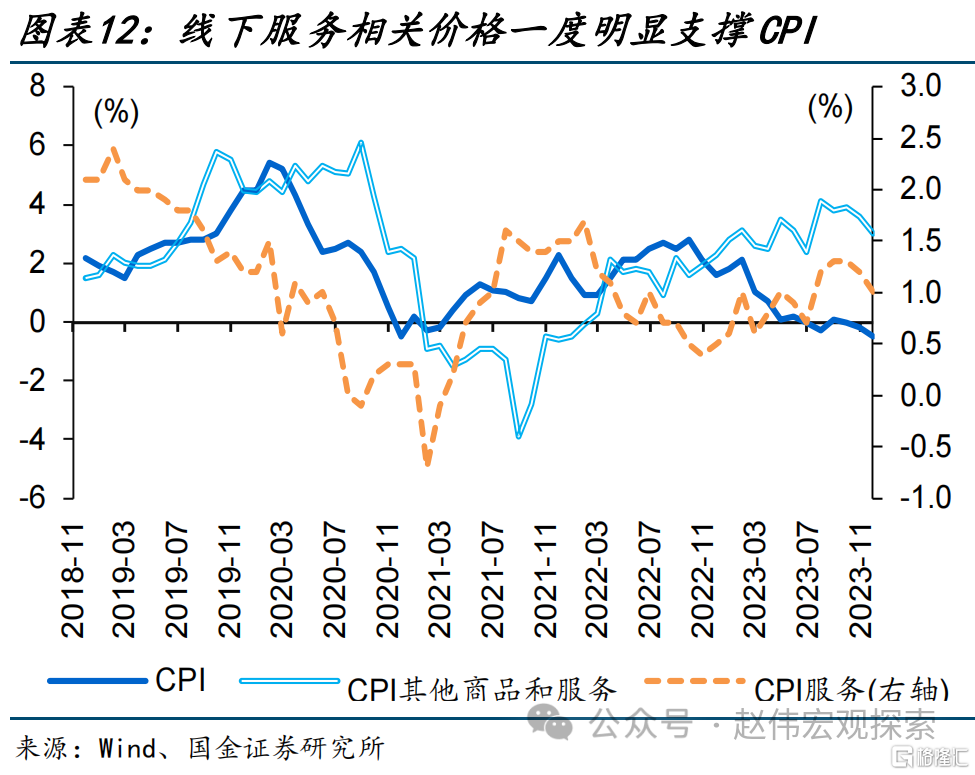

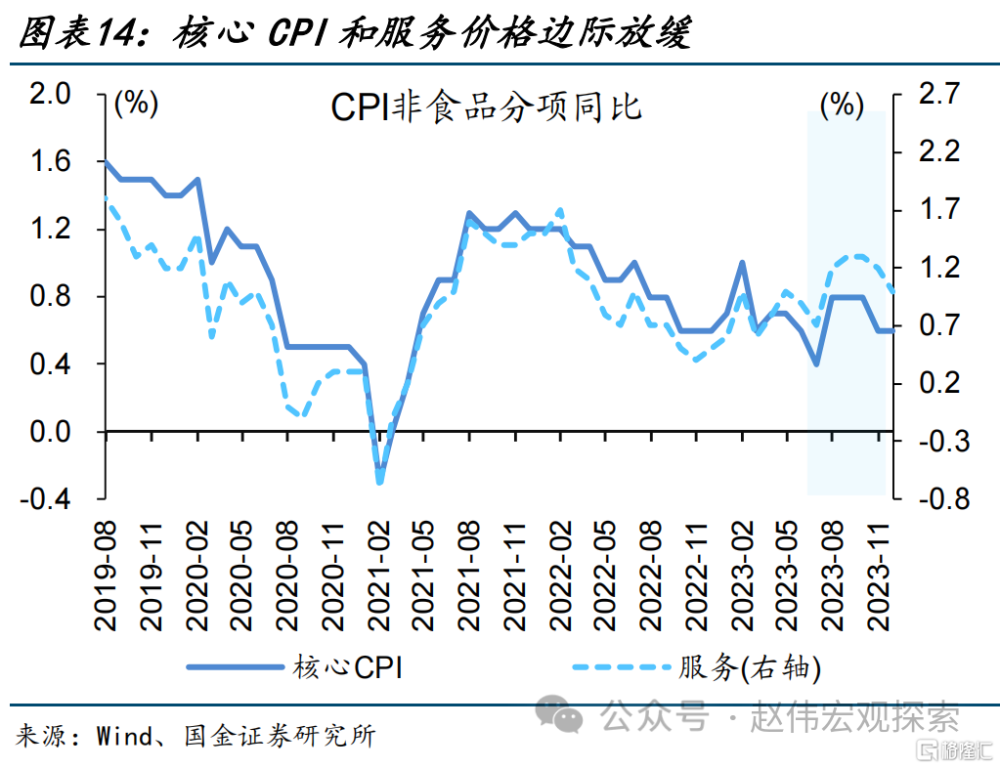

非食品一度起到支撐作用,但四季度以來已有所放緩。相較於食品端,CPI非食品同比於三季度明顯回升、從6月的-0.6%上漲至9月的0.7%,但四季度以來漲價放緩;相似地,非食品環比在7月、8月一度超季節性上漲,但四季度以來,環比明顯回落、一度跌至11月的-0.4%。同期,核心CPI同比也經歷明顯的先升後降,自6月的0.4%回升至三季度的0.8%,10月後降至0.6%(詳情參見《物價回升的“坎坷”之路》)。

(二)食品拖累與商品供給擾動有關,非食品變化主因服務漲價放緩等

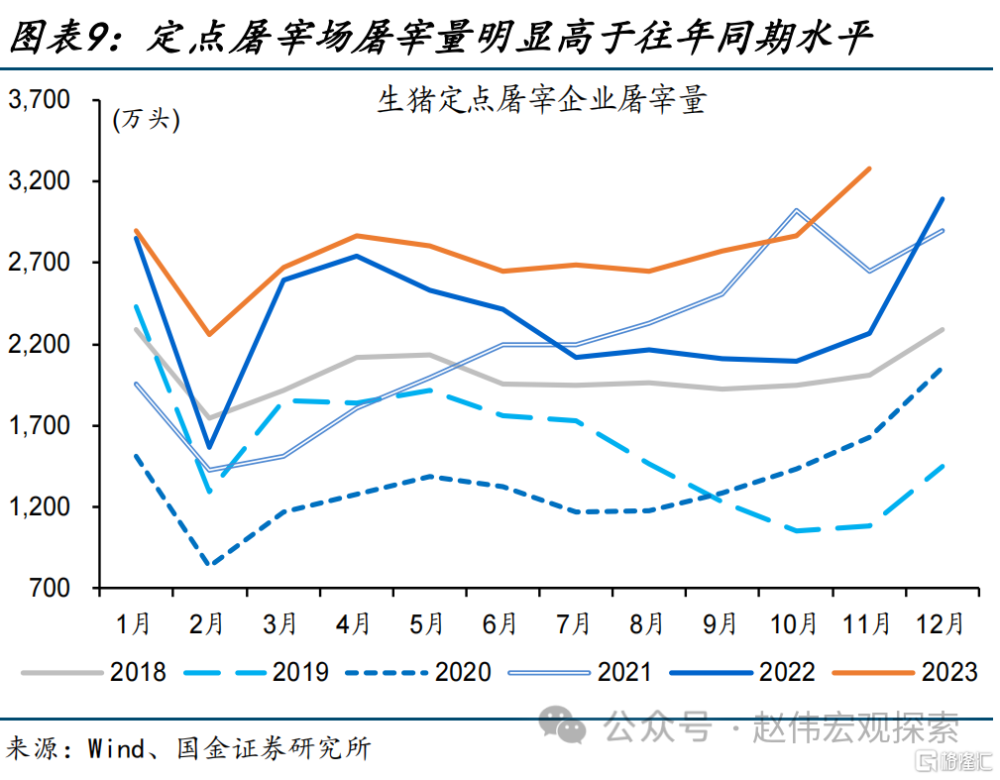

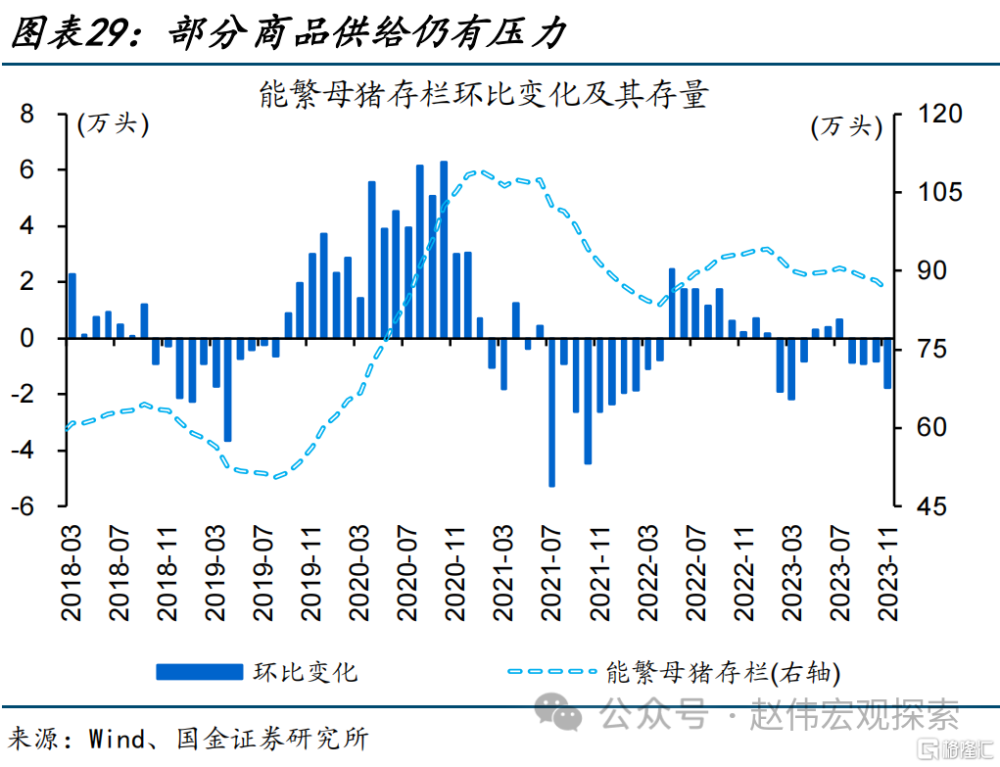

食品端價格持續低位,主因豬價回落拖累、與生豬產能去化相對偏慢等有關。豬價、作爲CPI食品項波動的主要來源,價格持續低迷,直接表現爲CPI豬肉自年初的11.8%跌至11月的-31.8%、降幅近44個百分點,與生豬供給壓力等有關。例如,生豬定點屠宰企業屠宰量,自年初以來的單月屠宰量較近5年同期均值高出30%左右,11月屠宰量更是多增40%以上至3280萬頭、創有數據以來同期新高。

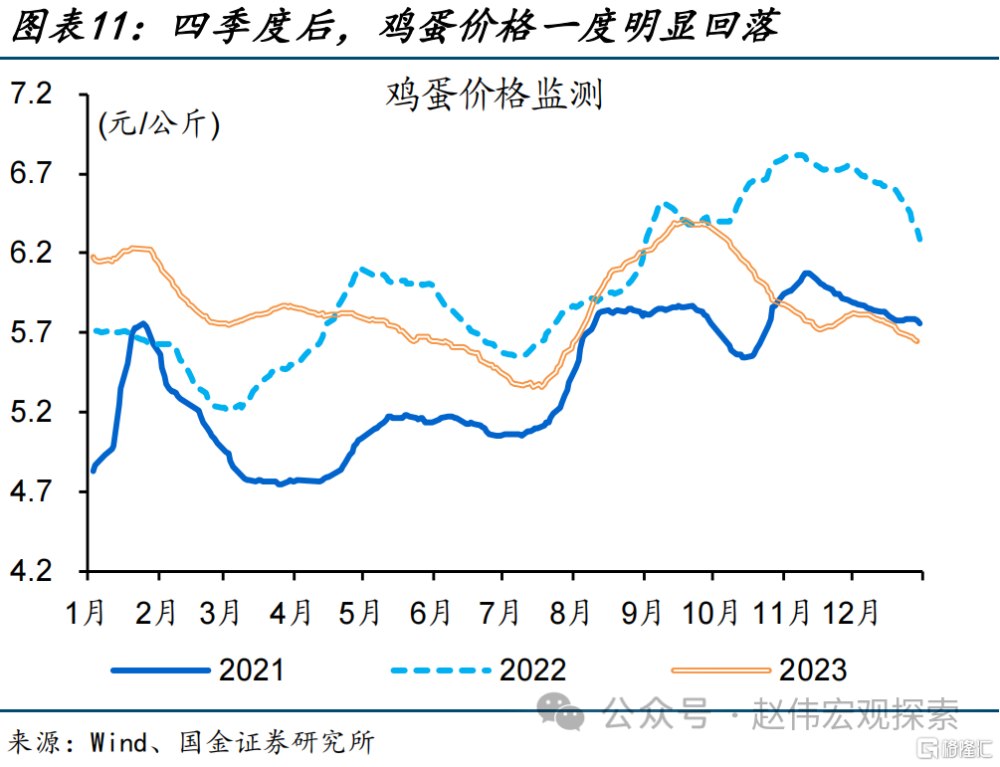

除豬價低位拖累外,部分商品也有階段性供給擾動,例如,暖冬下鮮菜、水產等也超季節性降價。部分商品供給端擾動對CPI也有階段性影響,鮮菜價格環比自下半年來持續低於季節性,冬季也未有明顯改善。疊加上,暖冬影響下,部分商品供給大幅上量,以鮮菜、雞蛋和水產爲典型代表,三者合計影響11月CPI同比增速下降0.13個百分點(詳情參見《物價階段性底部已現》)。

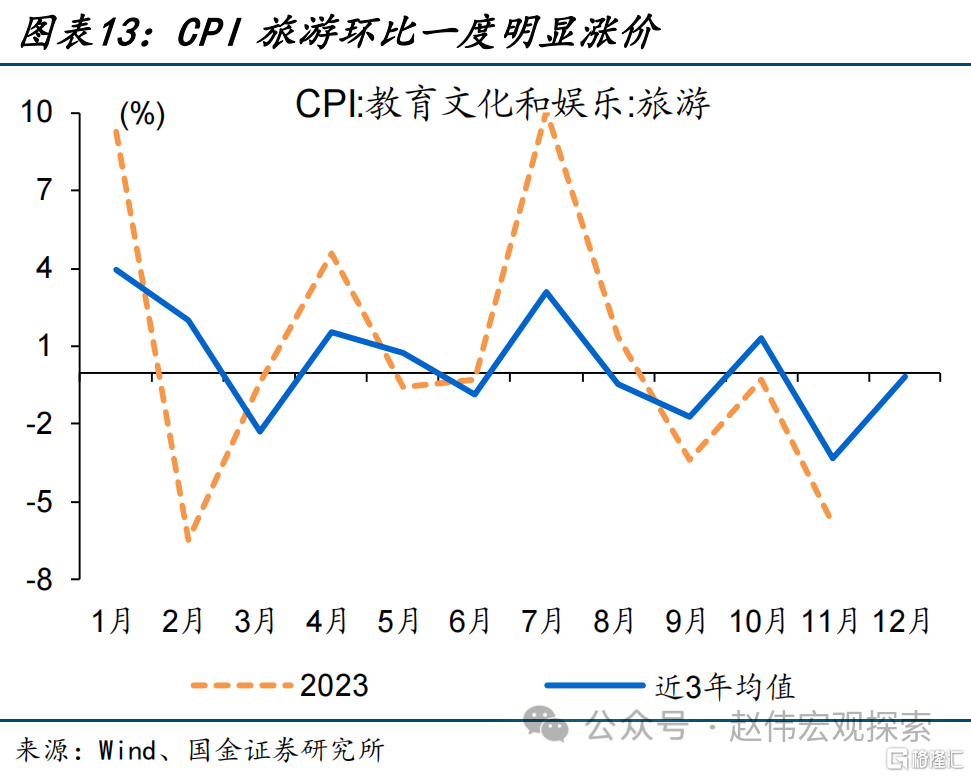

非食品的階段性支撐主要來自线下消費相關的服務業漲價,以旅遊等爲典型代表。出行活動增加等帶動服務價格改善,在CPI服務同比中一度有明顯體現、自去年底的0.6%上漲至9月的1.3%,尤其是與場景修復的部分領域,例如,CPI旅遊環比於7月超季節性上漲至10.1%、創歷史同期新高。相互印證的是,與线下消費活動相關的、CPI其他商品服務同比自年初以來延續回升至年中高點的4.1%左右。

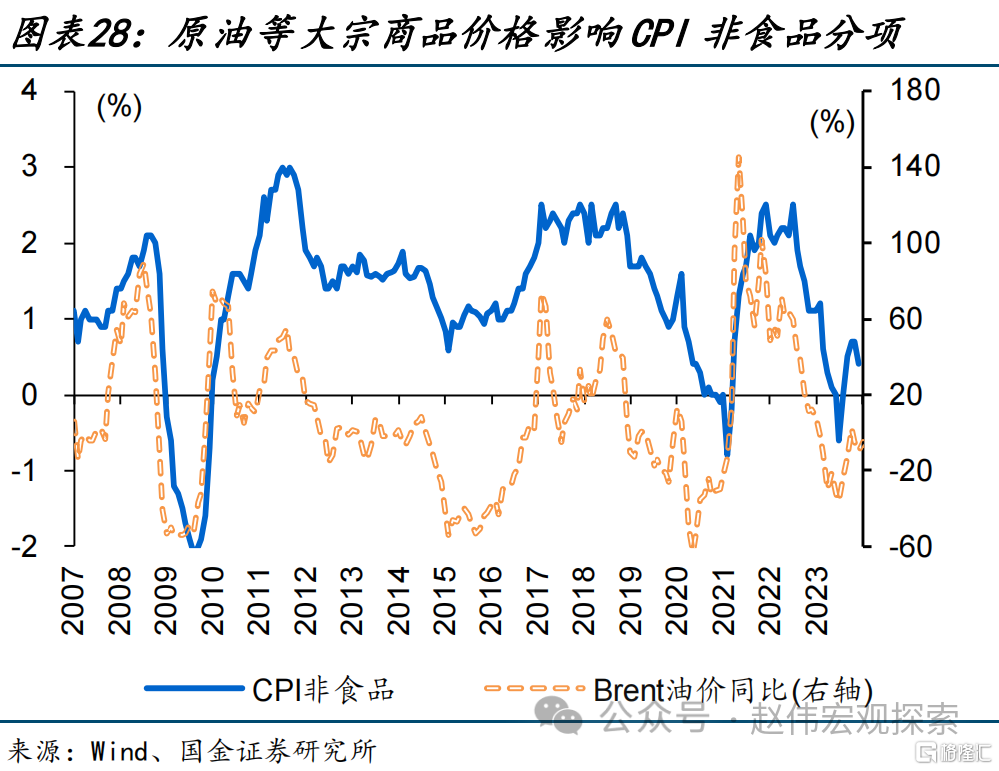

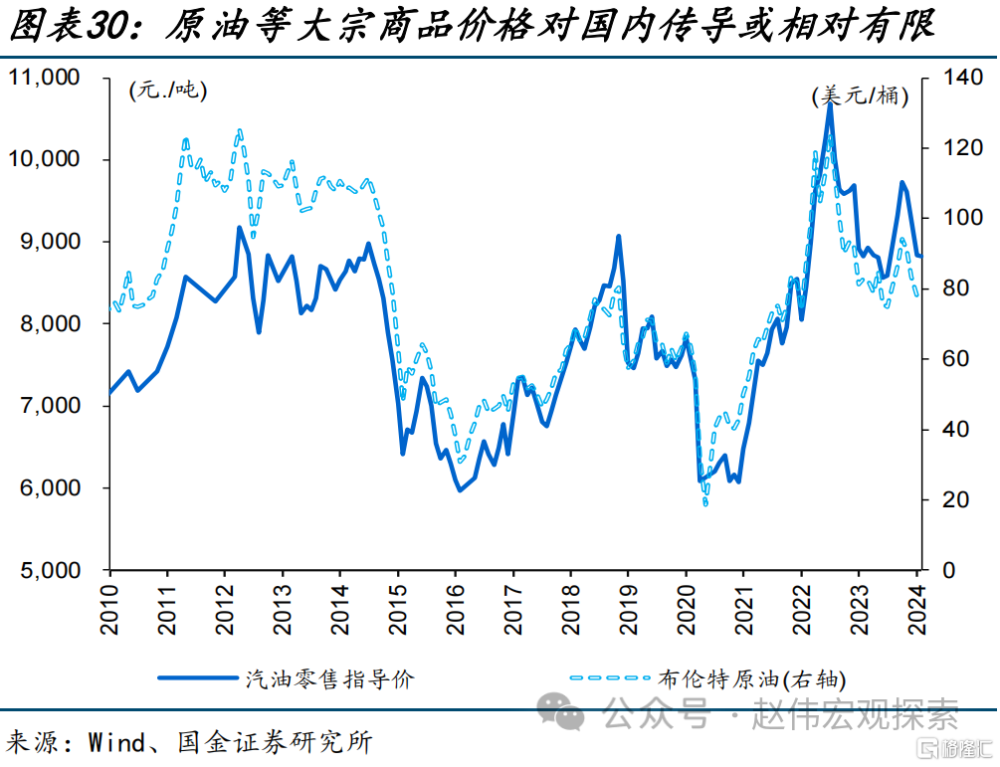

四季度以來,服務業漲價邊際放緩、原油鏈拖累等影響下,非食品支撐作用邊際回落。非食品同比自四季度以來明顯回落,一是源於服務價格邊際回落,CPI服務同比、核心CPI同比均“拐頭”向下,與前期積蓄漲價壓力集中釋放後的回歸常態有關,也一定程度上與終端需求修復偏弱等有關。二是原油價格承壓向相關國內相關鏈條傳導,例如,CPI交通工具用燃料環比自四季度以來明顯回落、11月環比超季節性降至-2.7%。

二、部分商品供給去化較慢、疊加需求修復相對平緩等,對價格提振或有限

(一)食品端:新一輪豬周期產能去化或相對偏慢、漲價彈性或相對有限

上一輪超級豬周期帶來行業產能大幅擴張、行業集中度也明顯上升。上一輪非洲豬瘟影響下,生豬均價於2019年三季度加速上漲、一度高達38元/千克;同期,生豬產能也明顯擴張,由2019年三季度低點、51萬頭,持續擴張至2020點高點的108萬頭左右,並在100萬頭以上的高位存量上維持近三個季度。規模化養殖佔比也明顯擡升,直接表現爲行業CR10由2019年的9.3%大幅擡升至2022年的20.2%。

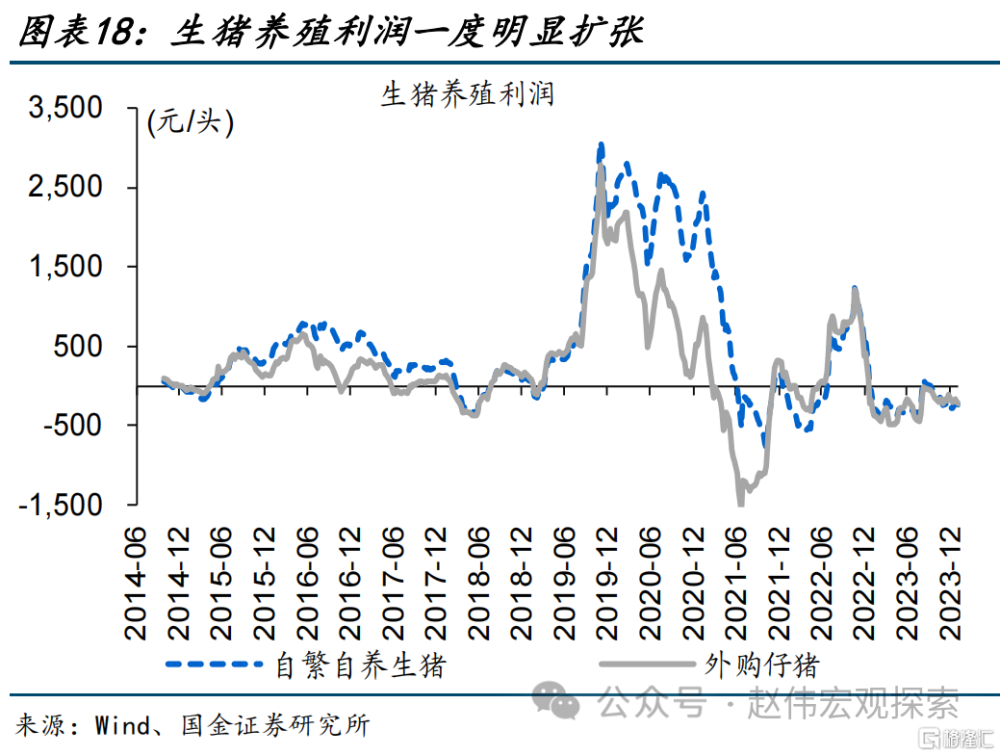

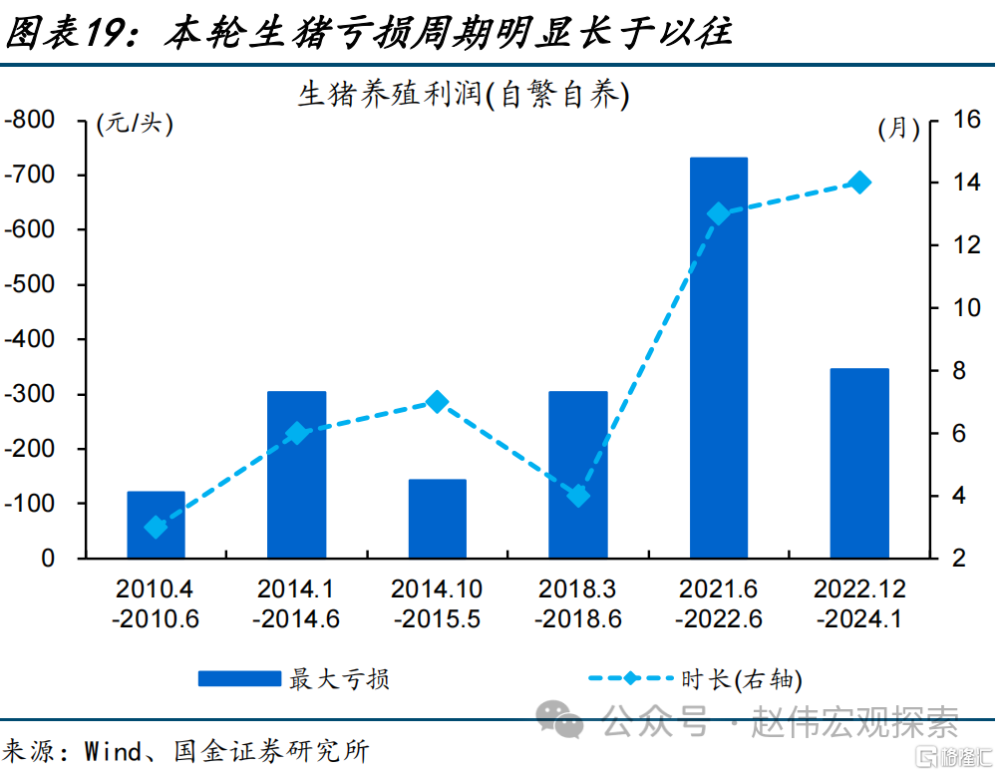

大規模的利潤累積,使得養殖企業“抗虧損”的能力明顯增強。豬周期本質上是養殖盈利驅動下的生豬存欄量變化。上一輪非洲豬瘟影響下,養殖利潤一度大幅擴張,以自繁自養生豬爲例,養殖利潤一度達3080元/頭、往期高點在700-800元/頭左右。大規模的利潤累積使得養殖戶“抗虧損”能力更強。本文梳理了自2010年來養殖利潤處於負值區間的時長、及虧損程度,發現非洲豬瘟之後,自繁自養生豬養殖利潤虧損周期明顯拉長、由此前的5個月左右拉長至13個月以上,虧損額也由原先的220元/頭左右、一度深度虧損至730元/頭(詳情參見《》)。

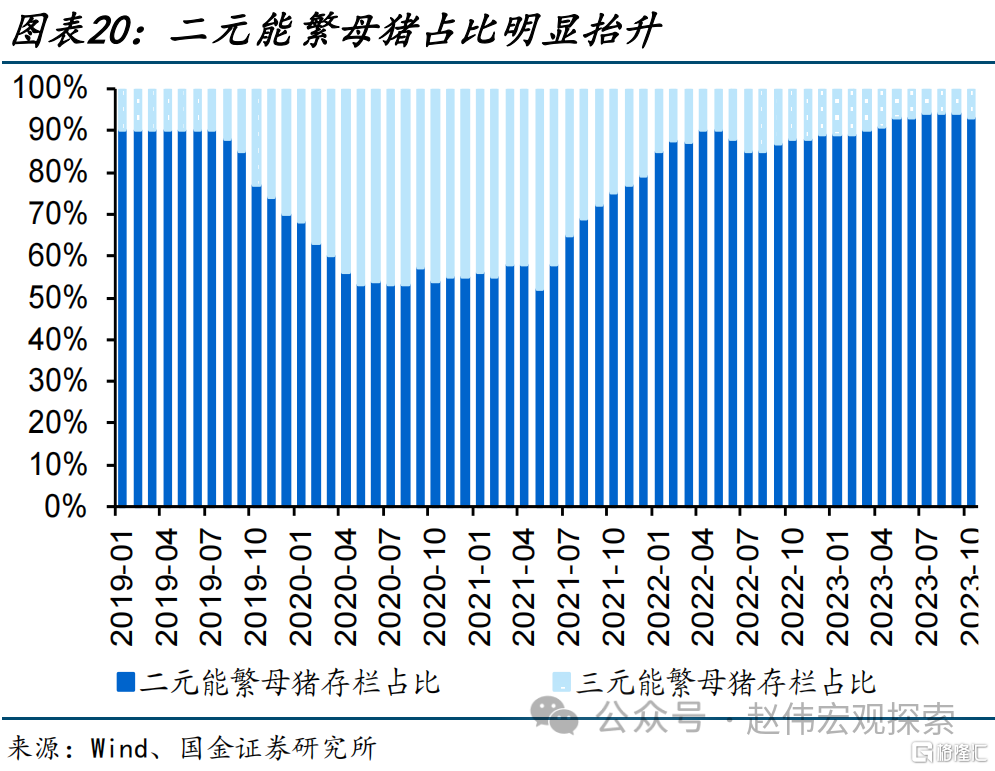

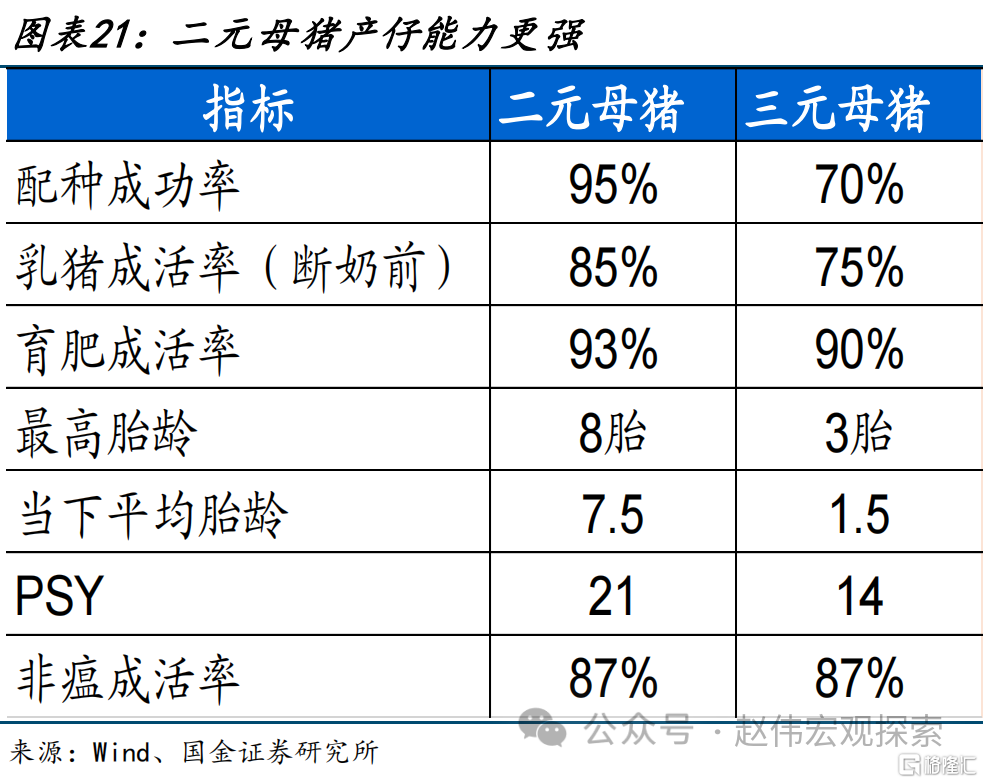

此外,行業生產效率提高等,也或使得新一輪豬周期去化偏慢、上漲彈性或相對有限。伴隨着產能擴展、規模化養殖等,豬種也明顯改良,二元能繁母豬佔比自2020年中的50%左右、大幅擡升至2023年的93%以上;二元母豬佔比擡升下,生豬供給上量變得更快,或使得生豬產能去化節奏放緩。

(二)非食品端:服務業價格溫和修復,外需偏弱下原油鏈漲價彈性或受限

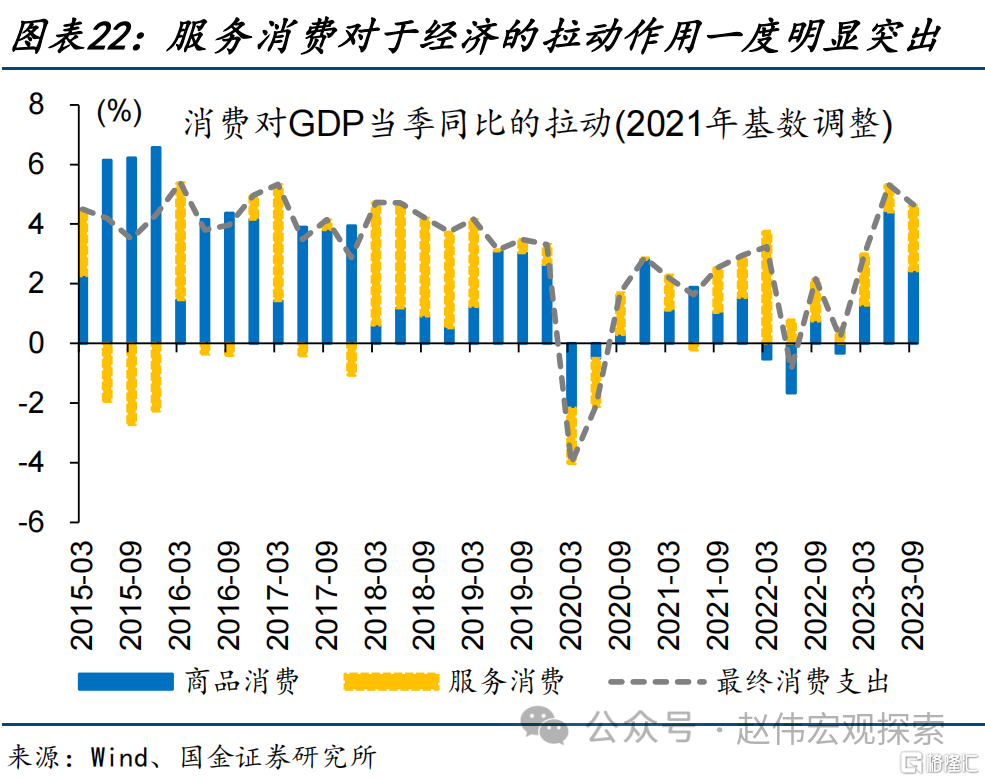

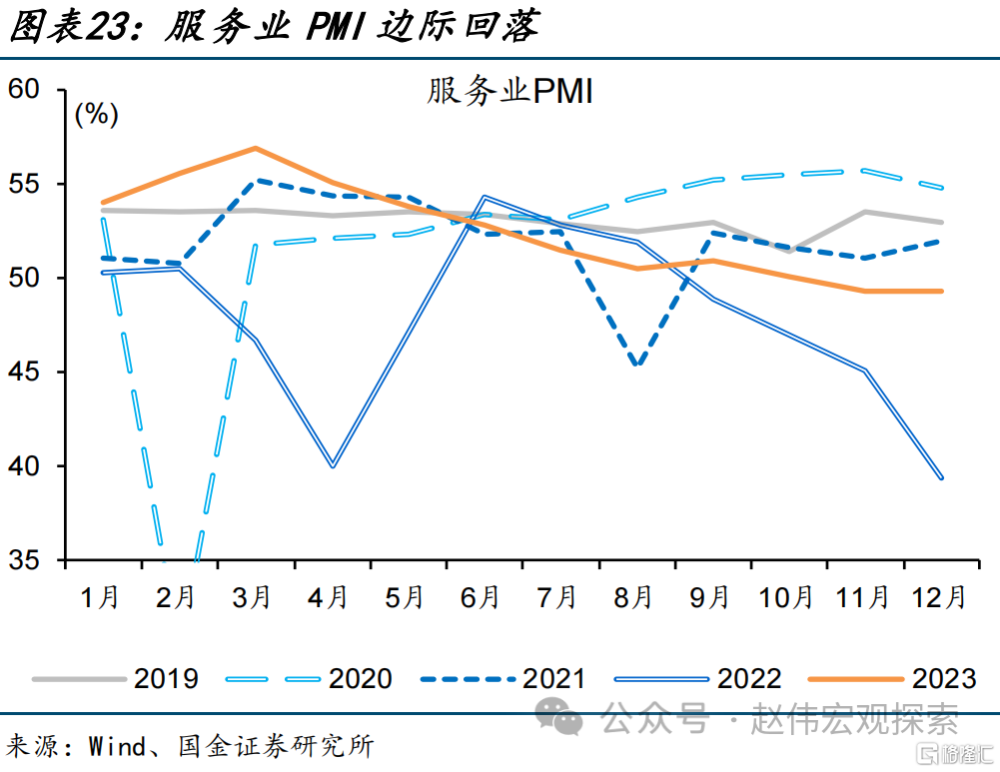

伴隨場景修復等,服務業一度明顯漲價,漲幅邊際放緩、與終端需求偏弱等有關。相較於食品端容易受供給端擾動,非食品變化、尤其是與线下消費相關服務業價格或更能反映終端需求修復節奏的變化。三季度非食品同比增速一度回升、尤其是旅遊等线下服務分項大幅上漲,與消費的階段性提振密切相關。相互印證的是,三季度經濟數據超預期、服務業消費是主要拉動力;四季度以來,服務業PMI延續回落,11月、12月均位於臨界值下方。

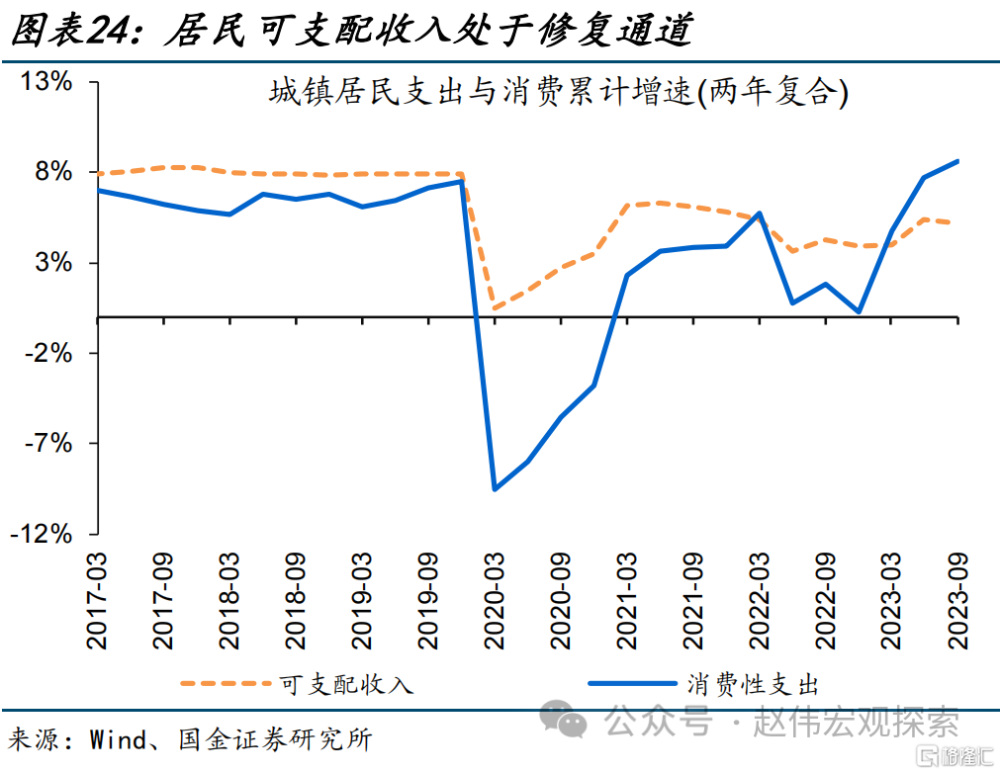

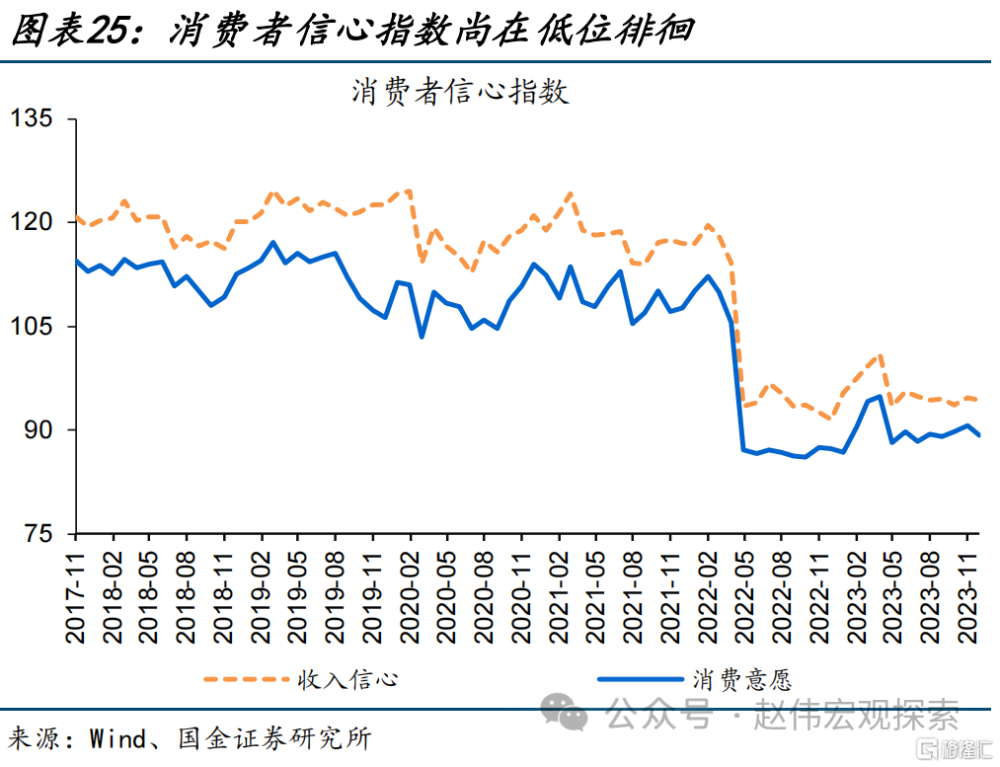

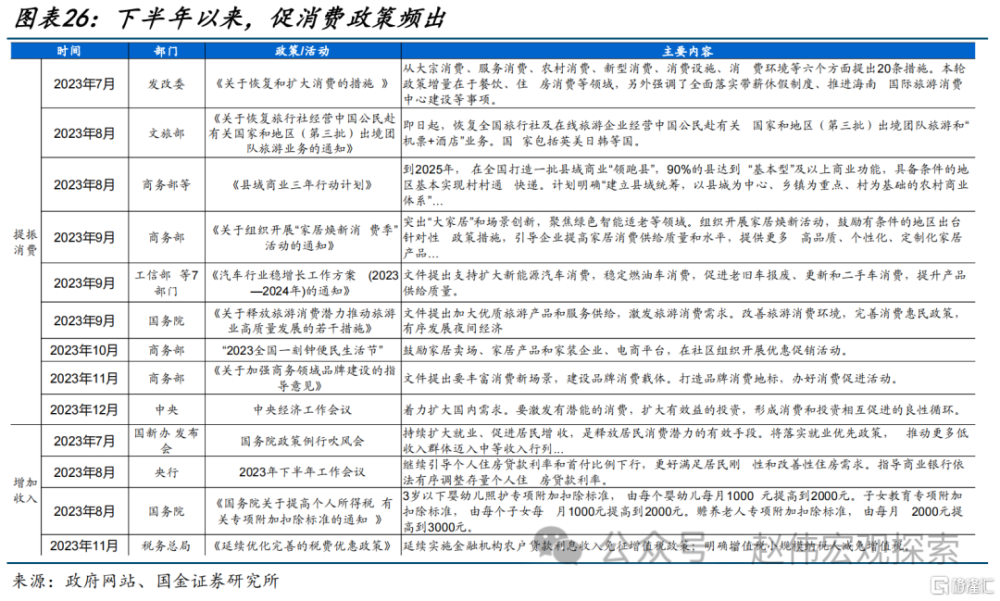

往後來看,政策加力等或帶動內需逐步修復,但債務壓制、預期偏弱等或限制修復彈性,對價格的提振或相對溫和。疫情衝擊、基數影響減弱下,消費或向收入端延續收斂,帶動消費小幅改善。但存量債務壓力等或影響實體加槓杆的能力和意愿,調查數據顯示,消費者收入信心、消費意愿指數尚在低位徘徊。往後來看,消費需求或延續修復通道、但彈性或相對溫和,穩增長中產能增加等也或壓制部分商品漲價彈性。

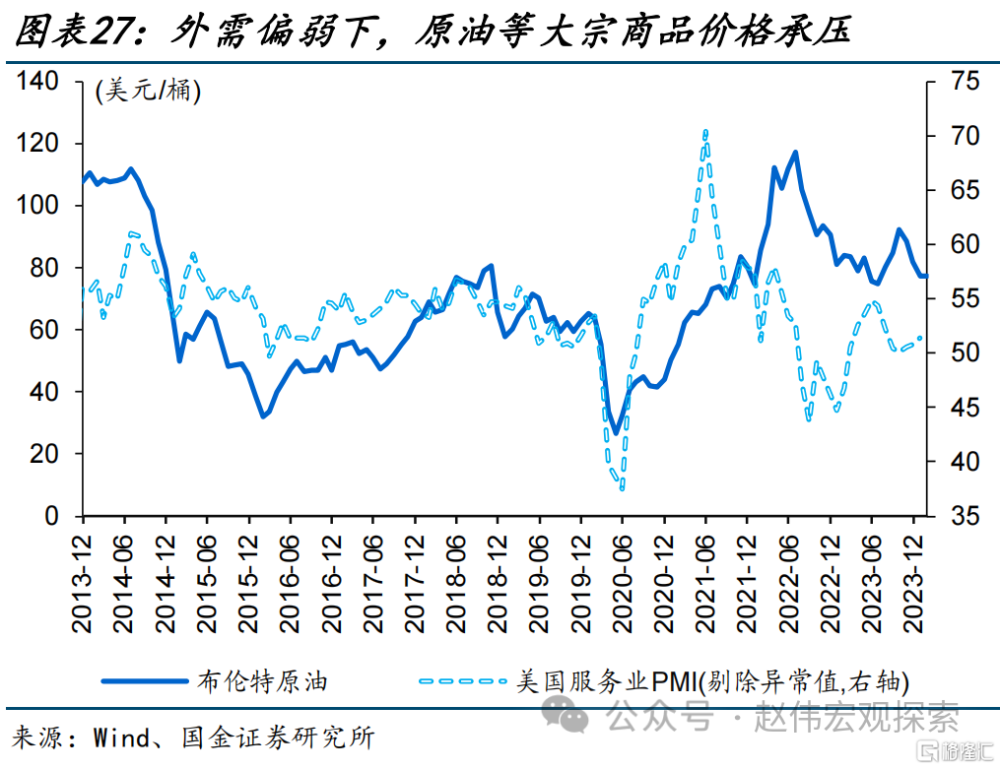

外需偏弱、疊加部分供給擾動,或限制原油等商品漲價彈性,或約束相關鏈條價格表現等。外需走弱、疊加供給端無較大擾動等,原油等國際定價大宗商品價格或較難有大幅反彈,進而對國內輸入性通脹影響或相對有限。原油等國際大宗商品對國內CPI影響途徑主要有兩條,一是直接影響部分消費品價格,例如原油漲價直接擡升相關燃料價格,影響CPI水電燃、CPI交通工具用燃料等分項;二是間接影響生產和服務成本,進而傳導至終端消費(詳情參見《脆弱與反脆弱》)。

三、溫和通脹環境或較難成爲債市核心矛盾,後續可重點跟蹤政策與基本面等

(一)2024年CPI中樞或在0.5%左右,溫和通脹在經濟復蘇初期較爲常見

綜合來看,2024年CPI同比或溫和修復、中樞或在0.5%左右。拆分來看,食品端波動的主要來源、豬價,在行業產能大幅擴張、生產效率提升等影響下,或較難有明顯的上漲彈性。非食品端,內需溫和修復,對服務業價格支撐彈性或相對有限,疊加穩增長下部分產能增加等或使得部分商品去化相對較慢,對價格提振也或較爲有限;外需偏弱下,原油等國際定價大宗商品漲價彈性或相對溫和,對國內輸入性通脹影響或相對較小。

節奏上來看,整體呈現淺“√”形,年初或修復至階段性高點、二季度至三季度相對溫和、邊際回落,四季度或有所擡升。中性情境下,年初節假期間或支撐部分线下消費相關的服務價格,部分商品季節性漲價,疊加春節“錯位”影響等,CPI同比或於2月回升至階段性高點、0.5%左右;內需溫和修復、部分商品去化仍有壓力,疊加外需走弱對部分大宗商品價格支撐較弱下,二、三季度CPI同比相對溫和、0.4%附近震蕩;四季度後,內需動能逐步釋放、疊加基數影響等,CPI同比或回升至年內高點、1.2%左右。

(二)溫和通脹對貨幣政策掣肘或相對有限,或較難成爲債市的核心矛盾

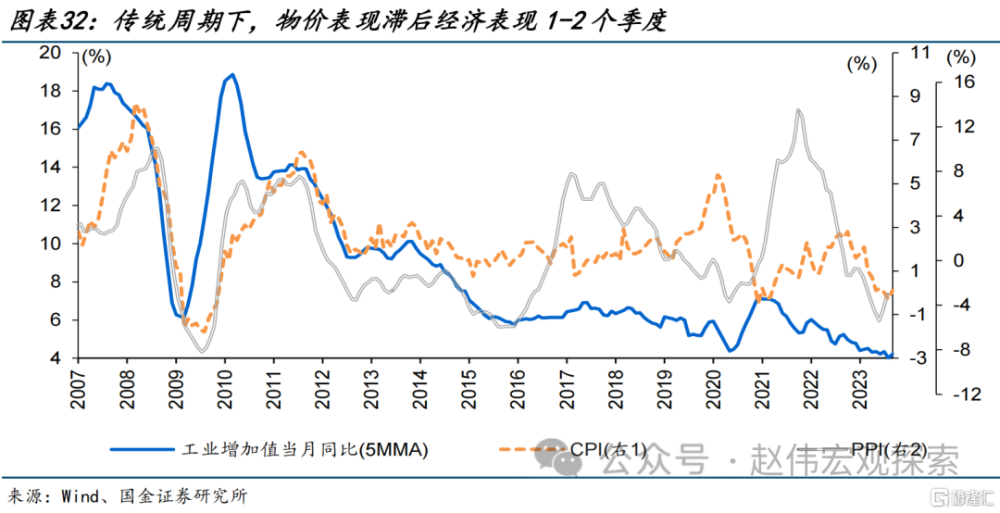

經驗顯示,物價的周期性波動是經濟周期性變化的滯後表現。過往經驗顯示,經濟的周期性波動,主要由需求端驅動,物價作爲經濟的滯後指標,表現出明顯的周期性波動。PPI、CPI等常用的物價指標,與經濟走勢大體類似,一半滯後經濟表現1-2個季度左右。PPI增速略領先於CPI,與政策主導下,地產和基建等傳統負債驅動的增長模式等有關。

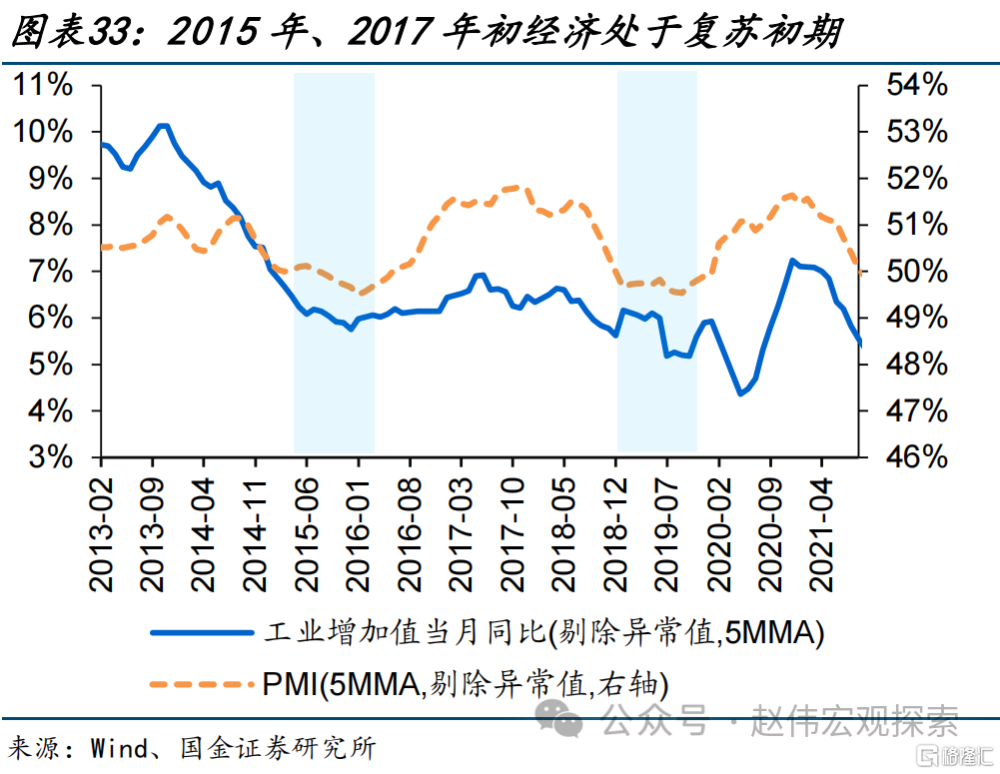

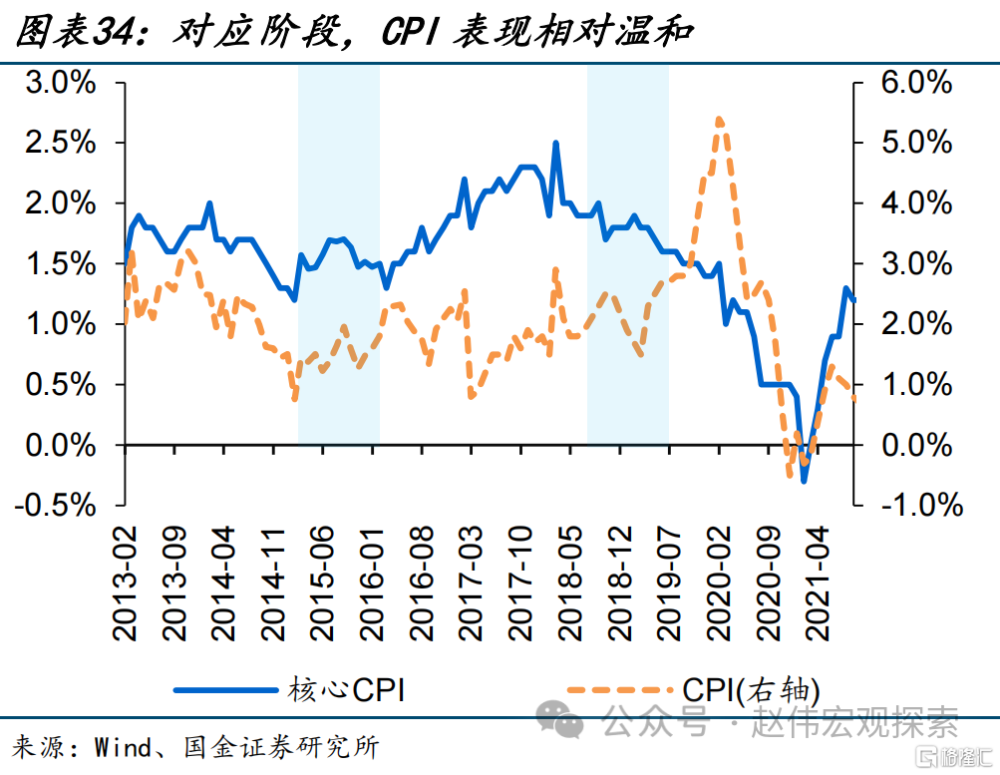

經濟復蘇初期、需求剛剛开始修復,對價格提振尚不明顯。經濟復蘇初期,以CPI爲代表的物價指標往往處於低位徘徊區間,比較典型的階段如,2015年和2017年。前者,PMI於2015年初站上榮枯线上方,但同期CPI增速掉至0.8%;相似地,2017年初,PMI由1月的51.3%上漲0.5個百分點至3月的51.8%,但同期CPI表現相對溫和,2月、3月均在1%以下(詳情參見《》)。

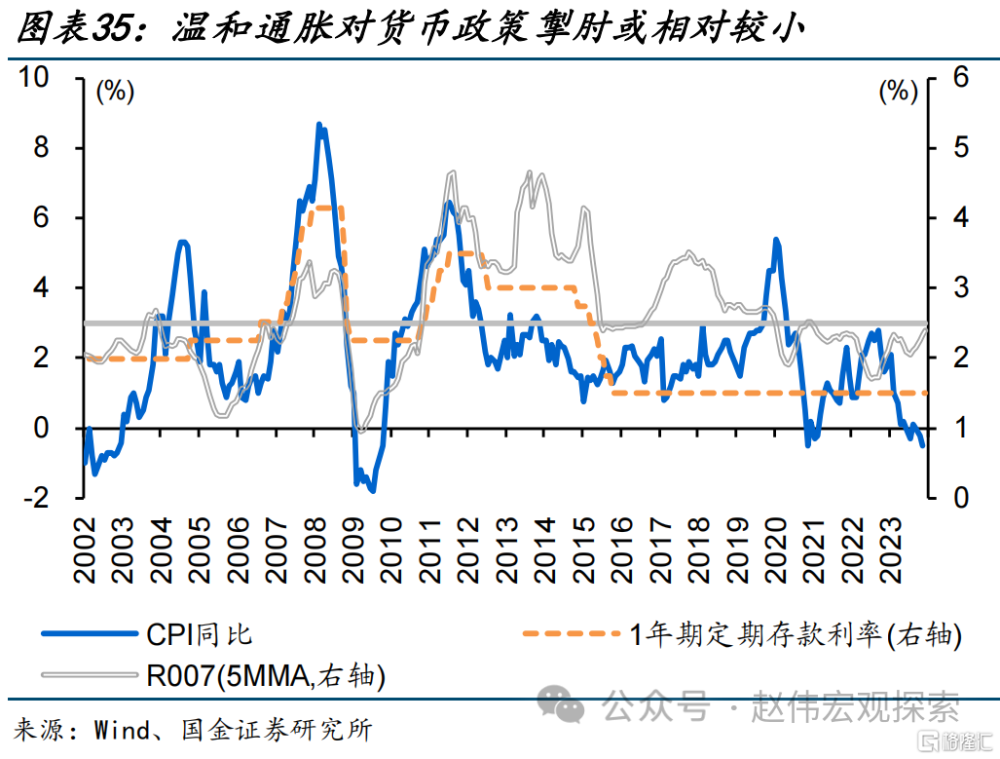

溫和通脹環境,或較難成爲債市的核心矛盾,後續可重點跟蹤政策與基本面變化等。傳統周期下,物價跟隨經濟需求變化而大幅波動,CPI同比一旦突破3%、多會出現較大通脹壓力,宏觀調控往往收緊“銀根”、穩定物價,使得CPI同比與債市收益率多呈現同向波動。近年,宏觀調控更注重穩定預期,溫和通脹環境或對市場情緒的影響相對較小。

經過研究,我們發現:

(1)2023年,以CPI爲代表的物價明顯回落,一度跌至-0.5%、創近3年新低。拆分來看,CPI持續回落主因食品端拖累、非食品支撐也有所放緩。食品端拖累與生豬等供給擾動有關,非食品變化主因服務漲價放緩等。

(2)2024年分項來看:食品端:新一輪豬周期產能去化或相對偏慢、漲價彈性或相對有限;非食品端:內需逐步修復帶動服務業價格溫和回升,外需偏弱下原油鏈等輸入性影響或相對較弱。

(3)2024年CPI同比中樞或在0.5%左右,呈現淺“√”型。經濟復蘇初期、需求剛剛开始修復,對價格提振作用或相對較弱。溫和通脹環境,或較難成爲債市的核心矛盾,後續可重點跟蹤政策與基本面變化等。

風險提示

1、經濟復蘇不及預期。

2、政策落地效果不及預期。

注:本文爲國金證券2024年1月11日研究報告:《溫和通脹的微觀基礎?》,分析師:趙偉S1130521120002、馬潔瑩S1130522080007

標題:溫和通脹的微觀基礎?

地址:https://www.iknowplus.com/post/70644.html