A股,走在風格切換的十字路口

歲末,2023年還有不到一個月的時間即將度過,A股市場裏關於風格切換的討論再度引起熱議。

不同的觀點和角度,都在支撐伴隨着從小盤到大盤風格切換可能會帶來的一波行情。

從過去15年的歷史統計來看,A股每年11月到次年1月發生一波跨年行情的概率較大,時間跨度在1-4月不等。

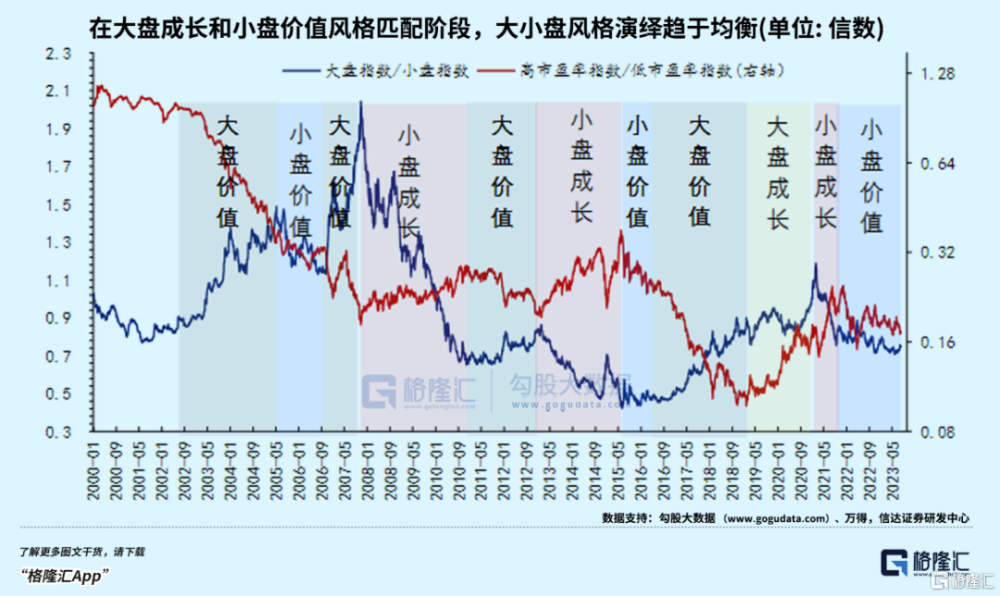

過去歲末年初行情裏,大盤成長和大盤價值風格的表現要明顯由於小盤股。

或者從基本面的視角思考,隨着穩增長和“活躍資本市場”一系列政策不斷發力,10月份以來的經濟數據證實基本面修復的幅度持續改善,外圍“美聯儲加息周期結束”的市場共識凝聚,在對明年的政策條件積極的想象裏,“價值搭台,成長唱戲”的劇本也有望重新上演。

又或從估值切換的角度來看,今年是極端的“槓鈴”型行情,TMT和高股息股票表現比較好,然而成長股中很多板塊估值都處在歷史較低的分位數,投資者开始展望下一年,壓抑到極具性價比的板塊很有可能迎來一波修復。

放在更長的周期視角看,幾乎每隔兩三年,在一系列因素疊加下,市場行情總是由一類特徵統一的公司上漲所驅動,伴隨估值從高到低的切換。

真正的高手善於從變化的事物中總結出不變的規律,正如霍華德·馬克思所推崇的,學會傾聽周期,利用周期。

01

A股二十年風格切換是有規律的嗎?

風格切換是一個相對模糊的概念,所有股票本質上都能看成是一簇,漲跌共同受到經濟基本面、流動性,風險偏好以及政策等影響,也可以根據行業、產業主題甚至資金偏好來定義,從而衍生出不同的風格類型。

過去十年A股也逐漸走向成熟,所有個股同漲同跌的時間越來越少,市場風格分化开始越來越明顯。

風格屬性是介於市場整體和行業個股之間的,在相同的變量和運行規律影響下,往往不同行業個股表現也可以高度相關,印象最深刻莫過於16-21年的“茅組合”、“寧組合”。

風格按照市值屬性可以分成大盤和小盤風格,按照市值和淨資產的比率區分價值和成長股,按照行業共同屬性又可以大致劃分爲周期、金融、科技和消費四種風格,這是大致的分類方式。

風格輪動的規律,往往是一種風格上漲的同時,另一種風格出現下跌滯漲,伴隨着高低估值的切換。選錯了風格和行業,就可能錯過一整波上漲行情。

在A股近二十年的時間裏,以上這些風格屬性曾經獨自閃耀過,也曾跌得叫人懷疑人生,經歷着潮漲潮落,有興有衰,如05-09年的周期股,13-15年的成長股,以及16-21年的白馬藍籌。

在《周期、估值與人性》一書中,就有對此規律進行過詳細的歸納和剖析,作者凌鵬以在證券行業從業近20年的歷練,從不同的身份視角經歷數次風格切換,在幾次重要的股市頂底感受人性的溫度。

2005年,周期板塊在中國加入WTO和城鎮化率提升等“偉大的故事”下崛起,美林“投資時鐘”在那個時期幾乎成了投資聖經。998的歷史性低點把無數老股民逼到絕望的時候,市場的鐘擺悄然積蓄着擺動的勢能。

作者入行不久即迎來大牛市,2007年10月16日,上證綜指創出6124點的記錄,此前連續幾次加息都沒能遏制股市的癲狂,作者生平第一次見到“100倍PE的投資組合能夠不回撤”。

居民財富的配置,或自己炒股,或借助公募基金,成爲主要的增量資金,但是群體的非理性,也導致了多數人成爲了後來的接盤俠。

“行情創造基本面”。隨着牛市愈演愈烈,“黃金十年”“金色魔環”這種宏大敘事抵消了所有利空聲音,但離歷史高點僅過去一年時間,子彈已經打滿,恰逢海外造成流動性緊縮的金融危機,估值之擺开始反向擺動,周期股走入了暗無天日的下跌周期。

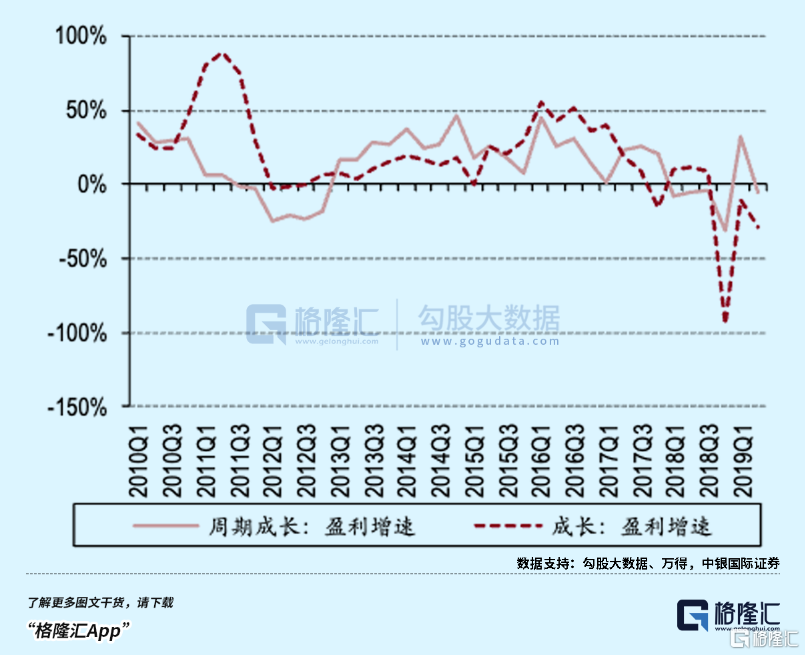

2009年8月成了周期和成長的分水嶺,大量基建投資刺激增長的影響开始顯現,周期股逐漸讓位於更有前景,估值更具性價比的成長板塊,其中消費、科技TMT开啓了新的產業周期。

但風格切換並非一蹴而就,必定伴隨着基本面的此消彼長逐漸確認,過剩的傳統產業盈利能力已經逐漸下滑,導致原來聚集的資金轉投其他成長板塊,周期股逐漸成爲配角。

隨着近二十年市場擴容和資金結構的遷移,極端風格的切換往往需要及時調整的能力,能夠穿越周期的基金經理寥寥可數,正如許多價值股捕手,在13-14年以科技周期驅動的小盤成長行情中迷失了一樣,股市的風格切換同樣給予投資者公平的機會實踐自己的方法論。

策略研究出身的作者通過復盤體會到,“周期爲王”、“成長致勝”和“茅寧共舞”三個大主題對應了不同的投資思維,憑借前一個階段建立的框架而大獲全勝的選手未必能成爲下個階段的勝者,A股傳奇投資案例不少,但常青樹卻很少。

感觸最深的,是隨着周期歸來,機構們從2015年“股災”裏撿出被人遺棄的“核心資產”,重倉股從周期股遷移到創業板,四處流竄後重新匯集到以茅台等白酒股爲標杆的大盤藍籌股裏,由於偏見的阻礙,作者也沒能把握住“核心資產”的機會。

2016-2022年抱團白馬股的專業選手締造了所謂“機構牛市”,上漲的股票大多數來自機構重倉股,機構用募來的錢繼續加倉形成正向閉環,進攻性十足,市場籠罩在“消費升級”,“新能源轉型”的時代貝塔主題裏。

其中還有一條暗线便是周期股的再一次回歸,邏輯顯然不同於滲透率快速提升的時代主題,傳統周期行業雖然不再是曾經的“少年”,經過供給側出清龍頭公司市佔率和ROE得到了實質的提升,在底部成爲待挖的金子,16年的工程機械、20年的航運、21年煤炭股,如果還用前幾年成長股的思維看待這些行業,一定撿不到寶。

美國成熟的股票市場裏也有過持續時間較長的時代主线,比如20世紀50年代的周期股、80年代的消費股以及90年代的科技醫藥股,恰好對應着經濟增長的三種驅動因素,即投資、消費和技術,股市周期是經濟增長的映射。

回看A股二十年,一直重復的事情就是估值的高低切換,估值隱含着人性的貪婪和謹慎預期,趨勢可以演變得越來越極致,但那只是讓鐘擺離中點越來越遠而已,“回歸”才是不變的主旋律。

02

新行情是風格再一次切換的起點?

去年這個時候,大票的短暫回暖也曾給人一種風格要反轉的幻覺,這個口號從年頭能喊到年尾,明明估值已經跌到歷史低位,現實仍然給不出反彈的跡象。你的預感是,蟄伏了兩年之久的大盤風格即將王者歸來,只是不知何時兌現。

宏觀經濟因素的變化還是佔了很大比重。

國內經濟恢復和轉型面臨着一些挑战,居民收入預期不穩,內需孱弱;地方收支平衡壓力加大,部分企業危機尚未過渡,這些在每個月的經濟數據基本有所反映,等待政策刺激的呼聲一直未減弱。

政府自下半年以來在財政支出、刺激消費、活躍資本市場也做了積極應對,所以大家更關注的是未來經濟恢復的速度和彈性。

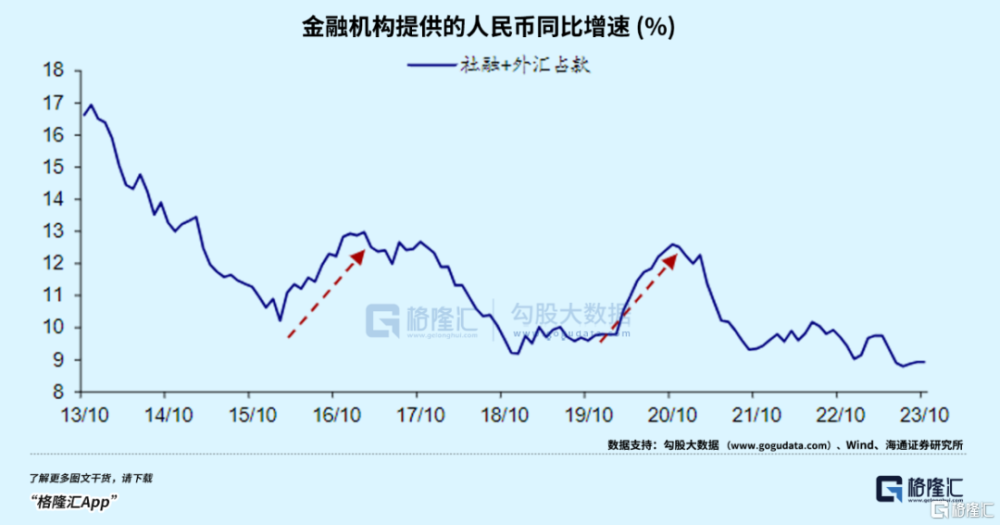

只有在經濟預期改善,社融增速加快的前提下,各行業龍頭公司在周期向上過程中確定性更高一些,才會呈現大盤佔優的格局。

10月我國社融存量同比增速爲9.3%,社融存量加上外匯佔款的同比增速爲8.9%,低於前兩年的水平。要提振總需求,需要政策繼續支持貨幣和信用的創造。

除了增量信貸,存量貨幣的盤活至關重要。據機構測算,今年以來用社融衡量的貨幣流通速度大概爲0.34次/年,數據同樣低於疫情期間。

今年中央金融工作會議曾提出要“盤活被低效佔用的金融資源,提高資金使用效率”的明確要求,新增貸款佔人民幣貸款余額只有10%左右,存量貸款形成的企業資產、低效佔用的資金使用需要提效。

外圍環境的變化因素更多影響了流動性。

三季度外資的大幅流出,受美聯儲持續大幅加息,美債供給衝擊等影響,美國10年期國債收益率在10月23日盤中一度突破5%,創下16年以來的新高。7月份美元指數再度走強,10月初最高抱收107.35。

再着是匯率的波動,5月份以來人民幣承受貶值壓力,國家層面美國債務上限、地緣政治風險推升避險情緒,助推美元上漲,微觀層面港股上市公司分紅、跨境旅遊留學同樣增加購匯需求。

股市一直存在將幣值穩定與市場漲跌掛鉤的預期,作爲增量資金的代表,外資對市場風格的影響可見一斑,剩下真正能夠邊際定價的,只剩存量資金在博弈,主要圍繞成交活躍、市值小的個股交易,在不同題材間切換,持續時間往往不超過數月。

這也導致今年的行情在風險偏好的兩端萌發,一邊是以“中特估”爲代表的低估值、高股息策略,一邊是受人工智能浪潮推動,通信、傳媒、計算機、電子等板塊,有些率先炒起了預期,有些則提前走出了低谷,估值也隨着行情的演繹走到了極端。

目前萬得小市值指數最新PE爲225.56倍,而滬深300爲11.11倍。自從2018年以來,大盤成長的當前PE爲16.3倍,僅位於PE百分位的10.6%。而小盤成長和小盤價值的當前PE分別爲24.7倍、16.1倍,位於PE百分位的58.6%、78.6%。

股民對風格切換展望已久,但是還有一些觸發因素有待確認。

一是美聯儲暫停加息,或提前步入降息通道,美元指數和美債收益率下降,流動性得到緩解,利好偏好大盤的北向資金有望重回A股。

其次,明年經濟目標與實現路徑的明確將讓市場定價計入明年的預期,中央財政政策持續發力,包括1萬億特別國債以及PSL工具重啓,人民幣匯率升值,外貿企業結匯進度加速。

03

尾聲

股市的不同風格始終在一定時間範圍內伴隨着估值和人性鐘擺來回晃動,搖晃的頻率和幅度在每個階段都有自己的特點。在A股投資,無論是盈利回歸還是估值修復,最後無非都是在賺市場風格的錢。

貝佐斯曾說,與其積極尋找變化,不如多關注不變的事物。

對於A股,周期、估值和人性就是三項不變的存在,借作者的體會表達,把握周期、重視估值、控制人性恰恰就是價值投資的內核。

“世事變遷,道卻不變,萬物皆周期。”

標題:A股,走在風格切換的十字路口

地址:https://www.iknowplus.com/post/63247.html