高槓杆還能持續嗎?

核心觀點

槓杆率緣何快速上行?跨月之後,資金成本仍相對較高的公募基金,槓杆率快速上行。原因一方面在於基金有年末衝業績+提前布局明年倉位的需求,且當前票息策略仍有利可圖;另一方面,機構可能相對接受了目前相對較高的資金利率中樞。

高槓杆還會持續嗎?11月金融數據表明當前資金空轉仍未緩解,如果防止資金空轉套利還是央行重要的政策目標,當前的狀態將是相對有風險的,建議關注央行表態及操作上的邊際變化。

還有哪些機會可關注?一方面,本周央行對流動性的呵護力度增加,表現出年末維穩的態度,利好短端利率修復,可關注短端品種收益率下行的機會。另一方面,短期內長端利率下行空間可能有限,配置盤可適度參與,對交易盤而言,系統性機會仍需等待。

報告正文

1、高槓杆還能持續嗎?

1.1

槓杆交易熱情不減

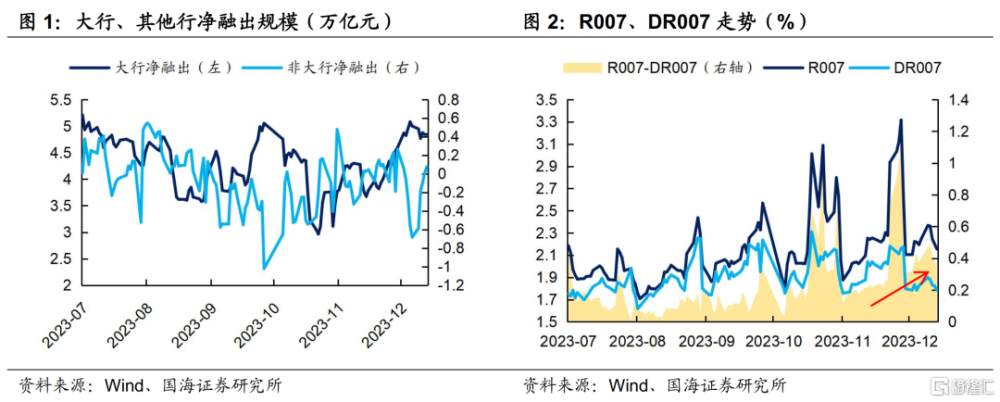

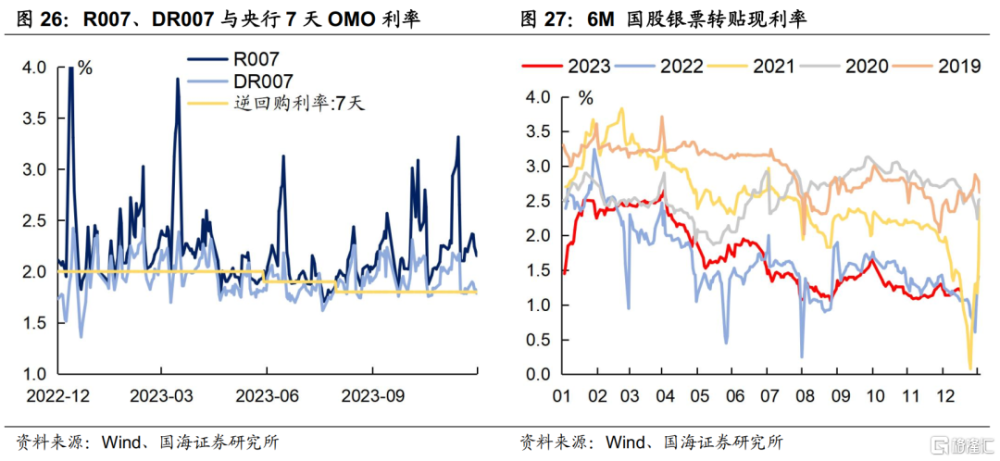

11月中旬以來,政府債券大量發行,疊加信貸投放提速影響,資金面整體延續偏緊的運行態勢。從結構上看,大行淨融出規模快速恢復,股份行、城商行等中小行的淨融出則持續波動,使得流動性分層加劇,R007-DR007持續走高。

但在跨月之後,隨着資金面有所改善,短期內機構對流動性或許並不悲觀,從兩個指標來看:

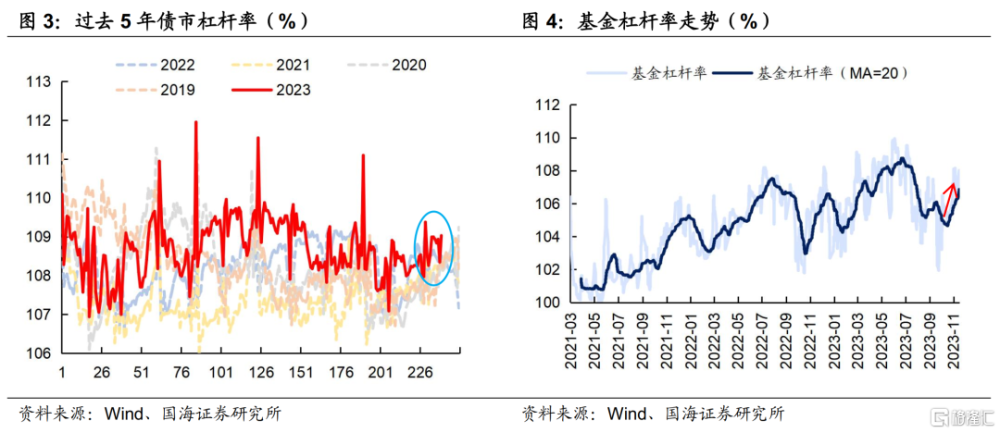

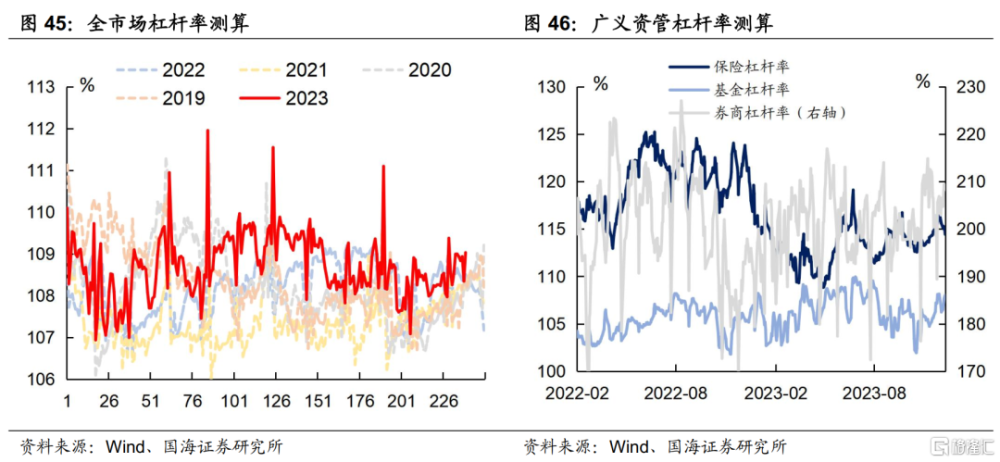

1、槓杆率:跨月之後出現快速修復。截至12月15日,全市場槓杆率爲109.03%,幾乎回到9月初的水平。其中值得關注的是,11月下旬以來,基金的槓杆率持續快速上行。

2、隔夜回購成交量佔比:通常而言,市場以隔夜回購作爲融資的主要渠道。隔夜回購成交佔比越高,則意味着市場對短期內流動性的態度越樂觀,通過期限錯配加槓杆的現象也越爲嚴重。截至12月15日,市場隔夜回購成交佔比升至90%,接近歷史85%分位數。

1.2

槓杆緣何快速上行?

爲何當前機構的槓杆交易熱情快速恢復?尤其是資金成本仍然較高的公募基金?我們認爲原因可能有二:

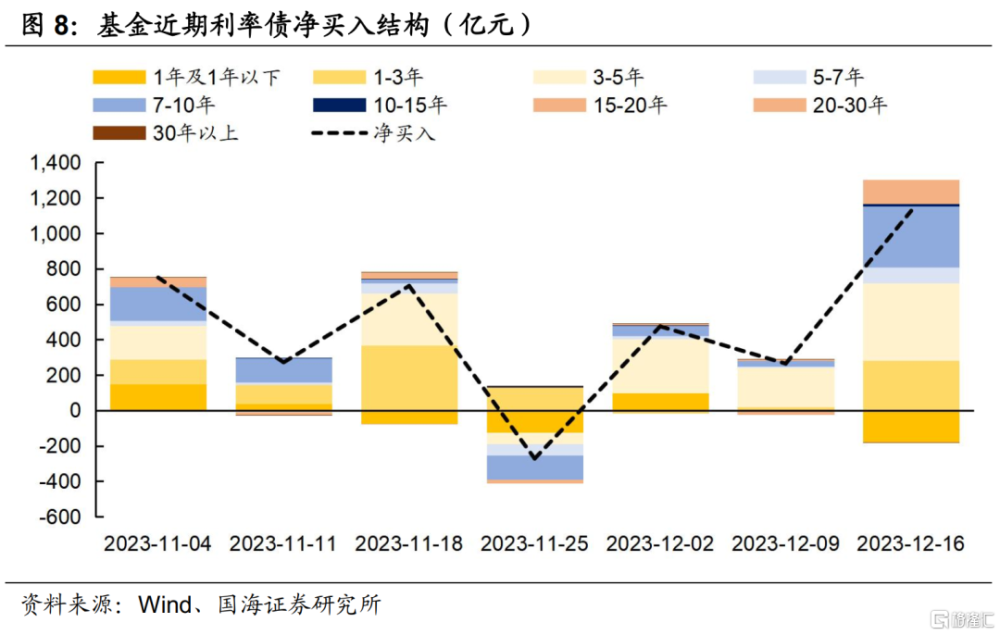

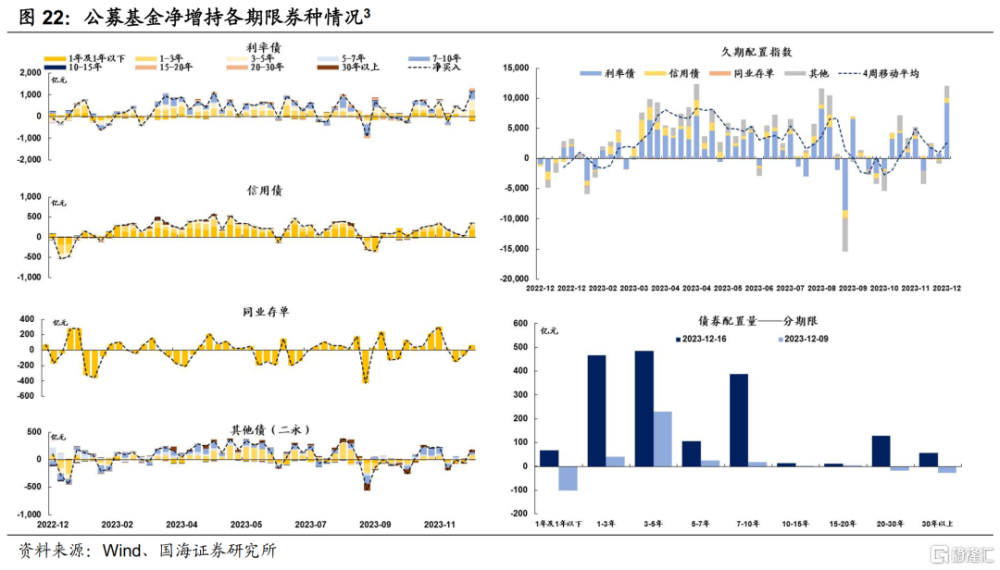

一是季節性因素,基金有年末衝業績+提前布局明年倉位的需求。一方面,利率持續上行的背景下,基金在資產配置上傾向於縮短久期。而同時,票息策略仍有利可圖,當前AAA級1年期城投債與隔夜資金的利差已恢復至90BP以上,因此,基金也更有加槓杆做高收益的動力。不過,隨着本周長端利率的松動,基金對7-10Y利率債的淨买入規模大幅增加。

此外,還有一種可能性在於,在央行“防止資金空轉”的導向下,機構可能相對接受了目前相對較高的資金利率中樞。正如我們在《》中分析的,資金利率中樞的定價可能已從過去的“以逆回購利率爲中樞”,變爲“逆回購利率+10至20BP”,維持緊平衡的狀態。

1.3

高槓杆還能持續嗎?

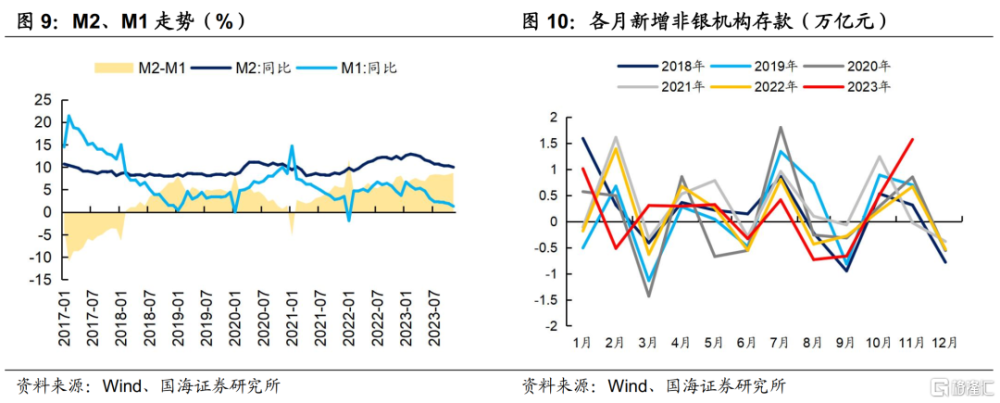

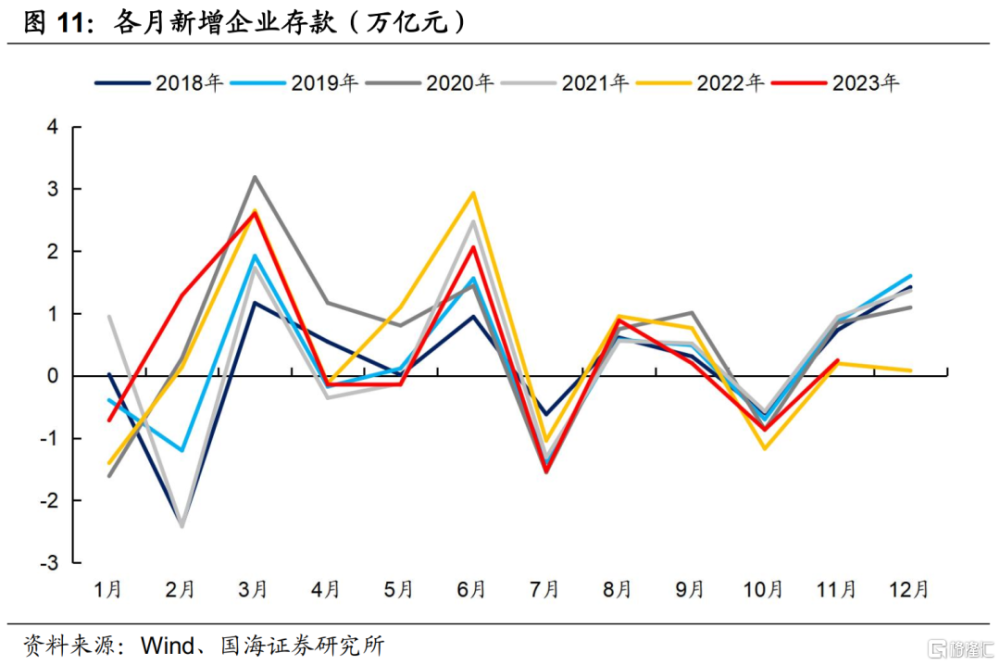

從資金面來看,11月M1已達到歷史較低位置,同時新增非銀機構存款超季節性增長、企業存款回落,這些都指向當前資金空轉仍未緩解。如果防止資金空轉套利還是央行重要的政策目標,非銀端的高槓杆或仍是監管的關注點,當前的狀態將是相對有風險的,建議關注央行表態及操作上的邊際變化。

那么,對廣義資管而言,還有哪些機會值得關注?

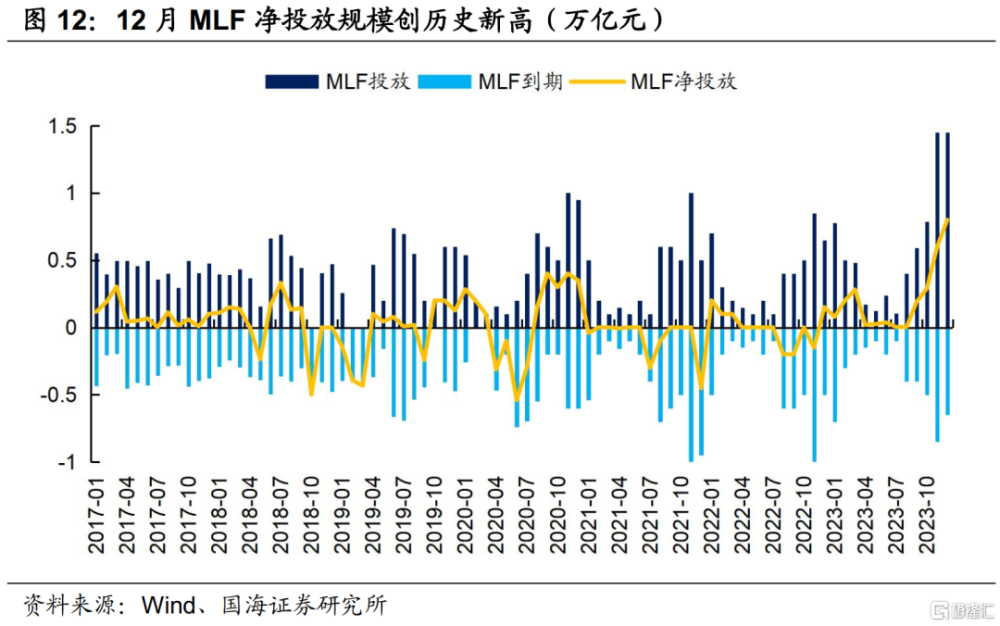

一方面,本周央行對流動性的呵護力度增加,表現出年末維穩的態度,利好短端利率修復,可關注短端品種收益率下行的機會。不過需要提示的是,根據我們的測算,12月流動性缺口尚有3000多億元,進入12月下旬,跨年行情將开啓,資金面的擾動或仍將存在。

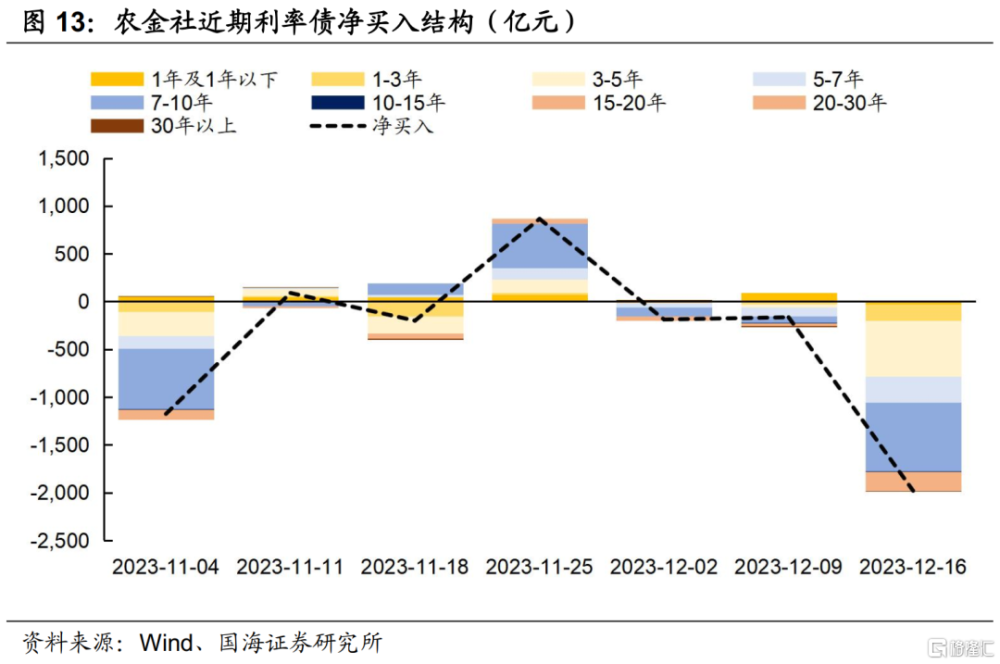

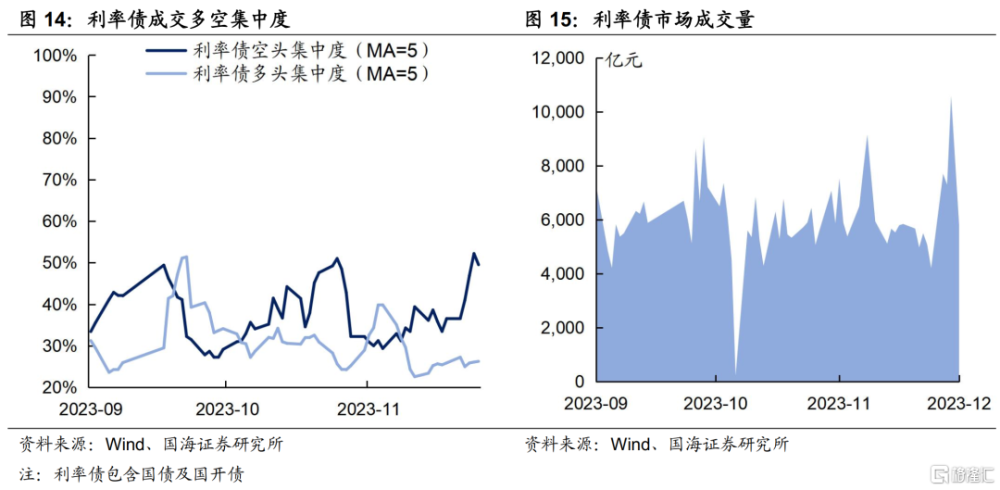

另一方面,短期內長端利率下行空間可能有限。在基本面支撐下,長端利率出現大幅上行的可能性較小。但短期來看,政策的集中博弈階段告一段落,增量利好尚不明確,同時,本周10Y國債收益率已下行至2.62%的較低位置,對農金社吸引力有限(本周大幅淨賣出),預計短期內長端利率下行空間相對較小。配置盤可適度參與,對交易盤而言,系統性機會仍需等待。

2、機構現券成交情況

2.1

誰在买,誰在賣?

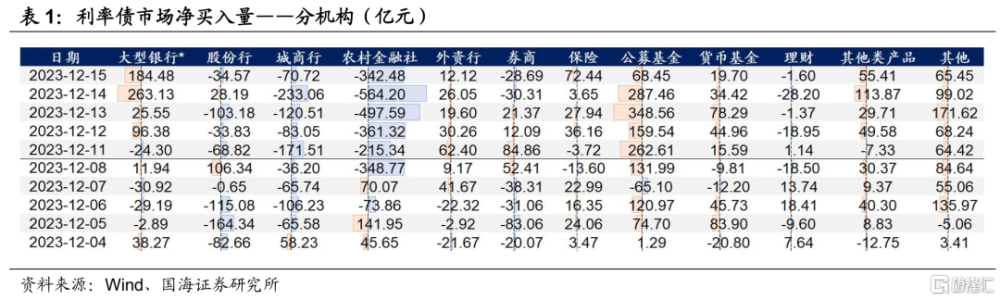

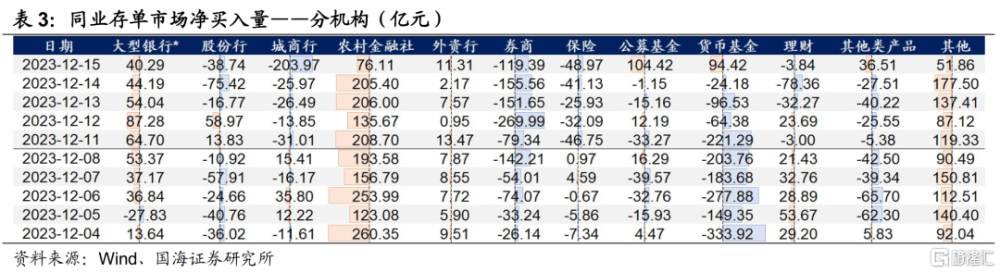

1)利率債市場,本周空頭集中度明顯上行,主要表現爲農金社淨減持力度增強,本周累計減持利率債1980.9億元,較上周增加1816.0億元。

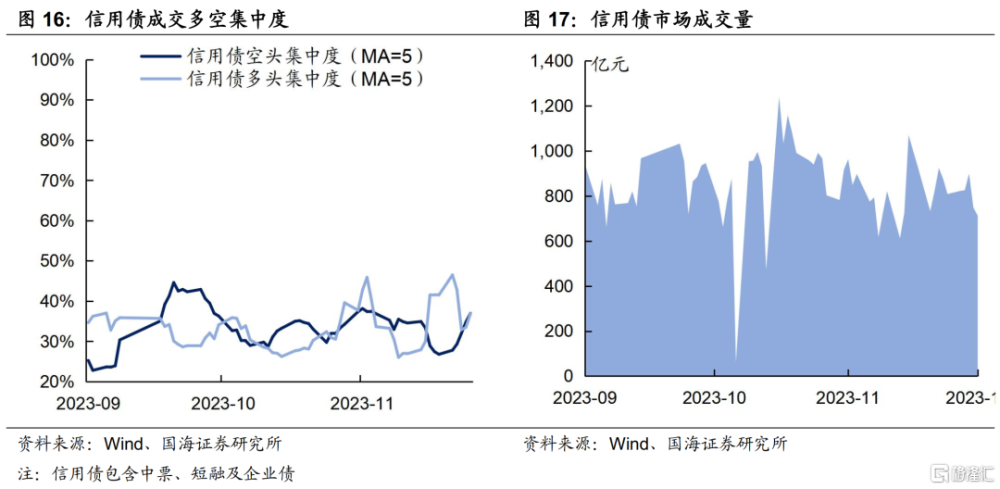

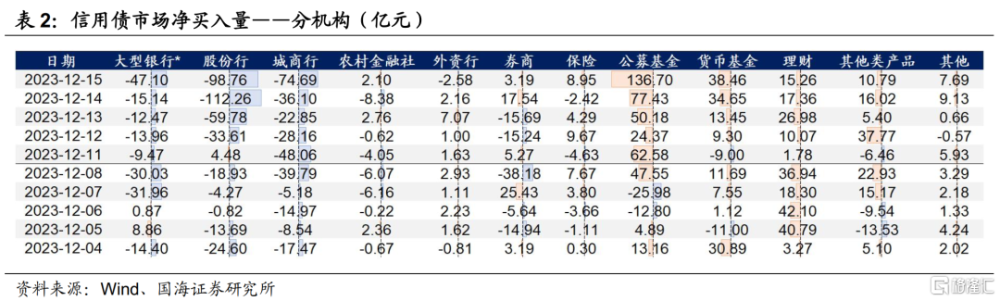

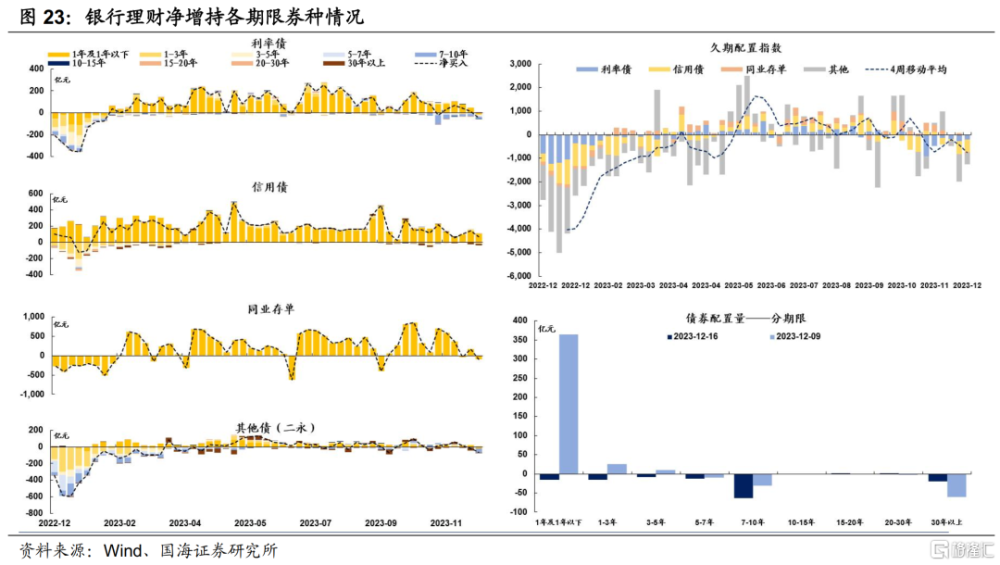

2)信用債市場,本周多頭集中度有所下行,主要表現爲理財淨增持力度減弱,本周累計淨增持71.5億元,較上周減少70.0億元。

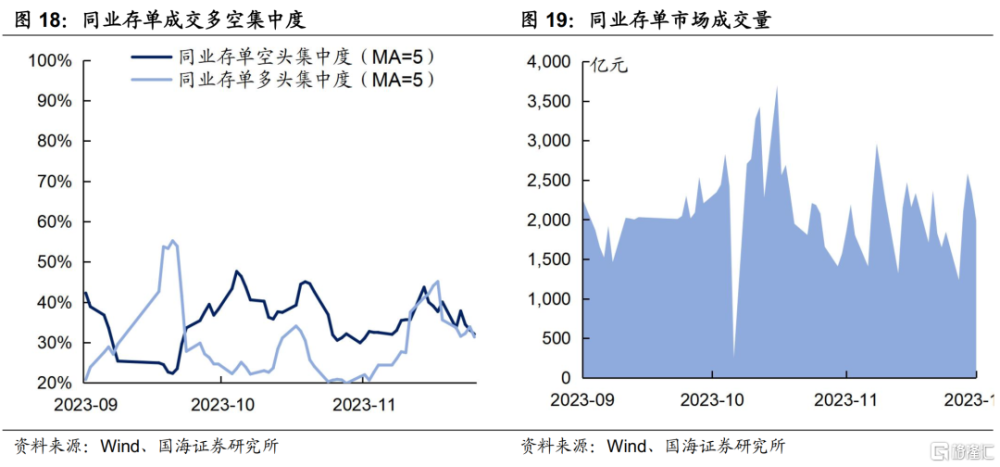

3)同業存單市場,本周空頭集中度有所下行,主要表現爲貨幣基金淨減持力度減弱,本周累計淨減持312.0億元,較上周減少836.6億元。

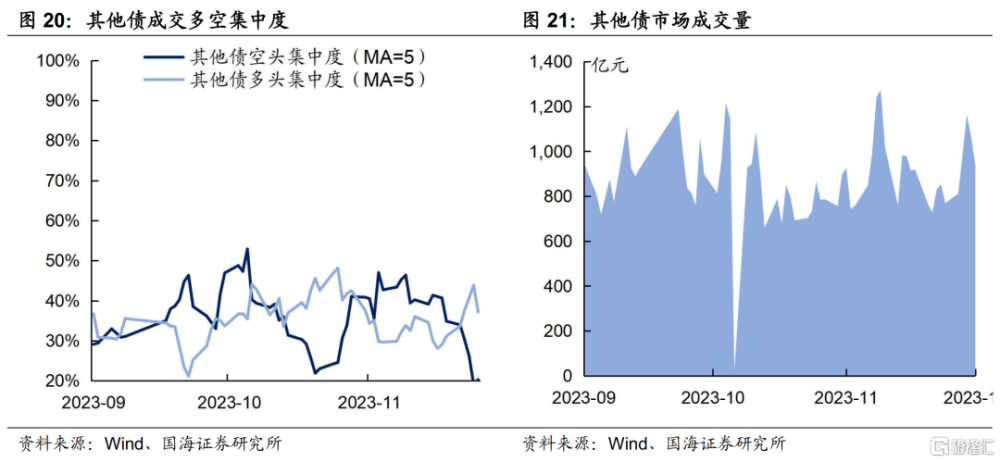

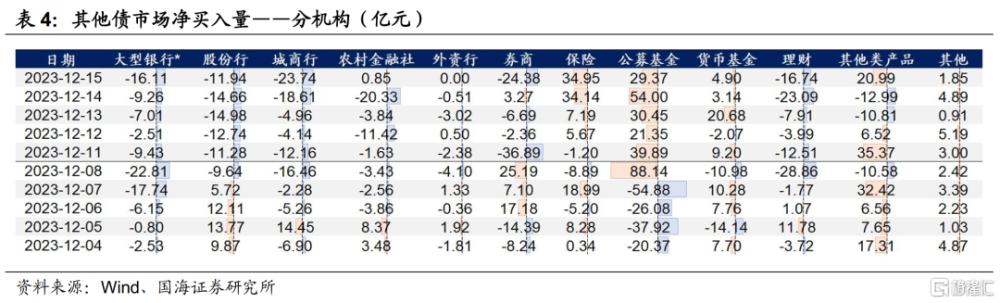

4)其他債(二級資本債和永續債),本周空頭集中度大幅下行,主要表現爲公募基金由淨減持轉爲淨增持,本周累計淨增持175.1億元,較上周增加226.2億元。

2.2

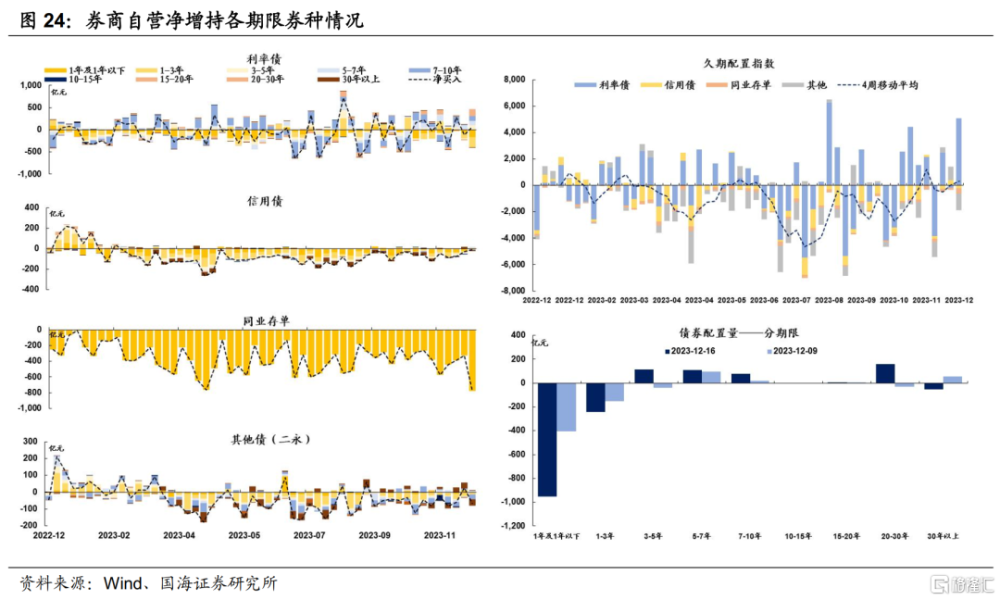

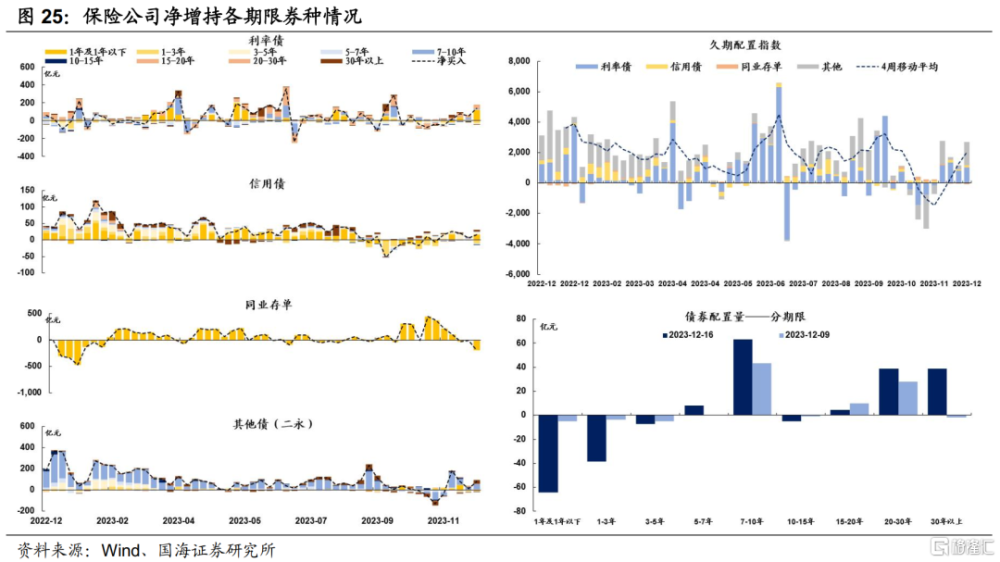

廣義資管买什么?

3、機構資金跟蹤

3.1

資金價格

本周流動性有所放松。本周R007和DR007收於2.15%和1.79%,較上周分別下行9BP和6BP。6個月國股轉貼利率收於1.20%,較上周上行1BP。

3.2

融資情況

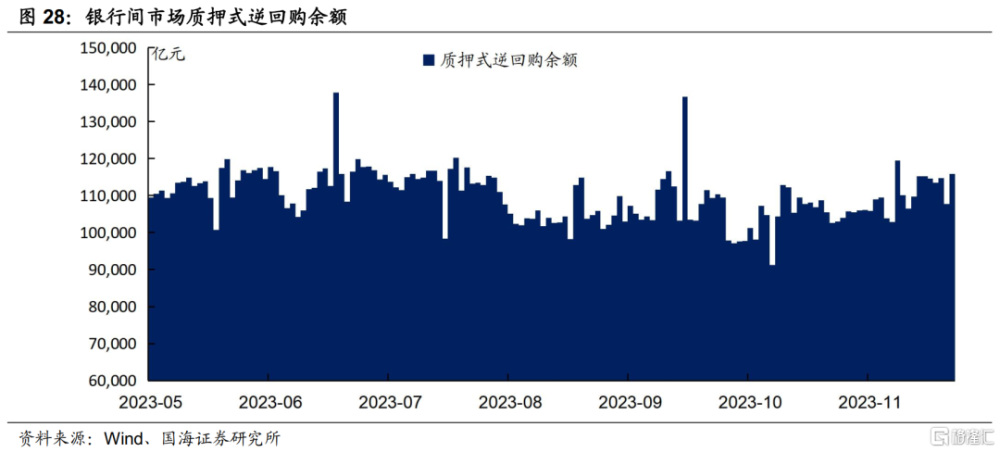

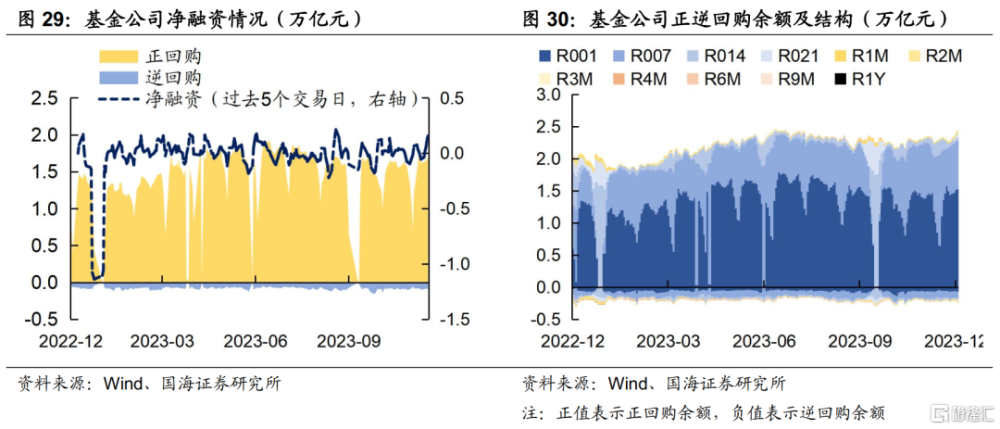

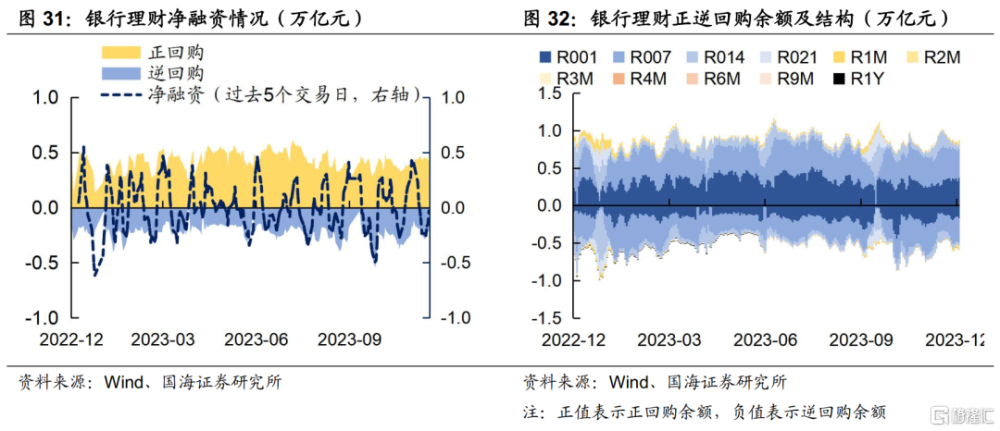

本周銀行間質押式逆回購余額115895.0億元,較上周增加0.5%。從廣義資管來看,本周基金公司、銀行理財分別淨融資1569.3億元及-304.5億元。

4、機構行爲量化跟蹤

4.1

把脈基金久期

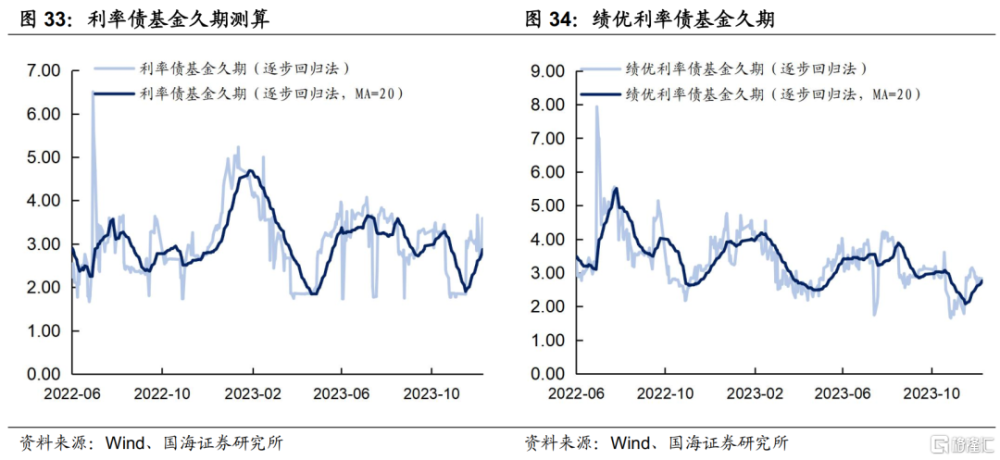

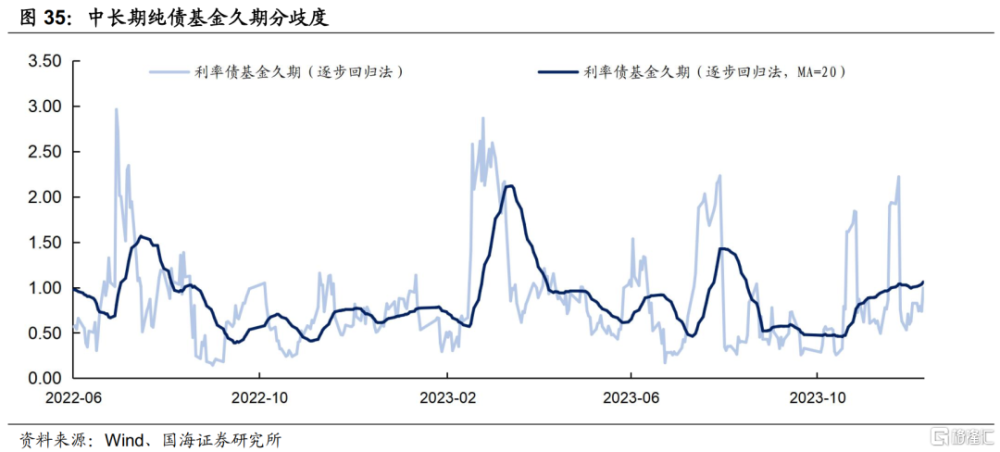

本周市場績優和一般利率債基金久期測算值分別爲2.76和2.87,較上周分別增加0.15和0.27。

4.2

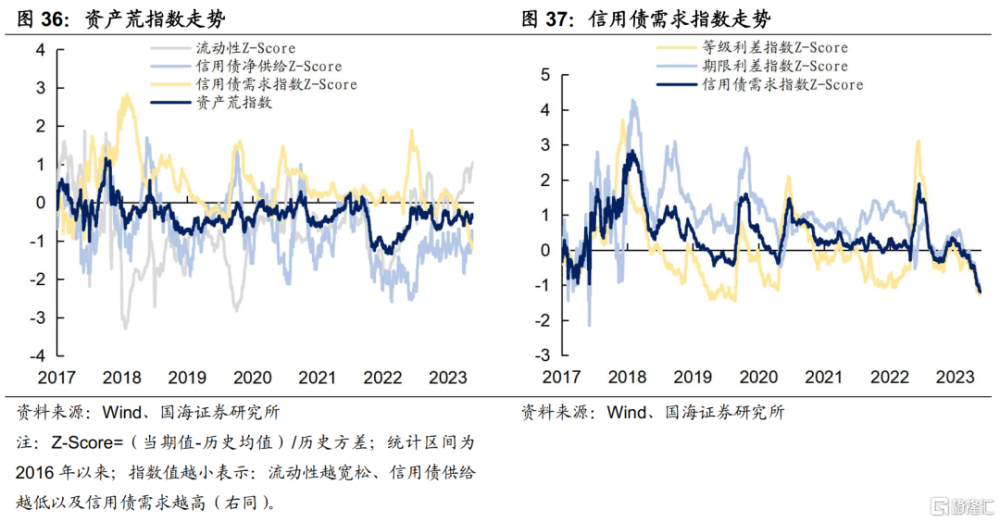

“資產荒”指數

4.3

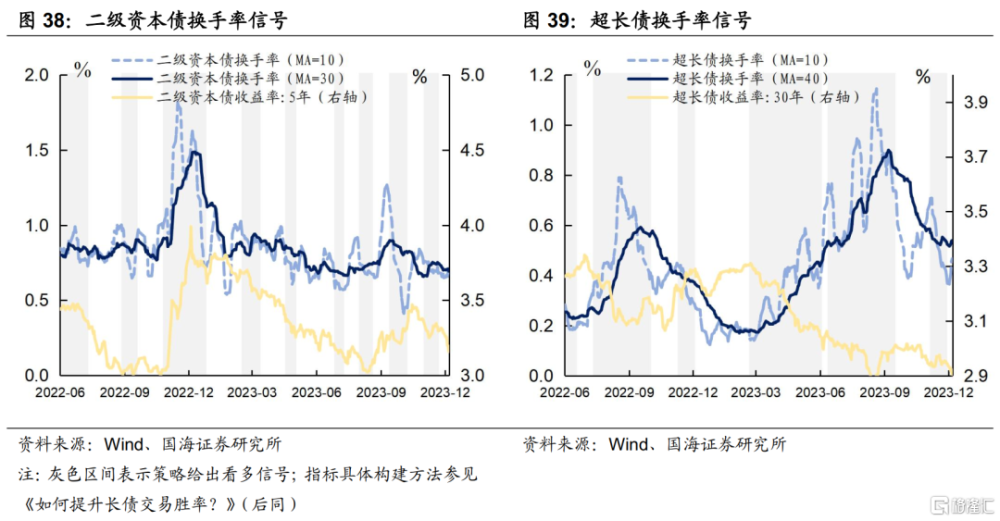

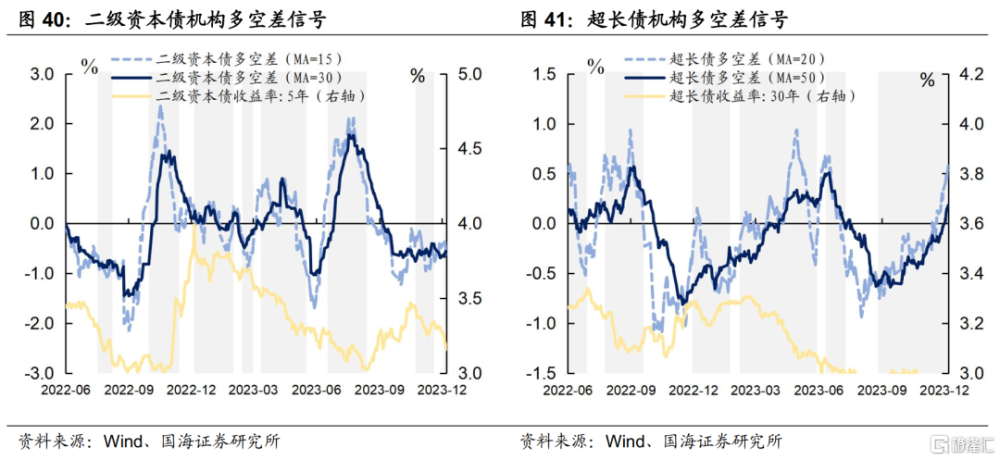

機構行爲交易信號

4.4

銀行理財破淨情況

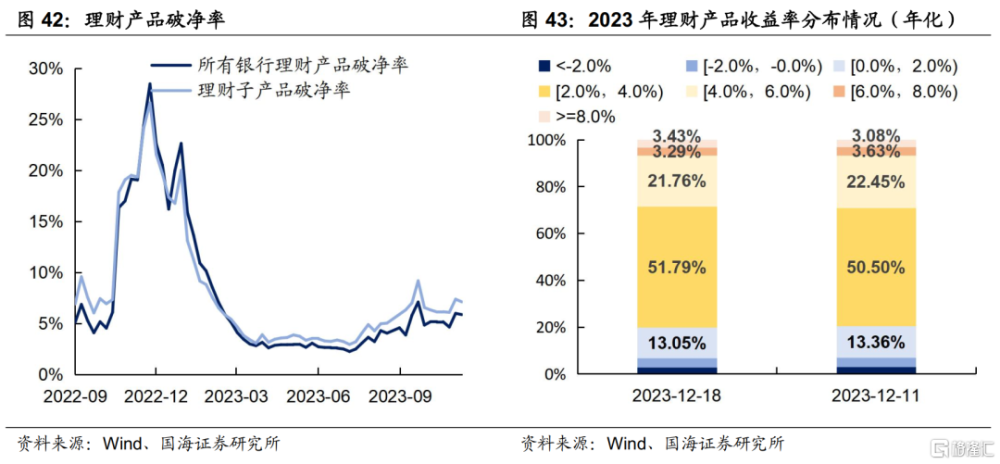

本周全市場理財產品破淨率較上周有所下行,全部產品和理財子公司產品破淨率分別收爲5.9%及7.1%。

4.5

機構槓杆全知道

本周全市場槓杆率爲109.0%,與上周持平。廣義資管方面,本周保險機構槓杆率錄得114.4%,較上周減少1.2個百分點;基金槓杆率錄得108.0%,較上周增加1.8個百分點;券商槓杆率錄得209.2%,較上周增加2.7個百分點。

5、國債期貨走勢跟蹤

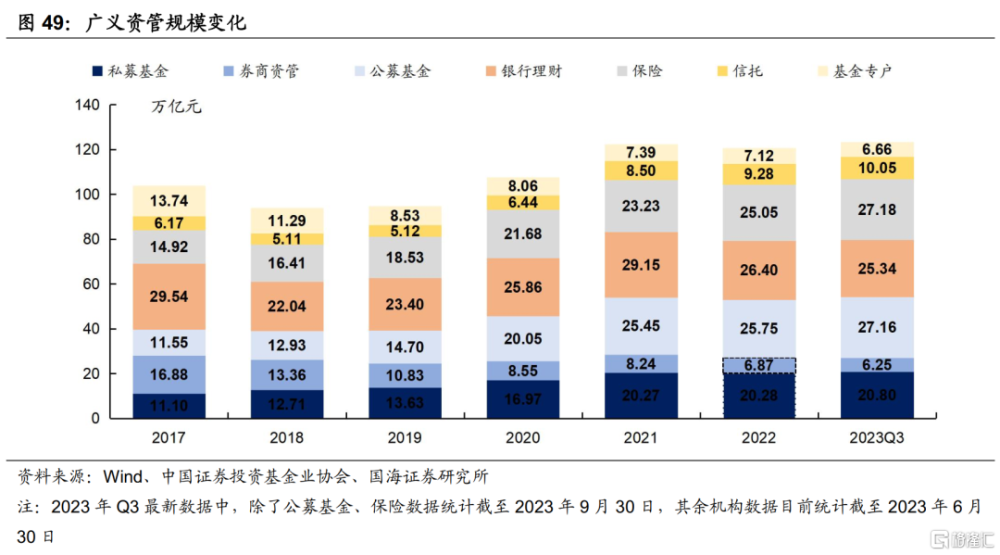

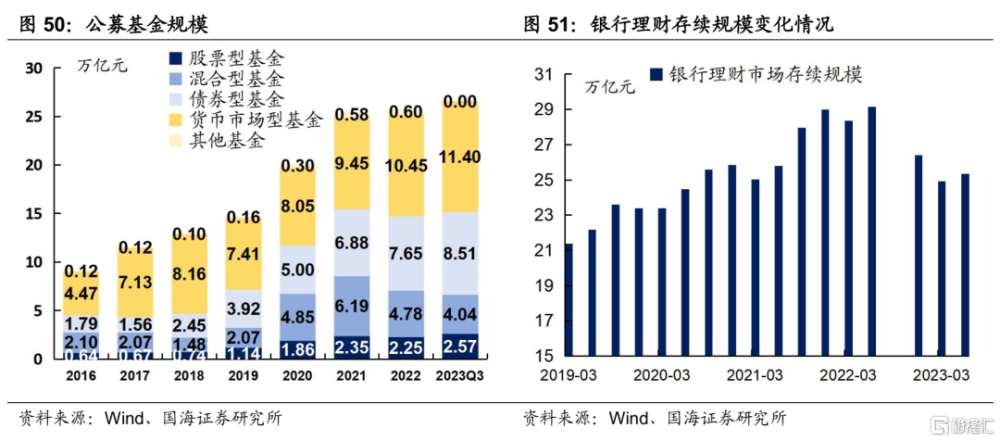

6、廣義資管格局

風險提示:需要警惕流動性的“退潮”;歷史數據不能完全作爲未來市場走勢參考;模型測算可能存在誤差。

注:本文來自國海證券於2023年12月18日發布的證券研究報告《高槓杆還能持續嗎?—機構行爲周觀察》,報告分析師:靳 毅 SAC編號:S0350517100001

聯系人:劉 暢 SAC編號:S0350122080146

標題:高槓杆還能持續嗎?

地址:https://www.iknowplus.com/post/63035.html