當前市場各類投資者的“交易化”特徵仍在延續

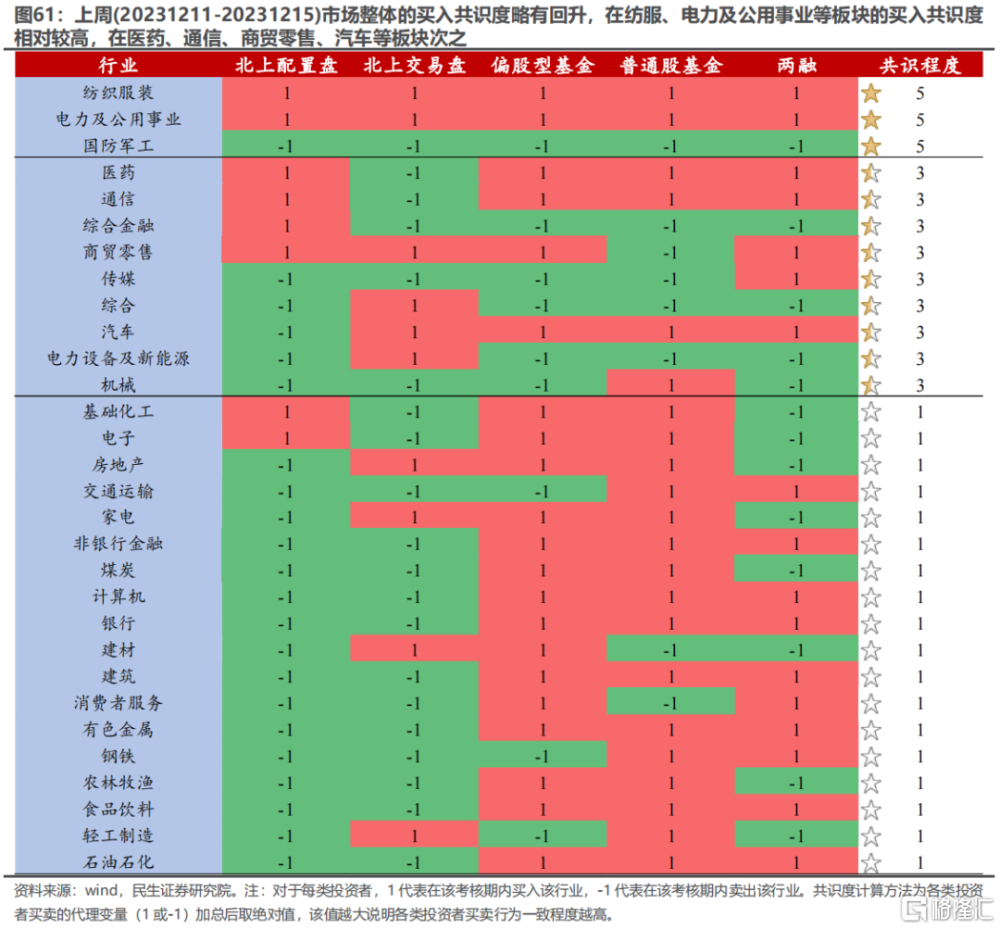

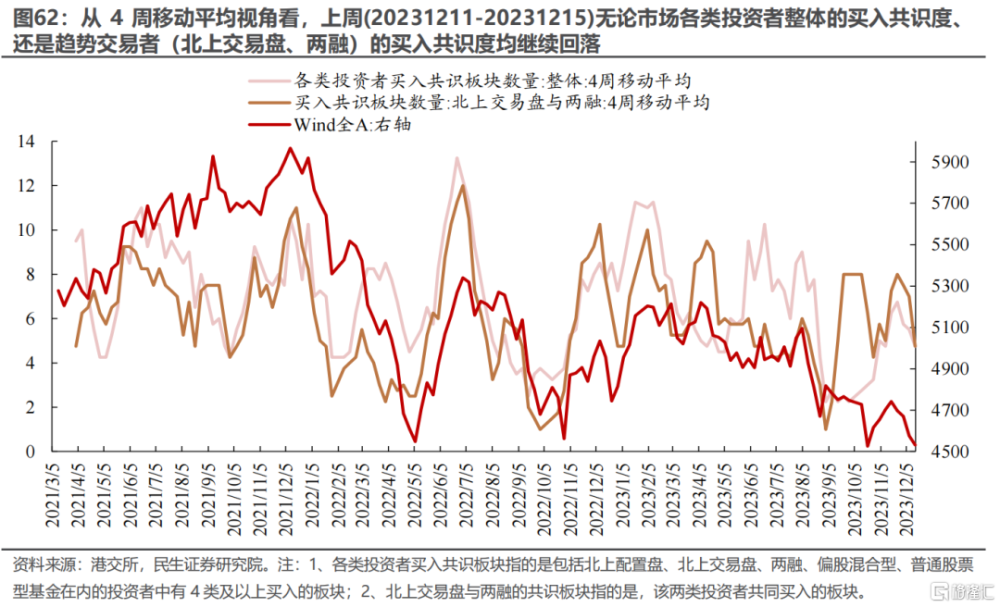

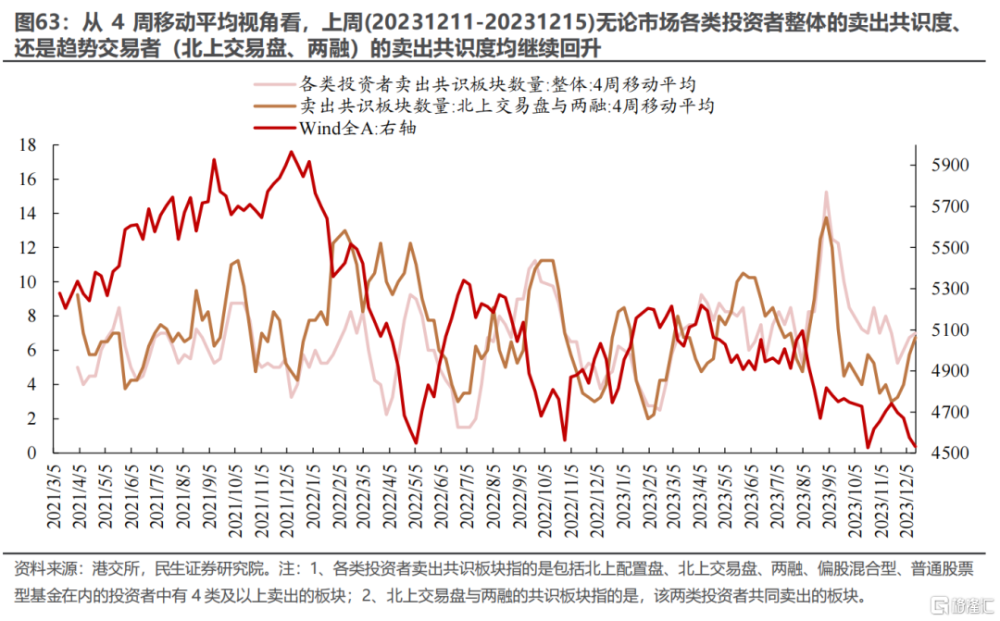

【本期看點】1、市場交易熱度有所回落,傳媒、消費者服務等板塊交易熱度處於相對高位。2、全A的23/24年淨利潤預測均繼續被下調。3、兩融活躍度小幅回升,但仍處於年內中樞以下水平,主動偏股基金倉位有所回升,代理變量顯示:基民整體繼續淨申購基金。4、上周市場整體的买入共識度略有回升,在紡服、電力及公用事業等板塊的买入共識度相對較高,在醫藥、通信、商貿零售、汽車等板塊次之。5、當前市場各類投資者的“交易化”特徵仍在延續,這意味着市場依然面臨交易層面的“擾動”,各板塊之間依然可能處於“此消彼長”的狀態。

Summary

摘要

1 宏觀流動性

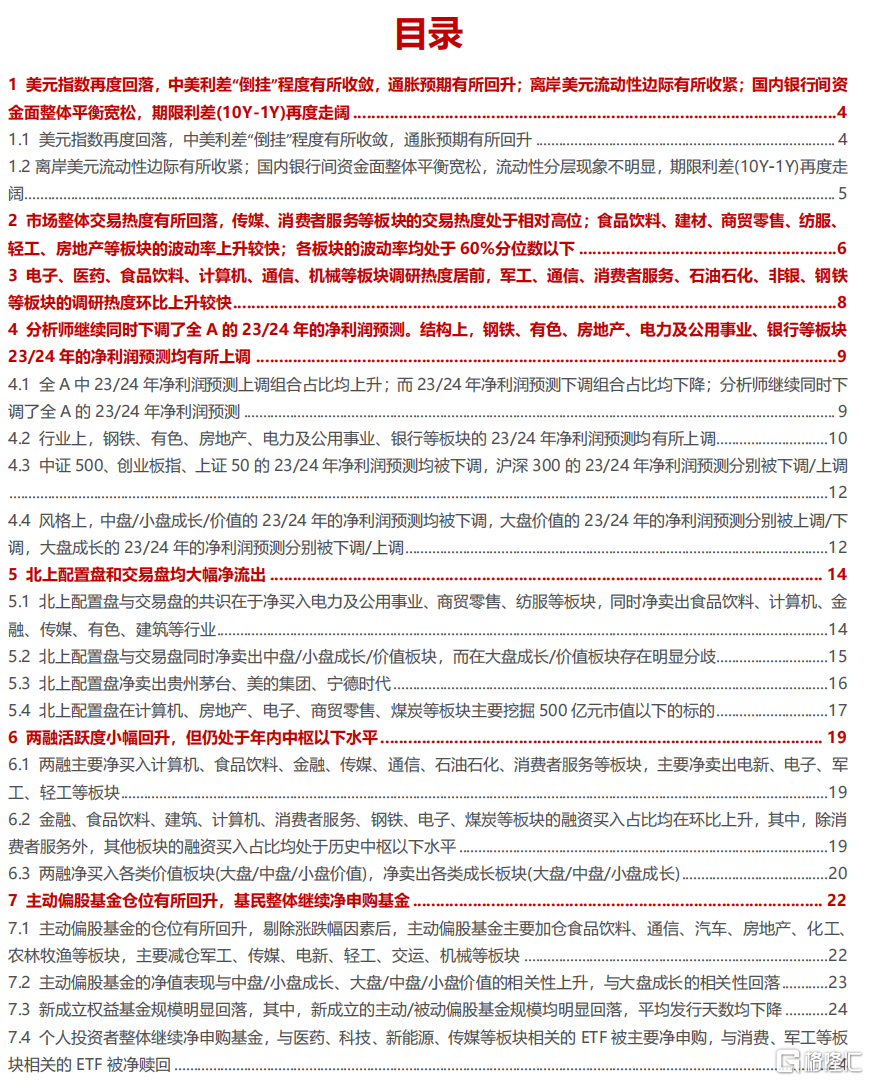

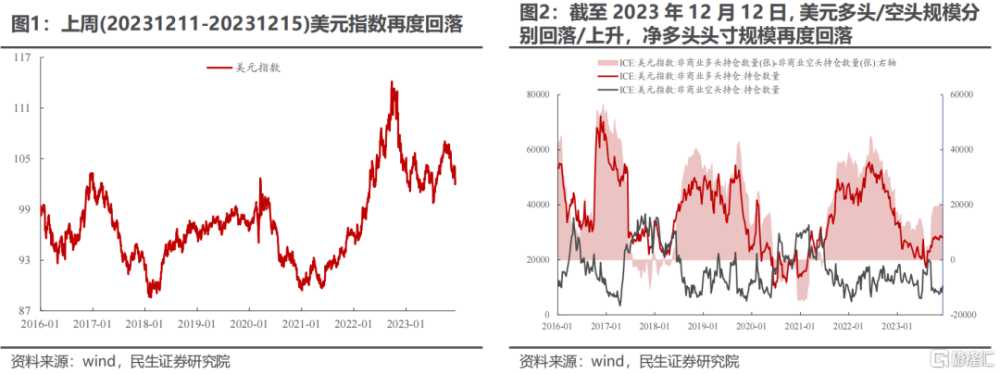

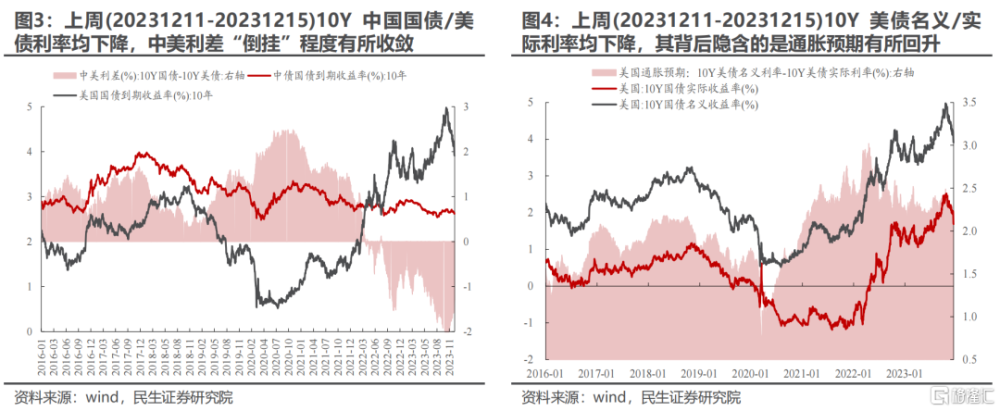

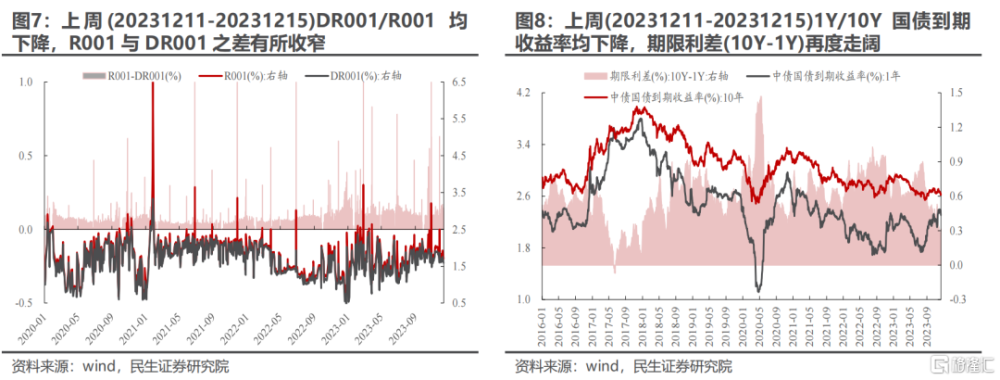

上周(20231211-20231215)美元指數再度回落,中美利差“倒掛”程度有所收斂。10Y美債名義/實際利率均下降,通脹預期有所回升。對於海外而言,流動性邊際有所收緊(3個月Libor-OIS利差走闊)。對於國內而言,銀行間資金面整體平衡寬松,期限利差(10Y-1Y)再度走闊。

2 交易熱度與波動

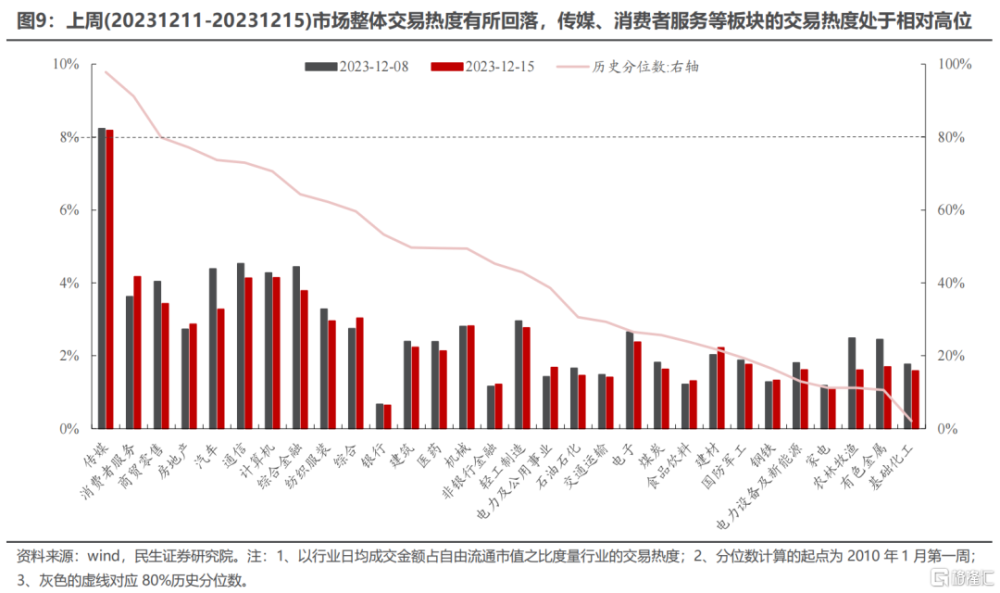

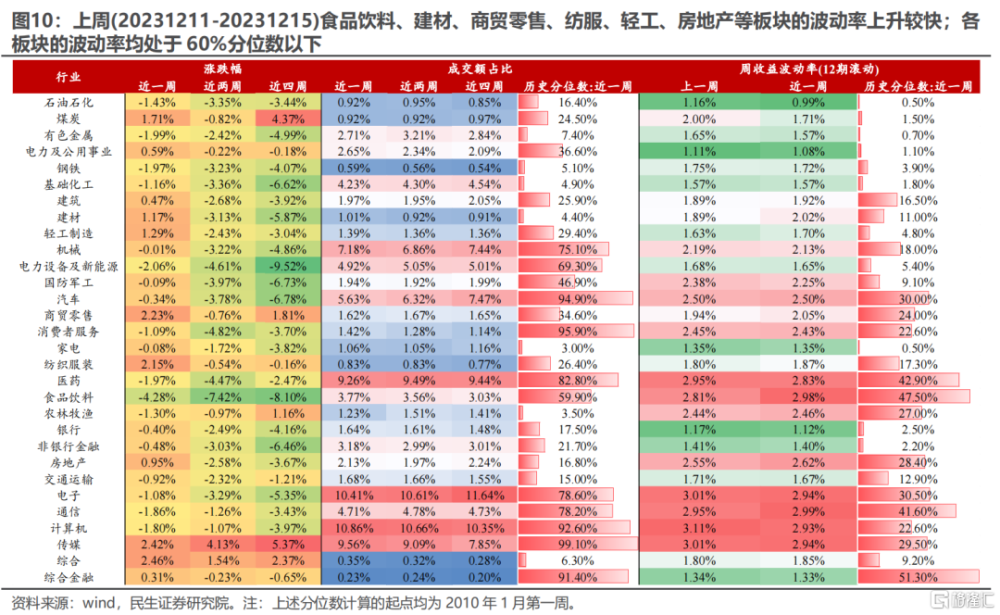

市場交易熱度有所回落,傳媒、消費者服務等板塊交易熱度處於相對高位;各板塊波動率均在60%分位數以下。

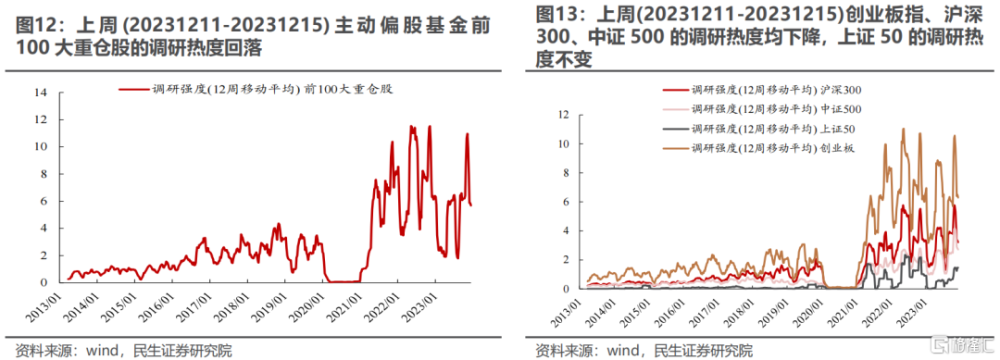

3 機構調研

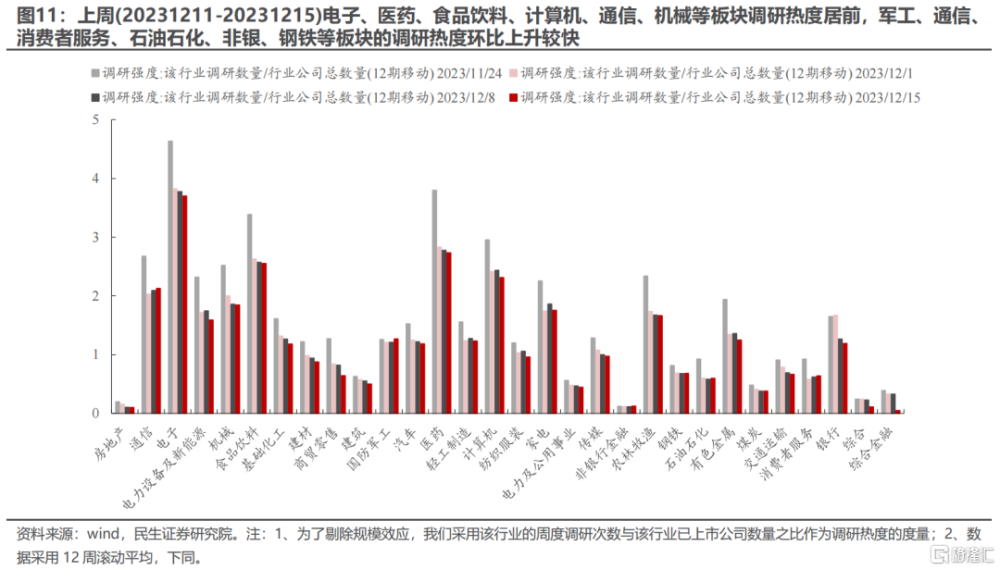

電子、醫藥、食品飲料、計算機、通信、機械等板塊調研熱度居前,軍工、通信、消費者服務、石油石化、非銀、鋼鐵等板塊調研熱度上升較快。

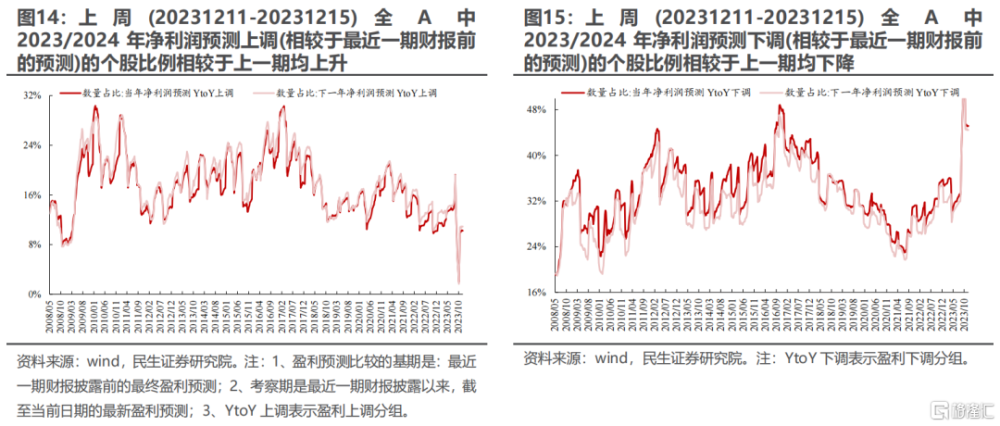

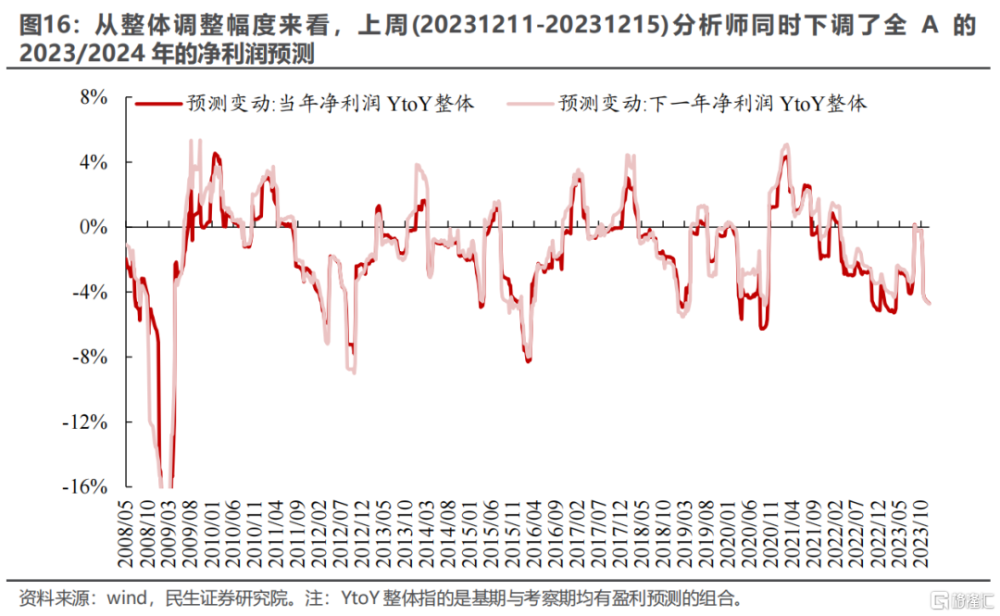

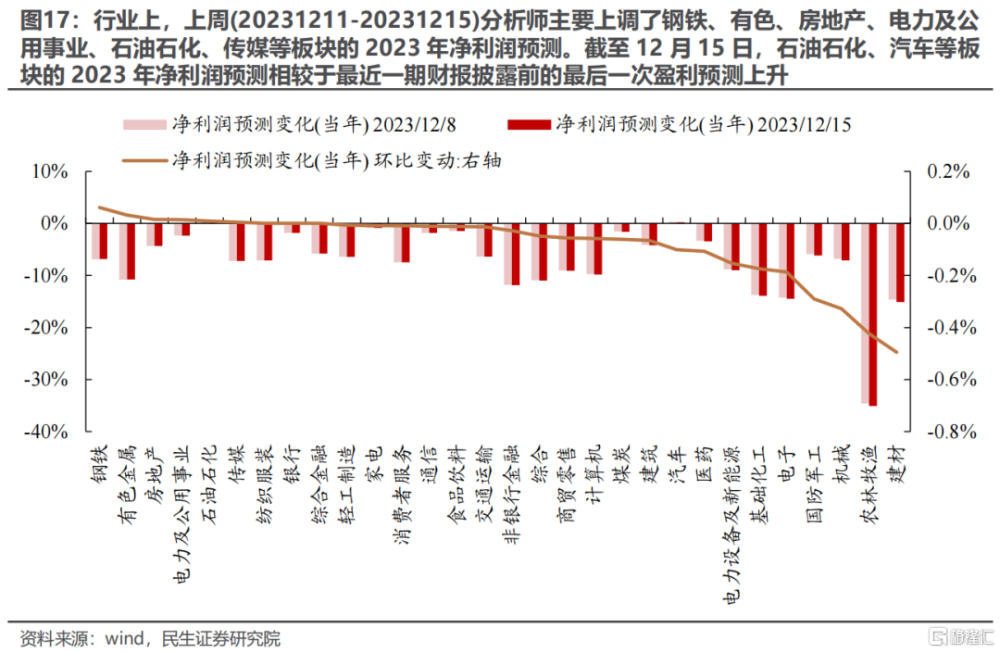

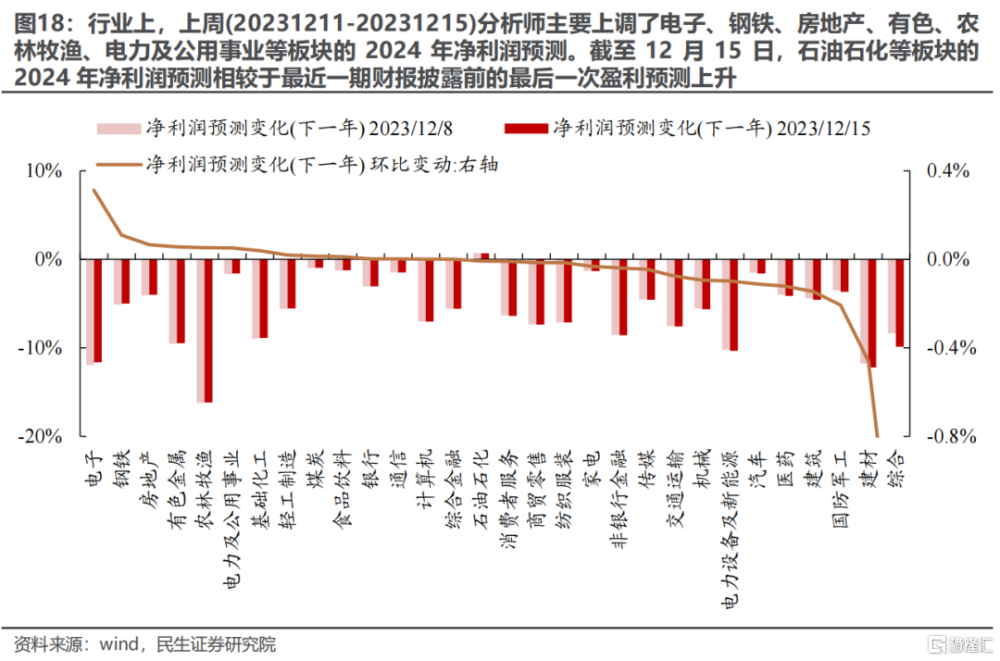

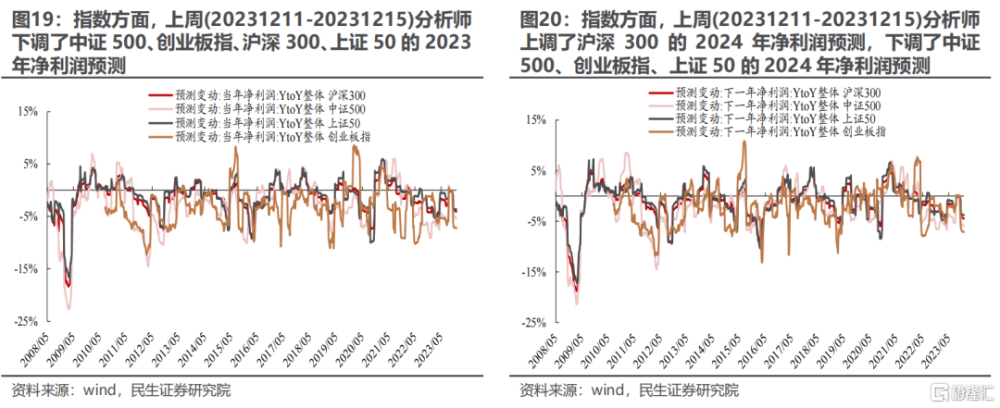

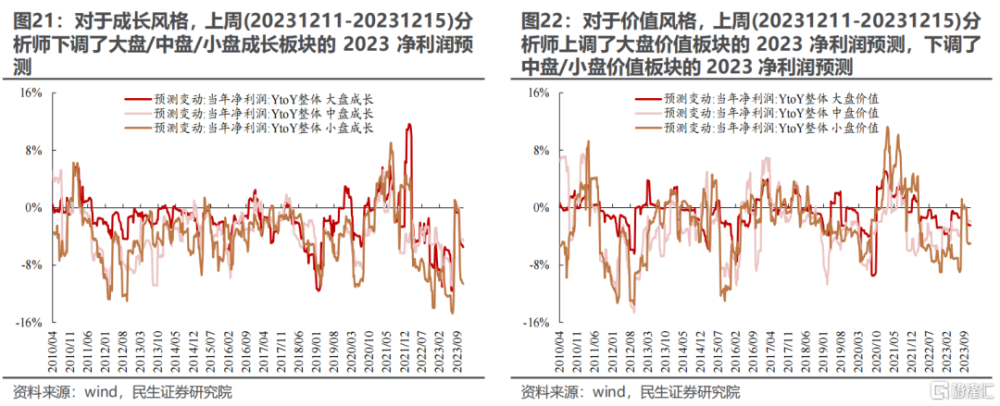

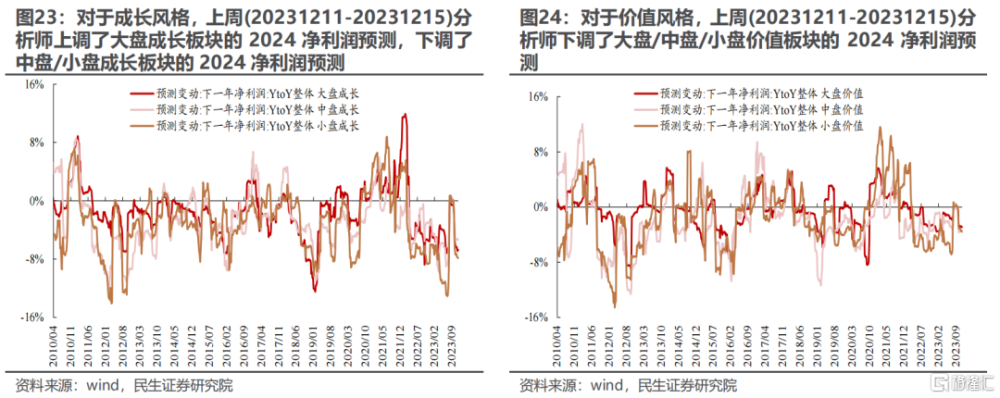

4 分析師預測

全A的23/24年淨利潤預測均繼續被下調。行業上,鋼鐵、有色、房地產、電力及公用事業、銀行板塊的23/24年淨利潤預測均被上調。指數上,中證500、創業板指、上證50的23/24年淨利潤預測均被下調,滬深300的23/24年淨利潤預測分別被下調/上調。風格上,中盤/小盤成長/價值的23/24年的淨利潤預測均被下調,大盤價值的23/24年的淨利潤預測分別被上調/下調,大盤成長的23/24年的淨利潤預測分別被下調/上調。

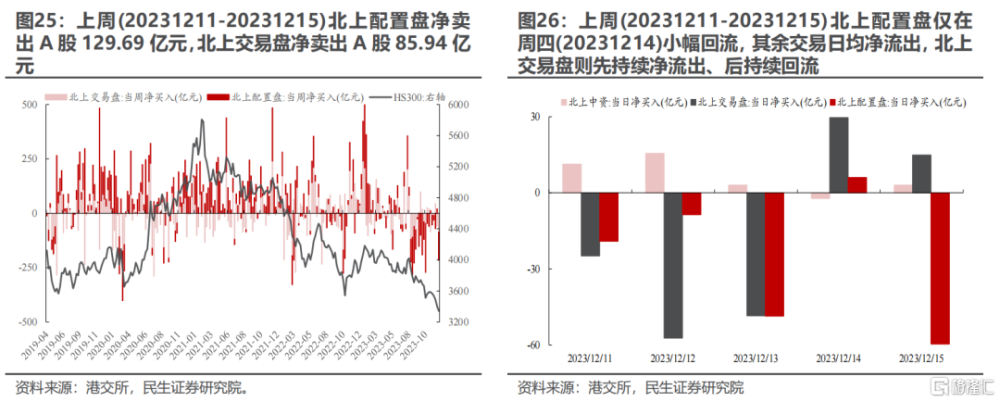

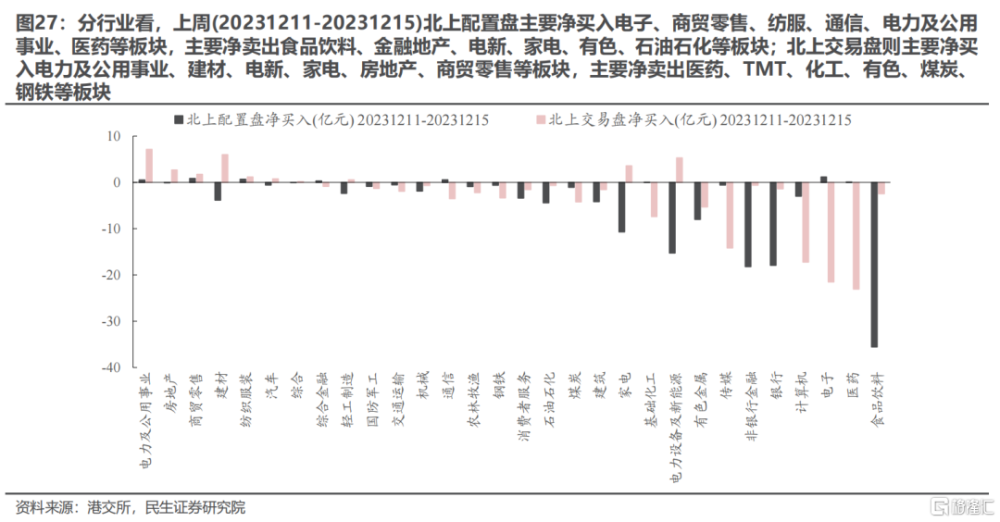

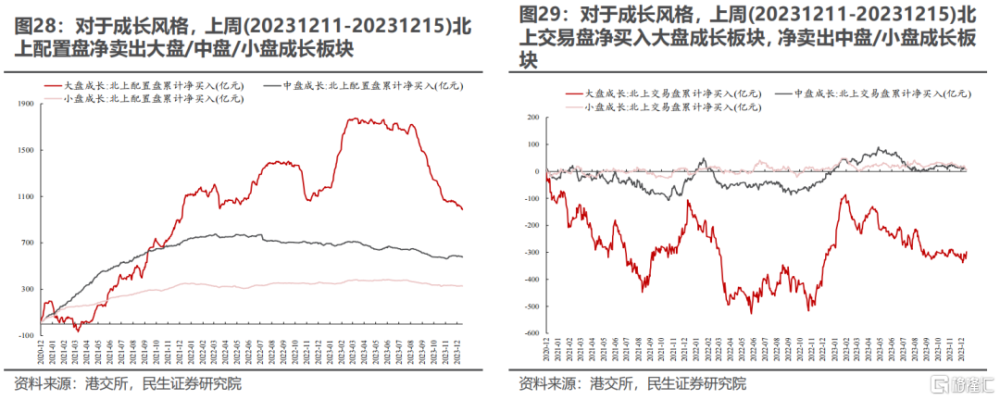

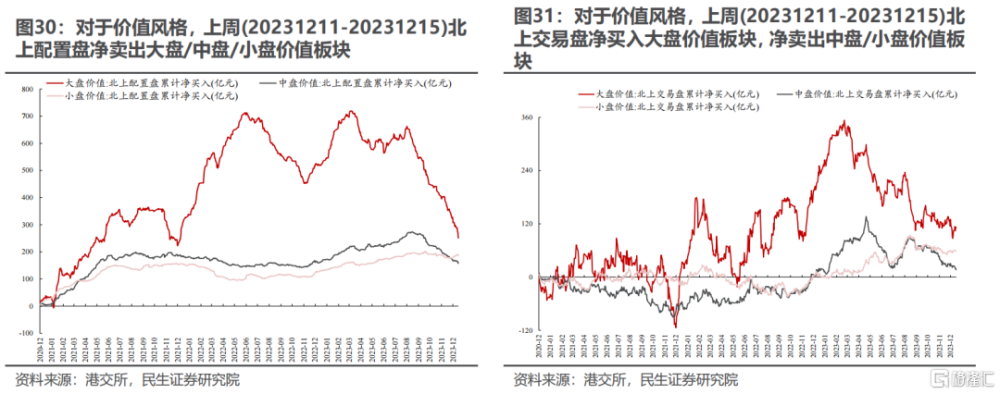

5 北上配置盤和交易盤均大幅淨流出

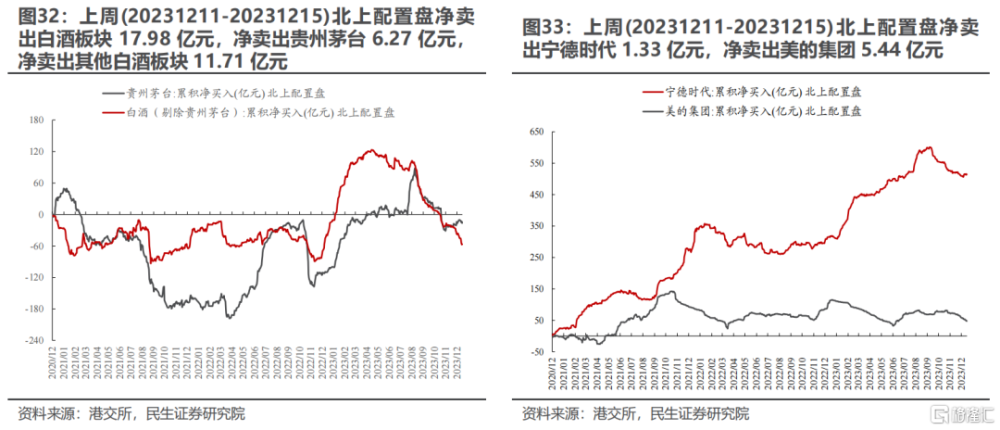

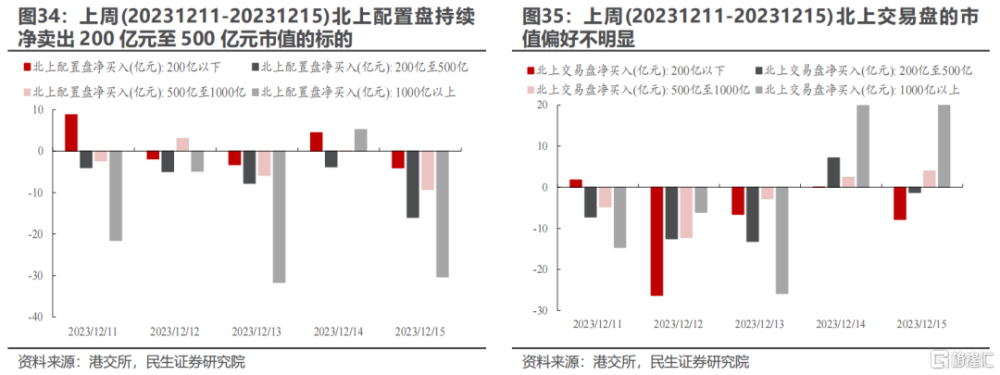

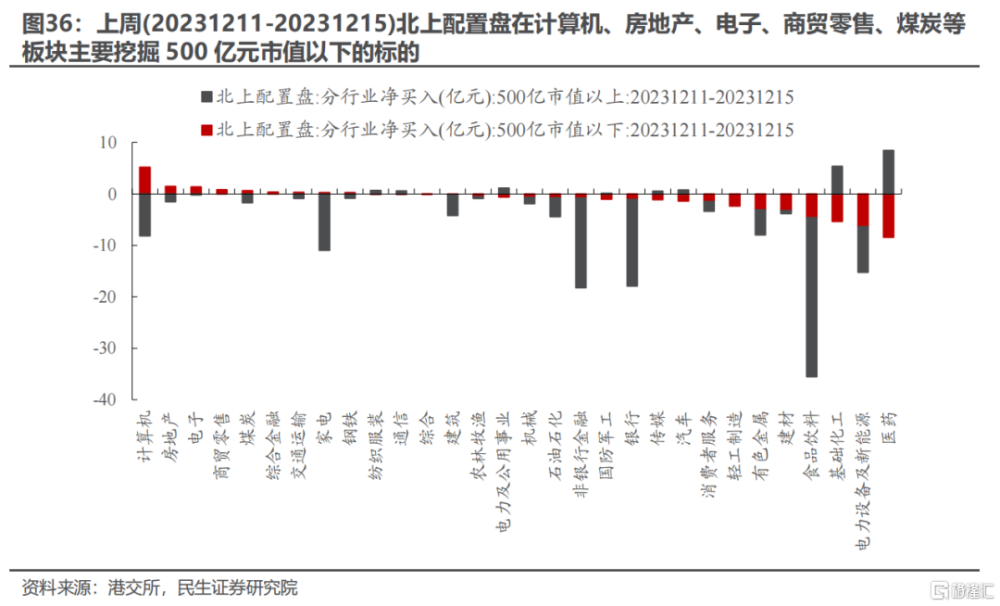

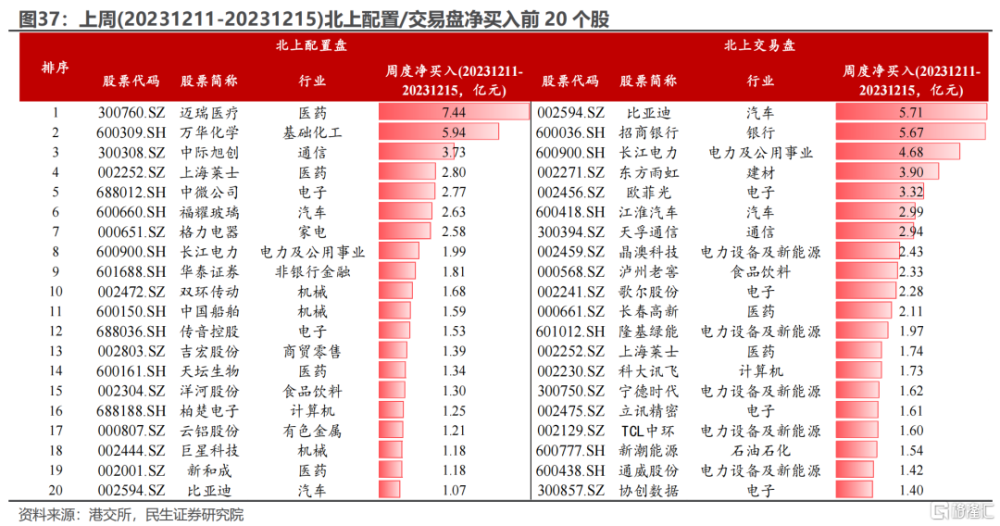

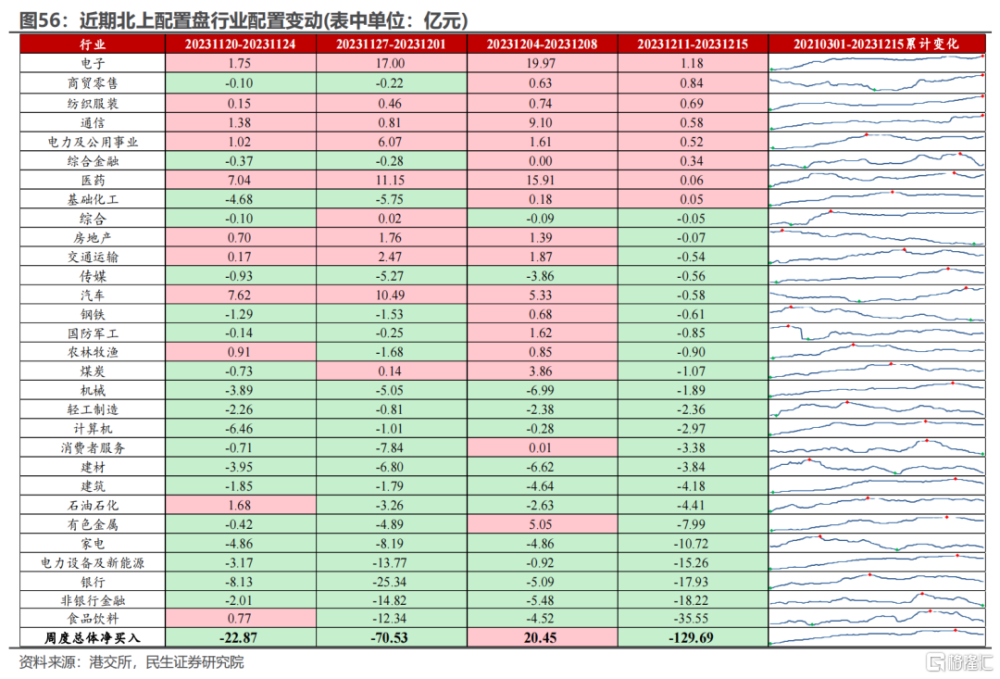

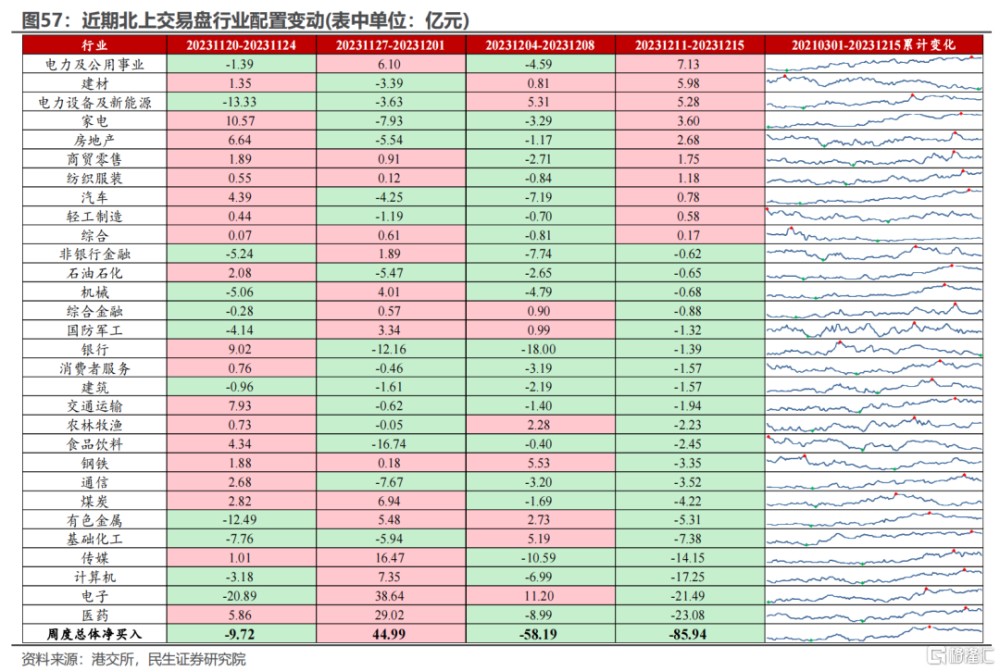

上周(20231211-20231215)北上配置盤淨賣出129.69億元,北上交易盤淨賣出85.94億元。日度上,北上配置盤僅在周四小幅回流,北上交易盤則先持續淨流出、後持續回流。行業上,兩者共識在於淨买入電力及公用事業、商貿零售、紡服等板塊,同時淨賣出食品飲料、計算機、金融、傳媒、有色、建築等行業。風格上,北上配置盤與交易盤同時淨賣出中盤/小盤成長/價值板塊,而在大盤成長/價值板塊存在明顯分歧。對於配置盤前三大重倉股,北上配置盤分別淨賣出貴州茅台、美的集團、寧德時代6.27億元、5.44億元、1.33億元。分行業看,北上配置盤在計算機、房地產、電子、商貿零售、煤炭等板塊主要挖掘500億元市值以下標的。

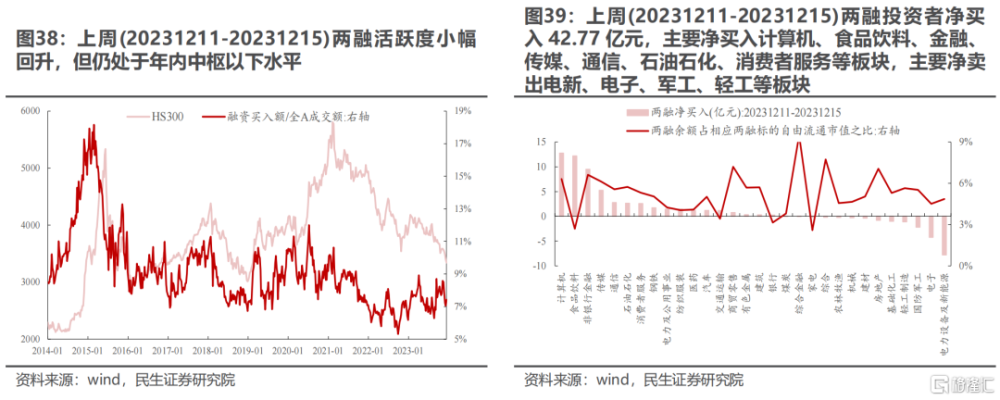

6 兩融活躍度小幅回升,但仍處於年內中樞以下水平

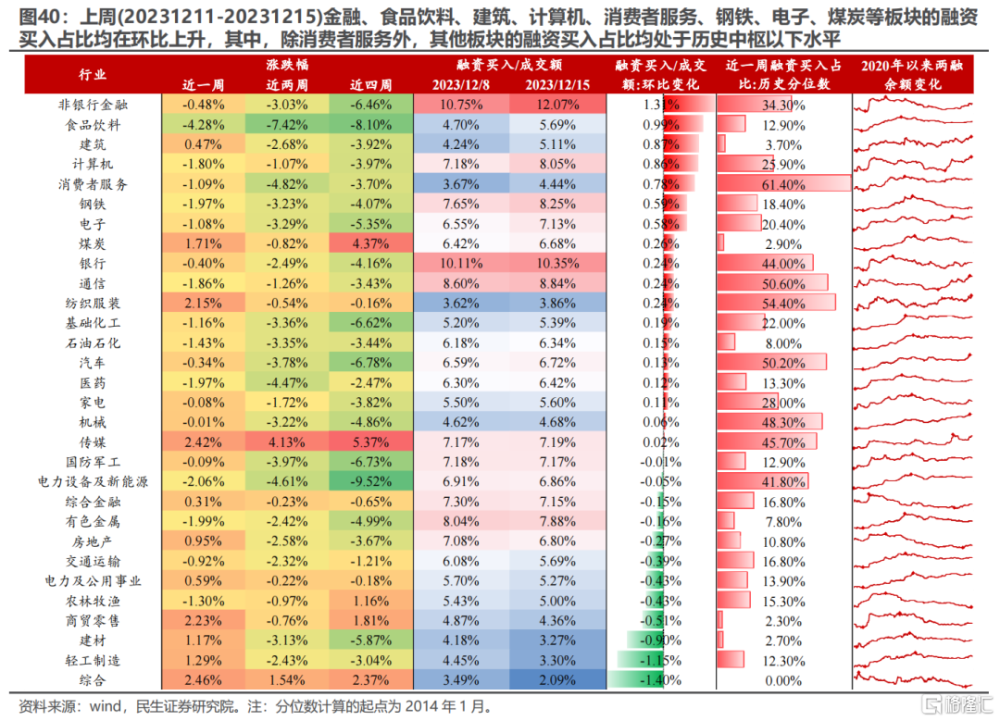

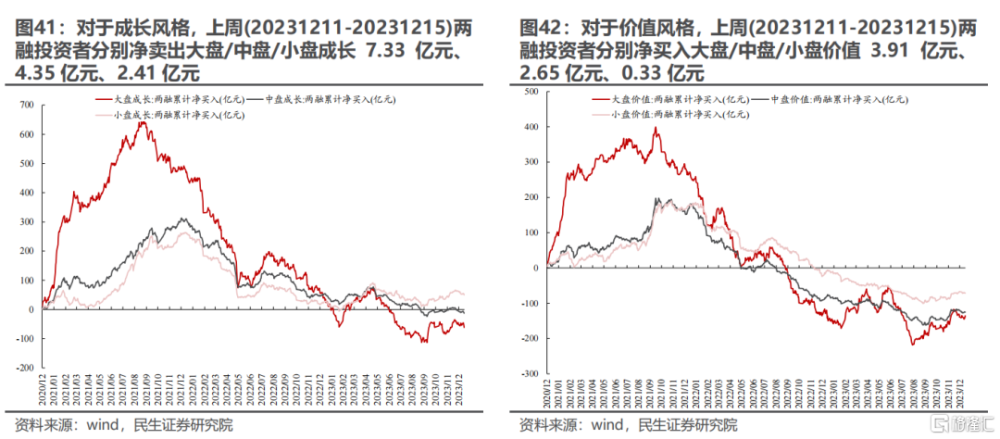

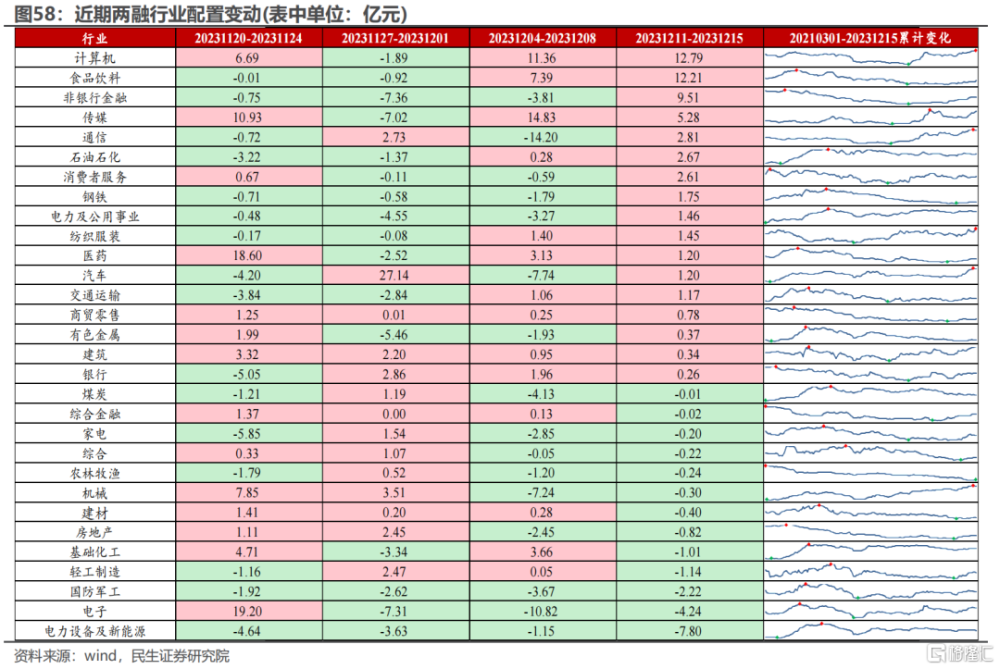

上周(20231211-20231215)兩融淨买入42.77億元,主要淨买入計算機、食品飲料、金融、傳媒、通信、石油石化、消費者服務等板塊,主要淨賣出電新、電子、軍工、輕工等板塊。分行業看兩融活躍度,金融、食品飲料、建築、計算機、消費者服務、鋼鐵、電子、煤炭板塊的融資买入佔比均在環比上升。風格上,兩融淨买入各類價值板塊(大盤/中盤/小盤價值),淨賣出各類成長板塊(大盤/中盤/小盤成長)。

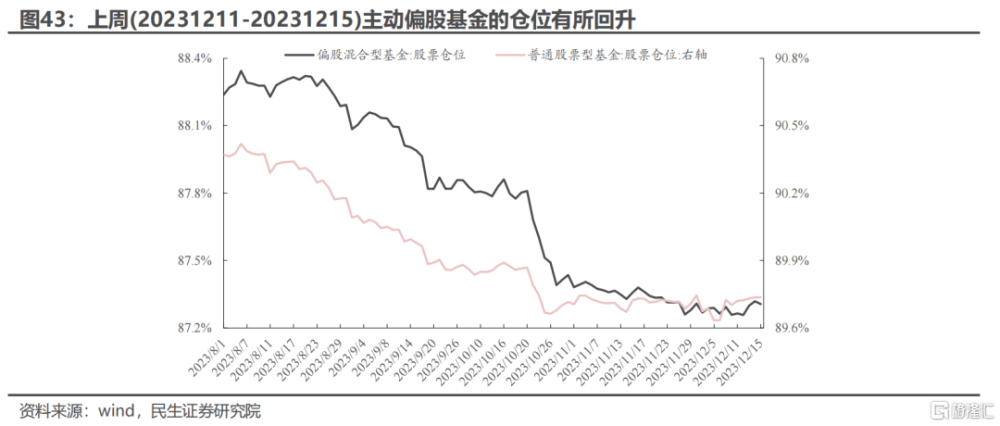

7 主動偏股基金倉位有所回升,以個人持有爲主的ETF作爲代理變量顯示:基民整體繼續淨申購基金

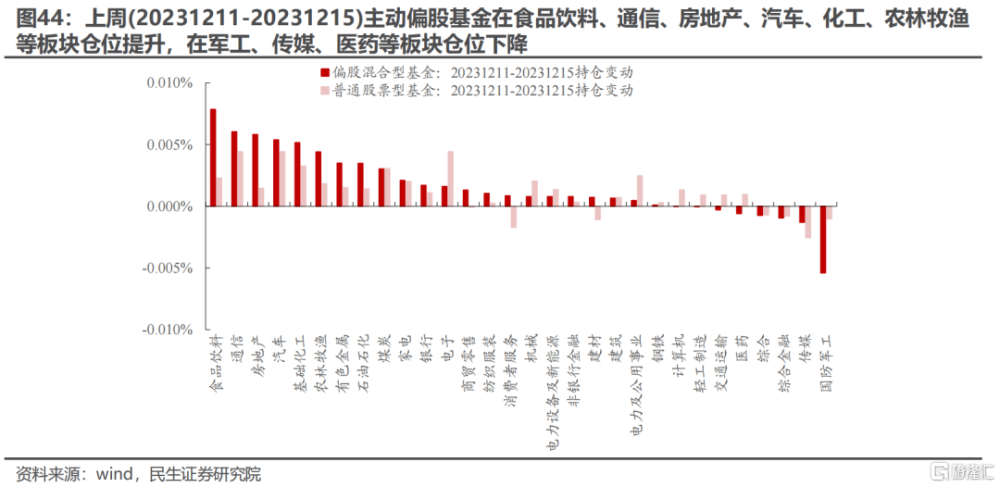

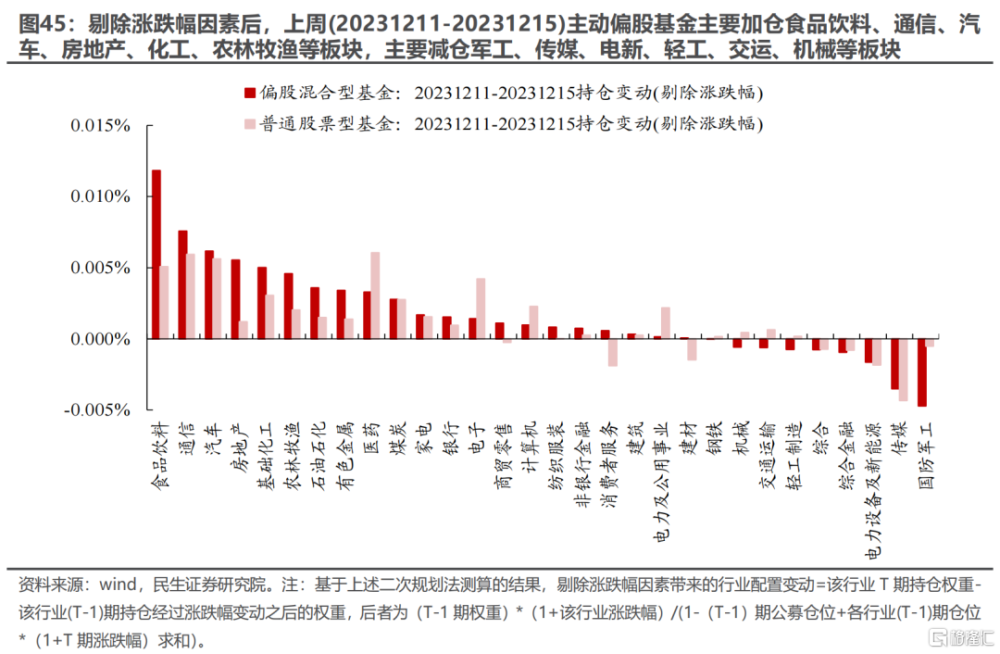

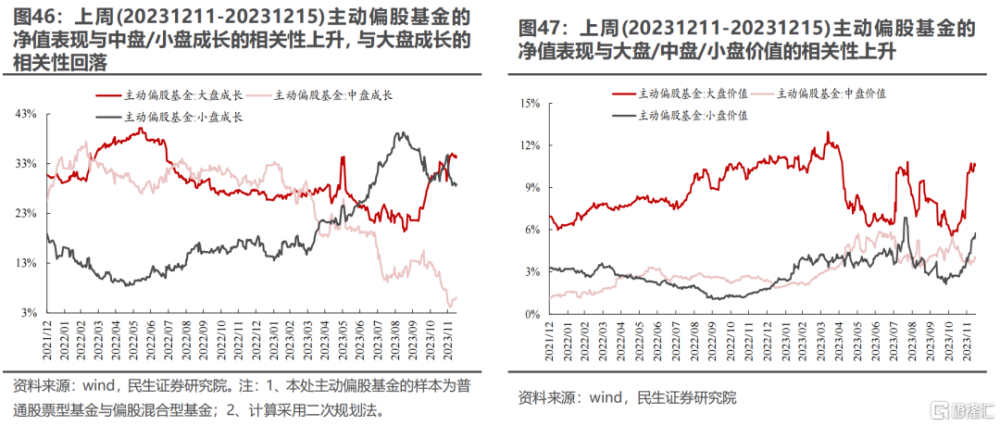

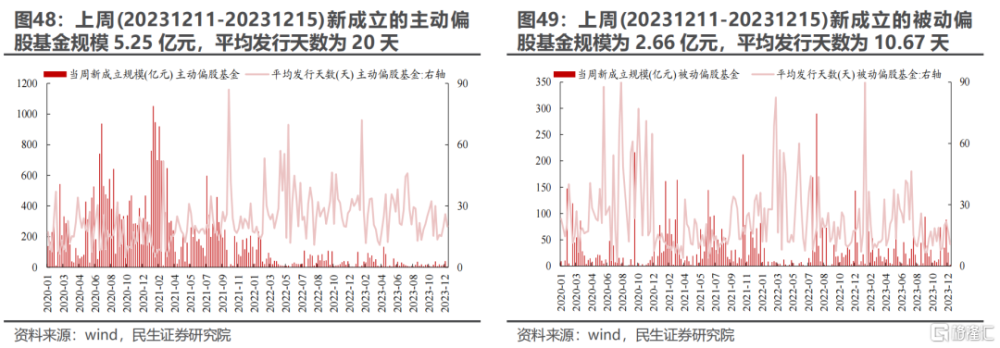

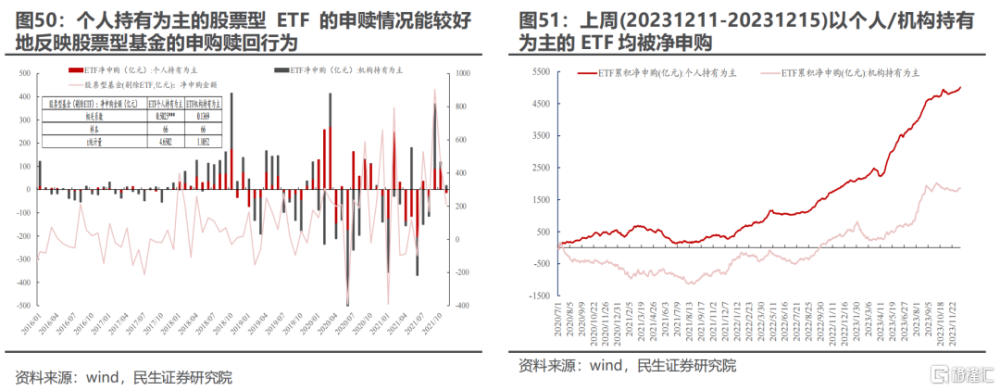

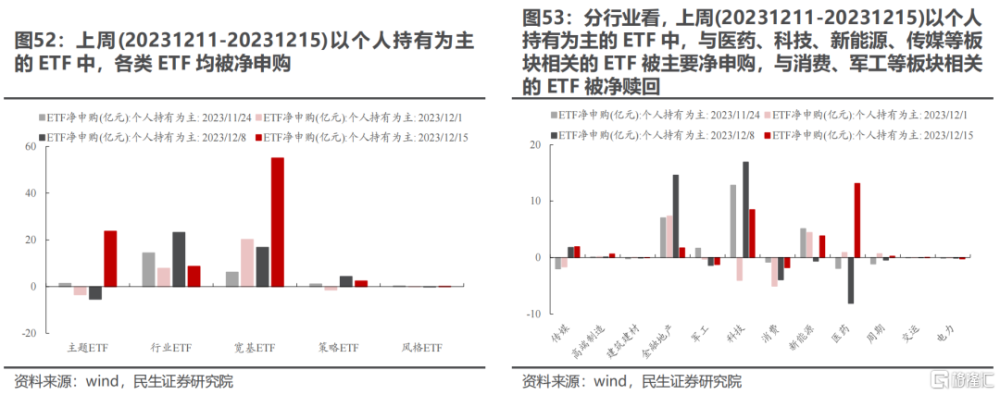

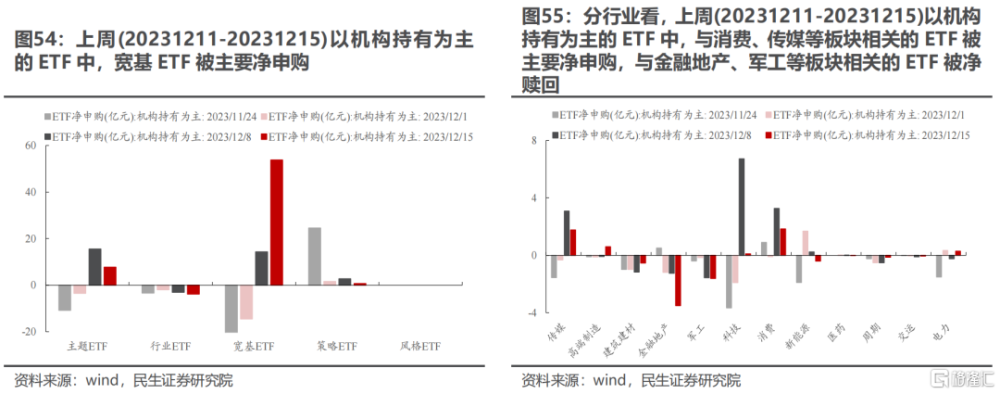

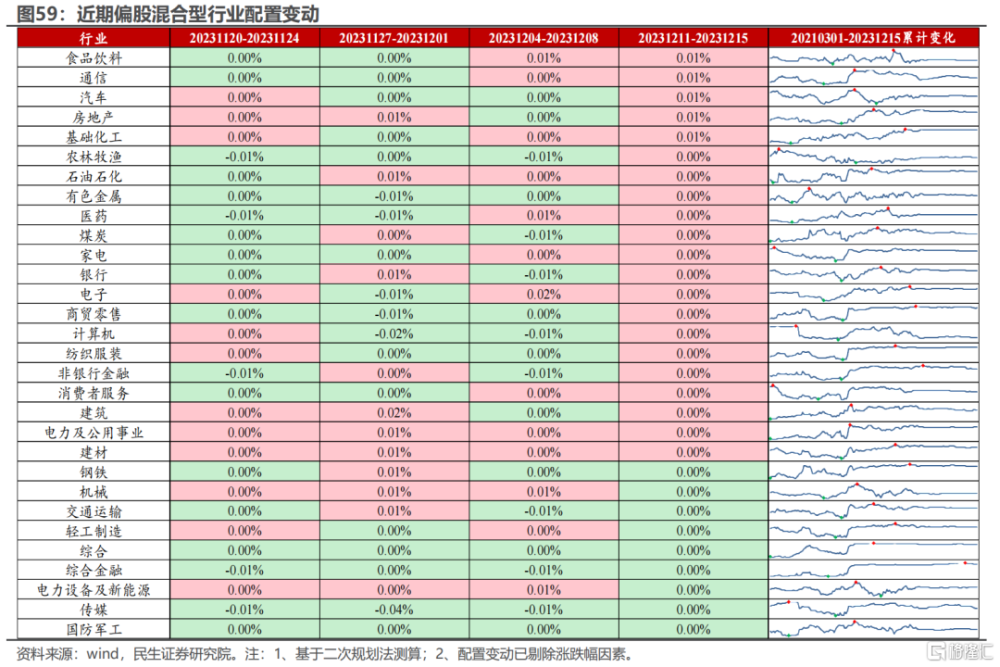

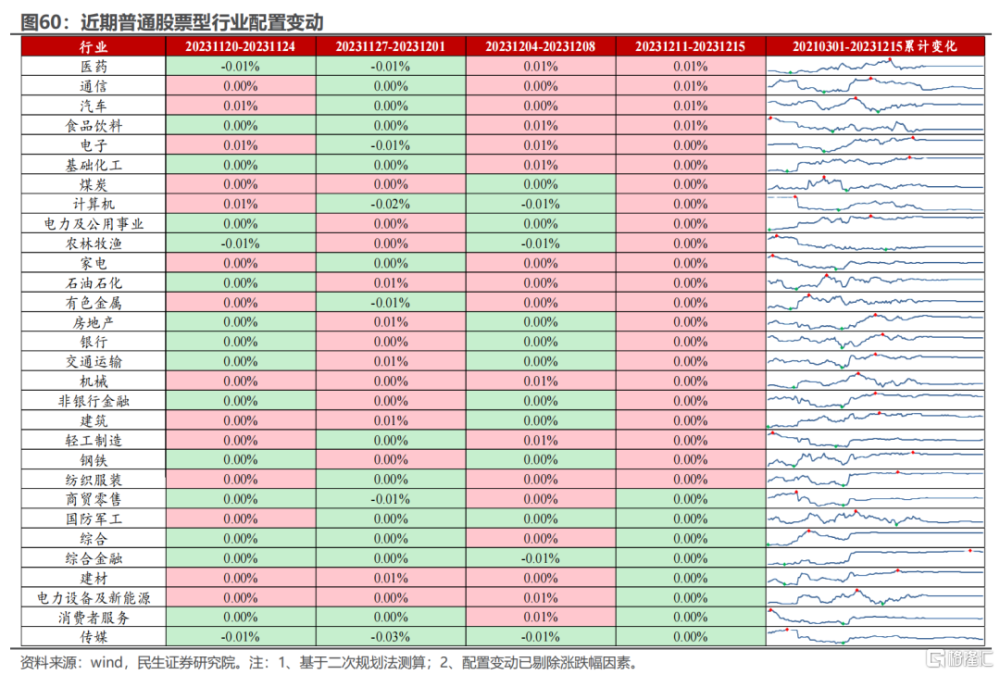

基於二次規劃法,剔除漲跌幅因素後,主動偏股基金主要加倉食品飲料、通信、汽車、房地產、化工、農林牧漁等板塊,主要減倉軍工、傳媒、電新、輕工、交運、機械等板塊。風格上,主動偏股基金的淨值表現與中盤/小盤成長、大盤/中盤/小盤價值的相關性上升,與大盤成長的相關性回落。上周新成立權益基金規模明顯回落,其中,新成立的主動/被動偏股基金規模均明顯回落。上周以個人持有爲主的ETF繼續被淨申購,行業上,與醫藥、科技、新能源、傳媒等板塊相關的ETF被主要淨申購,與消費、軍工等板塊相關的ETF被淨贖回。結合主動基金的行爲來看:公募與其負債端(個人)的共識在於同時淨买入醫藥、科技、金融地產、周期等板塊,同時淨賣出軍工等板塊,而在新能源、傳媒、高端制造、消費、電力、建築建材等板塊存在分歧。另外,上周以機構持有爲主的ETF繼續被淨申購,且以寬基ETF爲主。綜合來看,市場整體的买入共識度略有回升,在紡服、電力及公用事業等板塊的买入共識度相對較高,在醫藥、通信、商貿零售、汽車等板塊次之。值得關注的是,當前市場各類投資者的“交易化”特徵仍在延續,這意味着市場依然面臨交易層面的“擾動”,各板塊之間依然可能處於“此消彼長”的狀態。

風險提示:測算誤差。

報告正文

1、美元指數再度回落,中美利差“倒掛”程度有所收斂,通脹預期有所回升;離岸美元流動性邊際有所收緊;國內銀行間資金面整體平衡寬松,期限利差(10Y-1Y)再度走闊

1.1 美元指數再度回落,中美利差“倒掛”程度有所收斂,通脹預期有所回升

1.2 離岸美元流動性邊際有所收緊;國內銀行間資金面整體平衡寬松,流動性分層現象不明顯,期限利差(10Y-1Y)再度走闊

2、市場整體交易熱度有所回落,傳媒、消費者服務等板塊的交易熱度處於相對高位;食品飲料、建材、商貿零售、紡服、輕工、房地產等板塊的波動率上升較快;各板塊的波動率均處於60%分位數以下

3、電子、醫藥、食品飲料、計算機、通信、機械等板塊調研熱度居前,軍工、通信、消費者服務、石油石化、非銀、鋼鐵等板塊的調研熱度環比上升較快

4、分析師繼續同時下調了全A的23/24年的淨利潤預測。結構上,鋼鐵、有色、房地產、電力及公用事業、銀行等板塊23/24年的淨利潤預測均有所上調

4.1 全A中23/24年淨利潤預測上調組合佔比均上升;而23/24年淨利潤預測下調組合佔比均下降;分析師繼續同時下調了全A的23/24年淨利潤預測

4.2 行業上,鋼鐵、有色、房地產、電力及公用事業、銀行等板塊的23/24年淨利潤預測均有所上調

4.3 中證500、創業板指、上證50的23/24年淨利潤預測均被下調,滬深300的23/24年淨利潤預測分別被下調/上調

4.4 風格上,中盤/小盤成長/價值的23/24年的淨利潤預測均被下調,大盤價值的23/24年的淨利潤預測分別被上調/下調,大盤成長的23/24年的淨利潤預測分別被下調/上調

5、北上配置盤和交易盤均大幅淨流出

5.1 北上配置盤與交易盤的共識在於淨买入電力及公用事業、商貿零售、紡服等板塊,同時淨賣出食品飲料、計算機、金融、傳媒、有色、建築等行業

5.2 北上配置盤與交易盤同時淨賣出中盤/小盤成長/價值板塊,而在大盤成長/價值板塊存在明顯分歧

5.3 北上配置盤淨賣出貴州茅台、美的集團、寧德時代

5.4 北上配置盤在計算機、房地產、電子、商貿零售、煤炭等板塊主要挖掘500億元市值以下的標的

6、兩融活躍度小幅回升,但仍處於年內中樞以下水平

6.1 兩融主要淨买入計算機、食品飲料、金融、傳媒、通信、石油石化、消費者服務等板塊,主要淨賣出電新、電子、軍工、輕工等板塊

6.2 金融、食品飲料、建築、計算機、消費者服務、鋼鐵、電子、煤炭等板塊的融資买入佔比均在環比上升,其中,除消費者服務外,其他板塊的融資买入佔比均處於歷史中樞以下水平

6.3兩融淨买入各類價值板塊(大盤/中盤/小盤價值),淨賣出各類成長板塊(大盤/中盤/小盤成長)

7、主動偏股基金倉位有所回升,基民整體繼續淨申購基金

7.1 主動偏股基金的倉位有所回升,剔除漲跌幅因素後,主動偏股基金主要加倉食品飲料、通信、汽車、房地產、化工、農林牧漁等板塊,主要減倉軍工、傳媒、電新、輕工、交運、機械等板塊

7.2 主動偏股基金的淨值表現與中盤/小盤成長、大盤/中盤/小盤價值的相關性上升,與大盤成長的相關性回落

7.3新成立權益基金規模明顯回落,其中,新成立的主動/被動偏股基金規模均明顯回落,平均發行天數均下降

7.4 個人投資者整體繼續淨申購基金,與醫藥、科技、新能源、傳媒等板塊相關的ETF被主要淨申購,與消費、軍工等板塊相關的ETF被淨贖回

8、風險提示

測算誤差:數值模型是對歷史的擬合,擬合本身存在誤差,另外,統計樣本本身也可能造成測算結果的誤差。

注:本文來自民生證券於2023年12月18日發布的證券研究報告《資金跟蹤系列之一百零一:等待“縫合”的力量》,證券分析師:牟一凌 SAC編號S0100521120002;梅鍇 SAC編號S0100522070001

標題:當前市場各類投資者的“交易化”特徵仍在延續

地址:https://www.iknowplus.com/post/63033.html