地產“三大工程”進展如何?

摘要

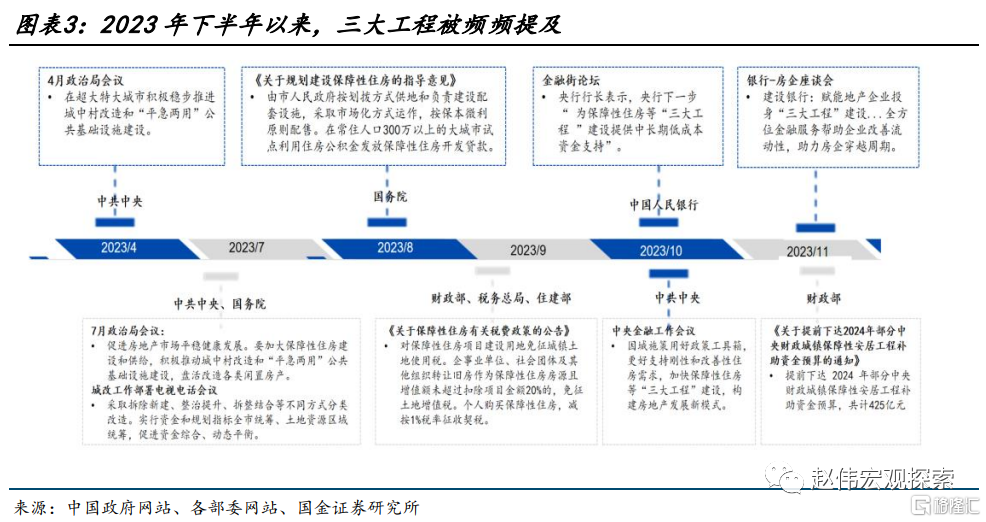

下半年以來,高層會議中頻頻提及“三大工程”,支持其加快落地;當前,“三大工程”進展如何?系統梳理,供參考。

地產“三大工程”進展如何?

一問:本輪“三大工程”有何不同之處?重點支持人口較多的大城市;更強調多渠道籌措資金。

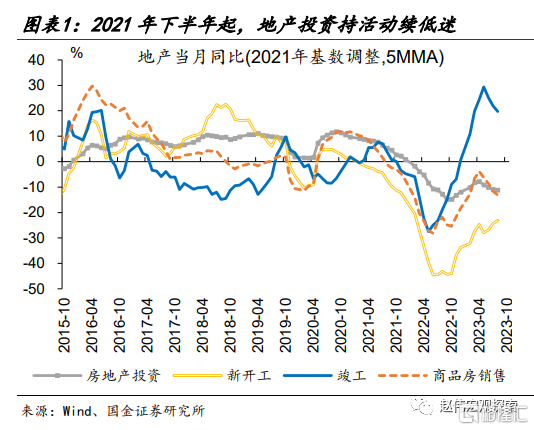

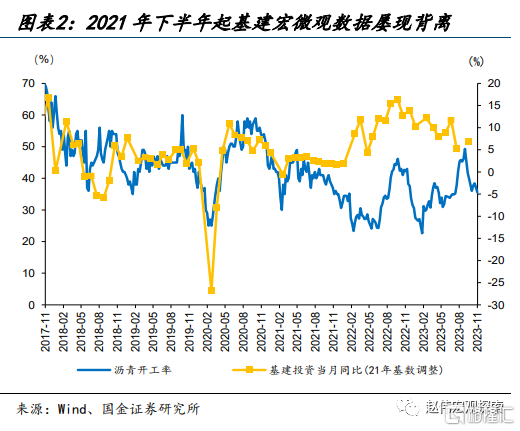

地產投資持續走低的情況下,“三大工程”成爲穩投資的重要緩衝墊。2021年後半年以來,地產投資持續低迷、同比負增長持續近24個月;基建投資宏微觀數據背離屢現,落地存在“堵點”。在此情況下,“三大工程”或是投資新增長點,7月政治局會議以來,多部門召开會議從提供財政金融和土地要素支持等方面推動“三大工程”加快落地。

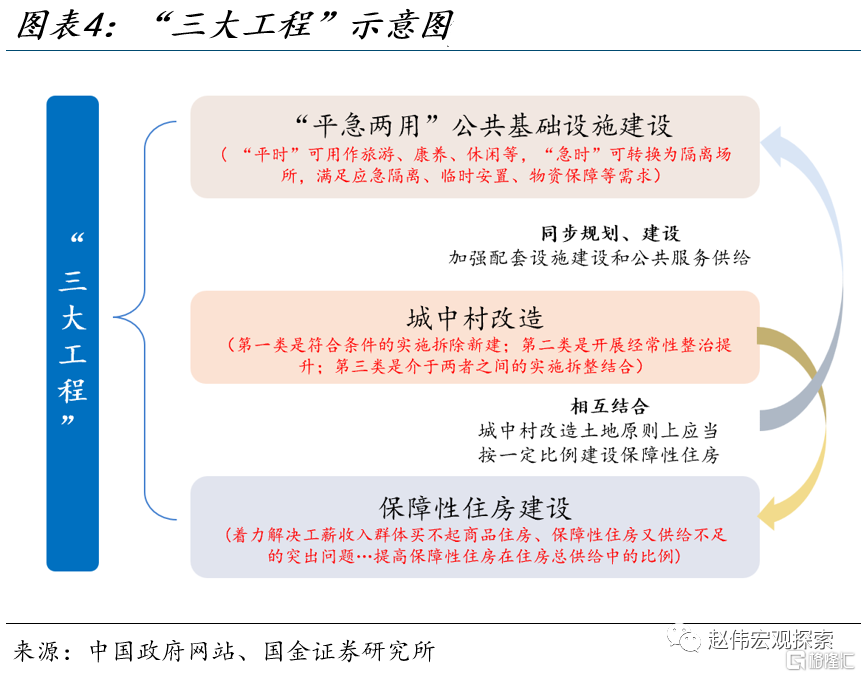

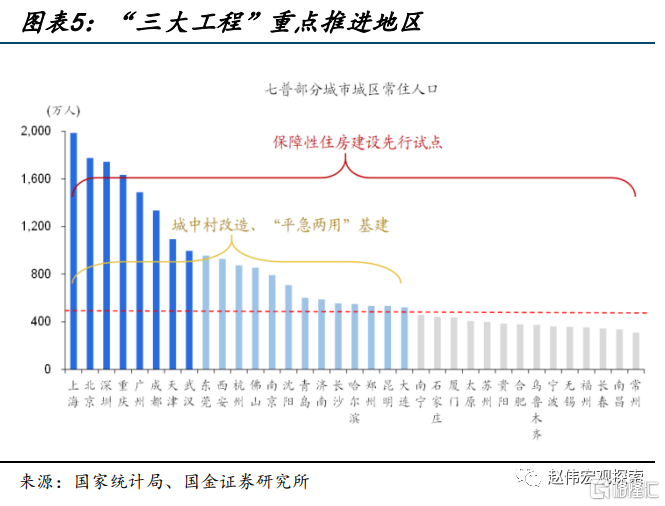

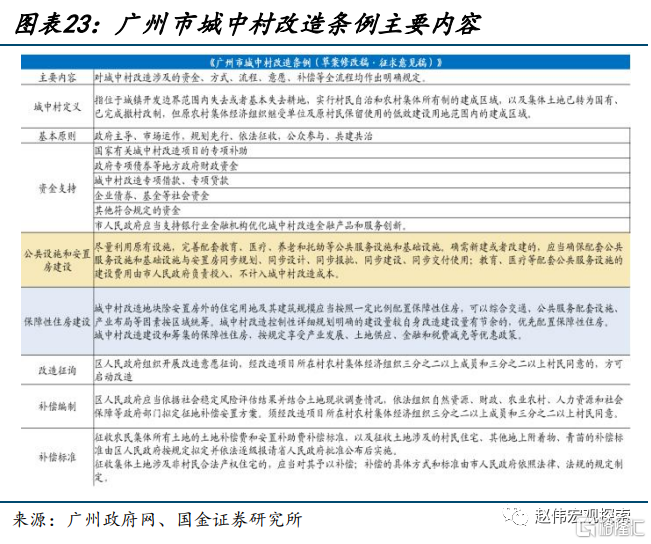

與全國推廣的棚改項目等不同,“三大工程”重點支持人口較多、確有需求的城市;且“三大工程”之間相互結合,或同步規劃、建設。與過往的“棚改”項目不同,本輪“三大工程”推進聚焦超大特大城市及城區常住人口大於300萬的大城市;且從廣州發布的城中村改造徵求意見稿可知,“三大工程”之間或相互聯系、同步規劃建設。

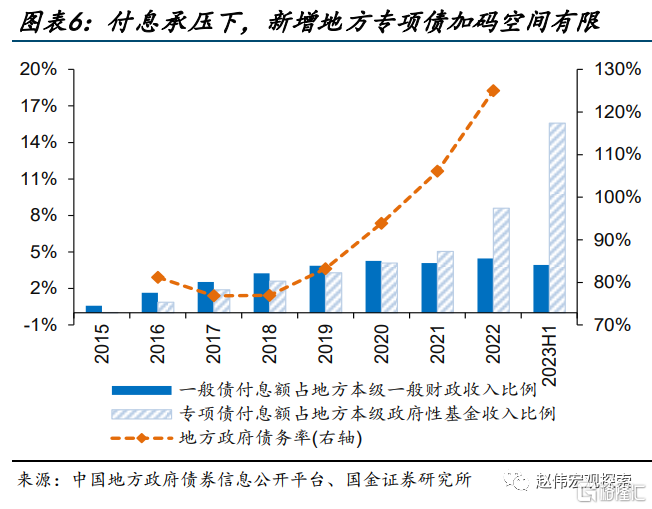

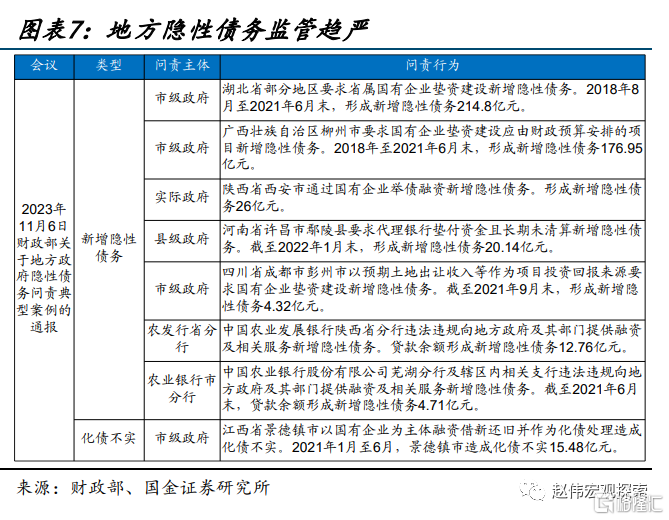

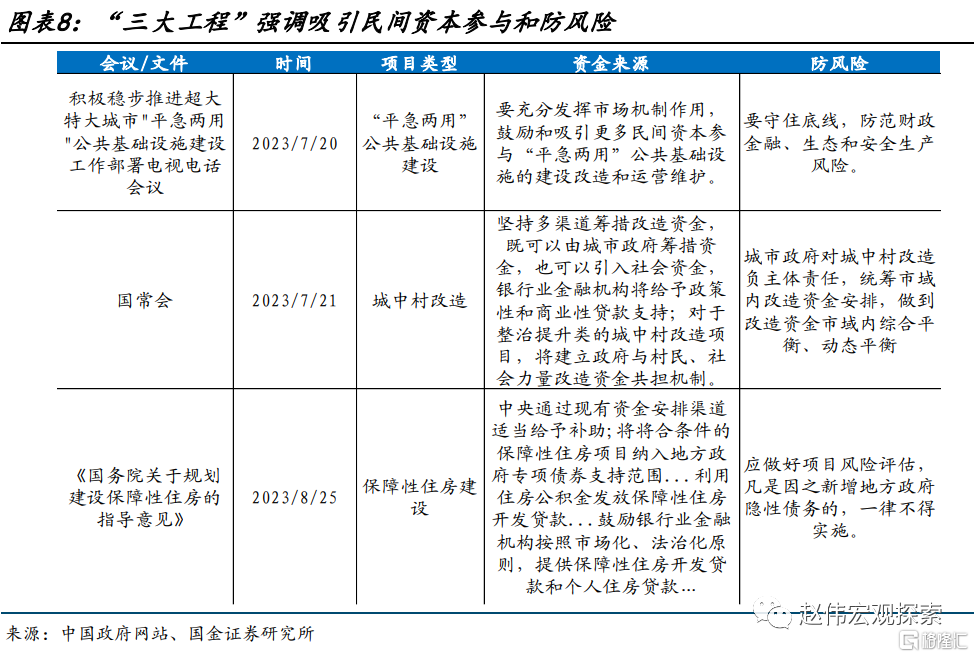

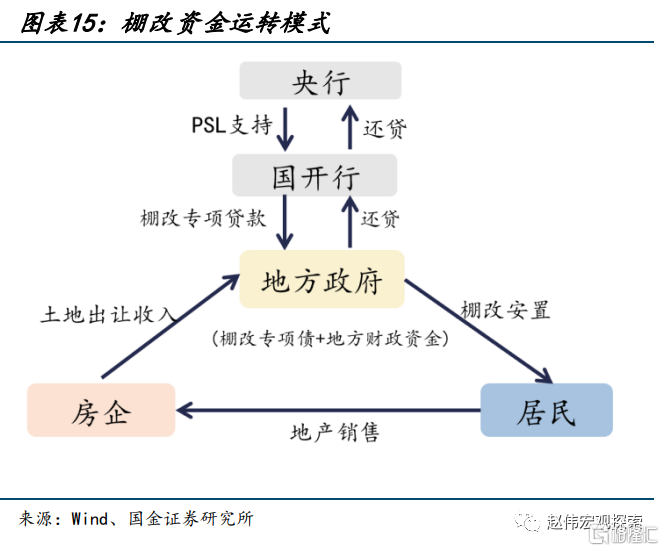

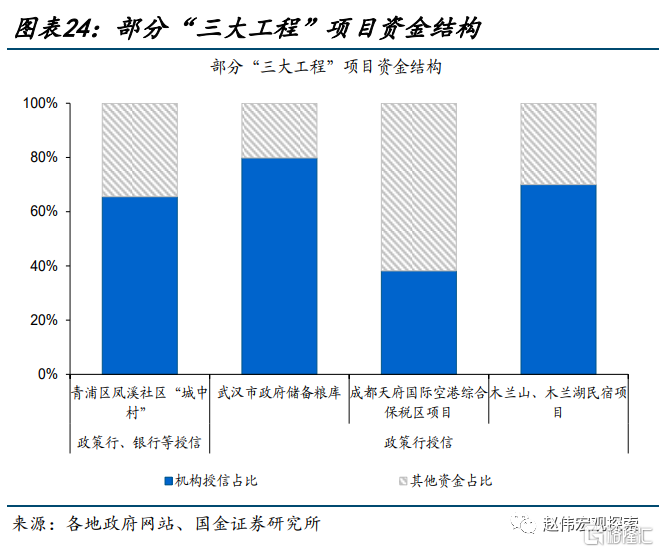

地方財政“捉襟見肘”、化債持續推進背景下,當前“三大工程”的資金來源更加強調防範地方債務風險,鼓勵和吸引民間資本參與。與“棚改”項目資金結構不同, “三大工程”更強調發揮市場機制作用、多渠道籌措資金,同時更強調“規範財政金融風險”、“做好項目風險評估…新增地方政府隱性債務的一律不得實施”等。

二問:“三大工程”的潛在規模?年均投資在1.2萬億元左右,2024規模或受落地節奏、資金掣肘。

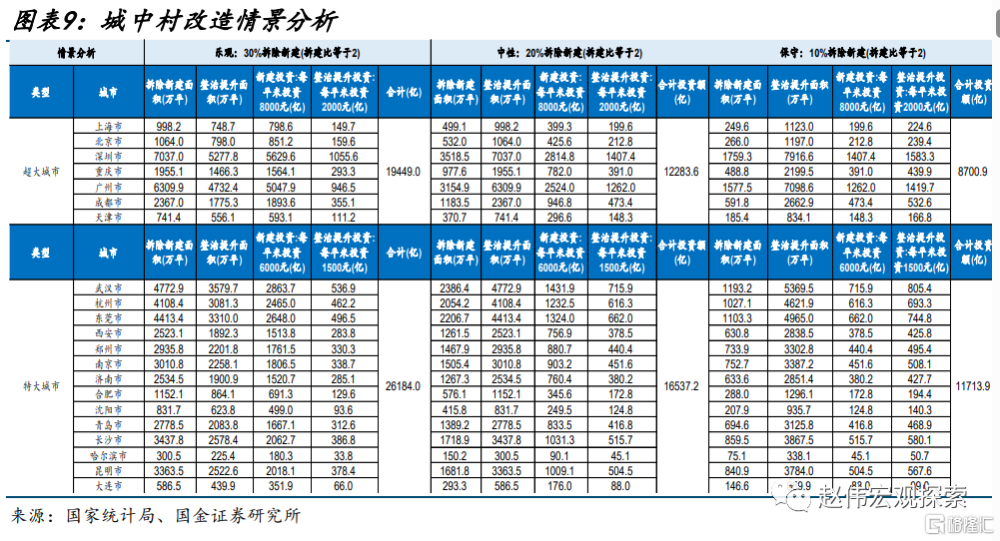

中性情景,城中村改造年均潛在投資規模或在5000億元左右。根據七普統計的超大特大城市城區內自建房戶數及總建面,測算城中村總面積或在7億平米左右。據2021年規定,假設城中村改造項目拆除比例在10%-30%,拆建比爲2,則總投資或在2-4萬億元,5年改造期年均投資爲4000-9000億元,7年改造期年均投資爲3000-6000億元。

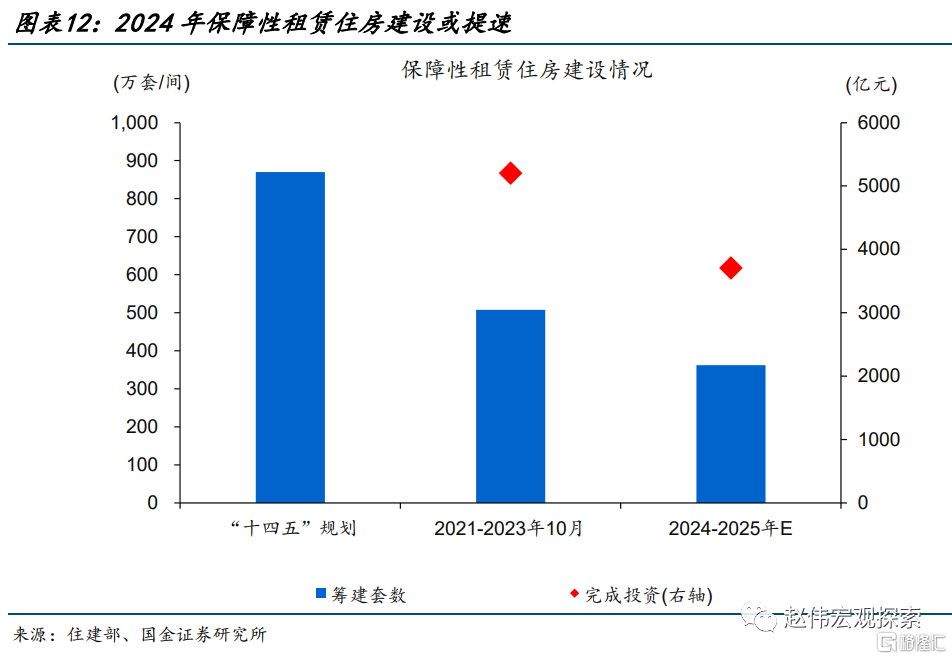

中性情景,配售型保障房年均潛在投資或在3000億元左右,租賃型保障住房年均投資或近2000億元。配售型保障性住房建設主要在城區常住人口300萬以上的 35 個大城市、城區住戶一億戶左右。參考新加坡經驗,中性假設35大城市10年新增30%城區家庭住入保障房、年均新增300萬套,則年均潛在投資或在3000億元左右。同時,保障性租賃住房投資或加快,中性假設2024年完成“十四五”剩余目標的六成、即183萬套,年均投資或近2000億元。

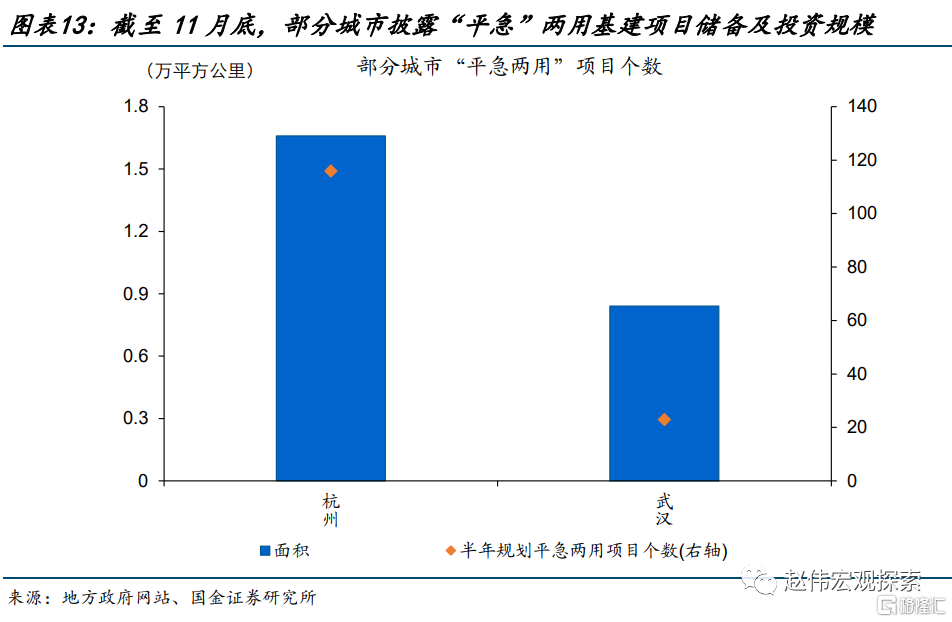

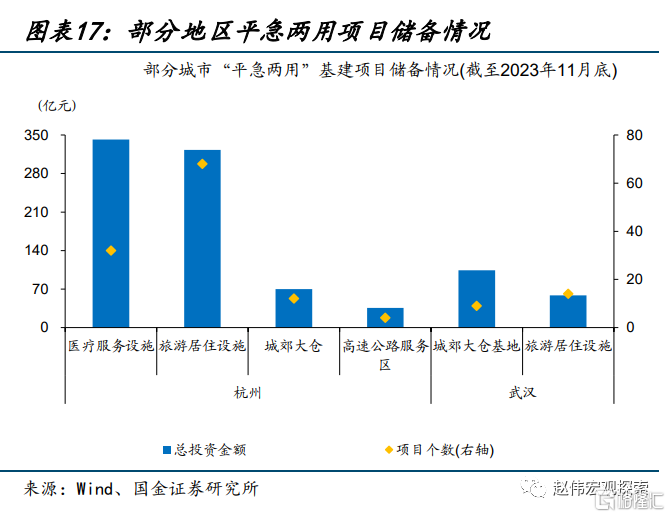

中性情景,“平急兩用”基建項目年均潛在投資規模或在2500億元左右。截至11月底,杭州披露共儲備116個項目,總投資770.35億元;武漢披露共儲備項目23個、總投資162.5億元。以杭州、武漢兩地城市面積數據推算,超大特大城市“平急兩用”基建項目總規模或在3500-7500億元;假設周期兩年,年均潛在投資或在2500億元左右。

三問:當前各地“三大工程”進展如何?“平急兩用”項目落地較快,政策行資金支持力度較大。

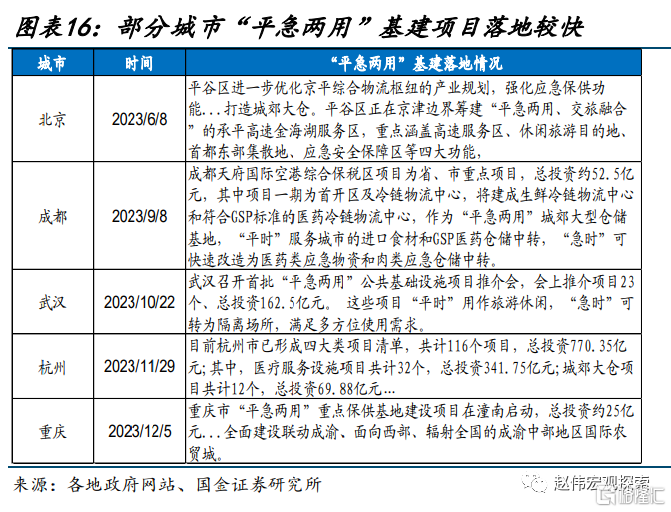

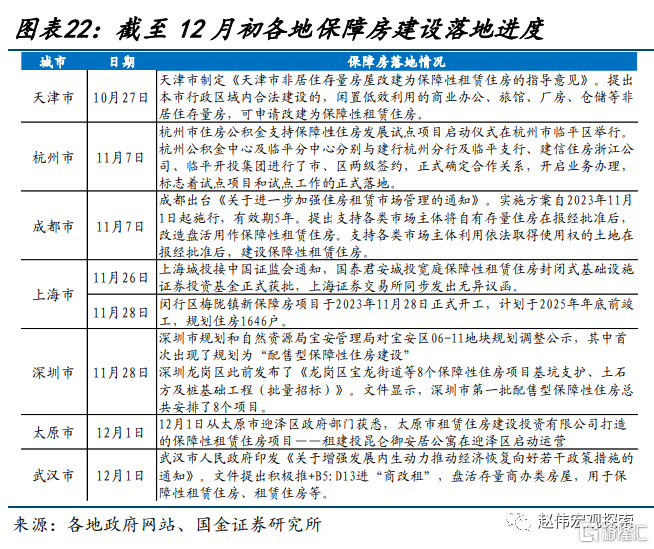

“平急兩用”基礎設施建設由於更多爲升級改造、落地進度較快。截至12月上旬,多地披露其“平急兩用”基礎設施建設項目進度;其中,北京平谷區、成都、重慶等地披露其部分“平急兩用”基礎設施建設已啓動;杭州、武漢則披露其項目儲備推進情況,截至11月底杭州共儲備116個項目、總投資770.35億元,並已召开項目开工儀式。

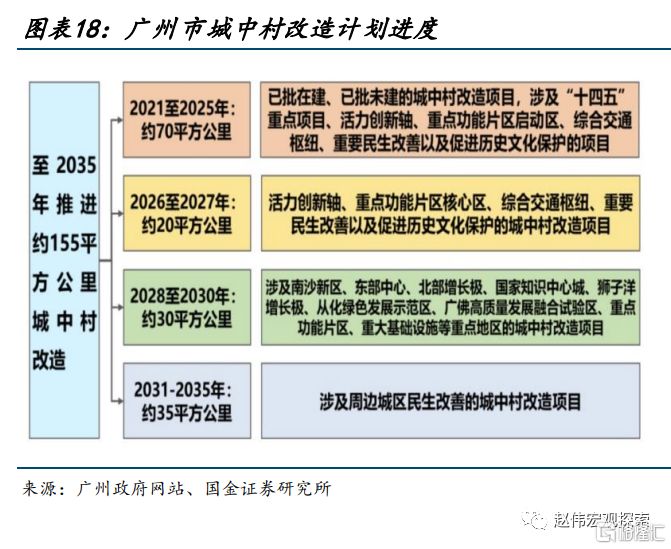

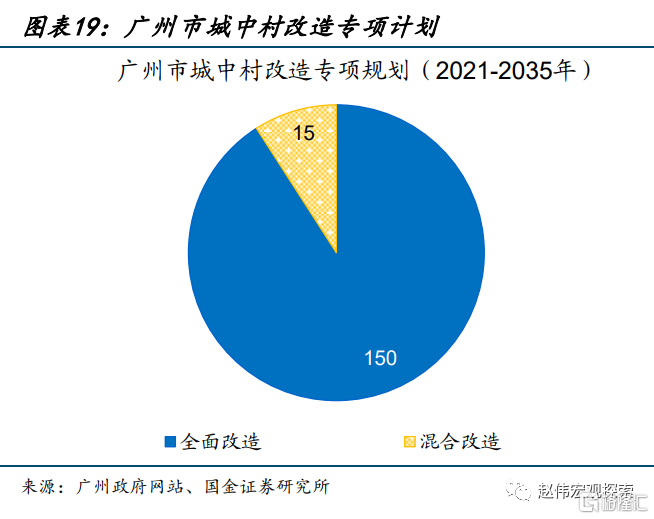

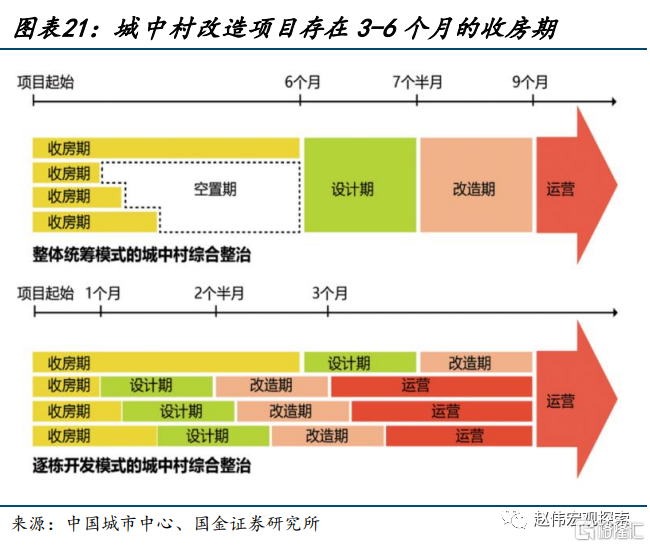

城中村改造方面,廣州、上海等城市推進較快。廣州發布的城中村改造專項規劃及城中村改造徵求意見稿,對城中村改造項目規劃、資金、方式、流程等做出明確規定,且規劃中九成爲全面改造項目。而深圳城中村改造經驗顯示,城中村改造項目具有3-6月收房期,年末新增項目开工形成實物工作量或在2024年二季度及之後。

保障性住房建設,目前仍處調研規劃階段。保障性住房建設方面,租賃型住房仍是多地重點推進領域,配售型保障房大部分城市仍處調研規劃階段。其中,深圳於11月下旬公布的關於寶安區機場東地區規劃調整的公示中,首次出現“爲支持首批配售保障性住房建設”,或指向部分城市已着手开展配售型保障性住房項目前期工作。

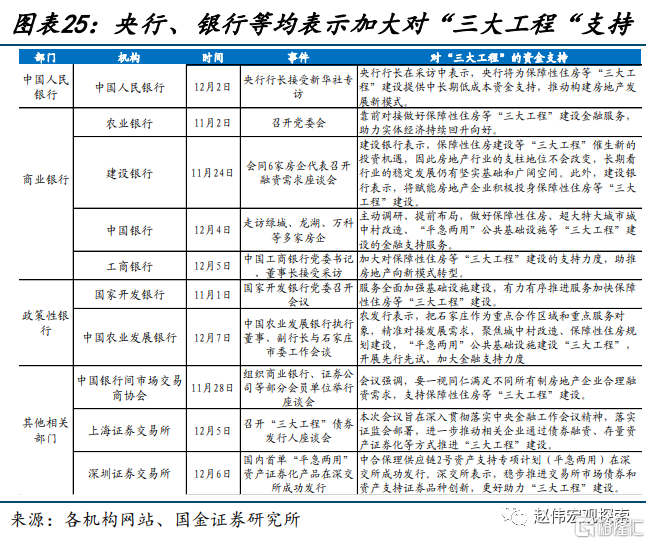

資金端,目前部分地區正在推進的“三大工程”資金支持多源於政策性銀行、地方金融機構等。例如,上海青浦鳳溪社區城中村改造項目中,政策性銀行和商業銀行授信額度佔總投資規模超六成。近期,各機構發聲加大對“三大工程”資金支持,首單“平急兩用”資產證券化產品亦於深交所發行,後續“三大工程”資金或更多元化、更多渠道。

風險提示

經濟復蘇不及預期,政策落地效果不及預期。

報告正文

地產“三大工程”,進展如何?

(一)一問:本輪“三大工程”有何不同?

地產投資持續走低的情況下,地產“三大工程”成爲穩投資的重要緩衝墊。2021年後半年以來,地產投資持續低迷、同比負增長持續近24個月;基建投資宏微觀數據背離屢現,投資落地形成實物工作量存在“堵點”。在此情況下,4月中央政治局會議首提“積極穩步推進城中村改造和‘平急兩用’公共基礎設施建設”,7月政治局會議新增“加大保障性住房建設和供給”。城中村改造、“平急兩用”公共基礎設施和保障性住房建設成爲穩投資的“三大工程”。7月政治局會議後,“三大工程”相關部署逐漸明確,多部門召开會議從成立專班、明確建設主體、提供財政金融和土地要素支持等多方面推動“三大工程”加快落地。

與全國推廣的棚改項目等不同,“三大工程”重點支持人口較多、確有需求的城市;且“三大工程”之間相互結合,或同步規劃、建設。與過往全國推廣的“棚改”項目不同,本輪“三大工程”推進聚焦城區常住人口較多的大城市;其中,城中村改造和“平急兩用”的基礎設施建設重點在城區常住人口超500萬的超大特大城市推進,保障性住房建設率先在城區常住人口超300萬的城市試點。從廣州發布的城中村改造徵求意見稿可知,伴隨着城中村改造項目實施,確需新建或改建的公共服務等基礎設施同步建設及交付使用,其中或包含“平急兩用”的基礎設施,且城中村改造地塊中除安置房外應按照一定比例配置保障性住房等。

地方財政“捉襟見肘”、化債持續推進背景下,當前“三大工程”更加強調防範地方政府債務風險,鼓勵和吸引民間資本參與。與“棚改”等項目資金模式不同,在土地財政回落拖累地方政府性基金收入且掣肘新增專項債空間,隱債化解和監管持續加碼的背景下,“三大工程”更強調發揮市場機制作用、多渠道籌措資金,鼓勵吸引民間資本參與,同時更注意防範地方債務風險,強調“規範財政金融風險”、“做好項目風險評估…因之新增地方政府隱性債務的一律不得實施”等。

(二)二問:“三大工程”的潛在規模?

“三大工程”中,城中村改造項目主要在超大特大城市推進,受城中村土地和拆建比例限制,中性情景城中村改造年均投資規模或在5000億元左右。根據七普統計的21超大特大城市城區內自建房戶數及總建面,可測算其城中村總面積或在7億平米左右。據2021年發布的《關於在實施城市更新行動中防止大拆大建問題的通知》,城中村改造項目拆除建築面積不應大於現狀總建築面積的20%、拆建比不應大於2。假設不同情景下,拆除比例在10%-30%,則總投資或在2-4萬億元,5年改造周期下年均投資規模爲4000-9000億元,7年改造周期下年均投資爲3000-6000億元。

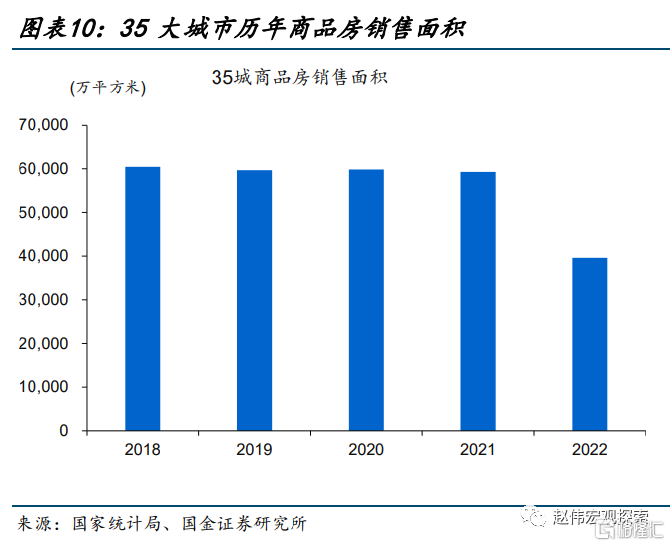

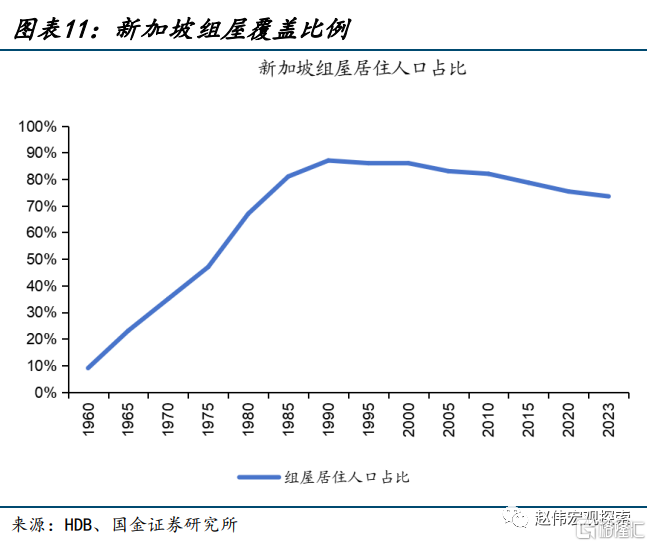

配售型保障性住房建設主要在城區常住人口 300 萬以上的 35 個大城市規劃建設保障性住房,目前尚未在規模層面有所指導。據住建部 2022 年城市建設統計年鑑,35個大城市城區人口合計 2.64 億人,按戶均 2.62 人計算,城區家庭戶數爲 1 億戶;35個大城市 2018-2022 年均商品房銷售面積 5.6億平方米(若按套均 90平米估算,總套數約 620 萬套) ;參考新加坡組屋1970年代發展進度,假設中性情景下,10 年35大城市新增 30%的城區家庭住入保障房,則保障房套數總需求在 3000 萬套左右,年均新增 300 萬套。按照住建部公布數據推算的年均10萬元/套成本計算,年均配售型保障房建設投資或在3000億元左右。

同時,政策指引下,“十四五”保障性租賃住房投資或加快,2024年投資或近2000億元。截止到2023年9月份,各地近兩年來共已建設籌集保障性租賃住房508萬套(間),與“十四五”規劃的870萬套(間)差距305萬套(間)。假設中性情景下,2024年保障性租賃住房建設提速,完成剩余目標的六成,則2024、2025年兩年分別建成183萬、122萬套。按照住建部公布公布數據推算的年均10萬元/套成本計算,2024年保障租賃住房投資或近2000億元。

“平急兩用”的基礎設施建設重點在超大特大城市开展,人口規模相近的情況下,“平急兩用”基建項目潛在規模或與各地面積相關。“平急兩用”基建中,“平”指向用途大多與傳統公共基礎設施相近,如民宿酒店等旅遊居住設施、醫療應急服務點、城郊大型倉儲基地等;“急”則指可滿足疫情、地震等緊急情況發生後的應急隔離、臨時安置、應急醫療、物資保障等需求。

目前,各地“平急兩用”基建項目披露數據較少,杭州披露截至11月底共儲備116個項目,總投資770.35億元;武漢披露截至10月下旬,共儲備項目23個、總投資162.5億元。考慮到杭州、武漢城市面積分別爲1.7、0.8萬平方公裏,以兩地數據爲樣本推算,超大特大城市16.5萬平方公裏,“平急兩用”的基礎設施項目潛在規模或在3500-7500億元;中性情景假設項目周期爲兩年,則年均投資規模或在2500億元左右。

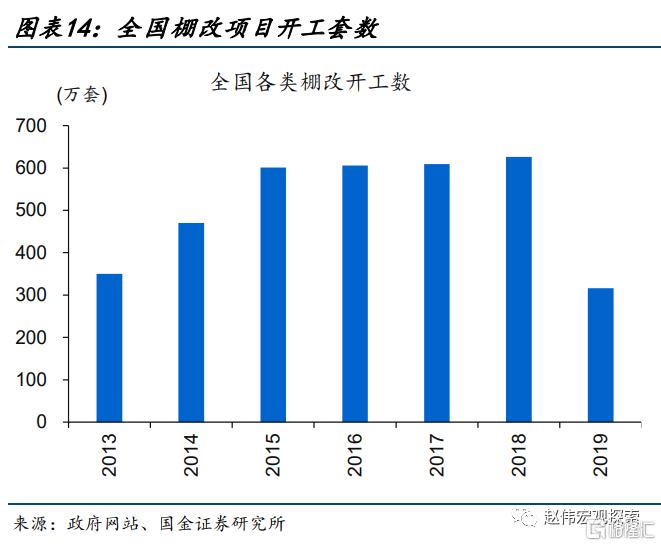

2024年,地產“三大工程”落地情況或受政策落地節奏及資金到位情況掣肘。根據棚改項目經驗,2014年中央發布《關於進一步加強棚戶區改造工作的通知》,指引加快棚改項目建設,但相關制度規劃、項目前期准備、正式开工等仍需時間。因此從整體建設節奏來看,2014年項目开工數爲2015-2018年高峰期平均开工數的43%。同理,2024年地產“三大工程”正式落地或也需一定時間,年度投資規模或略低於後期。此外,棚改項目具備地方財政資金、專項債,和PSL、政策性銀行信貸支撐,項目資金可快速到位;當前地方財政“捉襟見肘”、資金來源尚未明確,地產“三大工程”落地進度或受資金到位掣肘。

(三)三問:各地“三大工程”進展如何?

“平急兩用”基礎設施建設由於更多爲升級改造、落地進度較快。截至12月上旬,多地披露其“平急兩用”基礎設施建設項目進度;其中,北京平谷區、成都、重慶等地披露其部分“平急兩用”基礎設施建設已啓動;杭州、武漢則披露其項目儲備推進情況,截至11月底杭州共儲備116個項目、總投資770.35億元,並已召开項目开工儀式,具體涉及醫療服務設施、城郊大倉、旅遊居住設施、高速公路服務區四大領域。

城中村改造方面,據住建部披露,村改造信息系統投入運行兩個月以來,已入庫城中村改造項目 162 個,分地區來看,廣州、上海等城市推進較快。10 月下旬廣州發布的《廣州市城中村改造專項規劃(2021-2035 年)》及 11 月下旬發布的首個城中村改造徵求意見稿,對城中村改造項目規劃、資金、方式、流程、意愿和補償等做出明確規定,且改造規劃中九成爲全面改造項目。上海則在 4 月上旬表示,已批准城中村改造項目 62 個,且再將啓動 10 個改造項目;並提出規劃到 2025 年底中心城區周邊城中村項目全面啓動;到 2027 年底,中心城區周邊城中村改造項目全面完成等。深圳城中村改造經驗顯示,城中村改造項目具有 3-6 月收房期,年末新增項目开工形成實物工作量或在 2024 年二季度及之後。

保障性住房建設,目前仍處調研、規劃階段。保障性住房建設方面,租賃型住房仍是多地重點推進領域,配售型保障房大部分城市仍處調研規劃階段。其中,深圳將現有保障性租賃住房建設規劃納入“平急”兩用基礎設施建設領域共同推進,廣州發文明確城中村改造應該一定比例建設保障性住房。同時,深圳於11月下旬公布的關於寶安區機場東地區規劃調整的公示中,首次出現“爲支持首批配售保障性住房建設”,或指向部分城市已着手开展配售保障性住房項目前期工作。

從資金端來看,目前部分地區正在推進的“三大工程”資金支持多源於政策性銀行、地方金融機構等。從部分城市公布的“三大工程”資金來源可知,政策性銀行、地方金融機構和商業銀行對三大工程支持力度較大。例如,上海青浦鳳溪社區城中村改造項目總投資336元,政策性銀行和商業銀行授信額度達220億元、佔比超六成;武漢“平急兩用”基建項目政府儲備糧庫總投資4.9億元,政策行授信額度達3.9億元、佔比近八成。而近期,各機構發聲加大對“三大工程”資金支持力度,首單“平急兩用”資產證券化產品亦於深交所發行,或指向後續“三大工程”資金或更多元化、更多渠道籌措。

經過研究,本文發現:

(1)地產投資持續走低的情況下,“三大工程”成爲穩投資的重要緩衝墊。與全國推廣的棚改項目等不同,“三大工程”重點支持人口較多、確有需求的城市;且“三大工程”之間相互結合,或同步規劃、建設。當前“三大工程”的資金來源更加強調防範地方政府隱債,鼓勵和吸引民間資本參與。

(2)中性情景,2024年,城中村改造年均投資規模或在5000億元左右;配售型保障房建設年均投資或在3000億元左右,租賃型保障住房年均投資或在2000億元左右;“平急兩用”基建項目年均投資規模在2500億元左右。2024年,地產“三大項目”落地情況或受政策落地節奏及資金到位情況掣肘。

(3)“平急兩用”基礎設施建設由於更多爲升級改造、落地進度較快;城中村改造方面,廣州、上海等城市已有規劃和部分項目落地;保障性住房建設方面,租賃型住房仍是多地重點推進領域,配售型保障房大部分城市仍處調研規劃階段。資金端,目前部分地區正在推進的“三大工程”資金支持多源於政策性銀行、地方金融機構等;後續或更多元化。

二、 政策跟蹤

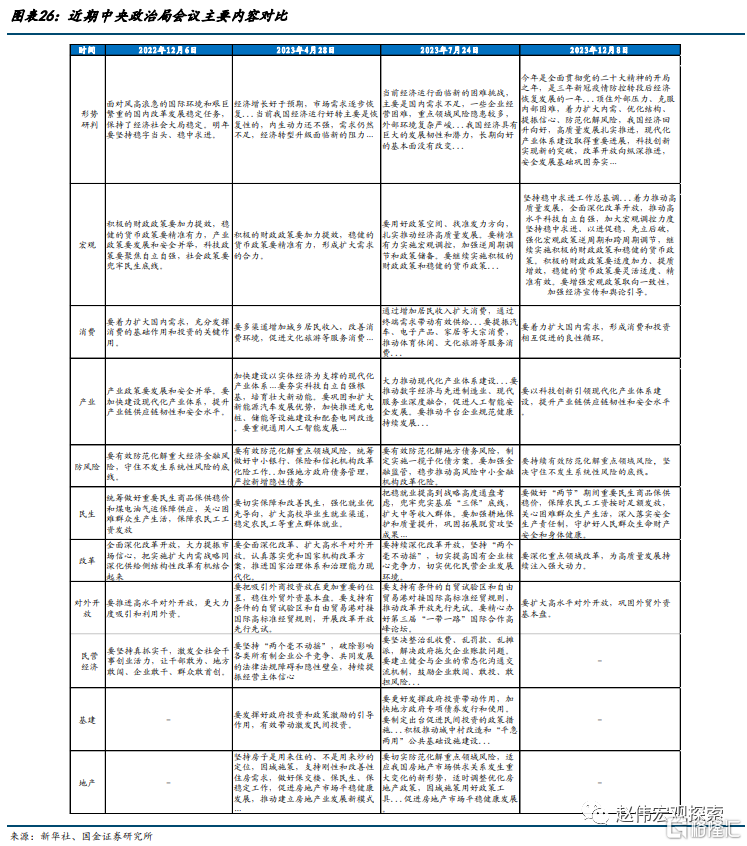

(一)12月中央政治局會議:以進促問、先立後破

要聞:中共中央政治局12月8日召开會議,分析研究2024年經濟工作;聽取中央紀委國家監委工作匯報,研究部署2024年黨風廉政建設和反腐敗工作;審議《中國共產黨紀律處分條例》。

來源:中國政府網站

針對2024年經濟工作部署,政策定調積極,穩中求進的同時,加大宏觀調控力度,鞏固和增強經濟回升向好態勢。財政政策方面,會議新增強調“要適度加力、提質增效”。此前,10月中央新增萬億國債將赤字率由3%提升至3.8%左右,且資金跟着項目走、而非切塊劃分等或已體現出財政政策思路。2024年,財政“適度加力”或指向赤字率仍可突破3%,同時資金分配更加注重效率,或更多傾斜項目儲備較多、在建項目較多的地區。

會議穩預期、提振信心的決心堅定,進一步強調“增強宏觀政策取向一致性,加強經濟宣傳和輿論引導”。信心不足是當前經濟曲折修復的症結之一。政策層面,會議強調“增強宏觀政策取向一致性”,體現出中央對市場信心的重點關注,或指向後續在穩定政策預期基礎上,進一步加強宣傳引導,如召开座談會、新聞發布會等提振市場信心。

會議防範化解重點領域風險的底线思維不變,且更強調“持續”性。7月政治局會議、10月中央金融工作會議指引下,防範地產風險方面相關政策已加速落地;支持地方化債,超萬億元特殊再融資債及金融機構支持亦在推進。“持續有效防範化解重點領域風險”基調下,2024年上述重點領域風險化解相關政策或持續落地、進一步加碼。

持續防範化解風險企“穩”的同時,更要以進促穩、先立後破求“進”。會議提及“以進促穩”或有兩層含義;一是產業鏈供應鏈韌性和安全的“穩”,需要“高水平科技自立自強”、“科技創新引領”等產業升級轉型的“進”爲支撐;二是“十四五”規劃中新基建等優質項目或可提前推進,以配合財政資金加力,緩解“錢等項目”堵點。

“先立後破”亦是“穩中求進”的具體體現,2021年底中央經濟工作會議提出後,本次會議再度強調。本次會議再度提及“先立後破”或意味着,一方面,當前保障房、財政體制改革、政府債務管理等防風險的長效機制尚處完善過程;在此情況下,政策推動經濟轉型要“先立後破”,“深化重點領域改革”加速推進的同時,要“持續防範重點領域風險”;另一方面改革轉型過程中,要先完善相關政策制度,在此基礎上再進一步推進具體舉措落實等。(詳見《12月中央政治局會議精神學習:有信心、有決心》)

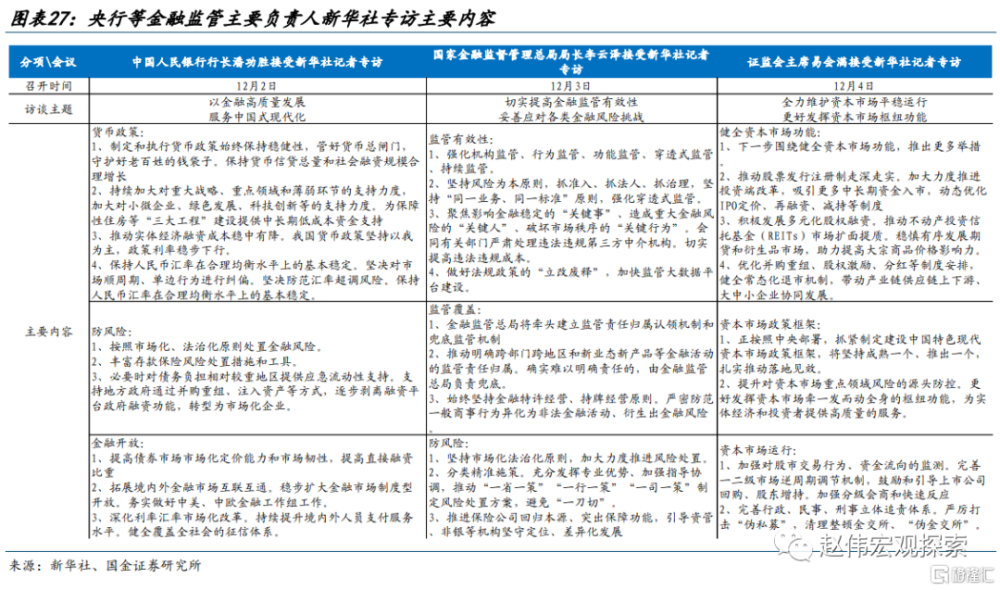

(二)重要訪談:央行等3部委負責人就如何落實中央金融工作會議精神接受專訪

要聞:12月2日,中國人民銀行行長潘功勝就如何以金融高質量發展服務中國式現代化接受新華社記者專訪。12月3日,國家金融監督管理總局局長李雲澤就如何切實提高金融監管有效性接受新華社記者專訪。12月4日,證監會主席易會滿就如何更好支持實體經濟高質量發展接受新華社記者專訪。

來源:新華社

三部門負責人接受新華社專訪,回應金融工作中的貨幣政策、金融开放、防風險等熱點問題。央行行長在訪談中表示,制定和執行貨幣政策始終保持穩健性,我國貨幣政策堅持以我爲主,政策利率穩步下行。針對防風險,央行行長提出要按照市場化、法治化原則處置金融風險,豐富存款保險風險處置措施和工具。此外,必要時央行會對對債務負擔相對較重地區提供應急流動性支持。金融監督管理總局局長在訪談中表示,聚焦影響金融穩定的“關鍵事”、造成重大金融風險的“關鍵人”、破壞市場秩序的“關鍵行爲”,證監會會同有關部門嚴肅處理違法違規第三方中介機構。針對防風險,金融監督管理總局局長表示,推動“一省一策”“一行一策”“一司一策”制定風險處置方案。證監會主席在訪談中表示,要加大力度推進投資端改革,吸引更多中長期資金入市,動態優化IPO定價、再融資、減持等制度。針對資本市場運行,證監會主席表示要完善一二級市場逆周期調節機制,鼓勵和引導上市公司回購、股東增持,同時完善行政、民事、刑事立體追責體系。

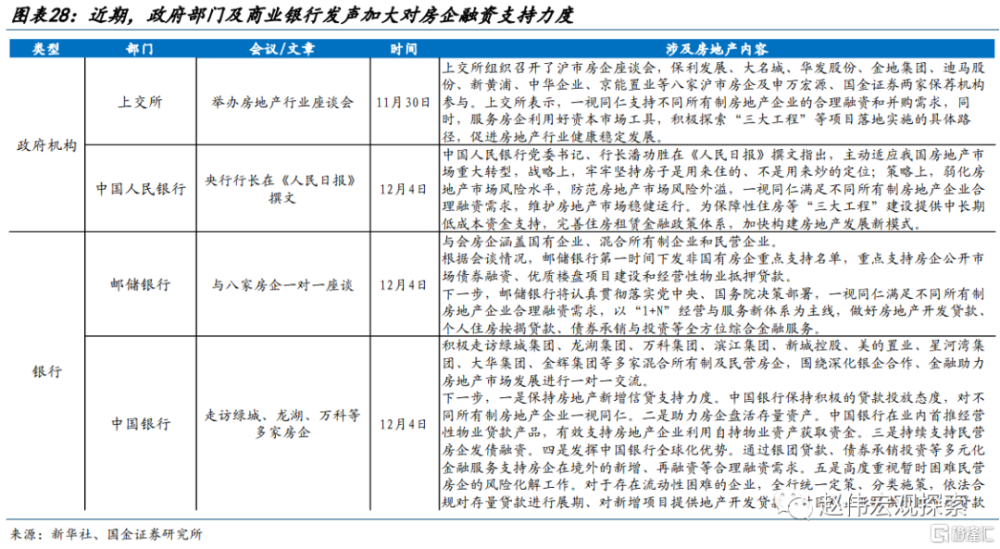

(三)穩地產:央行表示爲保障性住房等“三大工程”建設提供中長期低成本資金支持

要聞:11月30日,上交所組織召开滬市房企座談會。12月4日,央行行長在《人民日報》發表《加快現代中央銀行制度建設 構建中國特色現代金融體系》。郵儲銀行與八家房企一對一座談。中國銀行走訪綠城、龍湖、萬科等多家房企开展一對一交流。

來源:部委網站、地市政府網

央行行長在《人民日報》撰文表示要主動適應我國房地產市場重大轉型。文章提到,战略上牢牢堅持房子是用來住的、不是用來炒的定位;策略上,弱化房地產市場風險水平,防範房地產市場風險外溢,一視同仁滿足不同所有制房地產企業合理融資需求。

本周,上交所組織召开滬市房企座談會,表示一視同仁支持不同所有制房地產企業的合理融資和並購需求。保利發展、大名城、華發股份、金地集團、迪馬股份、新黃浦、中華企業、京能置業等八家滬市房企及申萬宏源、國金證券兩家保薦機構參與本次座談。上交所表示服務房企利用好資本市場工具,積極探索“三大工程”等項目落地實施的具體路徑。

郵儲銀行、中國銀行开展與房企座談、走訪活動,與會房企涵蓋國有企業、混合所有制企業和民營企業。郵儲銀行與八家房企一對一座談,並根據會談情況,第一時間下發非國有房企重點支持名單,重點支持房企公开市場債券融資、優質樓盤項目建設和經營性物業抵押貸款。中國銀行走訪綠城、龍湖、萬科等多家房企,表示下一步會保持房地產新增信貸支持力度,助力房企盤活存量資產,持續支持民營房企發債融資,高度重視暫時困難民營房企的風險化解工作。

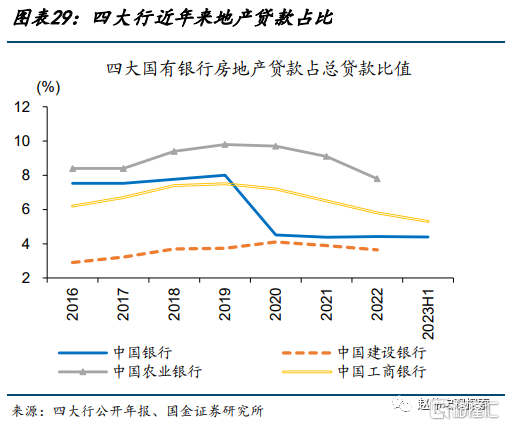

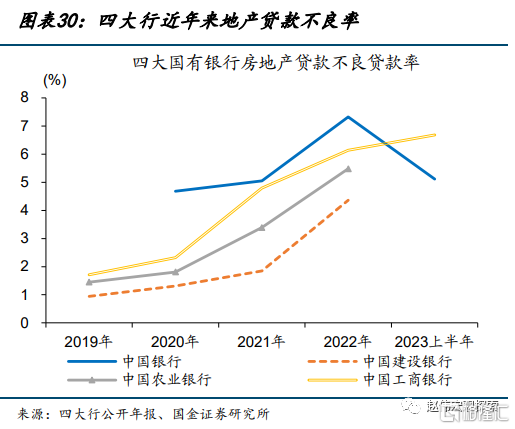

回顧四大行近年來地產業信貸情況,基本在2019年前後信貸全面收緊。2020年四大國有銀行房地產貸款佔總貸款比例均下滑,地產業貸款不良率提升。近期,商業銀行的陸續發聲加大對房企融資支持力度,郵儲銀行已第一時間下發非國有房企重點支持名單,中國銀行從保持房地產新增信貸支持力度等五個角度提出具體措施,表態全行會統一定策、分類施策,依法合規對流動性困難的民企進行存量貸款展期、對新增項目提供地產开發貸款。

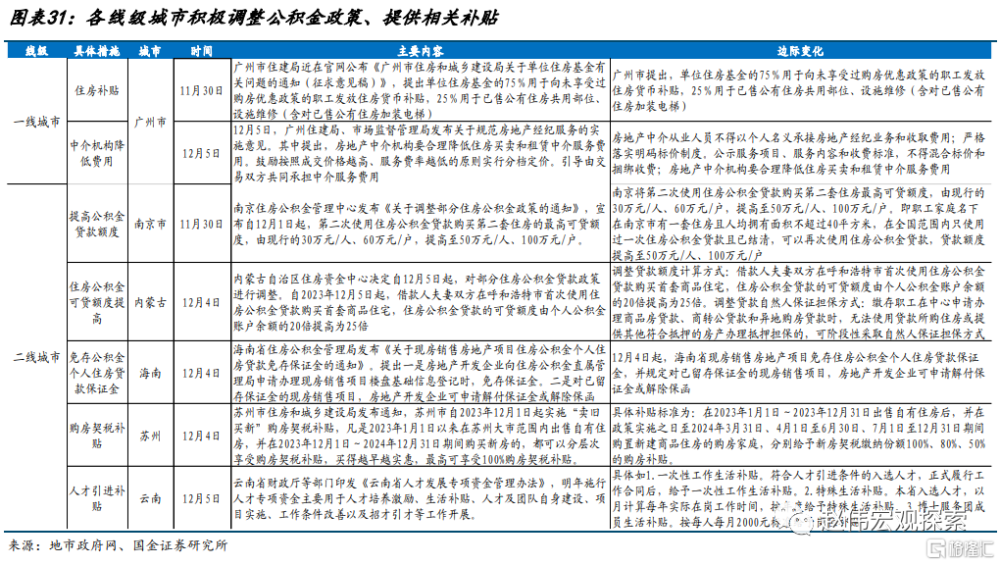

本周地方地產政策優化,一线城市中,廣州調整公積金政策並發文規範中介服務。11月30日,廣州住建局公布《廣州市住房和城鄉建設局關於單位住房基金有關問題的通知(徵求意見稿)》,提出單位住房基金75%用於向未享購房優惠職工發放住房貨幣補貼。12月5日,廣州住建局、市場監督管理局發布關於規範房地產經紀服務的實施意見。意見稿提出房地產中介機構要合理降低住房买賣和租賃中介服務費用。

二线城市中,南京、內蒙古、海南優化調整公積金政策,蘇州、雲南提供相應補貼。南京市宣布自12月1日起,調高第二次使用住房公積金貸款購买第二套住房的最高可貸額度,由現行的30萬元/人、60萬元/戶,提高至50萬元/人、100萬元/戶。內蒙古自2023年12月5日起,調整借款人夫妻雙方在呼和浩特市首次使用住房公積金貸款購买首套商品住宅的政策,住房公積金貸款的可貸額度由個人公積金账戶余額的20倍提高爲25倍。蘇州自2023年12月1日起實施“賣舊买新”購房契稅補貼, 2023年1月1日以來在蘇州大市範圍內出售自有住房,並在2023年12月1日至2024年12月31日期間購买新房的,可分層次享受購房契稅補貼。

風險提示

1. 經濟復蘇不及預期。海外形勢變化對出口拖累加大、地產超預期走弱等。

2. 政策落地效果不及預期。債務壓制、項目質量等拖累政策落地,資金滯留金融體系等。

注:本文爲國金證券2023年12月12日研究報告:《地產“三大工程”,進展如何?》,報告分析師:趙偉S1130521120002

標題:地產“三大工程”進展如何?

地址:https://www.iknowplus.com/post/60720.html