科創再領漲--“美”周市場復盤

核心觀點

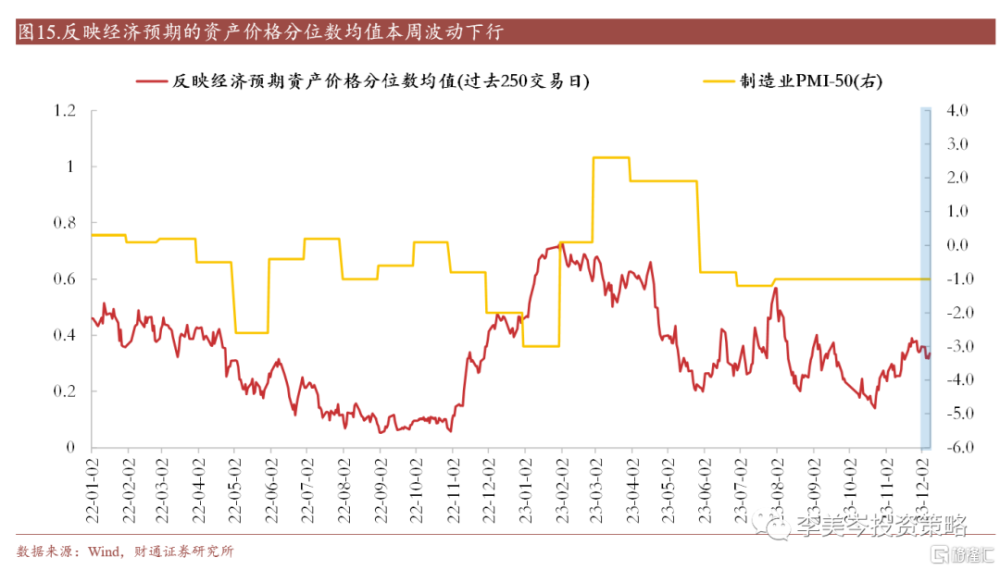

當前仍處於政策數據驗證期內,A股行情震蕩偏弱。本周受穆迪下調中國主權信用評級影響,上證指數再度失守3000點,市場情緒受壓制,北向單日流出75億元。但不乏積極因素支撐行情,海外美國PMI和就業等數據驗證景氣下行,周四美債利率下降至4.14%,降息預期略有升溫;國內財新PMI創3個月新高、出口增速回正、國新繼續增持ETF、社保基金投資靈活度提高、政治局會議召开等,均一定程度提振市場情緒。本周北向資金流出幅度加大,共累計淨流出58億元。周五美國非農就業數據超預期、失業率超預期回落,美債利率略有反彈,建議關注美國通脹和經濟景氣變動。

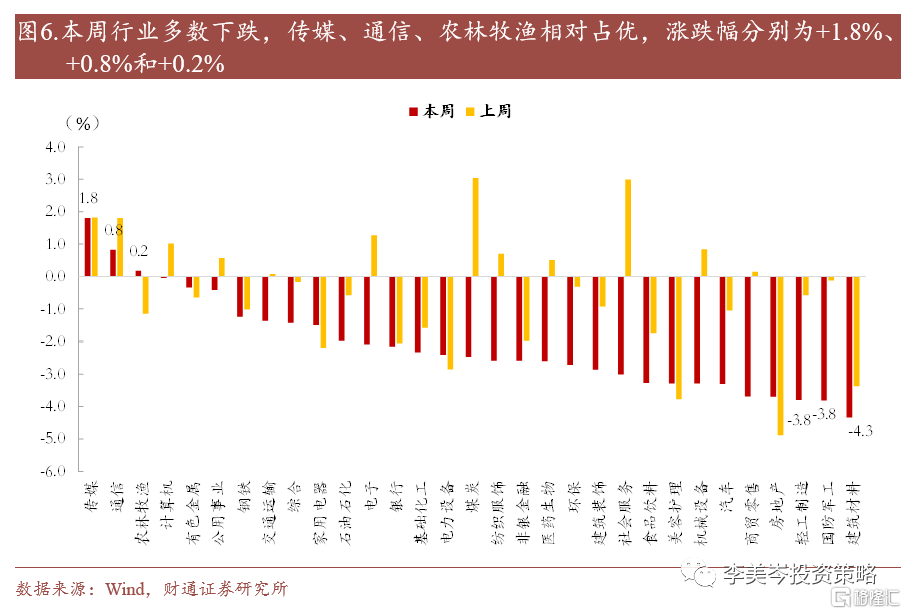

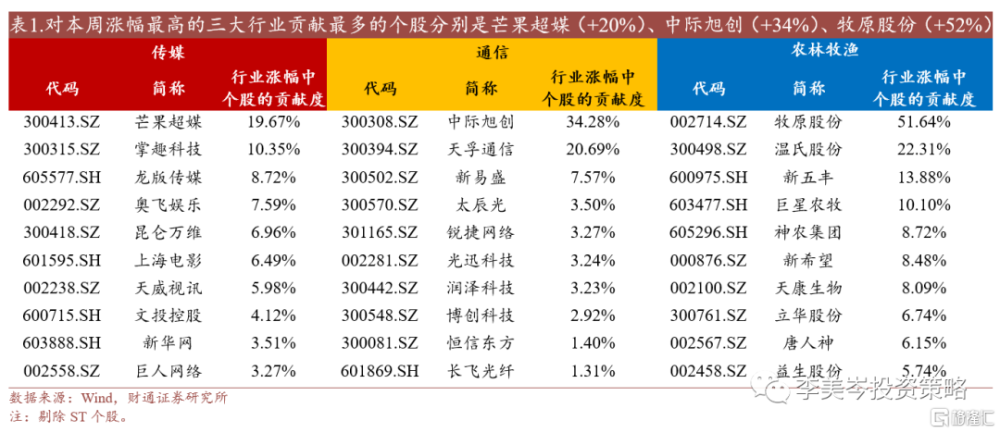

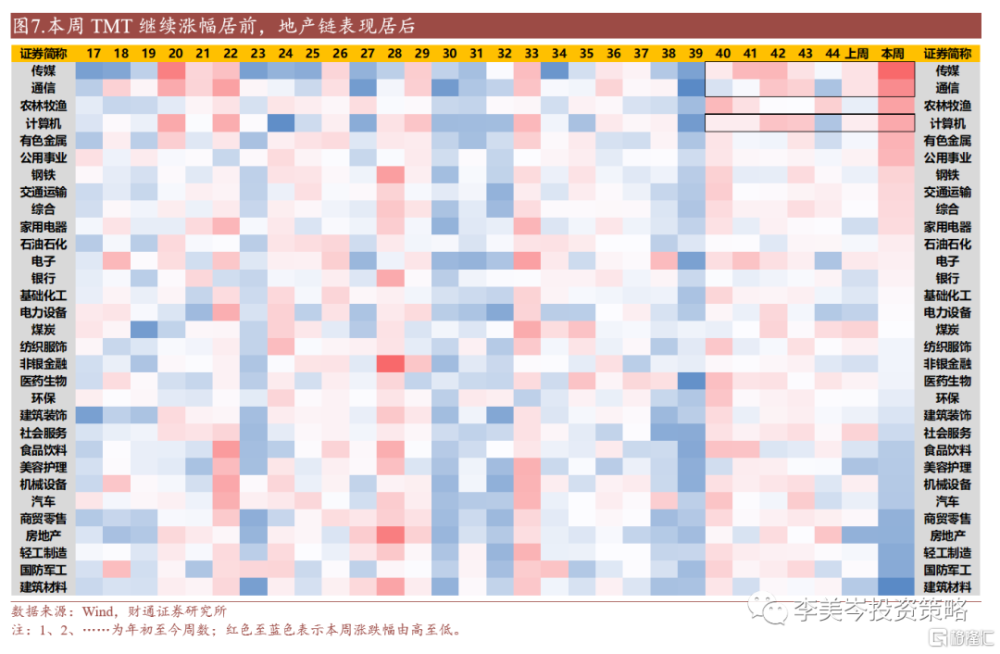

本周行業多數收跌,TMT表現居前。其中,傳媒(+1.8%)、通信(+0.8%)、農林牧漁(+0.2%)漲幅居前;建築材料(-4.3%)、國防軍工(-3.8%)和輕工制造(-3.8%)跌幅居前。具體看,TMT迎來多重催化,一是谷歌發布最強AI模型Gemini,刺激ChatGPT、AIGC等相關板塊上漲;二是AMD發布會推出大內存MI300系列產品,提振板塊情緒;三是11月共87款國產遊戲獲批,305部網絡微短劇備案公示,催化相關板塊行情。農林牧漁方面,近期淘汰母豬價格大跌,催化板塊底部預期,疊加年末需求預期回暖,以及近期日本、美國、荷蘭等多國禽流感疫情告急,板塊預期改善。

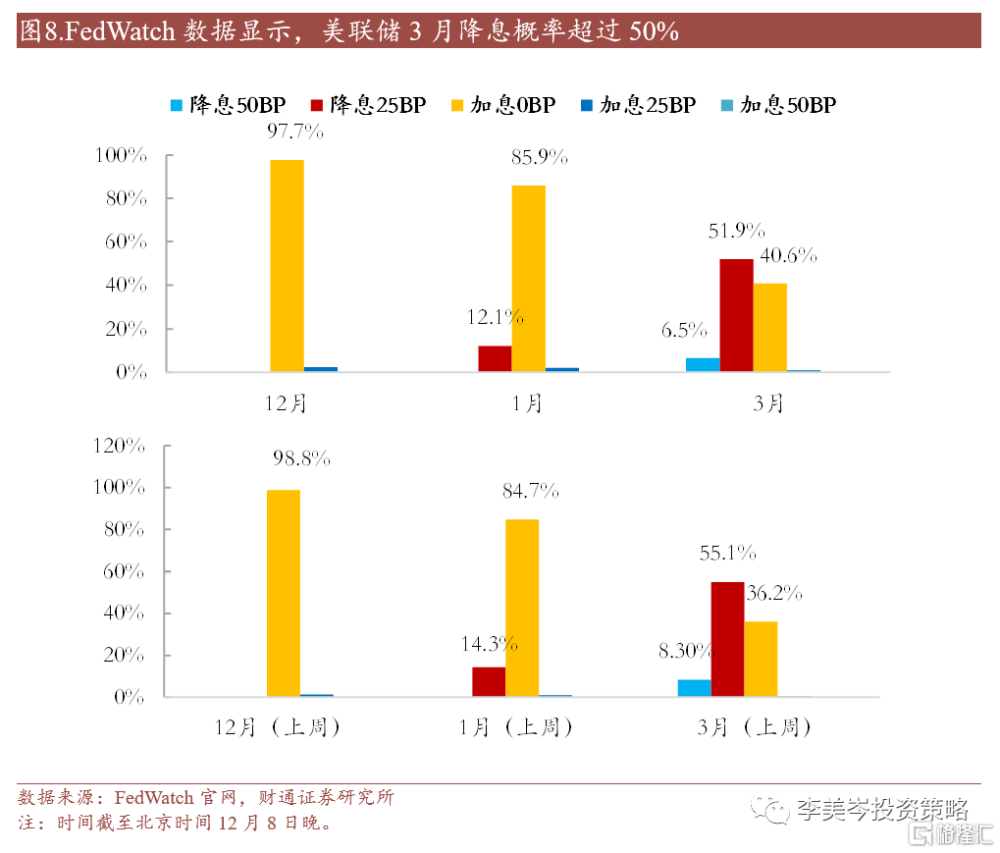

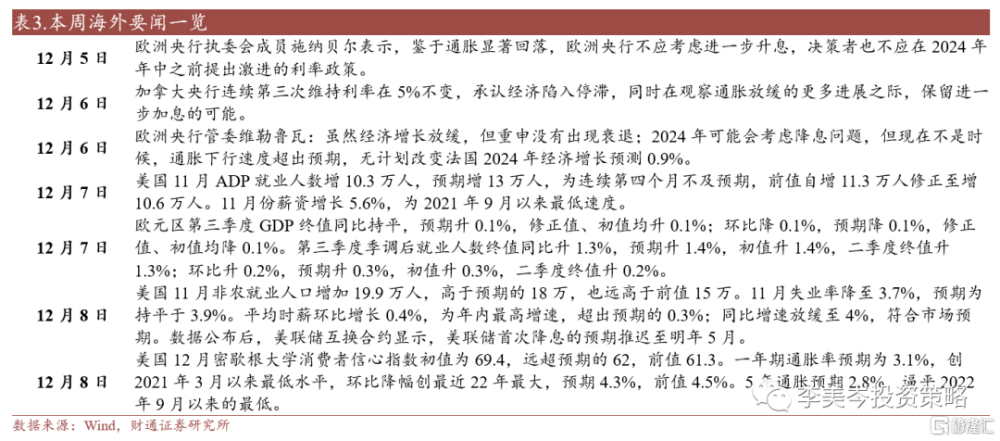

國內外貿穩中向好,美國景氣繼續下行。國內:出口顯著改善,同比回正至1.7%,低基數效應和外需改善或爲主要原因。進口同比增長0.6%有所下滑,對應貿易順差擴大5.5%。另外,11月財新綜合PMI回升至51.6,創三個月新高,國內企業生產經營活動繼續改善。政策端,周五政治局會議提出“穩中求進、以進促穩、先立後破”;財政部修訂社保基金投資管理辦法提高社保基金投資靈活度;上海自貿區高水平制度型开放方案出台,對外开放步伐再邁進。海外:美國11月制造業PMI連續13月萎縮;ADP就業人數連續四個月不及預期,驗證景氣下行,美債利率繼續下降,市場預期降息或提前至明年3月。但周五11月非農就業人口高於預期和前值;失業率降至3.7%,低於預期和前值。周五美債利率回升至4.23%,美聯儲首次降息預期推遲至明年5月。

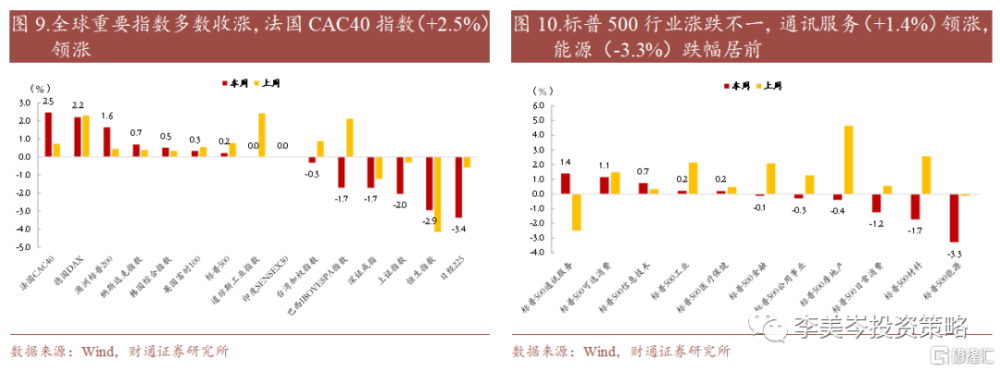

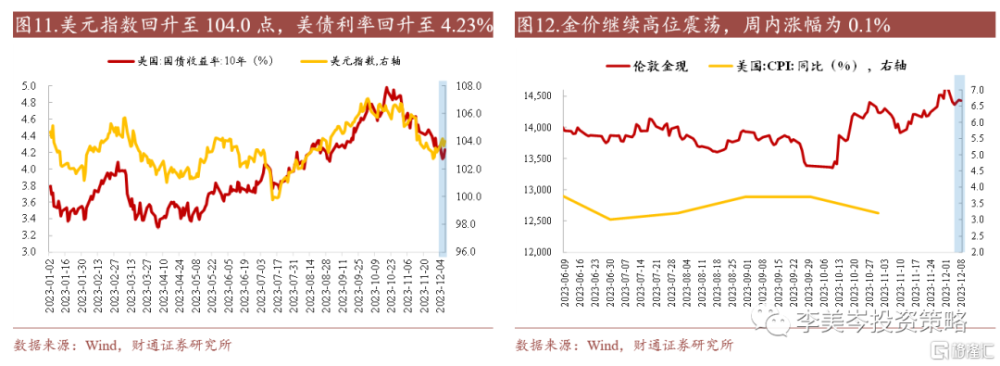

大類資產:1)海外股市多數收漲,納斯達克指數(+0.7%)領漲美股三大指數。2)美債利率、美元指數小幅回升至4.23%、104.0點。3)大宗方面,金價高位震蕩,周內上漲0.1%;WTI原油周內下跌3.29%,布油周內下跌2.48%。

未來兩周重點關注:1)國內:12月12日,11月社融數據、新增人民幣貸款;12月15日,11月社零數據;2)海外:12月12日,美國11月CPI;12月13日,美國11月核心PPI;12月14日,12月聯邦基金目標利率。

風險提示:宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

正文

1 A股:政策數據驗證期,A股市場震蕩偏弱

1.1上證指數跌破3000點,科創50漲幅居前

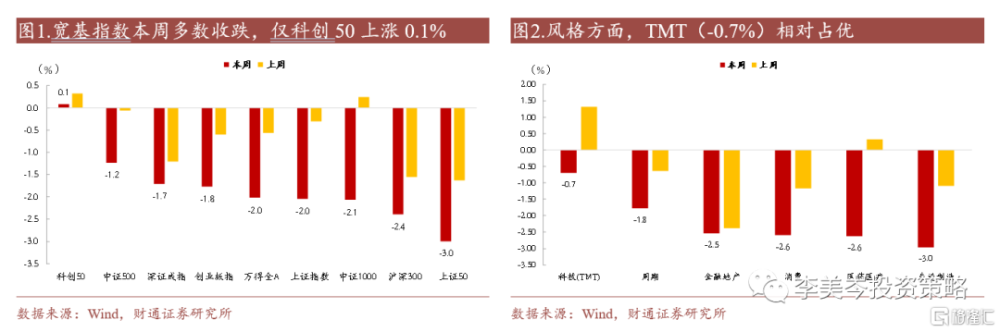

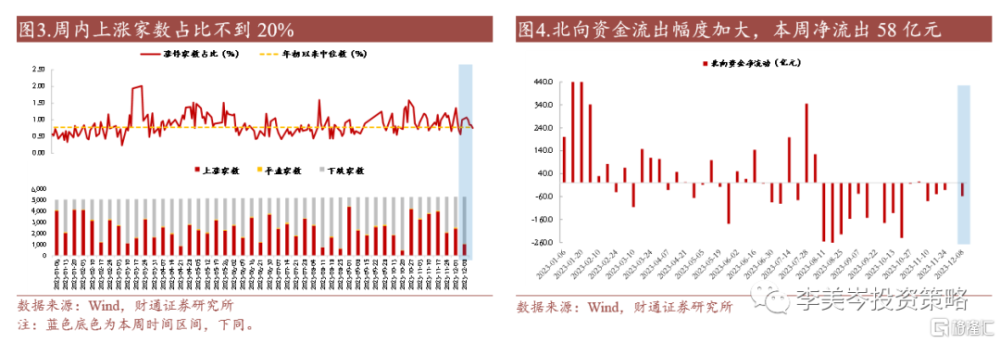

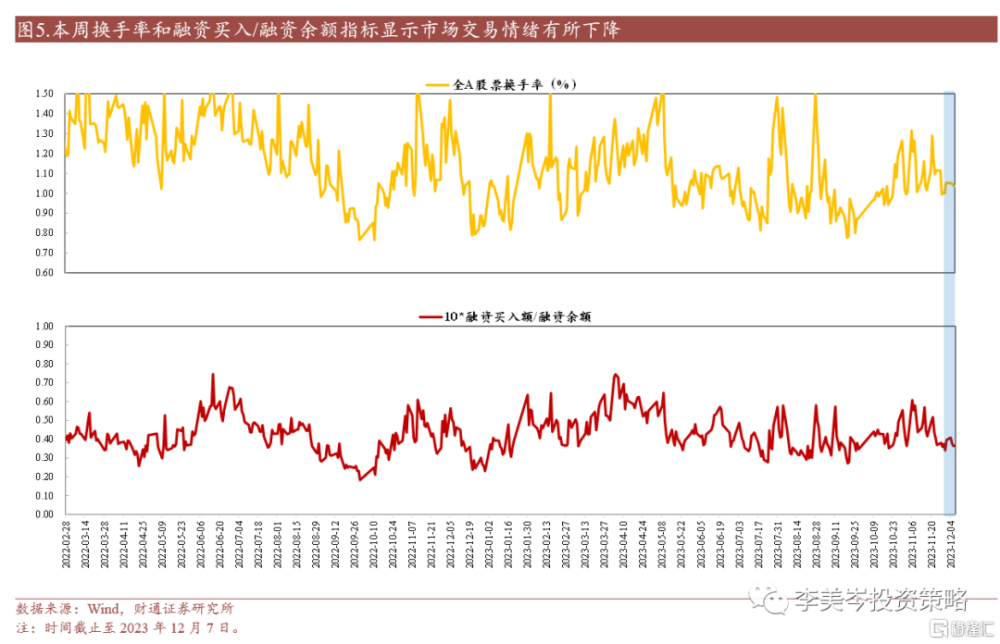

本周市場情緒延續偏弱,寬基指數多數收跌,科創50以+0.1%領漲,其次是中證500、深證成指以-1.2%和-1.7%相對佔優;上證50、滬深300、中證1000跌幅居前,漲跌幅分別爲-3.0%、-2.4%、-2.1%。風格方面,TMT(-0.7%)漲幅居前,先進制造(-3.0%)跌幅居前。整體來看,本周交易情緒有所降溫,周內上漲公司家數佔比不到20%。

當前仍處於政策數據驗證期內,A股行情震蕩偏弱。受穆迪下調中國主權信用評級影響,上證指數再度失守3000點,市場情緒受壓制,北向資金單日流出75億元。但不乏積極因素支撐行情,周內海外美國PMI和就業等數據驗證景氣下行,周四美債利率下降至4.14%,降息預期略有升溫;國內財新PMI創3個月新高、出口增速回正、國新繼續增持ETF、社保基金投資靈活度提高、政治局會議召开等,均一定程度提振市場情緒。外資看,本周北向資金流出幅度有所擴大,累計淨流出58億元。

但周五美國非農就業數據超預期、失業率超預期回落,美債利率略有反彈,美聯儲首次降息預期推遲至明年5月,或對下周的A股表現帶來影響,建議關注美國國內通脹和景氣變動。

1.2TMT板塊領漲,地產鏈表現欠佳

本周行業多數收跌,TMT表現居前。其中,傳媒(+1.8%)、通信(+0.8%)、農林牧漁(+0.2%)漲幅居前;建築材料(-4.3%)、國防軍工(-3.8%)和輕工制造(-3.8%)跌幅居前。

具體來看,TMT迎來多重催化:一是谷歌發布AI模型Gemini,兼具理解文本、處理圖像、視頻和音頻等功能,號稱谷歌最先進AI模型,刺激ChatGPT、AIGC等相關板塊上漲;二是AMD發布會推出MI300系列產品,旨在處理人工智能應用中的大量工作負載,內存是英偉達H100的2.4倍,提振板塊情緒;三是據官方統計,11月共87款國產遊戲獲批,305部網絡微短劇備案公示,催化相關板塊行情。農林牧漁方面,近期淘汰母豬價格大跌,催化板塊底部預期,疊加年末需求預期回暖,以及近期日本、美國、荷蘭等多國禽流感疫情告急,板塊預期改善。

中指研究院發布,11月全國百城新建住宅平均價格環比較10月收窄0.02個百分點,二手住宅平均價格環比跌幅較10月擴大0.11個百分點,地產仍舊處於弱勢復蘇階段,地產鏈整體表現欠佳。國防軍工基本面未見明顯催化,仍處在持續調整期內,本周跌幅居前。

2 宏觀:國內外貿穩中向好,美國勞動力市場回暖

2.1出口回正驗證景氣向上,政治局會議提出“先立後破”

11月出口增速回正,外貿穩中向好態勢有所鞏固。11月我國進出口3.7萬億元,增長1.2%。其中出口顯著改善,出口金額爲2.1萬億元,同比回正至1.7%,低基數效應和外需有所改善或爲出口回暖的主要原因。進口看增速有所下滑,11月進口金額1.6萬億元,同比增長0.6%,對應貿易順差擴大5.5%。另外,11月財新綜合PMI回升至51.6,創三個月新高,反映國內企業生產經營活動繼續改善。

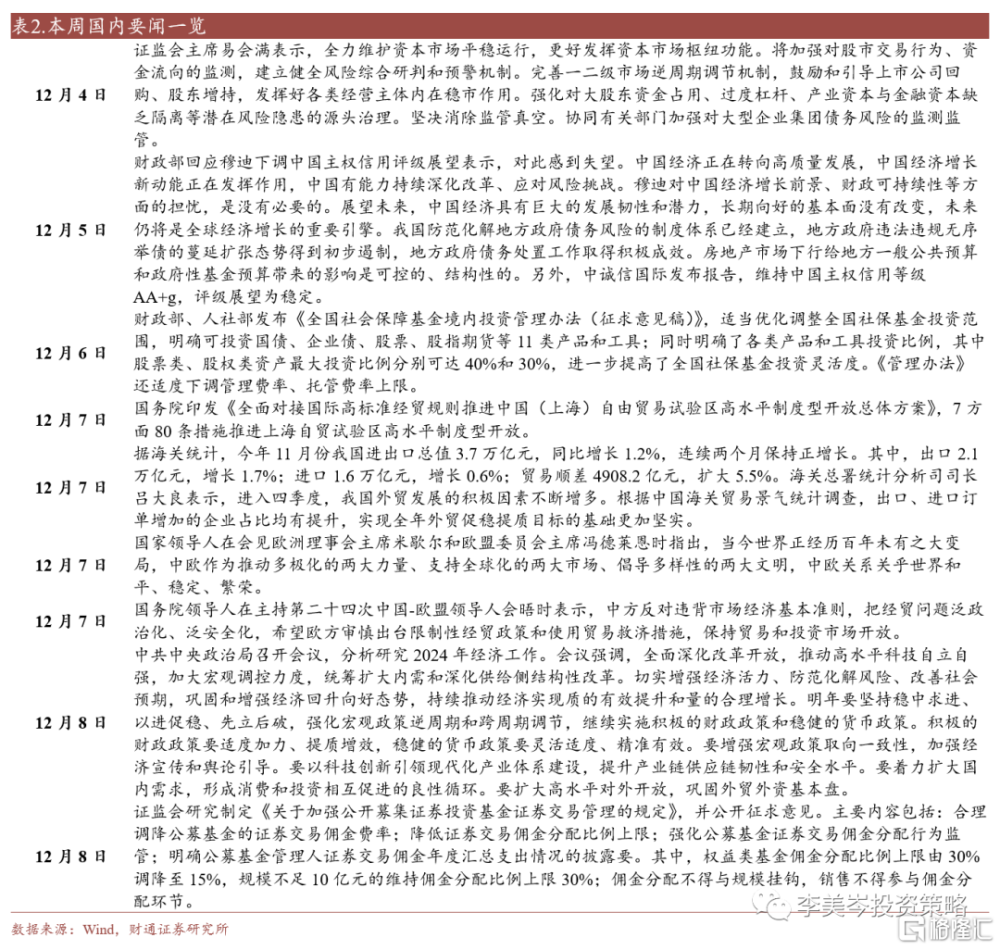

政治局會議提出“穩中求進、以進促穩、先立後破”。12月8日政治局會議召开,會議提出明年將強化宏觀政策逆周期和跨周期調節,繼續實施積極的財政政策和穩健的貨幣政策;要以科技創新引領現代化產業體系建設,提升產業鏈供應鏈韌性和安全水平;要着力擴大國內需求,形成消費和投資相互促進的良性循環。

資本市場或迎長线增量資金。繼上周國新增持ETF後,本周財政部修訂社保基金投資管理辦法,擴大可投資範圍,同時明確股票類、股權類資產最大投資比例分別可達40%和30%,提高社保基金投資靈活度,有望爲資本市場擴充增量資金。

對外开放步伐再邁進,上海自貿區高水平制度型开放方案出台。該方案有三方面突破:壓力測試水平更高、先行先試力度更大、試驗探索領域更廣。方案提出支持跨國公司設立資金管理中心、有序推進數字人民幣試點、支持保險資金依托上海自貿試驗區內有關交易所試點投資黃金等大宗商品等,將有力促進商品、技術、資金、數據等要素跨境自由便利流動。

2.2美國勞動力市場展現韌性,日本央行表態偏鷹

美國方面,就業和失業率驗證勞動力市場韌性,降息預期推遲至明年5月。美國11月制造業PMI爲46.7低於預期,連續13月萎縮。其中新訂單分項連續15月收縮,爲82年來最長紀錄。美國11月ADP就業人數增10.3萬人,已連續第四個月不及預期。周四前在景氣下行和勞動力市場疲軟之下,美債利率繼續下行8BP至4.14%,市場預期降息或提前至明年3月。然而周五數據顯示,美國11月非農就業人口增加19.9萬人,高於預期和前值;11月失業率降至3.7%,低於預期和前值。受此影響美債利率回升至4.23%,美聯儲首次降息的預期推遲至明年5月。

日本方面,央行行長、副行長釋放鷹派信號。周三,日本央行副行長暗示,日本央行可能很快結束世界上最後一個負利率政策;次日日本央行行長在國會發言稱,如果加息的話有多種選項可以用於調整政策利率。此番言論催化市場對日本貨幣政策正常化預期,日元受催化一度升值。

3 大宗:美債利率繼續下行,金價維持高位震蕩

3.1海外市場:全球股市多數收漲,美股通訊服務板塊佔優

本周全球股市多數收漲,法國CAC40指數(+2.5%)領漲。美股市場方面,納斯達克指數、標普500指數、道瓊斯工業指數周度漲跌幅+0.7%、+0.2%、+0.01%。標普500行業漲跌不一,其中通訊服務(+1.4%)、可選消費(+1.1%)領漲,材料(-1.7%)、能源(-3.3%)跌幅居前。

3.2 美元資產:美債利率、美元指數小幅回升

美債利率回升至4.23%,美元指數回升至104.0點。美國就業與薪資增長放緩,勞動力市場降溫,或帶動通脹逐步達到美聯儲目標。市場對美聯儲降息的預期升溫,疊加日本央行行長發表的鷹派言論,均給予美元指數下行壓力。但美國與非美經濟體間的基本面存在分化,美元指數或呈區間震蕩。

3.3大宗商品:金價仍舊高位調整,鋼價預計隨成本震蕩

現貨黃金周內上漲0.1%。黃金交易仍由宏觀基本面主導。市場對美聯儲明年降息的預期略有升溫,黃金價格有所調整。短期預計震蕩調整,後續等待新的數據指引,關注近期的美國非農與CPI數據。

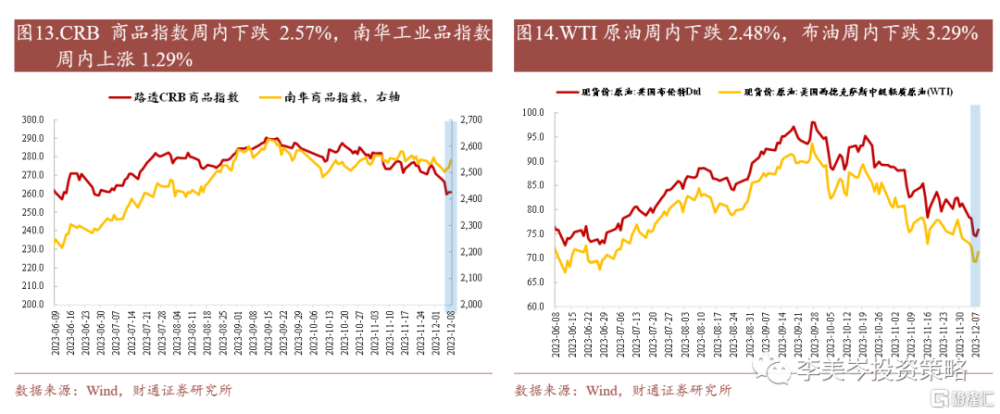

CRB商品指數周內下跌2.57%,南華工業品指數周內下跌1.29%。銅等有色金屬方面,淡季氛圍效應顯著,需求前景不佳。但海外銅礦巴拿馬科布雷銅礦面臨關閉憂慮,供應面預期收緊,疊加美元走軟,爲銅價帶來支撐。預計短期內銅價區間震蕩回調。黑色金屬方面,宏觀利多行情告一段落,鋼材回歸產業邏輯主導。產業層面,鋼材供需雙弱,需求進入淡季,建築鋼材交易量或逐步萎縮。供給上,盈利偏低使得產量仍處較低水平。如果沒有供需矛盾,鋼價預計隨成本端震蕩。

原油方面,WTI原油周內下跌3.29%,布油周內下跌2.48%。沙特與俄羅斯聯合發布聲明呼籲減產,但由於此前OPEC+會議的成果不及市場預期,當前供給端在油價中得影響權重有所下滑。短期油價在快速回調後有企穩態勢,關注OPEC+的減產執行效果。在全球經濟下行與長期高利率的影響下,2024年一季度需求端的波動可能再度主導油價,中期以偏空思路看待。

風險提示:宏觀經濟大幅波動、產業政策風險、市場波動超預期、通脹超預期、美聯儲加息超預期等。

注:本文來自財通證券2023年12月09日發布的證券研究報告:《科創再領漲--“美”周市場復盤(12月第2周)》;報告分析師 :李美岑 SAC執業證書編號:S0160521120002、 王亦奕 SAC執業證書編號:S0160522030002

標題:科創再領漲--“美”周市場復盤

地址:https://www.iknowplus.com/post/60048.html