中金:估值回復和高盈利水平爲紅利股票帶來資本利得

Abstract

摘要

國內分紅制度日漸完善

紅利股票爲何受到投資者追捧?紅利策略的高收益來源有兩個較爲經典的理論:在手之鳥理論認爲股息收益的風險較低,投資者會傾向獲得更加安全的股息收益;信號理論認爲管理者擁有公司更多的信息,他們會用股息的變化向市場傳達收益相關的信號。因此股息作爲一種穩定的收入來源和公司利好信號,使紅利策略引起投資者的廣泛關注。

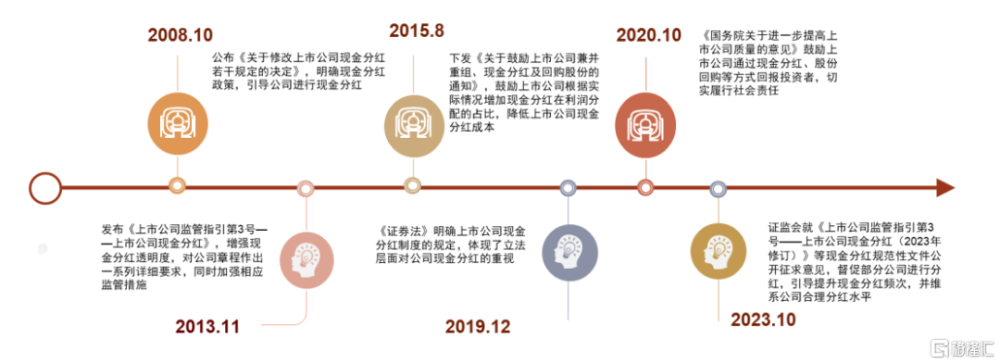

分紅制度日漸完善。2023年10月,證監會就《上市公司監管指引第3號——上市公司現金分紅(2023年修訂)》等現金分紅規範性文件公开徵求意見。修改主要包括加強制度約束督促分紅、持續引導提高分紅水平。我們認爲這些修改將進一步規範和優化分紅方式,激勵分紅適度的公司,從而或帶動紅利風格表現。

紅利的配置和選股:紅利風格適宜避險導向配置,獲取股息收益與資本利得的雙重保障

紅利資產未來具有較高配置價值。在股票資產中,對紅利風格表現有一定預測性的指標包括1年美債利率與新增投資者數量同比。目前美債利率已經處於歷史相對高位,新增投資者速度整體仍處下行區間,我們認爲紅利風格有望繼續維持優勢,但短期建議投資者持續跟蹤市場避險情緒相關指標進行判斷。與債券資產對比,紅利股的股利溢價率維持高位,政策利好和國債利率下行也使紅利風格進入新階段,具有較高的配置價值。

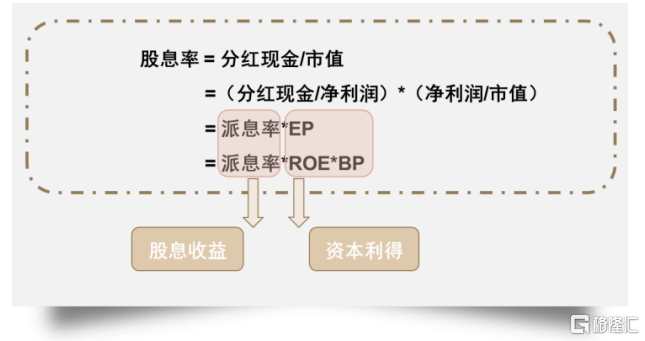

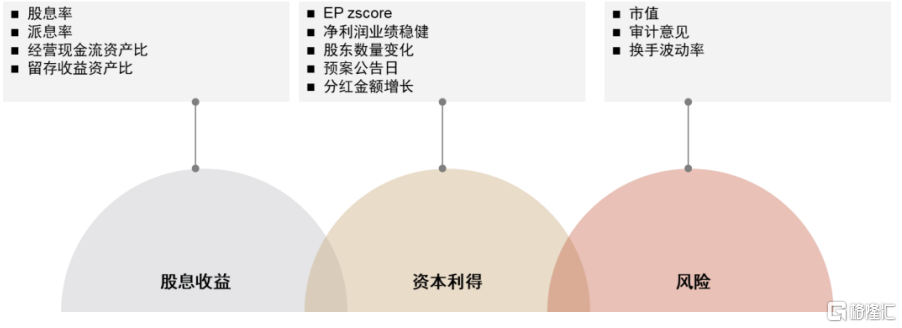

股息收益爲紅利策略提供了安全墊。紅利策略的收益來源可分爲股息收益和資本利得,其中股息收益爲紅利策略提供安全墊,因此紅利股的投資者傾向於持有未來具有高分紅特徵的股票。經檢驗,我們發現過去兩年股息率均值、派息率、現金流比總資產和留存收益比總資產四個維度對股票未來的分紅水平具有一定的預測能力。

估值回復和高盈利水平爲紅利股票帶來資本利得。資本利得的收益來源爲估值的均值回復和高盈利水平,其中EP標准分可以提升紅利股估值的均值回復收益,而業績穩健和公司股東標准分可以提升高盈利水平帶來的收益。此外分紅預案日後也有一定超額收益,爲紅利股票帶來資本利得。

行穩致遠,提高策略安全邊際。紅利策略通常具有避險屬性,當投資者風險偏好降低時傾向持有紅利策略,因此我們在紅利風格內選股時需要考慮審計意見、市值和波動率,從而提高策略安全邊際,降低組合下行風險。

紅利優選策略:近五年表現出色,年化收益實現29.02%

結合股息收益、資本利得和風險規避,構建紅利優選策略。我們在紅利基礎池篩選股票時需要關注股息收益、資本利得和風險規避因子三個角度,從而捕捉紅利股未來的股息收益和紅利風格的資本利得,並控制組合整體的下行風險。

資本利得和風險規避維度均有較強的收益貢獻。我們對紅利優選策略進行收益拆分,發現股息收益維度增厚了紅利股收益,策略相對中證紅利全收益指數有穩定的超額。資本利得和風險規避維度也有較強的收益貢獻,股息收益、資本利得和風險規避維度自2010年以來分別貢獻3.48%、3.90%和3.23%的年化超額收益。

近五年紅利優選策略年化收益實現29.02%。紅利優選策略整體相對中證紅利全收益指數有超額收益,且近五年策略持續跑贏基准指數,實現29.02%的年化收益。

風險

風險提示:本篇報告基於市場歷史表現搭建策略,無法確保策略樣本外表現。

Text

正文

紅利概況:關注度與日俱增

國內分紅制度日漸完善

紅利股票爲何受到投資者追捧?“狗股策略”[1]出色的收益表現讓紅利投資進入投資者的視野,而紅利股票的高收益來源有兩個較爲經典的理論:在手之鳥理論認爲股息收益的風險較低,投資者會傾向獲得更加安全的股息收益;信號理論認爲管理者擁有公司更多的信息,他們會用股息的變化向市場傳達收益相關的信號。因此股息作爲一種穩定的收入來源和公司利好信號,使紅利策略引起投資者的廣泛關注。

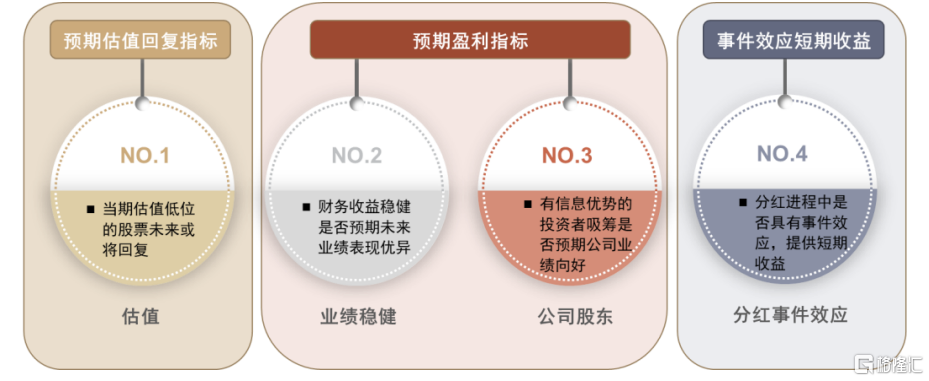

圖表1:紅利策略收益來源

資料來源:Investopedia,中金公司研究部

分紅制度日漸完善。2023年10月,證監會就《上市公司監管指引第3號——上市公司現金分紅(2023年修訂)》等現金分紅規範性文件公开徵求意見。修改主要包括加強制度約束督促分紅、持續引導提高分紅水平。我們認爲這些修改將進一步規範和優化分紅方式,激勵分紅適度的公司,從而或帶動紅利風格表現。

圖表2:分紅制度發展

資料來源:證監會,中國政府網,中金公司研究部

分紅數據面面觀

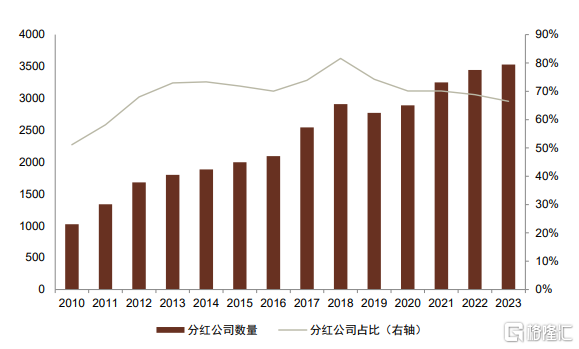

現金分紅的公司數量有所提升。過去十幾年間,越來越多的上市公司選擇現金分紅的方式向股東發放收益,並向市場發出積極的信號。由下圖可知,分紅公司總數穩中有升,分紅公司比日趨穩定。

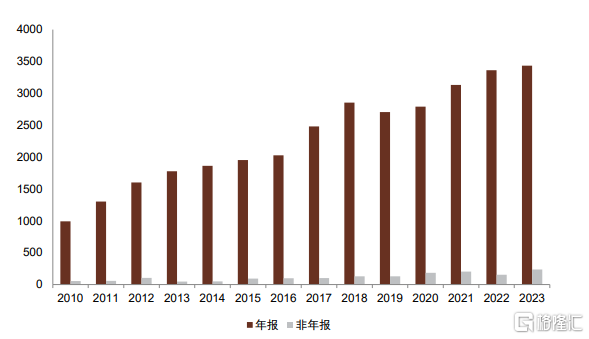

年報分紅爲主要選擇。上市公司分紅有定期分紅和特別分紅的選擇,其中大部分公司選擇在年報公布後發布年度分紅預告。由下圖可知,年度分紅數量佔總分紅數量的比值一直趨於高位,由此可見年報分紅爲大部分上市公司的主要選擇。

圖表3:A股分紅公司數量與佔比

注:數據截至2023-11-30;按照除權除息日所在年份進行統計

資料來源:Wind,中金公司研究部

圖表4:A股年報分紅與非年報分紅數量對比

注:數據截至2023-11-30;按照除權除息日所在年份進行統計

資料來源:Wind,中金公司研究部

分紅預案公告日披露預計分紅金額。公司分紅有四個關鍵日期,即預案公告日、股東大會公告日、分紅實施公告日和除權除息日,公司在預案公告日會披露預計分紅金額,並於分紅實施公告日披露除權除息日期和實際分紅金額。

圖表5:公司分紅主要日期

資料來源:中金公司研究部

紅利策略的收益來自哪裏?

適用場景:紅利風格適宜避險導向配置

從股市風格和股債配置兩種角度判斷紅利策略的適用場景。紅利股票通常每年定期支付現金,使紅利股票具有一定的類債屬性,因此我們可以在股票中選擇何時配置紅利風格,也可以在紅利股和債券中判斷股債的配置性價比。

圖表6:紅利策略適用場景指標篩選

資料來源:中金公司研究部

股市風格:1年美債利率與新增投資者數量同比

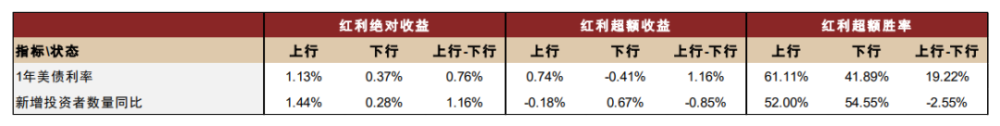

紅利風格在市場風險偏好較低時表現較好。對紅利風格表現有一定預測性的指標包括1年美債利率與新增投資者數量同比。其中,美債利率與紅利風格表現呈正相關,而新增投資者數量則是呈現負相關。

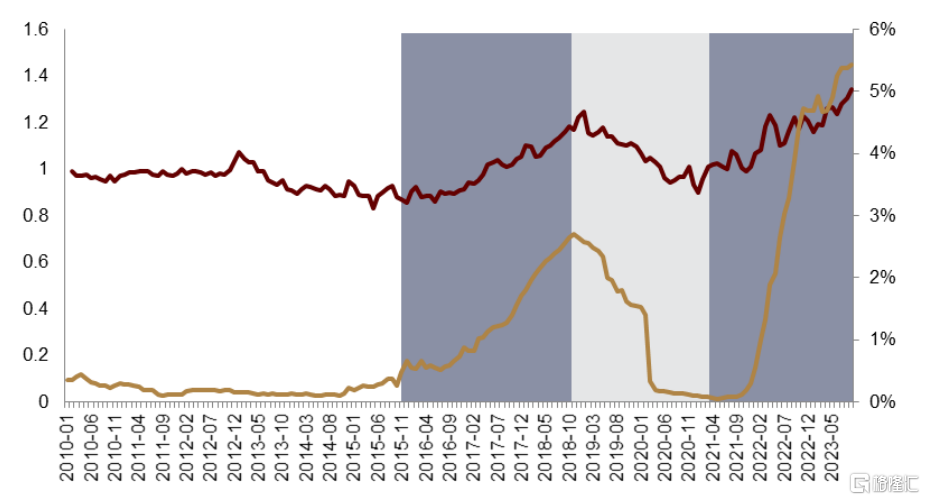

宏觀環境角度,1年滾動平滑後的1年美債利率與紅利相對淨值爲同期正向指標。具體而言,2015年11月至2018年年末,美債利率呈現上升趨勢,同期的紅利相對淨值同樣穩步增加;2019年至2020年末,美債利率受新冠疫情等影響逐漸下調,而同期紅利指數相對表現不佳。2021年以來,美債利率呈現加速上行趨勢,同時紅利指數表現較好,相對淨值波動上升。美債利率上行時,相較於下行時期而言,平均紅利絕對收益高0.76%,相對收益高1.16%;上行時紅利超額勝率爲61.11%。

美債利率上升意味着投資者的避險情緒上升。當市場的風險厭惡程度較高時,投資者會選擇相對高紅利、低風險的股票以滿足其風險偏好。美債利率上升意味着投資者的避險情緒上升,因此紅利股在美債利率上升時表現較好,反之亦然。

圖表7:紅利相對淨值與1年美債利率呈正相關

注:紅利相對淨值爲中證紅利全收益指數相對於萬得全A指數的相對淨值;淺灰色色塊爲指標下行區間,深灰色色塊爲指標上行區間;數據截至2023-09-28

資料來源:Wind,中金公司研究部

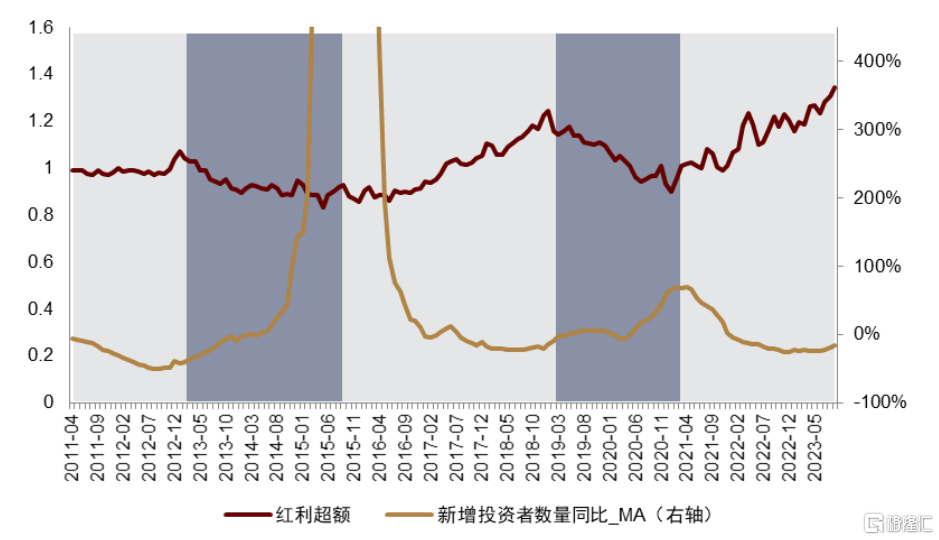

市場表現層面,新增投資者數量是紅利相對淨值的同期反向指標。其中,2015至2016年的新增投資者數量激增是由原數據的異常值導致的,不從數值與變化強度上進行觀察。就趨勢而言,2015年下半年至2018年末紅利相對淨值與新增投資者數量呈反向變化特徵;與此相對,2019年至2020年新增投資者數量逐漸上升,而同期紅利指數表現不佳。2021年以來,新增投資者的數量逐漸下行,而紅利指數的相對淨值穩步上升。新增投資者數量上行時,相較於下行時期而言,平均紅利相對收益低0.85%;下行時紅利超額勝率爲54.55%。

投資者風險厭惡利好紅利走勢。新增投資者在進入市場時擁有更高的風險偏好,通常不會選擇風格穩健的紅利股作爲投資標的;相反,當新增投資者減緩進入市場時,投資者整體的風險厭惡程度較高,更大比例的投資者選擇投資紅利股,由此推高紅利指數。此外,新增投資者的數量也與市場走勢高度相關,新增投資者數量下行通常意味着市場景氣度趨弱,現有投資者可能會出於避險考慮投資相對穩健的紅利股。

圖表8:紅利相對淨值與新增投資者數量呈負相關

注:紅利相對淨值爲中證紅利全收益指數相對於萬得全A指數的相對淨值;淺灰色色塊爲指標下行區間,深灰色色塊爲指標上行區間;數據截至2023-09-28 資料來源:Wind,中金公司研究部

圖表9:對紅利風格區分度較高的宏觀與市場指標收益統計

注:紅利超額收益爲中證紅利指數相對於萬得全A指數的相對收益;統計區間爲2010/01/01至2023/09/28;上行下行對應指標狀態

資料來源:Wind,中金公司研究部

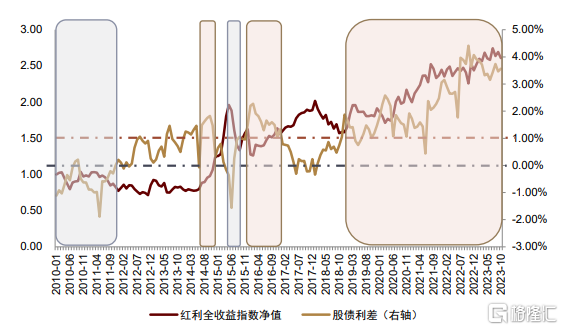

股債配置:股債利差

利用股債利差判斷股債配置的性價比。由於紅利股具有一定的債券屬性,也是穩健屬性的資金重點考慮配置的股票資產類型,因此我們可以比較紅利股的股息收益與債券的利息收益。我們用中證紅利指數的股息率減去十年期國債利率作爲股債利差,判斷股債配置的性價比。

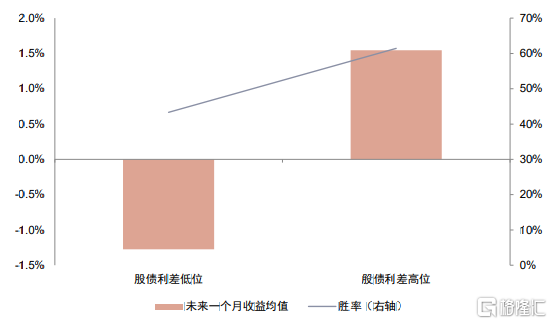

紅利指數股息率相對高於國債收益率時,紅利指數具有一定配置的性價比。由下圖可知,當股債利差處於高位時,紅利指數表現較優,而處於低位時則面臨一定回撤。我們統計了每月股債利差小於0%和大於1%時,下一個月的紅利指數收益表現,股債利差對紅利指數的表現有一定預測能力,股債利差高位期間紅利指數平均月度收益實現1.55%,勝率爲61%。

圖表10:股債利差較高利好紅利指數

注:數據截至2023-11-30;灰色色塊爲指標低位區間,紅色色塊爲指標高位區間

資料來源:Wind,中金公司研究部

圖表11:股債利差與紅利全收益指數平均收益統計

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

2024年展望:紅利資產有望維持優勢

展望2024年,我們認爲紅利風格有望維持優勢。近期擬推出的股息政策強化了紅利風格的長期價值,同時建議投資者應持續跟蹤市場避險情緒相關指標來輔助短期判斷。

政策影響:政策倡導推動分紅制度規範化,有利分紅公司,同時將提升分紅風格的關注度。證監會就《上市公司監管指引第3號——上市公司現金分紅(2023年修訂)》等現金分紅規範性文件公开徵求意見,我們認爲相關政策的推動或將進一步規範和優化分紅方式,激勵分紅適度的公司,從而或帶動紅利風格表現。

股市風格:持續跟蹤1年美債利率和新增投資者數量等市場避險情緒相關指標,結合進行判斷。由於美債利率已經處於歷史相對高位,新增投資者速度盡管整體仍處下行區間,若投資者風險偏好程度上升,紅利風格表現或出現一定回落,我們推薦投資者密切跟蹤市場避險情緒變量,從而輔助判斷紅利風格未來走勢。

股債配置:政策利好和國債利率下行使紅利風格配置進入新階段。由於中證紅利指數股息率的提升以及國債利率的下行,股債利差目前處於較高水平,我們認爲紅利股未來或具有一定配置性價比。

圖表12:紅利風格有望維持優勢

資料來源:中金公司研究部

紅利選股:股息收益與資本利得的雙重保障

紅利策略的目標是捕捉穩定收益,同時降低回撤風險。紅利股票相較於非紅利股票有一定的安全屬性,和債券相比又有更高的收益。本節我們將拆解紅利策略的收益來源,從股息收益和資本利得兩個角度捕捉紅利策略的穩定收益,同時考慮安全因素降低組合回撤風險。

圖表13:紅利策略收益表現拆解

資料來源:中金公司研究部

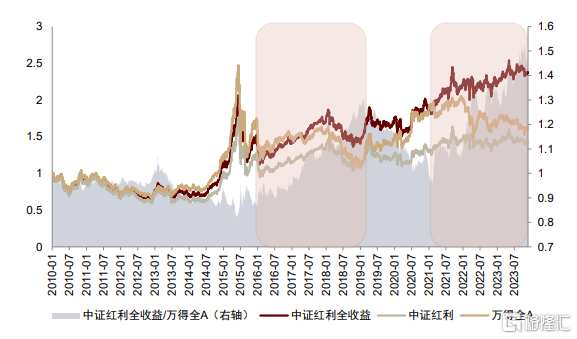

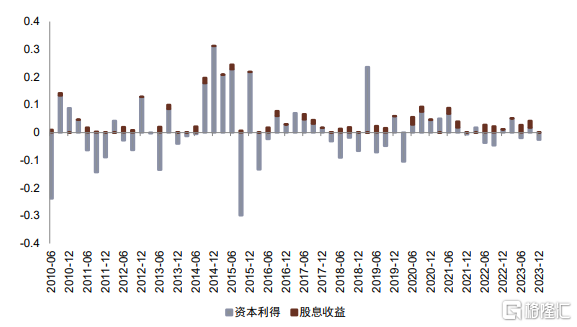

股息收益爲紅利策略提供安全墊。由下圖可知,近三年中證紅利指數走勢良好,其中紅利全收益指數表現更爲亮眼。我們根據兩個指數的季度收益率將紅利策略收益來源拆解爲股息收益和資本利得,發現紅利策略的股息收益保持穩定,爲組合收益提供一定的安全墊;而紅利策略的資本利得也較爲出色,近三年相較於全市場具有較爲穩定的收益表現。

圖表14:紅利指數近三年表現良好

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表15:紅利收益拆分

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

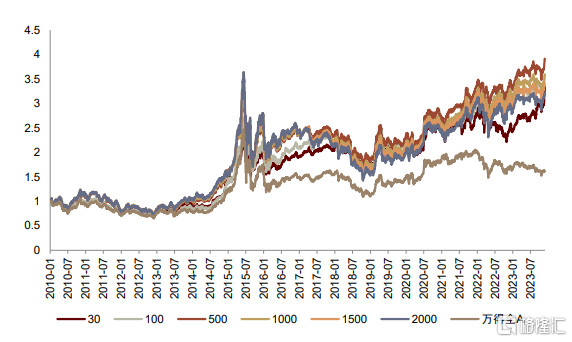

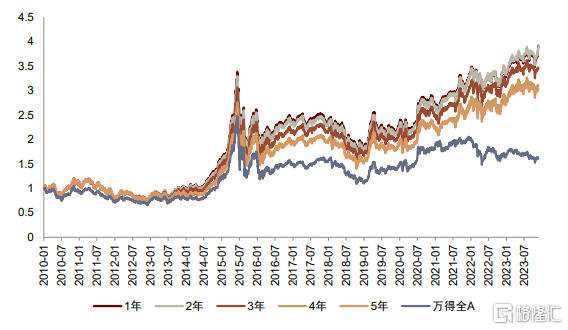

紅利股票池收益表現較爲出色。我們在每月月底根據股息率排名篩選排名前列的股票構建紅利基礎池,同時考慮公司是否連續分紅。由下圖靈敏性測試可知,當選擇股息率排名前500且連續兩年分紅的紅利基礎股票池時,策略整體收益亮眼且回撤相對可控。

圖表16:根據股息率排名篩選紅利基礎池

注:數據截至2023-11-30;手續費爲雙邊千四

資料來源:Wind,中金公司研究部

圖表17:排名前500結合連續分紅年份篩選紅利基礎池

注:數據截至2023-11-30;手續費爲雙邊千四

資料來源:Wind,中金公司研究部

圖表18:根據股息率排名篩選紅利基礎池收益統計

注:數據截至2023-11-30;手續費爲雙邊千四;基准指數爲萬得全A指數

資料來源:Wind,中金公司研究部

圖表19:排名前500結合連續分紅年份篩選紅利基礎池收益統計

注:數據截至2023-11-30;手續費爲雙邊千四;基准指數爲萬得全A指數

資料來源:Wind,中金公司研究部

圖表20:紅利策略基礎股票池

資料來源:中金公司研究部

股息收益:爲紅利策略提供安全墊

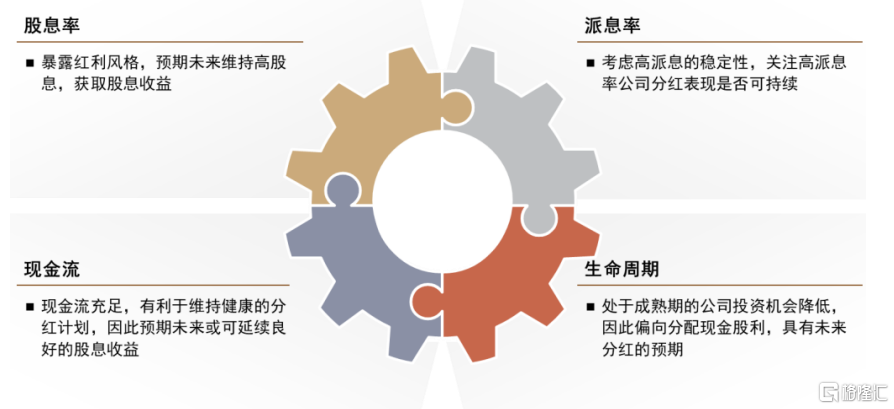

股息收益爲紅利策略提供安全墊。紅利策略的一個重要收益來源爲股息收益,希望獲取股息收益的投資者傾向於持有過去分紅表現不錯且未來分紅預期良好的股票,因此本節我們將從四個方向探討如何篩選未來有良好股息收益預期的股票。

圖表21:預期未來股息收益的指標

資料來源:中金公司研究部

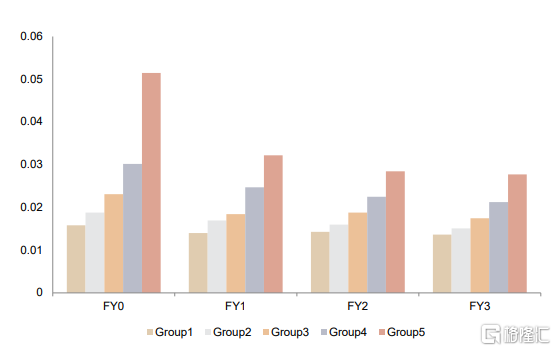

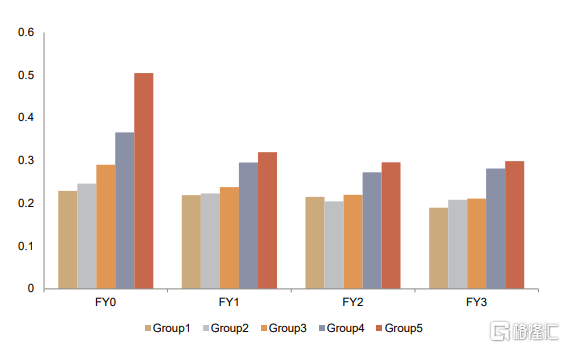

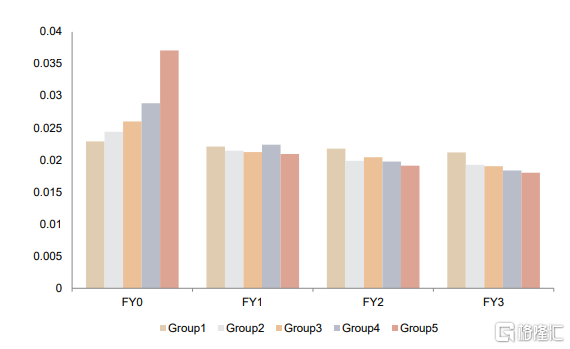

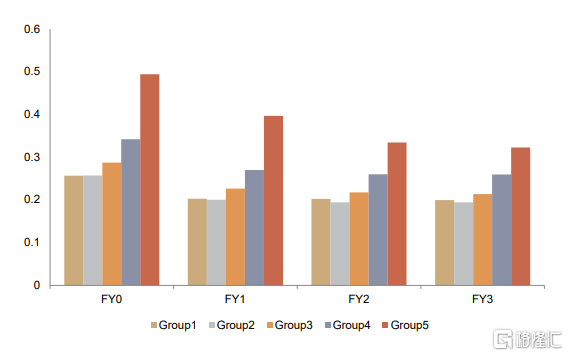

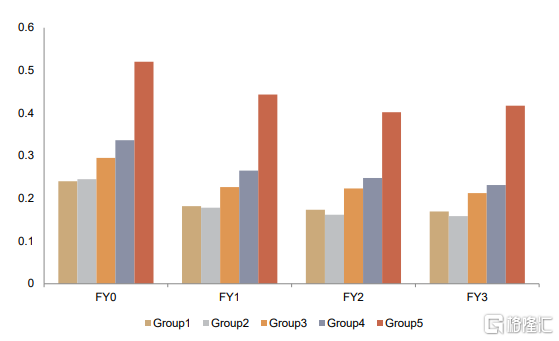

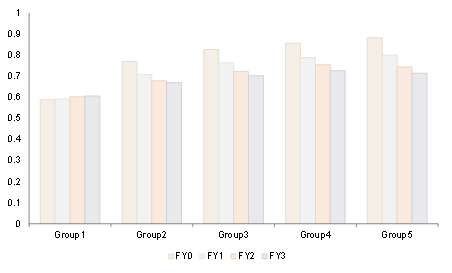

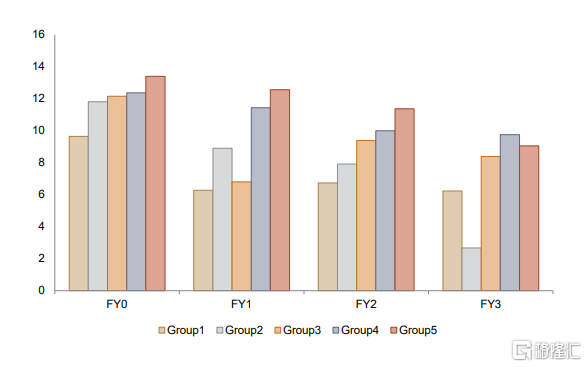

紅利公司未來能否維持高股息水平?我們在紅利基礎股票池中,每期根據股息率或兩年股息率均值將股票等分爲五組,年度頻率查看未來幾年股票的股息率和每股分紅均值表現。由下圖可知,高股息的股票未來股息率和每股分紅也處於高位,因此現階段高股息的公司未來或將維持良好的分紅水平。

圖表22:根據最新股息率分組的未來股息率均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表23:根據最新股息率分組的未來每股分紅均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表24:根據最近兩年股息率均值分組的未來股息率均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表25:根據最近兩年股息率均值分組的未來每股分紅均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

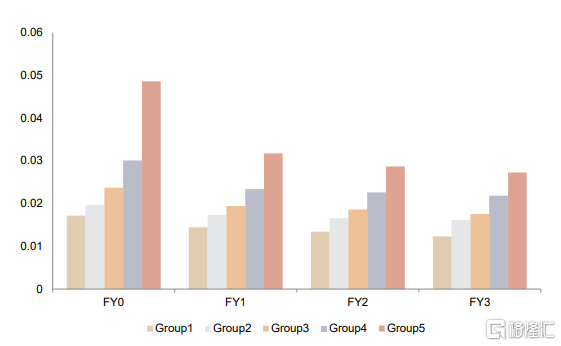

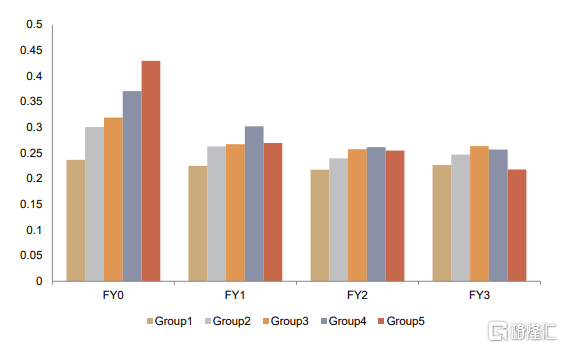

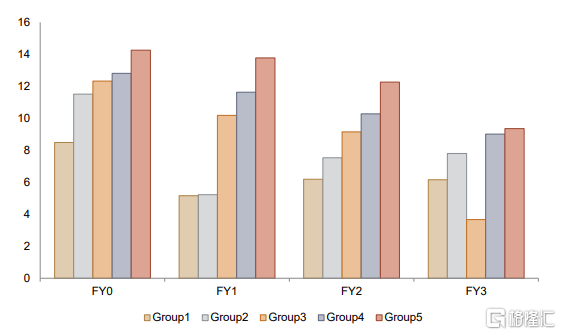

高派息率股票未來分紅表現或較難持續。我們將股息率公式拆解爲派息率和估值的乘積,其中派息率越高說明公司把淨利潤中更高比例的現金派發給投資者,但高派息率公司的分紅表現或較難維持。高派息率公司在當期的股息率和每股分紅表現均較爲出色,但在樣本期間後來幾年表現卻處於低位,因此我們需關注高派息率公司的可持續性。

圖表26:股息率拆解

資料來源:中金公司研究部

圖表27:根據派息率分組的未來股息率均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表28:根據派息率分組的未來每股分紅均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

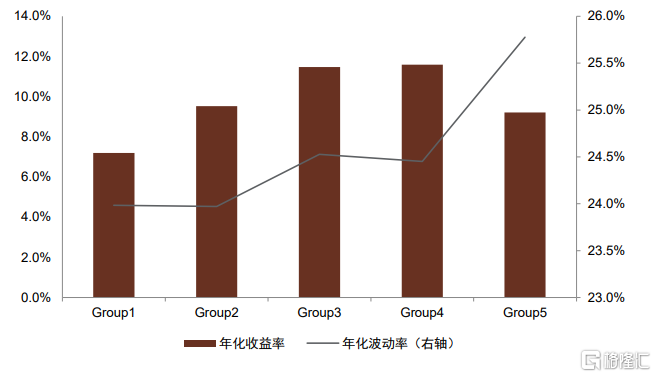

派息率適中或將有利於公司未來收益表現。若派息率處於低位,或說明公司分紅表現欠佳,組合整體收益表現一般;若派息率處於高位,分紅行爲或難以持續,此時組合年化波動較爲劇烈。因此我們認爲派息率在適中水平或將有利於公司未來收益表現。

圖表29:派息率分組回測

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

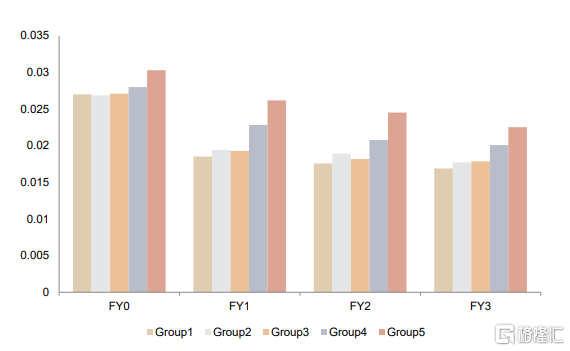

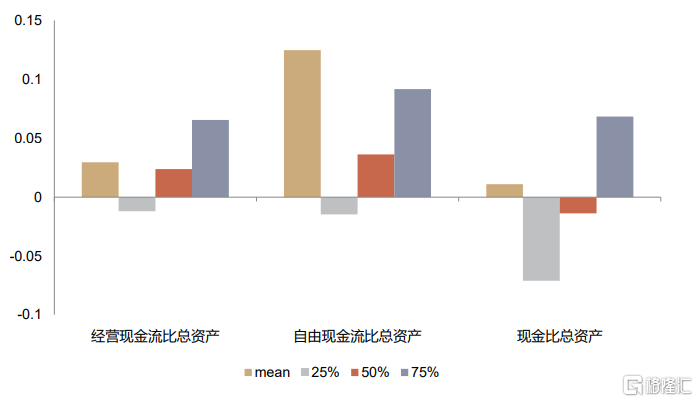

充足的現金流有利於維持公司高分紅水平。若公司現金流充裕,則有利於維系未來的高分紅水平。但若公司現金或現金流緊缺依然選擇現金分紅,該行爲或不可持續,且具有一定風險。由下圖可知,經營性現金流資產比處於高位的股票組合樣本內後來也有較好的股息率和每股收益表現,該指標對未來股息或具有一定預測能力。

圖表30:根據經營性現金流資產比分組的未來股息

率均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表31:根據經營性現金流資產比分組的未來每股分紅均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表32:根據自由現金流資產比分組的未來股息率均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表33:根據自由現金流資產比分組的未來每股分紅均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表34:根據現金資產比分組的未來股息率均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表35:根據現金資產比分組的未來每股分紅均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

紅利公司現金流表現處於行業較高水平。我們統計紅利基礎股票池的現金和現金流比總資產超出行業的均值表現,由下圖可知,紅利基礎池超額現金流資產比的均值和中位數都大於 0,說明紅利公司現金流處於行業較高水平。

圖表 36:高分紅公司超額現金和現金流比率統計

注:樣本期爲 2010-01-29 至 2023-11-30;超額現金和現金流比率爲公司現金和現金流比總資產與行業均值的差值

資料來源:Wind,中金公司研究部

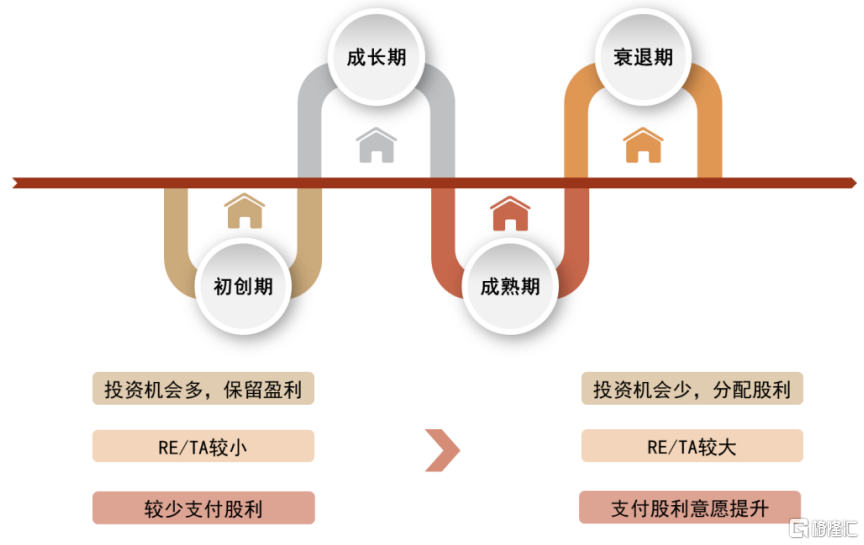

結合股利政策的生命周期理論,預期未來公司分紅表現。

Fama and French(2001)發現成長性弱的公司投資機會較少,更偏向支付現金股利。而 DeAngelo et.al(2006)用留存收益比總資產來衡量企業的生命周期,發現股利支付集中在留存收益資產佔比較高的公司。

圖表 37:股利政策的生命周期理論

資料來源:The Journal of Financial Economics,中金公司研究部

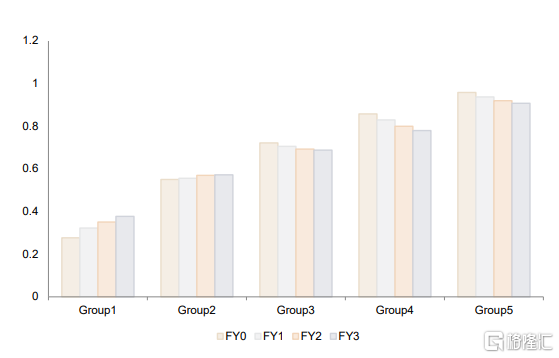

留存收益佔比較高,未來分紅或維持高位。我們根據留存收益資產比分組,發現留存收益資產比處於高位的公司未來分紅或維持高位,因此當公司走向成熟期後,分紅預期會有所提高,未來或將具有可觀的分紅表現。

圖表 38:根據留存收益資產比分組的未來股息率均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表 39:根據留存收益資產比分組的未來每股分紅均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

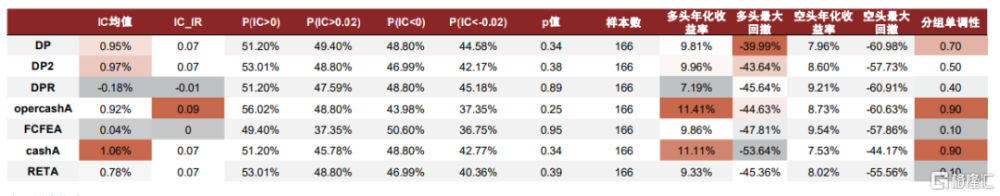

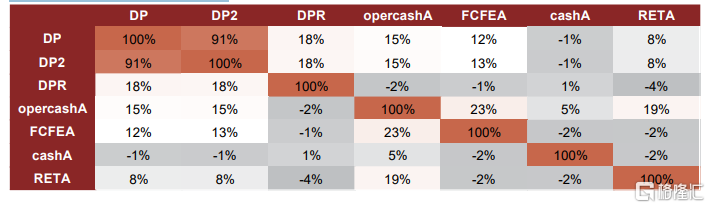

股息收益相關因子IC表現一般。我們對上述股息率、派息率、現金和現金流資產比和留存收益資產比進行有效性測試,發現對未來股息有一定預測能力的指標在紅利股票池中的IC表現一般,說明這部分指標對股票資本利得的收益貢獻較低,聚焦於獲取未來股息收益的安全墊。

圖表 40:股息收益相關因子在紅利基礎股票池的有效性表現

注:樣本期爲 2010-01-29 至 2023-11-30

資料來源:Wind,中金公司研究部

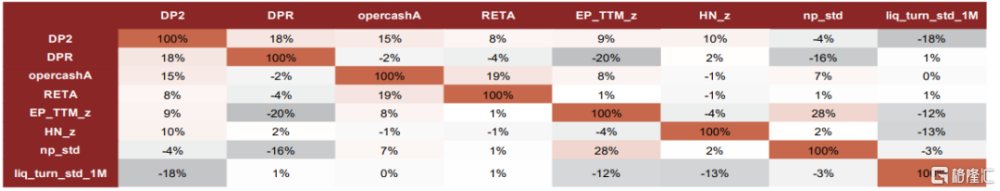

圖表 41:因子相關性

注:樣本期爲2010-01-29至2023-11-30

資料來源:Wind,中金公司研究部

圖表 42:股息收益關注因子

資料來源:中金公司研究部

資本利得:捕捉股票估值回復和高盈利水平帶來的收益

估值回復和高盈利水平爲紅利股票帶來資本利得。本節我們將從估值回復、高盈利水平和事件效應三個角度出發,探討如何在紅利股票池中獲取資本利得,增厚組合收益。

圖表 43:預期未來獲取資本利得的指標

資料來源:中金公司研究部

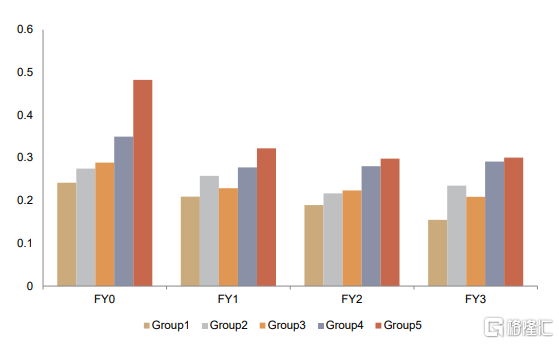

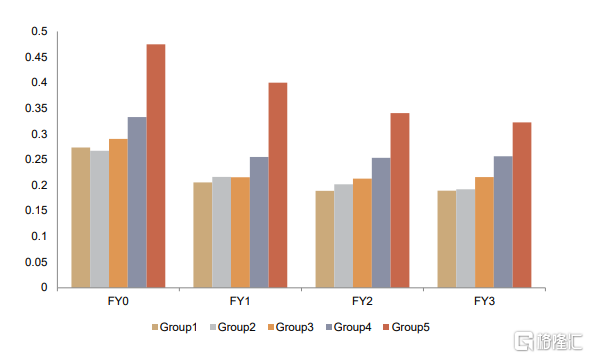

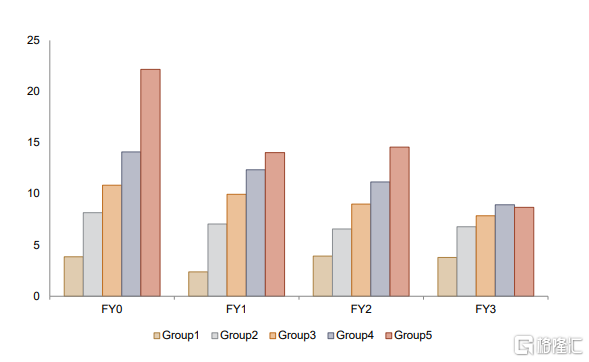

當期估值處於自身歷史低位的股票未來或將均值回復。我們對紅利股票池中股票的EP、BP在全市場排名百分比的均值進行年度頻率的統計,發現紅利股票池的估值整體處於均值回復的過程,當前估值處於自身歷史較低水平(EP、BP較高),但樣本期間後來隨着均值回復過程會有所增長。

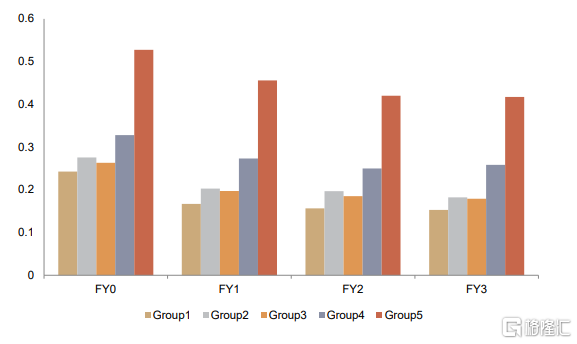

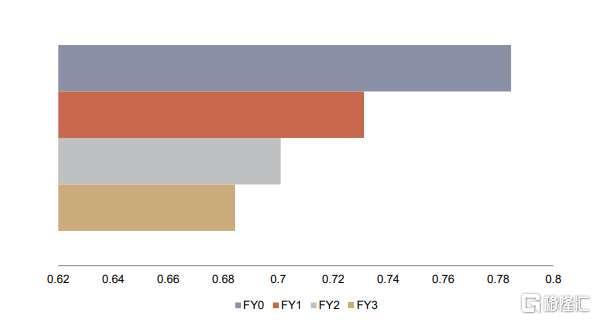

根據EP分組的估值均值回復較爲顯著。我們根據EP、BP和它們各自五年的標准分對紅利基礎股票池的股票進行分組,年度頻率統計每組未來的EP全市場排名百分比均值變化。由下圖可知,根據EP分組的估值均值回復較爲顯著,EP最大組合(估值最低)的回復過程相比其他組合要更加顯著。

圖表 44:紅利基礎股票池平均EP分位數

資料來源:Wind,中金公司研究部

圖表 45:紅利基礎股票池平均BP分位數

資料來源:Wind,中金公司研究部

圖表 46:根據EP分組的未來EP分位數均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表 47:根據EP標准分值分組的未來EP分位數均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

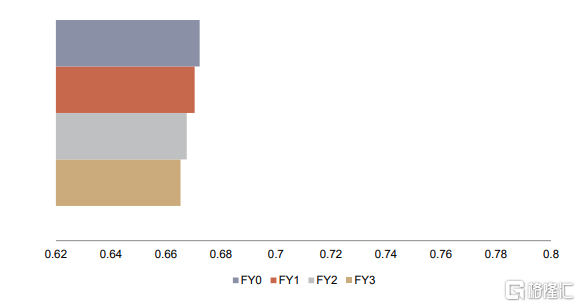

圖表 48:根據BP分組的未來BP分位數均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表 49:根據BP標准分值分組的未來BP分位數均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

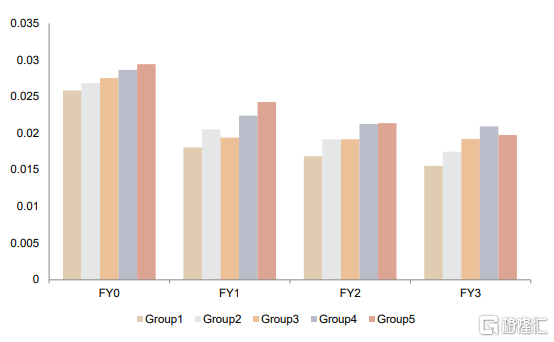

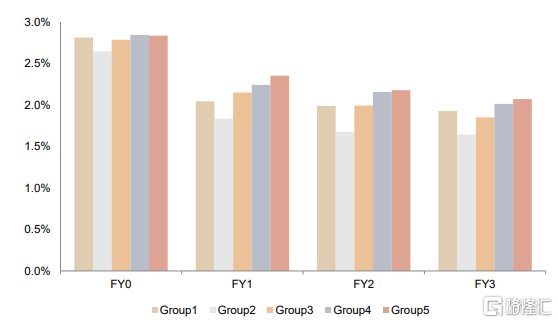

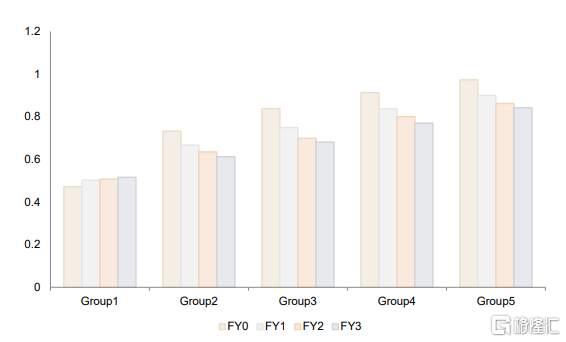

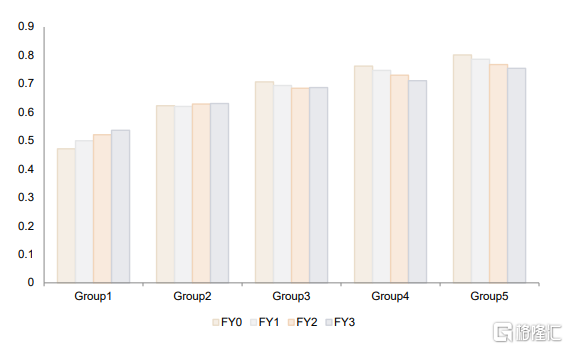

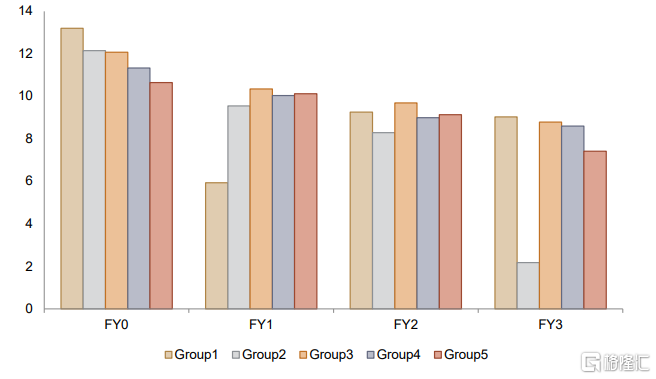

財務收益穩健的公司未來業績表現良好。我們計算過去八期的淨利潤、營業收入和營業利潤的標准分,構建財務收益穩健因子。當期財務收益穩健因子較大時,紅利股票未來的ROE或維持較高水平,因此財務收益穩健因子對公司未來盈利具有一定的預測能力。

圖表 50:根據淨利潤穩健因子分組的未來ROE均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表 51:根據營業收入穩健因子分組的未來ROE均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表 52:根據營業利潤穩健因子分組的未來ROE均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表 53:根據ROE分組的未來ROE均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

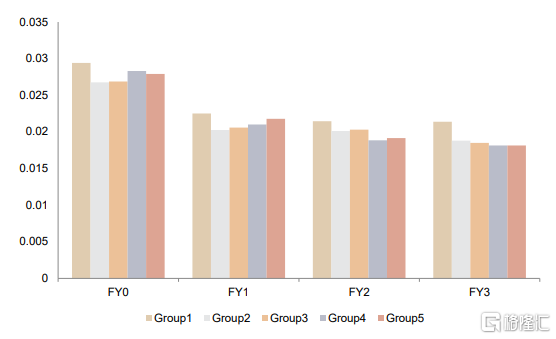

有信息優勢的投資者吸籌或預期公司業績向好。我們用股東數量標准分相反數對紅利基礎股票池分組,查看未來幾年的ROE表現。我們認爲當股東數量降低,或是因爲有信息優勢的投資者吸籌看好未來公司業績。我們發現股東數量標准分相反數較高的組合當期ROE處於低位,但未來表現較爲穩定,因此該指標或預期公司未來穩定的ROE水平。

圖表 54:根據股東數量標准分相反數分組的未來ROE均值

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

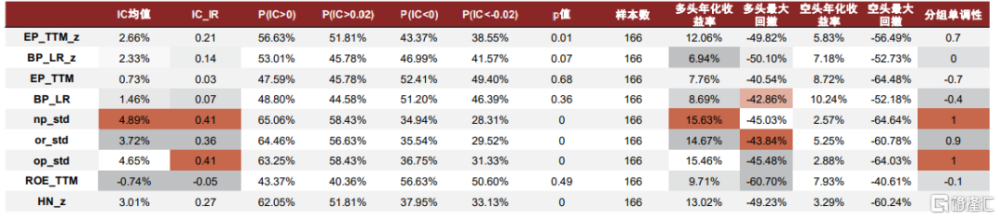

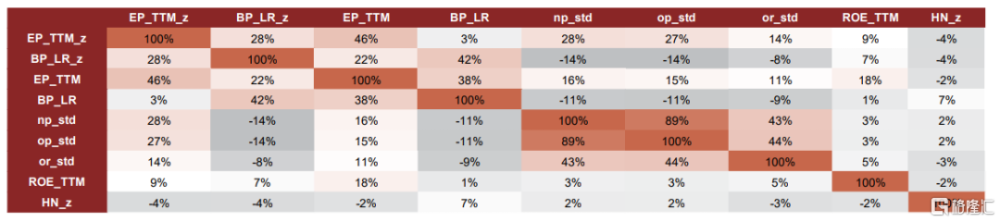

捕捉估值回復和高盈利水平帶來的資本利得。我們篩選了幾個可以通過估值均值回復和高盈利水平使得紅利股票獲取資本利得的相關指標,並對指標進行相關性測試。由下圖可知,資本利得相關指標的有效性表現普遍高於股息收益相關指標,在紅利股票池中或有較強的選股能力。

圖表 55:資本利得相關因子在紅利基礎股票池的有效性表現

注:樣本期爲2010-01-29至2023-11-30

資料來源:Wind,中金公司研究部

圖表 56:因子相關性

注:樣本期爲2010-01-29至2023-11-30

資料來源:Wind,中金公司研究部

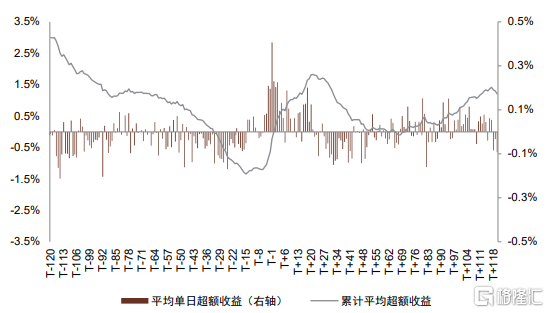

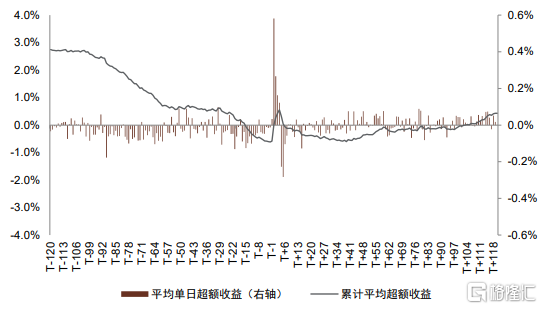

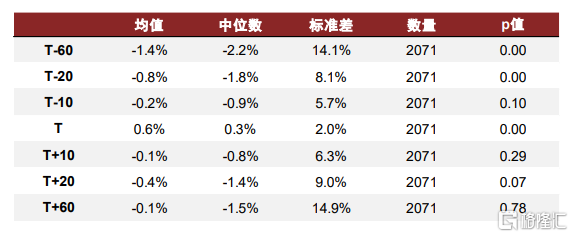

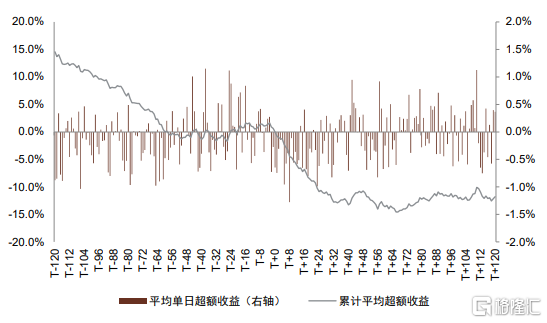

紅利股票在預案分紅後具有短期收益。除了關注能帶來資本利得的指標,我們也關注分紅的事件效應。由下圖可知,我們對股息率大於3%的股票分別測試它們在預案公告日、股東大會公告日、分紅實施公告日和除權除息日的事件效應,發現紅利公司在分紅預案公告日後20個交易日或具有一定超額收益,其他事件效應並不顯著。

圖表 57:紅利股票分紅預案公告日事件效應

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

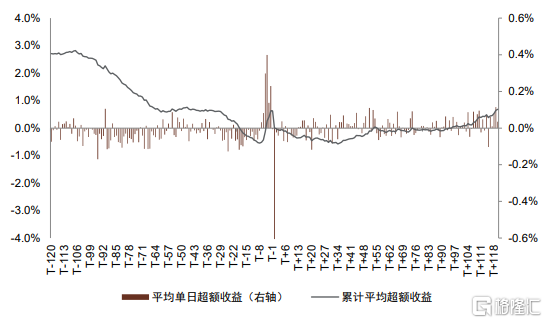

圖表 58:紅利股票分紅股東大會公告日事件效應

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

圖表 59:紅利股票分紅實施公告日事件效應

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

圖表 60:紅利股票除權除息日事件效應

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

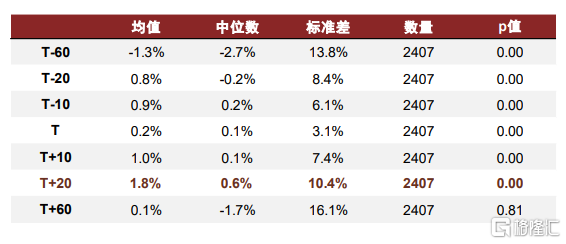

圖表 61:紅利股票分紅預案公告日事件效應統計值

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

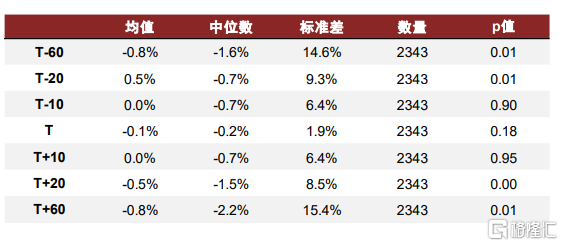

圖表 62:紅利股票分紅股東大會公告日事件效應統計值

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

圖表 63:紅利股票分紅實施公告日事件效應統計值

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

圖表64:紅利股票除權除息日事件效應統計值

注:數據截至 2023-11-30;基准爲全 A 等權指數;T 爲事件發生日

資料來源:Wind,中金公司研究部

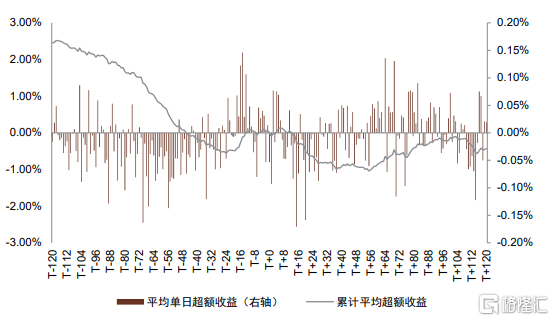

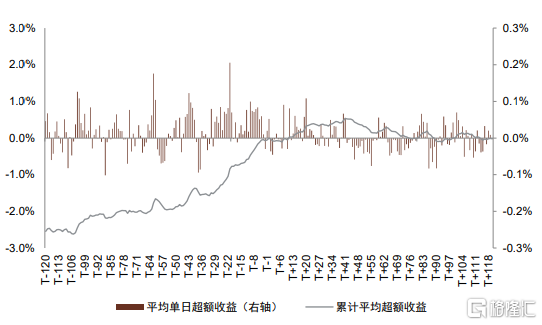

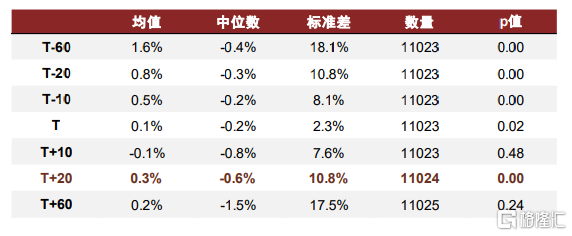

分紅金額提升帶來一定超額收益。除了關注分紅預案日帶來的收益,當每月月底的現金股息TTM 相較上一個月有所提升時,該利好信息也有一定超額收益。

圖表 65:分紅金額提升後事件效應

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

圖表 66:分紅金額提升後事件效應統計值

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

圖表 67:資本利得關注因子和事件

資料來源:中金公司研究部

風險規避:提高策略安全邊際,降低組合下行風險

行穩致遠,提高策略安全邊際。紅利策略通常具有避險屬性,當投資者風險偏好降低時傾向持有紅利策略,因此我們需要提高策略安全邊際,降低組合下行風險。

圖表 68:增強組合安全性的指標

資料來源:中金公司研究部

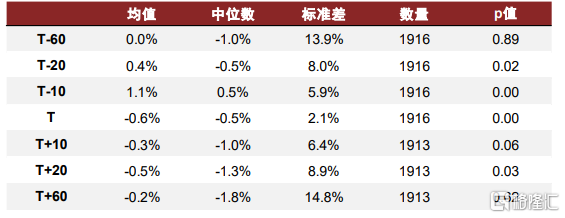

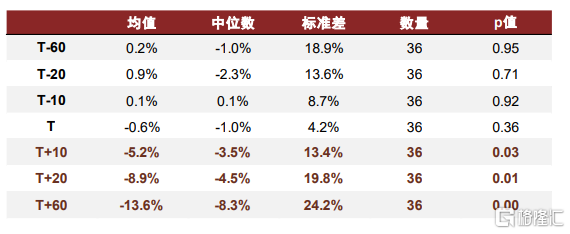

出具非標准審計意見或影響股票未來走勢。我們測試股息率高於3%的公司在公告非標准審計意見後的事件效應,由下圖可知,該類股票在事件公告後具有十分強的負面效應,60個交易日後的超額收益達到-13.6%,因此需要在紅利股票池中剔除這類公司,控制組合整體風險。

圖表 69:紅利公司審計意見公告日事件效應

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

圖表 70:紅利公司審計意見公告日事件效應統計值

注:數據截至2023-11-30;基准爲全A等權指數;T爲事件發生日

資料來源:Wind,中金公司研究部

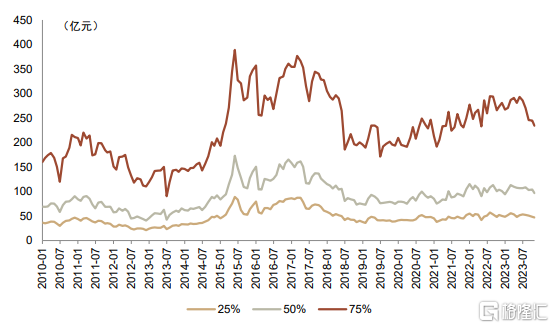

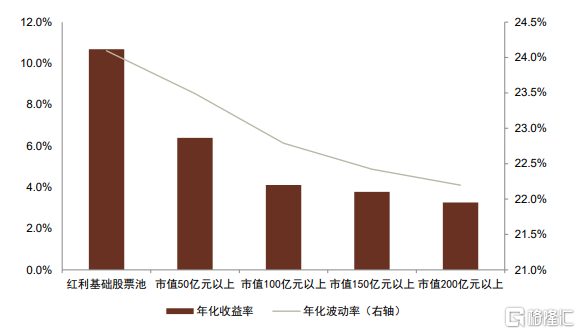

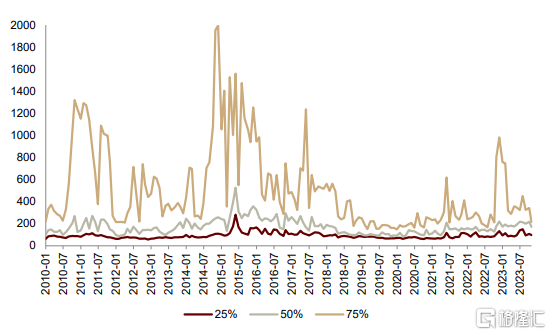

小市值或加劇組合整體波動表現。紅利基礎股票池市值的25%分位數整體處於50億元附近,若我們在紅利基礎股票池中篩選市值高於50億元的股票,回測2010年以來紅利基礎池的收益表現,發現組合的年化波動會有所下降,因此小市值公司或加劇組合整體波動表現,構建策略時可以酌情剔除市值偏低的公司。

圖表 71:紅利基礎股票池股票市值分布

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表 72:篩選股票市值後的策略表現

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

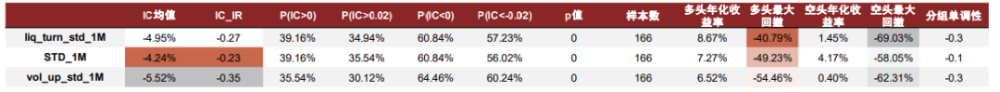

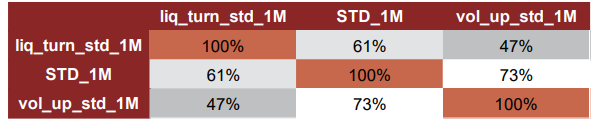

低波有利於提高組合安全邊際。我們測試了換手率波動率、收益率波動率和上行收益率波動率在紅利股票池的有效性表現,發現低波因子在紅利股票池中具有較好的選股能力,多頭組合的最大回撤相較空頭組合有明顯的降低,引入低波因子有利於提高組合安全邊際。

圖表 73:低波因子在紅利基礎股票池的有效性表現

注:樣本期爲2010-01-29至2023-11-30

資料來源:Wind,中金公司研究部

圖表 74:因子相關性

注:樣本期爲 2010-01-29 至 2023-11-30

資料來源:Wind,中金公司研究部

考慮審計意見、市值和波動率,控制策略整體風險。爲了降低策略波動,減少組合回撤,我們將在紅利風格選股中考慮審計意見、市值和波動率,提高策略安全邊際,降低組合下行風險。

紅利優選策略:近五年表現出色,年收益實現29.02%

策略構建:結合事件和因子表現

結合股息收益、資本利得和風險規避,構建紅利優選策略。由上一章測試可知,我們在紅利基礎池篩選股票時需要關注股息收益、資本利得和風險規避三個角度,從而捕捉紅利股未來的股息收益和紅利風格的資本利得,並控制組合整體的下行風險。

紅利優選策略爲月度頻率調倉,在剔除ST、上市未滿一年股票後進一步篩選構建紅利股票池,並使用下述因子等權合成的因子篩選30只股票構建等權的紅利優選策略。其中對於在紅利股票池有效性顯著的指標,我們將使用指標的標准分;對於有效性偏低的股票,我們則構建閾值信號描述相關信息。

圖表 75:構建紅利優選策略步驟

資料來源:中金公司研究部

圖表 76:構建紅利優選策略三步走

資料來源:中金公司研究部

圖表 77:選股因子相關性

注:樣本期爲2010-01-29至2023-11-30

資料來源:中金公司研究部

策略表現:近五年策略年化收益實現 29.02%

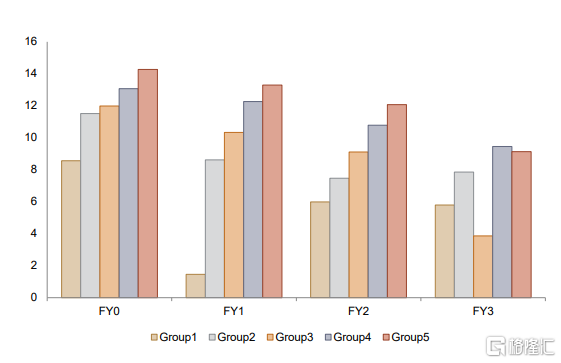

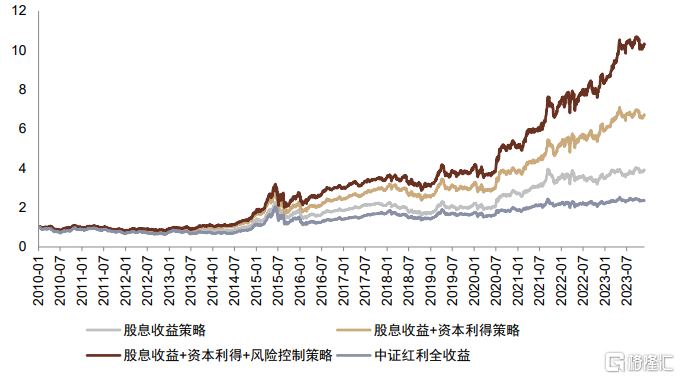

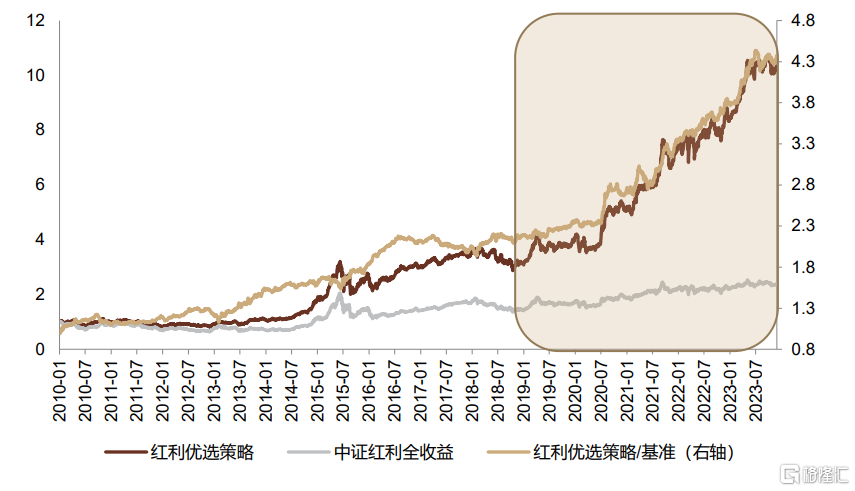

資本利得和風險規避維度均有較強的收益貢獻。我們在打分方式、持倉股票數量保持不變的情況下,分別測試了1)僅考慮股息收益指標的紅利策略表現;2)考慮股息收益和資本利得雙重角度的紅利策略表現;3)綜合股息收益、資本利得和風險規避三方面維度構建的紅利優選組合表現。由下圖可知,股息收益維度增厚了紅利股收益,策略相對中證紅利全收益指數有穩定的超額。資本利得和風險規避維度也有較強的收益貢獻,股息收益、資本利得和風險規避維度自2010年以來分別貢獻3.48%、3.90%和3.23%的年化超額收益。

圖表78:策略收益拆解

注:數據截至2023-11-30;手續費爲雙邊千四

資料來源:Wind,中金公司研究部

近五年策略年化收益實現29.02%。紅利優選策略整體相對中證紅利全收益指數有超額收益,且近五年策略持續跑贏基准指數,實現29.02%的年化收益。

圖表 79:紅利優選策略走勢

注:數據截至2023-11-30;手續費爲雙邊千四

資料來源:Wind,中金公司研究部

圖表80:紅利優選策略分年度統計

注:數據截至2023-11-30;手續費爲雙邊千四;基准指數爲中證紅利全收益指數

資料來源:Wind,中金公司研究部

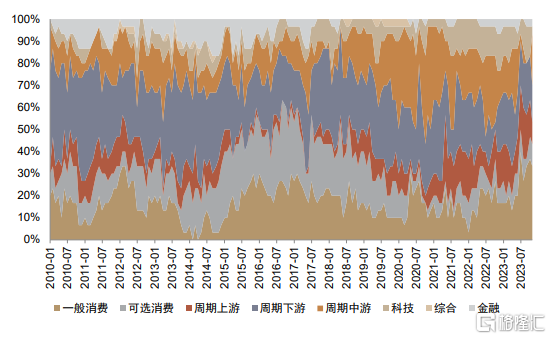

紅利優選策略市值中位數分布在150億元附近。我們統計了紅利優選策略的市值分布和行業板塊分布,其中,紅利優選策略市值中位數分布在150億元附近,且偏好持有周期中遊、下遊和一般消費板塊的股票。

圖表81:大類板塊劃分標准(基於中信一級行業分類)

資料來源:中金公司研究部

圖表82:紅利優選策略市值分布

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

圖表83:紅利優選策略板塊分布

注:數據截至2023-11-30

資料來源:Wind,中金公司研究部

注:本文摘自中金公司於2023年12月4日已經發布的《基本面量化系列(14):在手之鳥,紅利優選策略》證券分析師:

分析員 古 翔 SAC 執業證書編號:S0080521010010 SFC CE Ref:BRE496

聯系人 曹鈺婕 SAC 執業證書編號:S0080122030141 SFC CE Ref:BUA485

聯系人 陳宜筠 SAC 執業證書編號:S0080122080368 SFC CE Ref:BTZ190

分析員 周蕭蕭 SAC 執業證書編號:S0080521010006 SFC CE Ref:BRA090

分析員 劉均偉 SAC 執業證證編號:S0080520120002 SFC CE Ref:BQR365

標題:中金:估值回復和高盈利水平爲紅利股票帶來資本利得

地址:https://www.iknowplus.com/post/58344.html