日本央行23年6月會議回顧—維持不變、實則加碼寬松

結論

日本央行在6月定期會議中維持貨幣政策不變,植田行長在會後記者招待會中預期也繼續偏鴿,帶來的市場反映爲日債利率小幅下行、日股明顯上行、日元快速貶值。我們認爲在通脹預期走強的當下,日本央行維持貨幣政策不變實則降低實際利率、加碼寬松,未來需留意日元貶值風險(美日匯率或上行至145)、日股或持續上行(日經指數或突破34000)。7月會議中或大概率上調通脹預測,進而存在調整YCC的可能。

日本央行(正式名稱:日本銀行, Bank of Japan, 簡稱“日銀”)對全球金融市場有着重要影響,2022年1月以來,我們开啓“中金看日銀”相關系列報告,追蹤日本央行動向,向投資者提供價值信息,目前已相繼發布了24篇報告(詳情參考文末《中金看日銀》系列報告一覽表)。

正文

會議結果:維持現狀

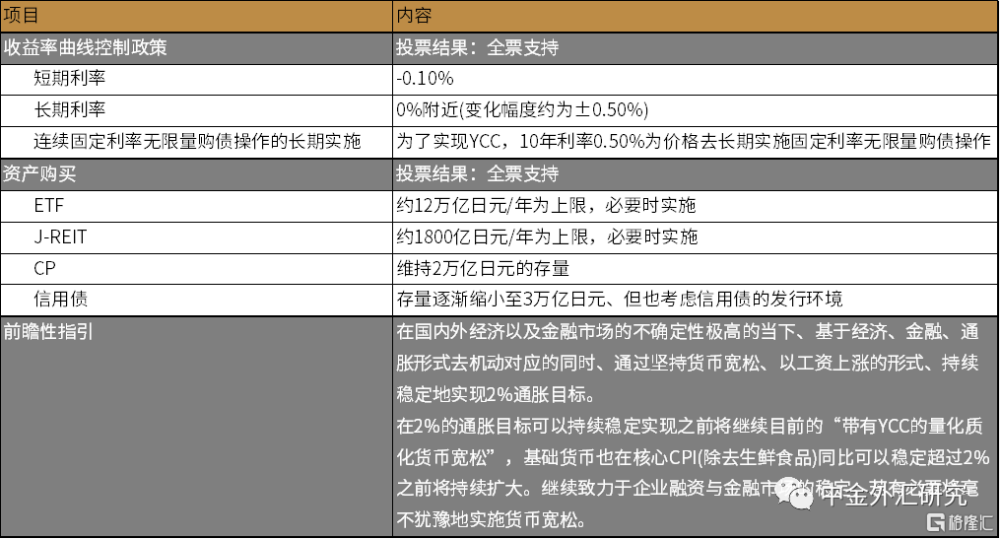

日本央行會議中日本央行維持貨幣政策不變,10年利率的區間仍然設定在了±0.50%(圖表1),同4月會議的結果無異。本次會議不公布最新的經濟、通脹的展望數字。關於經濟現狀的描述當中,對公共投資的描述由此前的“持平”上調至“緩步增加”,對核心CPI(除去生鮮食品)的描述由此前的“3%程度”上調至“3.5%附近”,其他有關國內經濟、海外經濟、進出口、設備投資、個人消費、住宅投資、金融環境相關的描述同上次會議無異。關於未來的通脹展望的文字描述,日本央行表示[1]“進口物價上升所帶來的價格轉嫁的影響正在衰退、往23年10月-24年3月走,通脹同比幅度或有所縮小。但此後GDP缺口會改善、企業的價格設定與工資設定也會出現變化,受此影響中長期的通脹預期會上行、工資也會增長,今後通脹或震蕩上行”,相關描述同4月會議無異。

圖表1:日本央行議息會議決策變換對比(發生變化處用黃色標記)

資料來源:日本央行,中金公司研究部

植田記者招待會:整體偏鴿

議息會議後的記者招待會中植田語氣整體偏鴿,其認爲“沒法實現持續2%通脹的風險”>“通脹爆表的風險”,並且前者的風險更難對應(通縮情緒中推升通脹很難),後者的風險更好對應(加息壓通脹即可),植田的講話內容具體如下。

► 通脹:通脹整體會先下後上,進口價格下行帶來今年下半年通脹往下,但食品、日用品、賓館住宿的費用上升導致通脹在4月之後的減速比預想得更慢。目前物價的下跌局面才剛剛开始,今年9-10月份會如何還存在較大不確定性。關注企業價格設定以及工資的走勢。

► 工資:“春鬥”的結果將會從夏季前後开始反映在工資當中,目前日本勞動市場有所改善、工資有所上行,但是明年的工資上漲的持續性與否還存在較大不確定性。

► YCC(收益率曲线控制政策):變更的時候會不可避免地帶來意外。YCC的副作用正在改善,但是當市場的通脹預期有所變化、海外利率有所波動之時,是不是也繼續維持現有的YCC值得思考,不能否定YCC的副作用未來也會重新惡化。屆時基於YCC的效果與副作用綜合判斷。

► 美國經濟未來衰退的可能性:存在兩種可能,①美聯儲目前爲止加息會以預想到的方式或預想不到的方式帶來負面影響、②美國經濟、通脹情況比此前美聯儲預測得要更強,屆時可能需要更多加息,會帶來更大的下行壓力。美國經濟下行壓力較大之時,首先會通過出口影響日本經濟,其次還需留意通過金融市場給日本企業、家庭的信心帶來影響,屆時還會影響日本國內的經濟與通脹。

► 日本股價:不太方便對股價做出具體評價,但是抽象地來說股價反映的是對未來經濟、對未來企業業績預期的折現。貨幣政策當然也會影響股價、但是利率水平過去也沒出現過太大變動,目前股價更多是受未來預期的影響。

► 日元匯率:匯率並非日本央行的管轄範圍,不太方便直接評論。就近期發生的日元貶值而言,認爲有收益的行業、也有受損的行業。匯率需要基於基本面去變動。

► 對過去日本經濟的多角度回顧:就過去的非傳統貨幣政策、經濟全球化、高齡少子化對工資物價帶來的影響以及對未來貨幣政策的含義會做出回顧分析。不僅會日本央行內部分析、還會基於問卷調查、專家訪談、徵詢公共意見、邀請國內外學者舉辦活動等多種方式來進行。7月开始將在日本央行的官網中設立專門的頁面陸續介紹多角度回顧的結果。

本次會議後的市場走勢:日債利率下行、股票上行、日元明顯貶值

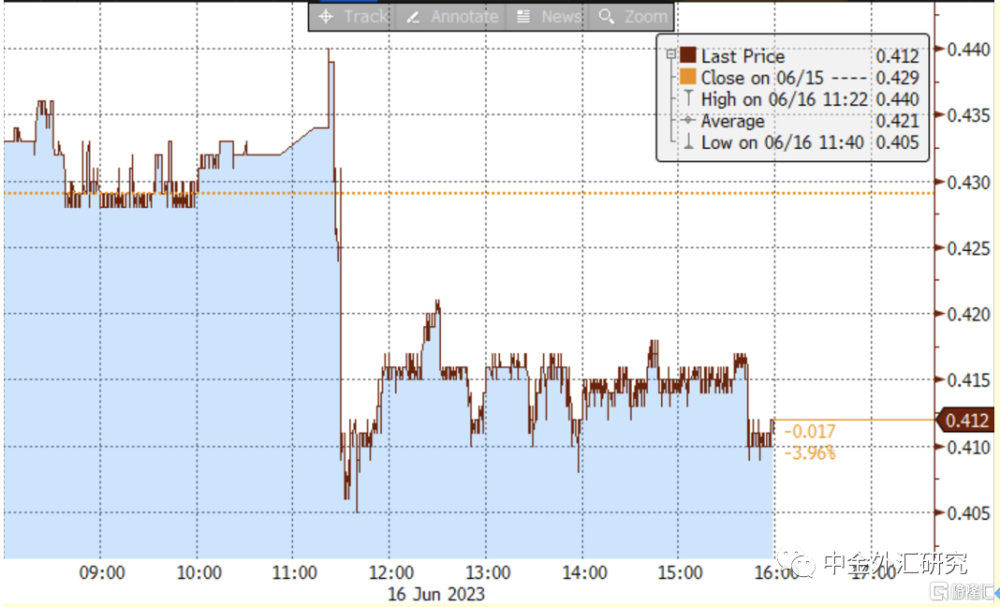

由於日本央行再度維持現狀,與其他發達國家央行相對偏鷹的態度形成了鮮明對比,在此背景下日本相關的資本市場在會後呈現出“貨幣寬松”的反應:日債10年利率下行(0.43%附近→0.41%附近、圖表2)、日元明顯貶值(美日匯率140附近→142附近、會後當天日元相較美元貶值1.24%、圖表3)、日本股指高开高走(日本央行議息公布於午休時間,日經指數與東證指數在下午开盤後先出現上漲直至收盤,當天下午上漲1.2%、圖表4)。

圖表2:日本央行2023年6月會議當天日本國債10年利率走勢

資料來源:Bloomberg, 中金公司研究部

圖表3:日本央行2023年6月會議當天美日匯率走勢

資料來源:Bloomberg, 中金公司研究部

圖表4:日本央行2023年6月會議當天日經指數走勢

資料來源:Bloomberg, 中金公司研究部

日本央行正在加碼寬松

2022年12月日本央行上調YCC上限之時,黑田前行長曾引用過實際利率的概念,表示[2]“名義利率不變的情況下,通脹預期正在走高,實際利率正在下行,日本央行貨幣寬松的效果在過去數月實則加強”。年初以來至4月9日植田上任之前,日本的10年盈虧平衡通脹率基本維持在0.6~0.7%的區間內,但自植田上任之後,受①植田相對凸顯的鴿派態度以及②目前仍在高漲的日本食品、服務通脹的影響,10年盈虧平衡通脹率上行至1%附近(圖表5)。名義利率方面,受①全球利率不再上升的大環境、②日本國內資金的配置需求影響,日債10年名義利率受到部分下行壓力,由年初的0.5%附近下行至0.40%附近(圖表5)。在此背景下日本的實際利率自植田上任後出現明顯下行,有-0.2%附近下行至-0.6%附近(圖表5),表明日本央行的實際寬松力度是在有所加大。我們認爲植田或希望通過本輪的全球通脹上行來間接加大日本的寬松力度,以此來擺脫日本長年的通縮傾向。

圖表5:通脹預期上行帶來實際利率下行,日本央行的寬松力度有所加大

資料來源:Bloomberg,日本央行,中金公司研究部

留意日元貶值風險(美日匯率或上行至145)、日股或持續上行(日經指數或突破34000)

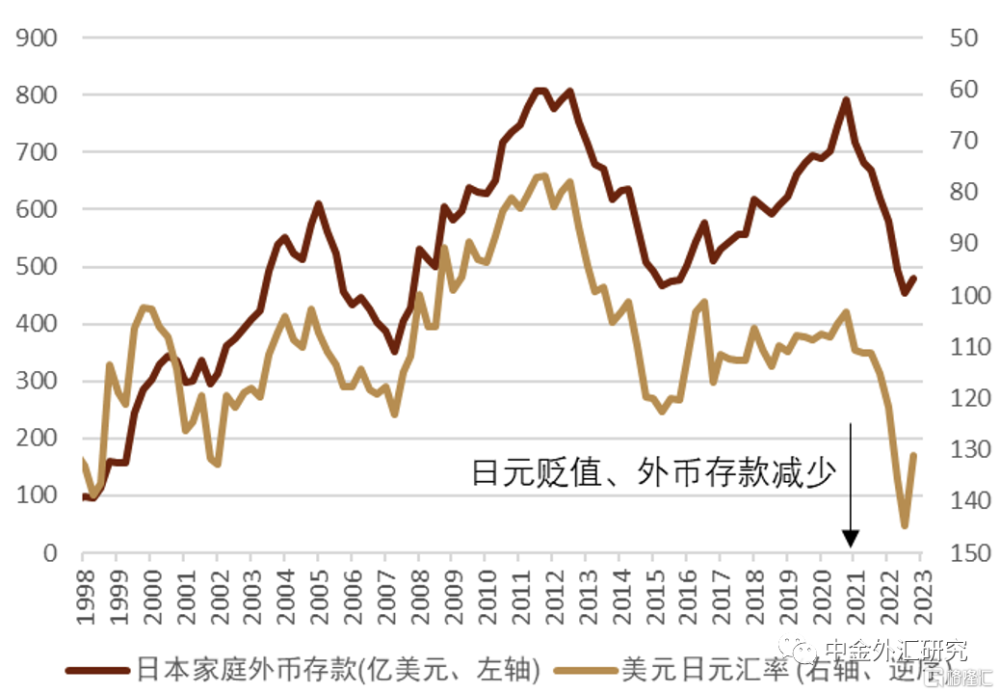

由於下次日本央行會議將於7月28日公布結果,在此之前或難以出現貨幣政策來牽制日元貶值的情況。唯一能牽制日元貶值的力量來自於日本政府,但近期在日元貶值的背景下,日經指數持續創泡沫經濟崩潰以來的高點、同時企業業績也佳報頻傳,日本社會中出現“良性弱日元”的評價,同時日本家庭的外幣存款存在逆周期的特徵(日元越貶值、越賣出外幣买回日元、圖表6),我們認爲相關的背景會降低日本政府牽制日元貶值的緊迫性。受日本央行偏鴿的影響,短期內我們認爲日元存在進一步貶值的風險,參考去年的案例(圖表7)日本當局或通過召开聯合會議、匯率檢查、外匯幹預來遏制日元的貶值。我們認爲聯合會議、匯率檢查這兩種措施或效果有限,最終遏制日元貶值或需還需外匯幹預,外匯幹預的閾值或在145附近。但相反,如果日本當局不做出任何行動,則可視爲日本政府對弱日元容忍,屆時市場或進一步賣出日元,美日匯率或上行至145以上。股票方面,在日本央行的“加碼寬松”會推動通脹,這對企業的業績會間接起到提振作用,同時日本央行還將名義利率保持在低位,也有助於提高企業未來利潤的折現,日經指數的期貨在6月16日夜間一度升破33900,在日本央行寬松的加持下6月19日的周或突破34000的整數關口。

圖表6:日本家庭外幣存款有逆周期特徵:日元越貶值、越賣出外幣买日元

資料來源:日本央行,中金公司研究部

圖表7:2022年日本外匯幹預前後的事件走勢

資料來源:Bloomberg,中金公司研究部

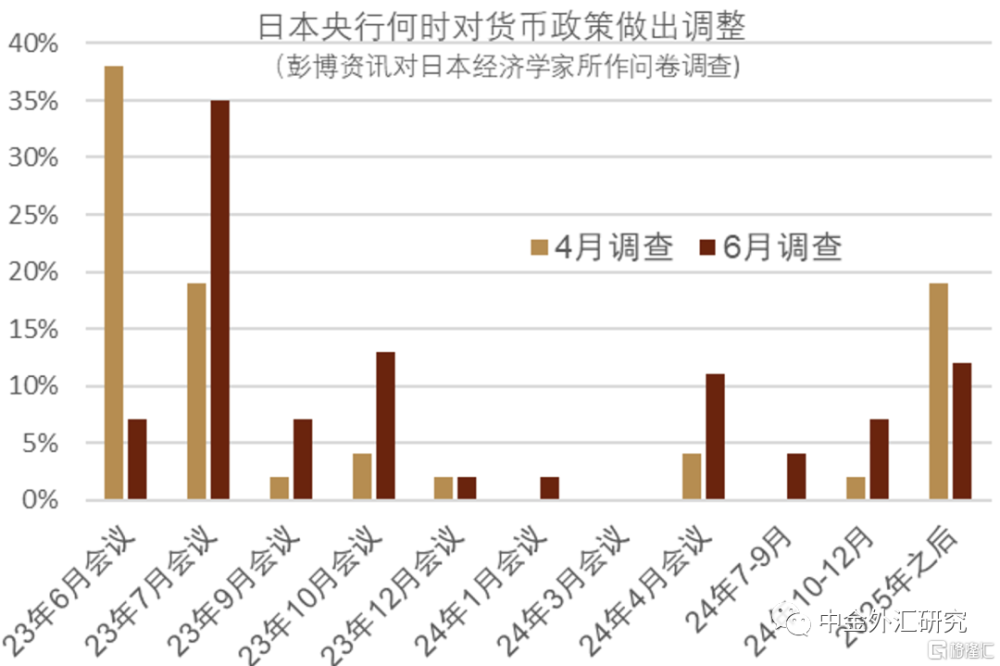

7月議息會議展望:存在調整YCC可能性

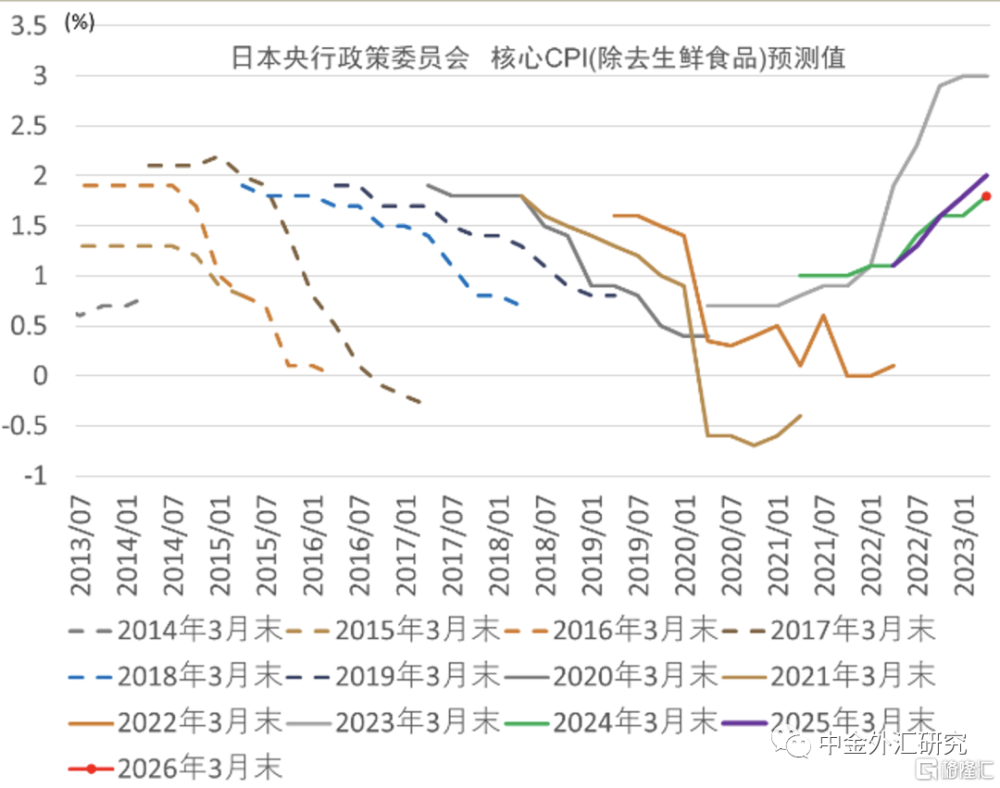

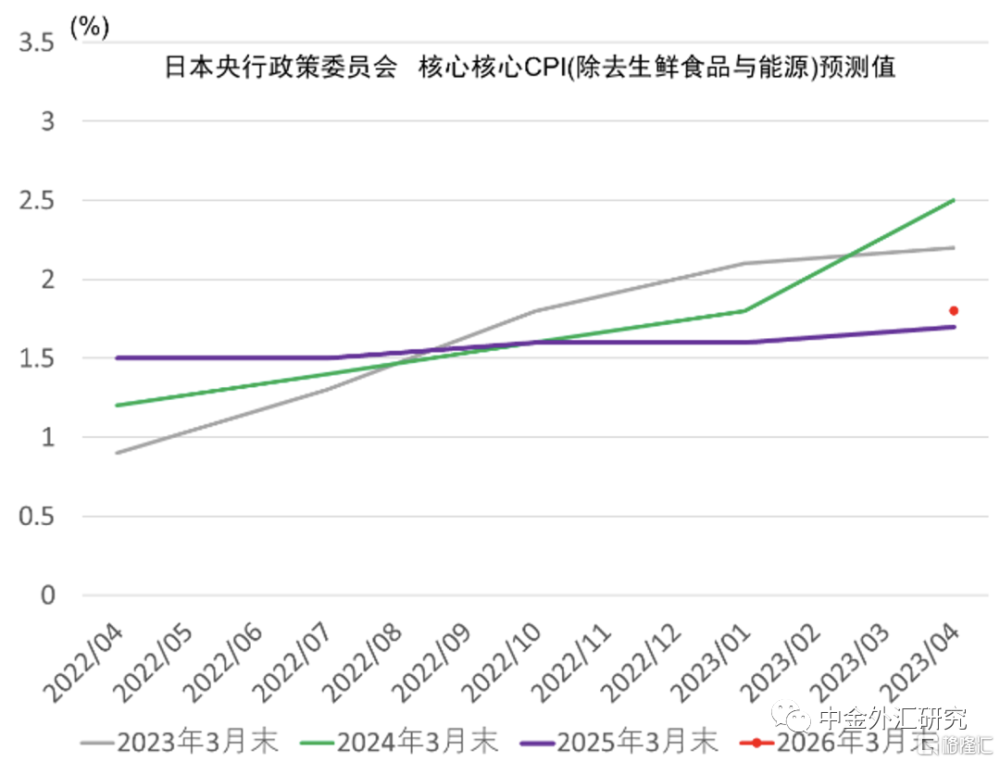

目前市場預期日本央行在7月會議中調整可能性相對較大(圖表8),市場的預測依據或爲日本央行將在7月會議中公布最新的通脹展望,屆時或上調通脹預測的同時對YCC做出調整。基於目前的通脹狀況,我們認爲2024年3月末的核心CPI(除去生鮮食品)同比的預測(圖表9)或需從目前的1.8%上調至2.5%附近,此外2025年以及2026年3月末的通脹上調幅度也值得關注,如果皆上調至2%以上則有可能觸發市場去日本央行貨幣政策正常化的聯想。核心CPI之外,進一步排除能源因素影響的核心核心CPI的預測(圖表10)的調整也同樣值得關注。我們認爲7月會議中存在調整YCC的可能性,但同時也還需關注未來一個月的通脹相關數據(6月23日周五公布5月全國CPI數據,6月30日周五公布6月東京地區CPI數據,7月3日周一公布日本央行短觀數據、關注企業對價格的設定,7月21日周五公布6月全國CPI數據)。通脹之外,日元匯率的變化也會間接影響日本央行的判斷,7月會議前如果日元的貶值速度過快,則有可能加大日本央行調整的可能性。

圖表8:目前市場預測7月調整可能性相對較大

資料來源:Bloomberg,中金公司研究部

圖表9:7月議息會議中大概率上調通脹目標

資料來源:日本央行,中金公司研究部

圖表10:核心CPI(除去生鮮食品與能源)的預測也大概率被上調

資料來源:日本央行,中金公司研究部

圖表11:中金看日銀系列報告一覽表

注:本文摘自中金公司於2023年6月19日已經發布的《中金看日銀#25: 23年6月會議回顧-維持不變、實則加碼寬松》;報告分析師:丁瑞(聯系人) SAC 執證證書編號:S0080122010003 SFC CE Ref:BRO301、李劉陽(聯系人) SAC 執業證書編號:S0080121120085 SFC CE Ref:BSB843、張文朗(分析員) SAC 執業證書編號:S0080520080009 SFC CE Ref:BFE988

標題:日本央行23年6月會議回顧—維持不變、實則加碼寬松

地址:https://www.iknowplus.com/post/5697.html