美元指數如何影響我國資產價格?

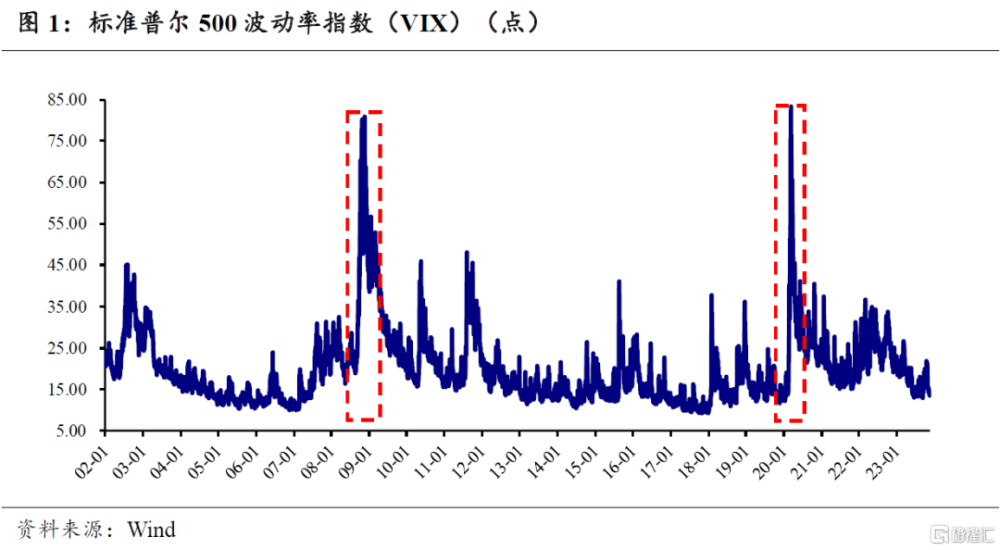

2021年10月,美國經濟研究局在其工作論文中提出“全球金融周期”概念,指出過去50年間全球資本市場快速發展,各國資產價格、資本流動等金融屬性關聯性有所加強,並發現標准普爾500波動率指數(VIX)對全球風險資產價格波動及全球資本流動有較強解釋力。VIX指數衝高見頂一定程度說明全球風險偏好見底,並开啓新的美元資本流動周期。本文依據2008年全球金融危機及2020年全球疫情衝擊後VIX見頂的時間點劃分出風險偏好驅動全球資本流動變化的三個階段,並在此框架下探究美元指數對我國股票、債券資產價格的影響。

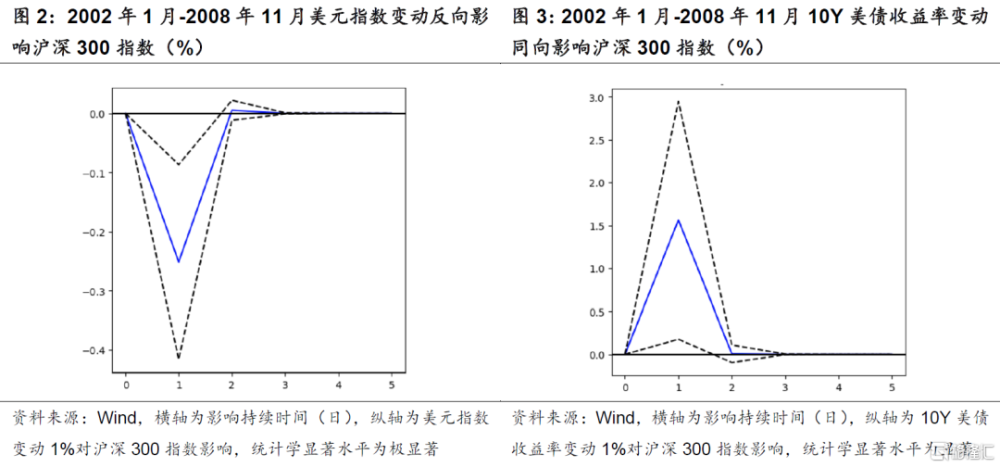

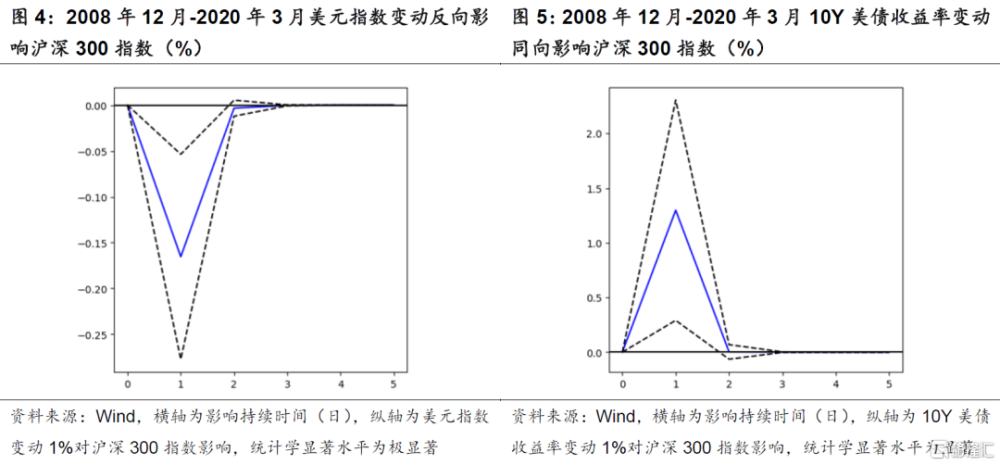

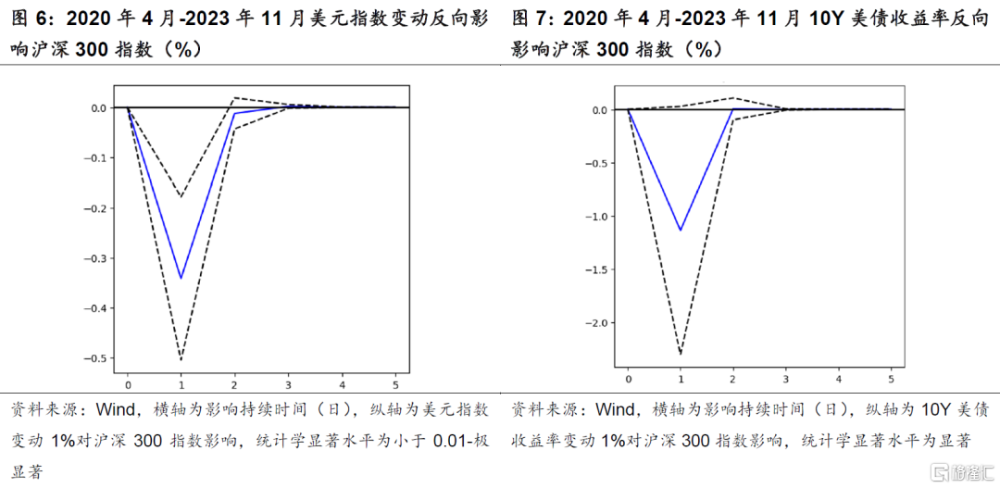

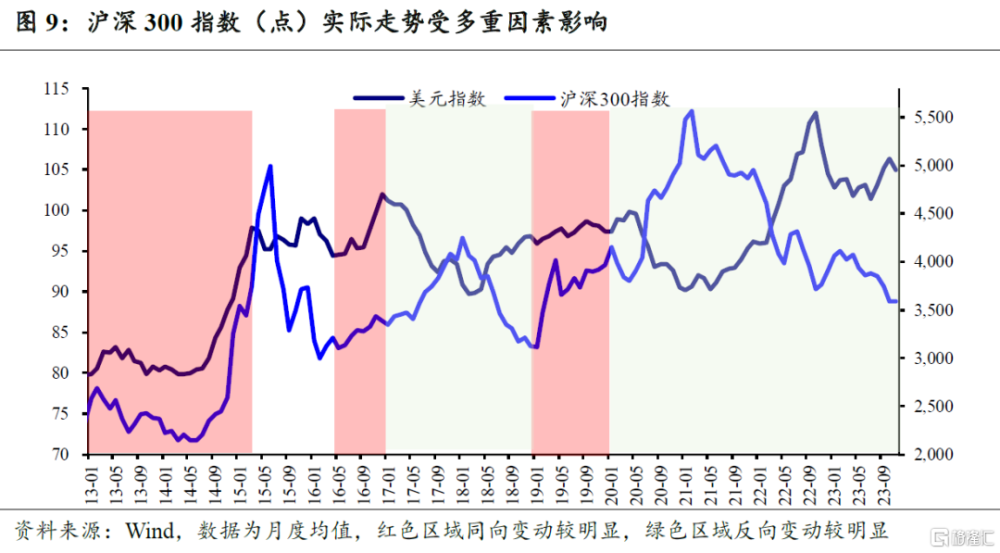

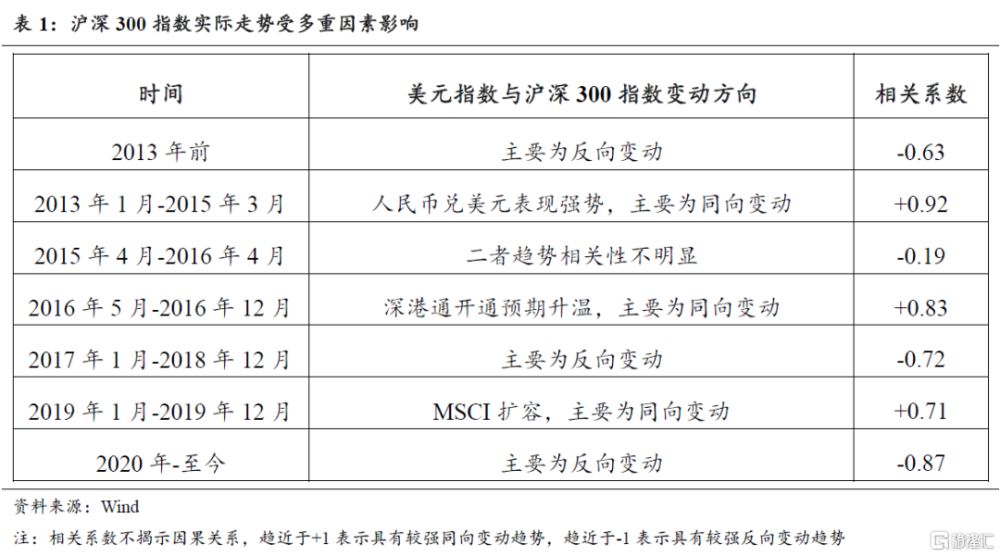

使用統計模型分離美元指數對滬深300指數的影響,發現美元指數始終對滬深300指數產生反向影響。在避險屬性影響下,美元指數通常與風險偏好及權益資產價格走勢呈反向變動,美元升值多數伴隨全球風險偏好回落、權益資產價格下跌。華創證券構建的統計學模型結果符合該邏輯,疊加美聯儲加息周期後,強勢美元對非美元計價權益資產造成的負面衝擊更大。

分離10Y美債收益率對滬深300指數的影響,發現全球資金對A股市場的定價邏輯或自疫情衝擊後有所轉變。2020年4月前,10Y美債收益率波動對滬深300指數產生同向影響,其背後的邏輯是發達市場權益資產錨定10Y美債收益率進行估值調整,A股權益資產成長性回報預期受全球資金認可,具備投資性價比,從而在美債利率上行,發達市場權益資產調整階段吸引資金流入推升資產價格。而2020年4月後,全球資金對A股權益資產逐漸由成長性定價,轉變爲類似歐美權益資產的10Y美債收益率分母端定價,更加追求確定性,10Y美債收益率开始對滬深300指數產生顯著反向影響。

綜合美元、美債對滬深300指數的影響,以變異系數(標准差/平均值)衡量美元指數及10Y美債收益率的波動率水平,發現10Y美債收益率波動大於美元指數、且10Y美債單位變動對滬深300指數變動影響幅度大於單位美元指數波動影響,因此在2020年4月前,僅考慮美元指數、10Y美債影響,滬深300指數波動方向可能主要表現爲與10Y美債收益率同向變動,2020年4月後,滬深300指數波動方向可能主要表現爲與10Y美債收益率反向變動,美元指數則主要影響變動幅度,即2020年4月前抵消部分10Y美債影響,2020年4月後加強10Y美債影響。

需要注意的是,滬深300指數是市場對多重因素進行博弈的結果,其實際走勢具有一定隨機性,無法簡單抽象爲美元、美債雙變量影響模型。但依然可以通過對比10Y美債收益率與滬深300指數走勢來判斷美元、美債是否爲階段性主導因素,華創證券發現2021年4月,VIX指數代表的全球風險偏好回升至常規水平後,受統計學模型支持,A股可能主要受10Y美債估值壓制,且強勢美元在同方向強化了這種影響。

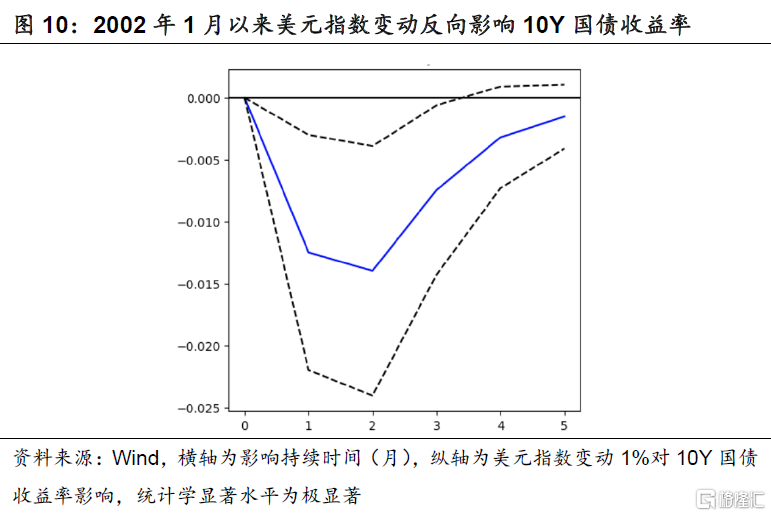

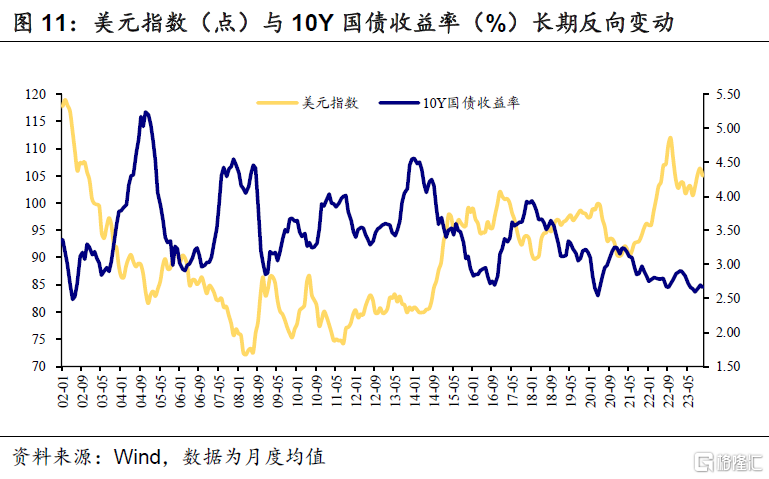

分離美元指數對10Y國債收益率的影響,各階段模型均顯示美元指數在日度數據級別對10Y國債收益率沒有統計學顯著影響,但在月度級別,美元指數始終對10Y中國國債收益率有統計學顯著的反向影響,以美元走強爲例,美元指數上行多數伴隨風險偏好回落,風險資產價格下跌,國債收益率獲得一定下行空間;此外美元走強同時導致以美元計價的大宗商品價格下跌,抑制通脹預期,同樣有利於國債收益率下行。而統計模型在日度數據級別不顯著則可能說明債券市場對美元趨勢需要一定確認時間,對短期匯率擾動相對不敏感,二者相關性需要在更長期的尺度下捕捉。

展望後市美元匯率對債市影響,一方面需關注A股權益市場隨美債、美元調整情況。11月美國通脹數據及美聯儲貨幣政策會議紀要公布後,市場進一步下調加息預期,如果美元指數、10Y美債收益率步入長期下行通道,且當前定價邏輯沒有轉變,A股未來上漲面臨的美元資產阻力會相應減弱,進而對國債收益率施加上行壓力。另一方面,從美元對債券市場的直接影響來看,美元貶值趨勢得到確認後會對國債收益率下行形成顯著阻力,10Y國債收益率下行空間或被進一步壓縮。

注:本文來自華創證券2023年11月25日發布的《美元指數如何影響我國資產價格?——華創證券投資顧問部專題報告2023-11-25》,分析師:吉靈浩 S0360623070003

標題:美元指數如何影響我國資產價格?

地址:https://www.iknowplus.com/post/55139.html