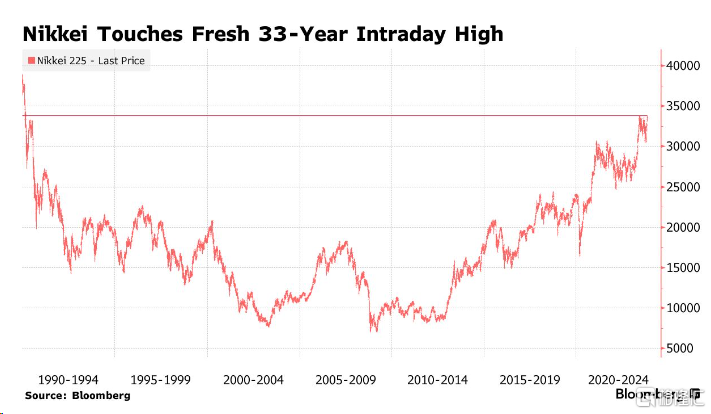

日經225指數觸及33年新高!債券基金巨頭正买進日元,股神也要加碼日股?

周一,日經225指數攀升至 33 年來的新高。

上午,該指數一度短暫突破6月盤中高點,至1990年3月以來的最高水平,但隨後回吐了大部分漲幅,現報33388點。

受日元長期疲軟、公司盈利穩健以及東京證券交易所倡導的公司治理改革的推動,日經225指數本月迄今已上漲超8%,今年上漲超30%。

今日,美元兌日元震蕩回落至149下方,爲10月31日以來首次,日內跌0.47%。

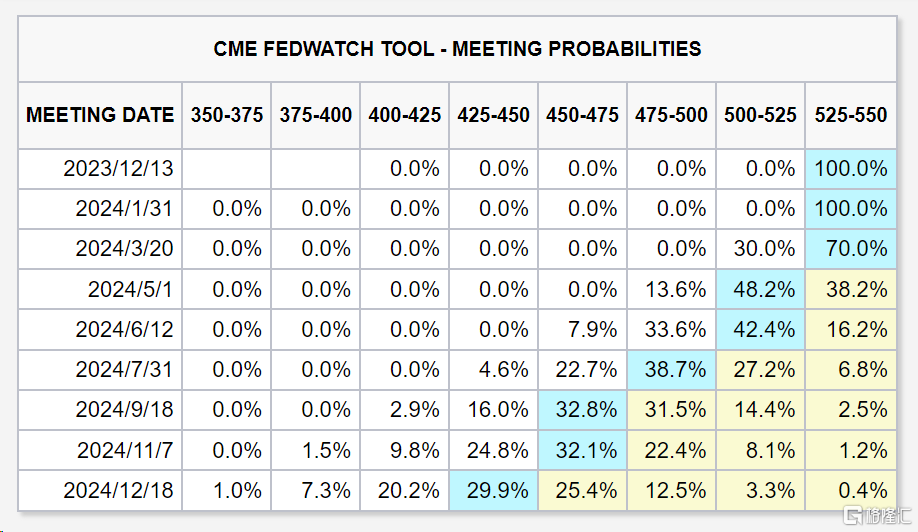

另一方面,疲軟的美國通脹數據進一步推動了美聯儲激進緊縮政策結束的預期。上周,美國一系列經濟數據的公布顯示通脹正在降溫。

美國10月零售銷售額環比下降0.1%,降幅低於0.3%的市場預期,錄得七個月來首次下滑。

美國10月CPI同比上漲3.2%,低於9月的3.7%,爲2021年3月以來的最小漲幅;核心CPI環比上漲0.2%,低於9月的0.3%。

美國 10 月PPI同比上漲 1.3%,低於 9 月份 2.2% 的漲幅,同樣也低於市場預期的 1.9%,創2020年4月以來最大跌幅。

目前,雖然市場仍預計美聯儲12月加息的可能性爲100%,但投資者正增強對美聯儲明年开始降息的預期。

據CME美聯儲觀察工具顯示,明年5月美聯儲或進行降息,到2024年底,美聯儲或將降息整整一個百分點。

盛寶市場 (Saxo Markets) 市場策略師查魯·查納納 (Charu Chanana)表示:

“日本經濟的結構性暗流繼續影響日本股市,市場預期美聯儲加息周期已經結束,這也給日本股市帶來了一些幫助。”

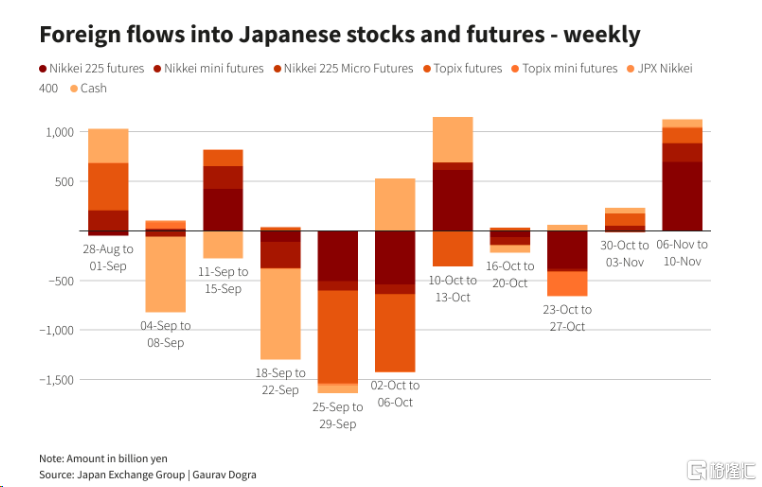

隨着美聯儲加息擔憂的緩解,日本股市开始吸引大量外資流入。

日本交易所的數據顯示,截至 11 月 10 日當周,外國投資者淨买入價值 1.12 萬億日元(合 74 億美元)的股票,這是自 6 月 16 日當周以來最大的單周淨买入量。

從資金流向來看,投資主要集中在衍生品上,總額約爲 1.04 萬億日元,另外還有 783 億日元直接投資於現金股票。

今年以來,日本股市已吸引外國投資者淨流入5.96萬億日元,與去年同期的4.07萬億日元淨流出形成鮮明對比。

此外值得注意的是,被視爲“日本股市熱衷投資者”的巴菲特近期也有大動作。

上周,巴菲特旗下的伯克希爾哈撒韋公司發行了價值1220億日元的日元債,爲該公司今年第二次發行日元債。

市場預計,在本輪發行日元債後,巴菲特很可能加大對日股的押注。而日本的銀行、保險公司和汽車制造商或成爲他的下一個投資目標。

在今年4月伯克希爾發行日元債後,巴菲特就在當月訪問了日本,並會見了一些貿易公司的高管。隨後的6月,巴菲特便宣布增持三菱商事和伊藤忠商事等公司的股票,此舉提振了外界對日本整體股市的信心,並推動日本股市升至33年來的高點。

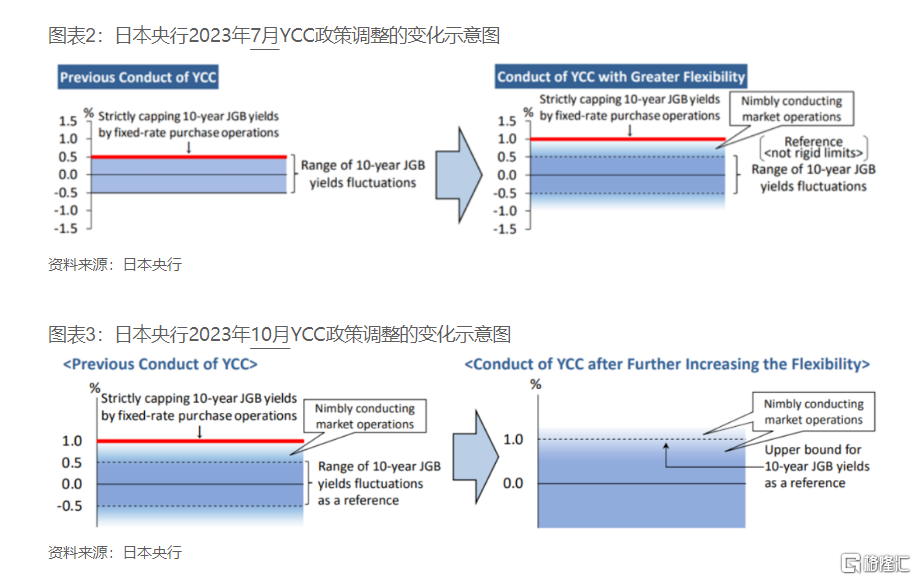

市場押注日央行放棄YCC?

市場正預測隨着鷹派美聯儲和鴿派日本央行交換位置,日元將反彈。

當下,美國債券基金巨頭太平洋投資管理公司(Pacific Investment Management Co.)也在押注日本央行將被迫隨着通脹加速而收緊貨幣政策而买入日元。

Pimco基金經理Emmanuel Sharef表示,“隨着我們繼續看到日本的通脹率上升並穩步高於目標,他們將希望朝着放棄或改變收益率曲线控制政策的方向發展,最終可能需要加息。”

對於接下來日元、日本股市的走勢,分析師Hirokazu Kabeya表示,鑑於本周晚些時候日本和美國都將迎來假期,而且英偉達公司周二公布的財報可能會給科技股提供线索,因此交易員處於觀望情緒。他補充說,缺乏推動日經指數升至 34000 點的利好消息。

不過,日本10月份消費者價格數據將於本周五公布,預計核心通脹率將回升至3.0%,略高於日本央行2%的目標。

一輪強勁的薪資上漲,以及明年將有更多獎金發放的早期跡象,引發市場猜測日本央行最終將放松超級寬松政策,甚至可能將利率轉爲正值,這對金融類股是一個重大利好。

今年10月,日本央行對日債收益率曲线控制政策(YCC)進行了調整,但盡管日本央行在收緊政策方面採取了一些小步驟——通過淡化其1%上限的定義,爲10年期國債收益率提供了更大的上升空間。

但到目前爲止,這些措施未能刺激貨幣的持續反彈。日本前央行官員山岡弘美(Hiromi Yamaoka)表示:

“日本央行可能等不了那么久,因爲圍繞通脹的形勢可能會發生急劇變化。留給日本央行的時間不多了,這一點植田和男可能已經注意到了。”

前美聯儲副主席理查德·克拉裏達(Richard Clarida)此前稱,如果通脹被證明比預期的更具粘性,日本央行可能會在年底前取消其收益率曲线控制計劃。央行還可能在明年初將短期政策利率從目前的負0.1%上調至0%。

標題:日經225指數觸及33年新高!債券基金巨頭正买進日元,股神也要加碼日股?

地址:https://www.iknowplus.com/post/53547.html