別慌!多頭還在路上

中國股票市場在本周一大漲之後,接着連續4個交易日表現疲態。滬指本周累計僅漲0.27%,深成指和創業板指相對還好,均漲超1%。

港股表現更弱,恆生指數4個交易日暴跌4.25%,完全回吐美聯儲議息會議後的大漲。恆生科技指數則在周五暴跌3.28%,4日累跌5%。

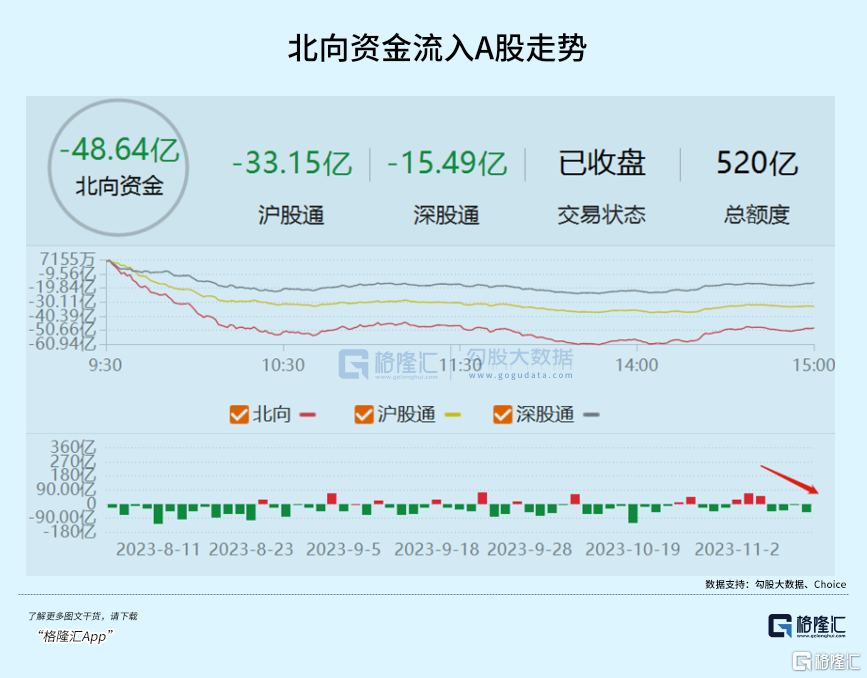

市場投資者大多都覺得美債利率見到了拐點,海外貨幣流動性放松無疑最利好港股市場,也利於北向資金回補A股市場。北向資金在11月2日至11月6日期間爆买超150億元,讓市場看到了希望。因爲此前壓制A股最大的因素之一就是來源於北向持續賣賣賣——3個月總計外流1700億元。然而,從本周二开始,外資又开始賣出,4個交易日累計拋售132億元。

港股表現不佳,北向資金回補不積極。從短期視角來看,不由得讓人懷疑美債利率是否真正見到了拐點。還是說,美債見到拐點之後,上下大幅波動反復,擾動並迷惑了市場,讓人將信將疑呢!

01

今年6月美國債務上限放开之後,美財政部大規模發行國債。國債供給大幅擡升,而海外以及國內需求相對不足,驅動着長短債利差大幅收窄。尤其是8月以來,這給全球股市造成了非常大的壓力。

美財政部也意識到這個嚴峻問題,故在最新一期公布的融資計劃中,壓低了發債總規模以及調整了長短債結構。

具體來看,10-12月淨融資總規模7760億美元,低於7月末預測的8520億美元。結構上,2、3、5、7年期的發債節奏符合8-10月的節奏,但10年、20年、30年的發債量不僅低於8-10月發債節奏的线性外推,也小於TBAC(美財政部借款咨詢委員會)的發債指引。

此舉加之美聯儲在11月議息會議的鴿派定調以及非農數據不及預期,讓各期限美債利率大幅下跌。尤其是10年期美債一度回撤40BP以上。

本以爲朝着下行通道去演繹就行了,但意外衝擊還是發生了。

11月9日,美國30年期長債出現“災難”級拍賣,導致當日30年期美債一度暴漲20BP,創下2020年3月以來最大單日漲幅。同日,10年期美債利率單日也大漲13.2個基點至4.62%。

具體來看,此次30年美債拍賣得標利率爲4.769%,較拍賣前預期高出5.3個基點,創下2016年有記錄以來的最大尾部利差。

投標倍數爲2.236,創2021年12月以來最低。更爲關鍵的是,美國國內投資者和國際投資者購买比例分別創下2020年10月和2021年11月以來新低。

本次拍賣,通過一級交易商參與競標的間接投資者拍賣獲得比例(可衡量海外美債需求的指標)僅爲60%,低於過去6次拍賣均值的68.6%。而直接投資者(衡量國內需求的指標)獲得比例僅爲15.16%,而過去半年均值爲12.7%。

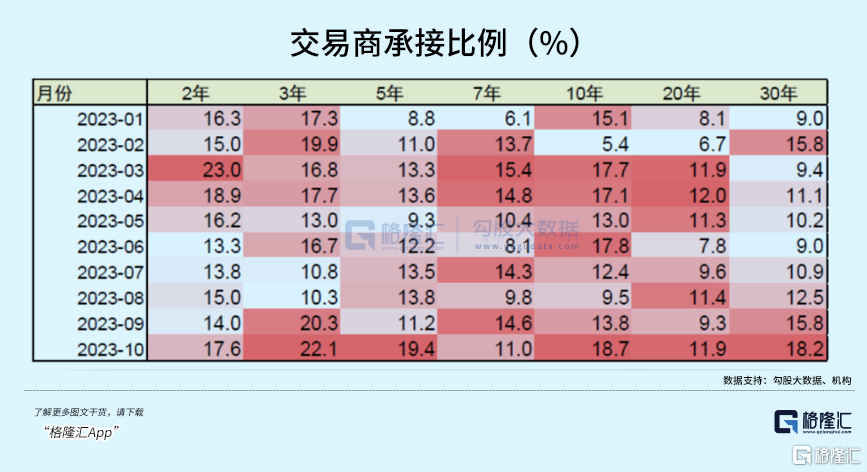

沒有辦法,一級交易商被迫接盤沒人要的國債,比例高達24.7%,爲近期平均水平的2倍,創下2021年11月以來最高。其實,今年以來,交易商在美國債券拍賣中承接比例整體呈現上升趨勢,尤其是中長期債券。

上一次30年國債拍賣也曾讓市場驚魂。10月12日,標售罕見慘淡,一級交易商不得不接受了18.2%的國債。加之當晚披露超預期的CPI數據,導致30年期美債利率大漲16BP至4.8%,10年期大漲14BP至4.7%。這讓全球股市爲之顫抖。

美國長債需求不足,而短債此前重要需求方——美聯儲逆回購工具用量也持續銳減,後期也有可能導致短債需求沒那么旺盛了。

11月9日,94家對手方在美聯儲隔夜逆回購協議(RRP)中放了總計9930億美元資金。這是隔夜逆回購工具用量自2021年8月10日以來首次低於1萬億美元大關。要知道,今年上半年,其規模還有2萬億美元以上。

美債供需不平衡,導致美債市場流動性趨於惡化。然而,國債市場又是全球金融市場的核心樞紐,一旦爆發類似2020年3月一樣的流動性枯竭,無疑會重創各大金融市場。目前看,有這種潛在可能,留一個心眼是好的,但無法作爲其投資基准假設。

02

美債供需失衡是阻止美債利率回落的攔路虎,而宏觀經濟疲軟又會是美債利率下拉的重要驅動力。在我看來,隨着接下來更多數據表明美國經濟降溫,那么後者拉力會更大,美債利率趨勢性回落將會是大概率事件。

按照時間表,下一次美國30年期國債將於12月12日拍賣,值得高度關注,料將加大美債市場以及股票市場的波動。

美國宏觀數據方面,下周二將公布重磅的CPI數據。按照市場預期,10月CPI同比增長3.3%(前值3.7%),核心CPI增長4.1%(前值4.1%)。

這份通脹數據非常之關鍵。

11月美聯儲議息會議已經給市場傳遞了加息結束的信號。而在本周五凌晨舉辦的IMF活動上,鮑威爾又放鷹。他表示,現在宣布加息結束還爲時過早,如果進一步收緊貨幣政策變得合適,美聯儲“將毫不猶豫地”這樣做。

11月10日,美國密歇根大學披露,11月美國1年期通脹率預期爲4.4%,超出市場預期的4%,也要高於前值的4.2%。另外,5年至10年通脹率預期也擡升至3.2%,超預期和前值的3%。

以上種種,又讓市場對於篤定加息結束增添了一些不確定性。

今年7-9月,美國CPI同比分別爲3.2%、3.7%、3.7%(高於預期的3.6%),較今年6月連續3個月回升。若10月CPI符合預期或低於預期(3.3%),相當於CPI重回下降通道。

另外,10月非農新增就業不及預期的18萬人,且下調8月和9月合計10.1萬人。10月失業率也高達3.9%,超出市場預期的3.8%,創下2022年3月加息周期以來最高的一次。

美聯儲議息會議+非農數據+通脹重回下降通道(假設),那么會大大加強市場對於美聯儲貨幣轉向的定價,美債利率有望迎來一波下行。

今年10月份通脹數據,能夠一錘定音的效果。這跟去年10月有類似之處。當時,市場預期CPI爲8%,但實際披露值僅爲7.7%。這份數據讓市場確信美聯儲貨幣政策最緊的時候過去了,驅動着全球股市反彈了一個季度。

11月10日當晚,美股納斯達克暴漲7.35%,標普500暴漲5.54%。11日,上證指數大漲1.69%,北向資金大幅流入146億元,創年內新高。此後,北向資金在2個多月大幅流入A股超2000億元。

再看當時的港股,恆生指數11日大漲7.7%,後兩日大漲5.87%。恆生科技指數更瘋狂,11日大漲10%,後兩日大漲9.23%。

中國股票市場反彈更爲劇烈,除了外部流動性因素改善外,還跟國內新冠疫情防控政策調整密切相關。恰好也是11月10日,政治局會議召开,研究部署進一步優化防控工作的二十條措施。

內外因素共振導致港A兩市迎來了一波非常流暢的大漲行情。而這一次呢,可能跟去年11月頗爲相似。

內部因素,雖然當前宏觀經濟仍然是弱復蘇,但萬億國債打开了中央財政加槓杆刺激經濟的想象空間,足以扭轉此前市場對於中國經濟基本面的悲觀預期。

外部因素,美聯儲聲明、非農就業等數據均指向加息周期結束。內外因素共振,以及此前跌幅夠大夠深,中國股市有機會迎來一波流暢性上漲行情。

現在,還差一塊拼圖,那就是等美國10月通脹數據了。

03

當然,紛繁復雜的金融市場,還有一些潛在風險值得警惕。

一個是美債需求不足,導致美債利率反復大幅波動的風險;另一個是巴以衝突爲首的地緣政治風險。

前者會是擾動美債利率下行的重要阻力,但應該無法扭轉其趨勢。後者目前看發生中東局勢失控的風險很小,也不用太過擔心。

中國股票市場上漲驅動力因子發生深刻變化,上漲大方向幾近確定,雖會有波折,持股待漲就好。(全文完)

標題:別慌!多頭還在路上

地址:https://www.iknowplus.com/post/50871.html