隔夜美股全復盤(11.10)| 三大股指因鮑威爾鷹派姿態及30年期美債標售遇冷,連漲遭終結;迪士尼大漲7%,Q4流媒體用戶突破1.5億,擬將成本削減計劃擴大20億美元

01 大盤

昨夜美股三大股指因鮑威爾鷹派姿態及30年期美債標售遇冷,連漲遭終結。截至收盤,道指跌 0.65%,納指跌 0.94%,標普跌 0.81%。美國十年國債收益率漲 2.867%,收報4.628%,相較兩年期國債收益率差-39個基點。恐慌指數VIX漲 5.81%,布倫特原油收漲 0.19%。現貨黃金從22年11月持續走高,23年5月以來持續走低,23年10月2日-10月23日有所反彈,昨日漲 0.43%,報1958.53美元/盎司。美元指數從22年10月的高位持續回落,期間有所反彈,昨日收漲 0.35%,報105.9。

美國表示以色列將在加沙部分地區每天休战四小時;以方面表示這並非停火,而是“人道主義走廊”。美國至11月4日當周初請失業金人數 21.7萬人,預期21.8萬人,前值21.7萬人。消息人士透露,三位燃料生產商表示,俄羅斯將在下周完全解除柴油和汽油出口禁令。印度和巴基斯坦再次交火,一名印度士兵死亡。美國30年期國債標售遇冷,得標利率高於預發行利率5BP,投標倍數亦低於近期平均水平。極氪汽車在美提交IPO,今年上半年汽車銷售額132億元人民幣。

美聯儲-鮑威爾:如果必要將進一步加息;將謹慎行事;未來通脹的進展更多可能來自於貨幣政策而非供給側、奧尼爾佩斯:不想排除在必要時進一步加息的可能性,關注經濟表現、長債收益率並考慮對政策的影響、巴爾金:通脹取得實際的進展,是否需要進一步加息仍有待觀察、隔夜逆回購使用規模兩年來首次低於1萬億美元、博斯蒂克:政策可能已經足夠具備限制性。

02 行業&個股

行業板塊方面,標普11大板塊悉數收跌:通訊、工業、能源、日常消費、金融、科技、半導體均收跌0.48%以內,原料、公用事業、房地產和醫療分別收跌0.86%、1.32%、1.53%和2.07%。

概念板塊方面,航空ETF跌2.15%,旅行服務板塊跌1.28%,高端酒店萬豪漲0.94%,愛彼迎跌1.82%,挪威郵輪跌5.06%。太陽能板塊跌3.29%。金融科技板塊方面,PayPal收跌1.45%,巴菲特概念股NU跌0.84%。網絡安全板塊跌1.4%,SQ跌2.33%。

中概股多數收跌,KWEB跌2.08%。台積電跌 0.41%,阿裏跌 2.44%,拼多多跌 1.2%,京東跌 2/65%,網易漲 0.76%,百濟神州跌 5.32%,理想跌 4.34%,理想23Q3營收爲346.8億元,前值爲93.4億元,市場預期爲336.41億元。小鵬跌 1.3%,蔚來跌 5.68%,新東方跌 0.6%,華住跌 2.4%,瑞幸咖啡平收 0%,名創優品跌 4.06%,亞朵跌 4.95%。

大型科技股多數收跌。蘋果收跌 0.26%,蘋果在與歐盟的稅收訴訟案中失利,可能被迫支付140億美元的稅單。微軟收跌 0.69%,谷歌收跌 1.18%,亞馬遜跌 1.04%,亞馬遜新一輪裁員开啓,裁員目標是亞馬遜音樂(Amazon Music)業務部門的編輯和音頻內容團隊。英偉達漲 0.81%,產業鏈人士稱:英偉達將推三款AI芯片供應中國市場,但推出時間未定。Meta漲 0.24%,特斯拉跌 5.46%,拜登支持UAW爲特斯拉工人組織工會;特斯拉中國Model Y全輪驅動長續航版和Model 3長續航煥新版漲價。

SPCE漲19.23%,維珍銀河宣布裁員18%,將於明年中期暫停商業航天飛行,並將資源集中在开發下一代德爾塔級(Delta)亞軌道飛船。DIS漲6.91%,迪士尼Q4流媒體用戶突破1.5億,擬將成本削減計劃擴大20億美元。AZN漲0.88%,阿斯利康Q3營收爲114.92億美元,同比增長5%,上調全年業績預期。

LLY跌4.49%,美國食品和藥品管理局(FDA)周三批准了禮來的重磅減肥藥Tirzepatide。ARM跌5.18%,Arm公布上市後首份財報:Q2營收同比增長28%,Q3指引不及預期。SONY跌6.64%,索尼Q2經營利潤2630.1億日元,同比下降29%。BILL跌9.92%,據知情人士透露,Bill Holdings或以19.5億美元收購Melio,交易最早本周宣布。

03 每日焦點

1.美聯儲隔夜逆回購規模自2021年以來首次降至1萬億美元以下

11.10 周四,貨幣市場基金和其他符合條件的公司流入美聯儲逆回購工具的現金爲9,933億美元,這是自2021年8月10日以來首次低於一萬億美元大關。在2022年12月30日達到創紀錄的2.554萬億美元峰值後,近幾個月來,資金不斷從該機制中流出。許多市場參與者和聯儲的一些人已將逆回購機制視爲金融體系流動性過剩的代表。美聯儲官員認爲,盡管他們很可能已經完成了加息,但縮減資產負債表的進程仍有很長的路要走。至少有一位官員表示,在考慮停止縮減資產負債表之前,逆回購的資金吸收量將回到零。

2.英偉達、英特爾均計劃推出中國市場改良版AI芯片 英偉達產品或年底量產

11.9 據21財經,多位產業鏈人士表示,英偉達是在推針對中國市場的改良版芯片,將會把性能降到新規定的參數以下。其中一位產業鏈人士稱,近日還要和英偉達溝通,年底才量產,同時英特爾也在計劃推出Gaudi 2的改良版本。目前,英偉達和英特爾尚未對此進行回應。

3.通用汽車旗下自動駕駛業務Cruise宣布裁員

11.9 通用汽車旗下自動駕駛業務Cruise周四宣布了一輪裁員,影響了其無人駕駛乘車服務的合同工(臨時工)。裁員包括那些幫助清潔車輛、車隊充電和處理客戶支持咨詢的人。公司發言人在一份聲明中稱:“Cruise做出了一個艱難的決定,要減少一部分支持無人駕駛打車業務的臨時員工。”Cruise拒絕透露具體的裁員人數。Cruise計劃恢復無人駕駛服務,但沒有透露具體的時間线。

4.因主要汽車行業需求減弱,鈀金下破1000美元

11.9 由於汽車銷售放緩、電動汽車興起以及用戶轉向更便宜的鉑金,導致需求下降,鈀金價格五年來首次跌破每盎司1000美元。這種金屬幾乎全部被用於抑制排放的催化轉化器,不過由於經濟增長放緩損害了全球汽車銷售,鈀金在今年大幅下跌。此外,緊縮的貨幣政策也降低了貴金屬的吸引力,對衝基金對鈀金期貨的淨空頭押注接近創紀錄水平。加之由於鈀金較其姊妹金屬鉑金貴得多,鉑金越來越多地被用作替代品,鈀金的需求也在承壓。從長遠來看,隨着司機選擇沒有汽車催化劑的電動汽車,其消費可能會進一步受到影響。

5.大摩:蘋果布局AI最早明年產生回報 爲6個“主要受益者”之一

11.9 摩根士丹利發布研究報告,指出蘋果很早時候就展开布局人工智能,且最早2024年產生回報,並會成爲6個“主要受益者”之一。報告指出,相較於OpenAI的ChatGPT、微軟的Bing Chat和谷歌的Bard,蘋果公司的切入點有所不同,公司首席執行官Tim Cook最近將其描述爲“基礎技術”。大摩認爲,蘋果近年來一直推進機器學習,主要爲用戶構建更實用的功能,而不是營銷噱頭。蘋果公司憑借着超過20億台設備、超過12 億用戶的龐大數據,以及對數據隱私的關注、垂直整合領先的硬件、軟件、芯片和服務,將會成爲這場競賽中的主要贏家之一,成爲Edge AI的推動者之一。

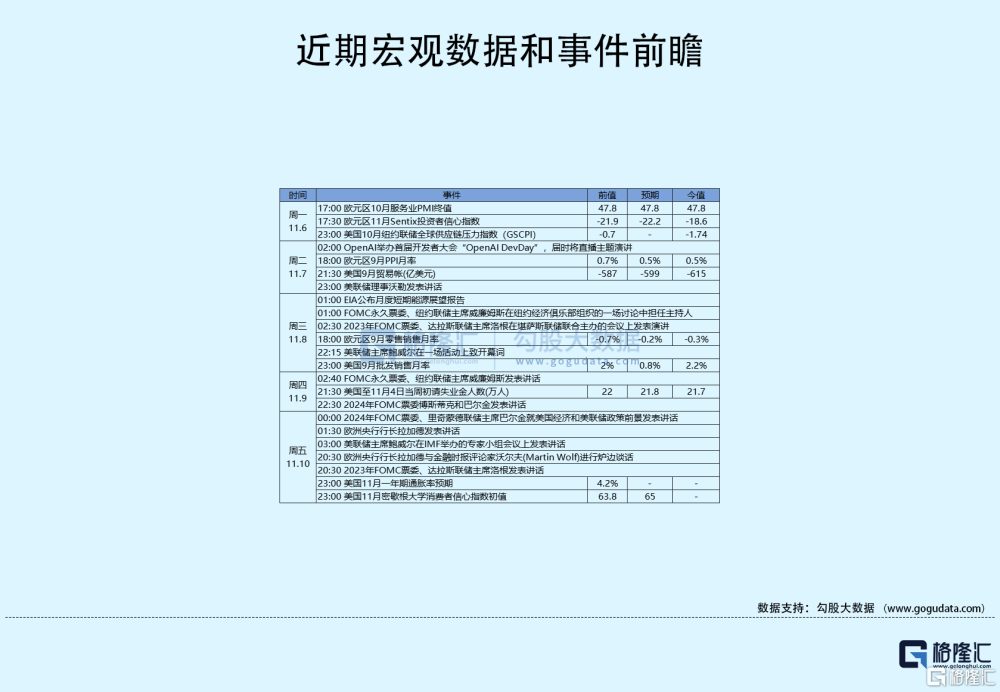

04 今日前瞻

今日重點關注的財經數據

(1)20:30 美聯儲洛根發表講話

(2)20:30 歐洲央行行長拉加德進行爐邊談話

(3)23:00 美國11月一年期通脹率預期

(4)23:00 美國11月密歇根大學消費者信心指數初值

標題:隔夜美股全復盤(11.10)| 三大股指因鮑威爾鷹派姿態及30年期美債標售遇冷,連漲遭終結;迪士尼大漲7%,Q4流媒體用戶突破1.5億,擬將成本削減計劃擴大20億美元

地址:https://www.iknowplus.com/post/50348.html