美國就業市場溫和降溫

主要內容

周話題:美國就業市場溫和降溫

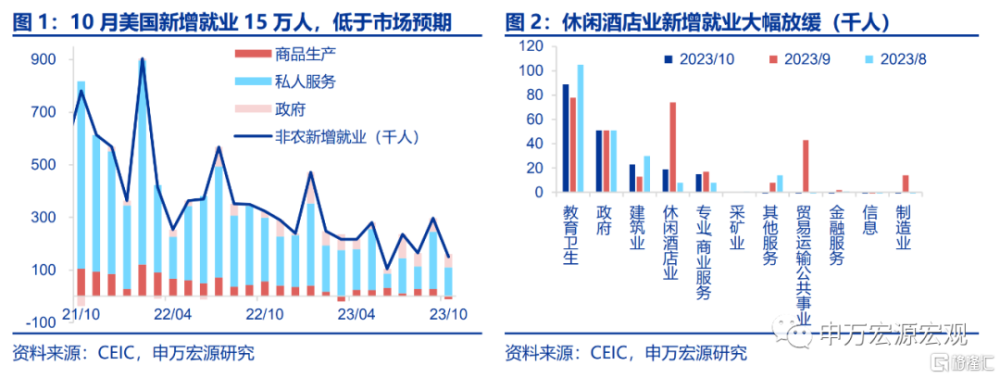

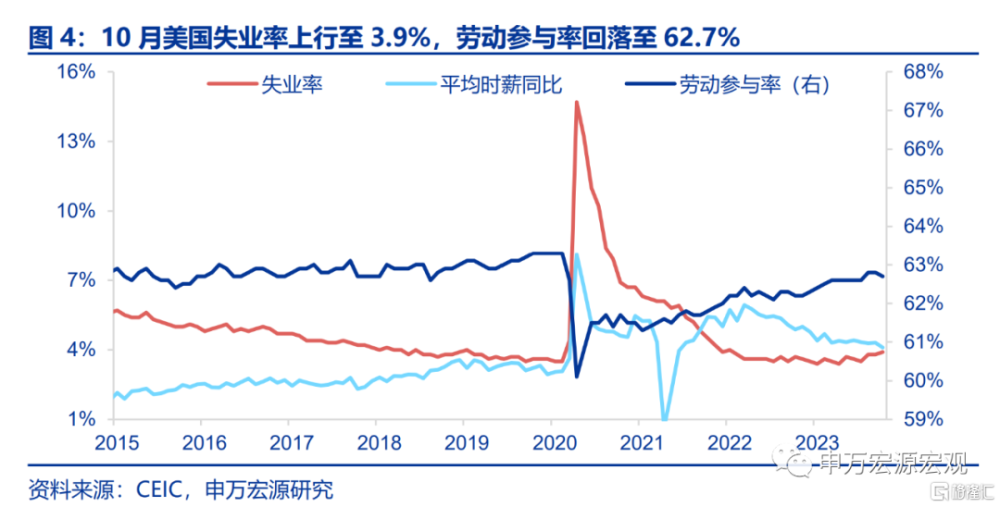

當地時間11月3日,美國勞工局公布10月就業數據,10月美國新增非農就業15.0萬人,失業率上升0.1個百分點至3.9%,勞動參與率回落至62.7%,平均時薪環比回落至0.2%,均低於市場預期,數據公布之後10Y美債利率、美元指數大幅下行,反映市場對美國經濟預期弱化,以及美聯儲加息概率下修、降息時點提前的預期變化。

美10月非農新增就業低於預期,反映服務業恢復轉弱。10月美國新增非農就業15萬人,較上月幾乎腰斬。1)休闲酒店業新增就業大幅放緩,四季度美國居民服務消費恢復或將放緩。教育衛生業再度成爲新增就業主力,但休闲酒店業僅新增1.9萬人,是今年4月以來最低值,或反映夏季美國服務業較快的恢復正在結束。2)10月制造業大幅減少3.5萬人,和10月美國ISM制造業PMI中就業指數下滑至46.8相對應。

失業率、勞動參與率小幅惡化,薪資增速放緩。和非農就業轉弱相對應,失業率小幅上升0.1個百分點至3.9%,而勞動參與率下滑0.1個百分點至62.7%,總體來說這一數據組合顯示美國就業市場轉冷節奏相對溫和,尚未出現失業率跳升的情況。職位空缺下行、時薪放緩指向美國核心非居住服務通脹將持續降溫。

美國就業市場仍屬溫和轉弱,需關注企業裁員動向。其實美國就業市場轉冷是大勢所趨,從居民和企業部門兩方面來看,1)一方面,美國職位空缺波折中回落,指向就業市場“緩衝墊”消耗。美國居民超額儲蓄以及今年的個稅優惠保障了居民收入,超額居民收入創造了居民超額消費動力,在這一情況下企業也有超額招聘需求,體現在職位空缺高於疫情之前。最新9月美職位空缺繼續回落,指向美國就業市場的“緩衝墊”逐步消耗,進而導致就業市場溫和轉弱。2)另一方面,美聯儲加息對企業部門的滯後效應逐步體現,美國企業部門所面臨的再融資高利息壓力是逐步提升的。但是,明年仍有幾大因素可能使得美國經濟具備韌性,如根據高通脹調整的個稅優惠可能在明年仍對實際收入有支撐、美債利率回落可能激發美國住宅投資等,而企業部門所面臨的利息支出壓力將是主要不確定性因素。

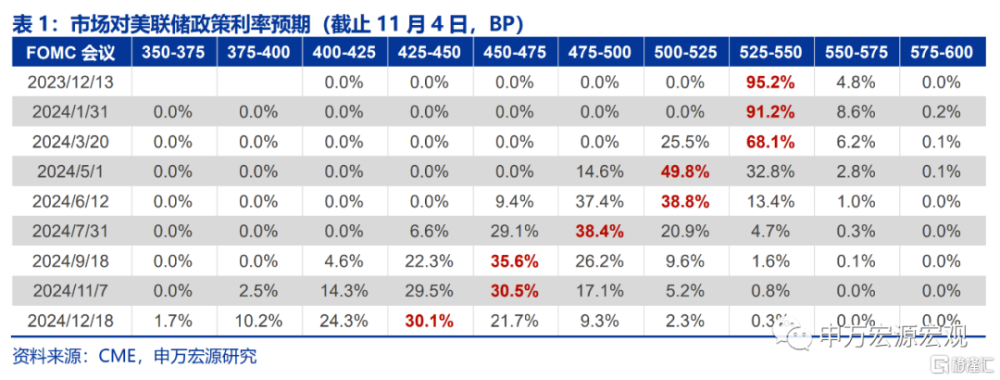

低於預期的就業數據使得美聯儲加息概率下行,降息時點可能提前。近一周10Y美債利率回落主要反映就業數據、財政部增發長債力度低於預期。本周10Y美債利率快速下滑,目前已至4.57%左右,一周之內下滑20BP,一方面的確反映10月就業數據的影響,市場在10月末超預期的三季度美國GDP數據之後對樂觀預期形成了一定修正,另一方面反映的則是美財政部最新再融資會議對於7年期以上的國債增發力度低於預期,期限溢價推升美債利率作用小幅減弱。對於美聯儲來說,本次就業數據最大影響可能是市場對於首次降息的預期時點有所提前(至5月),同時美聯儲近期再次加息的概率也是下降的。

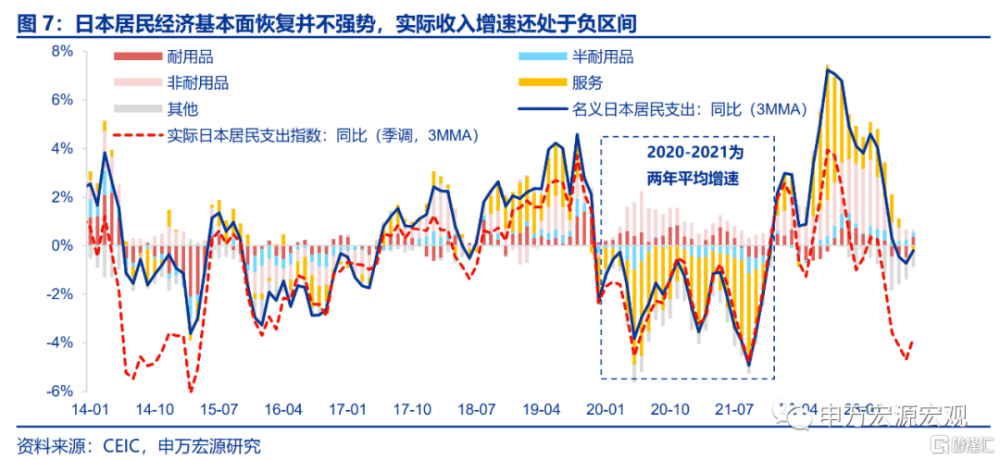

日央行再調YCC政策,明年貨幣政策正常化具備基礎。當地時間10月31日,日央行宣布再次微調YCC政策,將1%作爲10年期日本國債收益率的參考上限“Reference”。日央行微調YCC政策主因爲10Y日債利率上升較快,而這又是部分受到美債利率上行影響。日本10年期國債利率10月31日一度升至0.96%,這可能更多受到海外因素影響,如10月前的全球油價上漲,以及10Y美債利率上行。目前日本國內經濟恢復算不上強勢,但日本企業、居民通脹預期均穩定在7月日央行會議時水平,明年日央行持續推進貨幣政策正常化具備基礎,即可能取消YCC以及負利率政策,這可能整體性提升全球國債利率。

發達經濟跟蹤:9月美國營建支出同比8.7%;新興市場跟蹤:巴西降息50BP。

全球宏觀日歷:關注美國10月財政數據;風險提示:美聯儲緊縮力度超預期。

以下爲正文

1.美10月非農新增就業低於預期,反映服務業恢復轉弱

事件:當地時間11月3日,美國勞工局公布10月就業數據,10月美國新增非農就業15.0萬人,失業率上升0.1個百分點至3.9%,勞動參與率回落至62.7%,平均時薪環比回落至0.2%,均低於市場預期,數據公布之後10Y美債利率、美元指數大幅下行,反映市場對美國經濟預期弱化,以及美聯儲加息概率下修、降息時點提前的預期變化。

10月美國新增非農就業15萬人,較上月幾乎腰斬,私人服務業、商品生產行業就業新增均大幅放緩。1)休闲酒店業新增就業大幅放緩,四季度美國居民服務消費恢復或將放緩。教育衛生業再度成爲新增就業主力,但服務業中低於預期的主要在於休闲酒店業僅新增1.9萬人,是今年4月以來最低值,或反映夏季美國服務業較快的恢復正在結束。2)10月制造業大幅減少3.5萬人,和10月美國ISM制造業PMI中就業指數下滑至46.8相對應。雖然10月美國Markit和ISM兩大口徑制造業PMI再度出現截然不同的情況,但就業子指數回落這一點是一致的。

2.失業率、勞動參與率小幅惡化,薪資增速放緩

和非農就業轉弱相對應,失業率小幅上升0.1個百分點至3.9%,而勞動參與率下滑0.1個百分點至62.7%,總體來說這一數據組合顯示美國就業市場轉冷節奏相對溫和,尚未出現失業率跳升的情況。職位空缺下行、時薪放緩指向美國核心非居住服務通脹將持續降溫。10月美國居民平均時薪增速也回落至0.2%,同比回落至4.1%。

3.美國就業市場仍屬溫和轉弱,需關注企業裁員動向

對於美國經濟來說,其實美國就業市場轉冷是大勢所趨,從居民和企業部門兩方面來看,1)一方面,美國職位空缺波折中回落,指向就業市場“緩衝墊”消耗。美聯儲加息以來就業市場持續強勁的源泉來自於超額儲蓄以及今年的個稅優惠保障了居民收入,超額居民收入進而創造了居民超額消費動力,在這一情況下企業也有超額招聘需求,體現在職位空缺高於疫情之前。最新9月美國職位空缺繼續回落,顯然指向美國就業市場的“緩衝墊”正在逐步消耗,進而導致就業市場溫和轉弱。2)另一方面,美聯儲加息對企業部門的滯後效應逐步體現,美國企業部門所面臨的再融資高利息壓力是逐步提升的,這也會相應影響企業是否裁員這一決定。

但就如我們在本周FOMC會議點評中提到的,明年仍有幾大因素可能使得美國經濟具備韌性,如根據高通脹調整的個稅優惠可能在明年仍對實際收入有支撐、美債利率大趨勢回落可能激發美國住宅投資等,而企業部門所面臨的利息支出壓力將是主要不確定性因素,詳見《靜觀其變-美聯儲11月FOMC會議點評》(2023.11.02)。

4.低於預期的就業數據使得加息概率下行,降息時點可能提前

近一周10Y美債利率回落主要反映就業數據、財政部增發長債力度低於預期。本周10Y美債利率快速下滑,目前已至4.57%左右,一周之內下滑20BP,一方面的確反映10月就業數據的影響,市場在10月末超預期的三季度美國GDP數據之後對樂觀預期形成了一定修正,另一方面反映的則是美財政部最新再融資會議對於7年期以上的國債增發力度低於預期,期限溢價推升美債利率作用小幅減弱。

對於美聯儲來說,本次就業數據最大影響可能是市場對於首次降息的預期時點有所提前(至5月),同時美聯儲近期再次加息的概率也是下降的,但也需關注到此次僅是單月數據,還需未來非農數據驗證以及觀察後續消費、通脹數據。

5.日央行再調YCC政策,明年貨幣政策正常化具備基礎

事件:當地時間10月31日,日央行宣布再次微調YCC政策,將1%作爲10年期日本國債收益率的參考上限“Reference”,此前7月日央行會議將1%定爲硬性上限“Strictly capping”。

日央行微調YCC政策主因爲10Y日債利率上升較快,而這又是部分受到美債利率上行影響。此次日央行再度微調YCC政策的主要原因是日本10年期國債利率近期上升較快,10月31日一度升至0.96%。而這可能並不由於日本國內經濟恢復較好,而是受到海外因素影響,如10月前的全球油價上漲,以及10Y美債利率上行影響。所以隨着本周後期10Y美債利率回落,10Y日本國債利率也相應回落至0.91%。

目前日本國內經濟恢復算不上強勢,但日本企業、居民通脹預期均已經穩定在7月日央行會議時的水平,這就意味着明年日央行持續推進貨幣政策正常化具備基礎,明年日央行可能取消YCC以及負利率政策,這可能整體性提升全球國債利率。

注:本文申萬宏源2023年11月4日研報《美國就業市場溫和降溫》,證券分析師:王茂宇 王勝

標題:美國就業市場溫和降溫

地址:https://www.iknowplus.com/post/48709.html