日本存儲,還會好嗎?

2001年,日本百年老店——東芝做出了一個重要決定,放棄此前獲利頗豐的DRAM業務。

這一消息在整個半導體行業裏掀起了一場海嘯,也爲日本存儲行業敲響了警鐘,東芝並不是什么名不見經傳的小卒子,日本的第一台電風扇、洗衣機、電冰箱、電飯鍋、晶體管電視、微波爐、筆記本電腦……都出自這家公司之手,而半導體部門,更是鑲嵌在東芝皇冠上最耀眼的明珠。

1985年,東芝率先研發出全球容量最大的1M DRAM,1987年,東芝正式推出世界上第一款NAND閃存……憑借着技術優勢,東芝在DRAM和NAND市場裏拿下了不小的份額,與其他日本企業相比,手握兩項業務的它日子更滋潤一些,尤其是隨着21世紀初手機等移動設備的興起,捏着NAND發明專利的東芝未來似乎已是一片光明。

但半導體市場裏哪有真正的常青樹,隨着半導體下行周期的到來,東芝迅速陷入到危機當中。2000年,全球 DRAM 收入從315 億美元下降到140 億美元,暴跌55.5%,是自1985年後最嚴重的一次衰退,而東芝2001年上半年財報同樣慘淡,電子設備和組件業務下降了 33%,至 46 億美元,迅速從盈利轉向虧損。

在掙扎之後,東芝的選擇是斷臂求生,其對媒體表示,“在目前的情況下,即使在技術上領先也難以獲得作爲領先者的應得權益”,“我們(東芝)先於其它公司生產了1Gbit產品,但也同時陷入了只能以256Mbit產品4倍的價格銷售的境地”。

但關停業務也得找個合適的接盤俠,東芝先是找了英飛凌,但英飛凌此時已經是泥菩薩過江了,後面東芝又找了在DRAM領域積極進取的美光,把剛收購了兩年的美國Dominion Semiconductor的土地、房產及DRAM相關制造設備一股腦兒賣給了美光,然後計劃以NAND型FLASH EEPROM爲核心重振存儲器業務。

東芝覺得,這是存儲部門清空虧損,一展NAND宏圖的大好時機,但在二十多年後的今天,東芝存儲已經是二度賣身,命不由己,問題到底出在了哪裏?

NAND开闢未來

在東芝做出賣DRAM業務這一決定時,當時媒體也對這一事情做了個分析,有記者表示,通用 DRAM 等價格由市場決定的設備需要根據市場趨勢做出靈活的業務決策和風險管理。但日本公司的決策速度之慢是出了名的,再加上高昂的土地和勞動力成本導致的低成本競爭力,日本公司無疑難以生存。

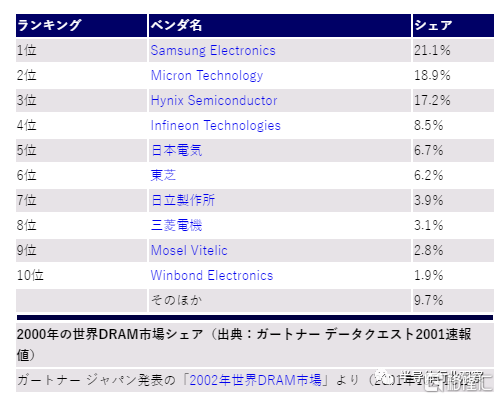

此時由NEC和日立的DRAM業務合並而成的爾必達剛踏入正軌,二者相加的市場份額在DRAM市場中位列第四,三菱和東芝的份額也沒丟失殆盡,但似乎連日本人都不再看好本土公司了,通用電子產品曾經是日本的強項,如今卻成了短板,讓人唏噓不已。

而彼時日本業內少數人早已看得透徹:對於通用產品而言,成本競爭力是最終的決定因素,本質上它們與旅館裏提供的一次性剃須刀沒有什么區別,這也就是說,普通消費者關注價格更甚於質量,NAND和DRAM從最早的高精尖產品,逐步走向千家萬戶,如果用80年代的思路來做這些通用產品,最後必敗無疑。

日本公司此時只有上策和下策,上策是學習英特爾,做處理器這樣的高附加值產品,問題是盡管在每個半導體下行周期裏都有從業者呼籲日本公司從 DRAM 轉向邏輯和系統芯片,但在Wintel聯盟面前,既無系統又無技術的它們又怎么可能達成這種奢望呢?

那么下策就成了所有日本大型半導體公司的出路,即硬着陸,通過大幅削減勞動力成本和企業合並,來恢復一定的成本競爭力,說白了就是賭未來賭時運,用勒緊褲腰帶的辦法來應對下行周期,然後在上行周期裏繼續發展。

但這樣的方式風險非常大,DRAM從誕生到20世紀末,有上百家企業參與其中,存活至今的大型公司,一只手就能數得過來,被日本視爲日之丸半導體的爾必達,在用下策熬過了一個下行周期後,最終依舊逃不過破產的命運。

東芝無疑是幸運的,在退出競爭激烈的DRAM市場後,它乘上了NAND市場的東風,不僅是原來的PC市場,手機市、播放器、遊戲機、相機……在2010年代裏大量現代電子設備的流行,讓NAND迅速成長爲媲美DRAM的香餑餑。

這十年也是東芝半導體部門過得最滋潤的十年,在賣掉DRAM業務的第九個年頭,東芝作爲NAND發明者的身份,在這一市場中依舊佔據着主導權,與三星鬥得難分難解,根據2009年調研機構的數據,三星仍以37.9%的市場份額和45.75億美元的收入保持領先地位,其次是東芝,以34.2%的市場份額和41.31億美元的收入,美光以 9.4% 的市場份額和 11.37 億美元的銷售額排名第三,海力士以 11.03 億美元的收入排名第四,英特爾和恆憶分別以 8.37 億美元和 2.97 億美元的銷售額排名第五和第六。

值得一提的是,東芝在2011年第一季度裏,還快速拉近了和三星的差距,這一季度三星NAND方面的營收額提升了13.8%,達到19.1億美元,但同期東芝的類似營收額則提升了28.5%,達到18.9億美元,市佔率差距縮小到了0.3%,險些超越三星,再度奪回第一的寶座。

盡管NEC、日立和三菱組成的爾必達已經煙消玉殞,但東芝NAND存儲業務保持着不錯的業績,依舊是存儲霸主三星的有力競爭者之一。

此時的東芝,還是日本的驕傲和象徵,大部分中國人對它的印象,也還停留在“Toshiba,Toshiba,新時代的東芝”這句廣告詞裏。

崩塌始於2015年7月。

財務造假+巨額虧損

2015年7月20日,是所有東芝員工印象最深的一天。

這一天,以東京最高檢察院原檢察長上田廣一爲委員長的第三方委員會公布了一份長達290多頁的調查報告,報告認爲,東芝前後三任社長通過向下屬施加壓力等方式,進行了違規的會計處理。自2008財年度至2014財年度的4—12月,東芝公司虛報利潤總計達到1518億日元,自主審查部分虛報利潤達44億日元。在此期間,東芝的稅前利潤爲5650億日元,會計違規的金額佔比近30%。

這個龐大的委員會前後花費了4個多月時間,質詢了東芝內部大約200名管理層人員之後指出,東芝在很多業務上都涉嫌財務造假,如基礎設施建設業務、半導體業務以及個人電腦業務。

日本的驕傲,爲何會在財務上造假呢?

原因其實並不難理解,2008年國際金融危機爆發後,包括東芝在內的幾大日本電子巨頭集體陷入虧損,3年後的日本大地震,更是直接給了剛恢復不久的東芝當頭一棒,要知道,東芝五年前花41.6億美元收購了美國核電站建造企業西屋電氣公司77%的股份,正准備在核電業務上大施拳腳,但福島核電站泄露直接讓所有美夢化爲了泡影。

時間回到2006年,東芝此時具有沸水堆技術,是日本核電站的主要建造商,而西屋電氣擁有壓水堆技術,在美國市場有所建樹,二者技術市場互補,再加上中國和印度這樣的新興能源市場,看似前途大好,東芝在當時預計,收購完成後,核電業務會從目前的每年17億美元迅速擴張至2015年的59億美元,2020年達到76億美元。

但福島泄露後,包括日本在內的幾個主要經濟體都暫停了新的核電站建設,直接讓東芝這筆巨額投資打了水漂,別說核電業務大幅擴張了,不大跌都算公司走運了。

財務造假本是日本企業中普遍存在的現象,日興證券、奧林巴斯、三井資產信托銀行等都因財務虛報瞞報問題受到過處罰,但千億日元的虛報,外加東芝這一品牌,讓這一醜聞受到了前所未有的關注。

根據委員會的報告,早在2008年第三季度財報中,時任東芝社長西田厚聰在得知該季度預計虧損184億日元後,就對下屬表示:“這個數字太令人難堪了,我們不能在1月宣布它。”把虧損硬生生改成了5億日元。

2009年接替西田的新社長佐佐木則夫,接過了前任擔子之余,也繼承了造假的“傳統”,此時的核電業務垮台更是讓這個窟窿到了難以收拾的地步,在佐佐木擔任社長的2012財年,東芝虛報利潤高達858億日元,創下歷年之最。

看到這裏的讀者,可能以爲是東窗事發才讓東芝難以爲繼,但這不過是一場災難的序曲。

2015年的驚天醜聞,讓東芝开始陸續剝離受影響最大的消費電子業務,傳感器、電視、PC等部門先後找到了賣家,在出售完成後,東芝把利潤增長的重心放在了核電與半導體這兩大板塊之上,意圖重振旗鼓,走出之前的陰霾。

這裏需要注意的是,東芝的佐佐木則夫正是核電業務出身,在他的推動下,東芝即使在福島事件後,依舊尋找發展這一業務的機會,雖然日本市場幾乎沒生意可做,但有了西屋電氣這個馬甲,東芝完還可以去投標海外的核電項目嘛。

爲了解決美國核電項目中的建設問題,2015年12月,東芝通過西屋電氣以2.29億美元的價格收購了芝加哥橋梁與鋼鐵公司/石偉公司(CB&I/Stone and Webster)的核工程業務。

問題就出在這項收購中,在收購完成後,CB&I就以該交易中的營運資本計算方法(計算兩個延遲的美國和項目的流動資金和負債)控告西屋電氣,原因是這部分成本已經巨額膨脹,此外,雙方對於應由哪一方承擔美國兩座核電項目延誤超支的相關潛在債務也展开訴訟……

過程復雜,但結果卻非常清晰明了,母公司東芝因爲這一收購產生超過6200億日元(56億美元)虧損,再加上相當於品牌價值的商譽部分損失,總虧損超過7000億日元(63億美元)。

是的,你沒有聽錯,東芝花了2億美元,給自己背上了63億美元的債務。

2017年3月,西屋電氣因此事宣告破產,債務總額高達1萬億日元,而爲西屋電氣提供債務擔保的東芝因爲其破產,最終錄得共計1萬億日元的損失,再加上高價收購失敗,東芝最終受到了1.4 萬億日元的巨額累計損失。

要知道,在東芝的2016年4-9月財報中,總營收還有2.58萬億日元,營收利潤968億日元,其中存儲(Memory+HDD)業務營收6262億日元,佔總營收的24%,營收利潤639億日元,佔比高達66%,本來穩中向好的NAND市場都快把東芝拽出之前的泥坑了,結果這一年的營收還不夠拿來賠的,什么利潤,什么存儲市場,什么公司發展,瞬間就像陽光下的泡沫一般破碎了。

蒙受重大資產減記之後的東芝,已經來到了資不抵債的地步,如果不想被破產,那就只能繼續賣手裏的業務,消費電子早就被賣掉了,而剩下的能賣也只有能賺錢的存儲了。

東芝存儲部門最終迎來了自己的結局,2018年6月,東芝將分拆出來的半導體子公司“東芝存儲器”(東京)所有股份以2萬億日元出售給了貝恩資本爲主的“美日韓聯盟”。

2019年10月1日,東芝更名鎧俠,曾經的輝煌也如雲煙一般遠去。

迷茫的日本存儲

對於東芝來說,存儲業務就是一只會下金蛋的母雞,不斷貢獻着可觀的利潤,如果不是需要拿錢彌補虧空,避免被摘牌退市的命運,也不會走到出售存儲這個地步。

而急於兜售的東芝,最吸引了一堆國外公司前來競購,經過一番激烈爭奪,競購方縮減至4家,分別爲鴻海精密、SK海力士、西部數據和博通。

鴻海出價最高,卻第一輪被剔除,原因不外乎中國的背景,而博通呢,說是因爲可能买後裁員的原因,也被剝奪了購买資格,剩下的西部數據和SK海力士都屬於美日韓聯盟的一部分,但背靠SK集團的海力士更有錢,出價也更高,沒有豐厚的西部數據雖然強烈反對,但也無濟於事。

雖然貝恩資本是一個成分復雜的基金,由SK海力士、蘋果、戴爾、希捷、金士頓等參與,但SK海力士在其中佔據了舉足輕重的地位,其間接獲得了約15%的東芝存儲的股份,雖然沒有投票權,但在NAND方面較爲薄弱的SK海力士,因此獲得了一定程度上的技術幫助先不說,作爲鎧俠競爭對手的它還掌握了市場的主動權。

2021年,西部數據和鎧俠开啓了合並談判,因各種因素而最終作罷,在今年1月,這一談判再度啓動,在存儲行業寒冬的情況下,兩家的合並顯然能夠更好的在市場中與韓系巨頭展开競爭。

這次可以說是天時地利人和,合並雙方當然不會有意見,連日本政府也難得放开了口子,眼看着談得差不多,准備10月完成合並的時候,半路卻殺出了貝恩資本這個程咬金,身爲最大股東的它,旗幟鮮明地反對了這一合並,其中最大的阻力,自然是SK海力士。

在收購英特爾閃存業務後,海力士已經搖身一變,成爲了NAND市場的第二名,而掉到第三名的鎧俠和第四名的西部數據合並,既威脅到了龍頭老大三星,也會對海力士造成不利影響,於情於理都不可能同意這項交易,讓好不容易達成的強強聯合徹底告吹。

說來也是諷刺,2016年還算風光的鎧俠,如今卻要看着當初的老五——SK海力士的臉色過活。2022財年第4季度,鎧俠更是遭遇了自成立以來出現的單季最嚴重虧損,合並營收爲2452億日元,環比下降約12%,同比下降約38%,導致2022財年營收下降16%至1.28萬億日元,在合並失敗,存儲行業尚未走出寒冬的情況下,鎧俠之後的日子不太好過。

需要注意的是,三星、SK海力士和美光都有DRAM業務,未來AI芯片必需的HBM內存又是全新得廣闊市場,抗風險能力顯然比鎧俠強得多,只有NAND業務的它,未來到底該怎么做,會不會重蹈前輩的覆轍,種種疑問徘徊在員工的心裏。

在前所未有的迷茫中迷失了自己,也不只有市場和技術都掉了隊的鎧俠,日本半導體也是如此,瑞薩、索尼、功率半導體、設備材料廠商……憑借着七八十年代的余暉,或多或少有着不錯的營收,但對於日本來說,它們更像是一個擺在牌桌上的籌碼,而不是需要大力投資發展的高新產業。

當爾必達被放棄之時,或許也在某種程度上注定了今日鎧俠的結局,注定了這條硬着陸的下策。

標題:日本存儲,還會好嗎?

地址:https://www.iknowplus.com/post/48710.html