申萬宏源:鮑威爾暗示未來加息仍有可能,需靜觀其變

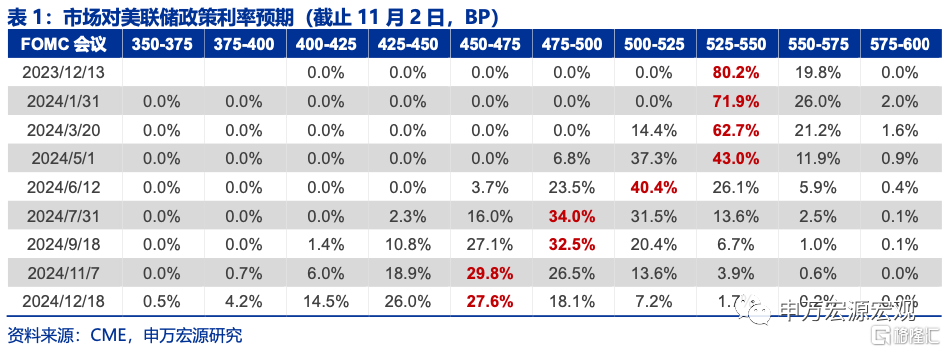

當地時間11月1日,美聯儲召开聯邦公开市場委員會(FOMC)議息會議並公布聲明,重點爲:1)維持聯邦基金利率於5.25-5.50%不變,符合市場預期。2)鮑威爾暗示未來加息仍有可能,尚未考慮降息,關注金融條件收緊可持續性。

“Higher for longer”、經濟不衰退仍是美聯儲基准展望。鮑威爾表示未來加息決策仍取決於經濟/就業(數據依賴),關注金融條件收緊可持續性。此次會議看點在於美聯儲對於“Higher for longer”策略的最新討論,以及對近期10Y美債利率上行的分析。對於前者,鮑威爾基本重申了9月會議的論調,即若就業市場轉熱、經濟強勁,則可能進一步加息,但並未對何時進行降息這一話題進行討論。對於後者,鮑威爾在記者會上表示美債利率上行所導致的金融條件收緊需要關注兩大因素,其一是金融條件收緊是否具備可持續性,其二是近期美債利率上行並非美聯儲引導所致,意指受財政部發債計劃影響更大。

就業市場降溫、經濟走弱風險使得加息難度提升。實際上近期期限溢價所推動的10Y美債利率上行已經實質上形成金融條件收緊,抵消了三季度美國經濟超預期本應對美聯儲加息決策造成的影響。而且隨着時間推移,美國經濟再難重現三季度較強“strong”的表現,學生貸款、超額儲蓄消耗等因素均是居民消費可能走弱的因素,企業部門面對再融資高利率壓力可能开啓裁員也是風險點之一。在就業端,最新數據顯示美國職位空缺雖然超市場預期強勁(9月:955.3萬人),但仍在下行,就業市場並沒有顯現出再度轉熱的跡象。在記者會上,鮑威爾也將美國經濟迄今爲止的強勢解釋爲供給端的恢復,同時展望下一階段美國經濟將逐步反映美聯儲貨幣緊縮的滯後傳導,與美國經濟未來面臨的壓力相對應。

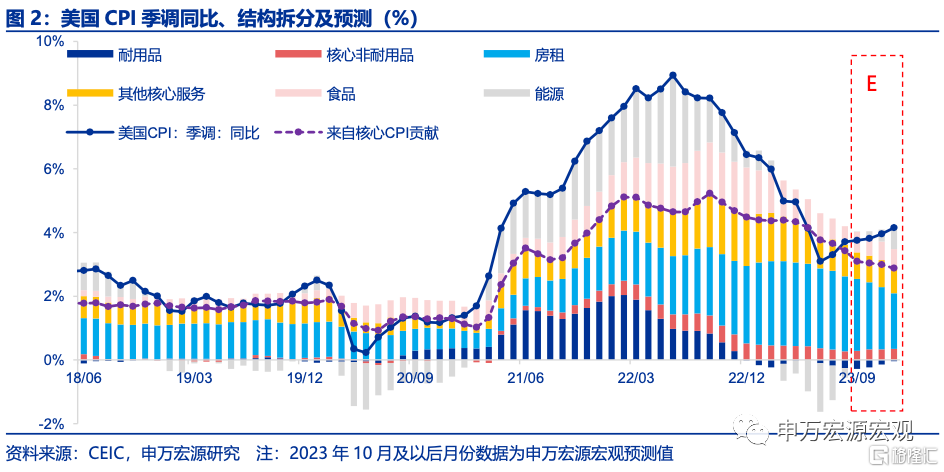

美國通脹前景正逐步更具“兩面性”。美聯儲表示少數幾個月的良好數據僅是一個开始。的確,2023年內美國CPI通脹同比仍可能在基數影響下小幅反彈,俄烏、中東地區衝突始終是全球油價可能居高不下,甚至再度上衝的風險點。而進入2024年,美國通脹降溫的主要動力將來源於房租分項滯後房價的大幅降溫,預計明年決定美聯儲需要維持高利率多久的因素將更多在經濟/就業端,而非通脹。但考慮到美國居民長期通脹預期的提升,美國通脹仍是存在超預期強勁、甚至出現“二次通脹”的可能性。

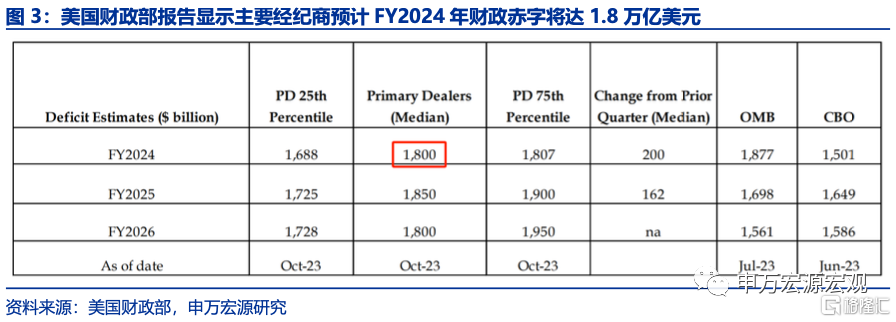

美國經濟在2024年可能相對韌性,但中長期風險仍然存在。總體來說,申萬宏源預計美國經濟在今年三季度的強勢之後將面臨走弱壓力,但有幾大因素可能使得美國經濟在2024年具備一定韌性,如根據高通脹調整的個稅優惠可能在明年仍對實際收入有支撐、美債利率大趨勢回落可能激發美國住宅投資等。對於美聯儲,申萬宏源預計最早降息時點在2024年年中左右,若美國經濟僅是溫和走弱,那么明年降息幅度可能是不大的。但從中長期來說,巨額財政赤字、美聯儲高利率意味着財政不可持續問題是美國經濟更大風險點。

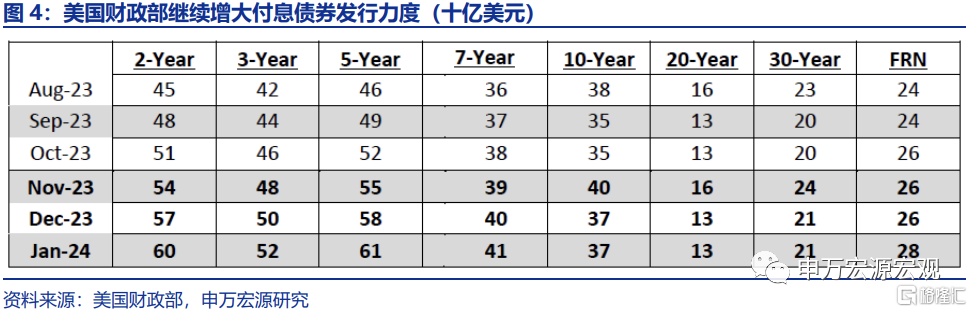

美國財政部再融資增發長債力度低於預期,或小幅削弱四季度10Y美債利率走勢。美國財政部近日公布了最新的再融資總量規模以及發債結構預測,總量上下調FY24 Q1(今年四季度)融資需求預測至7760億美元。結構上,此次美國財政部付息債券增發結構更集中於2-7年期的國債,而10年期以上國債增發較上次力度有所緩和,低於市場預期。指向四季度美國期限溢價上行之勢將有所緩和。但由於美國財政部亦表示可能下一季度會議還將繼續提高付息債券發行規模,從而明年一季度之前美債期限溢價均可能有較強上行支撐,雖然2024年美國實際經濟增速放緩、通脹回落的前景均指向10Y美債利率大方向爲回落。

風險提示:美聯儲緊縮力度超預期。

以下爲正文

當地時間11月1日,美聯儲召开聯邦公开市場委員會(FOMC)議息會議並公布聲明,重點爲:

1)維持聯邦基金利率於5.25-5.50%不變,符合市場預期。

2)鮑威爾暗示未來加息仍有可能,尚未考慮降息,關注金融條件收緊可持續性。

一、“Higher for longer”、經濟不衰退仍是美聯儲基准展望

鮑威爾表示未來加息決策仍取決於經濟/就業(數據依賴),關注金融條件收緊可持續性。市場對此次會議預期分歧不大,美聯儲維持利率不變是大概率,關注點不外乎美聯儲對於“Higher for longer”策略的最新討論,以及對近期10Y美債利率上行的分析。對於前者,鮑威爾基本重申了上次9月會議的論調,即若就業市場轉熱、經濟強勁,則可能進一步加息,但並未對維持利率高位多久/何時進行降息這一話題進行討論。對於後者,鮑威爾在記者會上表示美債利率上行所導致的金融條件收緊需要關注兩大因素,其一是金融條件收緊是否具備可持續性,其二是近期美債利率上行並非美聯儲引導所致,意指受財政部發債計劃影響更大(期限溢價)。

二、就業市場降溫、經濟走弱風險使得加息難度提升

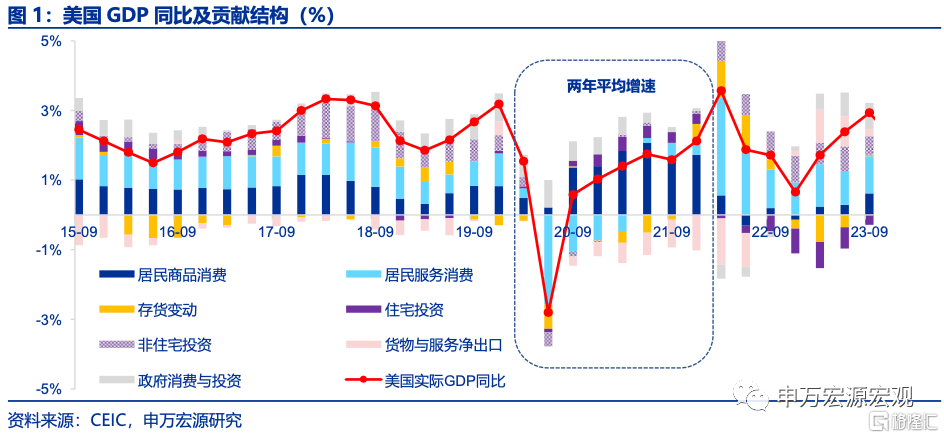

對於美聯儲來說,實際上近期期限溢價所推動的10Y美債利率上行已經實質上形成金融條件收緊,抵消了三季度美國經濟超預期本應對美聯儲加息決策造成的影響。而且隨着時間推移,美國經濟再難重現三季度較強“strong”的表現,學生貸款、超額儲蓄消耗等因素均是居民消費可能走弱的因素,企業部門面對再融資高利率壓力可能开啓裁員也是風險點之一。在就業端,最新數據顯示美國職位空缺雖然超市場預期強勁(9月:955.3萬人),但仍在下行,這就意味着美國就業市場並沒有顯現出再度轉熱的跡象。在記者會上,鮑威爾也將美國經濟迄今爲止的強勢解釋爲供給端的恢復,如勞動參與率回升,同時展望下一階段美國經濟將逐步反映美聯儲貨幣緊縮的滯後傳導,與美國經濟未來面臨的壓力相對應。

三、美國通脹前景正逐步更具“兩面性”

通脹方面,美聯儲表示少數幾個月的良好數據僅是一個开始。的確,2023年內美國CPI通脹同比仍可能在基數影響下小幅反彈,俄烏、中東地區衝突始終是全球油價可能居高不下,甚至再度上衝的風險點。而進入2024年,美國通脹降溫的主要動力將來源於房租分項滯後房價的大幅降溫,預計明年決定美聯儲需要維持高利率多久的因素將更多在經濟/就業端,而非通脹。但考慮到美國居民長期通脹預期的提升,美國通脹仍是存在超預期強勁、甚至出現“二次通脹”的可能性,可見目前美國通脹風險已經從前期的具備顯著上行風險變得逐漸更具“兩面性”。

四、美國經濟在2024年可能相對韌性,但中長期風險仍然存在

總體來說,申萬宏源預計美國經濟在今年三季度的強勢之後將面臨走弱壓力,但有幾大因素可能使得美國經濟在2024年具備一定韌性,如根據高通脹調整的個稅優惠可能在明年仍對實際收入有支撐、美債利率大趨勢回落可能激發美國住宅投資等。對於美聯儲,申萬宏源預計最早降息時點在2024年年中左右,若美國經濟僅是溫和走弱,那么明年降息幅度可能是不大的。

但從中長期來說,巨額財政赤字、美聯儲高利率意味着財政不可持續問題是美國經濟更大風險點。2024大選年美國兩黨在財政議題上預計矛盾激烈,財政陡然大幅收縮的可能性不大,最新美國財政部報告顯示主要經紀商“Primary dealers”認爲FY2024美國財政赤字將達到1.8萬億美元(中位數預期),較FY2023年1.7萬億美元赤字還要擴張,財政更強的赤字結合美聯儲“Higher for longer”的策略,可能使得美國財政不可持續問題成爲經濟長期風險點。

五、美國財政部再融資增發長債力度低於預期,或小幅削弱四季度10Y美債利率走勢

美國財政部近日公布了最新的再融資總量規模預測以及發債結構,總量上下調FY24 Q1(今年四季度)融資需求預測至7760億美元(上次預測爲8520億美元)。在結構上,此次美國財政部並沒有延續上個季度的付息債券增發結構,此次更集中於2-7年期的國債發行,而10年期以上國債增發較上次力度有所緩和,低於市場預期。這意味着美國財政部已經關注到長債發行可能急劇推升期限溢價這一情況,最新再融資計劃指向美國期限溢價上行之勢將有所緩和。但由於美國財政部亦表示可能下一季度會議還將繼續提高付息債券發行規模,從而明年一季度之前美債期限溢價均可能有較強支撐,雖然2024年美國實際經濟增速放緩、通脹回落的前景均指向10Y美債利率大方向爲回落。

風險提示:美聯儲緊縮力度超預期。

注:本文節選自申萬宏源2023年11月2日發布的《靜觀其變--美聯儲11月FOMC會議點評》,分析師:王茂宇 王勝

標題:申萬宏源:鮑威爾暗示未來加息仍有可能,需靜觀其變

地址:https://www.iknowplus.com/post/47755.html