末次加息懸而未決——美聯儲2023年6月議息會議解讀

核心觀點

美國時間2023年6月14日,美聯儲FOMC會議如期暫停加息,但經濟預測暗示年內或仍有2次加息,市場一度交易“緊縮”:美股跳水、美債利率和美元指數上升。但鮑威爾講話後,市場情緒緩和:當日美股三大股指小幅收漲,10年美債收益率小幅下跌至3.79%,美元指數小幅下跌至103附近。

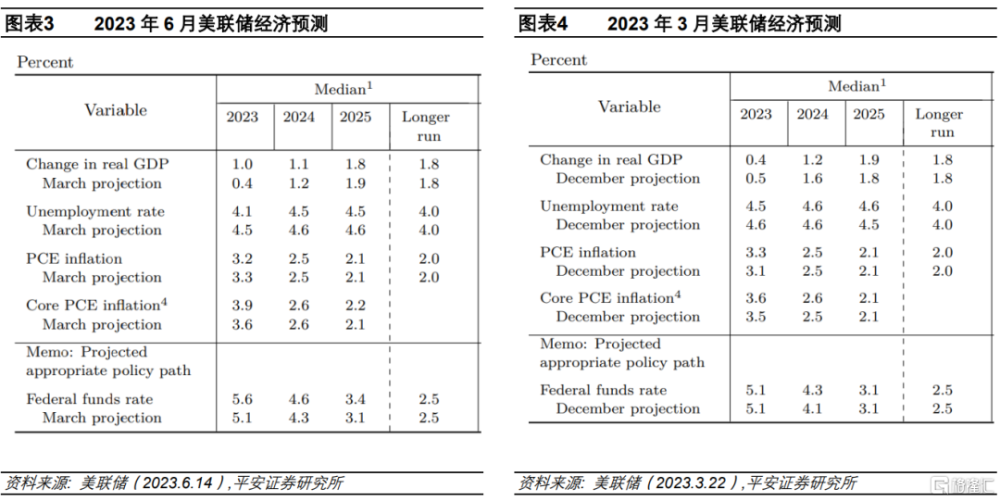

會議聲明和經濟預測:如期暫停加息,上修經濟預期,預計再加息50BP。6月經濟預測相較3月主要變化:1)明顯上調2023年經濟增長預期,由0.4%至1.0%;2)明顯下調2023年失業率預期,由4.5%至4.1%;3)明顯上調2023年核心PCE通脹率預期,由3.6%至3.9%;4)明顯上調2023年聯邦基金利率預期,由5.1%至5.6%。這些數據表明,美聯儲認爲今年美國經濟與核心通脹韌性更強,因此需要採取額外的“緊縮鞏固”。

鮑威爾講話:加息“速度”讓位於“高度”。整體來看,鮑威爾講話的鷹派程度弱於經濟預測所傳遞的信息:關於爲何暫停加息,鮑威爾稱目前加息更不追求“速度”,但仍較關注“高度”;但其避免使用“跳過加息”(skip)的表述,旨在傳達美聯儲尚未就7月會議做出決策。關於未來的利率決策,鮑威爾關於繼續加息的討論不多,但強調今年不應該降息,而明年通脹回落後可能降息,以“維持”實際利率不變。關於經濟和通脹前景,鮑威爾的引導並沒有超越經濟預測,認爲美國經濟“軟着陸”仍有可能的同時,也暗示“遏制通脹”的重要性仍然高於“呵護經濟”。

政策邏輯:末次加息懸而未決。美聯儲選擇暫停加息,並且引導市場相信未來仍會加息,既可以緩解金融緊縮壓力,也不至於令金融條件過快放松,乃權宜之計。我們目前仍傾向於認爲,美聯儲會在7月完成最後一次加息、年內不降息,但美聯儲仍可能保留9月再加息的選項。下半年,美國通脹數據改善的幅度或更小,且通脹回落更需要以經濟降溫爲前提。美聯儲或有意令最後一次加息“懸而未決”,起到事實上延長緊縮周期的效果。

市場展望:警惕“緊縮交易”反復。三季度市場風格可能還會出現由“寬松交易”再到“緊縮交易”的反復。結合美聯儲歷次停止加息後的大類資產表現,以及本輪緊縮周期的延續,我們判斷:美債方面,三季度10年美債利率波動區間或在3.5-3.9%。美股方面,近期美股漲勢的持續性值得質疑,不過三季度美股大幅調整的概率亦不大。美元方面,預計三季度美元指數波動區間仍保持100-105左右。

風險提示:美國通脹形勢超預期,美國金融風險超預期,美國經濟衰退風險超預期等。

2023年6月美聯儲議息會議如期暫停加息,但經濟預測暗示年內或仍有2次加息,此前市場主流預期認爲年內僅加息1次。不過,鮑威爾講話對未來的利率決策表態模糊,關於繼續加息的討論不多,但強調今年不應該降息。我們目前仍傾向於認爲,美聯儲會在7月完成最後一次加息、年內不降息。但下半年,美國通脹數據改善的幅度或更小,且通脹回落更需要以經濟降溫爲前提。美聯儲或有意令最後一次加息“懸而未決”,起到事實上延長緊縮周期的效果。對市場而言,應警惕三季度市場風格可能出現由“寬松交易”再到“緊縮交易”的反復。

01

會議聲明:如期暫停加息

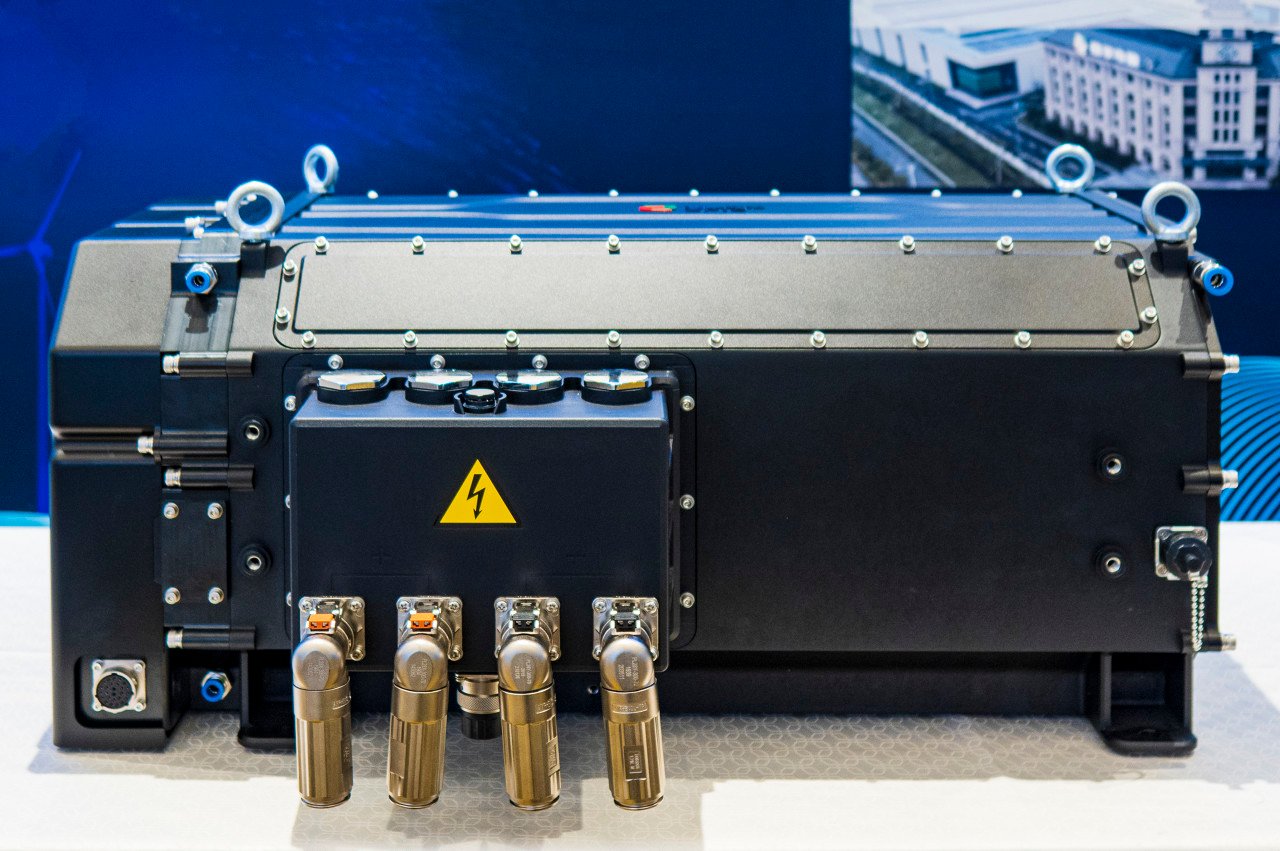

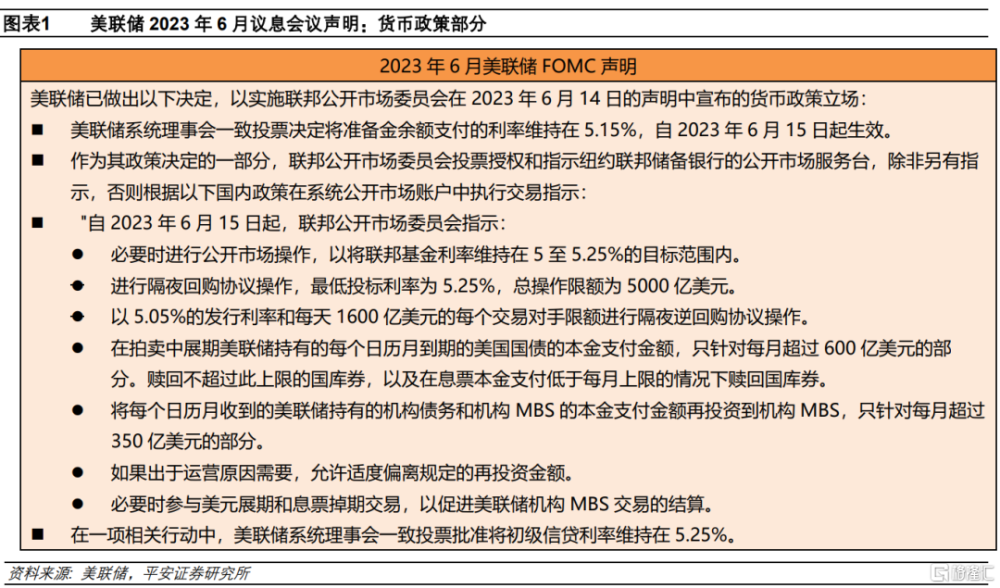

美聯儲2023年6月議息會議聲明,宣布暫停加息,即維持聯邦基金利率在5.00-5.25%目標區間,符合5月會議後的市場主流預期。同時,美聯儲維持其他政策利率:1)將存款准備金利率維持在5.15%;2)將隔夜回購利率維持在5.25%;3)將隔夜逆回購利率維持在5.05%;4)將一級信貸利率維持在5.25%。縮表方面,美聯儲將維持原有計劃,即每月被動縮減600億美元國債和350億美元機構債券和MBS。

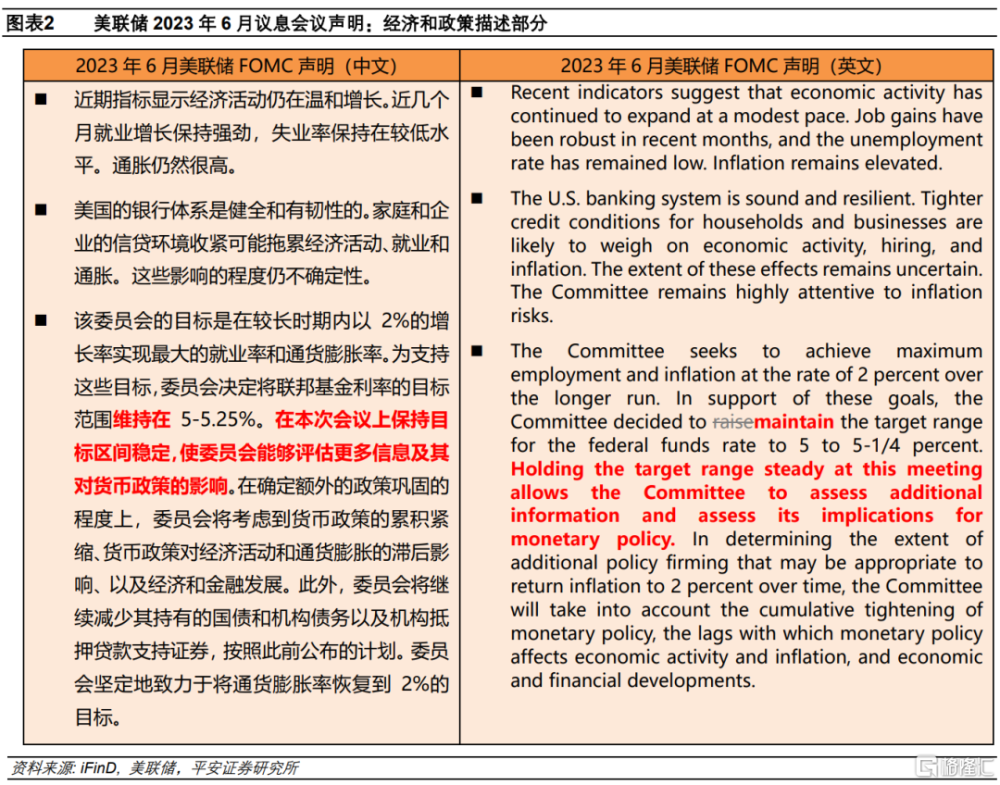

經濟和政策描述部分,6月聲明幾乎沒有變化,僅在宣布維持利率不變後,補充解釋了此舉的目的是“使委員會能夠評估更多信息及其對貨幣政策的影響”。

02

經濟預測:上修經濟預期,預計再加息50BP

美聯儲2023年6月發布的經濟預測(SEP),相較3月的主要變化包括:1)明顯上調2023年經濟增長預期,由0.4%至1.0%;2)明顯下調2023年失業率預期,由4.5%至4.1%;3)明顯上調2023年核心PCE通脹率預期,由3.6%至3.9%;4)明顯上調2023年聯邦基金利率預期,由5.1%至5.6%。這些數據表明,美聯儲認爲今年美國經濟韌性更強,核心通脹壓力也更爲頑固,因此需要採取額外的“緊縮鞏固”(policy firming)。

具體來看:

1)經濟增長方面,明顯上調2023年實際GDP增速0.6個百分點至1.0%,小幅下調了2024、2025年實際GDP增速0.1個百分點,分別至1.1%、1.8%。同時,維持長期經濟增速預期1.8%不變。

2)就業方面,明顯下調2023年失業率預測0.4個百分點至4.1%,同時小幅下調了2024、2025年失業率0.1個百分點至4.5%。維持長期失業率預期4.0%不變。

3)通脹方面,小幅下調2023年PCE同比增速預期0.1個百分點至3.2%,但明顯上調同期核心PCE同比增速預期0.3個百分點至3.9%;預計2024和2025年PCE和核心PCE同比分別回落至2.5%和2.1%左右,與上一次預期一致。

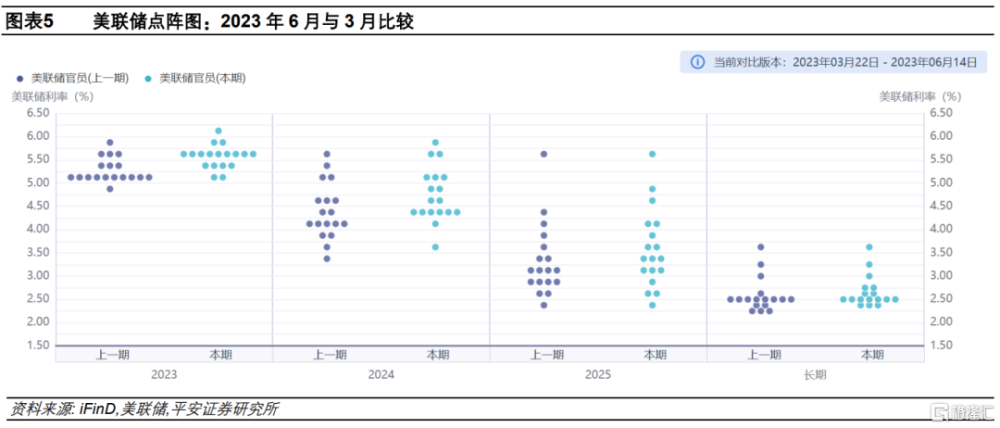

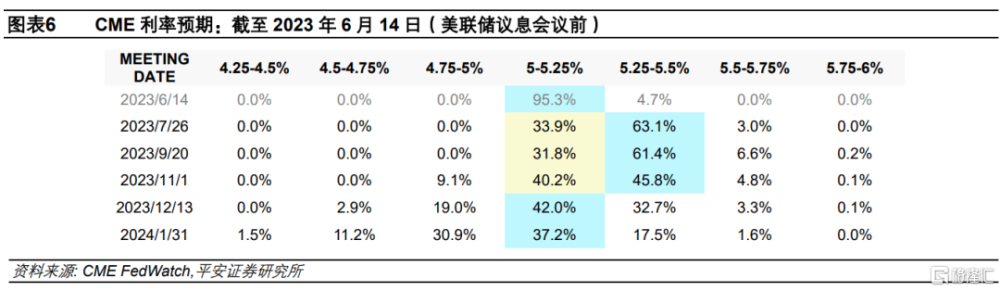

4)利率與點陣圖方面,委員們進一步上修2023年末利率預期50BP至5.6%,同時也相應上修2024和2025年利率預期。點陣圖顯示,在17位委員中,有9位委員預計2023年末利率到達5.5-5.75%區間,較當前水平高出50BP;有4位委員預計年內僅加息25BP,2位預計不加息,3位預計加息超過50BP。換言之,絕大多數委員預計本次會議後,或還有至少1次加息;多數委員預計至少還有2次加息。本次點陣圖顯示的加息預期,高於會議前CME利率期貨市場預期,此前市場主流預期認爲7月或加息一次(63%),預計終端利率到達5.5-5.75%的概率不足10%。

6月會議聲明及經濟預測公布後,由於點陣圖利率預期高於市場預期,市場感受偏鷹:10年美債收益率一度躍升7BP至3.85%,刷新本周新高;美股三大股指一度跳水,標普500指數和納斯達克指數均由漲轉跌,盤中曾經下跌0.7-0.8%左右;美元指數由102.8附近一度躍升至103.3;黃金價格一度下跌10美元/盎司至1944美元/盎司。

03

鮑威爾講話:加息“速度”讓位於“高度”

美聯儲主席鮑威爾在聲明發布半小時後發表講話並接受採訪。整體來看,鮑威爾講話的鷹派程度弱於經濟預測所傳遞的信息:關於爲何暫停加息,鮑威爾稱目前加息更不追求“速度”,但仍較關注“高度”;但其避免使用“跳過加息”(skip)的表述,旨在傳達美聯儲尚未就7月會議做出決策。關於未來的利率決策,鮑威爾關於繼續加息的討論不多,但強調今年不應該降息,而明年通脹回落後可能降息,以“維持”實際利率不變。關於經濟和通脹前景,鮑威爾的引導並未超越經濟預測,認爲美國經濟“軟着陸”仍有可能的同時,也暗示“遏制通脹”的重要性仍然高於“呵護經濟”。

鮑威爾講話後,市場情緒有所緩和:10年美債收益率由3.85%回落至3.8%附近;美股三大股指集體轉漲,納指、標普500和道指當日分別收漲0.78%、0.39%和0.08%;美元指數由103.3回落至103附近;黃金價格重回1940美元/盎司上方。

具體來看:

1)關於暫停加息。多數記者就本次會議暫停加息提問,尤其考慮到經濟預測暗示“應該”再加息50BP,美聯儲爲何不直接選擇繼續加息?鮑威爾曾兩次提到美聯儲加息決策的“三維度”框架:加息的“速度”、“高度”以及“時長”。其認爲,去年加息的“速度”更爲重要,因此美聯儲選擇大幅、快速加息;但隨着利率水平靠近需要達到的終點,美聯儲選擇放慢加息節奏,但仍認爲更高的利率水平可能是合適的,暗示目前加息“速度”的重要性已讓位於“高度”。

2)關於未來加息。雖然沒有記者直接詢問7月會否加息,但鮑威爾在回答其他問題時,就7月以及未來的加息決策表態比我們預期的更爲模糊。首先,其在提到6月暫停加息時,糾正使用“跳過”(skip)這一表述,旨在傳達美聯儲尚未就7月會議作出決策,不承諾一定會加息。其次,其在討論點陣圖的時候也強調,點陣圖僅代表委員們在當下的預期,並不應視爲對未來加息的決策。不過,鮑威爾認爲,盡管緊縮過度和緊縮不足的風險趨於平衡,但當前緊縮不足(通脹上行)風險可能仍然更高,暗示未來繼續加息是合適的。

3)關於降息。有記者問道,經濟預測顯示明年通脹仍高,但利率水平爲何會下降。鮑威爾解釋稱,隨着通脹下降,實際利率水平(政策利率-通脹率)會自然上升;其認爲只要維持實際利率水平,就可以幫助通脹回落,繼而政策利率可以相應調降。但其也強調,在今年通脹回落有限的背景下,其不認爲應該降息。

4)關於經濟、就業與通脹。通脹方面,不少記者擔憂住房服務通脹粘性。鮑威爾也承認,過去半年住房通脹沒有出現明顯的回落進展,但也沒有加速上漲。此外,也有記者關心工資上漲會阻礙通脹回落。鮑威爾稱,其“希望”看到工資增長水平逐漸回落(而不是斷崖式回落)。就業方面,鮑威爾的表態比較積極,認爲就業市場供需趨於平衡。此外,有兩位記者分別詢問了少數群體就業降溫和部分行業罷工的問題,這可能是美國就業市場正在降溫的一些微觀信號。經濟方面,有記者問“軟着陸”的前景是否發生改變。鮑威爾的回答略顯猶豫,其一方面強調仍然存在軟着陸的路徑,但另一方面更借此機會重申了美聯儲對於回答2%通脹的決心和承諾,暗示“遏制通脹”的重要性仍然高於“呵護經濟”。

5)關於信貸緊縮。鮑威爾稱,目前評估信貸緊縮的影響仍然過早;如果美聯儲看到了這一影響,才會進一步考慮(調整貨幣政策)。

6)關於金融風險。有記者專門詢問了商業地產和非銀金融機構的風險。鮑威爾一方面承認美聯儲正在關注這些風險,也強調了美聯儲具有維護金融穩定的職責,但另一方面也沒有承認金融風險對目前的貨幣政策有很大影響。

7)關於國債市場和財政可持續性。鮑威爾稱,美聯儲會關注國債流動性及市場影響;但財政可持續性不是其職責。當被問道美聯儲會不會爲財政融資,鮑威爾堅決稱“絕無可能”。

04

政策邏輯:末次加息懸而未決

當前美國宏觀環境頗爲復雜,經濟仍有韌性,但趨勢降溫的信號增多,且金融風險冒頭。在此背景下,本次會議美聯儲選擇暫停加息,並且引導市場相信未來仍會加息,既可以緩解金融緊縮壓力,也不至於令金融條件過快放松,此乃權宜之計。往後看,在鮑威爾講話中提到的“三維度框架”中,我們認爲“時長”甚至比“高度”更重要,而適當放緩速度並爲未來的加息留出空間,能夠起到延長緊縮周期的效果。

雖然本次點陣圖顯示,多數官員預計未來至少還有2次加息,但鮑威爾講話對未來加息的語氣偏弱,再綜合考慮美國經濟、就業和通脹降溫的趨勢基本確立,我們目前仍傾向於認爲,美聯儲在7月會完成最後一次加息,此後在不發生重大金融風險的前提下盡量不降息,維持“充分限制性”利率水平較長時間,直到美國經濟衰退兌現,通脹得以確定性回落。

但也需注意,7月重啓加息並非“板上釘釘”。正如鮑威爾講話時強調,7月會議還沒有決定,不應把本次暫停加息稱爲“跳過”加息。我們認爲以下可能條件的觸發,將會提高7月重啓加息的門檻:

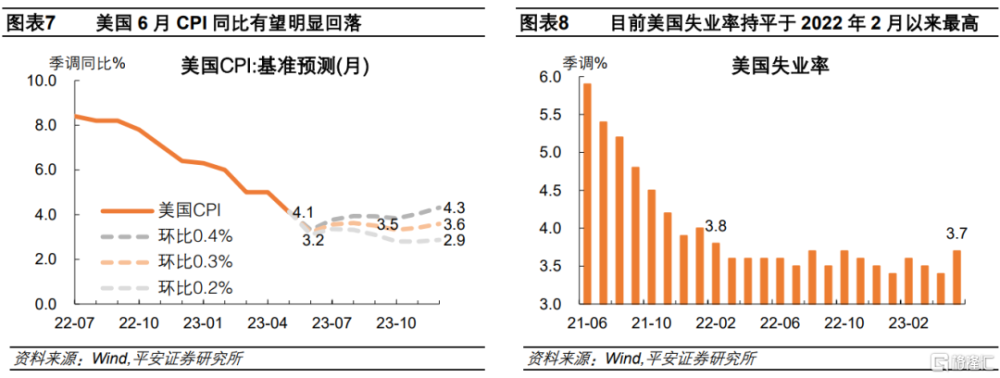

一是,美國6月通脹數據大幅回落。7月會議前公布的6月通脹數據可能顯得積極,基數效應下,6月CPI通脹率可能進一步回落近1個百分點至3.2%左右(假設環比增長0.3%)。6月以來(截至13日)國際能源價格維持小幅下行走勢,這也限制了6月通脹超預期走高的可能。

二是,美國6月失業率進一步上行。美國5月失業率升至3.7%,假如進一步上升,即可能突破2022年2月以來新高,並進一步接近4%左右的“自然失業率”,降低繼續加息的必要性。

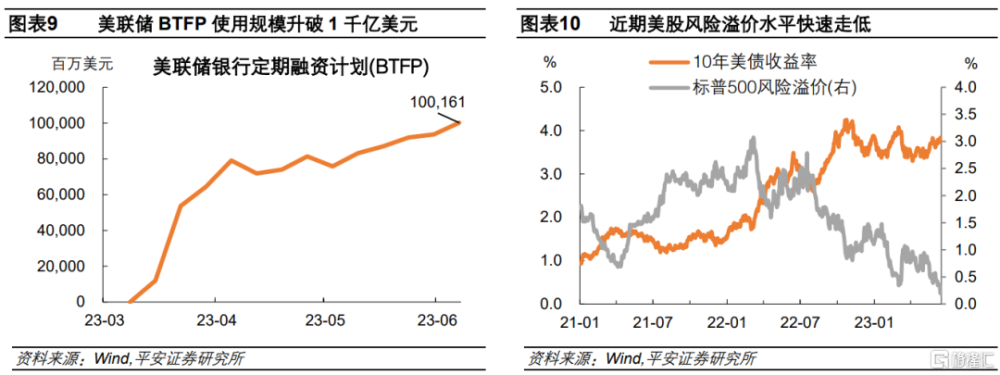

三是,美國銀行業發生新的暴雷及合並事件。耶倫在6月7日發言對美國銀行業的看法偏謹慎,對於再次發生銀行合並“不會感到意外”。截至6月7日當周,美聯儲銀行定期融資計劃(BTFP)使用規模突破1000億美元,連續五周上漲,也暗示銀行業流動性壓力猶存。

四是,美股出現較大調整。當前美股的積極表現與美國經濟前景略顯矛盾。隨着美債利率修復至銀行危機前水平,截至6月13日,標普500指數風險溢價水平進一步刷新2009年以來新低,暗示美股“過熱”。

而無論7月是否加息,美聯儲仍可能保留9月再加息的選項。由於“供給驅動型”通脹的改善空間有限,疊加基數原因,展望下半年,美國通脹數據改善的幅度或更小,且通脹回落更需要以經濟降溫爲前提。本次點陣圖暗示,7月和9月連續加息兩次,對多數聯儲官員而言也不會太過意外;而如果因爲平衡短期金融風險而在7月繼續暫停加息,那么9月可能需要重啓加息以彌補所需的利率“高度”。此外,一旦市場確信美聯儲已經中止加息,注意力就可能立即轉爲何時降息,致使金融市場條件快速轉松,威脅美聯儲遏制通脹的效果。因此,我們認爲,美聯儲可能會有意令最後一次加息“懸而未決”,起到延長緊縮周期的效果。

05

市場展望:警惕“緊縮交易”反復

對市場而言,我們預計三季度市場風格可能還會出現由“寬松交易”再到“緊縮交易”的反復。

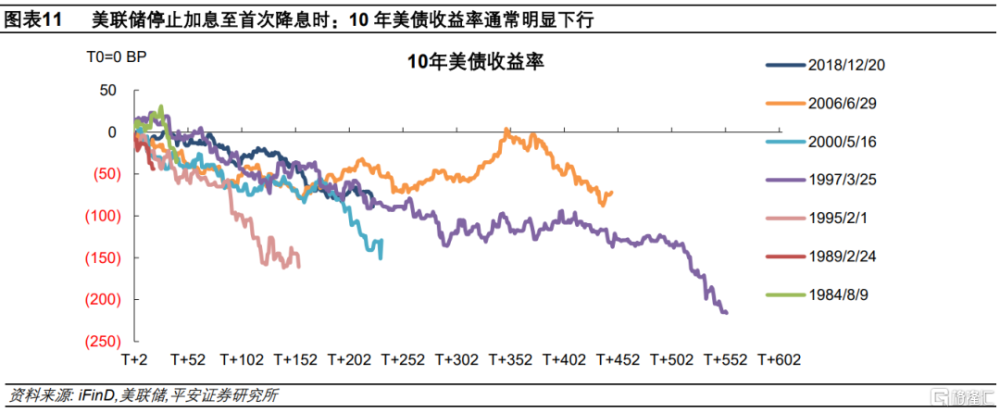

美債方面,歷史上,美聯儲停止加息後,10年美債利率通常會明顯下行。近期升破3.8%的10年美債利率,基本反映了7月加息、年底前不降息的預期。如果7月加息預期降溫,10年美債利率可能回落,但過快回落又可能觸發美聯儲的“鷹派引導”。綜合來看,三季度10年美債利率波動區間或在3.5-3.9%。

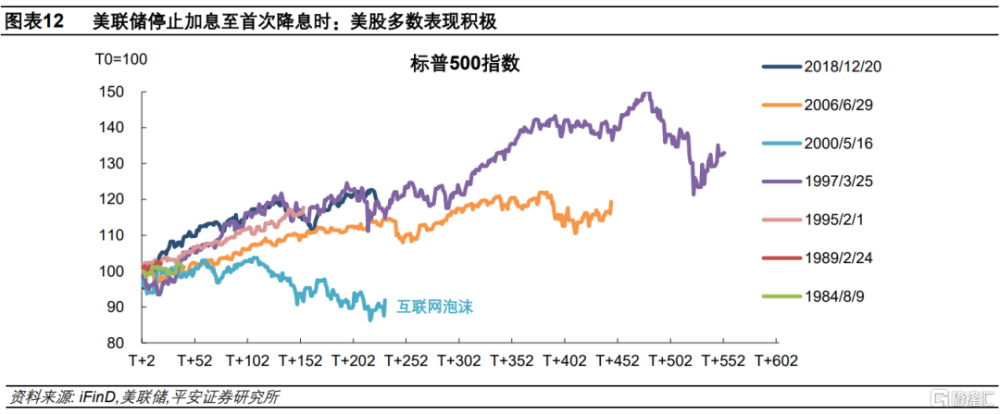

美股方面,我們理解近期美股的積極表現仍屬“金發女孩”行情,因“軟着陸”預期和貨幣政策轉向預期同時出現,疊加“人工智能”浪潮的加持。近期美股漲勢的持續性值得質疑。不過,歷史上,美聯儲歷次停止加息到首次降息的過程,美股多數表現積極(但降息周期內不排除大幅調整)。鑑於美國經濟衰退壓力並非撲面而來、更顯循序漸進,加上美聯儲暫緩加息,三季度美股大幅調整的概率亦不大。

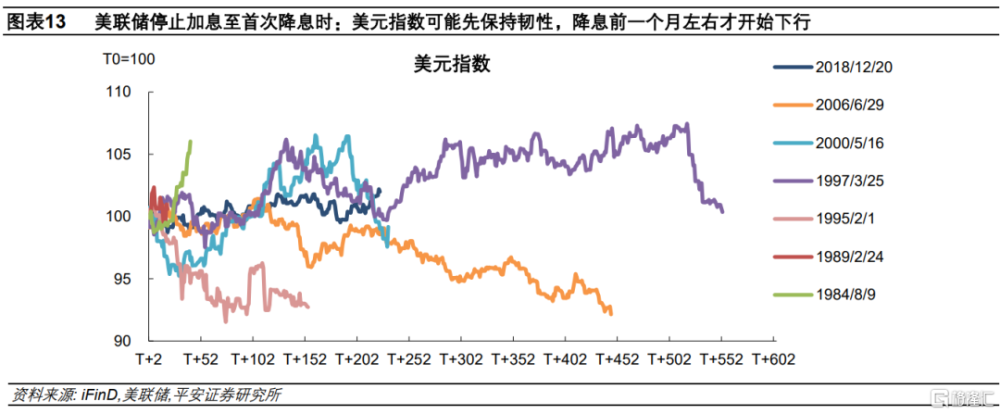

美元方面,預計三季度美元指數波動區間仍保持100-105左右。歷史上,即使美聯儲停止加息後,美元都可能維持韌性,通常在首次降息前一個月才开始走弱。此外,美元指數對貨幣政策的“嗅覺”通常不如美債利率敏感,若美債利率維持高位,美元指數亦可能獲得支撐。最後,看非美地區,歐央行本月即使再加息25BP也將更接近加息終點,日本央行保持“按兵不動”,非美貨幣動向對美元指數的影響或有限。

風險提示:美國通脹形勢超預期,美國金融風險超預期,美國經濟衰退風險超預期等。

注:本文來自平安證券於2023年6月15日發布的《末次加息懸而未決——美聯儲2023年6月議息會議解讀》;分析師:鐘正生 投資咨詢資格編號:S1060520090001、範城愷 投資咨詢資格編號:S1060523010001

標題:末次加息懸而未決——美聯儲2023年6月議息會議解讀

地址:https://www.iknowplus.com/post/4507.html