爲什么美聯儲的態度轉向鴿派?

引子

2023年10月9日,美聯儲的態度开始發生變化——轉向鴿派。標志性事件是,達拉斯聯儲主席洛根的講話:

如果長期利率因期限溢價上升而保持較高水平,那么進一步加息的必要性可能會降低。不過,如果經濟強勁是導致長期利率上升的原因,FOMC可能需要採取更多行動。

然後是亞特蘭大聯儲主席博斯蒂克的講話:

我認爲我們的政策利率已經達到一個充分限制性的位置,足以將通脹壓回2%。現在經濟已經开始減速,還有許多效果仍有待顯現,接下來幾年還有很多商業貸款要進行再融資,將面對高很多的利率。隨着現在供需關系开始平衡,實際上我並不認爲接下來還需要繼續加息。

舊金山聯儲主席戴利的講話:

最近,債券收益率收緊,意味着金融環境收緊。也許美聯儲不需要做那么多…這可能相當於另一次加息。

費城聯儲主席哈克的講話:

保持利率穩定將讓貨幣政策發揮作用。我確信,聯邦基金利率現在是具有限制性的,只要利率保持不變,我們就會穩步壓低通脹,使市場更加平衡。看似什么都沒做,但實際上我們已經做了很多了,加息的全部影響需要一段時間才能被感受到。

諸多美聯儲官員的鴿派發言,標志着美聯儲總體態度的轉向。

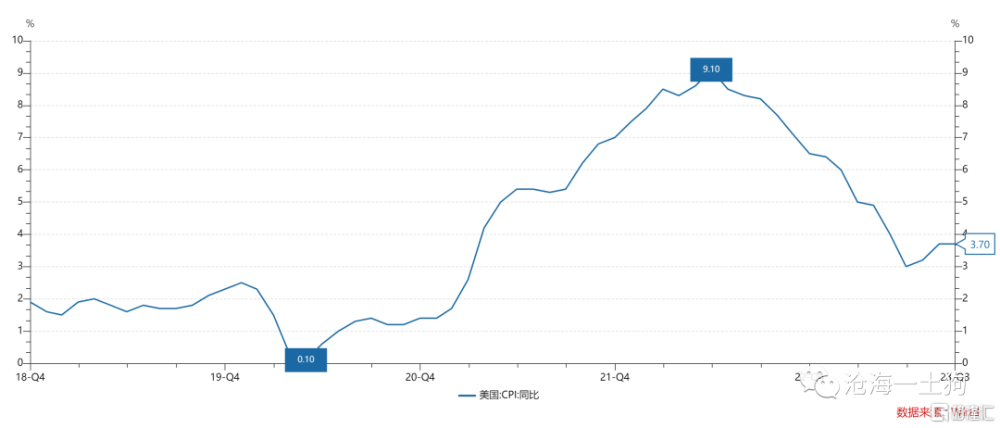

那么,爲什么這幫官員突然轉向了呢?要知道美國9月的cpi依然是高於預期的,市場預期的同比增速在3.60%,實際值在3.70%。

這篇文章將從美元的派生機制回答這個問題,並根據這個機制來確認美元供應的格局。

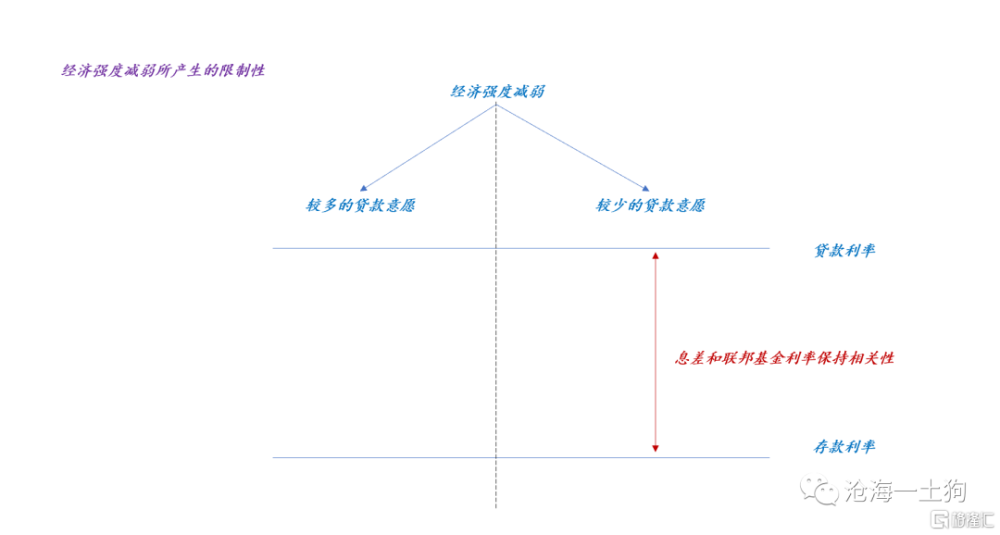

美元供應的一個支柱——經濟強度

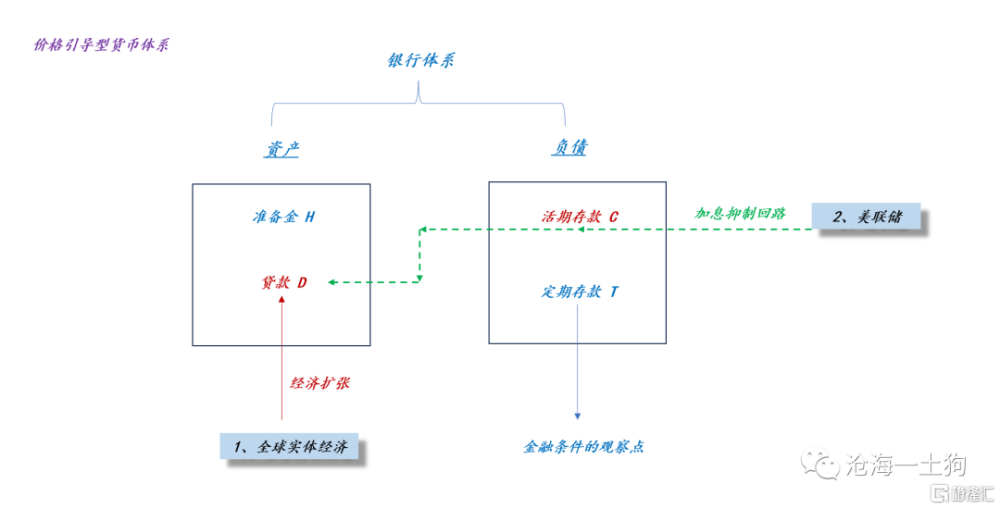

在《》一文中,我們着重討論了價格引導型貨幣政策的特殊之處,貨幣供應情況十分依賴兩個部分:

1、美聯儲聯邦基金利率的高低;

2、實體經濟的強度;

當經濟強度十分弱的時候,沒有人愿意以較高的利率進行貸款,那么,存款的派生將出現問題。

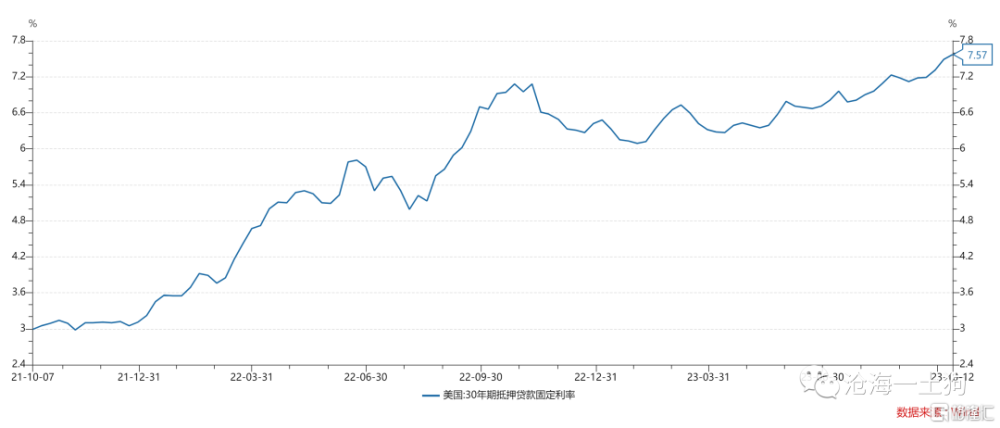

譬如,美國30年期抵押貸款固定利率持續攀升至7.57%,愿意以這個利率貸款的人要足夠看好美國的地產市場。一旦投資者們對地產市場的預期轉弱,這塊市場所派生的存款將出現問題。

這就是聯儲官員們所講的“金融環境收緊”,其所對應的聯邦基金利率就是“限制性利率”。

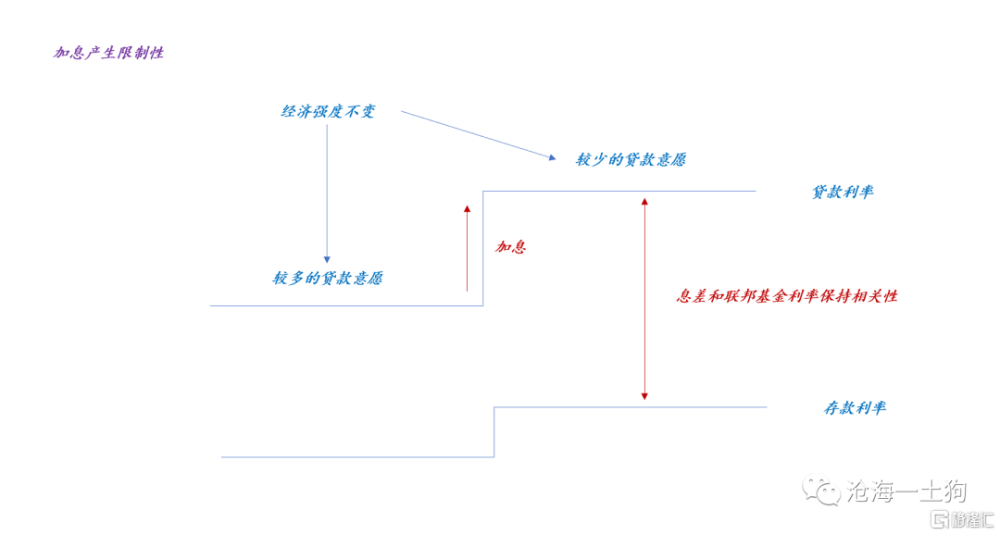

我們所容易理解的場景是,加息到限制性利率,貸款數量顯著收縮。

事實上,還有一種場景,經濟強度轉弱,貸款數量顯著收縮。

也就是說,金融條件的收緊,既可以來源於美聯儲不斷地加息,也可以來源於經濟的收縮。

經濟收縮對債券市場的影響

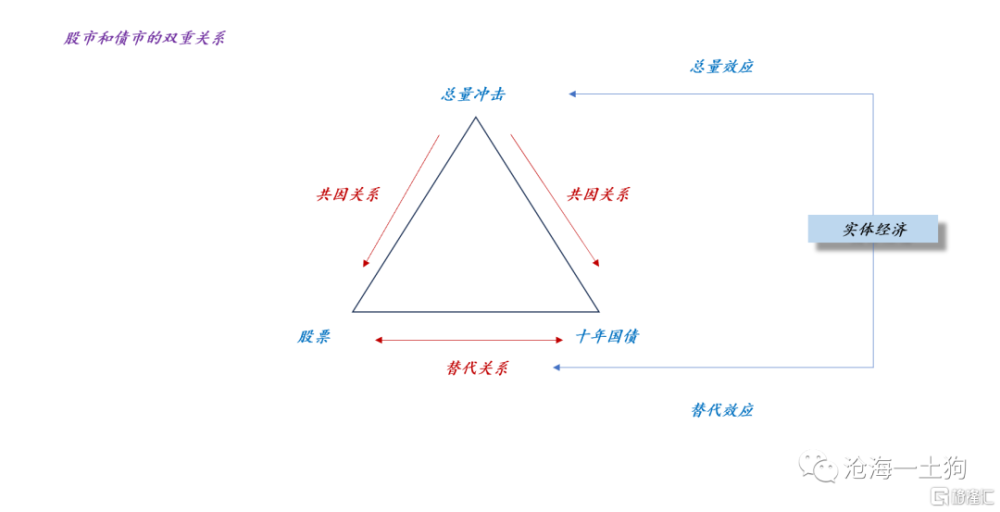

之所以我們喜歡把經濟景氣和債券收益率上行掛鉤,是因爲我們關注的重點始終是替代效應:(ps:在數量約束型貨幣體系中,替代效應更顯著)

1、當經濟向上,風險資產上漲,債券價格下跌,債券收益率上行;

2、反之,風險資產下跌,債券價格上漲,債券收益率下行;

然而,價格引導型貨幣體系還隱含了一個更加重要的邏輯:經濟向上,體系內的活期存款增加;反之,減少。

也就是說,實體經濟變動既會帶來替代效應,也會帶來總量效應。我們需要評估清楚,替代效應和總量效應之間的關系。

對於負面的經濟衝擊,當總量效應大於替代效應,股票和債券一起下跌;當總量效應弱於替代效應,股票下跌,債券上漲。

金融市場對大型經濟衝擊的反饋

一般來說,經濟衝擊越大,總量效應就越大,替代效應就越難對衝掉總量效應的影響。

於是,就容易表現出股債雙殺的局面。最近一段時間的金融市場就符合這個特徵:

1、標普500指數自8月初开始下跌:

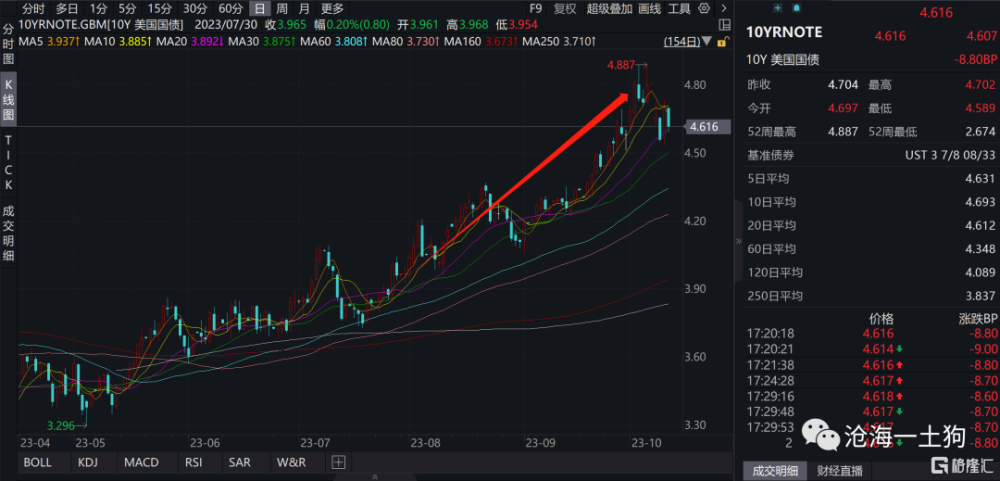

2、十年美債利率自8月初开始加速向上

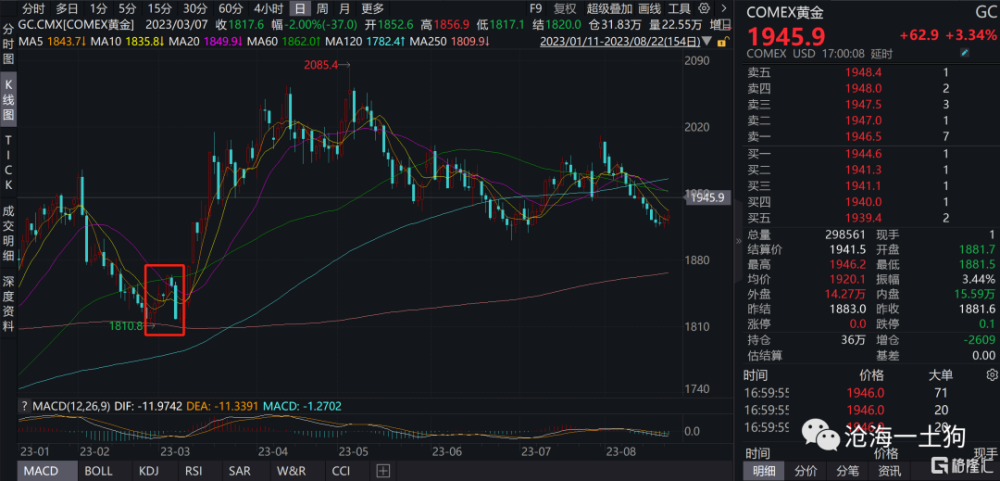

3、9月下旬時黃金也頂不住流動性壓力快速殺跌

因此,一波經濟收縮所帶來的流動性衝擊的起始點在於股市,然後是債市,最後是美元黃金。

大型經濟衝擊出現過了很多次(ps:我們喜歡叫風險偏好下滑),典型特徵就是:美元黃金先上漲,然後,大幅下跌。用模型描述就是,先是替代效應佔優,然後是總量效應佔優。

如下圖所示,2020年2月至3月,歐美疫情形勢加速惡化,美元黃金表現爲先漲後跌。

美元供給的另一個支柱——美聯儲

當全球經濟面臨大型衝擊時,流動性難以自我修復,需要美聯儲提供助力,其手段從弱到強依次爲:

1、發表鴿派言論;

2、降低聯邦基金利率;

3、量化寬松;

這一次美聯儲只是密集發表鴿派言論,給市場提供了微弱的助力,畢竟通脹威脅仍然在。

梳理到這裏,我們就能總結出一個美聯儲的行動框架:

1、美聯儲通過金融市場觀察經濟收縮所產生的限制性效果,

2、當效果較弱時,保持鷹派態度;

3、當效果顯著時,轉爲鴿派;

也就是說,美聯儲會努力避免鷹派態度和大型經濟衝擊疊加。

重要的觀察指標——期限溢價

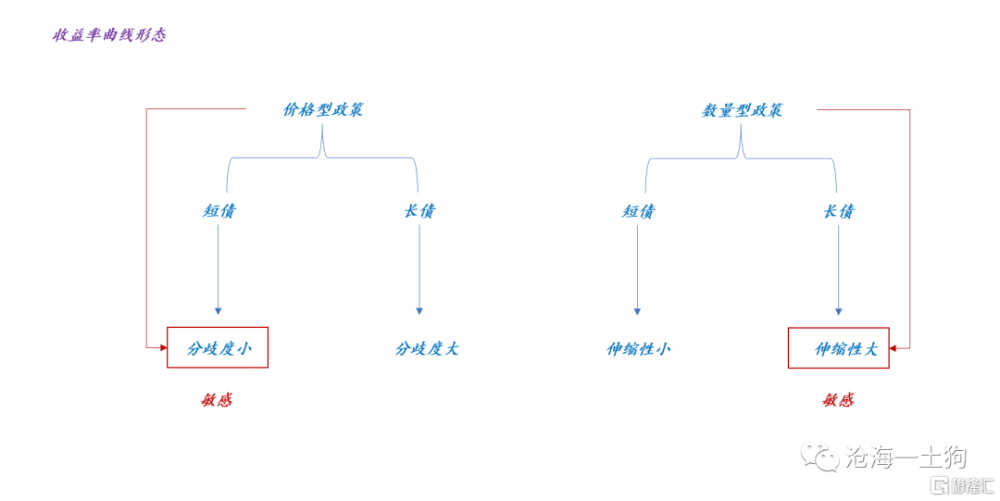

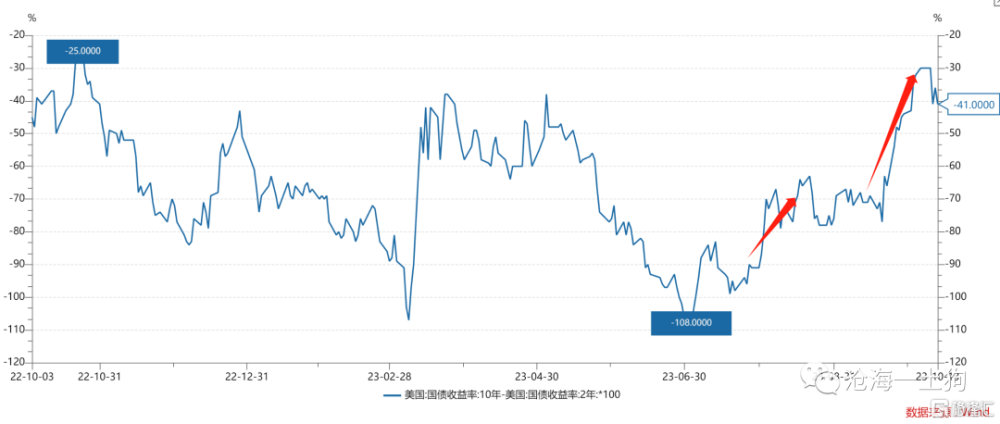

在諸多聯儲官員的講話中,都提到了期限溢價這個概念。由於短債和長債對數量衝擊的敏感度不同,所以,數量衝擊會導致期限利差的顯著上升。

在這一輪衝擊過程中,美債的期限利差顯著攀升,十年兩年美債的期限利差一度收窄至-30bp。

基本上可以確認“經濟收縮——總量衝擊——期限利差提高”的邏輯鏈條。

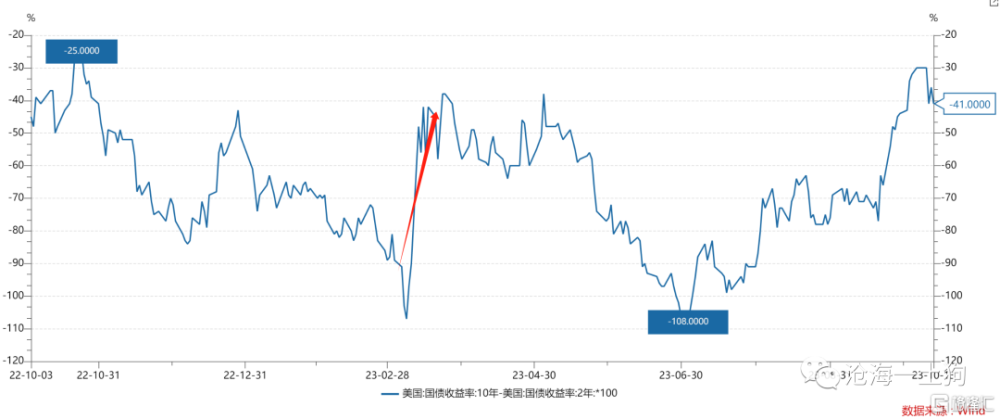

事實上,今年還有一次快速的流動性衝擊,那就是硅谷銀行事件,它發生在3月初。

在這次事件中,期限利差也大幅走闊了:

只不過美聯儲反應十分及時,快速軟化了自身態度——兩年美債利率大幅下挫:

因此,我們沒能看到黃金的連續下跌,暴跌只持續了3月7日一天。

結束語

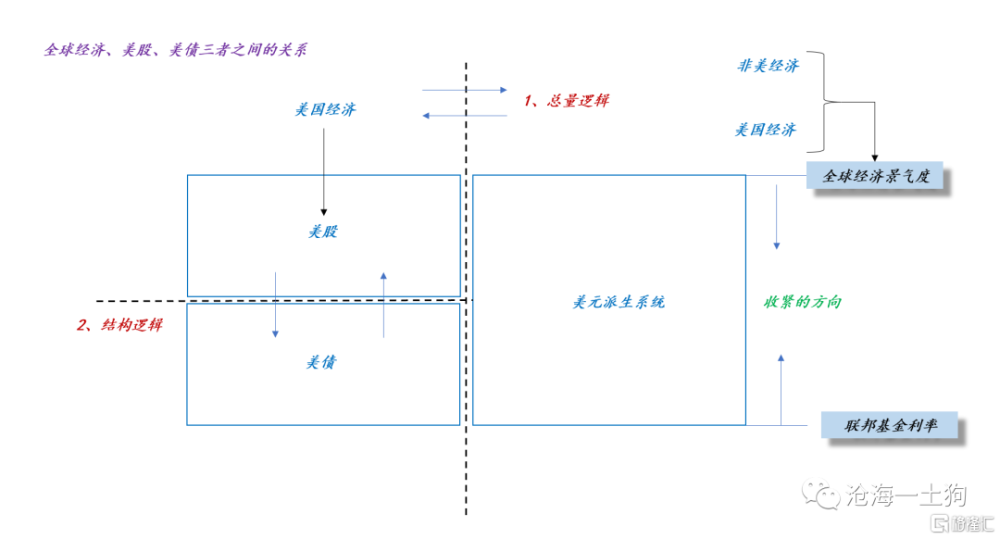

綜上所述,我們就搞清楚了爲什么美聯儲無視通脹數據超預期而軟化態度,這是因爲金融條件已經收緊,並且收緊的速度不慢,美聯儲需要反向對衝,以保證金融系統不會硬着陸。

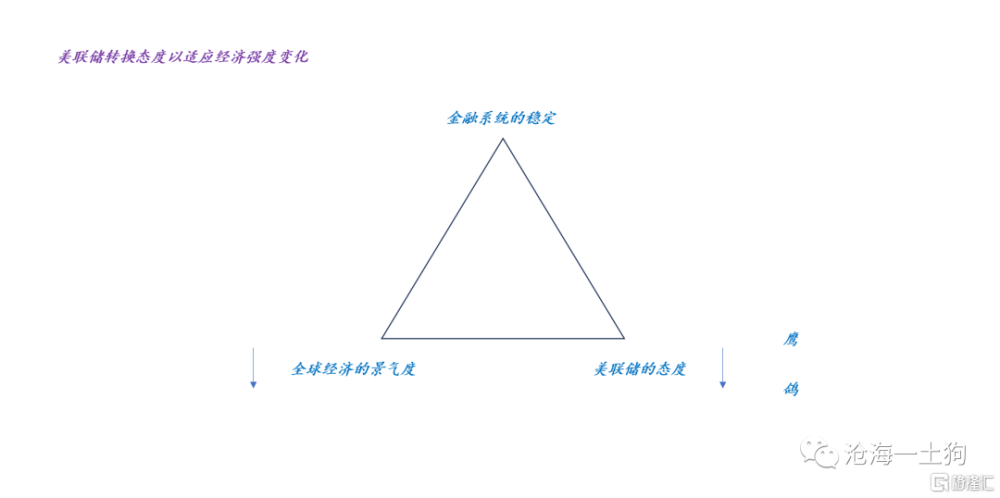

如上圖所示,爲了保持金融系統的相對穩定,美聯儲需要不斷地變化自身的態度,以適應全球經濟景氣度的發展(ps:尤其是美國本土+地緣政治):

1、當經濟景氣度轉弱,轉爲鴿派;

2、當經濟景氣度轉強,轉爲鷹派;他們的核心關切不是通脹,而是貨幣供應的穩定&金融系統的穩定,可是,美元供給的另一條腿就是經濟強度,

也就是說,退一萬步講,即便美聯儲完全不關心通脹或者經濟景氣度(ps:即完全不關心基本面數據或者基本面數據全是假的),但是,爲了避免下一次金融危機的爆發,它也不得不盯住經濟的實際景氣度,讓自己的態度與之匹配,否則,資產負債表很容易出現重大問題。所以,不要言必稱通脹,在金融穩定面前,通脹就是個弟弟。

從這個角度來看,巴以衝突的確會引起美聯儲的關注,一旦巴以衝突制造了更大的經濟收縮,那么,美聯儲將採取進一步行動:

1、明確今年不加息;

2、提高明年降息的次數;

ps:數據來自wind,圖片來自網絡

標題:爲什么美聯儲的態度轉向鴿派?

地址:https://www.iknowplus.com/post/42207.html