隔夜美股全復盤(10.13)| 三大股指承壓集體收跌,30年期美債標售情況不佳疊加加息擔憂重回市場,美國9月CPI總體略超預期,加息預期有所上升,納斯達克中國金龍指數下跌3.4%;京東跌逾8%,麥格理將將京東集團美股ADR評級下調至中性,目標價32美元

01 大盤

昨夜美股三大股指承壓集體收跌,30年期美債標售情況不佳疊加加息擔憂重回市場,納斯達克中國金龍指數下跌3.4%,京東跌逾8%。截至收盤,道指跌 0.51%,納指跌 0.63%,標普跌 0.62%。美國十年國債收益率漲 3.048%,收報4.699%,相較兩年期國債收益率差-37個基點。恐慌指數VIX漲 3.73%,布倫特原油收漲 0.78%。現貨黃金從22年11月持續走高,23年5月以來持續走低,昨日跌 0.27%,報1868.98美元/盎司。美元指數從22年10月的高位持續回落,期間有所反彈,昨日收漲 0.82%,報106.58。

美國9月CPI總體略超預期,加息預期有所上升:美國9月未季調CPI年率錄得3.7%,美國9月未季調核心CPI年率錄得4.1%,爲2021年9月來最小漲幅,已連續六個月下降;美國9月季調後CPI月率錄得0.4%,較上月亦有所回落。據美聯儲柯林斯:收益率上升或降低加息必要性;不排除進一步緊縮的可能,9月CPI數據表明物價恢復穩定需要時間。據歐洲央行會議紀要:絕大多數成員表示支持將利率上調25個基點。

巴以衝突-已致雙方超2800人死亡、以色列空襲敘利亞大馬士革國際機場與阿勒頗機場,致兩機場癱瘓,伊朗外長被迫改道、以議會批准成立緊急聯合政府、布林肯除了訪問以色列外,還將訪問沙特在內的海灣多國、歐盟主席將於周五訪問以色列、國際油價幾乎抹平衝突以來的漲幅、巴總理:向加沙地帶派遣地面部隊將導致“災難性後果”、英國宣布將在東地中海部署軍事力量。

歐佩克月報維持今明兩年全球石油需求增速預期不變,歐佩克原油產量在9月份增加了27.3萬桶/日,至2775萬桶/日。美國至10月6日當周EIA原油庫存變化值錄得1017.6萬桶,爲2023年2月10日當周以來最大增幅。據美國財政部:美國對俄羅斯石油價格上限實施新制裁。

02 行業&個股

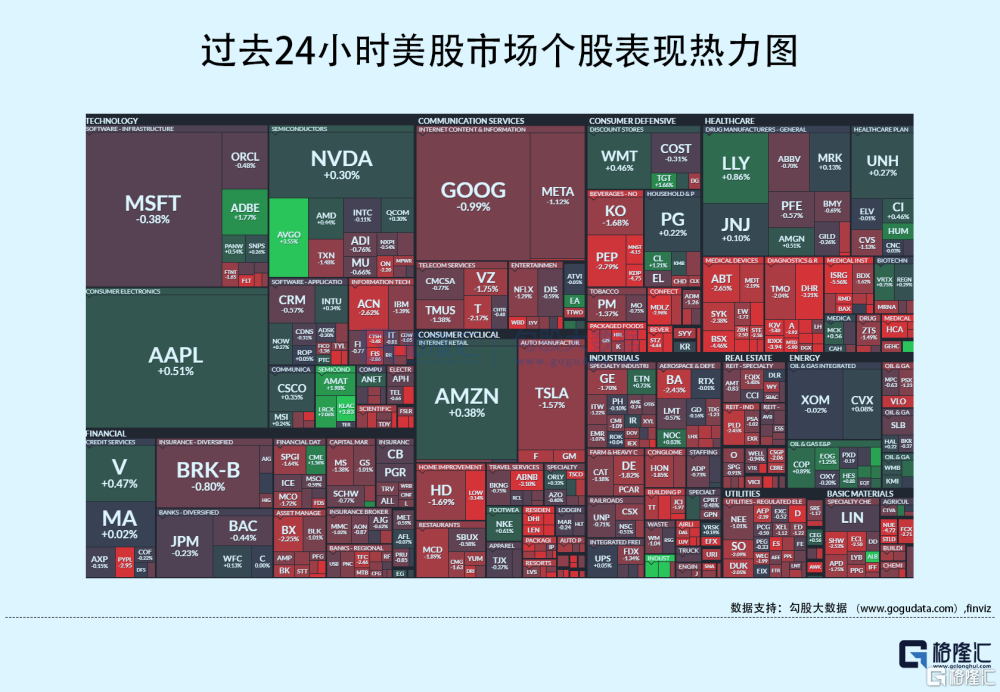

行業板塊方面,除半導體、能源和科技分別收漲0.26%、0.11%和0.09%外,其他標普8大板塊悉數收跌:金融、醫療和工業均收跌0.91%以內,日常消費、通訊、房地產、原料和公用事業分別收跌1.09%、1.18%、1.32%、1.49%和1.54%。

概念板塊方面,航空ETF跌2.29%,旅行服務板塊跌1.45%,高端酒店萬豪跌0.24%,愛彼迎跌3.1%,挪威郵輪跌1.09%。太陽能板塊跌2.75%。金融科技板塊方面,PayPal收跌2.95%,巴菲特概念股NU跌0.64%。網絡安全板塊跌0.41%,SQ跌2.66%。

中概股多數收跌,KWEB跌3.73%。台積電漲 0.46%,積電2024年的人工智能(AI)訂單比重據稱有望較今年增長約6%並創新高,據該公司目前提供的數據顯示,AI相關需求約佔總營收的6%;台積電在中國大陸,或將獲得美國一年豁免期。華盛頓方面已告訴台積電,只要不進行重大技術升級,它就可以在可預見的未來維持在中國的業務。阿裏跌 3.73%,拼多多跌2.88%,京東跌 8.27%,麥格理將京東集團港股評級下調至中性,目標價124港元;將京東集團美股ADR評級下調至中性,目標價32美元。百濟神州跌 3.28%,理想跌 2.65%,蔚來跌 5.91%,小鵬跌 4.17%,華住跌 3.07%,新東方跌 2.76%,瑞幸咖啡跌 2.88%,富途控股跌 3.8%,路透社引述官方文件報道,中國首次發布通知禁止國內券商及其海外子公司接受新的內地客戶進行離岸交易,現有內地客戶的新投資也將受到“嚴格監控”。通知要求券商在10月底前移除招攬客戶的應用程序和網站。相比此前,這份最新的文件將整改範圍擴張到其他國內券商。名創優品跌 3.92%,億航智能停牌,億航控股計劃不遲於美國東部時間10月13日凌晨 5:00 宣布新進展,並向納斯達克申請恢復ADS交易;億航智能10日公告的“有關其業務運營的重大進展”系公司即將獲得中國民航局頒發的EH216-S型號合格認證。亞朵跌 1.6%。

大型科技股漲跌互現。蘋果收漲 0.51%,微軟收跌 0.38%,谷歌收跌 1%,亞馬遜漲 0.38%,英偉達漲 0.3%,Meta跌 1.12%,特斯拉跌 1.57%,特斯拉4680電池生產取得突破,德州超級工廠已生產2000萬塊電池。

DPZ跌1.1%,達美樂比薩最新財報顯示,公司第三季度營收10.3億美元,同比下降3.9%,預估10.5億美元。第三季度每股收益4.18美元,上年同期2.79美元。DAL跌2.31%,頂住高油價侵蝕盈利,達美航空Q3業績依靠強勁需求,營收與每股收益均超市場預期;不過,該公司下調了2023年盈利區間的上限,原因是燃油價格上漲,飛機維護成本高於預期,削弱了國際需求和商務旅行復蘇帶來的收益;盡管如此,該公司給出的業績指引仍高於市場預期。

03 每日焦點

1.美媒:OpenAI收入按年化標准計算已超過13億美元

10.12 據美媒The Information報道,據幾位知情人士透露,ChatGPT制造商OpenAI的首席執行官Altman本周對員工表示,該公司每年的營收達到13億美元。他的言論暗示,該公司每月的收入超過1億美元,比今年夏天增長了30%。自該公司今年2月推出付費版ChatGPT以來,這一營收速度(主要來自對其會話聊天機器人的訂閱)取得了顯著增長。去年全年,該公司的收入僅爲2800萬美元。自從ChatGPT發布以來,OpenAI已經成爲一個受到密切關注的人工智能需求晴雨表,它可以幫助軟件开發人員更快地編寫代碼,幫助業務經理快速總結文檔或生成博客文章和廣告材料。

2.特斯拉:明年起Model 3稅收抵免“極有可能”減半

10.12 特斯拉在其美國網站上向考慮購买新款Model 3的潛在客戶發出警告:“12月31日之後,稅收抵免極有可能降至3750美元,”並引用了聯邦指導意見。該公司還敦促潛在买家在第四季度結束前提貨,以確保獲得7500美元的全額抵免。

特斯拉宣布德國工廠漲薪計劃

10.13 在德國工會指責特斯拉的薪酬低於行業平均水平的背景下,特斯拉在周四宣布將向柏林工廠的工人提供漲薪。特斯拉表示,將在11月告知工人們具體的漲幅,並強調工廠去年漲薪了6%。德國金屬工業工會(IG Metall)此前曾指責稱,特斯拉的薪酬水平要比德國同行低了20%。特斯拉德國工廠目前僱傭了近11000名工人,並有意在明年進一步將電池、電動車產能再翻一倍。

大摩:預計特斯拉Q3毛利率降至17.5%,每股盈利56美分低於預期

10.12 摩根士丹利分析師亞當·喬納斯在特斯拉公布第三季度財報幾天前發布了他對該公司業績的謹慎預期,預計第三季度毛利率將進一步下降至17.5%,低於第二季度的18.1%和第一季度的19%;預計GAAP每股盈利爲0.56美元,低於第二季度的0.78美元,也低於普遍預期的0.65美元。喬納斯指出,目前人們對特斯拉今年最後兩個季度的盈利預期持謹慎態度。他還指出,人們對特斯拉即將推出的Cybertruck熱情不高,如果這款車的交付進一步推遲,特斯拉可能會繼續採取降價的方式來保持需求。

3.美光計劃於2024年初开始大量出貨HBM3E 正在進行英偉達認證

10.11 美光首席執行官Sanjay Mehrotra透露,美光計劃於2024年初开始大量出貨HBM3E。美光HBM3E目前正在進行英偉達認證。美光稱一直在與英偉達密切合作,高頻寬HBM3 Gen2產品有望2024年上半年在英偉達即將推出的芯片中亮相。首批HBM3E採用8-Hi設計,提供24GB容量和超過1.2TB/s頻寬。公司計劃於2024年推出超大容量36GB 12-Hi HBM3E堆疊。

4.美國汽車工人聯合會將罷工範圍擴大到福特肯塔基州卡車工廠

10.12 美國汽車工人聯合會(United Auto Workers)10月11日宣布,將罷工範圍擴大到福特肯塔基州卡車工廠,8700名工人參與罷工行動。據悉,該廠是全球最大汽車工廠之一,年營收近250億美元,主要生產高價位的F系列皮卡Super Duty,以及林肯領航員和福特Expedition大型SUV系列。

5.豐田與出光興產達成協議,目標全面量產電動汽車用全固態電池

10.12 豐田汽車10月12日發布聲明,宣布同日本能源巨頭出光興產達成協議,將合作开發固體電解質的量產技術、提高生產率並建立供應鏈,旨在確保2027至2028年有搭載全固態電池的車輛上市,並在此後實現全面量產。根據聲明,兩家公司已成立數十人組成的工作組,共同致力於實現全面量產電動汽車用全固態電池。

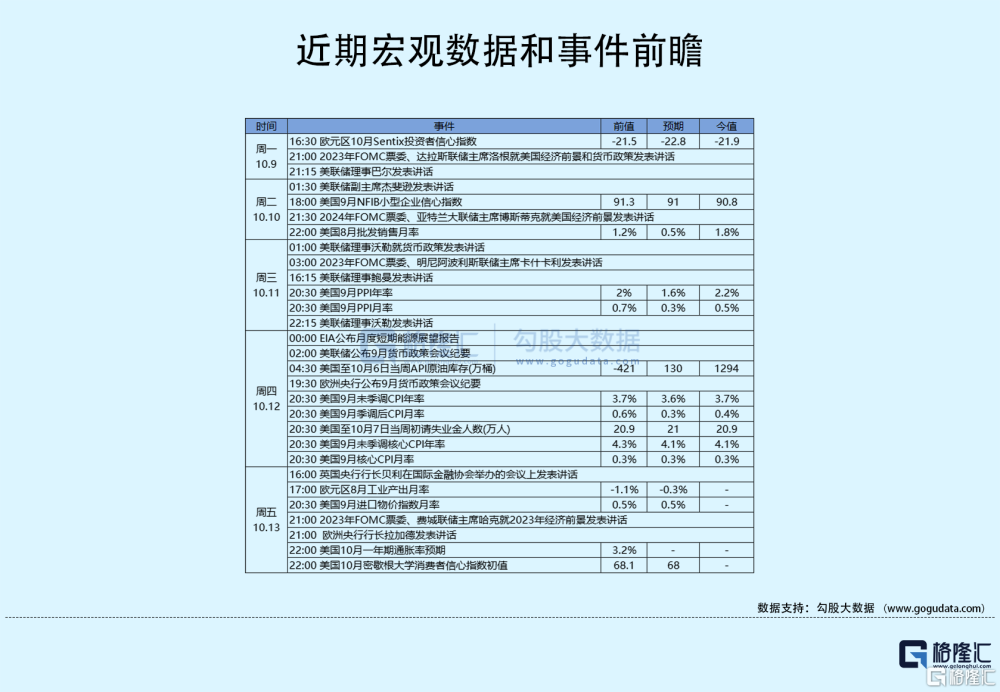

04 今日前瞻

今日重點關注的財經數據

(1)16:00 英國央行行長貝利發表講話

(2)17:00 歐元區8月工業產出月率

(3)20:30 美國9月進口物價指數月率

(4)21:00 美聯儲哈克就經濟前景發表講話

(5)21:00 歐洲央行行長拉加德發表講話

(6)22:00 美國10月一年期通脹率預期

(7)22:00 美國10月密歇根大學消費者信心指數初值

標題:隔夜美股全復盤(10.13)| 三大股指承壓集體收跌,30年期美債標售情況不佳疊加加息擔憂重回市場,美國9月CPI總體略超預期,加息預期有所上升,納斯達克中國金龍指數下跌3.4%;京東跌逾8%,麥格理將將京東集團美股ADR評級下調至中性,目標價32美元

地址:https://www.iknowplus.com/post/41633.html