4200億“大手筆”收購!埃克森美孚將收購競爭對手先鋒,最快今日達成

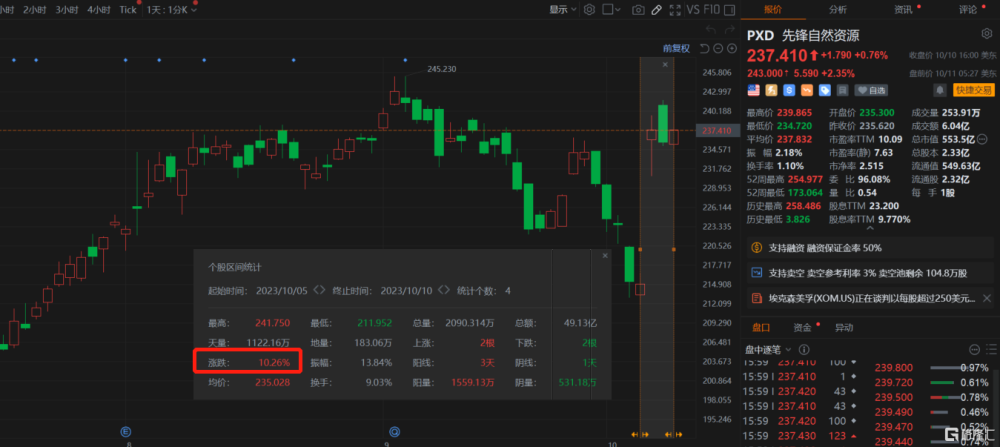

據彭博社周二晚間報道,埃克森美孚( XOM ) 即將以至少每股250美元以上的價格收購二疊紀頁巖巨頭先鋒自然資源( PXD )。

報道稱,埃克森美孚最早可能在周三宣布進行全股票收購。如果股價高於每股250美元,這筆交易成交價將至少達582.85億美元(約合4254億元人民幣)。

消息人士補充稱,最終協議尚未敲定,條款可能發生變化,或者談判可能在沒有達成協議的情況下結束。

如果交易順利完成,這將成爲今年公司規模最大的收購,也是埃克森美孚自 1998 年斥資 810 億美元收購美孚石油公司以來規模最大的一次收購。

今年四月份,《華爾街日報》就曾報道埃克森美孚和先鋒公司正在進行早期談判。

將成爲二疊紀盆地頂級石油生產商

目前,頁巖油巨頭先鋒自然資源目前市值約550億美元,是二疊紀盆地僅次於雪佛龍和康菲石油的第三大頁巖油生產商。

二疊紀盆地橫跨德克薩斯州和新墨西哥州的部分地區,是美國能源行業最令人垂涎的地區,因爲這裏开採石油和天然氣的成本相對較低。

根據英國《金融時報》,先鋒公司佔該盆地總產量的9%,埃克森美孚現佔6%。

如收購成功,埃克森美孚將以15%的產量份額成爲該地最大石油生產商,超過歐佩克的大部分成員國。

業內人士普遍認爲,埃克森美孚收購已开發油田是聰明之舉,便於在市場行情轉好時,快速增加化石能源產出,快速盈利。

基金管理公司Smead Capital Management的首席執行官Bill Smead指出,相比勘探新的油田,埃克森美孚接管現有油井具有更高的收益確定性。

重塑美國能源業

7 月,埃克森美孚同意以 49 億美元的全股票收購 Denbury Inc.,這是一家美國小型石油公司,擁有二氧化碳管道和地下儲存網絡。此次收購旨在支持埃克森美孚新興的低碳業務。

不過在收購二氧化碳管道運營商Denbury之後,埃克森仍然收購了先鋒公司,這表明該公司幾十年內仍主要計劃倚重傳統的石油天然氣業務,盡管環保人士、立法者和其他人士一直希望石油和天然氣公司將創紀錄的利潤投資於綠色能源。

此次合作將預示着頁巖公司之間的整合浪潮。

除了埃克森美孚,石油巨頭雪佛龍同樣在押注二疊紀盆地。2022年12月初,雪佛龍在一份聲明中表示,預計2023年資本支位於150億-170億美元指引區間的高端。其中超過40億美元用於二疊紀盆地开發,接近其全球總支出的四分之一,另外,約20億美元用於其他頁巖和致密資產。

Pickering表示,如果埃克森和先鋒之間達成交易,將會爲二疊紀盆地的交易帶來新的動力,因爲這將表明即使是最大的美國生產商之一,也必須積累庫存,而且美國最富產的盆地中剩下的資源已經越來越少。

股價表現上,先鋒公司股價周二收於 237.41 美元,自上周四首次報道交易以來已上漲逾10%。

標題:4200億“大手筆”收購!埃克森美孚將收購競爭對手先鋒,最快今日達成

地址:https://www.iknowplus.com/post/41146.html