天風劉晨明:是否需要用美債對股債收益差-2X標准差的位置進行修正?

核心觀點

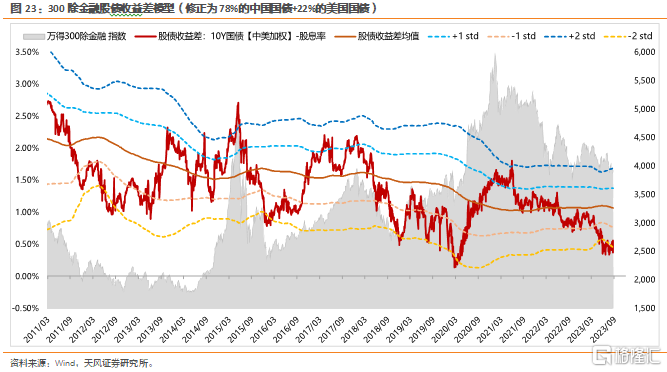

從我們復盤的情況來看,美債利率對A股各類資產的影響並不明顯,最多是一些短期風險偏好的幹擾,對於A股的中期趨勢來說,基本面仍然是最核心的因素。然而,如果大家介意美債的一些短期影響,建議可以按照外資交易佔比,將股債收益差模型中,加入一定比例的美債,按照當前A股市場中內資、外資的成交額佔比,我們初步將股債收益差模型中的利率,修正爲78%中國國債+22%美國國債,從修正的結果來看,股債收益差模型仍然運行在-2X標准差附近,維持市場底部區域的判斷。

摘要

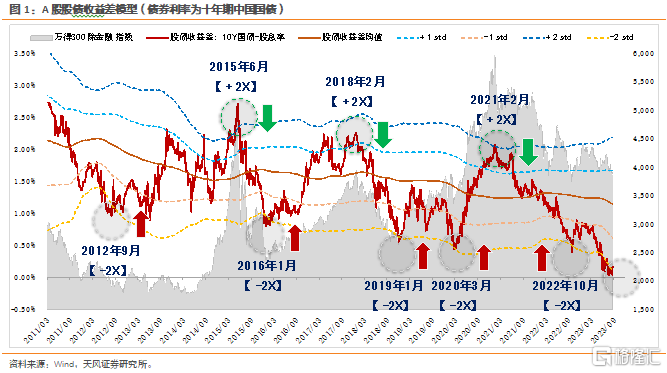

上面的圖片是A股股債收益差的模型,代表了股票和債券反映了多少對經濟基本面樂觀還是悲觀的預期。

6月初,300除金融指數的股債收益差再次來到-2X標准差附近,隨即一些與總量經濟相關的板塊見到底部,比如港股、商品、周期股、300除金融的指數。

目前,300除金融的股債收益差已經在-2X標准差附近震蕩了接近4個月的時間。關於這個模型,大家目前問得最多的就是需不需要考慮美債利率的問題。下圖可以看出,這種情況,過去並不多見。

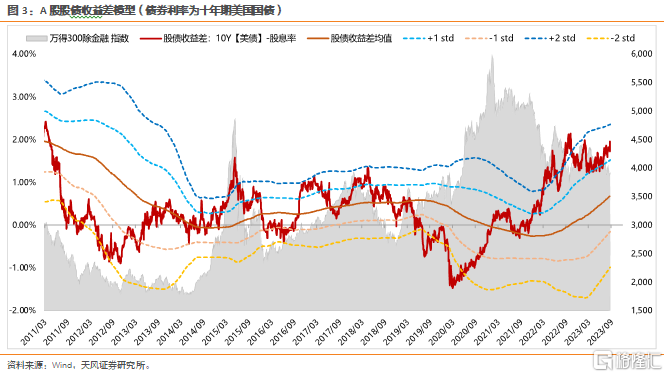

如果像下面圖片一樣,把股債收益差模型中的10年期中國國債利率,完全換成美債利率,那么股債收益差最近一年始終在+2X標准差附近。

這個新模型能否說明A股所處的位置性價比很差?

答案似乎沒有這么簡單。要想討論清楚這個問題,背後的本質還是理解美債利率究竟如何影響A股。

最近一段時間,其中一個熱議的話題,就是北上資金的持續流出,是不是要歸結於美債利率的上行?或者說這些买A股的北上資金的機會成本是不是美債利率,會不會因爲美債利率超過4%,而大量賣出A股?

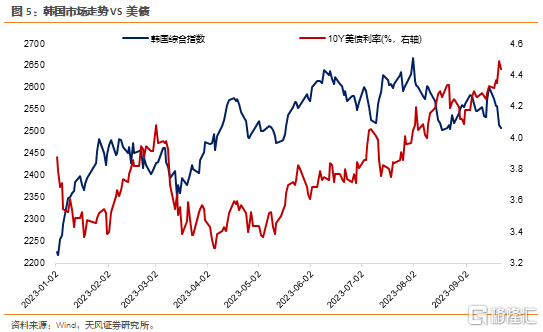

一個基本的假設在於,如果买入A股的外資的機會成本是美債利率,那么按道理來說,买入亞洲其它股票市場、买入歐洲市場的外資,機會成本也應當是美債利率。

也就是說,隨着美債利率不斷上行,今年以來在美債相對主要經濟體的利差都在擴大的情況下,外資應該撤出各個主要經濟體的股票市場。

但事實好像並非如此:

上面幾組圖片可以看出,亞洲和歐洲的主要股票市場,似乎並沒有因爲與美債的利差擴大,而出現資金的大幅流出。

或者更准確來說,我們至少能夠得到的結論是,這些國家的股票市場今年以來的走勢,並不是由美債利率來主導的。

回到國內,我們也很難得出美債利率主導A股的結論:我們先來看最近兩年美債利率單月大幅下行的情況。

復盤回來看,22年11月和23年1月的大漲,還是歸結於國內經濟預期的提振。

我們再來看最近兩年美債利率單月大幅上行的情況。

上表可以看到,確實美債快速上行,大多時候對市場短期風險偏好會產生較大衝擊,但是北上資金其實沒有起到決定性作用。

更進一步來說,如果忽略月度之間的波動,討論美債利率對A股趨勢的影響,我們可以分爲兩類資產來看:

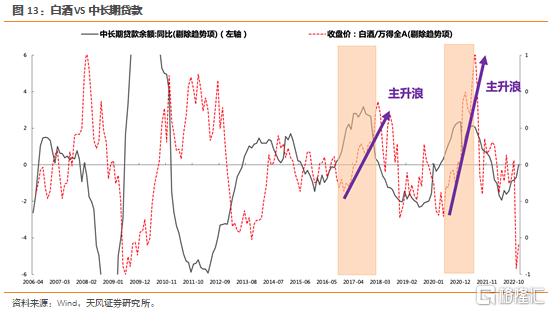

第一類是中國經濟的順周期資產,比如典型的白酒和港股互聯網,這兩類資產雖然外資买了很多,但是他們的趨勢性機會,仍然來自於中國經濟基本面的β。

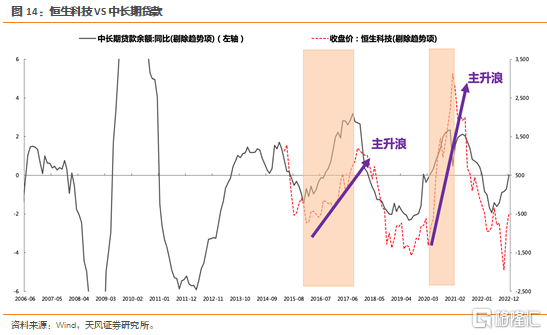

下圖中可以看到,這兩個行業的主升浪,都是中國經濟向上的趨勢,前者是棚改貨幣化、後者是全球大刺激。

而這兩次主升浪的過程中,美債利率都是上行趨勢。第一次主升浪美聯儲在收縮,於是兩個行業的股價斜率比較緩和。第二次主升浪美聯儲在大放水,於是兩個行業的股價斜率比較陡峭。

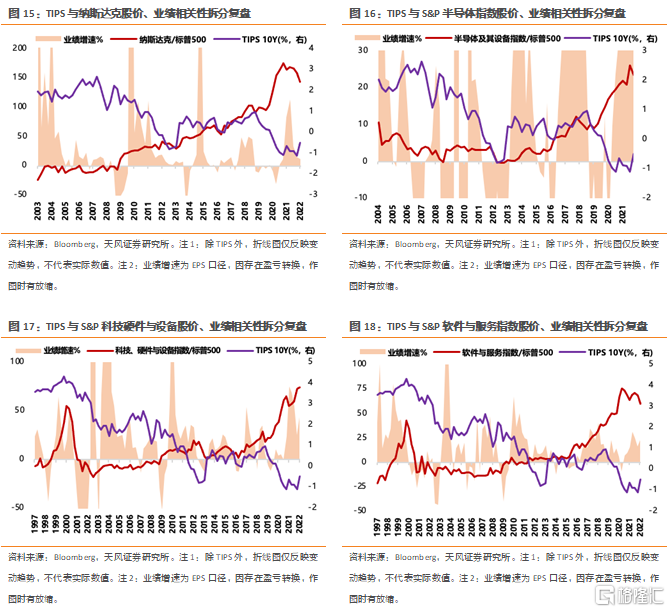

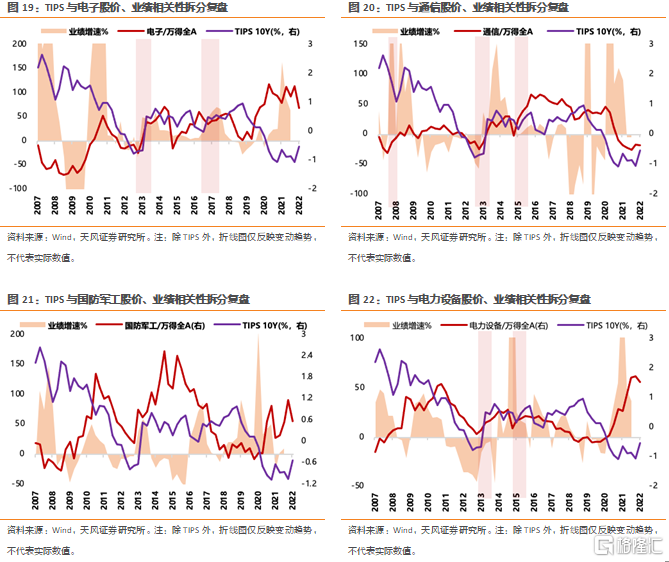

第二類是一些自下而上的新興產業,比如TMT、新能源、軍工等,這類資產的波動性較大,受到全球風險偏好的影響也大,因此短期美債利率的大幅波動,會對他們產生影響,但是這類資產的中期趨勢,還是來自於自身的產業周期,而非美債利率的趨勢。

下圖中,不管是美債利率還是美債實際利率TIPS,對美國的新興產業和中國的新興產業復盤,趨勢影響都不顯著。

因此,復盤了上面這些數據和案例,大家應該可以發現,美債利率對A股各類資產的影響,其實並不明顯,最多是一些短期風險偏好的幹擾,對於A股的中期趨勢來說,基本面仍然是最核心的因素。

最後,回到股債收益差的模型裏,顯而易見,我們不能完全把中國國債利率換成美債利率。

如果大家介意美債的一些短期影響,我們建議按照每天的外資交易佔比,將股債收益差模型中的利率,加強一定比例的美債。

具體來說,央行口徑外資持股約3.3萬億(6月30日數據),陸股通目前持股約2.2萬億,佔比67%,其他外資佔比33%;假設其他外資的換手率與陸股通資金一致,進而推算總外資成交金額佔A股成交額比例,大致在22%左右的水平。

因此,我們可以將股債收益差模型中的利率,修正爲78%的中國國債+22%的美國國債。

仍然運行在-2X標准差附近,維持市場底部區域的判斷。

風險提示:國內復蘇不及預期、海外流動性風險超預期、其他不確定因素。

注:文中報告節選自天風證券研究所2023年9月24日已公开發布研究報告《是否需要用美債對股債收益差-2X標准差的位置進行修正?》,具體報告內容及相關風險提示等詳見完整版報告。報告分析師:劉展明 研究所所長助理 & 策略研究首席分析師 S1110516090006

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:天風劉晨明:是否需要用美債對股債收益差-2X標准差的位置進行修正?

地址:https://www.iknowplus.com/post/35999.html