降息“組合拳”,如何影響債市?

核心觀點

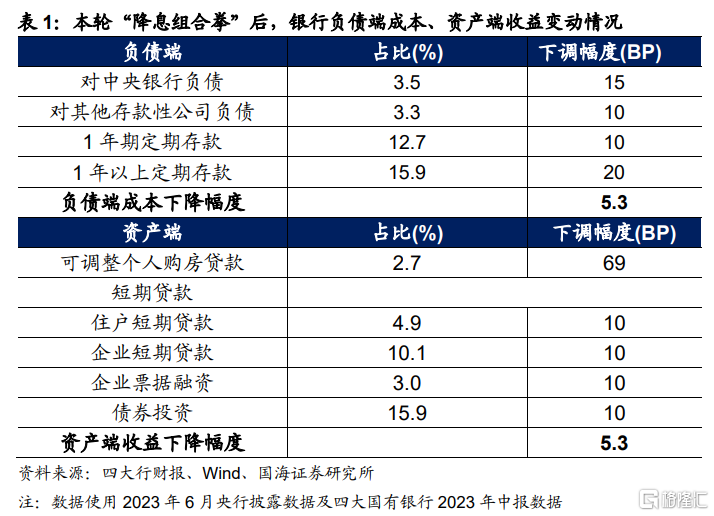

在9月份存款利率下調之後,後續是否還有5年期LPR的下調空間?我們認爲可能性不大。我們測算,若本輪存量房貸利率下調,銀行負債端成本、資產端收益平均下降5.3BP,負債端成本與資產端收益下降幅度大體相同。在此背景下,後續5年期LPR沒有太大的下調空間。

我們認爲本輪“降息組合拳”(MLF、1年LPR、存款、存量房貸,4重利率下調),對信貸市場和債市,有三方面影響值得關注。

(1)9月份存款利率下調,將促使銀行表內資金加速向表外理財流出。理財配置盤增長,有望提振包括同業存單在內的短債需求,以及邊際加劇當前的城投“資產荒”。

(2)存量房貸利率下調之後,提前還貸速度放緩,支撐信貸數據。銀行表內配債力量可能相對下降,對中長端利率債行情略顯不利。

(3)存量房貸利率下調,有望提升居民消費熱情,對通脹和貨幣政策的長期影響值得關注。

正文

繼8月15日1年期MLF、逆回購利率下調,8月21日1年期LPR利率下調之後,9月1日多家全國性銀行再下調存款利率。其中一年期下調10個基點,二年期下調20個基點,三年期、五年期定期存款掛牌利率下調25個基點。此外,8月31日人民銀行、國家金融監督管理總局發布《關於降低存量首套住房貸款利率有關事項的通知》,提出自2023年9月25日起,借款人可向承貸金融機構提出申請降低存量首套房貸利率。

如何理解近期的一系列“降息組合拳”(MLF、1年LPR、存款、存量房貸,4重利率下調),接下來又會對債市產生哪些影響,本文將進行解讀。

1、如何理解本輪“降息組合拳”?

本輪MLF帶動1年期LPR下調,我們認爲旨在爲存款利率下調和後續的存量房貸利率下調打开空間。

其中,許多投資者關心,8月份爲何是1年期LPR單邊下調?

這是因爲2022年4月央行制定的“存款自律機制”,銀行存款利率與“1年期LPR”、“10年期國債利率”掛鉤。我們認爲,1年期LPR單邊下調,可更大幅度釋放後續存款利率下調空間。並且在時間維度上,當月1年期LPR下調之後,當月或次月存款利率大概率下調。本輪是此情景(2023年8月LPR降息,9月存款利率降息)。2022年8月1年期LPR下調後,2022年9月大行部分存款掛牌利率下調。2023年6月1年期LPR下調時,當月大行存款利率下調,均驗證了此規律。

那么,在9月份存款利率下調之後,後續是否還有5年期LPR的下調空間?我們認爲可能性不大。原因在於:

一方面,歷史上沒有過MLF下調後,5年LPR當月不調整、而在次月或後續月份調整的案例。存款自律機制建立後,存、貸款利率實際上均與MLF聯動,我們認爲央行決定MLF下調幅度後,基本上就能敲定存、貸款利率降幅,沒有必要先調整1年期LPR、再調整5年期LPR。

另一方面,我們測算,若本輪存量房貸利率下調,基本上會消耗掉9月份存款利率下調帶來的銀行負債端降成本空間。如下表(表1)所示:

我們認爲本輪“降息組合拳”,對銀行資產負債表的影響有如下幾個方面。

負債端:

(1)對中央銀行負債(以MLF爲主),成本降低15BP,與8月MLF利率下調幅度一致;

(2)對其他存款性公司負債(同業存單、銀行間資金拆借等),我們假設成本降低幅度與8月逆回購利率下調幅度(10BP)一致。

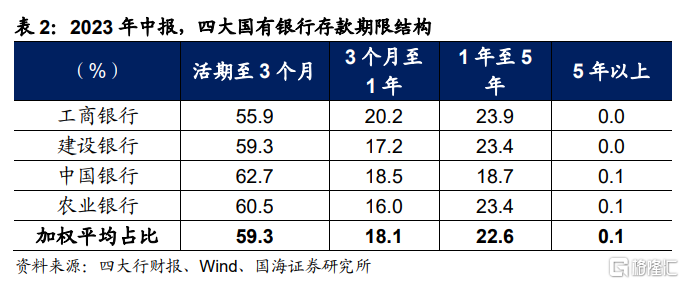

(3)1年期定期存款成本下調10BP。央行公布了全銀行業存款規模與負債佔比,但並未公布存款期限結構。爲此,我們參考了四大行2023年中報披露的存款期限結構(3個月至1年期),作爲全銀行業的期限結構參考數據(表2)。

(4)本輪二年期存款利率下調20個基點,三年期、五年期定期存款掛牌利率下調25個基點。由於銀行財報中只披露“1年至5年”、“5年以上”存款結構佔比,並未細分2年期、3年期存款,而5年期存款佔比又非常小(表2)。因此我們保守假設所有1年期以上存款利率統一下調20BP。

資產端:

(1)1年期LPR下調10BP,帶動住戶短期、企業短期、企業票據利率同步下調10BP。

(2)債市基准利率圍繞MLF波動,我們假設銀行債券投資收益下降10BP。

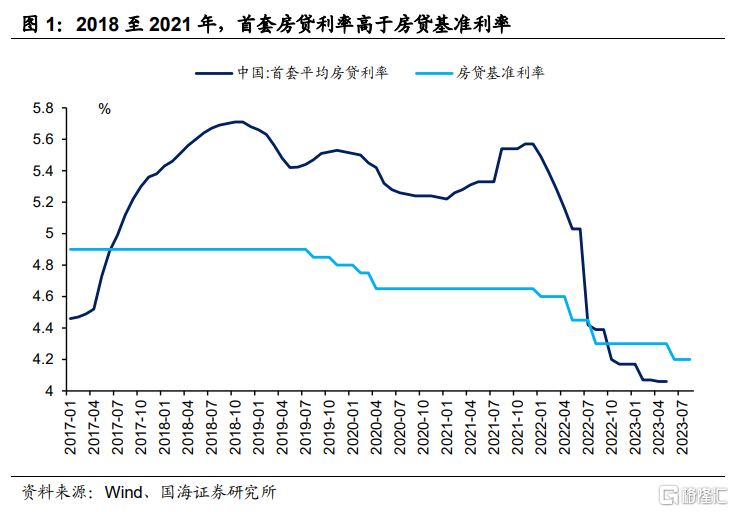

(3)可調整存量首套房貸利率後續下調。值得注意的是,發放首套房利率高於房貸基准利率(房貸利率有加點)的時間,大多集中在2018年至2021年。然而,由於央行只披露房貸余額數據,不披露每期新增、償還數據,因此現存2018年至2021年房貸目前未償還規模有多大,無法精確估算,不過我們可以做出三個粗略估計的假設:

①假設2018年至2021年房貸余額淨增量,爲當下時點2018年至2021年未償還房貸規模。2021年12月,房貸余額相比於2017年12月淨增16.42萬億元。由於不斷有往期房貸被償還,站在2021年12月的時點,當時2018年至2021年房貸余額應高於這一數字。但是站在2023年當下的時點,房貸余額(2018年至2021年)又有部分被償還,數字再度縮小,因此增減相抵。最終我們估算2018年至2021年未償還房貸規模,佔目前銀行房貸余額的43%。

②假設首套房貸佔全部房貸的比重爲2/3。

③假設有加點的首套房貸利率,後續下調至5年期LPR水平。2018年至2021年,首套房貸利率平均高於房貸基准利率69BP。

經過上述估算之後,我們認爲經過本輪“降息組合拳”,銀行負債端成本、資產端收益平均下降5.3BP。盡管計算過程中存在粗略估計的部分,但負債端成本與資產端收益下降幅度大體相同的結論,是比較穩健的。

在此背景下,後續5年期LPR沒有太大的下調空間。

2、對債市有何影響?

本輪“降息組合拳”,對信貸市場和債市,我們認爲有三方面影響值得關注。

(1)9月份存款利率下調,將促使銀行表內資金加速向表外理財流出。有關存款利率下調對債市影響的路徑分析,我們在7月10日報告《存款利率還會調降嗎?》已有過表述,在此不再贅述。結論上,我們認爲9月份至四季度初,銀行理財擴容速度有望加快,理財配置盤增長,有望提振包括同業存單在內的短債需求,以及邊際加劇當前的城投“資產荒”。

(2)存量房貸利率下調之後,提前還貸速度放緩。疊加上近期部分城市落地“認房不認貸”政策可能刺激地產銷售與信貸,與存款利率下調後銀行表內資金向表外轉移,銀行表內配債力量可能相對下降,對中長端利率債行情略顯不利。

(3)存量房貸利率下調,有望提升居民消費熱情,對通脹的影響值得關注。我們認爲,相比於促進地產銷售,存量房貸利率下調旨在降低中產階級生活成本,更多地指向促進消費。若該政策能明顯提振消費需求,那么有可能改變當前核心通脹相對疲軟的態勢。而央行長期貨幣政策與通脹掛鉤,因此該政策對消費、通脹、央行貨幣政策的長期影響值得跟蹤關注。

風險提示:疫情波動風險、政府債務發行超預期、資金面收緊超預期、中國央行貨幣政策超預期、信貸投放超預期、稅收超預期、歷史數據無法預測未來走勢,相關資料及計算過程僅供參考。

本文來自:國海證券2023年09月03日發布的《降息“組合拳”,如何影響債市?》。分析師:靳 毅 SAC編號:S0350517100001;呂劍宇 SAC編號:S0350521040001

標題:降息“組合拳”,如何影響債市?

地址:https://www.iknowplus.com/post/29376.html